【2023】オウンドメディア_アイキャッチのコピー-3.png)

少子高齢化や老後4000万問題など、最近ニュースなどでも「老後」にフォーカスした話題を目にする機会が増えました。また、年齢を重ねるにつれて、誰しもが、老後について必然的に考えたり、意識するようになってきます。

現代では価値観が多様化しており、さまざまな生き方・ライフスタイルが見出される中、「ずっと独身で過ごす」という方も増えてきています。

実際に、国立社会保障・人口問題研究所が発表している「人口統計資料集(2024)性別50歳時の未婚割合 」のデータを参照してみると、男性も女性のどちらも、年々、未婚率が上昇していることがわかります。

このような背景の中、「老後」について意識する中で、「独身の場合、老後資金って、どのくらい必要なんだろう」と考える方も多いのではないかと思います。

また、先に挙げた少子高齢化や老後4000万円問題のニュースを耳にし「老後資金をどうやって準備したらいいだろう」と悩んでいる方もいると思います。

そこで、本記事では、独身の場合の老後資金のシミュレーションや、老後資金を増やすために今からやっておくべき準備について、解説していきます。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

老後の生活費と生活費以外でかかるお金

独身の方の老後資金がどのくらい必要かを考えるにあたり、まずは「独身だと、老後にどのくらいお金がかかるのか」ということを紐解いていきます。

老後にかかるお金として大きく

・生活費

・生活費以外でかかるお金

の2つに分けて、深掘りしていきます。

1-1. 生活費は大体15万円から19万円

まずは老後の生活費についてです。

結論から言うと、独身の場合の老後の生活費は、大体「15万から19万」程度かかると言えます。

少し幅があるのは、「持ち家か賃貸か」で生活費が大きく変わるためです。

どのような違いか説明していきます。

1-1-1. 家計調査から見る老後にかかる生活費目安

総務省が発表している「2023年 家計調査 単身世帯 」のデータを参照すると、単身世帯65歳以上の月の消費支出は男性で151,182円、女性で148,028円、男女平均149,033円とされています。

男性と女性の間のデータの数字に大きな乖離がないため、男女平均である「149,033円≒約15万円」が、まずは毎月の支出の目安である、と言えます。

1-1-2. 持ち家と賃貸による生活費の違い

1-1-1でみた消費支出ですが、この内訳で、家や住まいにかかる費用である「住居費」が13,100円となっています。

この数字をみて「少ないのでは?」と考えた方が多いと思います。

それもそのはずで、実は、この数字は「持ち家も賃貸の人も全て含めた内容で計算」されています。そのため、持ち家の方で家賃など固定費がかからない人も含まれるので、やや下振れた結果となっている、と言えます。

冒頭でお伝えしたとおり、昨今では未婚率の上昇やライフスタイルも多様化している背景があり、もちろん家を購入する方もいると思いますが、「独身であればずっと賃貸でも構わない」と考える人も多いでしょう。

すると「持ち家と賃貸によって生活費がどの程度変わるのか」が気になる部分かと思いますので、確認していきます。

同調査の中の「住居の所有関係別」のデータを参照すると、「持ち家」の住居費は7,063円、一方、賃貸(民営借家)の住居費は53,691円であることがわかります。

持ち家の方については、全体平均と比べると多少下振れているだけなので、そのまま全体平均のデータを参照することで問題ないですが、賃貸の場合は、全体平均との差を考慮して生活費を考える必要がありそうです。

なお、賃貸の費用は都心部などではさらに高く、地方ではやや低いなど、地域による差はもちろんありますが、今回はこちらの約53000円を賃貸の場合の平均家賃として考えていくこととします。すると、賃貸に住む場合は、全体平均の支出に、さらに+40,000円程度と考えるのが良いと言えます。

つまり、結論として

・持ち家であれば毎月約15万円

・賃貸であれば毎月約19万円

が、独身の老後の生活費の目安となります。

1-2. 生活費以外のお金

次に考えるのは生活費以外でかかるお金です。

必要なお金は生活費だけでなく、老後だからこそかかってくるイレギュラーな費用もあります。

老後資金を算出するにあたっては、こういった費用もあらかじめ考えておくことが必要です。

1-2-1 介護費用は約600万必要

生活費以外で考えるべき老後のお金で、代表的なものが、この介護にかかる費用です。

「人生100年時代」と言われるように、医療技術の発達や、社会基盤の整備、健康リテラシーの高まりなどを背景に、私たちの健康寿命も、令和元年時点で男性が72.68年、女性が75.38年と、年々、数値が伸びています。

(参考: 令和5年版高齢社会白書)

しかし、そうはいっても年齢を重ねる中で何が起こるかは分からず、突然介護が必要になってしまうようなことも起こり得ます。そうなった場合、生活費とは別途介護費用がかかることとなり、これを想定していないと、生活費を大きく圧迫することにつながります。

そうならないよう、介護にかかるお金は、発生する想定で考えておいた方が良いと言えます。

では、具体的にどの程度の想定となるかをみていきましょう。

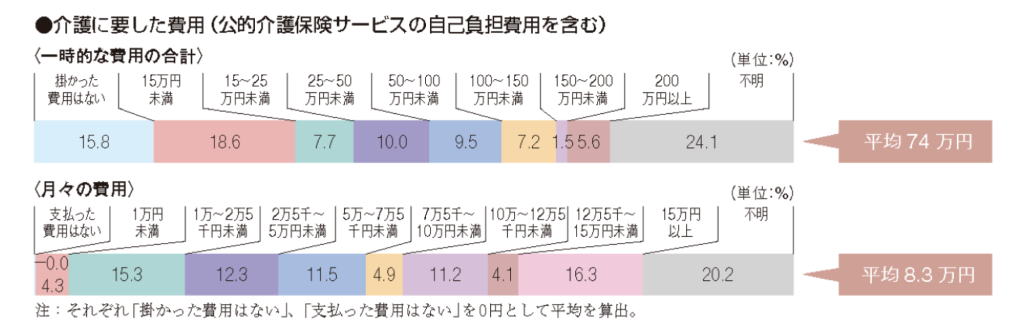

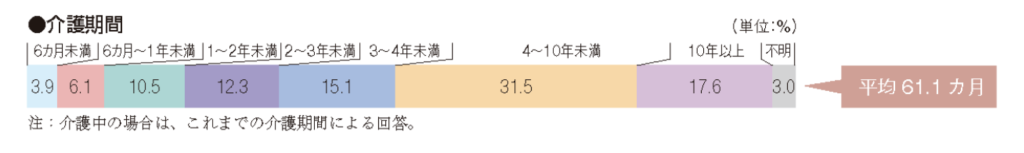

生命保険文化センターが発表している「生命保険に関する全国実態調査」/2021(令和3)年度」の資料をみると、介護にかかる月々の費用が平均8.3万円、一時的な費用が平均74万円であることがわかります。

また、介護期間については、平均61.1ヶ月(約5年1ヶ月)であるとされています。

出典:「生命保険に関する全国実態調査」/2021(令和3)年度」

計算すると、以下のようになります。

8.3万円×61.1ヶ月+74万円 = 581.13万円

つまり、介護にかかるお金として、約600万円ほどを目安に、生活費とは別途、老後資金として準備しておく必要があると言えます。

1-2-2. その他、個別で考える費用

上記では介護の想定をしましたが、介護でなくても、老後においては、病気や怪我などによる入院や手術で大きくお金がかかる可能性も高くなります。

住居についても、1-2の中で計算はしていますが、持ち家の場合は突発的な修繕やリフォームが必要になることもあります。

また、老後は趣味をたくさん楽しみたい、と思うなら、少し多めの余剰資金を想定しておく必要がある人もいるでしょう。

このように、個別で考えておく費用は、人それぞれ、状況によって様々と言えます。

この後の第3章で、老後資金のシミュレーション例をいくつかご紹介しますが、その際は一旦、生活費以外のかかるお金を介護費用のみで計算をします。

もし自分の中でさらに考慮しておきたい項目・費用があれば、シミュレーション後の内容に加算するなどの方法で、ぜひ活用してみてください。

老後に入ってくるお金

前章では老後にかかるお金について紐解いてきました。ここで、老後に入ってくるお金についても理解しておきましょう。

老後に入ってくるお金として挙げられるのは、以下の2つです。

・年金

・退職金

一つずつ説明していきます。

2-1. 平均年金受給は月10〜15万

まず一つ目は公的年金です。この年金の収入をどの程度見込むことができるか、を考えていきます。

厚生労働省年金局が発表した「令和4年度 厚生年金保険・国民年金事業の概況」のデータをを参照すると、厚生年金、国民年金の平均年金月額は以下のとおりとなっています

【厚生年金+国民年金】

・男性:163,875円

・女性:104,878円

・全体:143,973円

【国民年金】

・男性: 58,798円

・女性: 54,426円

・全体: 56,316円

会社勤めなどで、勤務先の社会保険に入っていた場合は「厚生年金+国民年金」、そうでない場合は「国民年金のみ」となります。

人によっては「一定期間だけ会社の保険に入っていた」などの状況も考えられますが、ひとまず年金の目安としては上記を参照すると良いでしょう。

2-2. 人によっては退職金も見込める

退職時に勤務先から支給される退職金も、老後に入ってくるお金として考えられます。

中央労働委員会が発表している「令和3年賃金事情等総合調査(確報)」の資料によると、大企業にて、大卒から定年まで勤務した場合、支給される退職金の平均は約2,230万円とのデータがあります。

また、東京都労働産業局の「中小企業の賃金・退職金事情(令和4年版)」を参照すると、中小企業で、大卒から定年まで勤務した場合、支給される退職金の平均は約1,092万円となっています。

このように、退職金は企業や企業規模、勤続年数、賃金などによって、人それぞれ異なりますが、概ね上記を目安にすると良いです。

もちろん、人によっては「退職金がない」というケースもありますが、支給がある場合は、老後資金として考えておくことで、余裕を持ったシミュレーションができます。

老後資金をシミュレーション

ここまで、老後の収支について洗い出しをしてきました。

実際に、独身の老後資金がいくら必要なのか、シミュレーションしてみます。

なお、シミュレーションにあたって、

【貯金額】210万円(60代の貯金額の中央値)

【平均寿命】男性:81年、女性:87年

(参照)

貯金額:家計の金融行動に関する世論調査[単身世帯調査](令和5年)」

平均寿命:厚生労働省 令和4年簡易生命表の概況

上記を前提とし、65歳から平均寿命までの間にかかりそうな費用、収支の過不足を算出していきます。

【ケース1:男性・賃貸の場合】

まず、上記のケースで必要な老後資金を考えてみます。

・生活費総額:19万円 × 12ヶ月 × 16年=3,648万円

・介護費用:600万円

合計:4,248万円

よって最低限、必要となりそうな老後資金は、本ケースの場合、約4,200万円と推察できます。

次に収入や貯蓄を考慮した過不足を考えてみます。もし会社勤めの男性であれば

・年金総額:16万円 × 12ヶ月 × 16年=3,072万円

・貯金:210万円

合計:3,282万円

よって、見込まれる収入と資産の合計は約3,300万円となり、必要な老後資金と差し引きすると、約900万円不足する見込みです。

もし、900万円以上の退職金が見込まれる場合は、不足を賄うことができそうですが、退職金がない場合は、この不足分を別途用意しておくことが必要です。

【ケース2:女性・持ち家の場合】

上記のケースで必要な老後資金を考えてみます。

・生活費総額:15万円 × 12ヶ月 × 22年=3,960万円

・介護費用:600万円

合計:4,560万円

よって最低限、必要となりそうな老後資金は、本ケースの場合、約4,600万円と推察できます。

次に収入や貯蓄を考慮した過不足を考えてみます。もし会社勤めされている女性であれば

・年金総額:10万円 × 12ヶ月 × 22年=2,640万円

・貯金:210万円

合計:2,850万円

よって、見込める収入と資産の合計は約2,900万円となり、必要な老後資金と差し引きすると、約1,700万円不足する見込みです。

男性に比べるとかなり、不足額が大きくなります。

この場合も仮に2-2で提示した大企業・大卒の平均程度の退職金支給が見込めるのであれば問題なさそうですが、そうでない場合は、この不足分を別途用意しておく必要があり、早急な準備が重要です。

また、どのようなケースでも、加えて1-2-2で触れた費用を追加したり、また、物価上昇によって今後の生活費が上がることを考えると、ここからさらに老後資金が必要となり、どのような方も、早急に老後資金を貯める準備に取り掛かる必要があると言えます。

老後資金を増やすために今からできる準備

前章でのシミュレーションを通して、不足する金額を目の当たりにすると

「このままだと不安…」

「どうやって増やしたらいいかな」

と悩む方も多いのではないでしょうか。

そこで、本章では、老後資金を増やすために、今から準備できることをご紹介します。

準備は始めるのが早いほど、不安解消に繋げることができますので、ぜひ参考にしてください。

4-1. もらえる年金を増やす

一つ目は将来もらえる年金を増やす、ということです。

2-1で触れた年金ですが、実は制度の中で増やすための手段が用意されていることを知っていましたか?

具体的には「付加年金」「繰り下げ受給」「任意加入」の3つがあります。

【付加年金】

毎月の定額の保険料に加えて、追加で月400円の付加保険料を納めることで、将来受け取る年金額を「200円×付加保険料を納めた月数分」増やすことができる制度です。

2年以上年金を受給すれば、「付加年金支払い額>受取額」とすることができるので、増額の効果がわかりやすいです。

こちらは国民年金に加入している人のみが利用でき、厚生年金加入の方は利用できない点は注意が必要です。

【繰り下げ受給】

年金の受け取りを遅くすることで、受給額を上げることのできる制度です。65歳以降、1ヶ月繰り下げるごとに0.7%の加算がされ、最大84%(75歳)まで増やすことが可能です。

この増額は一生涯続くため、「長生きによって老後資金が足りなくなる」という心配を少なくできるメリットがあります。ただ、受給が遅くなる分、手元にお金が入ってくるのが遅くなったり、受給開始から間も無く亡くなってしまった場合は、受給総額が少なくなることがあるので、注意が必要です。

【任意加入】

本人の申し出により、60歳〜65歳まで、国民年金に任意で加入して、追加で保険料を納めることができる制度です。

国民年金の加入期間が短くなってしまった人でも最大60ヶ月分、加入資格を追加することができます。

ただし、国民年金の加入金は480ヶ月が最大となるので、480ヶ月を超える目的で加入することができない点に注意してください。

4-2. NISA・iDeCoを始める

2つ目は、NISAやiDeCoを始めることです。

今から老後に不足するかもしれない資金を、一気に用意する、と考えると少し難しく、基本的に今のうちから少しずつ老後資金のためのお金をコツコツ捻出して貯めておく、というスタンスになる方が多いでしょう。

そのように資金を貯めていくにあたり、効率よく増やすには貯めながら運用することが重要です。この「運用しながら貯める体制」を作るにあたり、NISAやiDeCoの利用が効果的なのです。

NISAとは、運用して得られた利益が非課税になる制度のことで、毎月積立投資を行う「つみたて投資枠」と株式なども購入できる「成長投資枠」があります。

このうち、つみたて投資枠を活用し、積立投資をしながら老後資金を貯めていくことで、運用もかかり、効率よくお金を増やしていくことができます。

こちらは投資なので、もちろん元本割れなどリスクがありますが、つみたて投資枠で購入できる商品は、金融庁が認めた優秀な、選りすぐりの投資信託のみとなっているので、安定した運用パフォーマンスが期待できます。

iDeCoとは、公的年金とは別に自分で用意する私的年金制度の一つで、自分で選んだ金融商品に、自分で毎月掛金を拠出し、60歳以降に一時金または年金として受け取ることができるものです。

こちらも運用益が非課税であったり、支払った掛金も全額所得控除の対象になるなど、税制上のメリットもあるため、運用しながら効率よく貯めることができます。

上記2つですが、注意として、積立投資は基本、期間が長くなれば長いほど複利運用も効くので、成果を出しやすいものであるので、期間が短いと複利運用効果をあまり得られず、思ったほどの運用成果にならないことがある、という点です。

短い期間で一定の成果を出そうとする場合は、それなりのリスクをとった商品を選ぶか、毎月の積立額を大きくするか、などの選択、決断が必要になります。制度上、投資額や加入期間に上限、下限が決められている部分もあるため、NISAやiDeCoを利用する場合は、ある程度長い期間での成果を目指すことをおすすめします。

4-3. 資産運用

3つ目は資産運用です。4-2のNISAやiDeCoも大きく分けると資産運用の一つですが、投資信託への一括投資や、個別企業の株式に投資をすることも、老後資金を増やすための選択肢になります。

配当や分配金をもらいながら投資ができることや、購入した銘柄の株価や基準価額が上昇してから売却することで、値上がり益を狙うことができるメリットがあります。うまく投資ができれば、短期間で大きな利益をとることも可能です。

注意点としては、正しい知識を持って投資をしないと、損をする可能性があることです。

「なんとなく」で安易に始めてしまうと、危険です。

ですが、裏を返せば、しっかり勉強して知識を身につけられれば、損をするリスクを減らし、自分でも安定して運用成果を出すことができるということです。

やってみたいけど不安、という方は、まずは正しい知識を身につけるところから始めると良いでしょう。

投資で利益を出すために必要な「正しい知識」をお伝えした2時間の講座を、無料で受けることができます。

まとめ

いかがでしたか。昨今では多様なライフスタイルや長寿化を背景に、独身で老後を過ごす選択肢を選ぶ方も多くなってきたと言えますが、その際にやはり気になるのは老後資金。

「独身だと、どのくらいの老後資金が必要なんだろう」「不足するなら、どうやって増やせばいいんだろう」とお悩みだった方へ、本記事内容が参考になれば幸いです。

以下の記事では、老後を迎える65歳までに4000万円を貯めるための年代別シミュレーションを解説しています。

ぜひ、あなたに合った最適な投資戦略の参考にしていただければと思います。