»無料:FP1級の資産運用のプロから学べるオンラインセミナーはこちら

貯金が1000万円を超えるまであなたは壮絶な努力をしてきたのではありませんか?

そろそろこの1000万円をどう活用すべきかを考えているのではないでしょうか?

努力して貯めてきた1000万円以上の貯金はこれからも大事にしていきたいですよね?

ですが、その貯金の管理方法を間違えるとお金が減っていってしまう可能性もあります・・・・。

例えば1000万円以上の貯金があると銀行から電話が来ることをご存知でしょうか?銀行では貯金がある人に対して営業の電話をすることがあります。

最初はなんの取り留めのない会話で電話をしてくれます『いつもご利用ありがとうございます。今現在貯まっているお金はお使いになる予定はありますか?何かお困りごとがあったらぜひご連絡ください』と。

ですが!あなたが利用している銀行にこの貯金をどうすれば良いか?という相談に安易に行くのはおすすめできません。なぜなら銀行が利益を得るための金融商品を紹介する可能性が高いからです。

もちろん、すべての銀行、銀行員がそうではありませんが、営業されるがままに金融商品を購入した場合、せっかくの貯金が最悪の場合減ってしまうこともあります。

私の知人はこのような電話を受けて貯まっていた貯金を定期預金にしようとして銀行に相談しに行きました。相談した結果、ある投資信託をおすすめされて買ったのですが、現在結果はマイナスになったまま4年間持ち続けています。

自分で自分のお金を守っていくためにも、将来のお金の不安を減らすためにも、貯金をどうしていけばいいのか勉強してしっかり知識を身につけましょう。

この記事では、

・1000万円を貯金で持ち続けて大丈夫なのか?

・1000万円超えた時にすべての貯金は保証されるのか?

・1000万円を今後どうすればいいのか?

・1000万円の税金対策はどうすればいいのか?

ということを生徒数・講義数日本一のお金の学校※に所属、運営しているコンサルタントのわたしが解説していきます。読み終わる頃には1000万円の貯金の扱い方の知識が身についていることでしょう。

※2021年日本トレンドリサーチ調べ

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

貯金1000万を超えたらやるべき5つの対策

貯金1000万円を銀行に預けたまま何も対策をしないでいると、損をする可能性があります。

貯金1000万円を超えた人は、以下の5つの対策をしておけば損をする可能性が軽減されます。

・税金対策をする

・銀行口座を分けて、預金を分割管理する

・生活防衛資金を確保する

・近い将来に発生する出費に備えて資金を確保しておく

・余剰資金で投資を検討する

それぞれ詳しく見ていきましょう。

税金対策をする

貯金1,000万円を超えたら税金が発生すると思う方もいらっしゃるかもしれませんが、実際は貯金1000万円自体に税金が発生することはありません。しかし利息に税金が発生します。

例えば貯金1,000万円を預金金利が0.2%などの所に1年預けると、20,000円の利息が受け取れます。この利息部分に20.315%の税金が発生するので、約4,000円が税金で引かれて、実際は約16,000円の受け取りになります。約4,000円の税金はできれば払いたくないと思う方もいると思いますが銀行などに預ける以上利息は発生してしまうので普通預金の0.002%の利息だとしでも税金は引かれてしまいます。

そこで税金対策として税金がかからない貯蓄を下記5つご紹介します。

・自宅で現金保管

・財形貯蓄(住宅)

・財形貯蓄(年金)

・納税準備預金

・納税貯蓄組合預金

それぞれ注意するポイントがあります。自宅で現金を保管するということはそもそも銀行に預けないので利息も税金も発生しません。財形貯蓄は、住宅を買うためと老後の生活費とする年金の2種類がありますが、片方だけでも両方利用する場合も5年以上の積立が必須で非課税金額は最大550万円までとなっています。

納税準備預金と納税貯蓄組合預金はほぼ同じもので、法人や個人事業主が税金を支払うための貯金になります。税金を支払う際にのみ利息に対して非課税で、その他の理由で引き出す場合はそれまでついた利息に20.315%の税金が発生します。

貯金1000万円を超えたときの税金対策として、一番簡単なのは自宅での現金保管が税金も発生しなくて、減る心配もないと思うかもしれません。果たしてそうでしょうか。私たちは現金を貯金もしくは自宅保管でそのままにしておくのはリスクだと考えます。

その理由は2章で詳しく説明していますので、ぜひ2章もお読みください。

銀行口座を分けて、預金を分割管理する

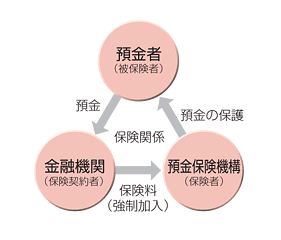

預金保険制度に加入している金融機関が破綻した場合、元本1,000万円までとその利息が保護される「ペイオフ制度」があります。

貯金が1000万円以上ある場合、1000万円を超えた部分はこの制度の適用外となるため、一つの銀行に1000万円以上を預け続けることは高リスクとなります。

預金保険制度によって万が一、金融機関が破綻した場合に、利息のつく

・普通預金

・定期預金

・定期積金

・元本補てん契約のある金銭信託・金融債(保護預り専用商品に限る)

などについては、1金融機関につき預金者1人当たり「元本1,000万円までと破綻日までの利息等」が保護されます。

なお、預金者が預金保険の対象金融機関に預金をすると、預金保険法に基づき、預金者、金融機関及び預金保険機構の間で自動的に保険関係が成立します。このため、預金者自身が預金保険加入の手続きを行う必要はありません。

引用:預金保険機構

出典:三菱UFJ信託銀行

銀行口座を複数に分ける場合は、生活防衛資金用と近い将来に発生する予定の出費用の資金を目的別に分けると良いでしょう。

これらの資金の算出方法は、この後詳しく説明していきます。

一つの銀行に1000万円以上預けるのはそんなに危険?

国内の三大メガバンク(三菱UFJ銀行、三井住友銀行、みずほ銀行)は「大きすぎて潰しにくい」と言われているように、これらの銀行が潰れるリスクは現実的には限りなく低いでしょう。

実際、2003年のりそな銀行の経営が破綻しそうになった際には、公的資金が注入されました。

ただ、メガバンク以外の銀行も経営破綻するリスクは低いとはいえ、決してゼロではありません。

資産を守るためにも、まず口座を分けましょう。

すべての資産を一つの銀行に預けるのではなく、複数の金融機関に分けて預金することで、一つの銀行が破綻しても全資産が影響を受けるリスクを低減できます。

生活防衛資金を確保する

生活防衛資金とは不測の事態や万が一の時に備えておくお金のことです。資金を分けて確保しておかないと、貯金として全部一緒にしている場合、どのくらい使っていいのか、使っていたのかわからなくなります。

知らないうちに大幅に貯金が減ってしまっているということもあり得るので、まずは生活防衛資金を分けて確保しましょう。

生活防衛資金が必要になりそうな不測の事態とは例えば下記のような事が当てはまります。

上記の不測の事態に備えるため、目安として生活費の約3ヶ月〜6ヶ月分に値するくらいの資金を確保して分けておきましょう。

生活費の内訳は主に以下に該当します。

・家賃

・食費

・通信および水道光熱費

・雑費(日用品など)

・学費

・返済(車のローン、奨学金など)

次の章で目安として生活費を算出していきます。

あなたが貯めるべき生活防衛資金の目安

あなたが目安として貯めるべき生活防衛資金の一覧が下記です。

画像:2022年の家計調査データをもとに作成

画像:2022年の家計調査データをもとに作成

独身やひとり暮らし世帯の場合は約48万円を生活防衛費にする

総務省の2022年の家計調査によると、単身世帯の場合の消費支出額の月平均は約16万円となります。

したがって3ヶ月分である約48万円を目安に生活防衛資金として分けておきましょう。

出典:政府統計のポータルサイト【家計調査 家計収支編 単身世帯 】

夫婦二人世帯の場合は約87万円を生活防衛費にする

同じく総務省の2022年の家計調査報告によると、二人世帯以上の場合の消費支出額の月平均は、約29万円となります。

ですので3ヶ月分である約87万円を目安に生活防衛資金として分けておきましょう。

出典:家計調査報告(家計収支編)2022年(令和4年)平均結果の概要

子供がいる夫婦二人世帯以上の場合は約174万円を生活防衛資金にする

子供がいる場合の世帯は、教育費や育成費用も考慮しなければなりません。単身、夫婦のみの二人世帯とは違い生活防衛資金は6ヶ月分〜1年分で考えておきましょう。

前述している通り、二人世帯以上の消費支出額の月平均が約29万円となるので、最低6ヶ月分の約174万円を生活防衛費として分けておきましょう。

出典:家計調査報告(家計収支編)2022年(令和4年)平均結果の概要

近い将来に発生する出費に備えて資金を確保しておく

数年以内に使う予定がある資金は生活防衛資金とは別で確保しておきましょう。

例えば下記のような出費が発生する可能性があるからです。

・家電の買い替え(数十万円)

・趣味、娯楽(数十万円〜数百万円)

・出産費用(約48万円)※厚生労働省「出産費用の実態把握に関する調査研究(令和3年度)」より

・車の買い替え(数十万円〜数百万円)

・結婚資金(約327万円)※ゼクシィ結婚調査2023 調べ

・教育資金

確保しておく目安金額はそれぞれの価値観で異なるので、それぞれ世帯ごとに必要な出費を見直して算出しましょう。

独身やひとり暮らしの場合

上記の必要資金でこれから結婚を考えているのであれば結婚資金は必要になります。死別や離婚で一人暮らしになっている人であれば結婚資金の準備は必要ではありません。車の買い替え資金は駅近や自宅周辺に買い物等困らない施設が備わっているのであれば車を持っていないことがあるので必要のない資金になります。

夫婦二人世帯の場合

夫婦二人の場合は結婚費用はすでに準備の必要はありません。家電の買い替え費や子供が産まれる予定があれば出産費、教育費、家電の買い替え費が主に必要になります。車は持っている人であれば買い替え費が必要です。

子供がいる夫婦二人世帯以上の場合

子供の人数により教育費は多めに確保することになるでしょう。子供が産まれる予定があるならばその分の出産費用も必要です。家電の買い替え費、車を所持しているかどうかで買い替え費が必要になります。

このように世帯によって近い将来に使う予定の出費の種類が変わってきます。ですから今の自分の世帯に合わせて資金を準備しておきましょう。

余剰資金で投資を検討する

生活防衛資金の確保で万が一の時の備えは完璧、将来のための資金を確保して日々の生活を楽しめる準備も万端です。最後に1000万円以上ある貯金からそれらを差し引くと残るお金のことを余剰資金と言います。余剰資金とは当面使う予定がないお金の事です。余剰資金で投資をはじめましょう。

なぜなら投資をはじめないと

・インフレによりお金の価値が減る

・貯金だけではお金が増えないリスク

により、将来数千万円以上損をする可能性があります。

貯金や家計管理には興味があるけど、投資は自分とは関係の話かも…と思っている方もいるかもしれませんね。

そんな方は、FP1級の資産運用のプロから投資の必要性について学んでみるのもおすすめです。

投資の知識がゼロの方でもわかる内容になっています。

弊社が運営するスクールGFSの生徒さんで、「周りが投資を話題にするようになったがついていけず、投資の必要性を感じた」という方に投資を始めたきっかけについてインタビューした記事もあるので、ぜひ読んでみてください。

もちろん将来設計もないままでしたので、投資についても真剣に学習しておりませんでした。ところが、GFSに入校後はまず持っているお金のいくらを投資に回せるのかを考えざるを得なかったので自身のお金の棚卸しをすることができました。

電子決済も保険も洗いざらい月にどれくらいかかっているのかを把握することができ、その結果、投資にいくら、娯楽にいくら使うという具体的な数字が見えてきました。

>> インタビュー全文はこちらで読めます

専任コンサル制度を活用し、浪費家から投資家体質に変わった40代女性

貯金1000万円超えたら注意!現金で持ったままでいる事のリスク2つ

1章の最後では銀行にお金を預け続けることのリスクが2つあるとお伝えしました。

この2つのリスクに気をつけていないと、貯めたお金を減らしていってしまうことになります。

それぞれ詳しくみていきましょう。

インフレによりお金の価値が減るリスク

インフレとは、物の値段が高くなり、お金の価値が下がる事です。例えば今年1個100円で買えていたりんごが、来年はりんご1個に150円を出さなければならない状態の事です。

なぜインフレするのかというと日本政府がインフレ率2%を目指しているからです。つまり毎年2%お金の価値を減らすのが目標であると言っても過言ではありません。

そしてこのインフレ時代に一番弱い資産が【現金】ということになります。

では、インフレが進むとどのくらいお金の価値が目減りしてしまうと思いますか?現在手元にある1000万円の現金が20年後どうなるのかシミュレーションしてみましょう。

1000万円を預貯金で持ち続けた場合、例えば物価の上昇率を3%で計算すると20年後には553万円になってしまいます。

出典元:三井住友銀行

このインフレリスクを避けるためにも投資をはじめなければいけないのです。

・リスクはできるだけ抑えたい YES or NO

・投資先の見極め方を知りたい YES or NO

・投資の知識をつけて利益を最大化したい YES or NO

貯金だけではお金が増えないリスク

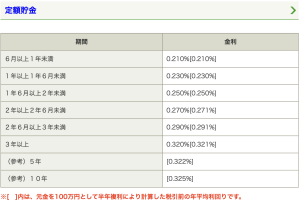

残念なことに今の日本では貯金だけでは資産を作ることはできません。なぜなら普通預金の金利は現在たった0.2~0.3%だからです。0.2%の場合、100万円を預けても1年間で2000円しか増えません。 例えばATMで一回お金を引き出すと時間帯によっては110円〜220円の手数料が取られます。

2021年6月末時点の個人(家計部門)の金融資産残高の個人金融資産の内訳は、

現金・預金が4.0%増の1,072兆円になりました。こちらは日本政府が国家予算として使う1年間の金額(一般会計歳出総額)が約100兆円なので、国家予算の10倍近い額が個人の現預金になっているということです。

ではなぜ金利が下がっているのに貯金だけをしている人が多いのでしょうか?

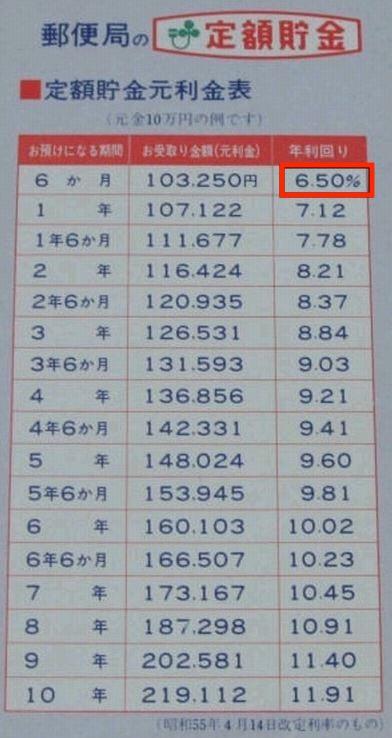

例えば1990年代までは郵便局の定期貯金を利用すれば最低でも金利6.5%がつきました。

ここでお金が2倍に増えるまでにかかる期間を計算する公式【72の法則】があります。

72の法則とは?

72÷金利≒お金が2倍になる期間

出典:知るぽると

この金利6.5%を72の法則で計算してみると11年で資産が2倍になることがわかります。なのでわざわざリスクをとって投資をしなくてもお金が増えていたので貯金だけしていればよかったのです。

しかし現在は郵便局の定期貯金の金利は0.2~0.3%にまで下がってしまいました。

出典:ゆうちょ銀行

これを72の法則に当てはめて計算してみると、資産が2倍になるまでには360年という時間がかかります。これが理由で現在は貯金でお金を増やすことは難しくなっています。

結論として貯金だけしかしていない人は今後【お金が増えないリスク】を抱えることになります。

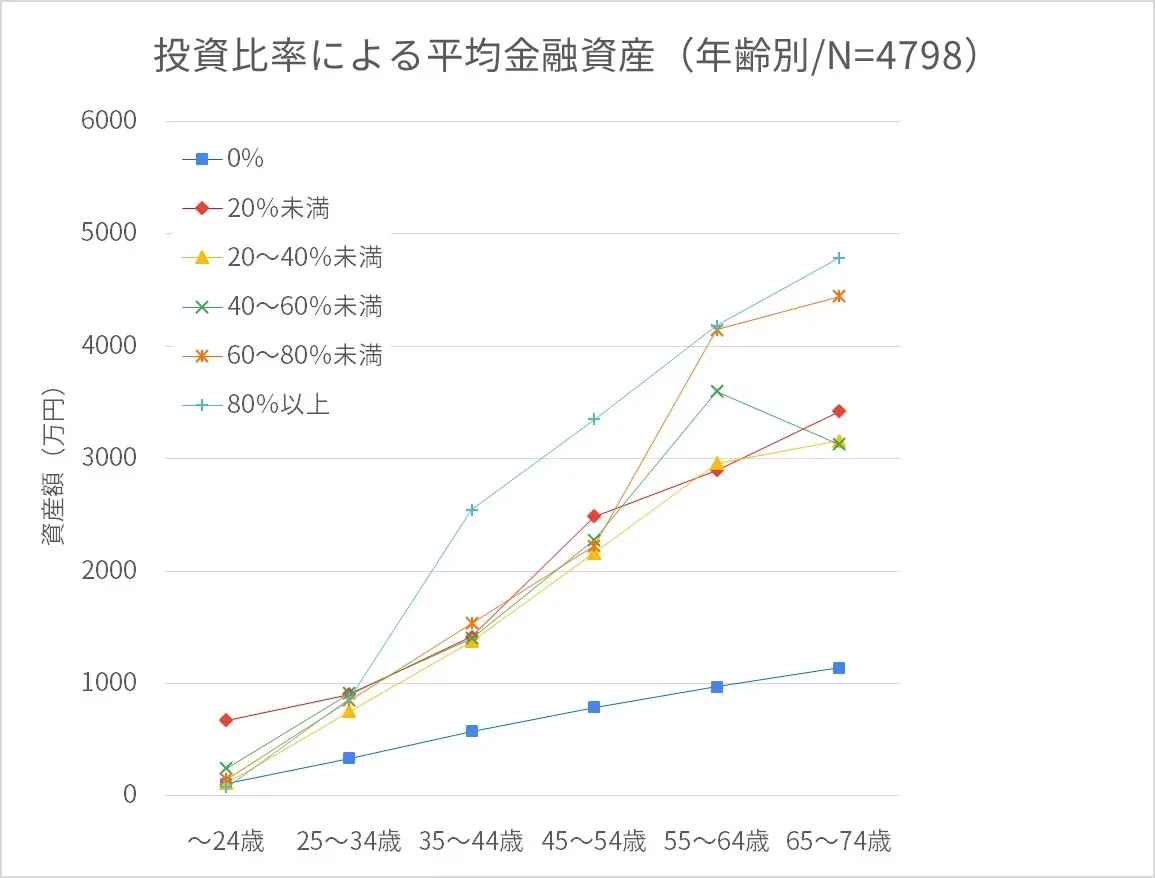

この記事では「資産の差は、年収の差よりも“投資の有無”によって生まれる」と書かれていました。

実際にデータを見てもらうとわかる通り、投資をしている人の資産保有率は、投資をしていない人より圧倒的に多くなっています。1,000万円貯金しているだけでは、増やすことはできません。他にも投資をするべき必要性はたくさんあります。

「いや、私は貯金が1,000万円あるから大丈夫。」そう思っている人こそ危険です。投資をする意味はあるのか、本当に投資は必要なのか、疑問に思う方は下記の記事をご覧ください。投資を始めないとマズいということがお分かりいただけると思います。

投資をする必要性はあるのか?今すぐはじめないと損をする9の理由

あなたがもし将来より多くの資産を欲しいのであれば、投資を味方につけることをオススメします。ただし、投資に確実性はないので、勉強せずに始めると失敗してしまうことが多々あります。

弊社が運営する投資スクールでは3万人の生徒さんが在校していますが、投資で失敗してきた人も数多くいらっしゃいます。そんな方からよくいただく言葉として

「今まではギャンブルのような投資をしていたけど、投資の本質を学べて利益が出た」

「10年以上丸裸で戦場(市場)にいましたが、スクールに通って完全フル装備で戦うことができています」

などありがたいご意見をいただいています。投資スクールに通う意味があるのかについて疑問がある方は下記の記事をお読みください。

投資スクールで学ぶ必要性ある?独学との違いを投資家目線で徹底比較

弊社のスクールでなくても良いです。ただし、投資は必ず投資で成功しているプロから学ぶようにしてください。

貯金1000万超えたら知っておくべき!お金を増やすためのおすすめの投資先

前章では貯金だけではお金が増えていかないという事がわかっていただけたかと思います。そして1000万円を貯金しておくだけというのが非常にもったいないことであると少しでも思われたと思います。ではどうすればいいの?ということですが、そこで貯金以外でお金を増やしていく方法として投資をおすすめします。

投資と聞いてだいたいの人が真っ先に思い浮かぶのは株だと思います。私も投資先としてお金が増えるのは株だと思います。この章では数ある投資の中で、なぜ株へ投資をするのがおすすめなのかその理由を解説してきます。

貯金以外に大きく資産が増えたものは株

フランスの経済学者であるトマ・ピケティさんは、18世紀までさかのぼってデータを分析した結果、

株などの資産をもっている人の方が収入が増えるペースが早いと証明しました。

これを「r>g:アール大なりジー」と言います。

資本収益率とは株など資産からもたらされる利益経済成長率とは給料のこと

例えば現代の初任給と50年前の初任給は異なります。それは経済成長をしたからです。

でも経済成長率が2%に対して、資本収益率は4〜5%だったという事をトマ・ピケティさんは証明しています。つまり、株で増えるお金の方が給料が増える速度より速いので、お金を増やしていきたいなら株で増やしていくほうが良いのです。

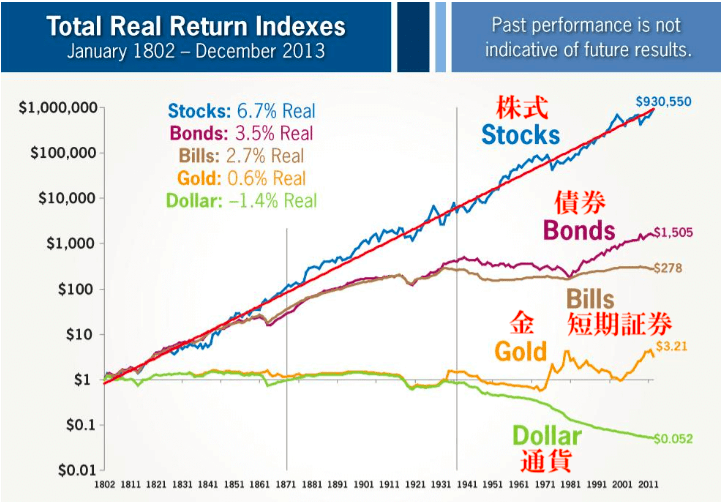

株式投資が金融商品の中で一番正しい方法だと証明されている

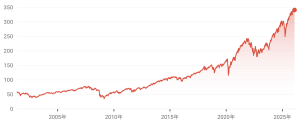

次の画像は株式投資が始まってから200年以上の歴史の中で、一体どの資産が一番増えたのかを示すデータです。結論から言うと、約200年間の平均年利回りが6.7%と株式投資のリターンが一番という事を示しています。

※少し古いデータなので現在の平均利回りとは差があります。

特に選択肢の多い金融商品の中で、過去の統計から株式投資が最善の方法であると判断できます。自分の資産を株式投資に紐付けることで長期的に資産を大きく増やしていけるのです。

株でお金を増やした結果、貯金のみした人に比べて20年後の資産額の差は2倍以上

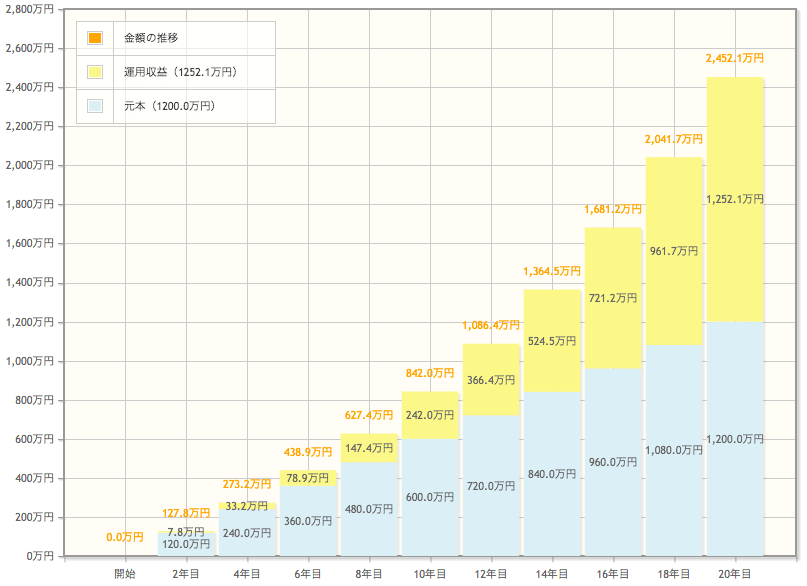

20年間貯金だけで現金をそのまま貯金した人と、株に投資をして積み上げてきた人の比較をした場合、その差は約2倍以上になります。

例えば毎月5万円を、株式投資で年率6.5%で運用した場合のシミュレーションをしてみました。

その場合下記の結果になります。

現金で貯金を毎月5万円続けた場合、20年後は1,200万円になりますが、

年率6.5%で運用した場合は約2,400万円とその差は2倍以上にもなります。

この差はお金の置き場所を株にしただけの違いです。

貯金1000万円を超えたらチェック!初心者向きの株式型投資信託を3つご紹介!

3章では株への投資がおすすめの理由を解説してきました。ですが初心者がいきなり株に投資をするのはハードルが高いと感じられると思います。そこで最初は株は株でも株に投資しているのとほぼ同義である株式型投資信託で投資をするのが初心者には向いています。

株式型投資信託が初心者向いている理由は下記の4つです。

・右肩上がりの株にお金を預けて資産を増やすことができる

・投資経験のない初心者でも投資のプロに運用を任せることができる

・インフレによって資産が増える

・100円から投資をはじめられるのでハードルが低い

前章の最後のシミュレーションも約2,400万円以上の資産が作れたのは、株式型投資信託で投資をしたシミュレーションの結果なのです。

ですが株式型投資信託は2026年1月時点のデータでは、約5800本もの種類が存在します。しかし初心者が約5800本の中から自分にとって良さそうな投資信託を選ぶのはとても骨の折れる作業だと思います。

そこでこの章ではプロの私が選ぶ、投資初心者に向いている株式型投資信託を3つご紹介します

その投資信託は以下の3つです。

・eMAXIS Slim 米国株式(S&P500) 人気度:★★★★★

・楽天・全米株式インデックスファンド 人気度:★★★★★

・eMAXIS Slim 全世界株式(オール・カントリー) 人気度:★★★★☆

※特定の投資商品を勧めているわけではありません。あくまで投資は自己責任になります

それぞれ解説していきます。

eMAXIS Slim 米国株式(S&P500)

人気度:★★★★★

S&P500とは米国で一番有名な株式指標です。米国企業の中でも選ばれた500社に分散投資ができる最強の投資信託です。

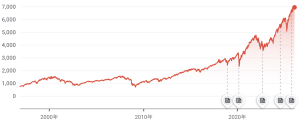

S&P500は下記の図を見ていただくと約30年間ずっと右肩上がりで株価が上がっています。

なんと株価は30年前に比べて8.2倍に成長しています。過去の成績が良いことからこれからも安定的に成長していくのがわかります。

S&P500の500社の中には例えば下記の企業が含まれています。

・マイクロソフト

・アップル

・Amazon.com

・Facebook

・Google

・テスラ

皆さんも非常によく知っている企業ばかりかと思います。これらの企業を一つ一つ買おうとすると例えば1社10万円の場合5000万円のお金が必要になります。しかしS&P500を買っておけば500社分の株が最低金額100円から買えます。

また投資の神様であるウォーレン・バフェットはS&P500を熱烈に推奨していることから信頼度が高い投資信託となります。手数料も3種類の中で一番安いのが魅力的です。

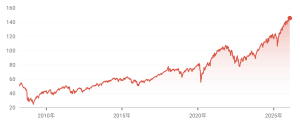

楽天・全米株式インデックス・ファンド『愛称:楽天・VTI』

人気度:★★★★★

楽天・全米株式インデックス・ファンド『愛称:楽天・VTI』

米国の上場企業約4000社に分散投資する投信信託です。アメリカ株式全体に連動しています。こちらはS&P500と比較すると大型企業から中・小型企業まで網羅されておりバランスが取れている投資信託です。

こちらも2000年代から2021年まで右肩上がりになっています。2020年3月のコロナショックの時には一時的に大きく下がりましたがその後回復し、2022年9月にも再び下がりましたが、その後は回復しています。

eMAXIS Slim 全世界株式(オール・カントリー)

人気度:★★★★☆

安定成長している先進国と発展力のある新興国50カ国の中から選ばれた約3000社に分散投資する投資信託です。米国だけでなく投資地域も分散したい人におすすめです。

こちらも上記2銘柄同様安定的に右肩上がりになっています。

上記3種類のうちどれにすればよいのかという場合は手数料で決めても良いです。

2026年2月2日現在の3種類の手数料は以下のとおりです

・S&P500:0.0814%

・楽天・全米株式インデックスファンド:0.132%

・eMAXIS Slim 全世界株式:0.5775%

この3種類の中ですとS&P500が一番安いことがわかります。

投資信託で積立投資をはじめる場合は国が作ったNISAの積立枠を利用するのがおすすめです。運用益が非課税になるおトクな制度になっています。

貯金1000万円超えたら注意すべき!失敗しがちな3つの投資

これまでの章でお金をどこに置いておいたらいいかおわかりになったと思います。この章では貯金1000万円超えた人が注意すべき陥りがちな3つの投資について解説していきます。

注意すべき陥りがちな3つの投資とは以下です。

・外貨建定期預金

・貯蓄型保険

・タコ足配当投信

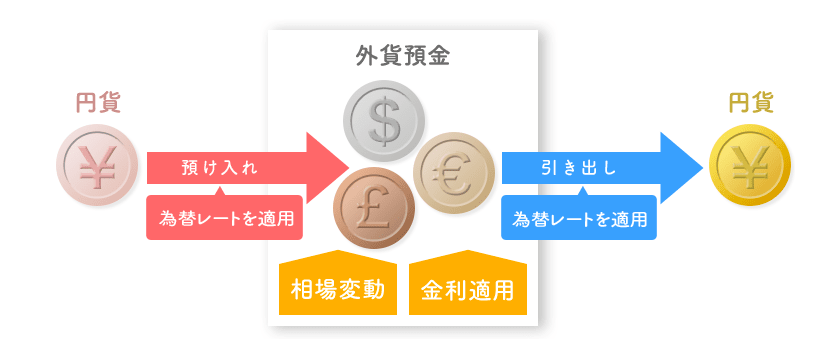

外貨預金

外貨預金とは日本円ではなく、ドルやユーロなどの外国通貨に両替して預金することを外貨預金と言います。銀行の窓口でよく提案される外貨預金ですが当ブログではおすすめしません。

出典:三菱UFJ銀行

次にある外貨預金の商品を解説していきます。

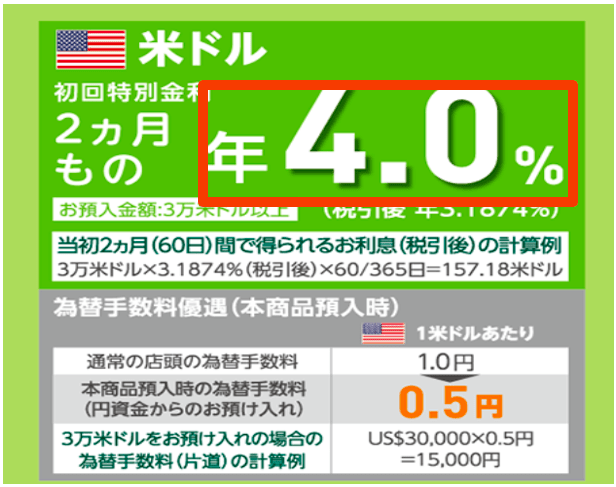

年率4%の外貨預金

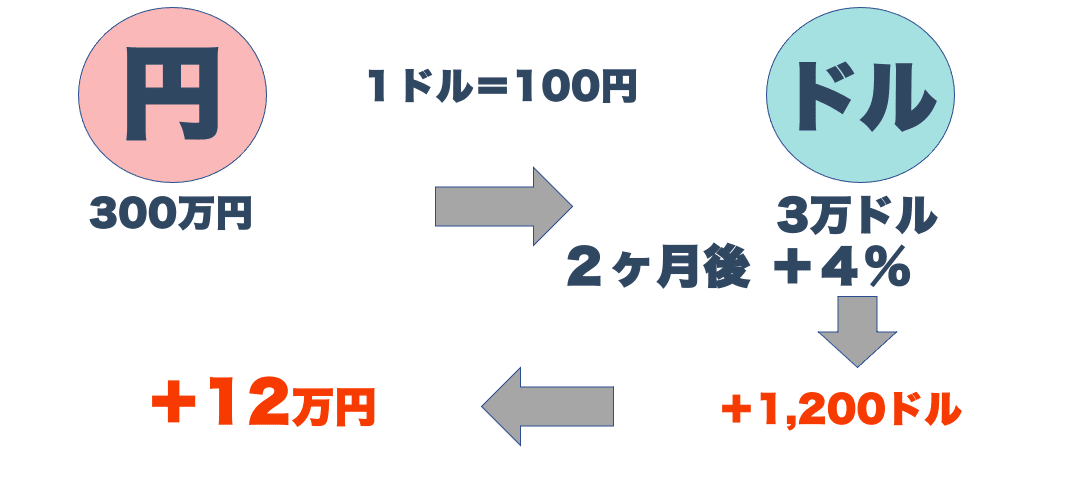

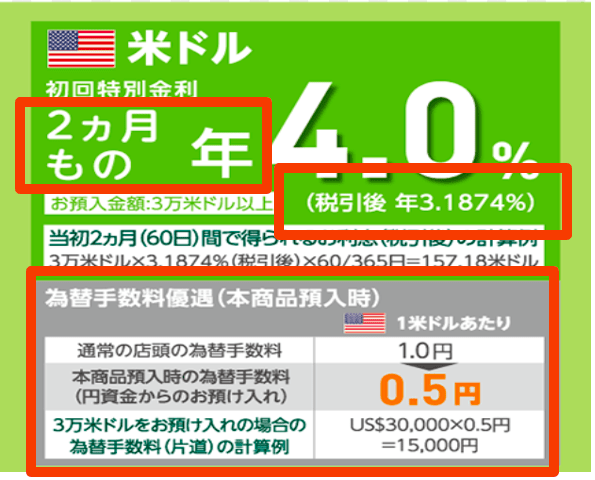

例えば下図のような2ヶ月だけ預けられる外貨預金の商品があります。

年率が4%の外貨建定期預金です。銀行の定期預金に比べると年率が良い商品に思えます。

この外貨建預金は3万米ドル以上からのお預けとなりますので、仮に1ドル100円で計算をしますと日本円では300万円です。これを年率4%で計算すると2ヶ月後には12万円プラスになって戻ってきます。これならもっとお金を預けたくなりますよね。ですがここで落とし穴があります。

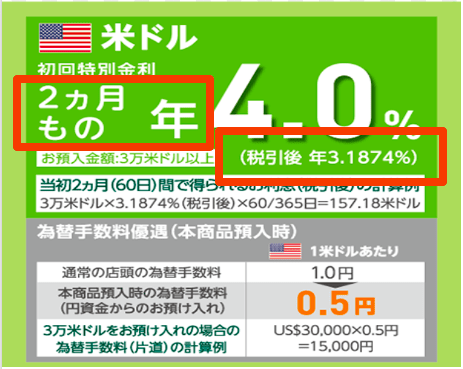

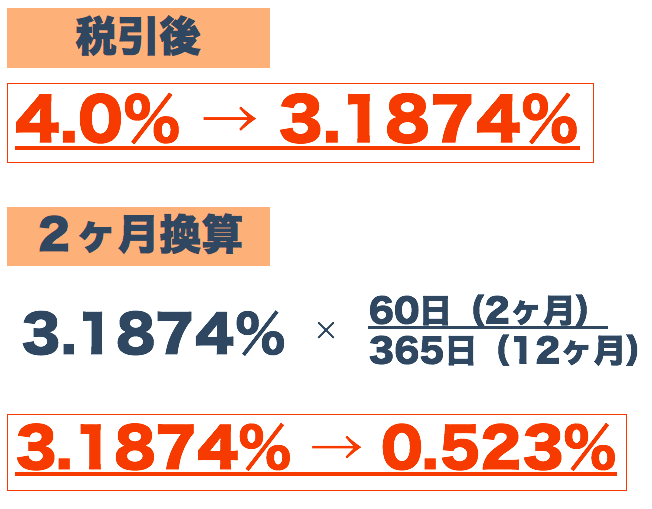

2ヶ月間ものと税引後の年率で実際の年率は0.523%

上記画像の赤枠の『2ヶ月もの』と『税引後 年3.1874%』の部分に注目です。

こちらはそもそも年率4%で計算がされません。税金が発生しますので、税引後の年3.1874%の年率です。さらに1年預けたら3.1874%という設定なので、そのうちの2ヶ月だけとなりますと3.1874%の6分の1の年率になります。

計算をしてみると上記画像のように、年率が0.523%になってしまうということがわかります。

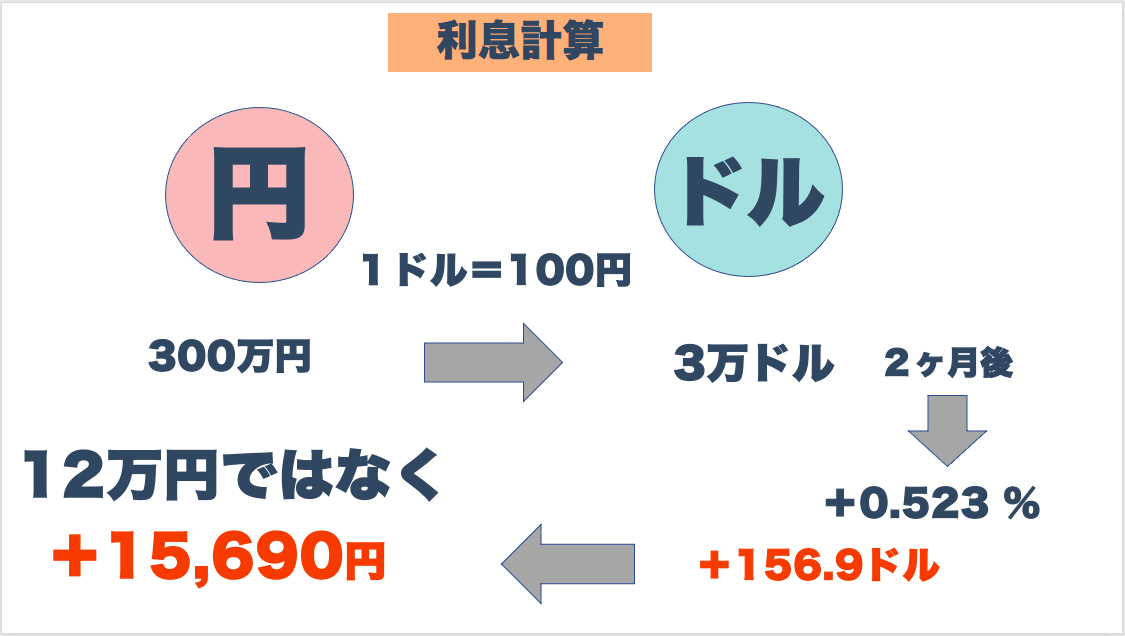

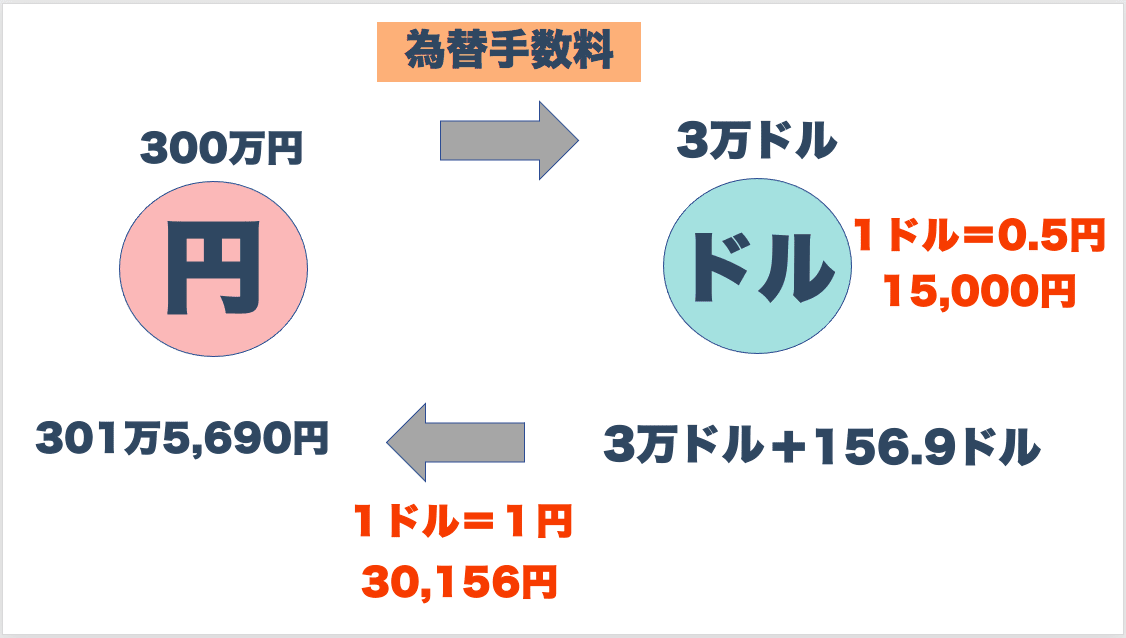

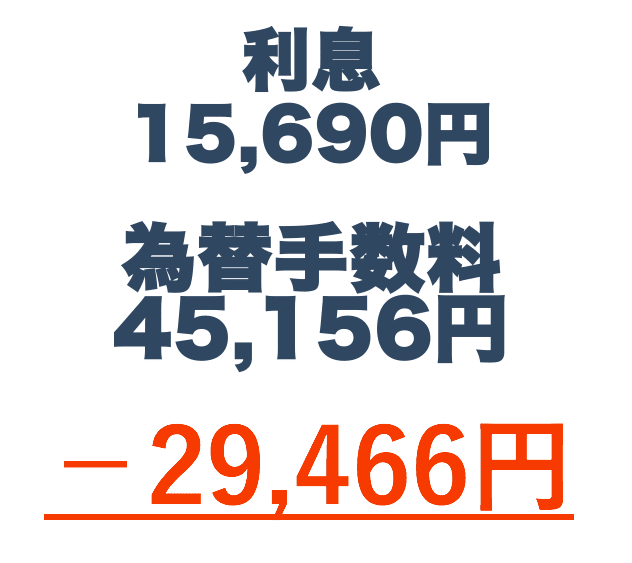

為替手数料により利息はマイナスになる

改めて利息の計算をしてみます。1ドル100円で計算をしてみると3万ドルに2ヶ月分の年率0.523%がかかるので、156.9ドルプラスになり、利息は15,690円です。最初の12万円と比べるとだいぶ減ってしまいますが、プラスになるから損をしていないと思いますか?これで終わりません。

ここで円からアメリカドルに両替をする為替手数料が発生します。上記画像には円からドルへの両替手数料は優遇金額になり本来ならば1米ドルあたり1円の為替手数料が0.5円に割引がされています。

計算をしてみると円からドルへの為替手数料は15,000円になります。さらにドルから円への為替手数料も発生しますがドルから円への為替手数料は優遇がありません。したがって1ドルあたり1円での計算になるので、30,156円の為替手数料が発生します。

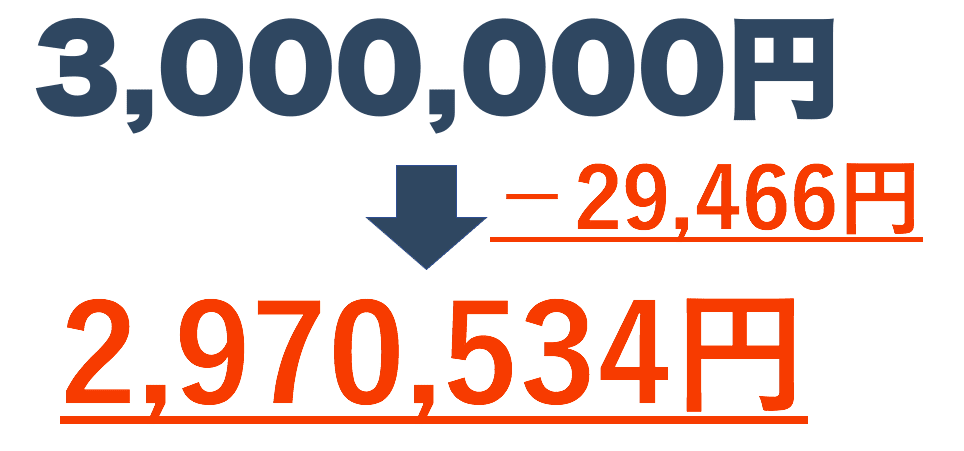

得られた利息に対し、為替手数料が45,156円も発生し、マイナス29,466円になってしまいました。最初は手数料4%だけを見るととても魅力のある商品だと思えますが、ちゃんと計算をしないと実は損をする仕組みになっているのがわかります。

結果300万円を預け入れたのに、プラスにすらならずに、引き出す時には約3万円マイナスになって返ってきてしまいます。このようなからくりがあるので外貨預金はおすすめできません。

貯蓄型保険

貯蓄型保険は貯金と保険が一緒になっている商品です。支払い期間中は死亡保障がついて支払い期間が終わると満期保険金が受け取れる仕組みになっています。保障の割に保険料が高いのが特徴です。こちらも投資することを推奨しません。その理由を説明します。

最低保証利率が3%の貯蓄型保険の実質利回りは0.5%

例えば下図のような貯蓄型保険があったとします。

・利率の最低保証が3%

・死亡保障と資産形成が一緒になって一石二鳥

銀行より利率も良いし、死亡保障と資産形成が一緒にできる便利な保険のように思えます。

ですがこちら先に申し上げると利率の保障は3%ではありません。実際は0.5%ほどです。

その仕組みを解説していきます。

毎月支払っている保険料は全部が運用に回っているわけではない

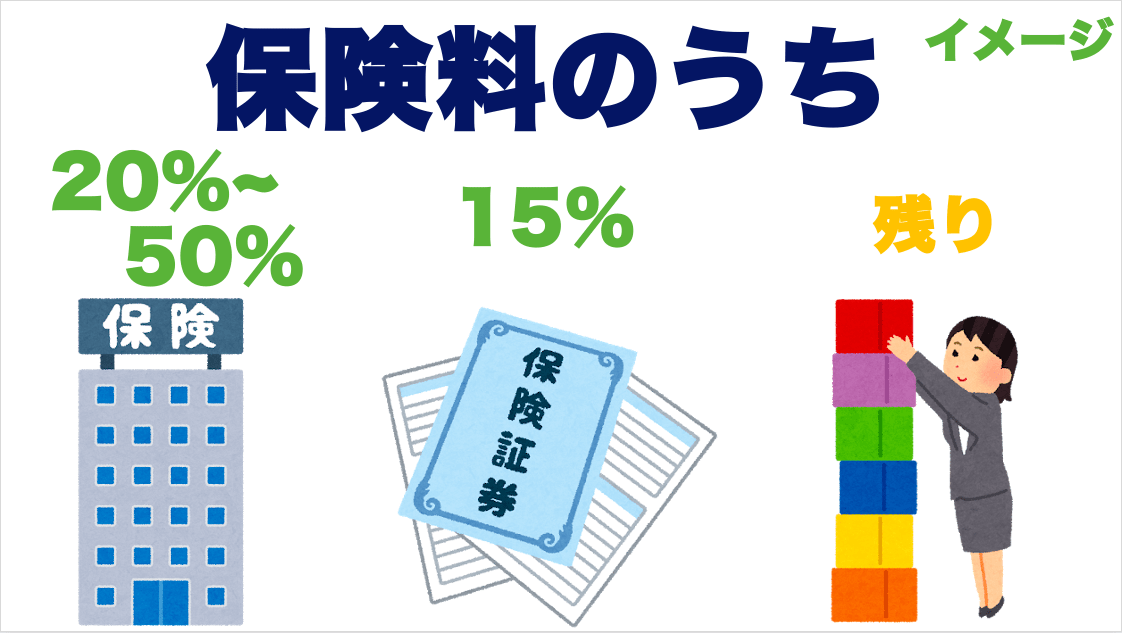

例えばこの貯蓄型保険を毎月2万円ずつ積み立てていくとします。そのうちの約20%〜30%、6,000円〜7,000円くらいが人件費や死亡保障費の経費として下記画像のように保険会社のコストとして引かれています。そして残りの12,000円〜13,000円が運用に回っています。支払っている2万円全部が運用に回っているわけではありません。

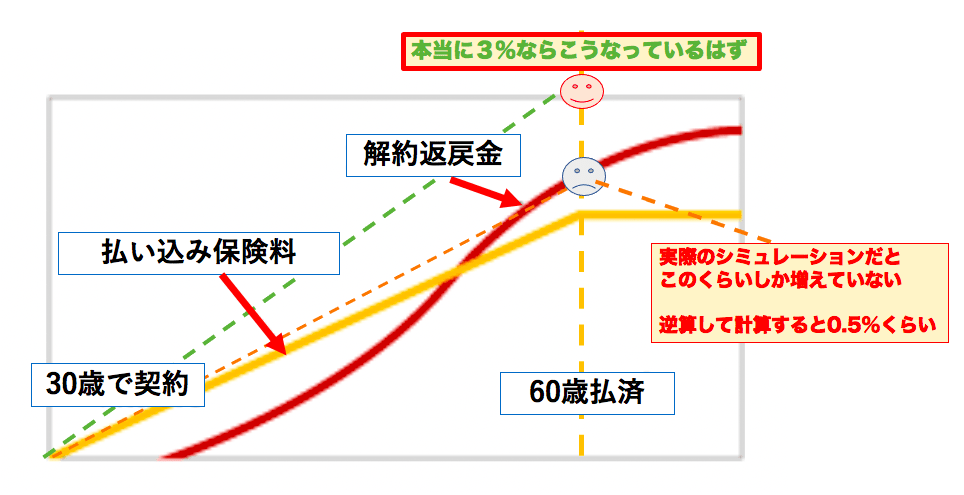

下図はこの貯蓄型保険のシミュレーションです。黄色の線が毎月払っている保険料になります。赤い線は解約返戻金といって保険をやめた時に戻ってくるお金のことです。解約返戻金は最初は少ないですが、だんだん増えていってそのうち払い込み保険料を越していきます。払い込み保険料を追い越せばいつ解約してもプラスになって戻ってくる仕組みになっています。

例えば30歳から毎月2万円を支払ったとします。そして払い込みは60歳で完了すると仮定した場合、2万円を運用して利率が3%であれば、上図の緑の点線のような右肩上がりの運用になっているはずなのです。

でも実際には先程話した保険会社の経費が引かれている事により12,000円〜13,000円しか運用ができていません。そのため黄色の線の元本に少しプラスしただけのシミュレーションがオレンジ色の点線です。

こちらが約0.5%くらいしか増えていない運用結果になっています。緑の点線とオレンジ色の点線の差額が保険料コスト(経費)になります。このコストが差し引かれていなければ緑の点線のようにお金が増えているはずでした。

これならわざわざ保険で運用せずに、自分で投資をしたほうが年率3%に近い運用ができる可能性があります。

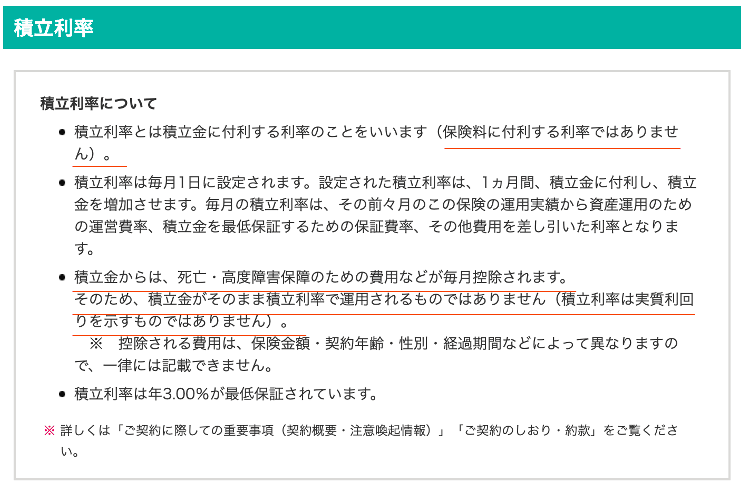

積立利率は積立金がそのまま運用されるものではないと実は記載されている

保険商品の説明書きにには積立利率は積立金がそのまま運用されるものではないと記載があります。ですが、この説明書きを読む人も、保険の担当者もこちらを案内することは非常に少ないと思われます。

保険は保険、投資は投資で分けて運用することを考えられるのをおすすめします。

タコ足分配投信

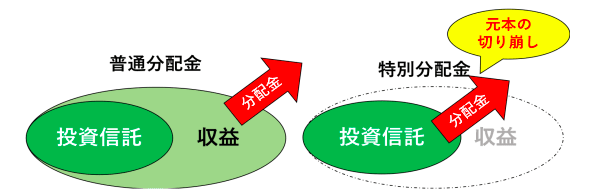

タコ足分配投信とは利益からではなく、元本を切り崩して配当金を出す投資信託の事です。これを特別分配金といい、元本払戻金ともいいます。こちらも投資先として推奨しません。

タコ足分配投信とは、企業が原資となる十分な利益がないにもかかわらず、

過分な配当金を出すことをいいます。見た目には配当金が高いため魅力的に感じられますが、実際は資産を売却したり、積み立て金を取り崩したりして配当金に回しているだけで、業績や財務状況に難点がある可能性があります。

タコが自分の足を食べるのに似ていることから、このように表現されます。

引用:SMBC日興証券

投資をしないためにタコ足分配投信の見分け方

投資をしないためにタコ足分配配当かどうか見分けるには、2パターンあります。

・運用報告書で【分配原資の内訳】のページの『当期の収益以外』の部分が『当期の収益』より金額が多い場合

・分配金から約20%の税金が引かれていない場合

は「タコ足分配」の可能性があります。分配金が多くてこの投資信託は良さそうだなと思った時は、この2点をご確認ください。

自分の元本から分配金を出されていても、どんどん自分の元本が減っていっているので利益が一向に出ません。ですから配当金を沢山出してくれる投資信託は一度疑ってください。間違っても一括で投資はしないように注意してください。

間違えたものに投資をして損をしないように、正しい知識を身につけましょう

投資信託も商品の選択を間違えるとさらに損をしてしまうこともあります。

損をする可能性を少しでも自分で回避するために、弊社が行っている無料のオンラインセミナーで更に勉強されるのがおすすめです。

オンラインで場所と時間を問わずに学習ができるのでどんな方でも気軽に受講できます。

貯金1000万円に関するQ&A

最後に貯金1000万円に関するよくある質問とその回答についてまとめておきます。

この記事で学べること

- 貯金1000万はすごいこと?

- 貯金1000万を超えたら利息はいくら?

- 貯金1000万を超えたら銀行から電話がくるのはなぜ?

一つずつ見ていきましょう。

貯金1000万超えはすごいこと?

貯金1000万円を超えたらすごいかどうかは、やはり年代によって変わってきます。

令和5年版の「家計の金融行動に関する世論調査」によると、1000万円以上の資産を持つ各年代ごとの割合は下記の通りです。

| 年代 | 割合 |

|---|---|

| 20歳代 | 2.2% |

| 30歳代 | 15.6% |

| 40歳代 | 21.4% |

| 50歳代 | 27.8% |

| 60歳代 | 40% |

| 70歳代 | 42.4% |

※令和5年版の「家計の金融行動に関する世論調査 [総世帯]」を元に作成

このデータを元にすると、20代で1000万超えの資産を持っているのは、同年代の2.2%に止まります。

20代の人にとって、貯金1000万円は十分に「すごいこと」と言えるでしょう。

一方で、30代以上に目を向けると、1000万円の貯金を持つ割合は増え、60代以上では5人に2人は持っている計算になります。

こうなると、必ずしも1000万円という金額がすごいとは言いづらいかもしれませんね。

もちろん、1000万円という貯金額が少ないわけではありません。

また、高収入の人でも貯金は少ない、という場合も少なくないでしょう。

結局、すごいかどうかはケースバイケースなので、あまり議論すべきことでは無いように思います。

貯金1000万を超えたら利息はいくら?

貯金1000万円を超えた場合の利息額は、銀行ごとに設定されている利率によって変わります。

一般的に普通預金の利息率は非常に低く、0.2%〜0.3%程度です。

例えば、0.2%の利率で計算すると、1000万円の年間利息は約20,000円になります。

このように、普通預金に大金を預けても得られる利息は少ないです。

利息収入を目的とする場合は他の投資方法を検討した方が断然メリットがあるでしょう。

貯金1000万を超えたら銀行から電話がくるのはなぜ?

記事の冒頭でも触れましたが、貯金が1000万円を超えると、銀行から電話がかかってくることがあります。

これは、主に銀行が顧客の資産をより効率的に運用するための提案を行うためです。

1000万円を超える預金を持つ人は、銀行にとっても重要な顧客であり、これを機に投資信託や定期預金、保険商品など、より高い利回りを期待できる商品への切り替えを勧めることが多いのです。

しかし、銀行からの提案が必ずしも自分のニーズに合致するとは限りません。

提案された商品のリスクや条件をよく理解し、自分の投資方針やライフプランに合った選択をすることが重要になります。

なお、不明点があれば、専門家に相談するのもおすすめです。

ご自分のライフプランに合った投資のやり方や、将来の資産運用シミュレーションの立て方を学びたい方は、プロから教えてもらうのもおすすめです。

»無料:FP1級の資産運用のプロから学べるオンラインセミナーはこちら

まとめ

現金で貯金をしたままでいるとどれだけの損をすることになるかわかっていただけたでしょうか?投資も損をする可能性がありますが、しっかり勉強すれば負けることはありません。勉強をして投資の知識を身に着けて、貯金を減らさないためにも投資でお金を増やしていきましょう。

この記事のまとめを下記に記載します。ぜひ復習にご活用ください。

“貯金1000万を超えたらやるべき4つの対策”

- 生活防衛資金を確保しておく

- 近い将来に使う予定の出費に備えて資金を確保しておく

- 金融機関では1000万円までしか預金が保護されない(ペイオフ制度)から銀行を2つに分けましょう

- 余剰資金で投資を検討する

“貯金1000万円超えたら注意!現金で持ったままでいる事のリスク2つ”

- インフレによりお金の価値が減るリスク

- 貯金だけではお金が増えないリスク

“貯金1000万超えたら知っておくべき!お金を増やすためのおすすめの投資先”

- 貯金以外に大きく資産が増えたものは株

- 株式投資が金融商品の中で一番正しい方法だと証明されている

- 株でお金を増やした結果、貯金のみした人に比べて20年後の資産額の差は2倍以上

“貯金1000万円を超えたらチェック!初心者向きの株式型投資信託を3つご紹介! ”

- eMAXIS Slim 米国株式(S&P500) おすすめ度:★★★★★

- 楽天・全米株式インデックスファンド おすすめ度:★★★★★

- eMAXIS Slim 全世界株式(オール・カントリー) おすすめ度:★★★★☆

“貯金1000万円超えたら注意すべき!失敗しがちな3つの投資”

- 外貨預金

- 貯蓄型保険

- タコ足分配投信