【2023】オウンドメディア_アイキャッチのコピー-4.png)

2019年、金融庁の公表した報告書の中で「老後に2000万円足りなくなる」との趣旨の記載がされたことをきっかけに「老後2000万円問題」が大きな話題となりました。

この2000万円という数字は、ある1つのケースを元に試算したデータにすぎない内容ではありましたが、この話題を目にして、老後の資金をリアルに意識し「2000万円」を目安として、老後資金のために投資を始めようとした人も多いと思います。

そして直近では、テレビニュースにて「老後資金は4000万必要」とコメントされたことをきっかけに、SNSを中心に大きく注目を集めました。

これは、老後資金2000万円不足するケースを土台に「仮に3.5%の物価上昇が20年続いたら、4000万円必要になる」というシミュレーションを行なったものです。

このニュースは20年後にちょうど老後を迎えることになる40代の方にとって現実味のある数字での試算内容で、さらに老後資金を意識するきっかけにもなったのではないでしょうか。

2000万円も4000万円も、1つのモデルケースの試算結果にすぎませんが、今後も物価上昇が続く可能性は高く、また、長生きになればその分、老後の医療費や介護費用はかさむ一方です。

上記を、メディアが作り上げたフィクションだと捉えていると少し危険かもしれません。

「場合によっては4000万円必要になる可能性もゼロではない」と考え、今から資産形成の目標を立てておくことが重要と言えます。

この記事では、多くの人が定年退職を迎える65歳をゴールにして、20年後に65歳を迎える「45歳」から、4000万円の資産づくりを目指す方法を解説していきます。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

【40代】年収ごとの投資額イメージと平均年収

まず、45歳の方が20年で4000万円作るための投資戦略を考えるにあたって

・そもそも年収に応じた投資額の捻出イメージがどのようなものとなるのか

・また、40代の方の年収はどの程度と想定されるか

という部分を、紐解いていこうと思います。

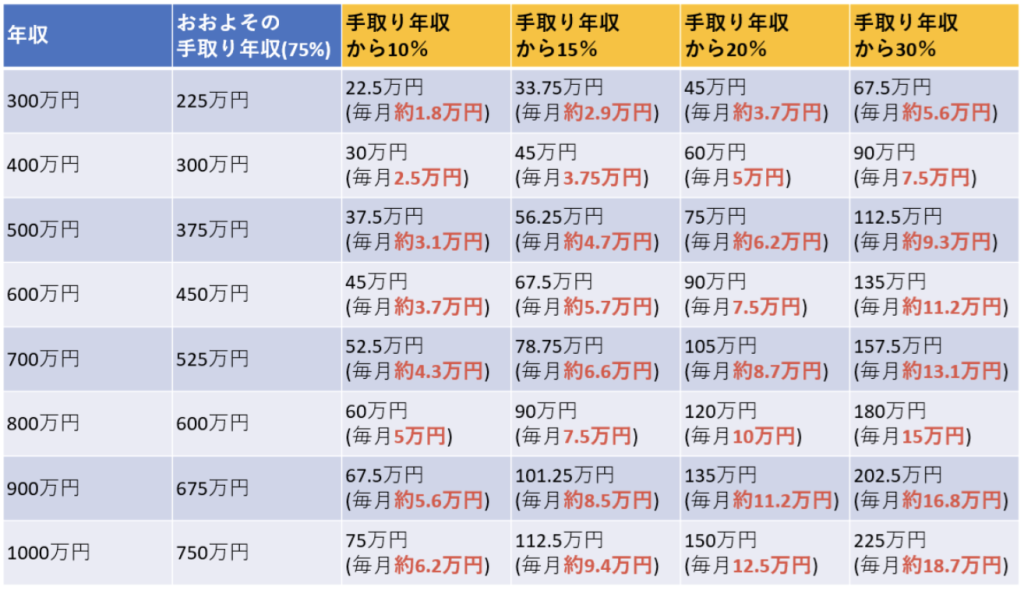

1-1 年収別 手取り額と、投資割合による金額イメージ

まずは、年収と投資額のイメージを固めていきます。以下の表をご覧ください。

こちらは、年収別の手取り額と、投資の割合による金額がどのくらいになるか、目安をまとめたものです。

手取り額は年収の75%として計算しています。

こちらの表を元に、以降の具体的な投資額などをシミュレーションしていきます。

なお、老後資金の目的でなくても、投資や資産運用を考えている方は、自分の年収と、月に回そうと考えている金額が何%に当たるのか、もしくは月に回そうと思っている割合が実際どのくらいの金額になるか、など、ぜひ早見表として使っていただくと良いかと思います。

1-2 40代なら、年収は大体450万〜500万円前後

次に、実際に45歳の方がどの程度の年収かを想定してみます。

厚生労働省が発表している資料「令和4年賃金構造基本統計調査 結果の概況」から、平均年収のデータを参照すると、40歳〜44歳では491万、45歳〜49歳では521万円となっていることがわかります。

一方、転職サイトのdodaが掲載している「正社員の年収中央値は?男女別・年齢別・都道府県別にも解説 平均年収ランキング【最新版】」の資料によると、40代の年収の中央値は「450万円」となっています。

つまり、平均値については、一部の所得が高い層に押し上げられて上振れている可能性があると言えます。そのため、40代全体でみると、年収は大体450万〜500万円前後が多いと考えられます。

ここでは45歳の方の想定にあたり、平均年収である521万円から、上記中央値を加味して少々下方修正し、「500万円」として、以降のシミュレーションを行なっていきます。

45歳から始める、ケース別おすすめの投資手法とシミュレーション

ではここから、実際に45歳から20年で4000万円の資産を作る投資戦略について考えていきます。

なお、一つ前提として、投資開始時点で「貯金額が500万円※」あるものと考え、残り3500万円を作り出す、という趣旨にて、シミュレーションを行なっていきます。

(※家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)より、金融資産保有額(金融資産保有世帯)の貯金額の40代中央値を参考。)

2-1 月6万円を捻出できるなら、インデックスの積立投資がおすすめ

まず、月6万円を投資に回せるのであれば、インデックスの積立投資で4000万円を作ることを検討すると良いです。

そもそも「これから投資を始めよう」と思う場合、労力やリスクをなるべく抑えることができる、という観点から、経済指標などに連動するインデックス型の投資信託に積立で投資をする方法がおすすめです。

投資信託も種類が様々ありますが、連動する指標やファンド選びを上手に行えば、安定かつ優秀なパフォーマンスを出すことも可能です。

代表的なものが、アメリカの経済指標の「S&P500」です。

インデックス投資に関する情報を取得できるサイト「My index」でS&P500の過去のデータをみると、20年のリターンの年率平均が12%となっています。

これは、つまり「過去20年間、毎年平均して12%ずつリターンがあった」ということです。

ここで、S&P500に連動する投資信託を購入していれば同じリターンの恩恵を受けることができていたこととなりますが、現在の日本の預金金利などから考えたら、年12%はかなり高いリターンであることがわかると思います。

実際、数ある金融商品の中でも、かなり優秀な数値と言えます。

これを参考に、45歳から20年、例えばS&P500に連動する投資信託に毎月積立投資をする場合、3500万円を作るために、どの程度投資が必要になるかを考えてみます。

計算にあたり、過去20年の実績は年率平均12%ですが、あくまで過去実績です。市況は常に変化しているため、今後下振れる可能性もあります。それを考慮し、年率平均を過去実績の7割程度と、少々保守的に設定してみることとします。

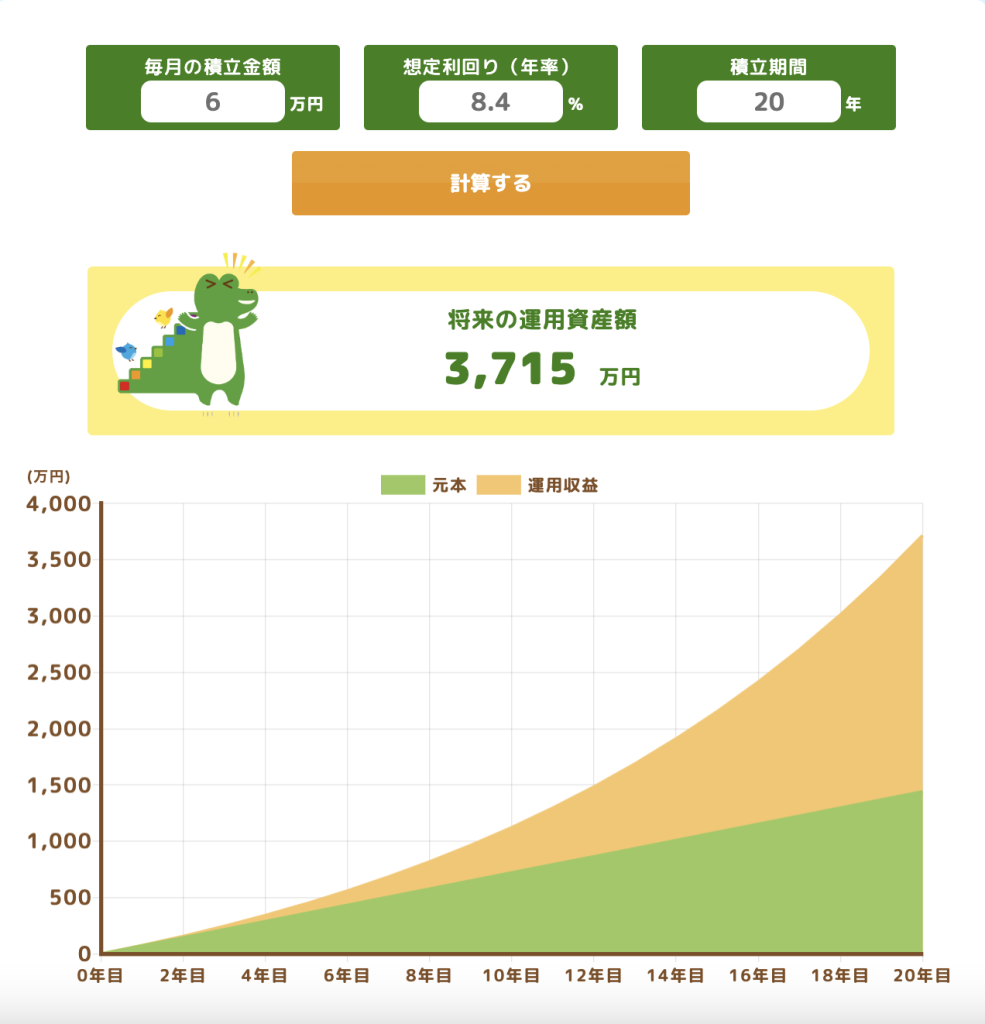

すると、見込めるリターンは年8.4%となります。すると、毎月6万円の積立投資ができれば、20年後には3500万円以上に増やすことができます。

引用:金融庁「つみたてシュミレーター」

第1章で、45歳の方の年収は500万程度と想定しましたが、同章の年収別早見表を参照すると、500万の年収の場合、6万円の支出は手取りの約20%に当たる額となります。

各家計の状況によりますが、月6万円以上の金額を投資に回せる場合は、このように、パフォーマンスのよい投資信託への積立投資で、資産形成を考えると良いでしょう。

2-2 月2万程度しか投資に回せないなら、インデックス投資+株式投資の戦略

2-1では、「月6万円を投資に回せる場合」と前提を置きましたが、そもそも45歳の平均年収やライフステージにおいて、月6万円の投資額の捻出は妥当と言えるでしょうか。

「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」のデータをみると、40代の手取りに対する貯蓄や投資の割合平均は12%であることがわかります。

つまり、年収500万なら、手取りから考えて毎月37,500円程度の捻出が平均なので、6万円の投資額の捻出はかなりハードルが高い、と言えます。

また、ライフステージにおいても、40代であれば、子どもの成長に合わせて教育費がかかったり、自分の親も高齢になって何かと支出が多くなる、ということもあるかと思います。そのような中、貯蓄分を全て投資に回してしまうのは現実的ではなく、あまりお勧めできません。

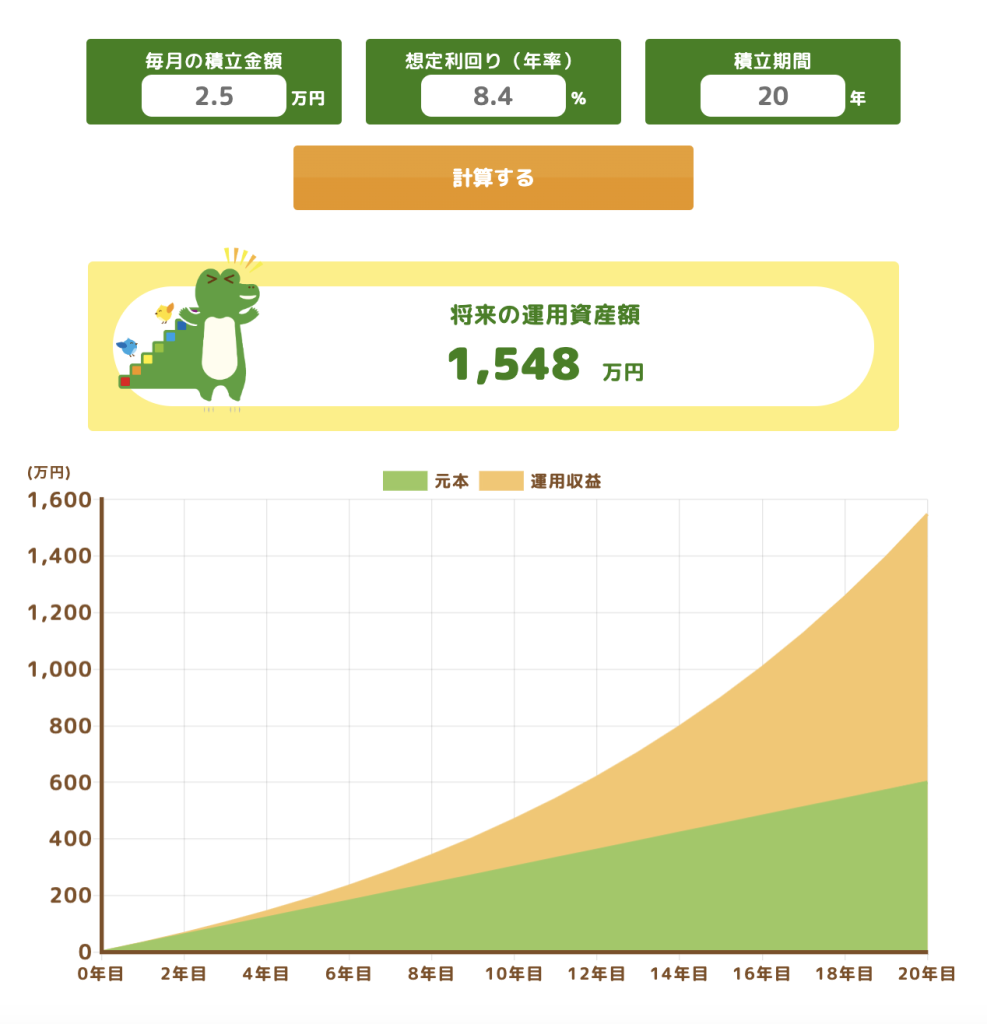

そこで、もう少し捻出できる金額や年収を下げ、「年収400万円で手取りの10%を投資に回す」ケースでシミュレーションをしてみます。

結論から、このケースの場合、インデックスでの積立投資と個別株投資の2本立ての投資戦略がおすすめです。

20年という期間があるので、リスクを抑えつつ安定した運用を目指せるインデックスの積立投資は行うべきと言えます。

しかし、捻出できる額が少なくなれば、目標の金額までは到達が難しくなります。

そこで、目標に足りない分はある程度のリスクをとって、高い利益を狙いに行く必要が出てきます。その手段として個別株での投資を行っていく、という戦略をとることになります。

改めてシミュレーションをしてみましょう。

年収400万の手取り10%なので、表より毎月2.5万円の捻出となります。2-1と同様の条件で積立投資を行うのであれば、20年で約1500万円まで資産を増やすことができます。

しかし、目標は3500万円なので、あと2000万円程度が必要です。この残りの2000万円を個別株での投資によって、達成を狙っていきます。

ここで、個別株投資を行うために、貯金500万のうち、200万円を生活防衛資金として残し、残りの300万円を個別株投資の原資とすることにします。

「個別株で、300万円を20年で2000万円に増やす」というと、少々イメージしづらい方もいるかと思いますが、噛み砕いて言えば、「20年の間に、株価が2倍になる銘柄を3つ探す」か「毎年約30%の年利を出せるよう、銘柄を探し続けていく」ことで、達成が可能です。

毎月、投資に回せる額に限界がある場合は、このように、個別株への投資を組み合わせることで、4000万円の目標達成に向けた資産形成が可能です。

ただ、個別株の投資である程度の利益を狙おうとするなら、その分、損をするリスクも高いことは前提として覚えておかなくてはなりません。

「資金は少ないけど、安全に確実に、かつ大きく利益を狙える方法はないのか」と、どうしても考えたくなりますが、やはりそのような都合のいいものはなく、投資で「大きい利益を出したい」や「短期間で利益を得たい」という場合は、その分リスクと引換になる、というのが前提になります(「リスクとリターンのトレードオフ」といいます。)

「リスクがある株式投資で利益を狙うのは、自分には難しいのでは?」と感じた方もいるかと思います。確かに株式投資はリスクがあり、なんとなくで始めてしまうと損をしてしまうことが多いです。

しかし、実は「とても困難である」というものでもなく、しっかり勉強し、正しい知識を持って投資を行うことができれば、上記の目標も決して達成できないものではありません。

丁寧に銘柄を選び、分析をしていくことが大切と言えます。

高いリターンを狙える個別銘柄の選び方

2-2で、個別株投資について触れましたが、

「株価2倍や、高いリターンを狙うなんて、本当にできる?」

「銘柄を見つけるのも、難しいのでは?」

と考えた方も多いと思います。

先述のとおり、簡単に、という訳にはいきませんが、全く持って困難かというと、そうでもありません。

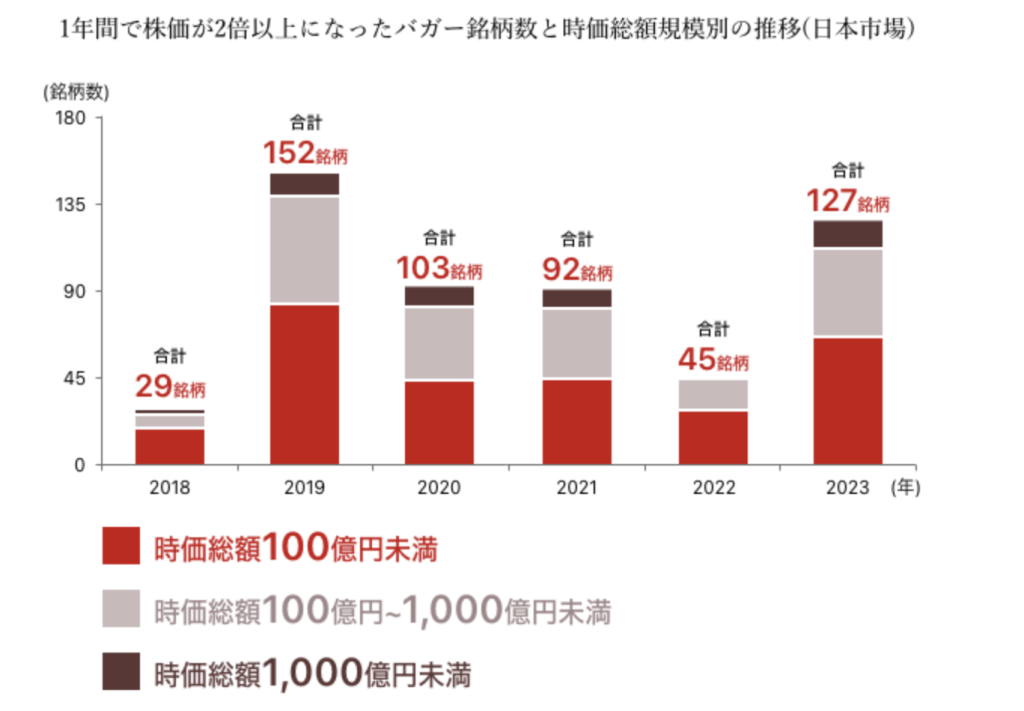

例えば、ダブルバガー(株価が2倍になること)銘柄は、実は毎年100銘柄程度出ています。

具体的に、2023年は、127もの銘柄がダブルバガーとなっています。2022年は45と少なめでしたが、その前の2019年〜2021年も100前後の銘柄がダブルバガーを達成しています。

(引用: EL BORDE(エル・ボルデ) by Nomura)

また、IR BANKで株価の年間上昇率ランキング上位100銘柄をみると、過去10年の全ての年において、40%以上の上昇率となっていることからも、年で30%以上の値上がりする銘柄数はさらに多いことが想像できるかと思います。

そして、ポイントをしっかり抑えて分析ができれば、これらの銘柄をピックアップすることも、十分可能です。

「どういったポイントに注目すれば、そのような銘柄が探せるのか」

と気になったあなたへ。

以下で一例として、2倍株の見つけ方についてのポイントをお伝えします。

3-1 時価総額が500億以下であること

まずは企業の時価総額に着目し、500億円以下であるかを確認してみましょう。

時価総額とは企業の価値や評価を表す指標です。株価が上昇するためには、企業として成長の伸び代があることが必要です。

伸び代という観点で言えば、すでに規模の大きい会社(大型株)よりも、今はまだ規模が小さい会社(小型株)の方が、利があると言えます。

日本取引所グループが公表している「市場別時価総額」のデータより、全市場の時価総額合計が2024年5月末時点で994兆円あることがわかります。上場会社の数は約4000社なので、一社当たりの平均時価総額は「2,400億程度」と言えます。

時価総額が500億以下であれば、5倍程度の差となり、2倍の上昇を狙うにも十分な伸び代はあると言うことができます。

なお、300億や100億など、さらに時価総額を小さく絞っていくこともOKですが、該当企業数がかなり少なくなってしまうので、迷う方は「500億以下」で絞ってみると良いです。

3-2 上場10年以内であること

上場してからどのくらい年数が経過しているか、という点も注目したいポイントです。

結論からいうと、上場10年以内の企業をピックアップすると良いです。

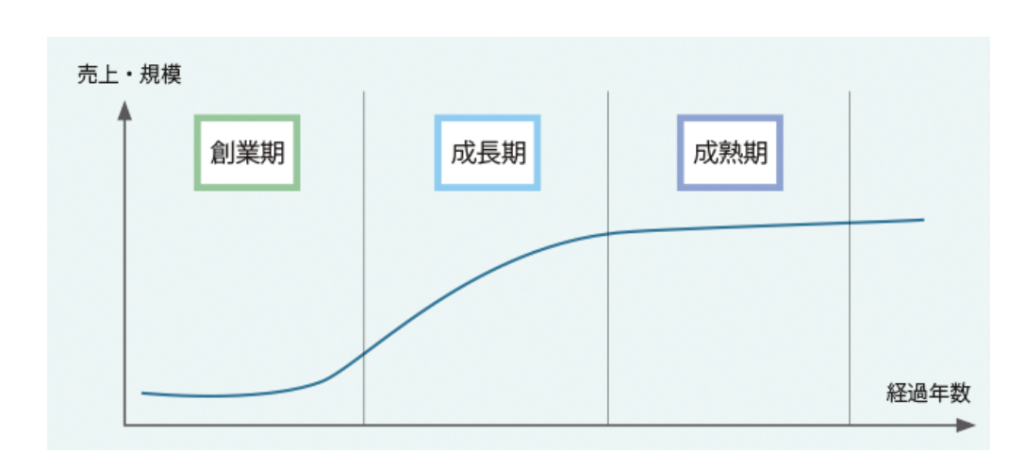

企業には成長のサイクルというものが存在し、一般的に、「創業期→成長期→成熟期」と移行し、最後には売上や利益が減少する「衰退期」へと移行していきます。

(引用:金融広報中央委員会)

ここでも改めて「成長の伸び代」という観点で考えてみると、成熟期や衰退期にある企業よりも、創業期や成長期にある企業の方が、圧倒的に伸び代があります。

新規で上場する場合、フェーズとして創業期や成長期に該当するケースが多いため、上場10年以内と絞ることで、上記のフェーズの企業を見つけやすくなります。

3-3 過去3~5年、売上が上昇で推移していること

企業をみる際、最も重要な要素の一つが「売上」です。

成長の伸び代がある企業を選ぶ際は、この売上の推移に特に注目して確認してみましょう。

具体的には「過去3年〜5年程度の中で、毎年、売上が右肩上がりになっているか」という視点で確認してみるといいです。

「売上がある」、「売上が上昇している」とは、つまり、その会社や会社の事業が「社会から求められている、必要とされている」ということです。企業が成長するためには、その事業を求める人たちがいること、需要があることが必須です。需要がない事業を行っていなければ、その会社に成長はありません。

売上が上昇しているということは、社会のニーズに答え続け、さらに良いサービスを提供していく力が、その会社にある、ということを指します。

そのため、売上に注目することが重要と言えるのです。

売上の過去3年〜5年の推移を確認する理由としては、売上の上昇に再現性があるかを見るためです。

例えば、特需などの外部要因によって、たまたまその年だけ売り上げや利益が大きく伸びた、という場合、単年だけ見ていてもその一過性に気付くのが難しいです。過去数年の売上推移を見ることで、そのようなブレに気づくことができます。

売上の上昇率(売上高成長率)ついては、平均で5%程度と言われています。そのため、成長の伸び代がある企業を見つける場合は、少なくとも平均の倍の10%以上の数字となっていることが望ましいです。

また、売上とともによく見られる指標として、売上から必要経費を差し引いた「営業利益」というものがあります。

こちらも基本的に上昇していることが望ましいですが、成長段階にある企業の場合、今後の規模拡大のために、利益分を先行投資に使うので、営業利益がマイナスであることも少なくありません。

そのため、成長の伸び代という部分でみると、「売上」をより優先度高く注目しておくと良いと言えます。

3-4 創業者が社長であり(大)株主である

企業が成長していくためには、「成長のための意思決定をいかにスピード感を持ってできるか」という部分も重要なファクターになります。

この要素を読み取る為に注目したいのが、会社の社長が創業者であるかどうか、社長や役員が会社の株を保有しているか、という点です。

企業の創業においては、全てを自分で行わなくてはならないため、創業者はかなり強いリーダーシップや行動力の要素を備えている方が多いです。そのような創業者が、現在も社長として先頭に立ち、精力的に会社を牽引しているかどうか、という部分は、会社の成長にも大きく影響すると言えます。

また、成長のためには、目まぐるしく変化する社会に合わせて、会社自体も迅速に意思決定をし、変化・対応していく必要があります。社長自身や役員などが一定数の会社の株を保有していることで、外部の意見に左右されず、会社の成長のための意思決定を自由にかつ素早く下すことが可能となります。

社長や役員が保有している比率(役員保有比率)として、概ね30%程度となっているかを確認すると良いです。

ここまで、4つの要素を紹介してきました。

もちろん、「これを全て満たす企業があれば必ず株価2倍になる」というものではなく、あくまで分析の一例となります。

しかし、正しい知識を身につけることで、このような分析が可能となり、さらに勉強を続けることで、より精度高く深掘りをしていくこともできるようになります。

こうした分析を武器に個別株投資に望めば、300万円から20年で2000万円を作ることも、決して無理ではありません。

勉強は必要ですが、身につけてしまえば応用が効く知識ですので、個別株投資での資産形成を検討する場合は、正しい知識を身につけながら、投資をしていくことをおすすめします。

投資で利益を出すために必要な「正しい知識」をお伝えした2時間の講座を、無料で受けることができます。

まとめ

いかがでしたか。40代というとリアルに老後を意識し出す年代でもあり、かつライフステージ的にも何かとお金がかかる世代でもあると言えます。ニュースで聞こえてくる老後の話題も自分ごととして捉え出した、という方も多いでしょう。

そのような中、2000万円問題や4000万円問題などの数字も、決して「誇張した表現」とは言い切れません。メディアが作り上げたフィクションとしてではなく「本当に必要になるのであれば、40代の今から、どのように資産形成をしていこうか」と、これをきっかけに、ぜひ考えてみると良いでしょう。