当然のことですが、貯金の程度は個々で大きく異なるもの。だからこそ、隣の芝生を覗き見てしまいたくなるものです。自分は結構貯めている方だと思っているが、一般的に見ると少ないのではないか?というように、単純に額の大小について気になっている方もいれば、「どの程度貯めておけば安心なのか?」言わば『ボーダー』を気にする方もいるでしょう。

そこで今回は世帯別の平均貯金額について、さらにはいくらあれば安心なのか? などについて言及していきます。これまで頑張って貯めてきた方はもちろん、目下貯金ゼロの方もぜひお読み飛ばしなく。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

みんなは一体どのくらい? 世帯別平均貯金額について

働いている仕事・年齢・家族の人数など、収入と支出のバランスは当然個々で大きく異なるものです。つまり、貯金できる額もまた然りであることは言うまでもありません。まずここでは、世帯別に一体どのくらい貯金しているのか? 金融広報中央委員会がリサーチした結果を参考にまとめていきます。

①単身世帯

世界の人口が80億人を突破したというニュースが流れたのは2023年のこと。しかし、人口が増え続けているのは発展途上国が主であり、先進国の多くは人口の減少に嘆いているのが実状です。そして日本も例外ではなく、この20年で国内の人口推移は大きく変化し、少子高齢化がより顕著に見られるようになったと言っても過言ではありません。

そして夫婦二人世帯だけではなく、未婚化が進んでいることにより、単身世帯の割合も増えています。そこで気になるのが、単身世帯の貯金事情です。「家計の金融行動に関する世論調査2023年」によると、単身世帯の貯金額の平均値は408万円。結構高いのでは?と思った方もいると思います。

しかしこの結果は、母数が少ない中で高い貯蓄額を誇っている方が目立った為であり、一般的な平均額よりも高めであることは否めず、その証拠に中央値は100万円という平均値よりも大きく下回る結果が出ています。では、年齢別だとどうなのか?

簡単にまとめると以下のような結果になります。

どの年代も平均貯金額こそ高いものの、中央値と大きく乖離していることがわかります。気になるのは60代の平均と中央値。老後資金2000円問題が叫ばれて久しい中、定年後にも関わらず平均貯蓄額は1468万円と、2000万円を大きく下回っています。

どの年代も中央値と平均の数値の開きが大きくなっており、特に年齢が高くなるほど差が開いていることがわかるでしょう。恐らく、年齢を重ねるごとに投資に対する意識が高まり、貯金よりも金融商品への投入額が増えていることが要因だと考えられます。

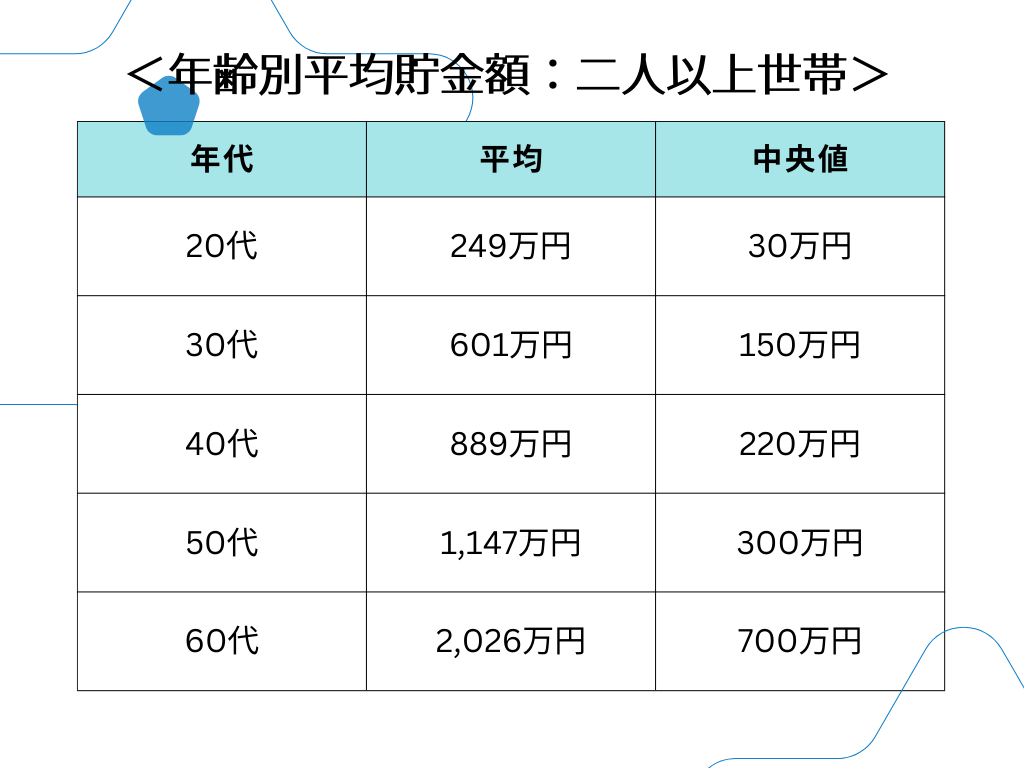

②二人以上の世帯

当然ですが、配偶者が増えるほど必要となる資金も比例します。結婚資金、マイカー、マイホーム、そして夫婦の老後資金など、イベントの多さは枚挙にいとまがありません。そういった点からも、単身世帯よりも現金での預金額が多くなります。詳細は以下にまとめた通りです。

まとめを見ていただくとわかるように、全ての年代で平均・中央値共に単身の数値を大きく上回っています。最も気にするべきなのは老後にかかる資金です。

定年後、例えば無職の夫婦二人世帯の場合、月にかかる生活費の平均は25〜30万円程度と言われていることに対し、公的年金などによる収入は20万円程度にとどまります。つまり、定年以降の手取りでは、生活がままならないというわけです。

貯金は一体いくらあれば良いのか?

世帯によって用意する資金の額は大きく異なり、どれだけ貯めても足りるかどうか不安に陥ってしまうなんてこともあると思います。そこで同章では、ライフプランごとにかかる費用の平均額などを絡め、一体どの程度貯金すれば良いのか? について言及していきます。

ライフプランごとにかかる費用を知ろう

前記したように、世帯ごとにかかる費用は異なり、結婚にかかる費用はもちろん、購入する車や家によっても様々です。では、主要なライフイベントでかかる費用はどの程度なのか?

<マイカー>

- 車両価格・・・平均価格170万円(新車の場合)

- 税金・・・消費税、環境性能割、自動車重量税

- 保険料・・・自賠責保険

- 自動車リサイクル費用(6,000〜18,000円)

- 納車費用

- 手続き代行手数料・・・3〜5万円

<マイホーム>

- 土地付注文住宅・・・約4,700万円

- 建売住宅(新築)・・・約3,700万円

- マンション(新築)・・・約4,900万円

- 建売住宅(中古)・・・約2,700万円

- マンション(中古)・・・約3,200万円

車や自宅は新品か中古かで大きく費用が異なるものの、どちらも本体価格以外に税金がかかるため、購入前はその負担分も考慮すべきです。世帯人数にもよりますが、一生のうちにかかる費用は平均すると億を裕に超えます。それら全てに対し、現金預金のみで対応するのは不可能です。では一体、どんな手段を講じて資金を確保すればよいのか?

その方法については次章で詳しく解説していきます。

世代別 おすすめ貯金術

資産を形成する方法、ないし資産運用の方法は収入額や年齢によって大きく異なるもの。そして、貯金か投資、どちらの手段を講じるにせよ、そこにかけることができる『金額と年数』がとても重要だと考えます。そこで最後に紹介するのは、年齢別のおすすめ貯金方法です。

自身の年齢と照らし合わせ、一体どんな手段を講じて資産を積み上げて行けば良いのか? 最も良い手段を見つけ、試してみることをおすすめします。

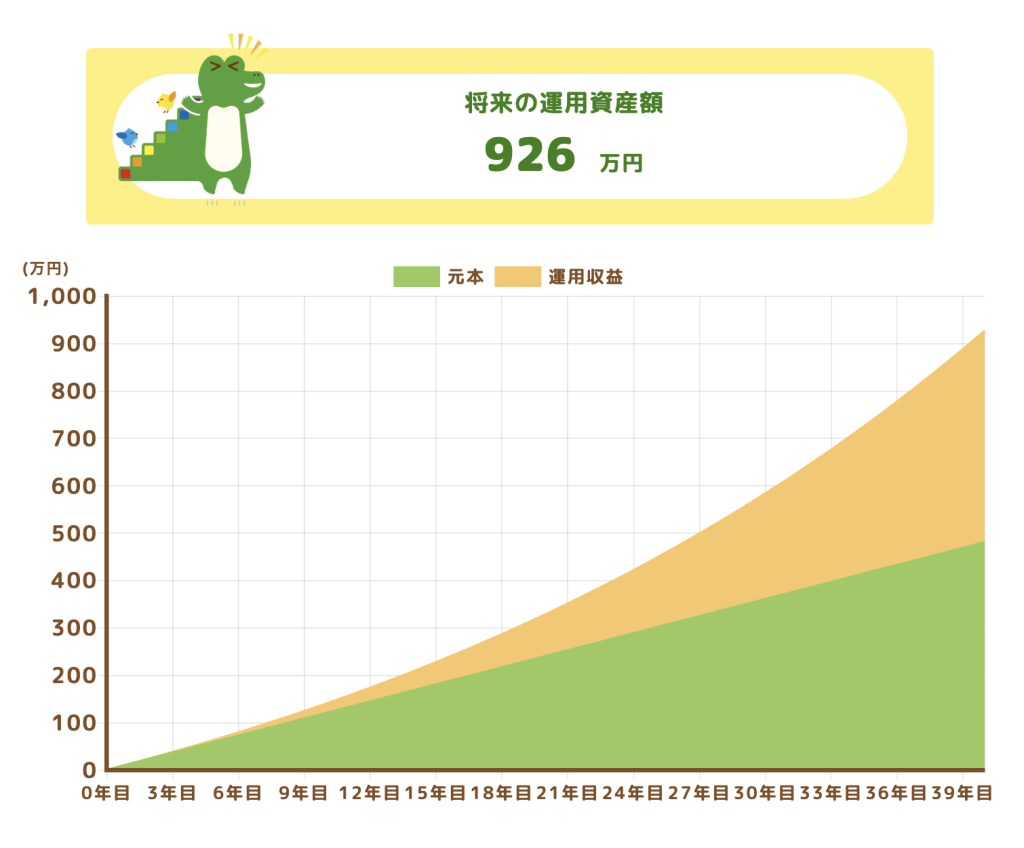

①20代

20代の場合、まだ収入が十分ではないケースが主。生活費を差し引いたら、貯金に回せる額は微々たるものだと思います。そこで、20代の方におすすめするのは預金ではなく少額での積立投資です。例えば、毎月1万円年率3%の商品に40年間積み立てした場合、運用資産は926万円に達します。詳しくは下図の通りです。

無論、30代、40代と歳を重ねていく中で収入が上がれば、積立額を増やすことも可能。つまり、20代から少額積み立てをしていくことで、定年後に最低1,000万円もの資産を得ることができるのです。

②30代

収入が上がったとしても、何かとイベントが多く出費が嵩むのが30代の特徴です。結婚資金に教育費、家族が増えればマイホームの購入まで考える方も少なくないと思います。単身の場合は、ある程度資金的な余裕を持つことができると思いますが、夫婦二人世帯、もしくは子供がいる世帯となるとそうもいきません。そこで30代はどのように資産を残せば良いのか?

まずは貯金です。利息などあってないようなものですが、手をつけない資金を保持する意味でも少額ずつ残しておくべきだと思います。加えて、20代で紹介した積立投資も実践すべきです。

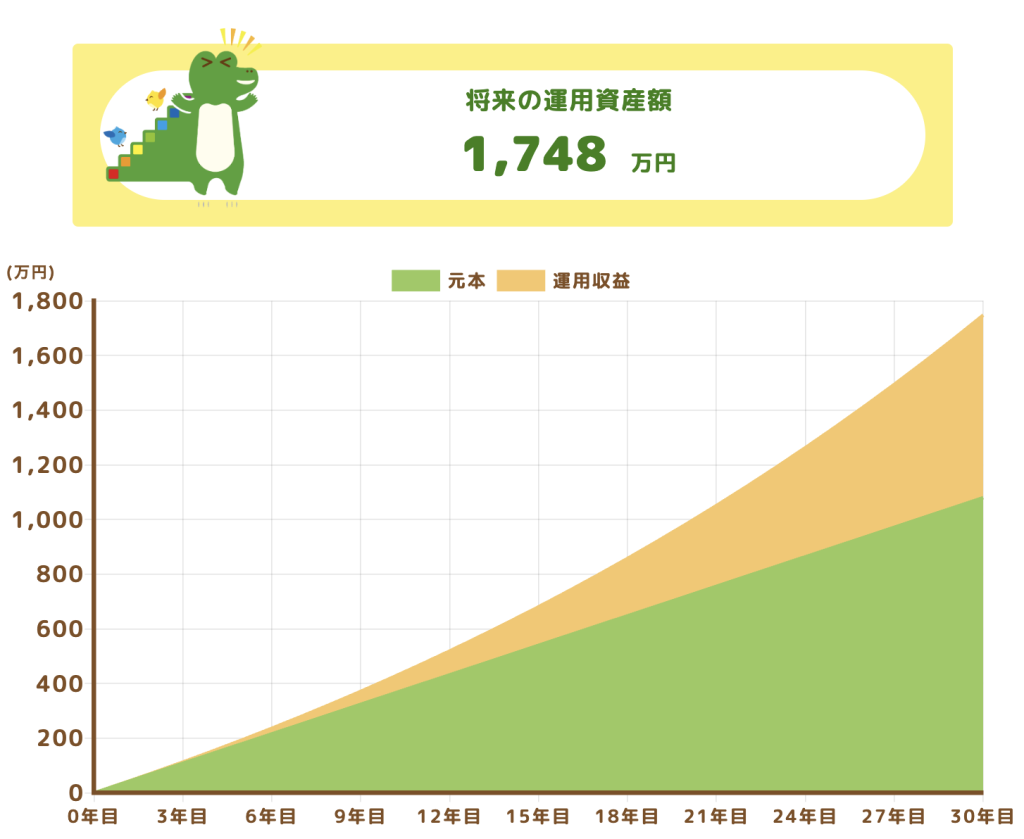

生活費をスリムにし、ある程度の余剰分を残したとして、少なくとも3〜5万円程度は貯金・投資に回すべきでしょう。以下のシミュレーションは年率3%の商品に月3万円、30万円積み立てた場合の結果になります。

得られる成果は30年で1,748万円。老後資金としては若干物足りなさを感じるかもしれませんが、積み立て分に加えて現金預金を足せば2,000万円は超える計算になります。月3万円だと厳しい場合、現金預金をせず積み立て一本に絞るのも手です。

③40代

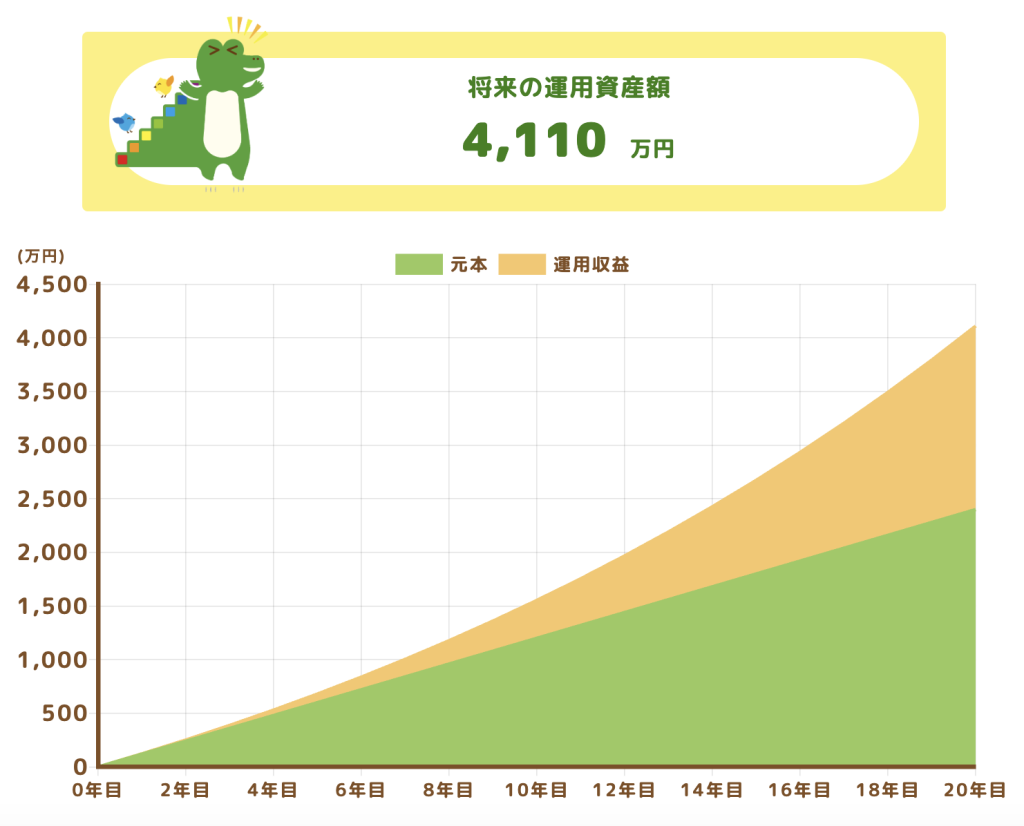

出世を経て年齢なりの収入を得たとすると、40代は資金的な余裕がある時期と考えて相違はないでしょう。投資を使って資産を増やしていこうと考えた場合、利率3%程度の低リスク商品ではなく、もう少し高い5%程度の商品を選んでも良いと思います。投資信託なら不動産ファンドや国内外のインデックスファンドが良いでしょう。シミュレーション結果は以下の通りです。

積立額10万円、年率5%、20年間で計算した結果になります。実に4,000万円を超える資金に育つと考えれば、10万円もの資金を出すことも前向きに検討したいと思うのでは?

ちなみに20代、30代にも言えるのですが、投資信託を利用して資産を蓄えるなら、NISAを使ってよりお得に運用することをおすすめします。利益が非課税になるメリットはとりわけ大きいので、ぜひ利用すべきです。

④50代以降

投資を使って資産を増やそうと考えている50代以降の方が陥りやすいのは、短期間で大きな利益を求め、慌ててよりリスクの高い方法を取ってしまうこと。短期間の投資で負債を抱えてしまうと、取り戻すことができなくなってしまう可能性が高まります。

よって、50代以降から資産運用を始める場合は、20代がチョイスするような低利率・低リスクな商品を選ぶべきです。また、それでもある程度の資金を確保したいと考えるなら、リスクの高低を選び分け、分散投資するのがベターでしょう。

以下の記事では、55歳から10年で老後資金を準備するための投資戦略を詳しく解説しています。

<こちらの記事もチェック>

≫貯金500万の55歳が10年で資産4000万円を目指す最適な方法