500万円という資金は、投資を始めるための十分な額であり、リスクを取りつつも大きなリターンを期待できる金額です。

しかし次の1000万円というステージに進むには、リスク許容度や年齢などに応じた計画的な資産運用が求められます。

どんな投資先をどの配分で、どれくらいの期間投資し、どれくらいのリターンがあれば倍増させられるのかという戦略ビジョンがないと、確かな資産形成はできません。

そこでこの記事では、お金と投資の学校GFS監修のもと、個人投資家でもある筆者の経験も踏まえ、500万円を元手に1000万円に増やす3つの具体的な投資プランを考えました。

1つ目は3年の短期で高成長を狙うハイリスク挑戦プラン

2つ目は5年で資産倍増を目指すミドルリスク堅実プラン

3つ目はリスクを抑えつつ配当収入を得ながら10年でゆるやかな資産増を目指すローリスク安全プランです。

これらのプランは、初心者から経験者まで幅広い投資家に合うよう、資産配分や期待するリターンなどを具体的な数字で検討しています。

投資資金500万円の人以外にもきっと参考になると思いますので、ぜひ最後までじっくりお読みください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

第1章 500万円投資の基礎知識

1-1 資産500万円とはどんなステージか

預貯金500万円というステージがどのあたりかは、あなたの年代によって大きく変わってきます。

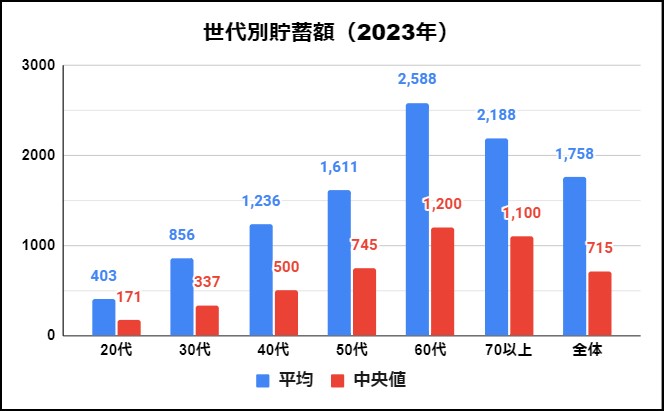

年代別の貯蓄額(金融資産)で言えば、ちょうど40代の中央値が500万円でした。

(年代別の預貯金額グラフ/知るぽると「令和5年 家計の金融行動に関する世論調査」より)

20〜30代の若い世代にとってはまずまずの資産であり、通過点としては十分といえます。

一方、50代以上の定年が近づいている年配者にとっては、ちょっと老後が心配になる資産額でしょう。

「老後資金2000万円不足問題」がひところ話題となりましたが、500万円は年金を合わせてもかなり不足する可能性が高い数字です。

さらにわたしたちのチームでは、将来のインフレ(物価高)を加味したら最低でも4000万円は必要と考えており、そのための資産の増やし方もシミュレーションし、読者に提案してきました。

年代にかかわらず、ほかに生活資金が十分あり、すべて投資に回せると仮定した場合、500万円は必要十分な投資資金といえるでしょう。

資産運用には分散投資が必須ですが、500万円あれば、株式だけでなく、債券や不動産、金、暗号資産(仮想通貨)など様々な資産クラスに振り分けて投資することが可能です。

分散することで、方や安全資産で大切な資産を維持・保全しつつ、一方で大胆にリスクをとることもできるわけです。

もちろん、資産管理と資産成長の観点から言えば、極力分散せずに集中投資するほうが効率はいいわけなので、分散が必ずしも正解とは限りません。

ここは年齢やリスク許容度など個人の投資資質によって大きく変わるものと思ってください。

1-2 500万円投資で押さえるべき資産運用の原則

投資資金が500万円に増えるころ、その上を目指して筆者自身が考えたこと、実践してきたことをここに挙げてみます。

- 個別株投資の比率を高める

- 長期投資の視点を守る

- 市場動向の把握と定期的なリバランス

- ルール通りの損切りの徹底

実際にはもっといろいろあったはずですが、原則となりそうなのはここらあたりかなと思います。

まず①の個別株の比率について。筆者はもともと個別株投資から投資人生をスタートさせました。でも1銘柄に集中投資しすぎたばかり、暴落を食らって大きく資産を減らす失敗をやらかしました。

そこで、資産防衛を兼ねて、米国のS&P500インデックスファンドへの積立投資を始めました。まだNISAなど存在しなかった時代の話です。

おそらくこれを読んでいる人の中には、順番が逆の人が多いことでしょう。個別株はやらず、NISAでインデックスファンドを積み立てていくだけでも長期では相当な資産形成が期待できます。

でも、もう少し早く大きな資産を築きたいならば、インデックス積立のパフォーマンスを上回る個別株への投資が不可欠と思います。

②については、筆者は個人的に短期トレードで損ばかりしていましたので、複利の力を味方にできる長期保有の方が結果的に資産の増加速度が早いと気づき、デイトレやスイングなどの短期トレードに手を出さなくなりました。

そのおかげで、短期の株価変動にもさほど動揺しなくなり、有望銘柄発掘に注力していけるようになったように思います。

③リバランスについては、いくら長期投資の視点を持つといっても、パフォーマンスが思ったほどではない場合、あるいは市場や企業に想定外の事態が生じた場合には、早めに見切ってもっと有望な別の銘柄に乗り換えるようにしたということです。

そのためには相場の大きな変動や企業業績の転換点に気づく必要があり、かなり情報には敏感になったように思います。

④については、いくら業績好調でも、相場の悪化に耐えきれる企業はなく、購入時期によっては含み損になるケースもあるので、そうした銘柄はマイルールに従って早めに損切りし、反転上昇を待って再度購入するようにしたということ。

人によっては、「25日移動線を下回ったら売り」とか「高値から10%下がったら売り」のようなルールを決めている人もいますね。

これらはあくまで個人的なルールであり、正解があるわけではありません。でも個別株の場合、買ったまま漫然と放置するのではなく、自分でルールや原則を決めて意識的に「動かす」ことでパフォーマンスが違ってくるように思います。

1-3 500万円投資で気を付けるべき失敗とその回避法

500万円の投資で陥りやすい失敗は、前の項でも書いた通り、資金全てをたった一つの投資対象に投入することです。

上昇したときの資産成長は大きい半面、その銘柄が急落・暴落の憂き目にあったとき、冷静に損切りすることができず、結局一番底のほうでさらに含み損が大きくなってから耐え切れずに損切りしてしまう。

あるいはそれでも損切りできず、結局「塩漬け」してしまうことになります。

もうそうなると次の投資が何もできなくなり、ただ含み損がなくなるのを待つしかなくなります。

この失敗は金額が大きくなるほどダメージが大きくなります。

平常時には、何かあれば冷静に判断できるだろうと人は思いがちですが、いざ含み損からの損切りとなると、正しい判断ができなくなります。

そうならないためにも、なるべく1つのリスク資産に偏った投資にならないように気を付ける必要があります。

第2章 500万円投資の投資戦略ステップ

この章では、500万円を倍の1000万円に乗せていくためにどのような考え方で投資を進めていったらいいか、その戦略ステップを書いていきます。

漫然と倍にするといっても、展望とそれに見合うリスクテイクがないとうまくは増えてくれません。

2-1 500万円を何年で倍にするか決める

500万円を次のステップである1000万円にするのに、何年かけて増やしていくか。この期間目標の設定はとても大事です。

3年で倍増を狙うのか、10年で着実に2倍にするのかにより、必要なリターンが変わってくるからです。

これを計算するのが「72の法則」と呼ばれるものです。

10年で500万円を1,000万円にするなら、72÷10=年率7.2%のリターンが平均で必要です。5年なら72÷5=年率12.4%、3年なら72÷3=年率24%が必要なリターンとなります。

人気の全世界株ファンドは年平均リターンが6%程度。72÷6=12なので、2倍になるまでに12年かかる計算です。

近年のリターンが平均10%のS&P500インデックスファンドなら、72÷10=7.2と計算され、7年余りで倍になる勘定です。

これらは一括投資した場合のリターンなので、積立の場合はさらに時間がかかります。

また、リスクが比較的低い米国債のリターン(利回り)は3〜4%、不動産で3~7%、高配当株と言われる銘柄の配当利回りは3〜5%程度。

つまり、これらの安全資産だけで500万円を運用したとしたら、1000万円にするまでに10年以上、20年以上の歳月が必要となります。

実際には税金や手数料などの諸費用、インフレ(物価高)、外貨建ての投資先なら為替の差益差損なども考慮に入れる必要があり、そうなると目標額に達するまでにさらに年数がかかりそうです。

この目標までの期間を縮めていくためには、やはり個別株のようなハイリスク・ハイリターンの資産をポートフォリオに一定割合組み入れ、リターンを高める必要があるのです。

2-2 リスクをどの程度とれるか考える

次に考慮すべきは、自身がどれだけリスクを取れるかという点です。

この判断は主に年齢と資金量、そしてリスクへのメンタル的な耐性(リスク許容量)によって決まります。

一般的には若くて資金が小さい人ほど大きなリスクをとってもよく、高齢で資産が大きくなった人ほどやり直しのきかなくなるような大きなリスクはとらないほうがいいことになります。

また、安定した収入があるかどうか、生活資金がきちんと確保されているかどうかも、高いリスクに挑戦する目安になります。

投資期間も重要です。長期的な視点で投資するのであれば短期的な変動リスクは無視できるため、多少のリスクテイクは問題ないでしょう。

ただし、損失することへの恐怖や不安で夜も眠れない、仕事が手につかないと思うなら、大きなリスクは避け、コツコツ安全に増やしていく道を選ぶのがいいでしょう。

2-3 安全資産をどれくらい組み込むか検討する

1章で見てきた通り、できるだけ早く資産を成長させるには、ポートフォリオの中にどれだけリスク資産(株式・投資信託などの値動きが大きい資産)を組み込めるかにかかっています。

裏を返せばそれは、全体の中でどれだけ安全資産(現預金・債券・不動産・金など)を組み入れるかということ。

この安全資産の比率もやはり2-2と同様、年齢・資金量・リスク耐性によって変わります。

一般には年齢が高くなるほど安全資産の比率は高めるべきで、一つの目安としては「(100-年齢)%」が必要だと昔から言われています。

これはあくまで一般論であり、自身の状況によって調整することが重要です。

2-4 個別株・投資信託のリスクとリターンを比べる

資産を早く成長させるにはリスク・リターンがともに高い個別株と投資信託の比率を高める必要があることは先に述べてきました。

投資信託は売買に向いておらず、1つないし2つ商品を決めたら、コツコツと積み立てていくのがいいでしょう。一般的には市場平均の成長に乗るインデックスファンドを購入するのがベストと考えます。

インデックスとは株価指数の意味で、アメリカのダウ平均、S&P500種指数、日本の日経平均、TOPIXなどが知られています。全世界株や先進国株、ほかの国単位の株のファンドにもすべてベースとなる株価指数があります。インデックスファンドとは、これらの指数に連動する投資信託のことです。

500万円の資産を築いた人なら、すでにこれらのファンドの積立をベースにしている人も多いことと思います。ここから徐々に個別株の比率を高めていくわけですが、この時大事になるのがリスク分散です。

ファンドは1つだけ買うだけでもすでに分散が効いてるのに対し、個別株はそうではありません。ですので、十分な銘柄分散が必要です。

考え方としては、1つがダメになってもダメージを最小限に抑えられる金額がいいでしょう。

筆者の感覚では、1銘柄に投ずるのは資産の5%以内が心理的安全ラインかなと思います。

資産が500万円の場合、5%は25万円です。個別株に資金の半分(250万円)を投じると決めた場合、1銘柄あたり25万円が上限なので、最低10銘柄に分散させることになります。

この場合、考えなしに銘柄数を増やしていてはリスクの分散になりません。

情報技術(ハイテク)、金融、食品、サービス、ヘルスケア、製造業、建築・不動産などある程度業種をばらけさせることが大事です。

ただし、業種を分散すべきなのは買い付けた株を長期でほったらかしにしたい人の話。

市場の動向を注視していけば、これから上がっていく業種、上がりにくい業種、短期的に下がっていく業種などが見えてきますので、投資の知識を増やし、旬のテーマやトレンドに乗って特定の業種に集中投資するのでもいいでしょう。

たとえば、コロナ禍の期間には内向きの消費ーーネット会議や配信型の映画チャンネル、宅配事業などーーが伸びた一方、外食産業や旅行業が大きく下落しました。

また、円高局面では輸出関連ーー自動車、半導体などの製造業ーーや海外での事業費率が高い企業などが伸びた半面、原材料やエネルギーを輸入する多くの企業がコスト増により業績を悪化させました。円安になるとこの構造が逆転するわけです。

低コストで広範な市場に分散投資でき、安定したリターンが狙えるインデックスファンド。そしてリスクは高いけど勉強次第で大きなリターンが狙える個別株。この2つをうまく組み合わせることで資産を成長させていきましょう。

2-4 高配当株・高配当投信でインカムゲインを増やす

高配当の定義は特に定まっていませんが、世間ではだいたい3%以上とされています。

投資信託やETFでは、日経平均構成225銘柄の配当が高い企業上位〇社みたいな形でファンドが組まれていたりします。好配当と呼ぶ場合もありますね。

一般的に高配当の銘柄は、すでに成長を遂げた企業が、成長投資(設備投資や研究開発費、広告費など)に全部まわす必要がなくなった利益を株主に還元するものです。

つまり、事業は安定期に入っているものの、そこまで急成長が見込めないという大型の銘柄が多いです。

ただし、事業そのものが安定成長している企業は、物価上昇とともに売上・利益も増えるため、定期的に増配(配当を増やすこと)したり自社株買いをして株主への利益還元を強化します。

増配や自社株買いは投資家の注目を集めるため、株価も上昇するという好循環が生まれます。

連続して増配あるいは高配当を安定的に続けていくことを「累進配当」といいます。こうした累進配当の銘柄に長期投資をすることで、安定的に資産を増やしていくこともできるのです。

米国では25年以上連続で増配を続ける企業を「配当貴族」と呼び、これらのインデックス(指数)やそれに連動するファンド・ETFもあります。

下図はその代表である「S&P500配当貴族指数」(黄)をS&P500種指数(白)と比較した10年チャートです。

約70銘柄で構成するこの配当貴族指数は10年で約2.3倍(+133%)に成長しています。S&P500が10年で約3倍(+196%)ですからちょっと開きがあるように見えますね。

でも、配当をきちんと再投資したらどうでしょうか。下が配当分を調整したチャートです。

-1024x566.png)

こうして見ると、両者はほぼ拮抗していると言っていいでしょう。

連続して増配できるということは、それだけ連続して収益を上げられる証なので、成長力もバツグンです。

日本株を対象にした増配指数もあり、連動するインデックス投信もあります。

高配当株や連続配当株に特化した投資信託は多数の商品がありますので、ぜひ探しみてください。以下の記事で多数紹介しています。

2-5 NISAやiDeCoを活用する

NISA(少額投資非課税制度)は投資にかかる税金(譲渡益税や配当税など)が非課税になるとても有利な制度です。

年間で360万円×5年分=1800万円の枠があり、投資資金の500万円が十分収まります(ただし、年間で使える枠は360万円が上限です)。

360万円の内訳は、つみたて枠が120万円、成長枠は240万円ですので、前者でインデックスファンドなどの投資信託つみたて、後者で個別株投資をするのがいいでしょう。

この枠内では株式・投信の運用益や配当が非課税となり、節税効果を得ながら投資が可能です。

この非課税効果は投資成績としては見えにくいものの、長期であればあるほど複利と同じ効果で資産の増加に寄与するはずです。

唯一欠点があるとすれば、機動的な運用ができない点でしょう。投信や高配当株など永久に持ち続けてもいい資産にはいいものの、半年や1年単位で見直しが必要な個別株だと、非課税の恩恵が足かせとなって、かえって最適な売り時を逃してしまう可能性もあるからです。

iDeCo(個人型確定拠出年金)のメリットとデメリットも同じで、掛け金が所得控除の対象となり、運用益も非課税となるメリットはとても大きい半面、60歳まで引き出すことができない運用機動性の悪さが悩ましいところ。

ですが、iDeCoはそもそも個別株投資はできないので、淡々とインデックスファンドを積み上げていくのには適していると言えるでしょう。

第3章 500万円投資の資産運用プラン3選

ここからは上記の基本と運用戦略を踏まえ、もう少し具体的に500万円を1000万円に倍増させる戦略を検討していきます。

取れるリスクとリターンを考えて、3つのプランを考えてみました。

3-1 3年で資産倍増を狙う「ハイリスク・ハイリターン」プラン

このプランは3年の比較的短期で1000万円に倍増を狙う投資プランです。

「72の法則」に照らすと、年平均24%が必達条件です。となると、年3〜5%のリターンを狙う安全資産の比率はあまり高くできません。

そこで500万円の配分と必要リターンを以下のように設定します。

| 資産クラス | 配分(比率) | 年平均リターン | 3年後目標額 |

| 個別株10銘柄 | 250万円(50%) | 40% | 686万円 |

| 投資信託 | 150万円(30%) | 10% | 200万円 |

| 安全資産(債券・REIT・金など) | 100万円(20%) | 4% | 112万円 |

年齢的にリスクテイクができる人なら、安全資産は買わずに個別株300万、投資信託200万でもいいでしょう。

投資信託はS&P500またはナスダック連動のパフォーマンスのよい(ゆえに下落リスクも大きい)ファンドを選び、リターンは年平均で最低10%はほしいところ。

そして安全資産は米国債と投資適格社債、REIT(不動産投資信託)、金などを組み合わせ、年平均リターン4%と想定します。

すると投資信託は150万円が200万円に、安全資産は100万円が112万円となりました。

残る個別株は250万円を3倍の700万円弱に増やす必要があり、そのためのリターンは年平均約40%と計算できます。

10銘柄に期待する現実的なリターンは、以下のような感じでしょうか。

- A株25万円→50万円(+100%)

- B株25万円→50万円(+100%)

- C株25万円→40万円(+60%)

- D株25万円→40万円(+60%)

- E株25万円→35万円(+40%)

- F株25万円→30万円(+20%)

- G株25万円→30万円(+20%)

- H株25万円→30万円(+20%)

- I株25万円→25万円(0%)

- J株25万円→20万円(-20%)

きちんと事業の成長性を見極めて選抜すれば、半分くらいは1.5倍から2倍になってもおかしくない一方、2年も3年も株価が成長しない、あるいはずるずる下がっていく見込み違いの株も出てくる、というのが筆者の見解です。

このパフォーマンスで年平均40%です。これにより初年度には250万円が350万円に、2年目に490万円に、3年目に686万円になる計算です。

「+ 100%」はちょうど株価2倍成長を意味します。

「2倍になる株がわかるなら最初からそこに500万円突っ込んでおけば1年で目標達成じゃないか!」と思われるかもしれませんが、投資はそんなに甘いもんじゃありません。

そもそも大きな成長を見込むグロース株は、経済環境や政府の政策、金利動向などによって下振れリスクが大きく、2倍になるかもしれない株は2分の1以下になるかもしれない株でもあるのです。

もちろん、3年間この10銘柄でずっと固定していてはいけません。

見込み違いならとっとと別の銘柄に乗り換える必要があります。常に業績右肩上がりかつ地合いに乗って成長する株を探し続けなければ、3年で資産倍増など望むべくもありません。

1年で2倍になる株でなくても、四半期(3ヶ月)に20%ずつ増える株に乗り換えていけば、1年後に資産は2倍になります。

つまり、伸びが鈍化した銘柄をこれから伸びそうな銘柄に四半期ごとに買い替える「高速リバランス」をしていくわけです。

面倒と思うかもしれませんが、そういう上昇トレンドに乗る株、飛躍的に成長している株を見つけるのも投資の醍醐味です。

まずは100銘柄くらい気になる銘柄をリストアップして、その中から究極の1銘柄を探し出すつもりで勉強してみてはいかがでしょう。

大きく成長する株の見つけ方は以下の記事を参考にしてみてください。

3-2 5年で倍増を目指す「ミドルリスク・ミドルリターン」プラン

5年で2倍にするには年平均14%のリターンが必要です。上記の3年プランよりだいぶハードルが下がったような気がしますね。

このプランだともう少し投資信託の比率を増やし、さらにリターンもゆるめに設定できるため、わりとゆったりと投資ができるかもしれません。

500万円の配分は以下のように設定しました。投信の比率が少し高めです。

| 資産クラス | 配分(比率%) | 年平均リターン | 5年後目標額 |

| 個別株8銘柄 | 200万円(40%) | 23% | 563万円 |

| 投資信託 | 200万円(40%) | 10% | 322万円 |

| 安全資産(債券・REIT・金など) | 100万円(20%) | 4% | 122万円 |

投信はS&P500で年平均10%、安全資産は4%のリターンとした場合、それぞれ5年で元本が322万円、122万円になります。合計で444万円。

残る556万円を個別株でつくるわけですが、今回は200万円を5年で約2.8倍(+180%)にする必要があります。

これに必要な年平均リターンは23%。200万円が5年で563万円になる計算です。

23%という数字をどうとらえたらいいでしょう。先の3年プランの40%よりはだいぶハードルが低いですよね。

5年で+180%のリターンは、地合いさえよければ時価総額の大きい大型株でも実現可能です。

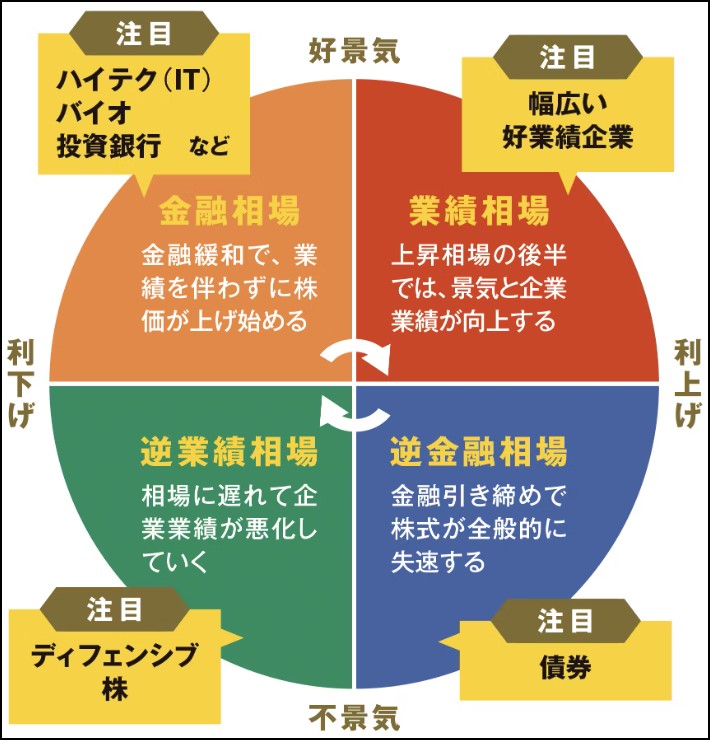

地合いとは、下図の経済サイクルとか金融政策などによって生じる投資環境のことで、どの業種が買われやすいか「セクターローテーション」に表れます。

たとえば金融相場から業績相場の過程で円安を背景に最高益が続いたトヨタ自動車は、5年で株価が約3倍になりました。

著名投資家のバフェット氏が投資したことで注目を集めた日本の商社株(三菱商事、三井物産、伊藤忠など)はこの5年で4~5倍に。

半導体関連では、東京エレクトロンが約6倍、レーザーテックは約13倍に跳ね上がりました(いずれも最高値時)。値がさ株のため100株単位ではとても買えませんが、今は証券会社で1株単位で買えるサービスもあるので、25万円以内で買うことも可能です。

名前も聞いたことがないような小型グロース株を1から探さなくても、地合いを味方にした有名な大型株で十分目標達成可能というのがこのプランのいいところです。

もちろん、3年プランで示した成長株を発掘する努力をすれば、さらなる成長も期待できます。

3-3 10年で倍になればいい「ローリスク・ローリターン」プラン

このプランではリスクを最小限に抑え、将来ゆるやかに増えていくことで資産全体を維持していくのに適したプランです。

老後資金としてためた貯蓄をなるべく取り崩さず、安定した配当や利息のインカムゲインを定期的に得るのが狙いです。

とはいえ、10年で2倍にする場合、年平均7.2%のリターンが必要となり、すべてが安全資産ではとても目標に届きません。

そこで、高配当株や高配当株ファンドを中心に据え、安定した配当収入を得つつ、資産の成長も狙います。500万の配分は以下の通り。

| 資産クラス | 配分(比率%) | 年平均リターン | 10年後目標額 |

| 高配当株・高配当ETF | 150万円(30%) | 4+8% | 466万円 |

| 高配当株投信・増配株投信 | 150万円(30%) | 4+4% | 324万円 |

| 安全資産(債券・REIT・金など) | 200万円(40%) | 4% | 296万円 |

それぞれ利回り3~5%の銘柄を買い、資産全体で年平均4%の配当・利息収入を得る設計とします。

リスク資産6割、安全資産4割の比率で、年4%のリターンを目指すのは、資産の緩やかな成長と安定的な配当収入を狙う伝統的なポートフォリオです。

個別株と投信は高配当(または増配株)でありつつ成長もとれる銘柄・商品を選択。この2つの資産クラスを合わせて年平均10%のリターンがあれば、資産額は300万円が800万円弱になります。

収入のあるうちは配当や利息は使わず、再投資することで、さらなる資産拡大も可能でしょう。

1000万円の4%は40万円ですが、10年の間に購入した株の利回りが増配で2倍の8%となれば、当然ながらインカムゲインは80万円に倍増します。

2-4でも触れましたが、高配当株は急成長が望めない分、事業が順調なら数年ごとに増配しますので、長期保有しておくと自然に利回りが大きくなるメリットがあります。

また高配当株は一般的に、暴落時の下げが比較的小さく、回復も一番早いと言われます。

配当目的で買っている投資家はそうそう手放さず、値下がりした時点で新たに買いたい投資家も多いからです。

この観点からもゆっくり成長させ、同時に資産防衛と維持がはかれるということがわかります。

まとめ

500万円から始める投資は、本格的な資産運用の第一歩として十分な金額です。

それぞれ自身の年齢や資産、リスク許容度によって適切なポートフォリオを組み、自分のペースで次なるステージ(資産1000万円)に進むのがいいでしょう。

本記事で紹介した3つのプランはいずれも異なるアプローチから成果を狙える内容となっていますが、あくまで机上のシミュレーションにすぎませんので、実際が想定通りになるとは限りません。投資の際は必ず自己判断、自己責任でお願いします。

また、どのアプローチをとるにせよ、やはり相場の動向や経済状況を常にウォッチし、投資する市場や企業の取捨選択をしっかりやっていく作業は多かれ少なかれ必要になるでしょう。

わたしたちGFSでは約4万人の生徒が日々楽しみながらこうしたお金や経済、投資の勉強をしています。

今なら60万人超が受講した体験講義「投資の達人講座」の動画を無料でプレゼントしています。ぜひ一度のぞいてみてください(画像クリックで詳細ページに飛びます)。