※この記事には、一部プロモーションが含まれます。

お金の勉強に限らずですが、何かを学ぶ方法に正解はありません。

最終的にそれを熟知し、目標を達成することに繋がれば、その方法は実践した方にとって正解だったと言えるのです。しかし、知らないことに対して独自のスタイルで学んでいくのは、想像以上に難しいことです。

多くの方は成功者のスタイルを模倣し、アレンジを加えた上で自分のものにしていくのが大半でしょう。では、お金の知識を学ぶ手段には、どんなバリエーションがあるのでしょうか? 軽く挙げてみると・・・

⚫︎専門の書籍を読んで学ぶ

⚫︎投資スクールに入学する

⚫︎知識・経験がある身近な方に教えてもらう

⚫︎投資専門の無料動画を視聴して学ぶ

など、様々あります。

しかし、何がどう良いのか?については中々わからないと思いますし、もう少し具体的な情報が欲しいと思うものでしょう。

例えば、どの本を読めば良いのか? どの投資系Youtuberのチャンネルがわかりやすいのか?どのスクールに通えば良いのか?など、結局誰かに教えてもらわないと勉強するのも一苦労という訳です。

そこで今回は、お金の勉強は何を使ってどのように学ぶのが最適なのか? その具体的な勉強方法について言及していきます。

すでに学習を始めている方はもちろん、投資の必要性を感じ、これから学んでいこうと考えている方にぜひ読んでいただきたいと思います。

この記事を読むことで、あなたの目的に合ったお金の勉強方法と、具体的に何をすればいいのかのアドバイスが得られます。

「生徒数」「講義数」「講義時間数」「講師数」で日本一(※) の認定を受けている生徒数3万人越えのGFSの編集部がお金のプロの知見を集約して、「お金の勉強」に関する情報をすべて詰め込んでお伝えしています。※2021年日本トレンドリサーチ調べ

では早速始めていきましょう。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

なぜ必要?お金の勉強が重要である3つの理由

冒頭を読んで、既に危機感を覚えて勉強しなければならないと感じた方もいるかもしれません。ただ、それでもまだ「勉強したくない」「勉強する必要性を感じない」という方もいるでしょう。

そんな方のために、ここではお金の勉強が重要である3つの理由について、具体例を交えてご説明していきます。

結論から紹介すると・・・

- お金の知識が無いと知らないうちに損をすることがある

- お金の知識があればお金を増やすことができる

- お金の知識が無いと不安に苛まれる

これらが理由になります。では、個々に詳しく解説していきましょう。

お金の勉強を怠ると知らないうちに損をすることが…

お金の知識が無い、すなわち勉強を怠ることで、自分が知らないうちに損をしていることがあります。

その一つが「保険」です。

実は国が設定している社会保険で、多くのリスクをカバーすることができます。それを知らないまま必要以上の保障がある民間の保険に入って、毎月多くのお金を無駄にしている方も多いと思います。

特に営業に流されて保険に入ってしまっている方は損している可能性が高いため、一度保険を見直すべきでしょう。

具体的な例を上げると、死亡保険。

自分が死んだら残された家族には大きな金額を残してあげたいと思うかもしれません。しかし社会保険の中には「遺族年金」があるので、実は必要以上の保険金が無くても問題ない場合が多いです。

遺族年金でもらえる金額は下記。

※出典 オリックス生命保険

※出典 オリックス生命保険

標準報酬月額が35万円で子供(18歳以下)が1人いるとすると、月額13万円(遺族基礎年金+遺族厚生年金)が支給されます。

子供が18歳以上になったとしても、その後も遺族厚生年金はもらえます。

社会保険料を算出する基になる金額。通常、4〜6月の給与平均を元に決定。

自身の標準報酬月額を確認したい場合は給与明細で確認

総額にすると4500万円以上を遺族年金で受け取ることができます。

※標準報酬月額35万円。妻が30歳、子供が3歳のときに旦那が死亡した場合の65歳までにもらえる金額を元に計算

そのため、もし夫婦共働きでそれぞれが自活できる収入があれば、200万円~500万円の最低限の金額(葬祭費用など)の保障でOKです。

例として、下記2つのパターンで保険料がどれだけ違うのか比較してみます。

※必要な保障額は4500万円、30年間保険に入った場合

- 遺族年金の存在を知らずにそのまま4500万円の死亡保険に入った場合

- 遺族年金で4500万円もらえることを理解して最低限(300万円)の死亡保険に入った場合

※参考 SBI生命(保険期間を35歳~65歳の30年で計算した場合)

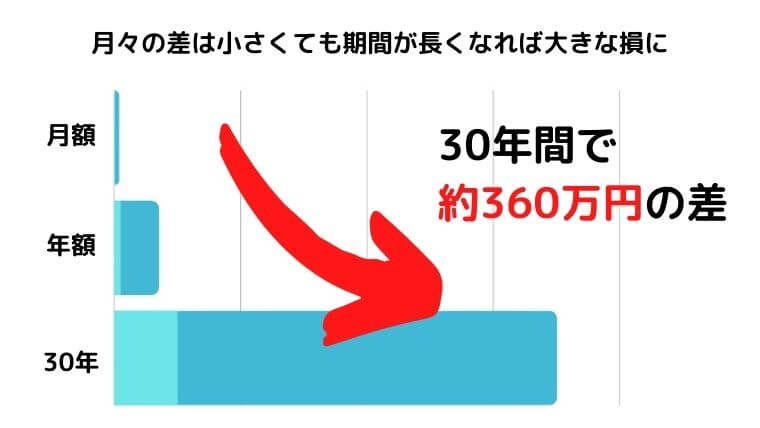

驚くことに、月々約1万円も支払い金額に差が出ます。

年額だと約12万円、30年だと約360万円もの差になるため、看過できないことがわかるでしょう。

死亡確率は40歳男性でも0.097%(※厚生労働省の簡易生命表(令和4年)参考)なので、起こらない可能性の方が遥かに高いです。

死亡保険の全てが無駄というわけではありませんが、可能性が低いものに、360万円もの大金を支払っているかもしれないということです。

当然、知識があればこのような無駄な支出を減らすことができます。

他にも、車の所有やクレジットカードに関すること、さらに様々な控除制度や給付金に関することなど、お金の知識が無いことで損をする可能性があることは山ほど存在するのです。

そのためにも、お金の勉強は1日でも早く始めるべきと言えます。

下記の記事では、学生のうちからお金の勉強をするメリットを解説しているので、興味がある方はぜひご一読下さい。

大学生はこれだけでOK!お金の勉強をするメリットとオススメ勉強法

一方、これからお金の勉強を始める方は、お金の勉強本11選の記事で、初心者におすすめの本などを紹介しているので、こちらも合わせて目を通していただくことをお勧めします。

お金の勉強をすることで資産を増やすことができる

お金の知識を持つことで、お金を増やす可能性が広がります。

資産運用の知識を蓄えることで、許容できるリスクの範囲内でお金を増やすことが可能になります。

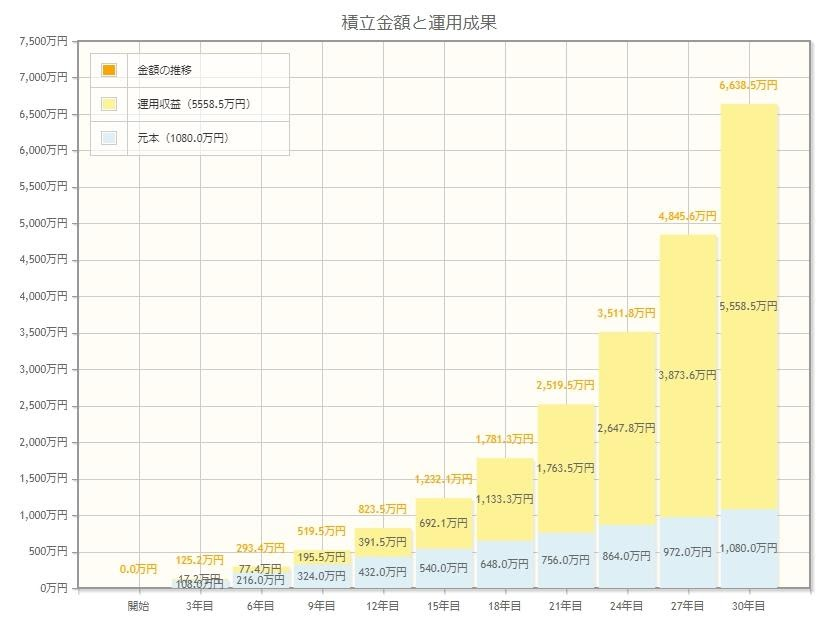

例えば投資信託の商品として人気のある、S&P500に連動する投資信託に毎月3万円を過去30年間積み立てていた場合。

同じ期間、毎月貯蓄した場合と比較して5500万円も増えている計算になります。

※下記画像の過去30年の平均リターンを元に算出

出典:myINDEX

やるべきことは、証券口座を開設して積み立て設定をするだけなので、手間はかかりません。

つまり、知識の有無によって資産額に5000万円以上の差がつく可能性があるということです。

とは言え、知識を蓄えるにも時間がかかるし、利益を出すのはそんなに簡単ではないのでは? と尻込みしてしまう方もいるかもしれません。

しかし、私たちの運営する投資スクールGFSの生徒さんの中でも知識ゼロの状態からたった2年で利益を出した方もいらっしゃいます。

その生徒さんのインタビュー記事は下記の画像クリックで読むことができます。

お金の知識が無いと不安に苛まれる

お金の知識が無いと、常に不安を抱えた状態で生活をすることになりかねません。

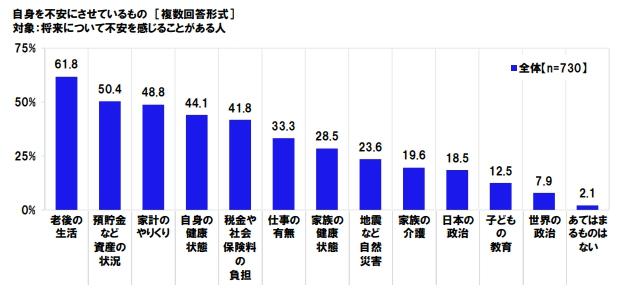

実際に、多くの方は「将来のお金」に関する悩みを抱えています。

上記の表を見てわかるように、1番多い悩みが「老後の生活」です。

お金についてしっかり勉強をすることで、ライフイベントごとにかかる費用や老後に蓄えるべき明確な資産額などを把握することができます。誤差程度の金額差があったとしても、出費すること自体を把握していれば、その時が来てもさほど焦ることはないでしょう。

基本的に人間は、理解できないものや予想できないものに対して不安を覚えるもの。

あらかじめ学んでおくことで、余計な不安を感じることなく快適に過ごすことができるのは明白なのです。

2時間の動画で「投資の本質」「投資をする際の考え方」を学んでいただけます。

お金の勉強をする際に、投資の基礎知識は必要不可欠。この動画セミナーを視聴することで、さらにお金の知識を深めることができます。

自分にあったセミナーなのか不安があるという方もいるでしょう。そんな方は、下記の「無料セミナーの受講者の感想」動画を見てみるとイメージがつきやすいと思います。

お金の勉強をする前に、まずは『目的』を決定

お金の勉強を始めようと思っても、一体何から始めればよいか分からないという方は多いと思います。

そこでまずやるべきことは何か? というと・・・・

「お金の勉強をする目的を決める」

これが先決です。

目的を決めることで、蓄えるべき知識は何か? が分かります。

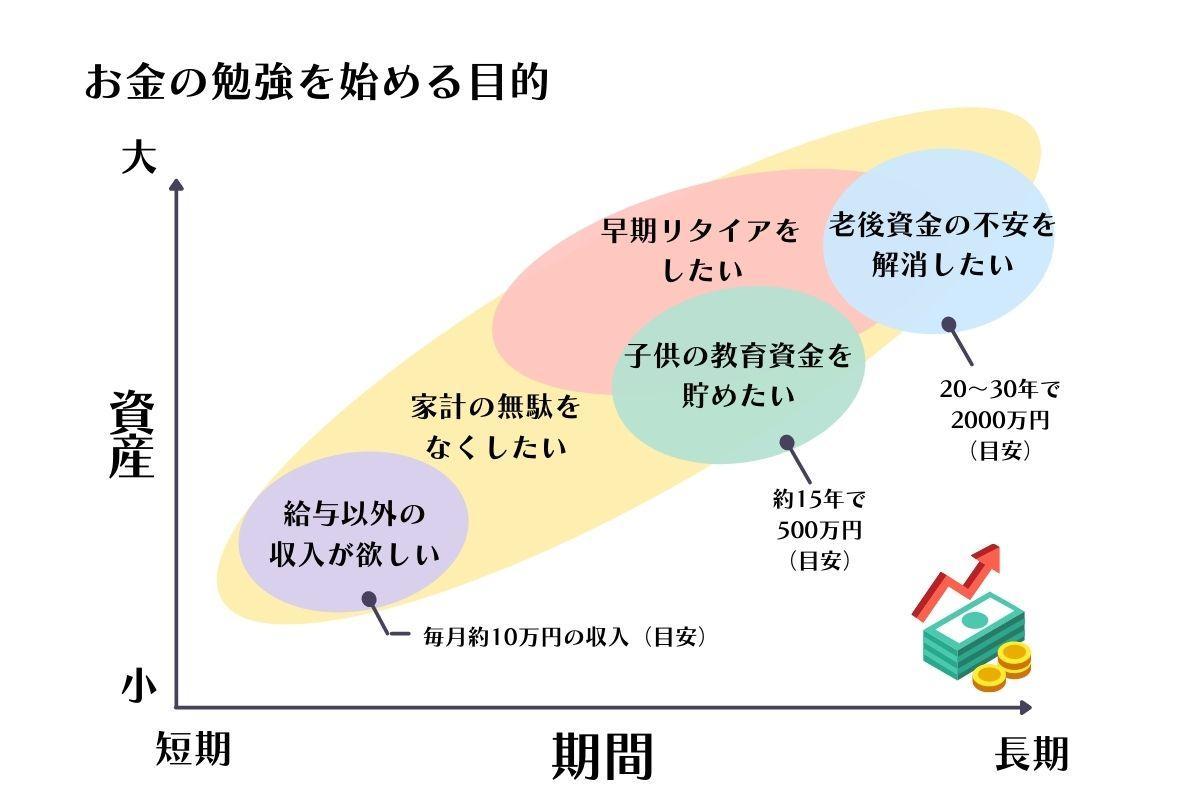

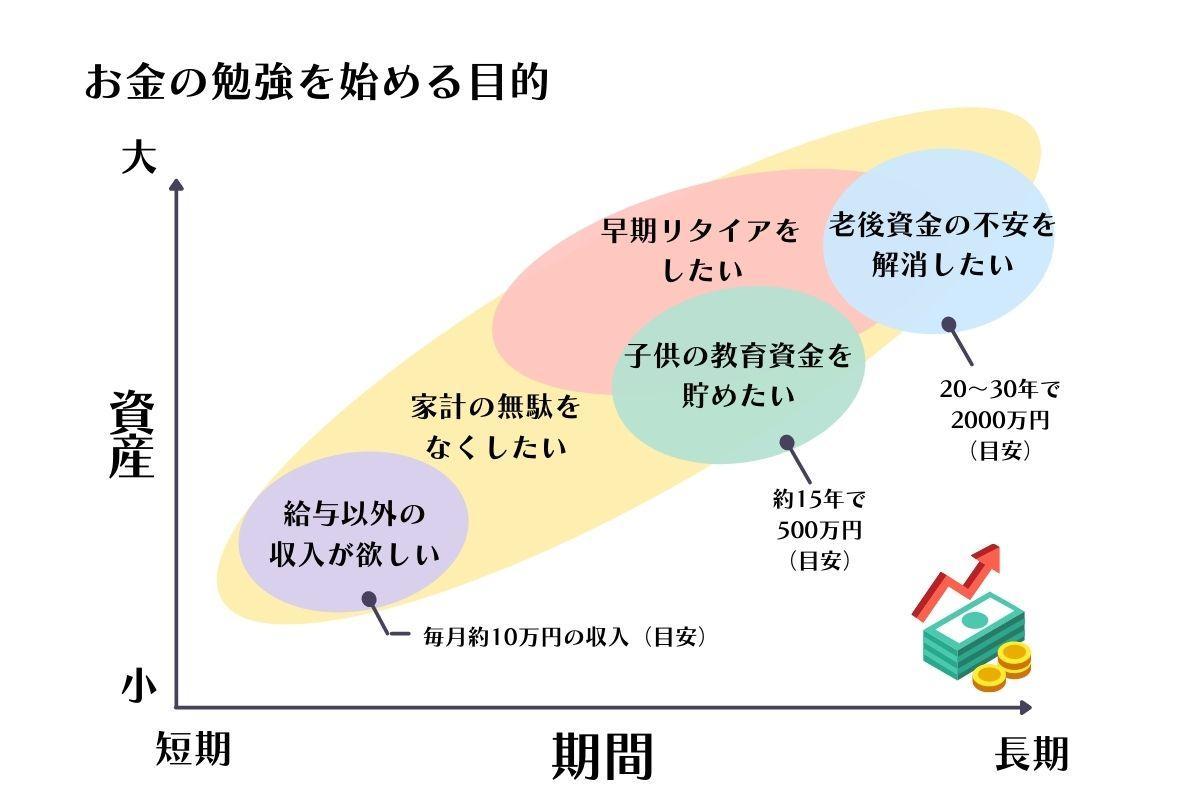

では一体、どんな目的を立てたら良いのか? 例えば・・・

大まかではありますが、お金の勉強を始める目的として一般的なものは上記に図解の通りです。

そして、個々の目的ごとに勉強方法が大きく異なります。

以降では、それぞれの目的を達成するステップと具体的な勉強方法を紹介していくので、もしあなたの目的と同じ項目があれば、ぜひ参考にしてみてください。

目的達成までの具体的なステップとお金の勉強を解説

ここでは、目的ごとに達成するために踏むべき段階と、具体的な勉強方法について説明していきます。紹介する目的は以下の通りです。

老後資金の不安を解消したい(20~30年で2000万円の資金を作りたい)

老後の不安を解消するためには定年までに大きな資産を作ることと、そのために何をすれば良いかを明確にすることが重要です。

そのためには貯蓄だけではなく、長期に渡って資産運用することをオススメします。

例えば、2000万円を貯蓄だけで作ろうと思ったら、毎月5.6万円を30年間積み立てる必要があります。ライフステージなどにより支出や収入が変化する中、毎月5.6万円を安定して貯蓄するのは少し難易度が高いと感じる人も多いのではないでしょうか?

他にも資産を全て貯蓄にしてしまうと、インフレによる物価の上昇などのリスクもあるので、その点でもあまりオススメできません。

「資産運用なんて敷居が高くてできない」と思うかもしれませんが、ここでオススメする資産運用に関しては、難しいものではありません。

簡単に説明すると、目標から逆算し、自分が投資に回せる金額を把握して、その金額をインデックスファンドに積み立てるだけです。

資産運用の最低限の知識があれば十分なので、勉強することもそこまで多くありません。

では、実際に老後資金の不安を解消するために下記のステップで進めていきましょう。

- STEP1.自分が老後にいくら必要なのかを計算する

- STEP2.今自分が投資にいくら回せるかを知る

- STEP3.「1」で出した金額を目標に資産運用をする

前提として「老後2000万円問題」について理解しておく

ステップに進む前に、大前提として「老後2000万円問題」に関して正しく理解しておきましょう。

老後2000万円問題を正しく理解していないため、老後資金に関して必要以上に不安に思っている方が多いです。

下記の動画は老後2000万円問題の多くの人が思っている勘違いを指摘した上で、どうすればいいかというところまで分かりやすく触れられています。

【年金問題①】老後2000万円不足の真意とは?年金の本質を理解すれば老後の不安が解消!【年金問題②】人生100年時代に一生お金に困らない方法とは?

STEP1.自分が老後にいくら必要なのかを計算する

まずはじめのステップとして、老後にいくら必要になるのかを計算していきます。

具体的に計算するのは・・・

- 老後にかかる支出はいくらなのか

- 老後に入ってくる収入はいくらなのか

上記になります。

さらに、人によって収支は違うので、自分の生活を考えた上でライフプランを作っていきます。

ライフプランニングの方法は下記のサイトで細かく説明してくれています。

→ライフプランニングの作成方法やコツ(マネーフォワード)

老後にいくら必要なのかを計算するために必要な知識と勉強方法

- 正しく収支を把握する知識

- 年金の知識

【正しく収支を把握する知識】

まずは家計簿をつけて今の収支を把握しましょう。

気軽に家計簿をつけられる家計簿アプリがオススメ。

→マネーフォワードME

収支の把握には日本FP協会の便利ツールがオススメ。

→便利ツール(日本FP協会)

それをもとに老後のシミュレーションをしてみましょう。

金融広報中央委員会のページでシミュレーションできます。

→ライフプランシミュレーション(金融広報中央委員会)

簡易的なシミュレーションは下記がオススメ。

→自分で描く未来予想図 ライフプランシミュレーション

【年金の知識】

年金に関しては日本年金機構のページで勉強ができます。

→年金について学ぼう(日本年金機構)

もう少し簡単に学びたい方はこちらもオススメ。

→10分で分かる年金の話。最低限これだけしっておけばもう困らない!

STEP2.今自分が投資にいくら回せるかを把握する

次は、投資にどの程度の資金を投じることができるかの確認です。

月々の貯蓄だけでは大きな資金を作るのが難しいため、長期で資産運用をしていく必要があります。

そこで、現状の収支をもとに、月々どのぐらいを投資に回せるかを計算していきます。

具体的な金額を把握したら、実際にその金額を月々投資に回していくべきですが、もし生活防衛資金がない場合は、並行して貯蓄も進めましょう。

※生活防衛資金とは

生活防衛資金とは、不測の事態が起こり、収入が無くなった場合などに備えておくためのお金のこと。収入が無くなっても3ヶ月~1年は生活できるぐらいの金額を生活防衛資金として貯蓄しておくべき

生活防衛資金ができるまでは、投資に回す金額と貯蓄に回す金額の割合を考えてそれぞれにあてがいましょう。

そもそも貯蓄をすることが難しいという方は、無駄な支出を減らすところから始めるべきです。

もし家計の無駄を省く方法を知りたいと思う方は、ぜひ以下の記事もご一読下さい。

→「家計の無駄を無くしたい」はこちら

また、貯蓄をするためのコツを下記の記事にまとめていますので、そちらも合わせてご覧ください。

→お金を増やす43個のコツ | 大きな資産を作る方法も紹介

投資に回す金額を増やすために必要な知識と勉強方法

- 無駄な支出を抑える知識

- 収入を増やすための知識

【無駄な支出を抑える知識】

【収入を増やすための知識】

当サイトの下記の記事を読んで実践する。

→お金を増やす43個のコツ | 大きな資産を作る方法も紹介

STEP3.「1」で出した金額を目標に資産運用をする

月々の投資に回せる金額を使って、資産運用をしていきます。

自分が老後に必要な金額から逆算し、「月々いくら金額を積み立てる必要があるか」、「年利何%で増やしていく必要があるか」を出します。

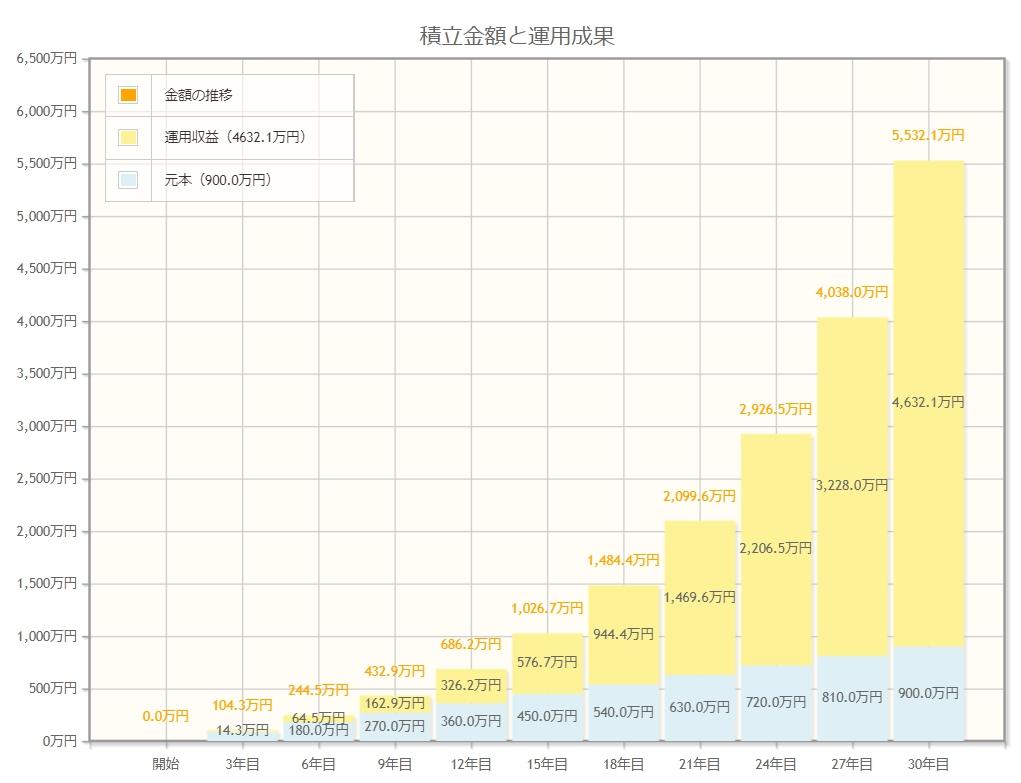

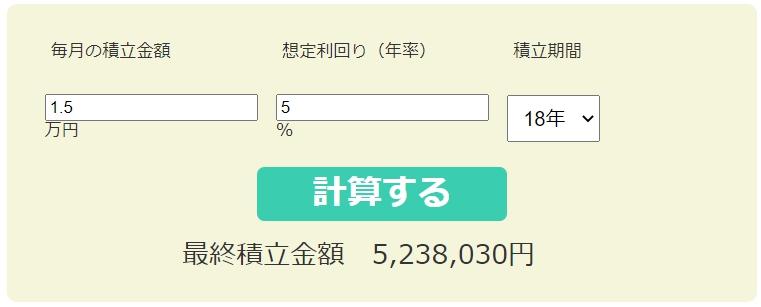

例えば、現在35歳だとして65歳までに2000万円を作りたい場合。

毎月2.5万円を積み立てて、年利5%で運用することができれば作り出すことができます。

月々積み立てられる金額がもっと多ければ、年利の目標値を下げて、さらに安定した運用も可能です。

まず初心者にオススメなのは、NISAやiDeCoなどの税制優遇制度を使って、長期でインデックスファンドに積立投資を行うことです。

※インデックスファンドとは

株価指数などの指標に連動した運用を目指す投資信託のこと

先程のシミュレーションと同じ条件(35歳~65歳、月2.5万円積み立て)で投資信託の商品として人気のある、S&P500に連動するインデックスファンドに積み立てた場合、5532万円の資金になります。

※下記30年間のデータ(年利9.9%)を元に算出

出典:myINDEX

出典:myINDEX

資産運用のシミュレーションは金融庁のサイトで可能です。

自分が月々積み立てられる金額をもとに実際にシミュレーションしてみると良いでしょう。

資産運用のために必要な知識と勉強方法

- 投資の基礎知識

- 保険・債権・株式の知識

- 投資信託の知識

- NISA、iDeCoの知識

上記のことを網羅して学びたいのであれば、1冊目に読む本として下記がオススメです。 図も多く分かりやすく説明してくれています。

資産運用の勉強に役立つ記事はこちら

子供の教育資金を貯めたい(15年で500万円の資金を作りたい)

子供の教育資金を貯めるためには、まず子供が小さいうちにしっかりと資金計画を立てることが重要です。

そして、まとまったお金を貯蓄だけで作るのは難しいので、資産運用をしていきましょう。

資産運用をすることで、効率良くお金を増やせる可能性があります。

例えば15年で500万円を作るとなると、月々2.8万円を貯蓄に回せばOKです。しかし、子供が増えたら増えた分だけ貯蓄に回す額を大きくしなければならないです。

また、貯蓄だけだとインフレによる物価上昇のリスクもあります。

効率とリスクの観点から教育資金を貯める場合にも資産運用をした方がいいです。

「資産運用なんて私にできるの?」と疑問に思うかもしれませんが、ここでオススメする資産運用に関しては、難しいものではありません。

簡単に説明すると、目標から逆算し、自分が投資に回せる金額を把握して、その金額を毎月インデックスファンドに積み立てるだけです。

資産運用の最低限の知識があれば十分なので、勉強することもそこまで多くありません。

また、国や自治体で定められている「子供に関わる補助金や制度」などがたくさんあります。

例えば「児童手当」に関しては子供1人につき198万円~252万円を受け取ることができます。

補助金や制度を活用することで、資産運用に使える資金が増えるので、教育資金のためには「子供に関する補助金や制度」の知識も身につけておくことで得になります。

子供の教育資金を貯めるために十数年程度の期間である程度の資金を作りたいという方は次のステップで進めていきましょう。

- STEP1.教育資金にいくら必要なのかを計算する

- STEP2.今自分が投資にいくら回せるかを知る

- STEP3.「1」で出した金額を目標にインデックスファンドに積立する

それぞれのステップごとに詳しく説明していきます。

STEP1.教育資金にいくら必要なのかを計算する

まず子供の教育資金にいくら必要なのかを計算しましょう。

子供が何人いるか、学校は私立か公立かなどによって金額は変わってきます。

下記は小学校~大学でかかる「学費」です。

| 国公立 | 私立 | |

|---|---|---|

| 小学校 | 約193万円 | 約959万円 |

| 中学校 | 約146万円 | 約422万円 |

| 高校 | 約137万円 | 約290万円 |

| 大学 | 約298万円 | 文系 約458万円 理系 約602万円 |

参考1:文部科学省「子供の学習費調査」(平成30年度) (小~高校)

参考2:国立大学等の授業料その他の費用に関する省令(国立大学)

参考3:「文部科学省 私立大学等の平成30年度入学者に係る学生納付金等調査結果」(私立大学)

上記はあくまで入学金や授業料などの学費に関わる金額ですので、生活費が他にもかかります。

一般的に一番お金がかかるのは大学入学1年目です。

- 大学の受験費用

- 入学金

- 住居費(敷金・礼金など)

- 引越し費用

- 準備費用

上記の費用がまとまってかかることになるので、その時期を目安に教育資金を貯める方が多いです。

教育費のシミュレーションが下記サイトでできますので、大まかな数値ではありますが参考にしてみてください。

→1000万円以上って本当!?教育費シミュレーションをしてみよう!(保険見直し本舗)

STEP2.今自分が投資にいくら回せるかを把握する

次に自分が今いくら投資に回せるのかを把握しましょう。

まとまった資金を作りたい場合、貯蓄だけでは厳しい場合が多いです。15年ほどの期間があるのであれば、効率良くお金を増やすために投資をすることをオススメします。

現状の収支をもとに、月々どのぐらいを投資に回せるかを計算していきます。投資に回せる金額を把握したら実際にその金額を月々投資にまわしていきましょう。

子供がいる世帯に関係する補助金や制度はたくさんあります。

教育資金を貯めるために役立つ制度などがあるので、しっかり勉強しておきましょう。

下記、教育資金を貯めるのに役立つ制度の一覧です。

子供に関わる補助金や制度

- 児童手当

- 児童扶養手当

- 医療費助成制度

- ひとり親家庭に対する医療費助成(自治体により異なります)

- 特定の疾病に対する医療費助成(自治体により異なります)

- 妊婦健康診査費用補助

- 出産育児一時金

- 出産手当金

- 育児休業給付金

- 幼児教育・保育の無償化

- 高等学校等就学支援金制度

例えば、子供がいる多くの世帯では「児童手当」をもらうことができます。

月々もらえる金額は下記。

| 子供の年齢 | 児童手当の額(1人あたりの月額) |

|---|---|

| 3歳未満 | 一律15,000円 |

| 3歳以上小学校修了前 | 10,000円(第3子以降は15,000円) |

| 中学生 | 一律10,000円 |

第1子、第2子の場合、1人あたり総額198万円、第3子以降は252万円受け取ることができますので、その資金を貯蓄や投資に回して有効活用しましょう。

※児童手当は申請し忘れるとさかのぼっては貰えないため、注意が必要

上記制度などを活用しても、そもそも貯蓄をすることが難しいという方は無駄な支出を減らすところから始める必要があります。

そのような方はこちらの記事の「家計の無駄を無くしたい」を参考にしてください。

→「家計の無駄をなくしたい」はこちら

投資に回す金額を増やすために必要な知識と勉強方法(教育資金が目的)

- 正しく収支を把握する知識

- 無駄な支出を抑える知識

- 収入を増やすための知識

- 子供に関する補助金や制度

【正しく収支を把握する知識】

まずは家計簿をつけて今の収支を把握しましょう。

気軽に家計簿をつけられる家計簿アプリがオススメ

→マネーフォワードME

収支の把握には日本FP協会の便利ツールがオススメ

→便利ツール(日本FP協会)

【無駄な支出を抑える知識】

【収入を増やすための知識】

当サイトの下記の記事を読んで実践する

→お金を増やす43個のコツ | 大きな資産を作る方法も紹介

【子供に関する補助金や制度】

子供に関する補助金や制度に関しては自治体によって一部異なるため、自分が住んでいる自治体のホームページを確認するのが一番の勉強になります。

STEP3.「1」で出した金額を目標に資産運用をする

月々の投資に回せる金額を使って、資産運用をしていきます。

教育資金として必要な金額から逆算し、「月々いくら金額を積み立てる必要があるか」、「年利何%で増やしていく必要があるか」を出します。

資産運用のシミュレーションは金融庁のサイトで可能です。

自分が月々積み立てられる金額をもとに実際にシミュレーションしてみましょう。

例)子供が3歳から18歳までの間に大学の資金として500万円を貯めたい

子供が3歳から18歳までの間に大学の資金として500万円を貯めたいなら、毎月1.9万円を積み立てて、年利5%で運用することができれば作り出すことができます。

児童手当で3歳から15歳までは毎月1万円が入ってくるので、残り9000円を捻出するだけです。

月9000円であれば、少し工夫すれば無理なく作れると思います。

また、子供が生まれてから18年間の運用の積み立てであれば、毎月1.5万円で可能です。

3歳未満の期間は児童手当で月1.5万円が入るので、それをそのまま積み立てる。3歳から大学入学までは児童手当の1万円にプラスして毎月5000円を積み立てる。

※児童手当がもらえるのは中学校修了まで

それだけで、大学の入学時点で500万円以上の資金を作ることができます。

投資初心者が中長期で資産運用する場合、まずはインデックスファンドに積み立て投資が基本です。

投資信託の商品として人気のある、S&P500に連動するインデックスファンドに積み立てた場合、過去30年の平均で年利9.9%もあります。

出典:myINDEX

出典:myINDEX

教育資金を貯めるために資産運用するなら知っておきたい制度

- ジュニアニーサ

ジュニアNISAは年間80万円まで投資から得られる利益を非課税で運用できる制度で、教育資金の準備を目的に作られたものです。

※投資可能期間が2023年まででNISA専用口座開設が必要になるなどの注意点あり

詳しくは金融庁のページで確認できます

→ジュニアNISAのポイント(金融庁)

資産運用のために必要な知識と勉強方法

- 投資の基礎知識

- 保険・債権・株式の知識

- 投資信託の知識

- ジュニアNISA、NISA、iDeCoの知識

- 学資保険

上記のことを網羅して学びたいのであれば、1冊目に読む本として下記がオススメです。(ジュニアNISA、学資保険に関する内容はありません)

図も多く分かりやすく説明してくれています。

さらに、資産運用セミナーに通うという手段も有効ですが、セミナーの中には詐欺的な要素を含むものも少なくありません。それを見極めるコツについては別記事で紹介しているので、興味がある方はぜひそちらもご確認下さい。

もう一つ学ぶ手段として有効なのがアプリです。昨今では資産運用や株式投資をゲーム感覚で疑似体験できるアプリが増えています。スキマ時間にそれらを使って手軽に学ぶのも悪くないでしょう。おすすめの投資系アプリや上手な使い方などについては以下の記事でまとめていますので、ご一読下さい。

また、お子さんがいる方にぜひおすすめしたいのが、親子で一緒にお金の勉強をすることです。

以下の記事では、小学生から始められるお金の勉強方法を紹介していますので、興味のある方は読んでみてください。

→小学生が楽しみながら積極的に学んでくれるお金の勉強方法とは

家計の無駄を無くしたい

家計の無駄を無くしたい場合は次のステップで進めていきましょう。

- STEP1.毎月の収支を把握する(家計簿をつける)

- STEP2.無駄な支出を減らす

- STEP3.社会保障制度の知識をつけて活用する

お金の知識がなければ知らないところでお金を無駄にしている可能性が高いです。

無駄を抑えることで支出を減らせるので、収入が変わらなくとも、資産を増やしていくことが可能です。

それぞれのステップについて説明していきます。

STEP1.毎月の収支を把握する(家計簿をつける)

まずは家計簿をつけることで毎月の収支を把握するようにしましょう。

「贅沢しているわけではないのに、なぜかお金が増えない」という人の多くは、家計の収支を把握していない方が多いです。

家計簿を付けて毎月の収支を把握するだけでも、自分が無駄に使っているお金に気づくことができます。

家計簿をつけるなら気軽に使える家計簿アプリがオススメです。

→マネーフォワードME

家計簿で家計の収支を把握できたら、日本FP協会の便利ツールに入れてみると、自分の家計の貯蓄力が分かります。

→便利ツール(日本FP協会)

できるだけ手軽にお金の勉強をしたい方には、お金の勉強に役立つアプリの記事で詳しく紹介しているので、参考にしてみてください。

支出の割合の目安

下はファイナンシャルプランナーの横山光昭さんが提唱している「家計の黄金比率」の一部です。

| 費目 | 独身 (1人暮らし) | 夫婦共働き (2人家族) | 夫婦+小学生未満2人(4人家族) |

|---|---|---|---|

| 住居費 | 30.0% | 25.0% | 23.0% |

| 食費 | 15.0% | 15.0% | 12.0% |

| 水道光熱費 | 6.0% | 4.5% | 4.5% |

| 通信費 | 4.0% | 5.0% | 5.0% |

| 生命保険料 | 1.5% | 2.0% | 5.5% |

| 自動車関連費 | 0.0% | 1.5% | 2.0% |

| 生活日用品費 | 2.0% | 1.5% | 3.0% |

| 医療費 | 1.5% | 1.5% | 1.5% |

| 教育費 | 3.0% | 2.5% | 7.5% |

| 交通費 | 3.5% | 3.0% | 3.5% |

| 被服費 | 2.5% | 3.0% | 4.0% |

| 交際費 | 4.0% | 2.0% | 2.0% |

| 娯楽費 | 2.5% | 3.0% | 3.0% |

| 小遣い | 0.0% | 10.0% | 10.0% |

| 嗜好品 | 3.0% | 2.0% | 1.5% |

| その他 | 4.5% | 3.5% | 3.0% |

| 預貯金 | 17.0% | 15.0% | 9.0% |

理想のライフスタイルは人それぞれなので、あくまで参考ではあります。

しかし、ご自身の家計の割合があまりにもかけ離れている場合は見直しが必要かもしれません。

家計の黄金比に関してもっと細かく知りたい方は横山さんの著書をご覧ください。

→ずっと手取り20万円台でも毎月貯金していける一家の家計の「支出の割合」

STEP2.無駄な支出を減らす

STEP1で無駄な支出を見つかった場合、減らすようにしましょう。

特に「固定費」は真っ先に減らしたい対象です。

真っ先に見直したい5つの固定費

- 住居費

- 保険料

- 通信費

- 水道光熱費

- 車の維持費

下記の記事では、「知らない」もしくは「やっていない」と損するお金を増やすための43個のコツを紹介しています。今すぐできて効果の高いコツもあるので、そちらもご覧ください。

STEP3.社会保障制度の知識をつけて活用する

STEP2まででも、かなりの無駄を省くことができるようになるでしょう。さらに無駄を減らしたいという方は社会保障制度の知識をつけて活用するのがオススメです。

社会保障制度の知識があれば、受け取れるお金が増えたり、無駄な保険料を支払わずに済むことにつながります。

社会保障制度は大きく分けると下の4つです。

社会保障制度の4つの柱

- 社会保険

- 社会福祉

- 公衆衛生

- 公的扶助

社会保障制度の4つの柱と基礎的な説明は下記の動画が分かりやすいです。

→【公民】社会保障制度について東大卒の元社会科教員がわかりやすく解説

特に知っておきたい制度は下記。

医療に関わる制度

- 公的医療保険制度

- 高額療養費制度

- 傷病手当金

- 出産育児金

- 出産手当金

- 育児休業給付

介護に関わる制度

- 高額介護合算療養費制度

- 介護休業給付金

年金

- 公的年金

- 障害年金

- 遺族年金

社会保障制度は国が定めた制度ですが、運営は自治体が行っているため、自治体によって違う場合もあります。(上乗せで給付があったりします)

各自治体のホームページを見て確認するのがお金の勉強としての第一歩です。

給与以外のまとまった収入がほしい(毎月約10万円の収入がほしい)

給与以外の収入がほしいと考えた場合、選択肢としては株式投資、不動産投資、債券投資、副業など様々な方法が考えられます。

この中でオススメは「株式投資」です。

株式投資がオススメな理由は下記。

株式投資がオススメな理由

- 少額から始められる

- 短期~中期での利益を見込める

- 自分の生活スタイルに合わせた投資方法を選択できる

「株なんて難しそうで私にはできない・・・」と思ったかもしれませんが、そんなことはありません。

1年で株価が2倍になる会社は毎年数百社あります。

昨年(2020年)は334銘柄ありました。※自社調べ

株式の売買ができる企業は3756社(2020年年末時)だったので10%弱が2倍になっている計算です。

※参考 日本取引所グループ

10%と聞くと難しいと感じるかもしれませんが、それは何の情報も見ず、適当に選んだ場合の確率です。

実は株価が急成長する会社には共通点があります。

STEP2では急成長する会社の8割に当てはまる共通点を紹介します。

決まった条件で絞り込むだけなので、あなたも同じように急成長しやすい会社を絞り込むことができます。

逆に冒頭であげた他の方法はデメリットの方が大きいです。

給与以外でまとまった収入を得る方法のデメリット(株式投資以外)

債券投資・・・既にまとまったお金が無いとほとんど収入にならない

不動産投資・・・大きな金額を融資してもらう前提なので、失敗したときのリスクが大きい。(知識のない初心者には難しい)

副業(アフィリエイトなど)・・・成功するためには膨大な時間がかかる、ほんの一握りしか成功できない

副業(アルバイト)・・・本業がある中で時間を切り売りして働くのは心身ともに厳しい、そもそも副業禁止されているなど

上記の理由から、ここでは株式投資で毎月の収入を得ることを前提にお話していきます。

株式投資で毎月の収入を得るためには下記ステップで進めていきましょう。

- STEP1.投資資金を用意する

- STEP2.株価が2倍以上になる会社を探すための勉強をする

- STEP3.2倍以上のリターンを狙える会社へ少額から投資を始める

- STEP4.投資資金を増やす

一つずつ説明していきます。

STEP1.投資資金を用意する

まずはじめに、投資に使うための資金を用意していきましょう。

100円から始めることはできますが、100円だと株価が2倍になったとしても200円にしかなりません。

ある程度まとまった資金があったほうが増やすのに有利なので、最初は投資資金として10万円~30万円を目安に貯めましょう。

※いくら良い成長が期待できる企業を見つけたとしても、政治や疫病、地震などのコントロール不可なことが原因で損失がでる可能性もあります。投資資金は最悪ゼロになっても生活に支障のないものにしておきましょう。

もし現状貯蓄が全く作れないという状況であれば、まずは貯蓄を作れる状況にするところからです。

貯蓄をするためのコツを下記の記事にまとめていますので、貯蓄を作りたい方はそちらを参考にしてください。

→お金を増やす43個のコツ | 大きな資産を作る方法も紹介

投資資金を用意している間、株式投資の基礎知識を身につける

投資資金を用意している間に、株式投資の基礎知識を身につけておきましょう。

結局は取引して経験を積むことが最重要ですので、ここでは株の売買をするための最低限の知識を身につけておけばOKです。

株式投資で知っておきたい基礎知識

- 株式投資とは何か

- 株式投資で利益を得る方法

- 株価の変動が起こる仕組み

- 株式投資にかかるコスト

- 株式投資の取引方法

ここで身につける知識は最低限でいいです。投資資金がたまり次第、次のステップに進みましょう。

YouTubeやWEBサイトなどで、株式投資の基礎知識に関して初心者でも分かりやすく発信しているものがあるので、まずはそこで勉強をしておきましょう。

役立つ勉強方法

- WEBサイト

WEBサイトであれば、トウシル(他社サイト)で株式入門講座として連載があるので、それを一通り見てみましょう。

→ 知識ゼロからの投資・株式入門講座(トウシル) - YouTube

YouTubeなら、下記の記事でおすすめのYouTubeチャンネルをまとめていますので、参考にしてみてください。

→ 【プロ目線で厳選】お金の勉強ができるYouTubeおすすめ13選 - 書籍

書籍であれば下記がオススメです。

文字だけの本が苦手という場合はマンガで勉強するのもありです。

その他にも、投資学習に役立つ書籍の紹介をまとめた記事もありますので、ぜひそちらもご一読下さい。

さらに、早いうちから株式投資についてしっかり学びたいという方もいると思います。以下の記事では大学生から株を学ぶ意味や方法について詳しく紹介しているので、そちらも合わせてご確認下さい。

STEP2.株価が2倍以上になる会社を探すための勉強をする

既に資産が数億、数十億とあるのであれば、少ない利回りでもまとまった収入を得られます。

しかし資金が少ないうちは、まとまった収入を狙うなら、2倍以上になる会社に投資をする必要があります。

そのために2倍以上になる会社を探すための勉強をしていきましょう。

弊社が運営しているお金の学校、GFSの創設者である上野が提唱している、急成長する株の8割に当てはまる共通項というのがあるのでそちらをお伝えしておきます。

急成長する株の8割が当てはまる3つの共通点

- 上場10年以内

- 時価総額500億円以下

- オーナー創業社長

その他にも様々なチェックポイントも紹介しているので、参考にしてみてください。

急成長する株を選ぶためのその他チェックポイント

- 創業年数は若い?

- 社長は若い?

- 社長は株をたくさん持っている?

- 売上は毎年成長してきている?

- 今後も売上の成長は期待できる?

- 借金過剰ではない?

- 社長の人柄やビジョンは?

- 社長の目はイキイキしている?言葉は伝わる?

- 社員はイキイキしている?

- お客さんは満足している?

- 株主を大切に考えている?

- 自分はこの企業に人よりも詳しい?

- ブームになって不当に高い株価になっていない?

- 時価総額と売上高の比率は?

- 利益と時価総額の比率は?

- 自分よりも高い株価で買ってくれる人はどんな人?

- 経営者は企業の成長に魂を持っている?

上記に当てはまる企業の探し方

上記に当てはまる企業を探すオススメの方法は四季報オンラインを使うことです。

四季報オンラインでは細かい条件を設定してスクリーニング(条件を設定して絞り込むこと)ができるので、条件に当てはまる企業を簡単に探すことができます。

有料プランにはなりますが、もし資金に余裕があれば使ってみましょう。

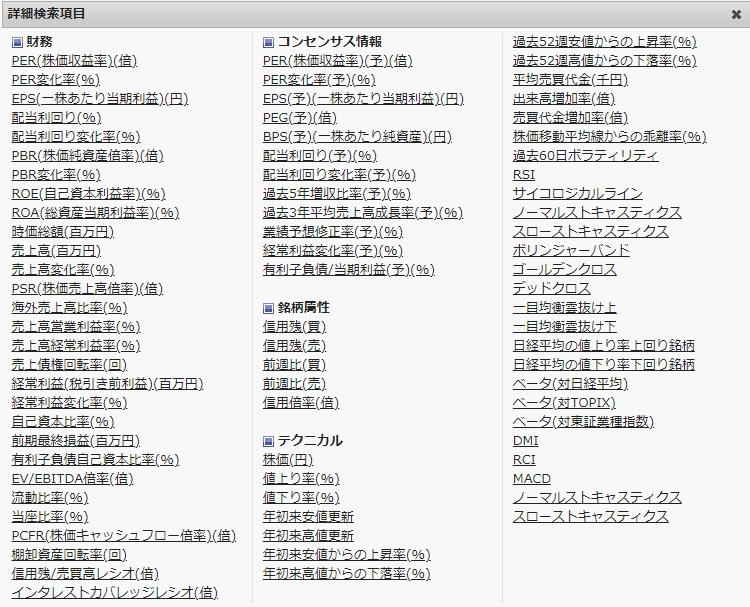

無料で探したいという場合、各種証券会社のスクリーニング機能を使うこともできます。

※口座開設の必要があります

例えば、楽天証券のスーパースクリーナーというスクリーニング機能では、下記ような条件で細かく絞り込みをすることができます。

出典 楽天証券

出典 楽天証券

また、ヤフーファイナンスでは各項目ごとランキングを見ることができるので、そこから探すこともできます。

例えば、下記は時価総額下位ランキングです。

出典 ヤフーファイナンス

出典 ヤフーファイナンス

株価が2倍以上になる会社を探すための勉強方法

まずは、上記に当てはまる会社を探し、その中から気になる企業を見つけることが勉強です。

様々な会社の情報を見ていくことで、知識と経験が身についてきます。

STEP3.2倍以上のリターンを狙える会社へ少額から投資を始める

株式投資の最低限の知識を身につけたら、少額で実際に株を購入してみましょう。

株で成功するためには、経験を積むことが何よりも重要です。

ただインプットしているだけではいつになっても成功できません。少額で何度も株を実際に売買しましょう。

株式は100株からの購入が基本となっているのですが、証券会社によって、100円から購入することができます。

最初は100円、もしくは1株のような少額で株を購入できる証券口座の口座を開設しましょう。

少額から株を購入できる口座

- SMBC日興証券 キンカブ

- SBI証券 S株

- マネックス証券 ワン株

- auカブコム証券 プチ株

- LINE証券 いちかぶ …など

初心者の方に一番のオススメは、自分が決めた好きな金額で株を購入できるSMBC日興証券のキンカブです。

迷ったらSMBC日興証券のキンカブを使いましょう。

「仮説→行動→改善」を繰り返して勝ちパターンを見つける

前の章でお話した「成長する株の3つの共通点」を参考に、最初は株を購入するのがオススメです。

しかし、条件に当てはまっているものを無思考で買えばいいわけではありません。常に自分の頭で考えるようにしてください。

自分なりに仮説を立てて購入し、結果を見た上でその結果になった原因を分析しましょう。

うまくいった場合、「なぜ」うまくいったのか。

うまくいかなかった場合、「なぜ」うまくいかなかったのか。

「仮説→行動→改善」を何度も繰り返しているうちに、自分なりの勝ちパターンを見つけることができるようになるでしょう。

少額から投資を始める上で必要な知識と勉強方法

- 証券口座に関する知識

- 株の注文方法に関する知識

- 取引の経験(仮説を立てて成功、失敗の原因を分析する)

証券口座に関する情報や株の注文方法に関しては、ネットで検索すればたくさん情報が出てきます。

証券口座に関しては、先程オススメした少額で株を購入できる口座から、ご自身に合ったものを開設すればOKです。(1番オススメはSMBC日興証券のキンカブ)

注文方法に関しては下記サイトを読みましょう。実際に取引をしていれば勝手に覚えることなので、サラッとで大丈夫です。

→「指値(さしね)」「成行(なりゆき)」とは?株の注文方法の使い方。メリットとデメリットを比べてみよう

何度も言いますが、実際に取引をすることが一番の勉強です。必要な知識も実際の取引を通して身につけた方が早いです。

STEP4.投資資金を増やす

少額で何度も取引を経験して、勝ちパターンを見つけることができたら、さらに投資資金を増やしましょう。

10万円分の株が2倍になっても20万円ですが、100万円分の株が2倍になれば、200万円です。資金を増やすだけで労力は変わらず、収入が大きく増えます。

投資で増えた資金をそのまま次の株を購入する資金に回せば、大きな資産を築くことも可能です。

例えば資金100万円からスタートし、毎年2倍にしていくことができれば7年で1億3千万円になります。

弊社サービスのお金の学校、GFSの講師の一人である堀哲也先生は60万円を7年間で3億円にして本を出版しています。

投資に使える資金を増やすことで、こんなにも早く大きな資産を作ることができる可能性があるということです。

ある程度経験を積んだら、無理のない範囲で投資資金を増やしていきましょう。

投資の勉強は常に続ける必要があります

もしここまでやってきたことでうまく行ったとしても、投資の勉強は常に続ける必要があります。

世の中は常に変化していっているため、それに合わせて自分の知識もアップデートしていかなければなりません。

このステップまで進んで来た方は投資の勉強方法を理解していると思います。自分なりの方法で、投資の勉強を続けていってください。

早期リタイアをしたい

早期リタイアをしたい方は次のステップで進めていきましょう。

- STEP1.早期リタイアについて正しく理解する

- STEP2.自分が目指す早期リタイアに必要な金額を計算する

- STEP3.早期リタイアまでの期間と必要金額をもとに投資をする

それぞれのステップを一つずつ説明いたします。

STEP1.早期リタイアについて正しく理解する

ひと口に早期リタイアといっても次の3つがあります。

まずはその違いに関して理解した上で、目標を立てる必要があります。

- 完全リタイア

- セミリタイア

- FIRE

それぞれの特徴を下記の表にまとめました。

| 完全リタイア | セミリタイア | FIRE | |

|---|---|---|---|

| 概要 | 完全にリタイアし、貯金を切り崩して生活する。 | 「貯金+収入」で生活すること。ある程度の貯金を貯め、ストレスのないアルバイトなどの収入で生活をする。 | 「貯金+投資」で生活すること。パッシブインカム(不労所得)で生活できる状態を作り、時間的自由を満喫する。 |

| リタイア後の収入 | なし | ・アルバイトなどの給与収入 ・個人事業で得られる収入 ・投資で得られる収入 | パッシブインカム(不労所得) ※不動産所得・年金・株式の配当など |

| メリット | 全ての時間が完全に自由な時間になる。 | 社会との接点を無くすことなく、最低限の収入を確保できる。 | 全ての時間が完全に自由な時間になる。 |

| デメリット | 収入が完全にゼロになり、社会との繋がりがなくなる。 | 完全リタイアに比べると自由な時間が少ない。 | ・破綻する可能性がある ・キャリアを積めない |

FIREを細分化すると、更に4つに分けることができます。

4つのFIREに関しては下記動画が分かりやすいので、そちらを参考にしてください。

→第257回 【メディアで話題】どれを目指すのが正解?4つのFIREについて徹底解説【お金の勉強 初級編】

早期リタイアやFIREを目指す前に読んでほしい1冊

下記の本は早期リタイアのために重要な「貯蓄率」に関することやリタイア後に資金が底をつかないような戦略が書いてあります。

STEP2.自分が目指す早期リタイアに必要な金額を計算する

自分が目指す早期リタイアが決まったら、いつまでにいくら必要なのかを計算していきます。

下記表はリタイア方法別で年齢ごとに必要な金額の目安になります。

| リタイア年齢 | 「完全リタイア」 | 「セミリタイア」 |

|---|---|---|

| 35歳 | 1億3,800万円 | 3,000万円 |

| 45歳 | 9,700万円 | 2,500万円 |

| 55歳 | 5,600万円 | 2,000万円 |

※下記条件に基づき計算

・生活コストの計算は90歳(65歳まで年間360万円、65~90歳までを年間300万円)までで計算

・年金収入は平均標準報酬額30万円で計算

FIREに関しては「4%ルール」という考え方があります。

それに基づいて考えると、必要な金額は年間支出の25倍です。

4%ルールというのは「生活費を投資元本の4%以内に抑えることで、資産を減らさずに暮らすことができる」という理論のことです。

年間支出の25倍の資産を作ること、それを年利4%で運用することを前提としています。

FIREに関しては4%ルールも含め、下記の動画が詳しく分かりやすいです。

→【最短】カネ転がして生きていく FIREという生き方

早期リタイアした場合、国民年金保険料と国民健康保険の支払いが始まります。年金の支給額が大きく変わり、老後の収入も変わるため、それを踏まえた上で収支の計算をしましょう。

下記動画ではFIREのデメリットに関して説明しています。その中で年金などに関しても触れているので、早期リタイアをしたい方に役に立つと思います。

→【要注意】FIREのデメリット8選!失う覚悟ある?【セミリタイア/早期リタイア/アーリーリタイア】

早期リタイアに必要な金額を計算するための知識と勉強方法

- 保険の知識

- 年金の知識

- 投資の知識全般

- 4%ルール

STEP3.早期リタイアまでの期間と必要金額をもとに投資をする

「2」で計算した早期リタイアまでの期間と必要金額をもとに投資で資産を増やしていきます。

目指すリタイア方法などによって必要な金額が全く違いますが、どの方法でもある程度まとまった資金が必要になります。まとまった資金を作るためには月々の貯蓄だけでは効率が良くないため、投資はした方がいいです。

目標の金額と期間を加味して最適な方法を選択するために幅広い投資の知識が必要です。

中~長期であればインデックスファンドへの積立投資

目標とするリタイアまでの期間が15年、20年と、ある程度の期間があるのであれば、まずはインデックスファンドへの積立投資を考えましょう。

こちらの記事で何度も紹介しましたが、投資信託の商品として人気のある、S&P500に連動するインデックスファンドに積み立てた場合、過去30年の平均で年利9.9%もあります。

短期~中期なら株式投資で個別株の売買

5年、10年と期間が短めであったり、インデックスファンドへの積立てでは目標に到達しないという場合は、多少リスクをとって個別株の売買を考えましょう。

1年で2倍になる株は毎年数百銘柄(2020年は334銘柄)ありますし、中には10倍になるような銘柄もあるため、短期~中期でも大きく資金を増やせる可能性があります。

FIREには不動産投資もオススメ

FIREの実現のためには不動産投資もオススメです。

4%ルールを考えると、FIREを実現するために、年間支出の25倍の資金を作る必要があります。

しかし、その25倍の資金を作るのにそもそも時間がかかるのが問題です。

その点、不動産投資は銀行から融資を受けて物件を購入するため、レバレッジをかけることができます。

簡単に言うと、資金が少なくても大きな金額を動かせるため、比較的早くFIREの実現が可能になります。

早い段階から資産運用について学び始めるべき

投資で資産を増やすことは決して簡単ではなく、かつ一朝一夕に叶えられるものでもありません。できることなら学生のうちからそれらについてしっかり学び、ある程度のマネーリテラシーを養っておくべきでしょう。もし興味があるなら、以下の記事を読み、いつから何を学べば良いのか? について把握しておくことをおすすめします。

私たちの運営するGFSが監修している無料オンラインセミナーでは、たった2時間で資産形成の方法について凝縮してお伝えしています。

\無料!オンラインで見られる/

セミナーの様子はこちらの動画でわかります。

お金の勉強に関するQ&A

最後にお金の勉強に関する3つの疑問にお答えします。

- お金の勉強はまず何から始めればいいですか?

- お金について勉強するメリットは?

- お金の勉強ができるアプリは?

お金の勉強はまず何から始めればいいですか?

まずはお金の勉強を始める目的を明確にしましょう。目的を決めてから、勉強に入るのがおすすめです。

なぜなら目的を決めることで、勉強すべき知識が何なのかがわかるからです。

例えば

・老後の不安を解消したい

・子供の教育資金を貯めたい

・家計の無駄をなくしたい

・給与以外の収入がほしい

・早期リタイアをしたい

などがあります。上記の目的についてそれぞれ調べていくと、お金の勉強もできて知識が蓄えられます。

老後の不安を解消したいなら、老後に必要な金額を計算する。インデックス投資で積み立てる。

子供の教育資金を貯めたいなら、かかる金額の把握、補助金の制度などを調べる、インデックス投資も可能か調べる。

家計の無駄をなくしたいなら、毎月の収支の把握、固定費の見直しをする。

給与以外の収入がほしいなら、株やインデックス投資など少額から投資を始めてみる。

早期リタイアをしたいなら、いつまでにどのくらいお金があればいいのか計算する。

このようにそれぞれ目的別にやることや、勉強することが変わるので、お金の勉強は目的を先に決めるのが重要です。

お金について勉強するメリットは?

お金について勉強するメリットは以下の3つがあります。

・お金について損をしなくなる

・お金を増やすことができる

・お金の不安が減る

・お金について損をしなくなるとは

お金の勉強をしていないと、知らないうちに損をしていることがあります。

例えば民間の保険です。民間の保険に入らなくても、国の社会保険で多くの

リスクをカバーできることがあります。

死亡保険は遺族年金があるので、必要以上に掛けなくても良いと考えられます。

また会社員の人は節税などできないと思っている人が多いですが、勉強をしていれば、iDeCoやふるさと納税などを使って、実質生活費を増やすことも可能です。このようなことも知っていれば損を回避できます。

・お金を増やすことができるとは

お金の勉強をしていればお金を増やすことができます。例えば毎月3万円を30年間、投資信託を積み立てるだけで、普通に貯蓄するより5,500万円も増えます。

お金の勉強をしていなければ、資産額に5,000万円以上も差がつくことに気が付かないでしょう。

・お金の不安が減るとは

お金の勉強をしていれば、損しない知識や投資の知識も身につくので、将来の不安も減ると考えられます。いつどのくらいお金が必要なのか把握できれば、自分で事前に備えることができますよね。

将来のお金に関する悩みの1位は『老後の生活』だそうです。こちらも自分が老後を迎えるときに、お金の勉強をして生活費等どのくらい必要か知っていれば悩みが減ります。

お金の勉強ができるアプリは?

初心者におすすめなお金の勉強ができるアプリは下記の5つです。

・あすかぶ!

・マネーフォワードME

・トウシカ

・テレ東BIZ

・株初心者説明書-やさしい投資入門

目的別にご紹介するとすれば、お金を増やしたいなら「株たす」で、本格的な株取引のシミュレーションが可能です。シミュレーションなので、損などの心配もなく実践感覚を身に着けられます。

お金を管理して支出を減らしたいなら「マネーフォワードME」で、銀行口座や証券口座を紐づけられるので、アプリにまとめて一括で管理できます。

経済の仕組みを勉強したいなら「テレ東BIZ」で、約5万本もの動画が視聴できて、好きな時間に経済の勉強ができます。

ゲーム感覚でお金の勉強がしたいなら「ライフプランスタディ 〜今日から考えるお金の戦術〜」で、楽しいだけでなく可愛らしさも備えたアプリで、お金の勉強をすると出てくる難しい用語なども楽しく勉強ができます。

子どもにお金の勉強をしてもらいたいなら「お金の学習 いくらかな?」で、対象年齢が3歳からで、レベルに合った勉強が可能です。

まとめ

お金の勉強が重要な3つの理由

- お金の知識が無いと知らないうちに損をすることがある

- お金の知識が無いと不安なことが増える

- お金の知識があればお金を増やすチャンスができる

お金の勉強はどこからするべき?まずは目的を決定

【目的別】達成までの具体的なステップ

老後資金の不安を解消したい(20~30年で2000万円の資金を作りたい)

- STEP1.自分が老後にいくら必要なのかを計算する

- STEP2.今自分が投資にいくら回せるかを知る

- STEP3.「1」で出した金額を目標に資産運用をする

子供の教育資金を貯めたい(15年で500万円の資金を作りたい)

- STEP1.教育資金にいくら必要なのかを計算する

- STEP2.今自分が投資にいくら回せるかを知る

- STEP3.「1」で出した金額を目標にインデックスファンドに積立する

家計の無駄を無くしたい

- STEP1.毎月の収支を把握する(家計簿をつける)

- STEP2.無駄な支出を減らす

- STEP3.社会保障制度の知識をつけて活用する

給与以外の収入がほしい(毎月約10万円の収入がほしい)

- STEP1.投資資金を用意する

- STEP2.株価が2倍以上になる会社を探すための勉強をする

- STEP3.2倍以上のリターンを狙える会社へ少額から投資を始める

- STEP4.投資資金を増やす

早期リタイアをしたい

- STEP1.早期リタイアについて正しく理解する

- STEP2.自分が目指す早期リタイアに必要な金額を計算する

- STEP3.早期リタイアまでの期間と必要金額をもとに投資をする

2時間の動画で「投資の本質」「投資をする際の考え方」を学んでいただけます。

お金の勉強をする際に、投資の基礎知識は必要不可欠。

この動画セミナーを視聴することで、さらにお金の知識を深めることができます。