≫無料!投資で失敗しないコツを学べる「GFSの無料特別講座」はこちら

投資をはじめてみたいけど、貯金もしないといけない、あるいは貯金はあるけれどそこからどのくらいを投資に回していいのか、貯金と投資の割合って実際どのくらいにすればいいの。と悩まれたことはありませんか?

実は投資と貯金の明確な決まった割合はありません。理由は年齢や収入、現在の貯金額により人それぞれで変わるからです。この記事では、

・年代別の貯金と投資の割合

・投資家が実践している貯金と投資の割合

・初心者におすすめの投資

について解説していきます。最後まで読んでもらえますと、自分に合う貯金と投資の割合がわかって、さっそく投資をはじめられるようになります。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

年代・年収別の貯金と投資の平均的な割合は、基準にならない

年代・年収別の貯金と投資の平均的な割合は自分が貯金や投資をする上で基準にはなりません。平均値は、資産を多く持っている一部の人に引っ張られた統計になりますし、冒頭でもお話した、人それぞれの状況で、投資と貯金の割合は変わるからです。

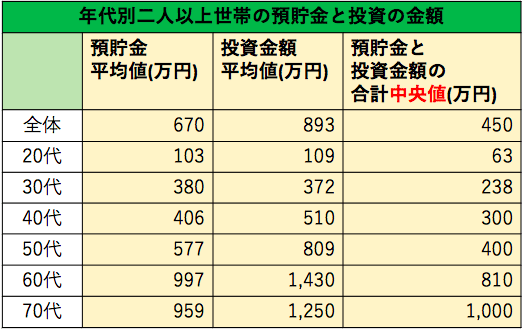

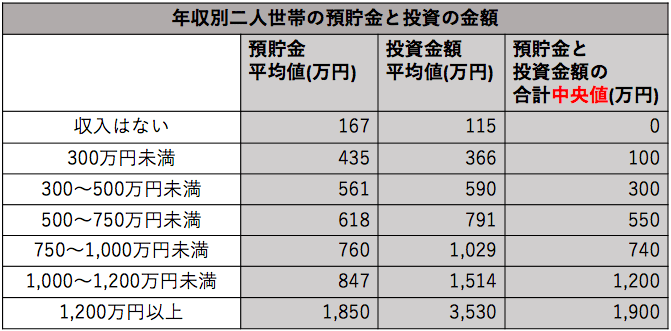

しかし、平均がどのくらいなのか気になる人もいると思うので、家計の金融行動に関する世論調査(令和3年)から表にまとめました。

表は金融資産を保有している世帯と保有していない世帯を含んだ統計です。

金融資産を保有していない世帯の定義は、「預貯金や株式などの金融商品を列挙し、そのいずれも保有していない」あるいは「預貯金は有るがその中で運用または将来の備えがゼロ」です。

二人以上世帯

平均値と中央値の統計がありますが、中央値のほうがより実態に近い数字となります。平均値はどうしても資産を多く持っている一部の人に引っ張られてしまうためです。平均値と中央値を比べてみると、差が大きい事がわかると思います。

また収入がない人の部分に金額が入っているのは、おそらく引退されたお年寄りの年金をもらっている方々の統計と考えられます。

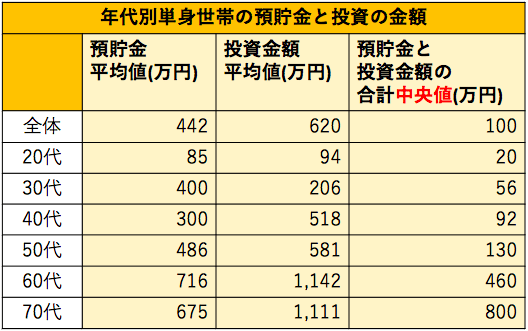

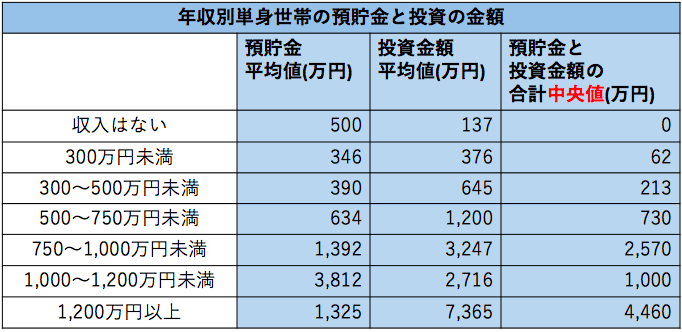

単身世帯

二人世帯に比べると、単身世帯の方が全体的に金額は低くなります。

ここで下記の年収別の表に注目していただきたいのですが、1,000万円〜1,200万円未満の中央値が750万円〜1,000万円未満の人より低くなっています。これは、統計の人数が750万円〜1,000万円未満人が51人に対して、1,000万円〜1,200万円未満人が13人となっているためです。

ここで下記の年収別の表に注目していただきたいのですが、1,000万円〜1,200万円未満の中央値が750万円〜1,000万円未満の人より低くなっています。これは、統計の人数が750万円〜1,000万円未満人が51人に対して、1,000万円〜1,200万円未満人が13人となっているためです。

このように、国の統計は平等な人数と金額で算出していないので、自分に当てはまる年代や年収で、預貯金や投資金額が中央値に届いていなくても、気にする必要はありません。次の章では、あなたに合う貯金と投資の割合のポイントについて解説してきます。

自分に合った貯金と投資の割合の決め方3つのポイント

世の中の貯金と投資の平均割合がわかった所で、自分はどうすればいいのかという人のために自分に合う割合の決め方の3つのポイントを解説します。

・生活防衛資金を確保

・近い将来に使う資金の確保

・余剰資金で投資をする

上記3つのポイントについて解説していきます。

ポイント①:生活防衛資金を確保

生活防衛資金とは失業、急なケガや病気、災害に合うなど、不足の事態や万が一の時に備えておくお金のことです。生活費の3ヶ月〜6ヶ月分を目安として、一人暮らしの場合は約50万円、子供がいない夫婦二人の場合は約90万円、子供がいる夫婦の場合は約170万円を貯める、またはすでに貯金がある人は生活防衛資金分は分けておきましょう。

生活防衛資金については、「貯金1000万超えたら知らないと損!大事なお金を守って増やす5つの方法」の記事でさらに詳しく説明しています。

ポイント②:近い将来に使う資金の確保

近い将来に使う資金は生活防衛資金とはさらに別で分けておきましょう。近い将来に使う資金は、例えば趣味や娯楽、数年以内に起こりうる、家電の買い替え、出産費用、車の買い替え、結婚資金、教育資金のことです。それぞれ確保しておいたほうがよい金額は、家族構成や持ち物、状況で人それぞれ異なるので、自分はどのくらい必要なのか算出しておきましょう。

ポイント③:余剰資金で投資をする

生活防衛資金と近い将来に使うお金の確保をしたあとに残る金額が、あなたが投資できるお金です。それを余剰資金と言って、しばらくの間使わないお金の事を指します。このお金で投資をはじめられます。

参考例:投資と貯金の割合モデルケース

上記の3つのポイントを用いて、投資と貯金の割合の参考例を紹介しましょう。

例えば、すでに300万円の貯金がある30歳で独身の人の場合は、下記のような割合になります。

30歳独身 貯金が300万円ある人の場合

| ①生活防衛資金 | 約50万円 |

| ②近い将来に必要な資金 | 約100万円~200万円 |

| ③投資に回してもよいお金 | 約50万円~150万円 |

近い将来に必要な資金は、個人の事情によって変わるので、100万円〜200万円と仮定しておきました。

近い将来に備える金額が少なくてよい人は、その分投資に回せる額が増やせるというわけです。

結婚している場合や、お子さんがいる場合で、生活防衛資金や近い将来に必要な資金は人それぞれ違うので、各々の状況に合わせて調整して、自分に合っている割合を決めましょう。

投資に回せる金額のイメージがついた方は、資産運用のプロから投資の進め方について学んでみるのもおすすめです。 投資の知識がゼロの方でもわかる内容になっています。

≫ オンラインで資産運用が学べる「GFS無料特別講座」はこちら

次の章では、私たち投資家の貯金と投資の割合について説明します。

投資家が実践する貯金と投資の割合

次に投資家が実践する貯金と投資の割合の決め方と理由について解説していきます。

「エイジスライド方式」を用いた2つの割り出し方

私たち投資家が、投資の割合を決める際に参考している考え方があります。それは『エイジスライド方式』というものです。

1.エイジスライド方式「120-年齢」で計算する方法

エイジスライド方式とは120ー年齢=投資する資産の割合のことです。投資する人の年齢に応じて、資産の中のどれくらいの割合を投資に回した方がいいかを判断する際に用いる考え方です。

120ー年齢=投資する資産割合

例えば30歳の人は「120-30=90%」となります。今まで貯金していたお金の90%は投資に回しても良いという事です。

ですが、120ー年齢の割合だと、多いと感じる人もいると思います。例えば結婚している人や、子供がいる人の場合、40歳で80%、50歳で70%は資金繰りが苦しくなってしまうかもしれません。

その場合は、次の公式に当てはめて考えてみるとよいでしょう。

2.エイジスライド方式「100-年齢」で計算する方法

【100ー年齢】の割合にするのもオススメです。

100ー年齢=投資する資産割合

この指標は一昔前に使われていた割合ですが、長寿化が進み定年退職の年齢も引き上がったために、120ー年齢の指標が誕生しました。

120ー年齢の割合は難しそうだと思ったら、無理をせず100ー年齢の割合を使いましょう。

100−年齢の場合、30歳の人は70%、40歳の人は60%、50歳の人は50%の割合です。

投資家が積極的に投資をする理由

私たち投資家は、エイジスライド方式の「120ー年齢」の割合で、投資にお金を回している人が多いです。

先ほど説明した通り、30歳なら「120-30=90%」と資産に占める投資割合が高くなりますが、なぜそこまで投資を積極的に行うのか?その理由を説明します。

預貯金は現金で銀行に預けたままだと、将来減ってしまう

預貯金は投資をせずに、現金で銀行や郵便局に預け続けたままだと、将来目減りする可能性があります。なぜなら毎年日本を含め世界がインフレしている影響により、物の値段が上がり、お金の価値が低くなるからです。そしてインフレに一番弱い資産が【現金】です。私達投資家は、投資がインフレ対策にもなるのを知っているので、積極的に投資をしています。

インフレについてさらに詳しくは貯金1000万超えたら知らないと損!大事なお金を守って増やす5つの方法で説明しています。

アメリカは日本に比べて、資産の増加スピードが早いこと、そして日本で預貯金をしたままだと、将来目減りしてしまうとこと、これらの理由を私達投資家は知っているので、自分たちが将来、お金に困ることがないように、積極的に投資をしています。

アメリカは日本に比べて資産の増加スピードが早い

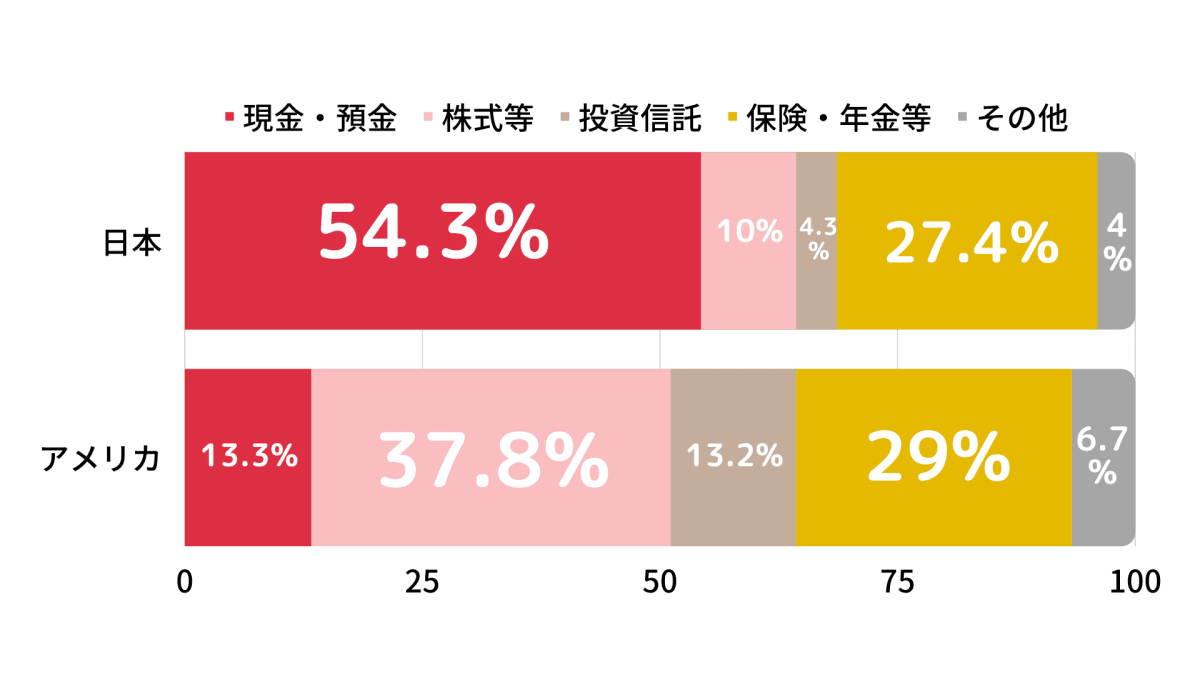

つづいて、日本より投資に積極的なアメリカを例に出してお話をします。

データ引用元:『資金循環の日米欧比較』2021年8月20日日本銀行調査統計局

データ引用元:『資金循環の日米欧比較』2021年8月20日日本銀行調査統計局

上記はアメリカ人は日本人の3倍資産が増加しているという資料です。グラフをみると、日本はアメリカに比べて現金と預金の割合が多く、株式等、投資信託の割合がとても少ないのがわかります。日本は1990年代まで例えば郵便局に貯金をすると、半年預けていれば最低でも金利が6.5%もつきました。

わざわざリスクをとって投資をしなくてもお金が増えていたので、そのことが影響していたり、投資へのネガティブイメージがあったり、投資をしている人がそもそもまだ少ないことから、投資への資金の割合が少ない理由の一つかと考えられます。

一方でアメリカ人が投資に積極的な理由は下記が考えられます。

アメリカ人が投資に積極的な理由

- アメリカの経済が右肩上がりに成長し続けている

- 自己責任の社会なので、年金のために備えている人が多い

アメリカの経済が右肩上がりに成長し続けている

アメリカの経済は右肩上がりに成長し続けているので、投資の割合が多いのではないかと考えられます。

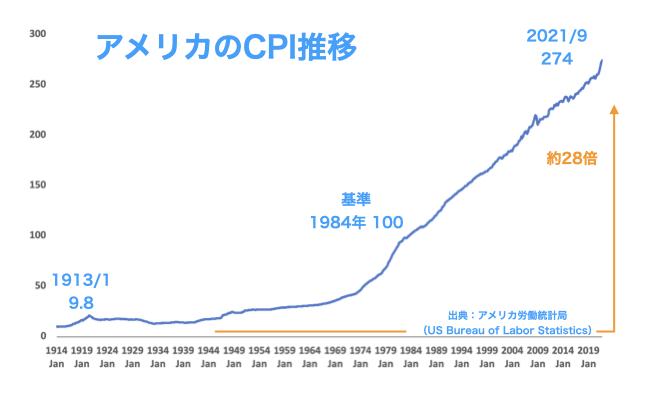

下記を御覧ください。

出典:米国の歴史的経済成長!アメリカのインフレ率をCPIと推移チャートで調査

出典:米国の歴史的経済成長!アメリカのインフレ率をCPIと推移チャートで調査

消費者物価指数のグラフですが、1913年から上がり続けていて、約28倍も物価が上がっています。

つまり約28倍もインフレしたとも言えます。物価が上がっていく場合、国民の給料も上がっていかないと経済が回りません。

インフレしすぎてしまうと給料のアップが追いつかないため、アメリカでは物価の上がり具合と、国民の給料の上がり具合のサイクルが好循環していました。そのため給料もアップしていけば、投資に回せるお金も捻出できるので、アメリカ人が投資に積極的になる理由になります。

自己責任社会なので、年金のために備えている人が多い

アメリカは自己責任社会と言われているので、年金のために備えている人が多いと考えられます。アメリカにも「OASDHI」という公的年金制度がありますが、加入できるのは、会社員や年収が一定以上の自営業者だけです。無職の人や低所得者でも加入ができる日本の国民年金のような制度がありません。

しかしアメリカには、401k(企業型確定拠出年金)や、日本でいうiDeCoにあたる、IRA(個人向け確定拠出年金)といった積立投資制度があります。この2つは、いずれも私的年金制度です。

日本の国民年金のような制度がないので、無職や低所得者のアメリカ国民は401kやIRAを使わざるを得ないです。

401kは1978年、IRAは1974年から始まっています。日本より私的年金の歴史が古いだけあって、加入している人が多いことが考えられます。

これもアメリカが日本より投資の割合が多い理由の一つでしょう。

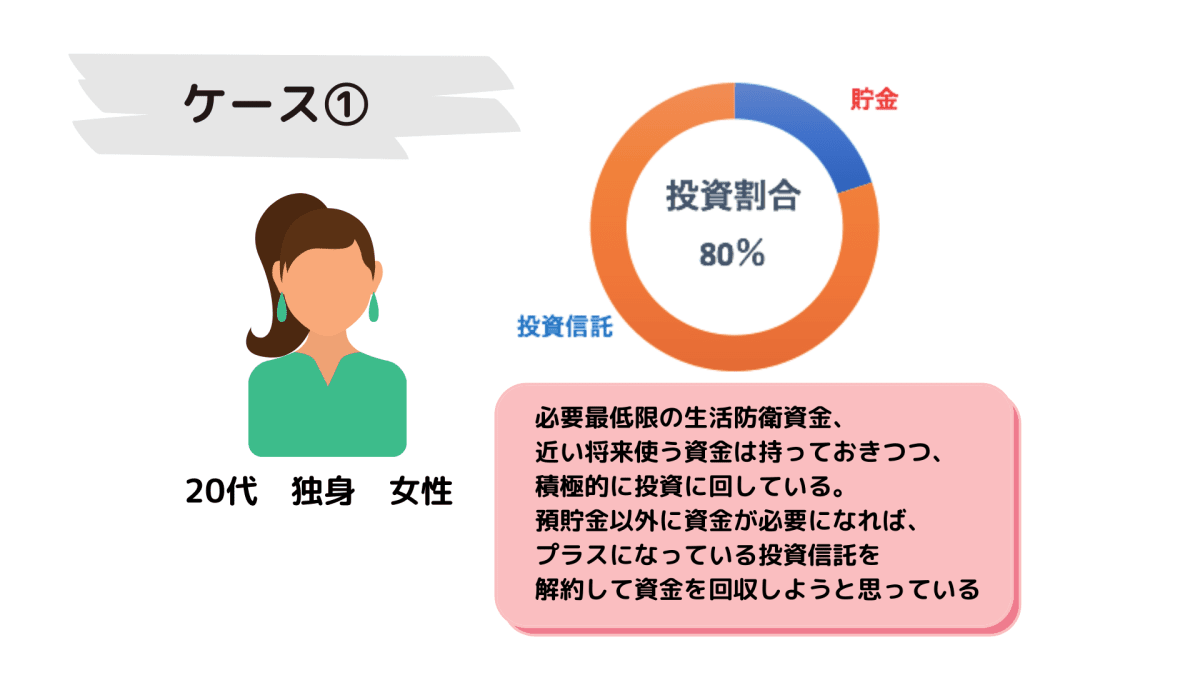

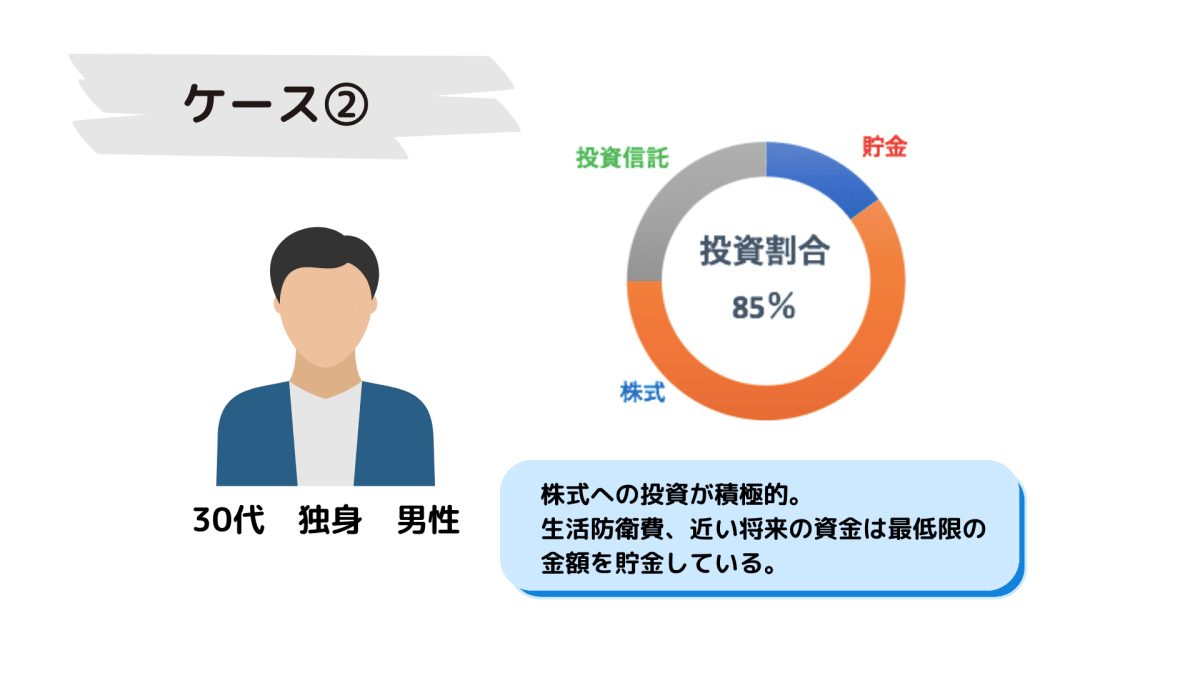

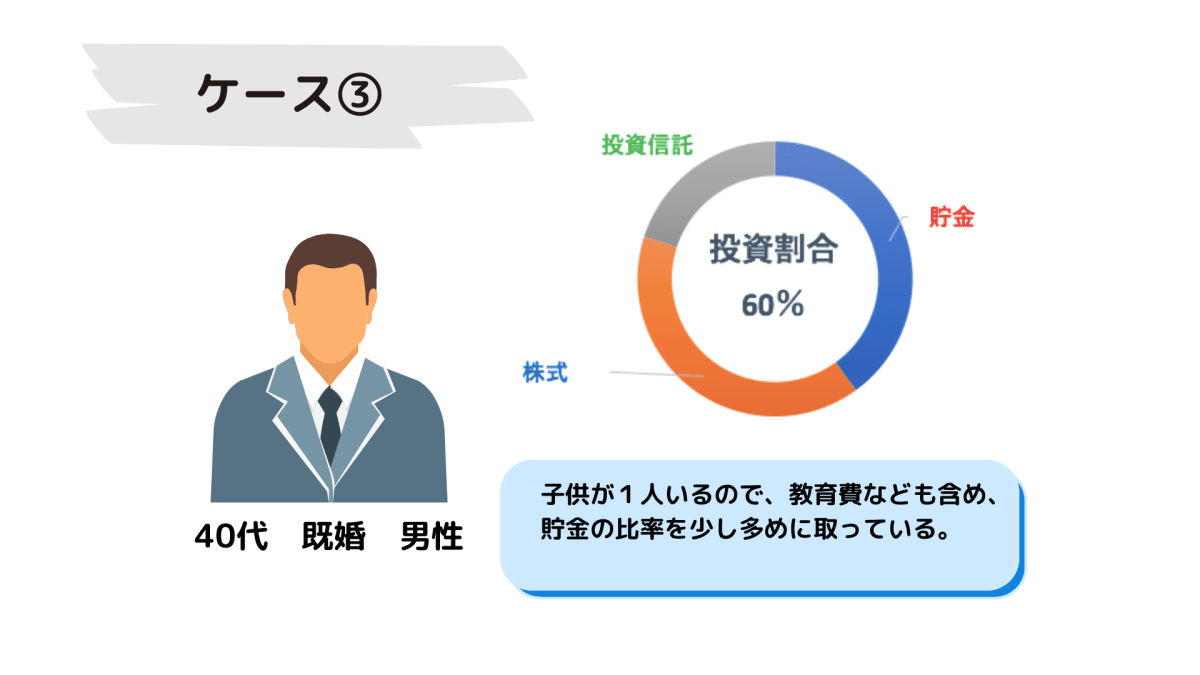

投資家3人に聞いた「貯金と投資の割合モデルケース」

実際、投資家が行っている資産運用のケースが気になる方もいると思うので、3人のモデルケースを紹介していきます。

モデルケースの投資家たちは、投資への割合が多めでした。投資家の中でも、人それぞれの状況により、割合は異なりますが、積極的に投資をしているのがわかっていただけたと思います。

次の章では、自分の貯金と投資の割合を決めたあとの、初心者にオススメの投資を紹介します。

割合が決まったら、投資をはじめよう

自分が投資に回せる割合が決まったら、投資を始めることをオススメします。おすすめの投資とその理由を解説してきます。

初心者は積立投資からはじめるのがオススメ

投資初心者は、まずは積立投資からはじめるのがオススメです。

・少額(100円から)からはじめられる

・運用はプロに任せられる

・一度積立設定をしてしまえば、その後はほったらかし

上記がオススメの理由です。

投資ですので、もちろんリスクもありますが、

・上昇の見込みのある商品を選ぶ

・なるべく長期で続けること

によりリスクをできるだけ抑えることが可能です。

積立投資とは、投資信託という金融商品を定期定額でコツコツ買って行くことですが、投資信託と積立投資の関係については、投資信託とNISAの違いが0からわかる!初心者専用にわかりやすく解説という記事を読んでいただけるとさらにわかりやすく解説されています。

積立投資をはじめるなら、つみたてNISAを利用するのがオススメ

先程は積立投資のことを簡単に説明をしましたが、さらに積立投資をはじめるならつみたてNISAの口座を利用するのがオススメです。

つみたてNISAをオススメする最大の理由は、利益に税金が発生しないことです。本来であれば、投資は利益がでると約20%の税金が課されてしまいます。つみたてNISAは非課税口座なので、利益が出れば元本と利益から1円も税金が引かれずに全部受け取ることができます。

つみたてNISAには他にも魅力的な部分があります。

・投資信託とNISAの違いが0からわかる!初心者専用にわかりやすく解説

・知らないと損!!投資初心者におすすめのNISA制度を徹底解説

上記2つの記事を読んでもらえるとつみたてNISAについてより深く理解できます。

はじめて投資をする人は勉強してから始めましょう。

誰でも最初からリスクなく投資ができる人はいません。このサイトや記事でもある程度は投資の勉強ができますが、さらに投資の勉強されたい場合は、現在0円で投資の勉強ができるオンライン講座がおすすめです。オンライン動画でどんな場所でも勉強ができますので、この機会にぜひ受講して、投資の知識を増やしてみてください。

貯金と投資の割合に関するQ&A

ここでは、貯金と投資の割合に関する3つの疑問にお答えします。

- 貯金と投資って結局どっちがいいんですか?

- 貯金が1000万円あるとしたら、何割投資に回すのがおすすめですか?

- 貯金が少ない場合でも投資に何割か回した方がいいですか?

貯金と投資って結局どっちがいいんですか?

結論としては、余剰資金がある人には、貯金よりも投資の方がいいと言えるでしょう。

まず、貯金と投資どちらがいいかは、貯金と投資の割合を考えるときと同様に、人それぞれの状況によって異なります。

例えば20代など、貯金が少ない人が無理にお金を投資にまわしてしまうと、急な出費があった場合にせっかく買った株式や投資信託を手放すことになってしまいます。タイミングによっては、損をする可能性もあります。

一方で、30代、40代で貯金もそこそこあり、余剰資金に余裕がある人にとっては、貯金したままお金を口座に寝かせておくよりは、投資にまわした方がお金を増やすことができるでしょう。

なお、生活防衛資金が確保できており、老後の資金として長期の資産運用を考えている人の場合は、投資信託を貯金代わりにしてもいいでしょう。

元本保証はありませんが、長期で運用することでプラスになることが多いからです。

このように、貯金と投資の割合については、年代、収入、ライフスタイルによって最適なバランスが異なります。

「どちらがいい」という視点ではなく、あなたが理想の人生を過ごすためにちょうど良いバランスを探すことが大切です。

貯金が1000万円あるとしたら、何割投資に回すのがおすすめですか?

これも一概に何割がおすすめ、とは言えません。

というのも、貯金1,000万円を何割を投資に回しても大丈夫かは、その人の現在の収入や年齢など、生活状況によって異なってくるためです。

よって、まずはご自身の生活防衛資金と近い将来必要なお金をしっかり把握して、いくら投資に回せるのか計算することをおすすめします。

例えば、30歳独身で貯金が1000万円の場合、エイジスライド方式「120-年齢」だと、90%の900万円を、「100-年齢」だと70%の700万円を投資に回しても大丈夫という計算になりますが、これはあくまで目安です。

結婚しているかどうか、子供が何人いるかといったこともそうですが、住んでいる地域(車が必須、寒冷地など)によっても生活に必要な金額が違ってくるため、投資に回せる割合も違ってきます。

最初はこういった計算は面倒かもしれませんが、何事も最初にきちんと状況を整理したうえで進めることが大切です。

※自分で計算するのが面倒な場合は、ファイナンシャルプランナーなどお金のプロに相談することも検討しましょう。

貯金が少ない場合でも投資に何割か回した方がいいですか?

まず、大前提として投資は余剰資金で行うものです。

20代など貯金が少ない場合はまず生活防衛資金と近い将来必要なお金を確保するようにしてください。

余剰資金に余裕がない場合は、投資に回す割合を大きくするのはお勧めしません。

特に投資初心者のハイリスクハイリターンの投資は避けるのが無難です。

よって、貯金が少ない場合には、小額から始められる投資信託などがよいでしょう。

NISAのつみたて投資枠を利用すれば利益に税金はかかりませんし、小額からの積み立てでも、中長期で運用していけば、資産を増やすことにつながります。

最初は損をしてもかまわない金額を投資に回して資産運用しながら、余剰資金を増やしていくことを目標にしてください。

小額からとはいえ、元本保証はありませんので、お金を増やしたいからと言って無理をしないように。

資金に余裕が出てきたら徐々に投資に回す割合を増やしていきましょう。

まとめ

年代・年収別の貯金と投資の平均的な割合は基準にならない

- 平均値は、資産を多く持っている一部の人に引っ張られた統計になる

- 人それぞれの状況で、投資と貯金の割合は変わるから

- 平等な人数と金額で統計が出されていないから

自分に合った貯金と投資の割合の決め方3つのポイント

- 生活防衛資金を確保

- 近い将来に使う資金の確保

- 余剰資金で投資をする

投資家が実践する貯金と投資の割合ポイント3選

- エイジスライド方式

- アメリカは日本に比べて資産の増加スピードが早い

- 預貯金は現金で銀行に預けたままだと、将来減ってしまう

割合が決まったら、投資をはじめよう

- 初心者は積立投資からはじめるのがオススメ

- 積立投資をはじめるなら、つみたてNISAを利用するのがオススメ