投資の勉強をはじめると、NISAという言葉を目にする機会が増えて、詳しい内容について気になっている方もいらっしゃるのではないでしょうか。

私はNISA制度の一つである、つみたてNISAを使って実際に投資をしています。現在もつみたてNISAを運用し続けている私が3種類あるNISAについて解説していきます。

この記事では

・初心者でもNISAができるのか?

・自分はNISAをやるべきなのか?

・毎月いくらからできるのか?

と思っている人にNISA制度をわかりやすくお伝えします。

この記事を読み終わる頃にはNISA制度を理解して自分にとって必要なのか判断ができるようになります。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

投資初心者がNISA制度を利用したほうが良い3つの理由

投資初心者の方でもNISA制度を利用すべきです。その理由を3つ説明します。

3つの理由は下記の通りです。

・NISAは利益が全額非課税になる

・初心者でもNISAを利用して簡単に投資ができる

・NISAは日本在住で20歳以上であれば誰でも利用可能

NISAは利益が全額非課税になる

投資初心者がNISAをはじめるべき最も大きな理由は売買益、配当金、分配金が全額非課税になるからです。

本来投資による利益は20.315%の税金がかかってしまいます。例えば、国内株式に投資をして100万円の売却益を得たとします。

ですが実際に手元に残るのは79万6,850円です。20万3150円も税金として回収されてしまいます。

しかしNISA制度を上手に活用すれば、利益はまるまる手元に残るので使わない手はありません。そして非課税なので確定申告の手間もかかりません。

初心者でもNISAを利用して簡単に投資ができる

初心者でもNISAを利用して簡単に投資ができる理由は

・数週間程度で利用スタートができる

からです。NISA制度はややこしい手続きはなく、利用するまでに時間がかかりません。

NISA制度の手続きをしてから平均して数週間程度で利用開始できます。

NISAは日本在住で20歳以上であれば誰でも利用可能

NISAは

・日本国籍がある

・20歳以上

であれば国民全員が利用ができる制度です。(ジュニアNISAのみ0歳〜19歳が利用可能)

外国人の方でも日本国籍があればNISAを利用できます。

3種類のNISA制度の概要

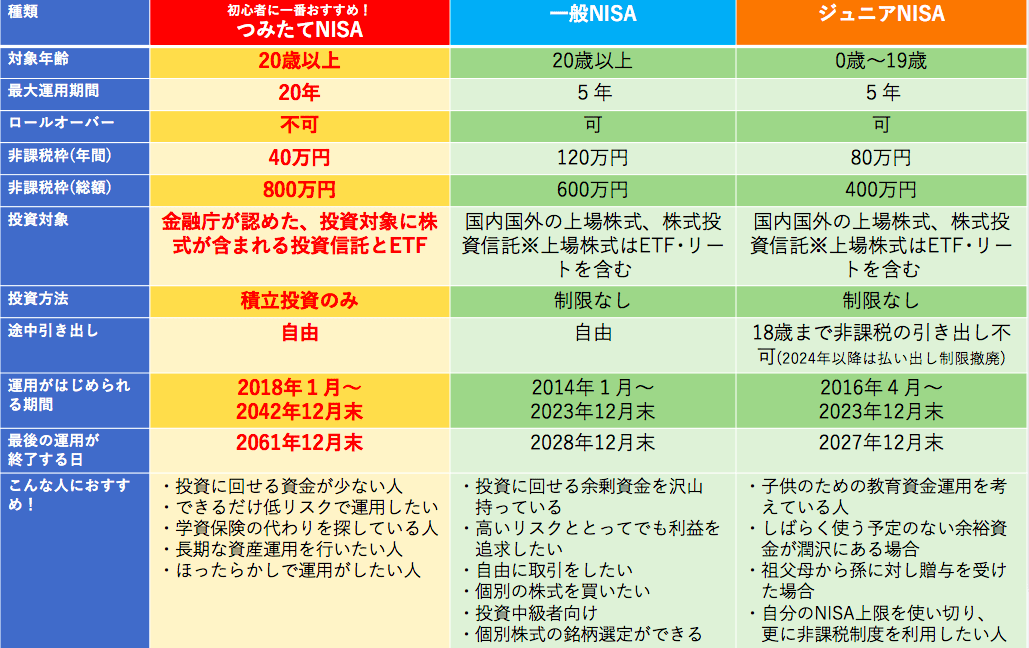

現在、NISAの種類は一般NISA、つみたてNISA、ジュニアNISAとなり、3種類の特徴をまとめたものが下記の表です。

この中で投資初心者に最もおすすめなのはつみたてNISAになります。

なぜかというと長期運用を目的としているので初心者でも失敗がしにくいからです。

それぞれ詳しく解説していきます。

※スマホの方は横にスクロールできます▶️▶️

おおおお

| 新旧NISA比較表 | |||||

| 旧NISA | 新NISA(NISA新制度) | ||||

| つみたて NISA | 一般NISA | つみたて 投資枠 | 成長投資枠 | ||

| 対象年齢 | 18歳以上 | 18歳以上 | |||

| 制度の実施期間 | 2042年まで ※新規買付は2023年まで | 2023年まで | 2024年から恒久化(しばらく続く) | ||

| 制度の併用 | 不可(どちらかを選択) | 可能 | |||

| 年間非課税枠 | 合計枠 | ー | 360万円 | ||

| 各枠 | 40万円 | 120万円 | 120万円 | 240万円 | |

| 非課税保有限度額 | 800万円 | 600万円 | 1,800万円 └うち成長投資枠1,200万円 | ||

| 売却した場合の 非課税保有限度額 | ー | 買付額分の非課税保有限度額が 復活する | |||

| 非課税保有期間 | 20年間 | 5年間 | 無期限 | ||

| 買付方法 | 積立 | 積立・一括※1 | 積立 | 積立・一括 | |

| 投資対象商品 | 長期・積立・分散投資に適した一定の 投資信託 | 上場株式・ 株式投資信託・ ETF・REIT | 積立・分散投資に適した一定の 投資信託 (つみたてNISAの商品と同様) | 上場株式・ 投資信託など※2 | |

| ロールオーバー (移管) | ー | 可能 | 不要 | ||

| →2023年末までに現行NISA(つみたて・一般)で投資した商品は、 新NISAの外枠で現在のNISA非課税措置が適用される。 | |||||

おおおおお

※1 積立「定期的に一定金額で購入する方法」、一括「一度のタイミング・まとまった金額で購入する方法」

※2 ①整理・監理銘柄②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等を除外

新NISAに関しては下記の記事で詳しくまとめていますので、ぜひご確認ください。

一般NISA

一般NISAは、いわゆる私たちが「NISA」と呼んでいるもので、1年間の非課税枠が120万円、非課税期間は最長5年間です。主に株式(外国株式を含む)、ETF(上場投資信託)、投資信託を中心とした金融商品に投資できます。

・一般NISAのメリット、デメリット

・一般NISAを利用したほうがいい人

についてお伝えしてきます。

メリット1:途中引き出しが可能

NISA口座で投資しているお金はいつでも引き出しが可能です。万が一の時に引き出せるお金がある安心感があります。

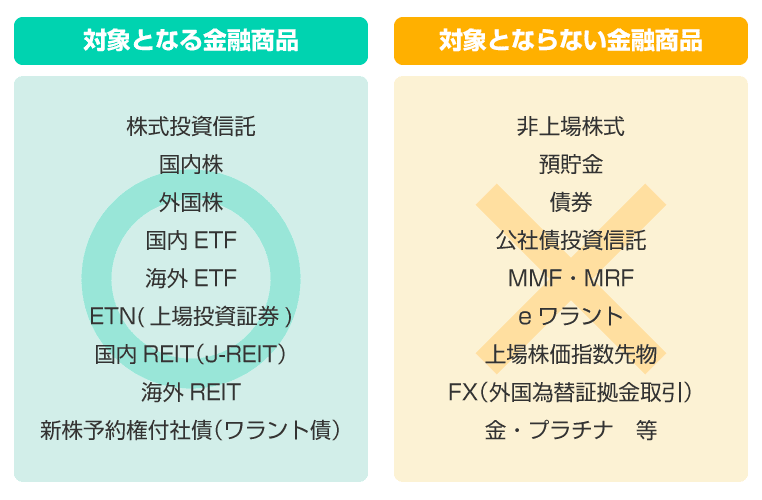

メリット2:投資対象商品は自由度が高い

一般NISAとジュニアNISAの投資対象商品は、株式投資信託、国内・海外上場株式、国内・海外ETF、ETN(上場投資証券)、国内・海外REIT、新株予約権付社債(ワラント債)です。つみたてNISAとは違い幅広い商品に投資することが可能です。

出典:金融庁

デメリット1:自分で投資をするタイミングを見定めなければならない

一般NISAで投資信託以外の商品を買う場合、自分で買うタイミングを見極めなければなりません。

例えば将来の高い成長が見込まれる好業績銘柄や、高配当を受け取れる銘柄ということになるかと思います。ですが高成長を見込んでいたつもりが業績が伸び悩んで株価が急落したり、配当金が減額されて株価も大きく下がったりということが起こる可能性があります。

こうした銘柄を何年も保有し続けた結果、利益どころか多額の含み損を抱えてしまう、というケースも想定しなければなりません。

一般NISAは積極的にリスクを取って利益を追求したい人におすすめ

一般NISAに向いている人はこんな人です。

- 投資に回せる余剰資金を沢山持っている

- 高いリスクをとってでも利益を追求したい

- 自由に取引をしたい

- 個別の株式を買いたい

- 投資中級者向け

- 個別株式の銘柄選定ができる

一般NISAは積極的に高いリスクをとってでも利益を追求したい、ある程度の投資経験があり、自由に取引をしたい人におすすめです。成長株に投資をすれば大きく値上がりする可能性もありますが、その分リスクも高くなります。銘柄を十分に研究し、銘柄選定をできる人には一般NISAでの株式投資は向いています。

つみたてNISA

つみたてNISAは2018年1月からスタートした少額で長期の積立投資を対象とした非課税制度です。 積立投資とは、金融商品を一定の金額で定期的に買うことです。

積立投資について詳しくは初心者でも少額で始めやすい投資で確実に資産を築いていける3つのルールで解説をしていますので、そちらも合わせてお読みください。

・つみたてNISAのメリット、デメリット

・つみたてNISAを利用したほうがいい人

について解説していきます。

メリット1:少額投資が可能

つみたてNISAは100円から投資が可能です。少ない資金からNISA制度を使って投資をしたい人にとって非常にハードルが低いです。

メリット2:非課税枠を長期間利用できる

つみたてNISAは非課税枠期間が20年とNISA制度の中で一番長いです。つみたてNISAで投資をする商品も長期運用に適したものになります。

メリット3:積立型なので「買うタイミング」に迷わない

先ほども述べたように、つみたてNISAは「積立」の投資方法のみが認められています。買うタイミングを見極めることは投資のプロでも難しいとされていますが、つみたてNISAの場合は設定してしまえば自動的に買い付けるので、買いのタイミングを判断する必要や手間がありません。

デメリット:すぐに利益が増えない

つみたてNISAは個別株投資のように短期で利益をプラスにすることは難しいです。元々長期で運用する事を前提としたNISA制度ですので、利益がプラスになるのは長い目で見守りましょう。

つみたてNISAは低リスクで資産形成をしたい人におすすめ

つみたてNISAに向いている人はこんな人です。

- 投資に回せる資金が少ない人

- できるだけ低リスクで運用したい

- 学資保険の代わりを探している人

- 長期的な資産運用を行いたい人

- ほったらかしで運用がしたい人

つみたてNISAは低リスクで資産形成していきたい人におすすめです。買付の方法が積立投資に限定されているので、長期で保有すればするほど損をしづらい投資方法となります。

投資初心者にもおすすめなのはつみたてNISAとなります。なぜ投資初心者につみたてNISAがおすすめなのかは、3章で詳しく解説します。

ジュニアNISA

ジュニアNISAとは、2016年に導入された「未成年者少額投資非課税制度」で名前のとおり、未成年者向けの税制優遇措置です。1年間の非課税枠が80万円、非課税期間は最長5年間です。日本に住んでいる0歳から19歳までの未成年が対象で、1人1口座開設できます。

・ジュニアNISAのメリット、デメリット

・ジュニアNISAに向いている人

について解説していきます。

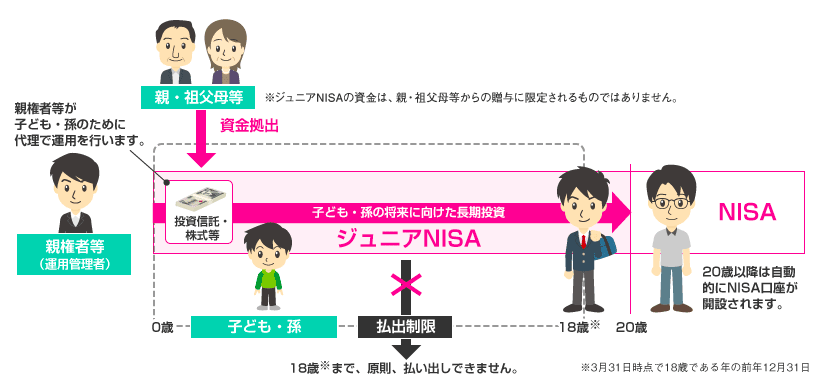

メリット1:親権者が子供の代理で運用できる

ジュニアNISAは親権者が子供の代理で運用ができます。また親だけではなく祖父母も活用できます。

親である自分がNISA制度を利用している場合、さらにジュニアNISAを活用して非課税制度を利用できます。

【ジュニアNISAの利用イメージ】

出典:金融庁

メリット2:2024年1月から引き出しが可能

ジュニアNISAは2024年1月から引き出しが可能になります。それまでは18歳まで非課税での引き出しは不可となっていましたが、2023年末に制度が廃止となるので、2024年1月以降は引き出しも可能であるし、20歳になるまで非課税で保有することができます。

デメリット:子供しか口座開設できない

ジュニアNISAは子供のためのNISA口座ですので、子供しか開設できません。子供がいる家庭限定で利用できる制度になります。

ジュニアNISAは子供の将来に向けて資産形成をしていきたい人におすすめ

ジュニアNISAに向いている人はこんな人です。

- 子供のための教育資金運用を考えている人

- しばらく使う予定のない余裕資金が潤沢にある場合

- 祖父母から孫に対し贈与を受けた場合

- 自分のNISA上限を使い切り、更に非課税制度を利用したい人

ジュニアNISAは子供の将来のお金を作るための口座です。子供がいる家庭限定で使える制度です。教育資金などを目的に、子どものために資産を構築したい人におすすめとなります。

NISA制度を使う上での6つの注意点

3種類のNISAに共通する注意点があります。

その注意点は以下の6つです。

注意点1:損をする可能性もある

注意点2:NISA口座は損益通算ができないので損失を出すと支払う税金が多くなる可能性がある

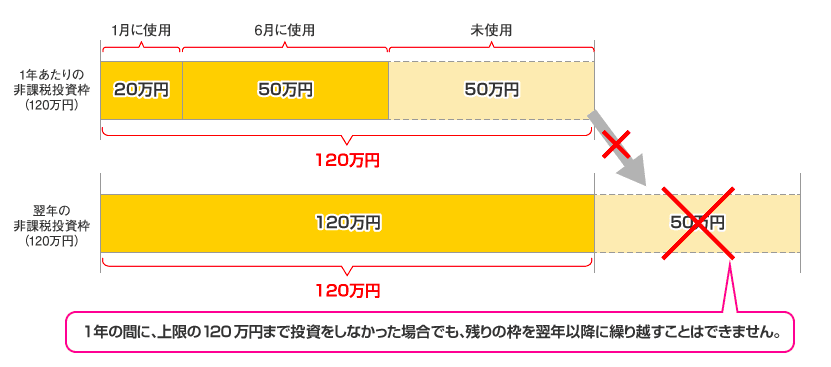

注意点3:非課税枠の繰越ができない

注意点4:最大非課税枠を使いきりたいのならはじめるタイミングは重要

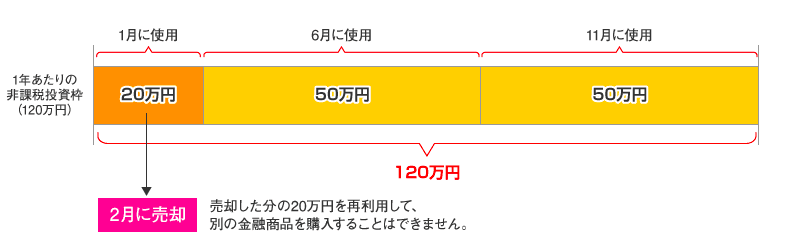

注意点5:一度消費した非課税枠は復活しない

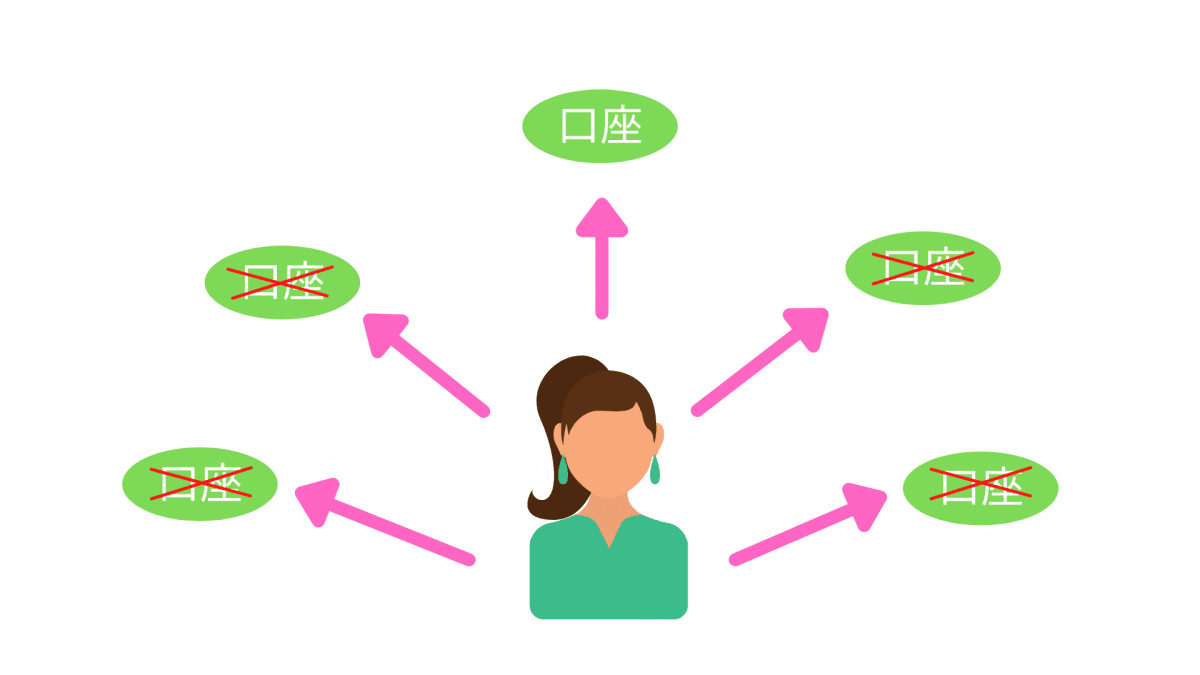

注意点6:一般NISAかつみたてNISAはどちらか一つしか口座を持てない

それぞれ詳しくみてみましょう。

注意点1:損をする可能性もある

NISAに限らずそもそも投資に元本保証はないので、損をする可能性も0ではありません。ですが、NISAの中でもつみたてNISAは特に損をするリスクをできるだけ低くする事ができます。

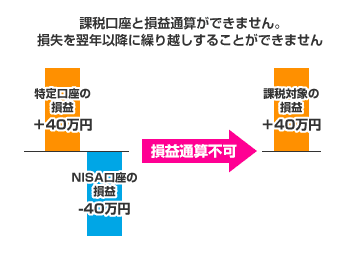

注意点2:NISA口座は特定口座や一般口座と損益通算ができないので損失を出すと支払う税金が多くなる可能性がある

NISA口座で損失を出してしまうと支払う税金が増えてしまう可能性があります。なぜなら課税口座との損益通算ができないからです。損益通算とは簡単に説明しますと一定期間内の利益と損失を相殺することです。

例えば下図のようにNISA口座とは別の特定口座で40万円の利益を出したとします。そしてNISA口座ではマイナス40万円の損益を出してしまいました。この場合は相殺ができないので特定口座から出た40万円の利益に税金がそのままかけられてしまいます。

一方NISA口座ではなく、別の口座でマイナス40万円だった場合は利益と損益の相殺ができるので税金が0円になります。

出典:金融庁

注意点3:非課税枠の繰越ができない

NISAは非課税枠の繰越ができません。

例えば下図の一般NISAの場合ですと、2021年に使える非課税枠120万円のうち70万円は使いました。残りは50万円になりますが、2022年にその50万円を繰り越して合計170万円を非課税枠として使うことはできません。

毎年一般NISAは120万円、つみたてNISAは40万円、ジュニアNISAは80万円までしか非課税枠は使えません。

出典:金融庁

注意点4:最大非課税枠を使いきりたいのならはじめるタイミングは重要です

NISAをはじめるタイミングは重要です。なぜなら最大非課税枠を使い切ることが難しくなるからです。

一般NISAは最大600万円、つみたてNISAは最大800万円を使い切りたい場合、

一般NISAは2024年1月まで、つみたてNISAは2023年1月までにはじめると、最大非課税枠を使い切ることができます。

※ジュニアNISAは2023年12月末までしか投資ができないので、非課税枠を使いたい方は、なるべく早くはじめることをおすすめします。

注意点5:一度消費した非課税枠は復活しない

NISA口座はいつでも途中引き出しは可能ですが、途中引き出しを行った場合、一度消費した非課税投資枠は復活しません。

例:一般NISA

出典:金融庁

注意点6:一般NISAかつみたてNISAはどちらか一つしか口座を持てない

NISAの口座は一般NISAとつみたてNISAのどちらか一つ、一人一口座しか開設することができません。

しかし年単位でつみたてNISAと一般NISAを変更することは可能です。原則として、変更しようとする年の前年の10月から12月の間に、金融機関で変更の手続きを完了する必要があります。

初心者だからこそ投資の勉強が大事

NISA制度の6つの注意点を解説してきましたが、このように投資をはじめる前に制度や注意点の勉強はとても大切です。投資初心者だからこそ正しい知識を身に着けて投資をはじめましょう。

弊社では『投資の達人になる投資講座』という無料の投資セミナーを開催中です。NISAの活用方法や投資の全体像を2時間に凝縮して体系的にお話しています。

→「投資の達人になる投資講座」の視聴はこちら

投資初心者はつみたてNISAを利用すべし

2章では3種類のNISAについて解説しました。

それぞれの特徴を踏まえた上でNISAの中で投資初心者におすすめなのはつみたてNISAです。

つみたてNISAがおすすめの理由は下記です。

・非課税期間が最大20年なので損をするリスクが低い

・投資商品をすでに199本まで絞り込んでくれている

それぞれ詳しく解説してきます。

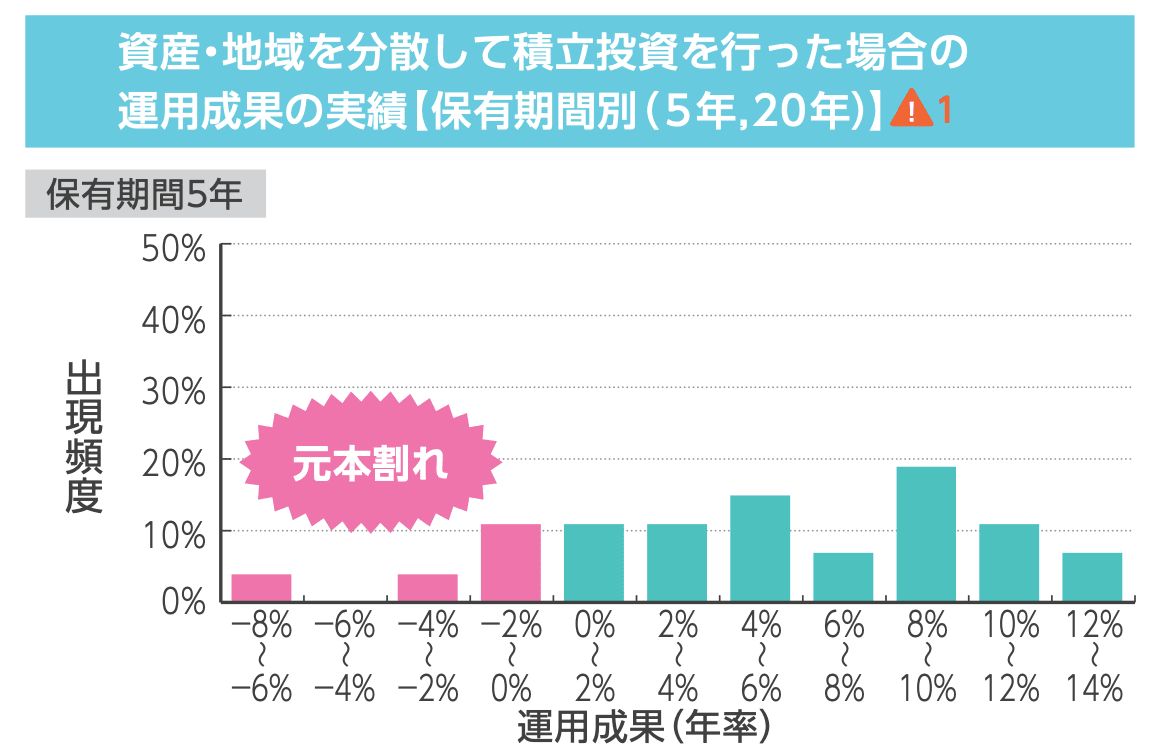

非課税期間が最大20年なので損をするリスクが低い

つみたてNISAは20年間運用できるため、損をするリスクを低く抑えることが可能です。

NISAでも積立投資で運用は可能ですが、積立期間は5年で最大600万円までとなります。ロールオーバーは行わない前提として下記を御覧ください。

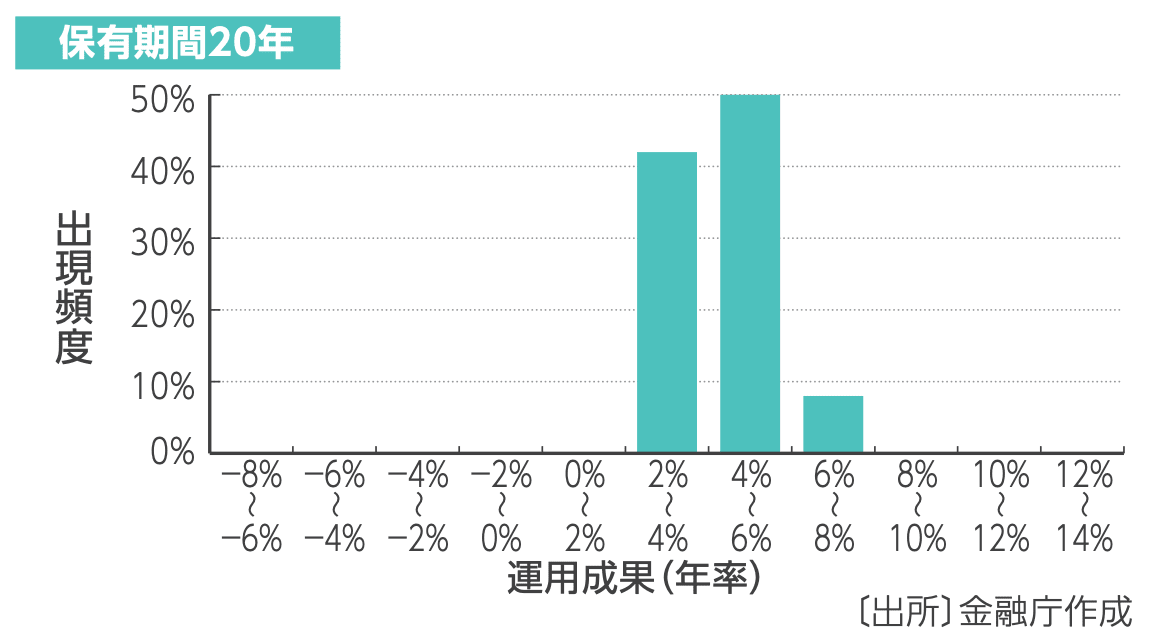

下記の図は1985年から35年間、各年に資産、地域を分散して積み立てを行い、積立後の保有期間を2つの場合で元本割れをする確率を表したグラフです。

(1)5年

保有期間5年の場合、約18%の確率で元本割れしてしまう結果になりました。

(2)20年

保有期間20年の場合、元本割れの確率が0になっています。

以上の過去の実績では、長期で保有することにより、長期的な資産運用は元本割れのリスクがかなり低いので、やはりNISA制度の中でもつみたてNISAは投資初心者向きであると言えます。

投資商品をすでに199本まで絞り込んでくれている

つみたてNISAで購入できる商品は、約6,000本ある日本の投資信託の中から金融庁が199本にまで絞り込んでくれています。

そしてつみたてNISAで投資が認められている条件である「長期的で、分散効果があり、積立運用」に向いた投資商品に限定されています。

その条件は以下です。

“つみたてNISA投資信託の条件”

- 販売手数料が無料

- 信託報酬が一定以下であること

- 信託契約期間が無期限または20年以上

- 毎月分配ではないこと

- 原則として、デリバディブ運用をしていない

- 過去1年間で負担した信託報酬の概算金額を通知すること

(2021年6月18日時点 金融庁)

つみたてNISAが投資初心者におすすめの理由を解説させていただきましたが、果たして本当に投資初心者がつみたてNISAで投資をして利益が得られているのか気になりますよね?

次の章では初心者がつみたてNISAで投資をした実績を公開します。

初心者のつみたてNISA実績を公開

では実際に筆者と今年からつみたてNISAを始めた投資初心者の方の実績を公開します。

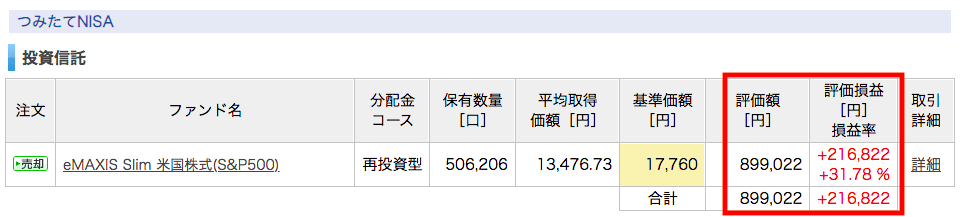

私の実績は2021年10月19日現在の楽天証券にあるつみたてNISAの実績が下記です。

楽天証券では2020年1月から現在もつみたてNISAで積立て中です。

合計元金は682,200円です。評価額が合計899,022円となり、運用益が216,822円(+31.78%)となってます。

さらに本日は筆者の知り合いで投資初心者の方にもご協力頂きました。この方のつみたてNISA運用実績(2021年10月28日現在)が下記です。

この方は2021年5月からつみたてNISAをはじめました。

これまでに積立てた合計元金は300,000円です。評価額が合計329,479円になり、

運用益が29,479円(+9.82%)となります。

こちらは今売却すると運用益に税金は発生しません。さらに年数と金額を積み重ねれば利益も更にプラスになっていきます。

いかがでしょうか?現状は二人ともつみたてNISAの実績はプラスとなっています。

このように私だけでなく投資初心者の方でも資産運用でプラスを出すことができているので、つみたてNISAによる運用は検討した方がいいです。

次の章ではつみたてNISAの始め方について解説しますので、ぜひはじめてみましょう!

簡単に始められるつみたてNISAの7ステップ

NISA制度の内容を知って、つみたてNISAをはじめたくなった方のためにつみたてNISAの始め方を簡単に説明します。

ステップ1:証券口座を決める

おすすめの証券会社はネット証券である楽天証券かSBI証券です。どちらの証券会社で口座を開いてもほとんど変わりません。

ネット証券がおすすめな理由は

・手数料が安い

・スマホアプリで気軽に投資ができる

・証券マンの営業がない・ポイント投資が利用できる

からです。私は、はじめにSBI証券でつみたてNISAを利用し、途中で楽天証券につみたてNISAを切り替えました。2つの証券会社を利用した結果、使いやすさと見やすさの点で楽天証券を気に入っています(個人の主観ですので実際は人によって変わります)。

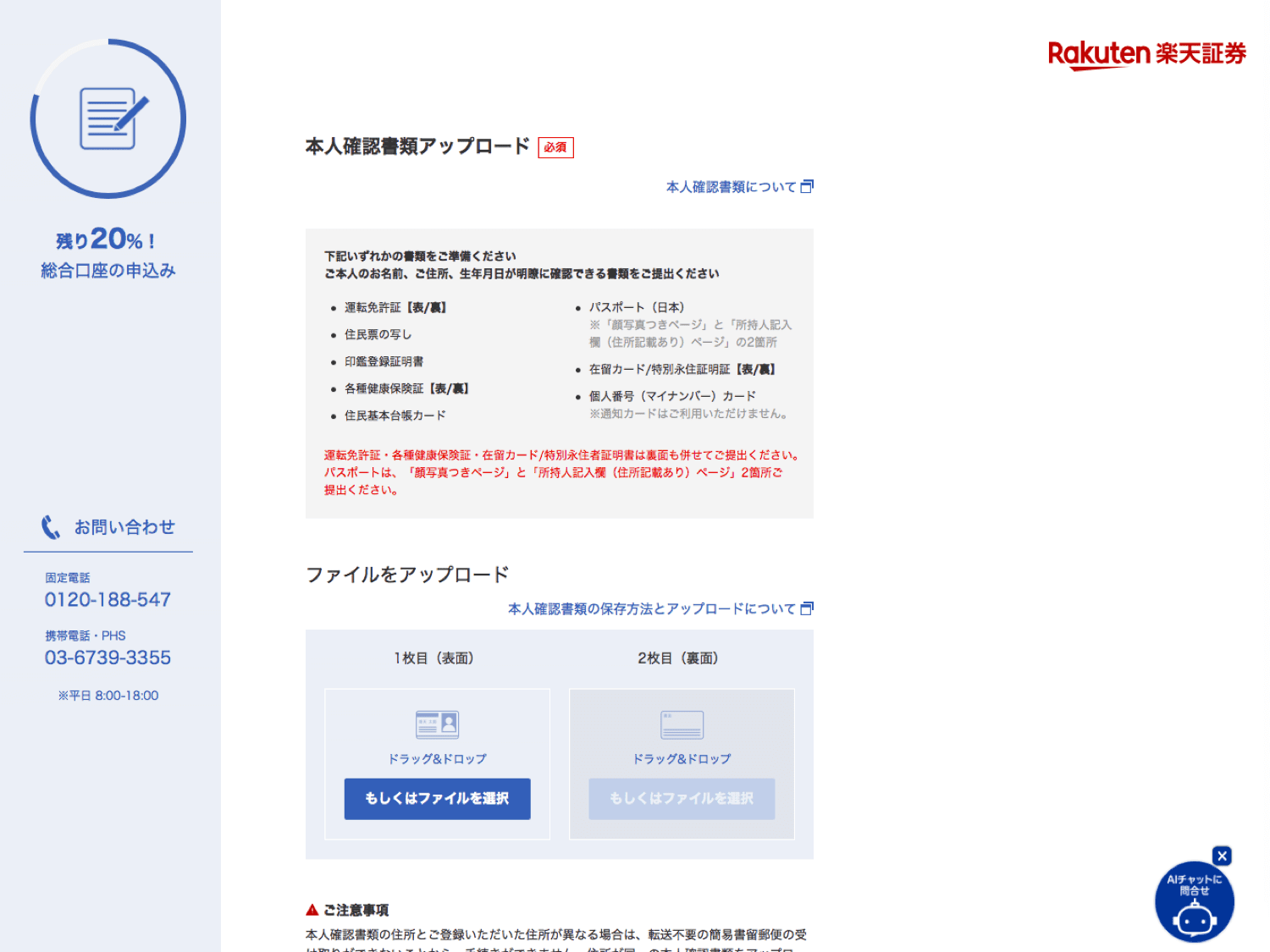

ステップ2:提出書類を用意する

どこの証券会社で口座開設をするか決めたら、提出書類を用意します。

用意する書類は下記3点です。

・本人確認書類(免許証・パスポート・住民票など)

・マイナンバーのわかるもの(マイナンバーカード・通知カード)

・銀行口座がわかるもの

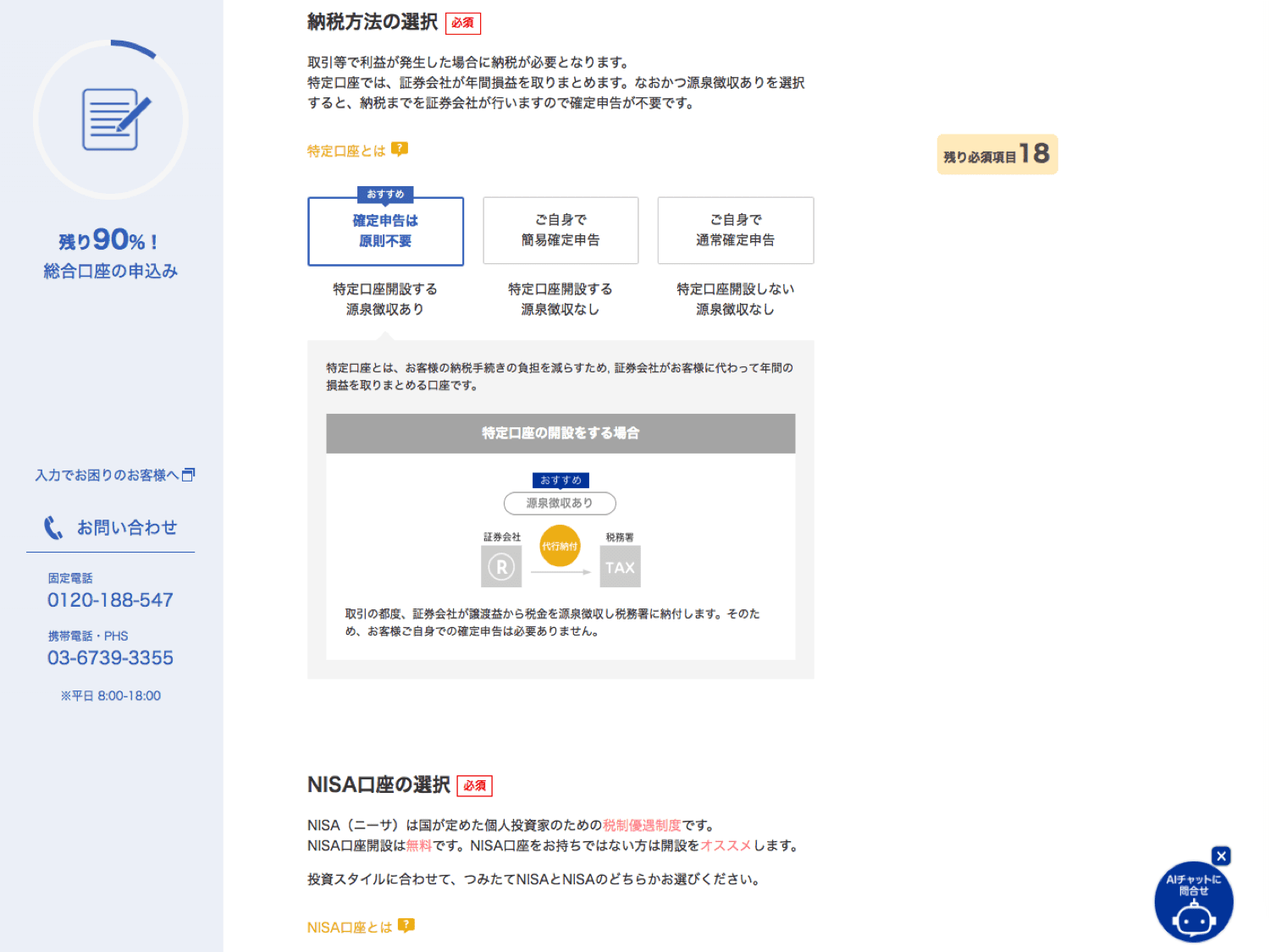

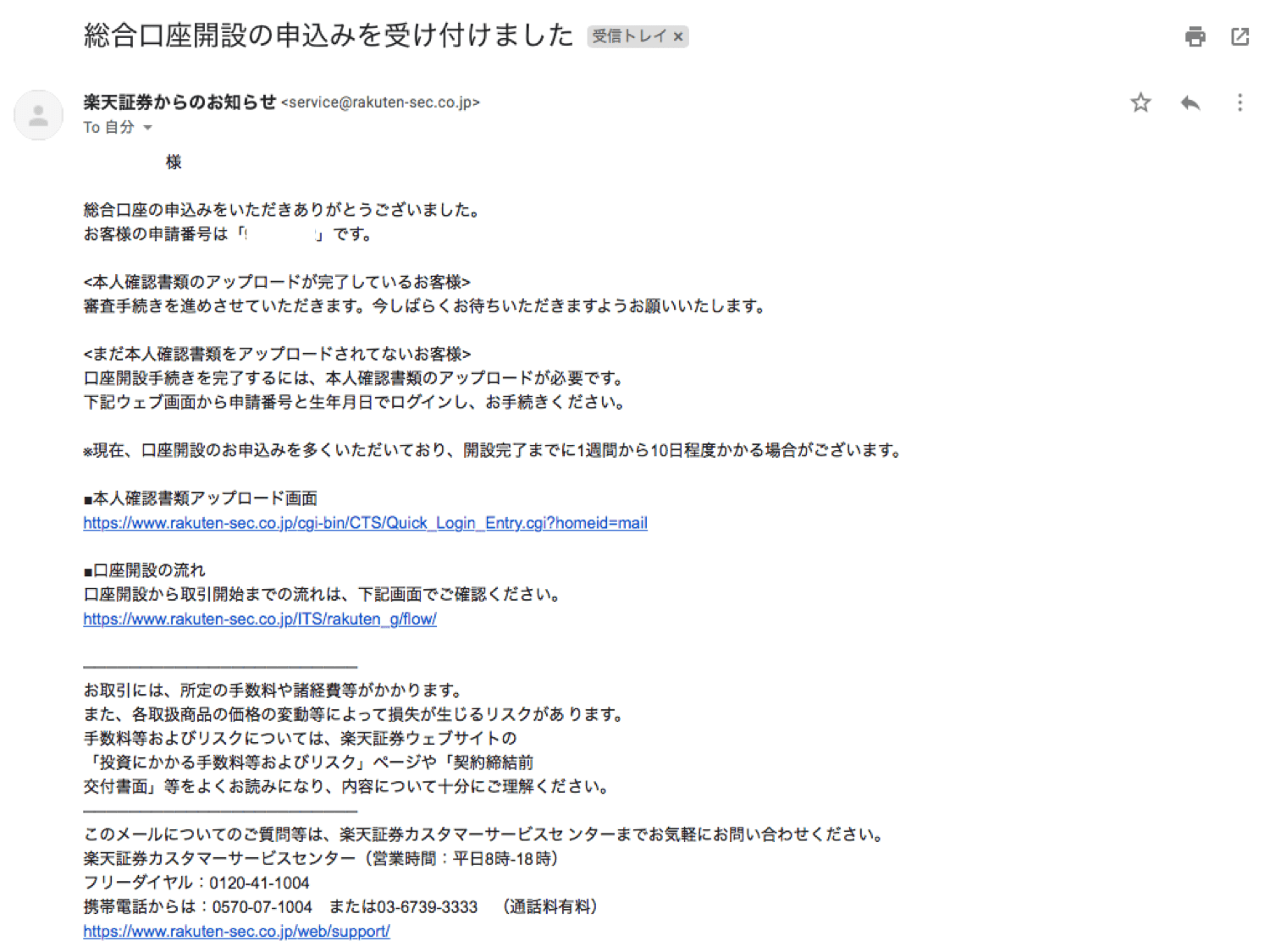

ステップ3:証券口座の開設をネットから申し込む

口座開設をしたい証券会社のサイトへ行き、口座開設を申し込みます。

楽天会員の場合は申込みが楽です。会員でない方は手順に沿って登録してください。(会員になるとポイントが手に入りやすいので、無料登録をおすすめします)

必要情報を記入してください。

納税方法は「確定申告は原則不要」をおすすめします。

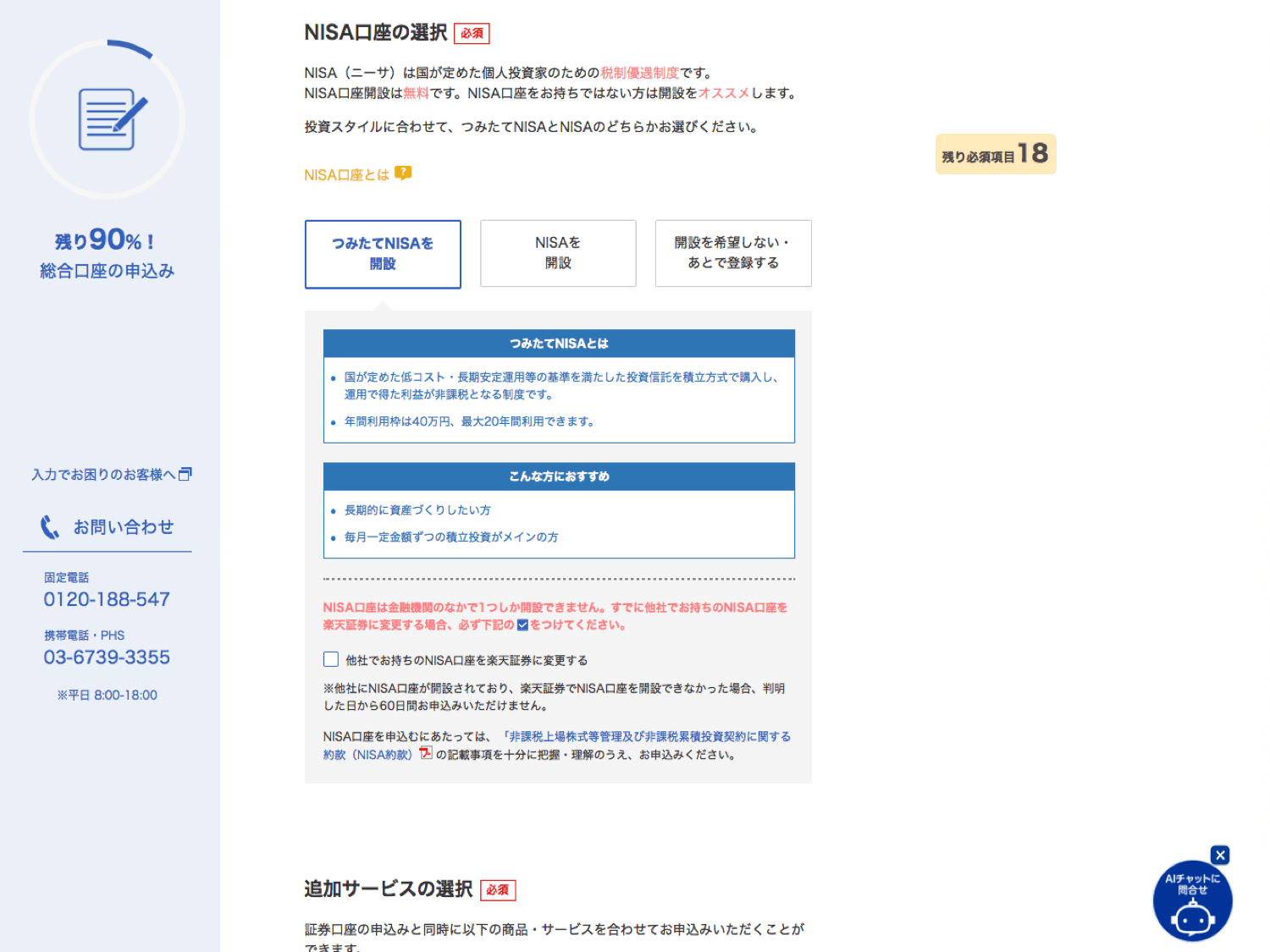

「つみたてNISA」を選択してください。

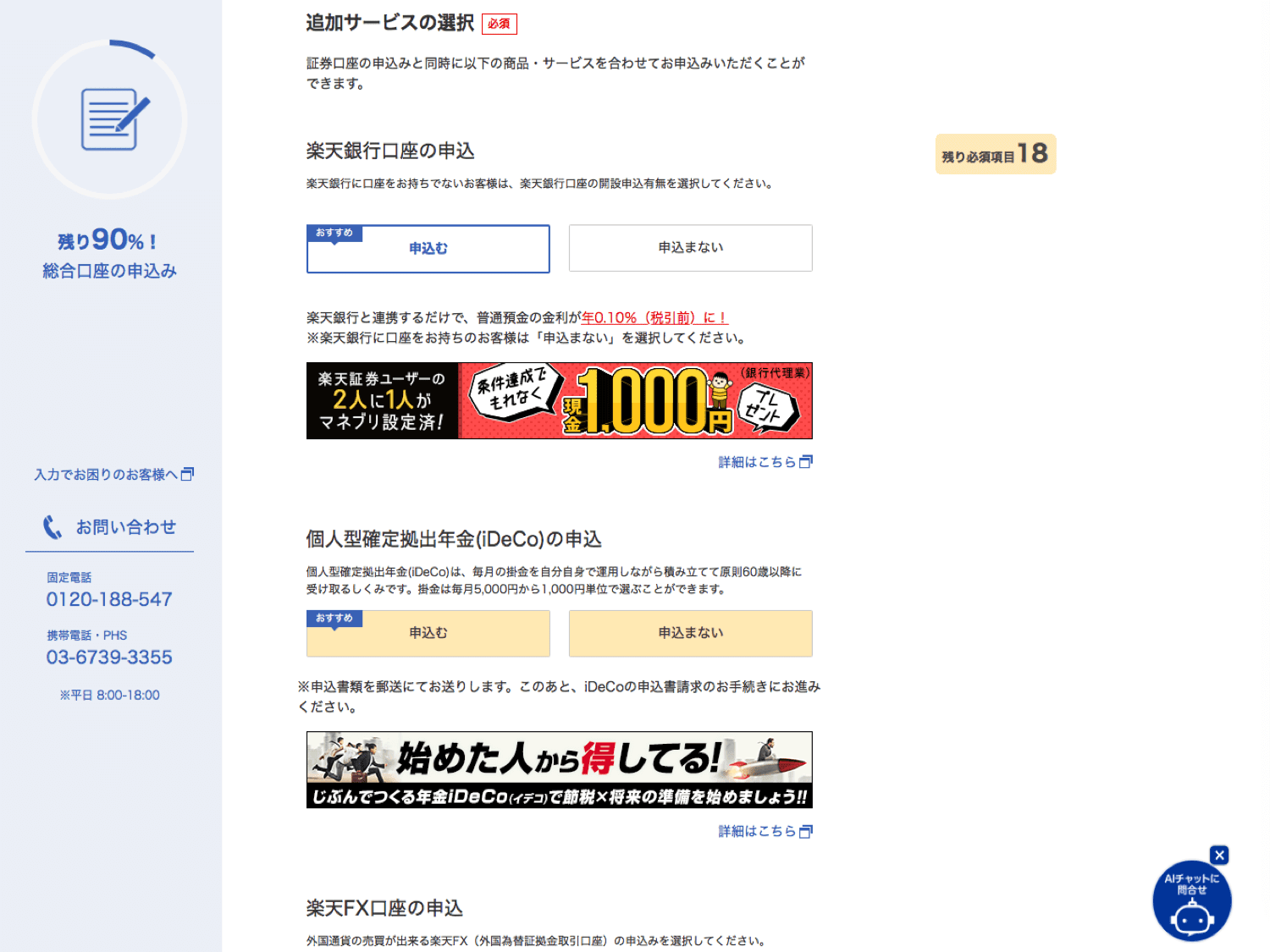

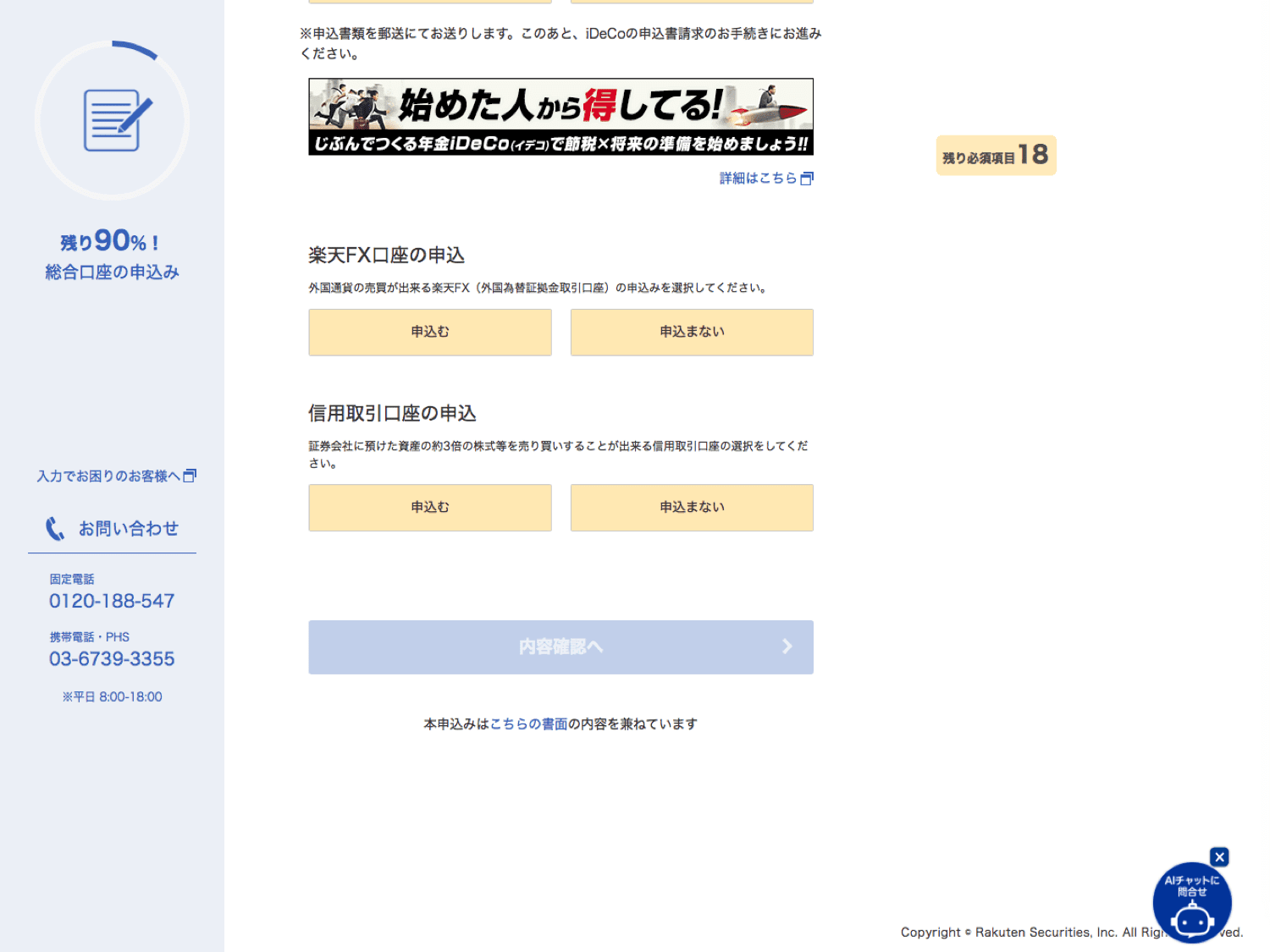

追加のサービスはご自由にお申し込みください。楽天銀行は持っていたら便利ですが、FX口座やiDeCoは口座開設をしないで大丈夫です。

すべての入力が終わったら内容確認し、間違いがなければ送信をクリックする。

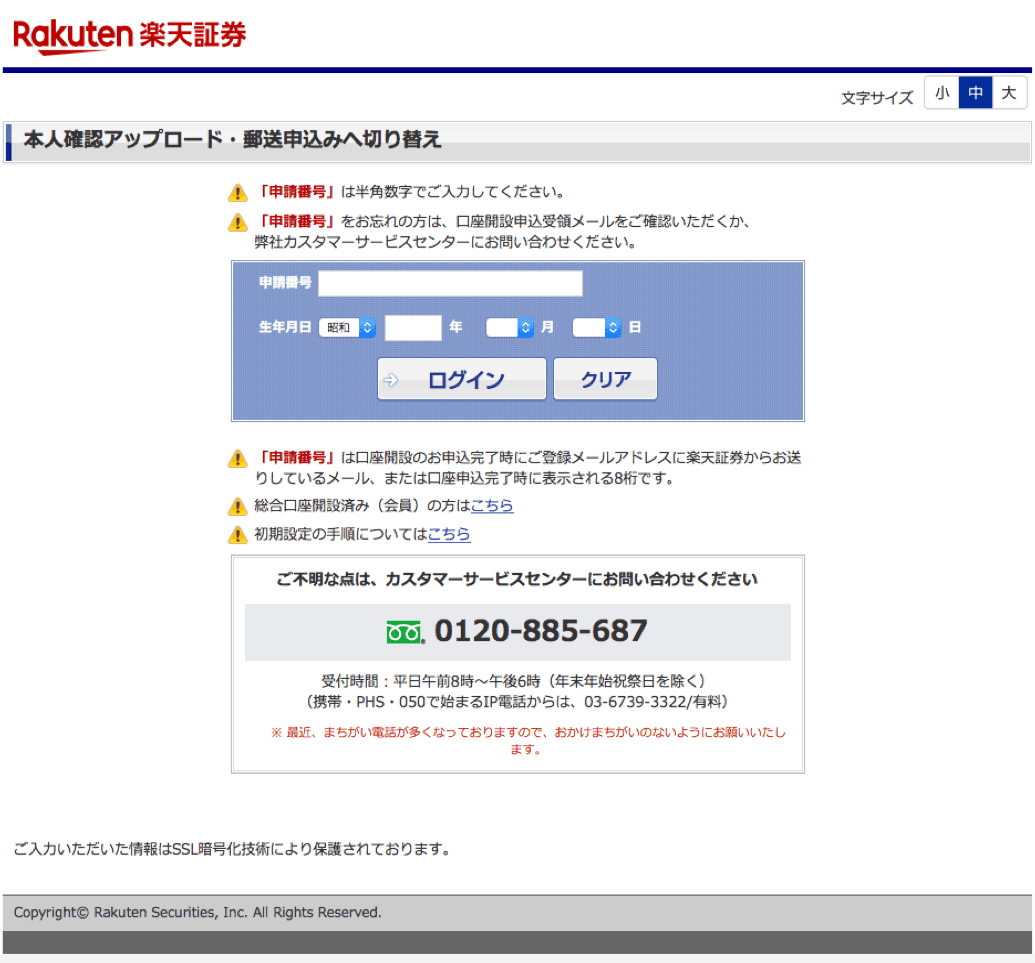

登録後に送られてくるメールをチェックする。

メールに記載されたURLからログイン画面に移動し、必要事項を入力してログインする。

スマホで撮影した本人確認書類をアップロードして申請する。

申請が完了したら、開設まで数週間ほど待ちます。(メールで開設通知が届きます。)

ステップ4:積立投資をする投資信託を決める

証券口座の開設ができましたら、積立投資をする投資信託を決めましょう。

投資信託を選ぶ上で大事な項目は以下の3点です。

・インデックスファンドであるか?

・手数料は安いのか?

・右肩上がりの資産であるか?

つみたてNISAで選択できる投資信託は上記の項目を満たしているケースがほとんどです。

上記項目を満たし、投資家の間でも人気の投資信託を紹介します。

■eMAXIS Slim 米国株式(S&P500) 人気度:★★★★★

米国で一番有名な株式指標です。米国企業の中でも選ばれた500社に分散投資ができる最強の投資信託です。

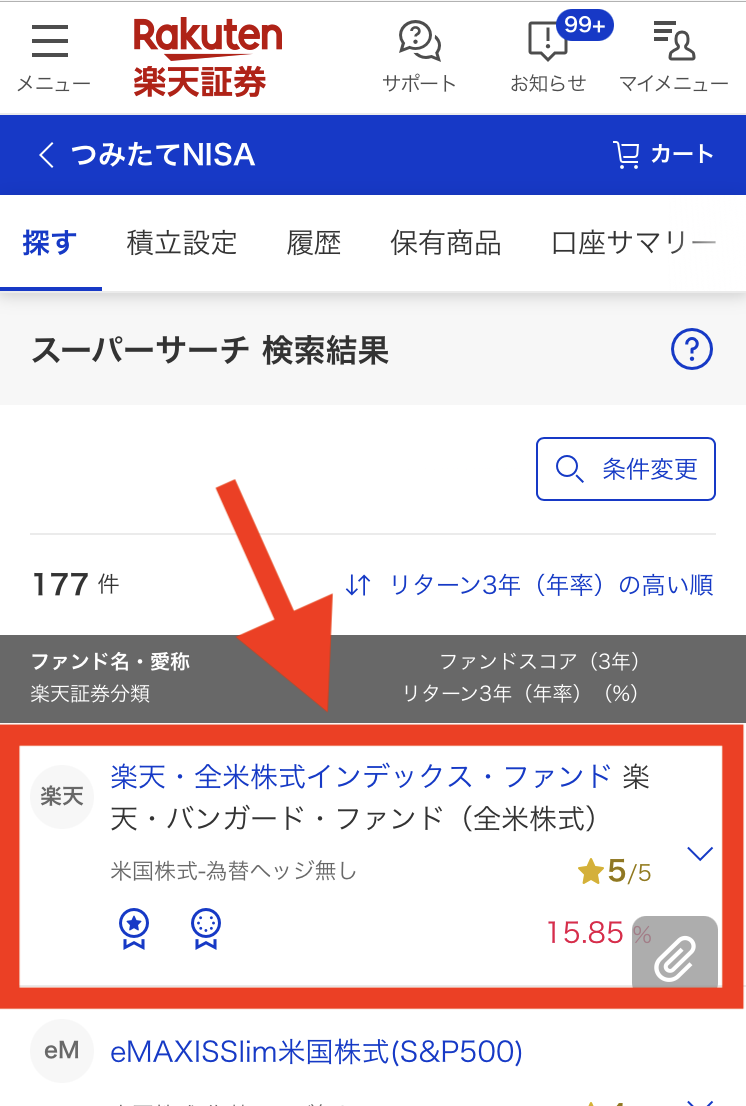

■楽天・全米株式インデックスファンド 人気度:★★★★★

(SBI・V・全米株式インデックスファンド)

米国の上場企業約4000社に分散投資する投信信託です。こちらはS&P500と比較して大型企業から中・小型企業まで網羅されておりバランスが取れています。

■eMAXIS Slim 全世界株式(オール・カントリー) 人気度:★★★★☆

安定成長している先進国と発展力のある新興国50カ国の中から選ばれた約3000社に分散投資する投資信託です。米国だけでなく投資地域も分散したい人におすすめです。

※特定の投資商品を勧めているわけではありません。あくまで投資判断は自己責任のもと行なってください。

投資信託の選び方は、下記の記事も参考にしてみてください。

あなたに合った投資信託の選び方が分かる!投資家オススメ銘柄も公開

ステップ5:積立金額を決める

つみたてNISAは年間上限40万円、毎月の上限は33,333円なので、上限MAXまでにするか、1,000円や10,000円でも可能です。私は最初3,000円からはじめました。最初は少ない金額に設定して、あとから増やすことも可能です。

※少額から始める場合、その年の非課税枠を全部使い切れなくなる場合もありますので、その点はご注意ください。

つみたてNISA毎月いくら積み立てる?少額で資産を増やすポイントの記事で、積立額を決めるステップを解説しているので、ぜひ参考にしてみてください。

ステップ6:決済方法を決める

決済方法は2種類あります。

・クレジットカードで自動決済

・証券口座から引き落とし(連携している銀行なら自動で銀行口座から引き落とし可)

決済方法でおすすめなのは「クレジットカードで自動決済」です。クレジットカードを作成できる場合は作りましょう。各証券会社で使用できるクレジットカードは下記です。

<楽天証券>

楽天カード

<SBI証券>

三井住友カード

自分の作成した証券口座に合わせてクレジットカードを作成して下さい。クレジットカードができましたら、で設定してステップ7で積立設定をしていきます。(今回は楽天証券でスマホから設定する手順を記載しています。)

ステップ7:つみたてNISAで積立設定をする

楽天証券にログイン後、「マイメニュー」から「NISA/つみたてNISA」を選択しましょう。

つみたてNISAページの「探す」を選択します。

「自分で一から選ぶ」を選択。

投資したい投資信託を検索し、選択します。

(ここでは全米株式を選択したと仮定します)。

「積立注文」を選択し、積立設定を進めます。

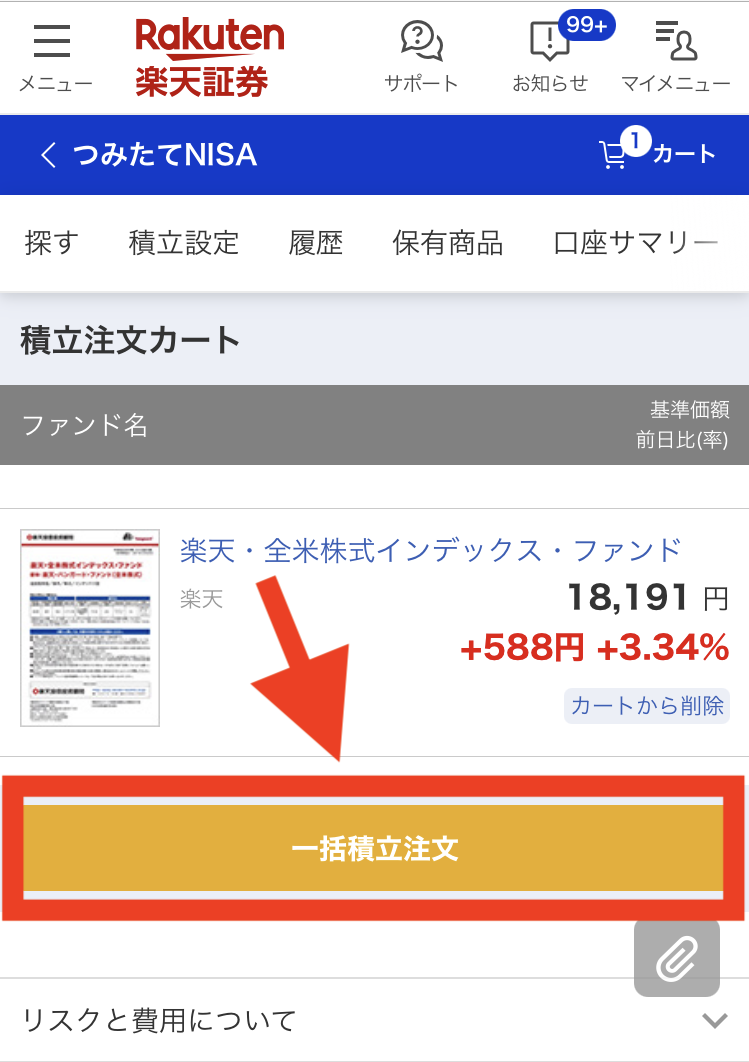

「一括積立注文」を選択して進めていきます。

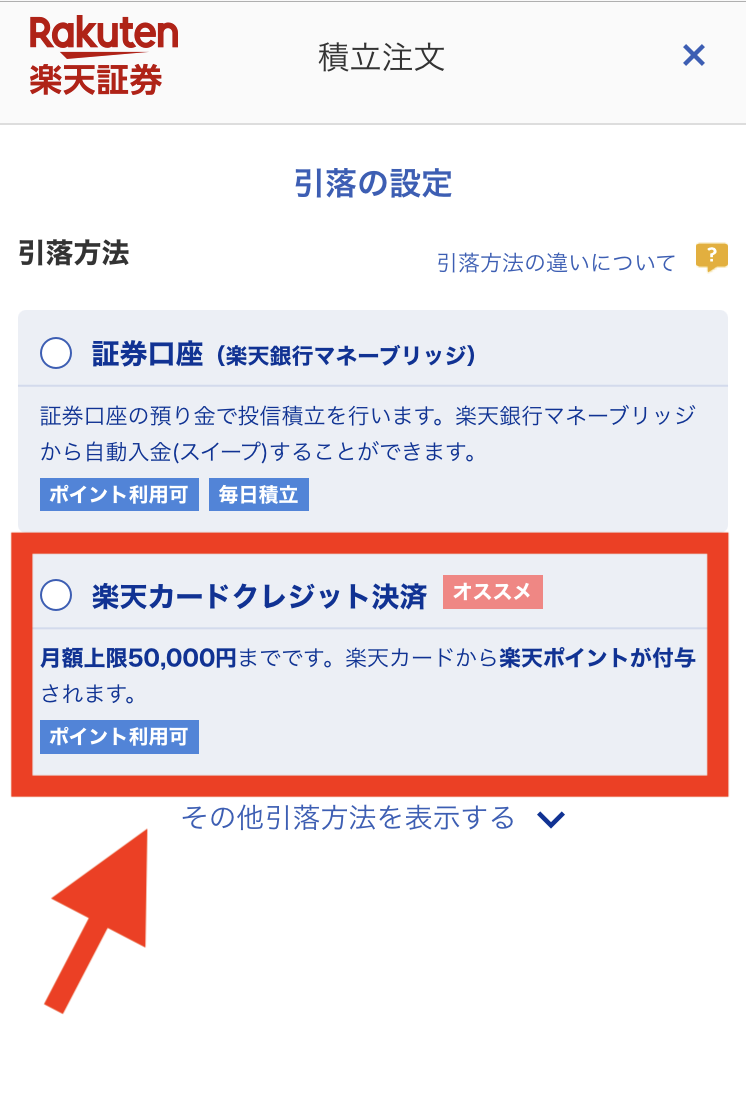

ここではクレジットカードを選択して進めていきます。

(ご自身のご希望の引落方法を選んでください)。

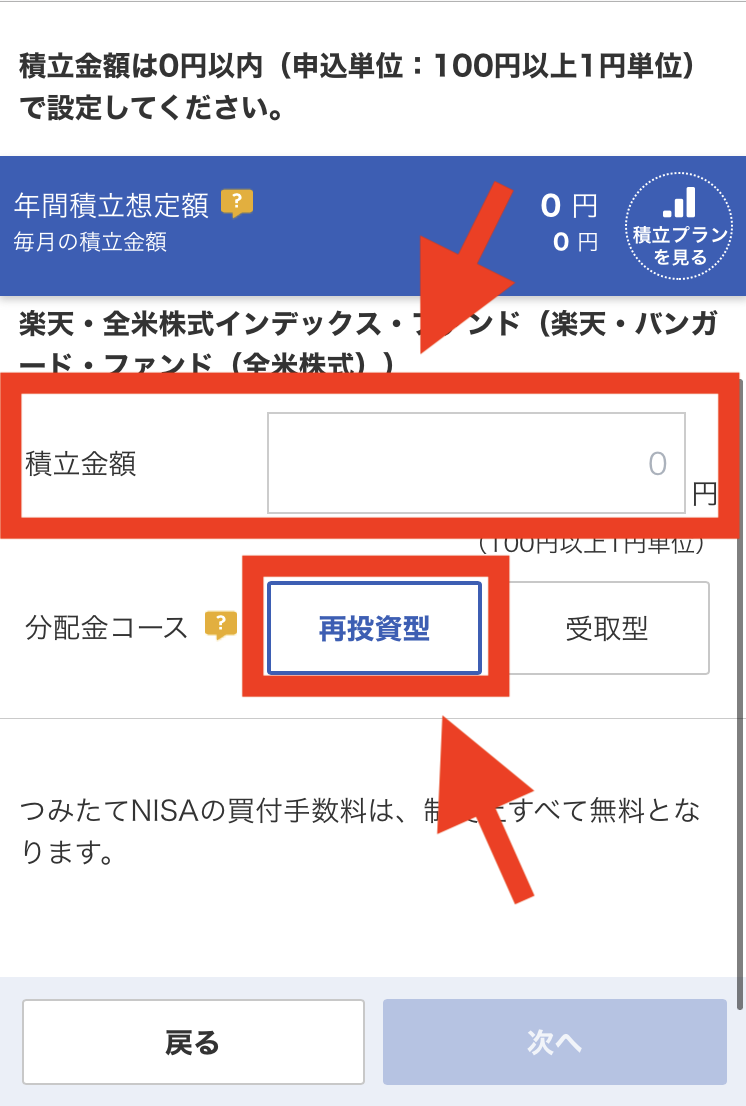

あらかじめ決めておいた積立金額を入力しましょう。分配金コースは「再投資」のまま進めることをおススメします。

あとは確認して全ての設定に問題がなければ完了です。

お疲れ様でした!これで積立投資の第一歩がスタートです!

投資初心者NISAに関するQ&A

ここでは投資初心者のNISAにかんする疑問についてお答えします。

- 積立NISAはやめたほうがいい理由は何ですか?

- つみたてnisaで毎月1万円積立できますか?

積立NISAはやめたほうがいい理由は何ですか?

積立NISAは2023年までの制度で2024年からは新NISA制度に切り替わっています。やめたほうが良いといわれる理由は以下が考えられます。

・すぐに利益が増えない

積立NISAは積立投資なので、長期運用を目的として投資になります。ですので短期で利益が出る仕組みになっていないので、すぐに利益が増えません。

・流動性が悪い

積立NISAは先程も申し上げたように長期運用を目的とした投資です。数年から数十年投資資金を運用するので、個別株に別で投資をしたいと思ったタイミングで、資金を回すことが難しいといえます。

・運用期間と積立金額に制限がある

積立NISA制度のときは、運用期間が最大20年、非課税限度額が年間40万円で最大800万円まででした。そのためそれ以上多く投資をしたい人には不向きでした。しかし新NISA制度に変わり、非課税期間は今のところは定めなし、非課税限度額は積立投資枠は年間120万円、成長投資枠は240万円、合計最大1,800万円までとなっています。

つみたてnisaで毎月1万円積立できますか?

つみたてNISAで毎月1万円積み立てることは可能です。しかしつみたてNISAは2023年までの制度で2024年からは新NISA制度に移行しています。

新NISA制度の場合は積立投資枠で毎月1万円積み立てることが可能です。成長投資枠でも積立は可能ですが、積立投資をするなら先に積立投資枠から利用するのが良いでしょう。

つみたてNISAでは、国内外のインデックスファンドが多く利用されます。例えば、「eMAXIS Slim 全世界株式(オール・カントリー)」や「eMAXIS Slim 米国株式(S&P500)」などが人気です。これらのファンドは低コストで分散投資ができるため、初心者にも適しています。

まとめ

NISA制度の概要、注意点、つみたてNISAの始め方ステップまでお話させていただきました。ポイントを以下にまとめます。

おトクなNISA制度を使ってぜひ投資をはじめてみてください。

“投資初心者がNISA制度を利用したほうがいい理由”

- NISAは利益が全額非課税

- 初心者でも簡単に利用開始ができる

- 20歳以上であれば日本在住で日本国籍をもっていれば誰でも利用可能

“NISA制度の概要”

- 一般NISA、つみたてNISA、ジュニアNISAがある

- 2024年からは一般NISAは新NISAに変わる

- ジュニアNISAは2023年で終了

- 初心者にはつみたてNISAがおすすめ

“NISA制度に共通する注意事項”

- 注意点1:損をする可能性もある

- 注意点2:NISA口座は特定口座や一般口座と損益通算ができないので損失を出すと支払う税金が多くなる可能性がある

- 注意点3:非課税枠の繰越ができない

- 注意点4:最大非課税枠を使いきりたいのならはじめるタイミングは重要

- 注意点5:一度消費した非課税枠は復活しない

- 注意点6:一般NISAかつみたてNISAはどちらか一つしか口座を持てない

“初心者につみたてNISAをおすすめな理由”

- 非課税期間が最大20年なので損をするリスクが低い

- 金融庁が投資商品をすでに199本まで絞り込んでくれている

“簡単に始められるつみたてNISAの7ステップ”

- ステップ1:証券口座を決める

- ステップ2:提出書類を用意する

- ステップ3:証券口座の開設をネットから申し込む

- ステップ4:積立投資をする投資信託を決める

- ステップ5:積立金額を決める

- ステップ6:決済方法を決める

- ステップ7:つみたてNISAで積立設定をする