資産運用を始めようと思っている人の中には、まずは投資信託から購入したいと思っている人は多いのではないでしょうか。

投資信託はその名の通り「投資をプロに信じて託す」ことから、投資初心者にオススメできる投資商品となっています。しかし、投資信託といえども「投資」であることを忘れてはいけません。

投資の世界には「必ず」や「絶対」はありえません。「必ず利益がでる」「絶対失敗しない」という人がいれば投資詐欺を疑うべきです。それは投資信託にも言えることです。

実際、金融庁の調査では投資信託保有者の3人に1人は失敗しているというデータがあります。

では、投資信託での失敗は避けられないのか、というとそうではありません。

失敗を回避する方法もあれば、失敗した際にとる行動によっては損失を最小限にすることも可能です。

この記事では「投資信託で失敗する人の特徴」「失敗しやすい投資信託」「失敗を回避する方法」をお伝えしていきます。さらに「投資初心者に向いている投資信託」や「損失がでた際の対応方法」も盛り込んでいますので、この記事を読めば投資信託での大きな失敗を回避することが可能です。

投資信託で失敗するのがこわい

投資信託で失敗するパターンが知りたい

投資信託での失敗を避けるコツを知りたい

投資信託の失敗実例を知りたい

初心者におすすめの投資信託を知りたい

投資信託で損失がでた場合の対処法が知りたい

と言う方はぜひこの記事を参考にしてみてくださいね。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

投資信託で失敗する人の10の特徴

投資信託で失敗する人には共通する特徴があります。その特徴を理解し、投資をする際に当てはまる項目がないかチェックするようにしましょう。

- 他人のオススメを鵜呑みにする人

- ランキングに左右される人

- 手数料を把握していない人

- テーマ型の投資信託を買う人

- 分配金の頻度で投資信託を選ぶ人

- 集中投資や一括投資をしている人

- 短期売買する人

- マイナスになったらすぐ売ってしまう人

- 月によって投資金額が変動する人

- そもそも何に投資をしているか分かっていない人

それぞれ詳しくみていきましょう。

1-1 他人のオススメを鵜呑みにする人

投資信託で失敗している人の多くは、他人のオススメされたものをそのまま購入しているケースです。

私の周りでも、この様な方が実に多い!

オススメされたものが本当にいいものであれば問題ありませんが、そうでない場合がほとんどです。

ではなぜこの様なことが起こってしまうのでしょうか。

投資信託を初めて購入する人の中には、金融機関の窓口で投資先の相談をする人も多いですよね。

その際、担当者から

「今1番売れているオススメの投資商品はコチラです」

「投資初心者の方はこの投資信託がオススメです」

と言われることがあると思います。

投資のプロが言うのであれば間違いない。と思い投資を決めてしまうことがあるかと思います。

しかし!そのような投資信託は顧客にとって良い商品ではなく、担当者が売りたいものである場合がほとんどです。

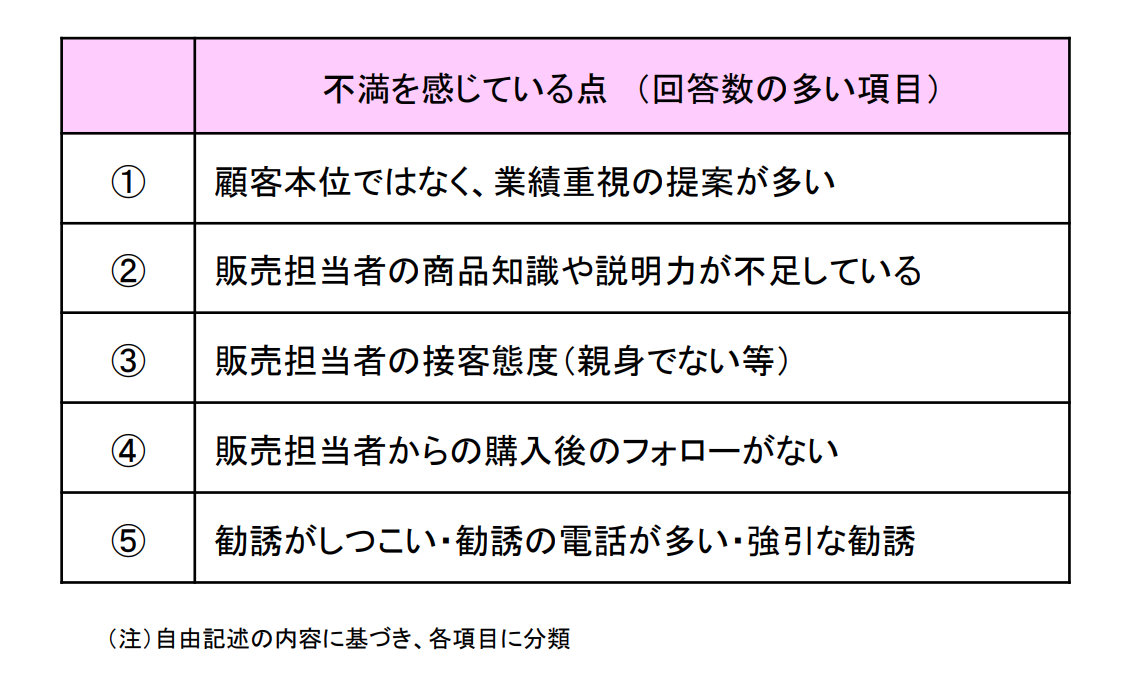

実際に金融庁のデータでは以下のような調査結果があります。

顧客アンケート調査の質問内容

図をみても分かる様に、この質問に対して1番多かった回答が「顧客本位ではなく、業績重視の提案が多い」という内容でした。

また、最近ではSNSを通して投資関連の情報収集をする方もいます。有名投資家やフォローしている投資家のオススメする投資信託が必ずしもいいものとは限りません。

他人のオススメを鵜呑みにした投資をしていると、売却のタイミングが分からなかったり、失敗した際になぜ失敗したのか分からず次に活かすことができません。

なぜその投資信託に投資をするのか、自分なりの理由を述べられるようにしておきましょう。

1-2 ランキングに左右される人

販売ランキング上位の投資信託と聞くと、なんだか良さそう、投資しなきゃ!と思ってしまいますよね。しかし、ランキングを元に投資先を選ぶと、失敗に繋がってしまいます。

そして残念ながら先ほどの項目と同様、ランキングを元に投資をする人の多いこと。

かく言う私も、投資を始めた初期にランキング1位の投資信託に投資をし、

失敗した経験があります。

後々わかった事ですが、実は売れている投資信託が良い投資信託ではないのです。

なぜなら、上位の投資商品は証券会社や金融機関の営業マンが売りたい投資商品となっている場合があるからです。先ほどの項目でもお伝えした通り、必ずしも顧客本位の投資信託ではないことに注意しましょう。

また、ネット証券のランキングに関しても、いい投資信託と言えるわけではありません。

単にユーザーに売れている投資信託である場合がほとんどで、プロが選んだものではありません。

特に投資をしたことのない初心者だと、疑うことなくランキング上位の投資信託に投資をしてしまうことが考えられます。しかしそれら上位の投資信託が必ずしもいい投資信託ではないことは知っておくようにしましょう。

1-3 手数料を把握していない人

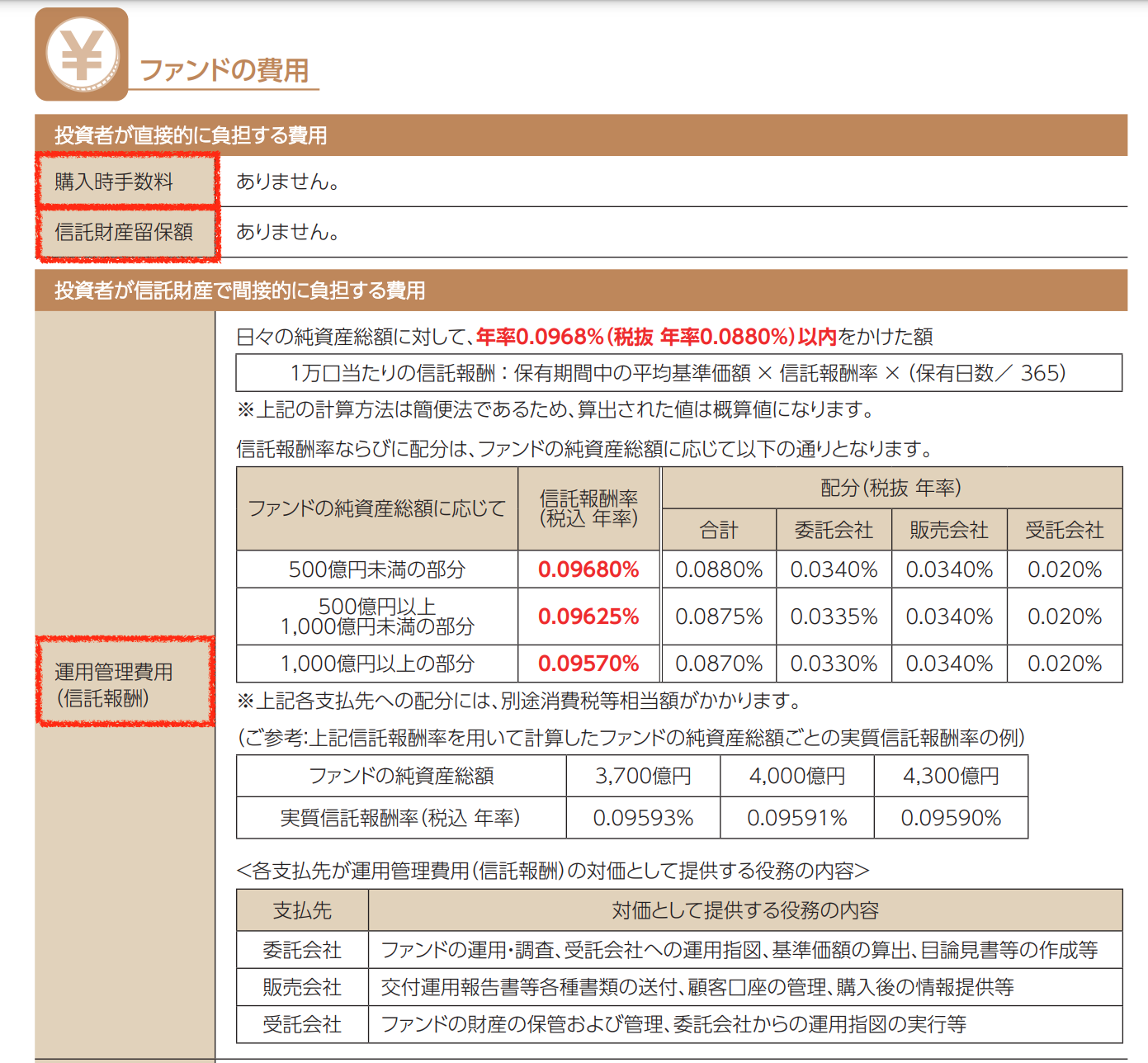

投資信託には3つの手数料が存在します。

- 購入時(販売手数料)

- 運用中(信託報酬)

- 売却時(信託財産留保額)

上記3つが購入金額とは別にかかってきます。

目先の利益を求め、手数料を把握せずに投資をしてしまった場合、最終的に損をしてしまう場合があります。

なぜなら、投資で利益が出ていたとしても、手数料を差し引いた額をみると元本割れしてしまうケースがあるからです。

運用を始める前に必ず手数料を確認するようにしましょう。

一般的な手数料は以下になります。

- 販売手数料:購入金額の1〜3%

- 信託報酬は0.2〜2%

- 信託財産留保額は0.1〜0.5%

手数料の確認方法は、証券会社の各投資信託の詳細ページで確認することができます。

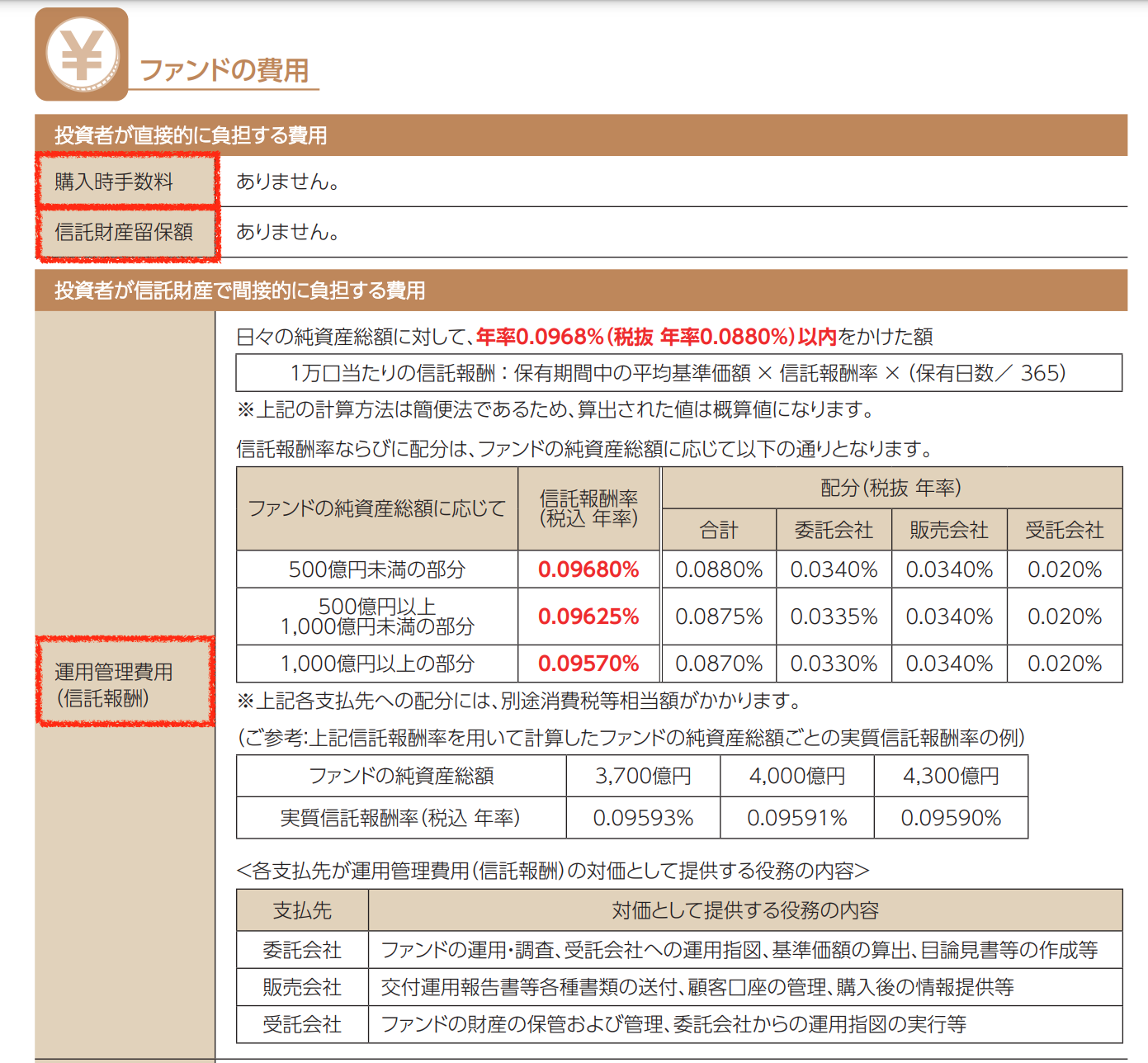

以下画像は楽天証券のとある投資信託の詳細ページです(2021年7月30日時点)。

画像出典:楽天証券 eMAXIS Slim 米国株式(S&P500)

画像出典:楽天証券 eMAXIS Slim 米国株式(S&P500)

買付手数料、管理費用(信託報酬)をひと目で確認することができます。

さらに詳しい情報は、同ページ内にある「目論見書」をダウンロードすることで見ることが可能です(下記画像参照)。

画像出典:eMAXIS Slim 米国株式(S&P500)目論見書

画像出典:eMAXIS Slim 米国株式(S&P500)目論見書

1-4 テーマ型の投資信託を買う人

テーマ型の投資信託とは、その時々で話題となる旬な投資信託のことをいいます。

たとえば、インドの成長が注目されればインド関連ファンドが登場したり、最近では5GやESG関連ファンドが注目を集めています。

このようなテーマ型はメディアでも話題になったりと、人気度が目に見えるため、購買意欲を書き立てられます。また、金融機関などの販売側にとっても売りやすい投資商品となります。

しかし、テーマ型の投資信託の中には、商品化された頃にピークを迎えているものもあります。旬の今だからこそパフォーマンスがいいのであって、今後も持続して利益を生み出せるとは限りません。

テーマ型の投資信託を購入する際は、将来性を見極める必要があります。

1-5 分配金で投資信託を選ぶ人

毎月分配金がもらえる投資信託は一見魅力的ですよね。大きなメリットにみえる投資信託の分配金ですが、その仕組みを知らずに投資をしていると、損をしてしまいかねません。

なぜなら毎月分配型の投資信託では、毎月分配金が受け取れますが、その分配金は運用資金から出されているケースが大半だからです。運用元本を削って分配金を受け取るのは本末転倒です。

投資信託でのパフォーマンスを上げたいのであれば、分配金は受け取らず再投資するようにしましょう。

1-6 集中投資や一括投資をしている人

同じ投資信託に集中投資をしたり、一括投資をしている人も注意が必要です。

投資用語に「卵は1つのカゴに盛るな」という言葉があります。ひとつの投資先に全ての資金を投入してはいけない、という意味です。

なぜなら、ひとつの投資先に集中して投資をし、その商品の基準価格が下落した場合、大きな損失がでてしまう可能性があるからです。

そのようなリスクを避けるためにも、投資先はひとつに絞らず、分散するように意識しましょう。

1-7 短期売買する人

投資信託を短期売買する人も、失敗しやすい傾向にあります。

そもそも投資信託は短期売買には向いていません。

なぜなら、投資信託の価格である「基準価格」は1日1回だけ算出さ、売買もリアルタイムで行われるわけではないからです。希望の価格で売買が成立するとは限りません。

さらに、投資信託は株式に比べて手数料の種類が多いため、売買にコストがかかります。売って買ってを繰り返す短期投資では、コストが多くかかってしまいます。

投資信託での投資は出来るだけ中長期を視野に入れて行うようにしましょう。

1-8 マイナスになったらすぐ売ってしまう人

保有している投資信託の損益がマイナスになってしまい、怖くなって売ってしまった。という話をよく耳にします。しかし、マイナスになったからといってすぐ売却してはいけません。

投資信託は長期投資と相性が良いのですが、その理由は失敗を避けることができるからです。長期で保有することでリターンを安定化させ、複利の効果でパフォーマンスを向上させます。

その過程ではマイナスがでるケースがほとんどです。

損益がマイナスになった際にやるべきことは、対象の投資先の将来性を見極めることです。将来性がないと判断した場合は売却をし、将来性のある投資先に乗り換えることをオススメします。しかしそうでない場合、売却をせず長期目線で考えるようにしましょう。投資に忍耐力は必要不可欠です。

1-9 月によって投資金額が変動する人

今月は金銭的に余裕がなかったから、投資信託に回している資金を減額しよう。

といったように、その月によって投資金額が変動する人も注意が必要です。投資信託などの投資は、余剰資金で行うものです。生活費を含めた財産で投資を行っている場合、冷静さを保てなくなり的確な判断ができなくなってしまいます。投資において冷静でいることは成功する上で必要な要素です。

生活費や生活防衛資金とは別に毎月投資に回せる金額はいくらあるのか、必ず把握しておくようにしましょう。

1-10 そもそも何に投資をしているか分かっていない人

言われるがまま商品を購入したり、担当者に任せっきりになっていたりと、自分が何に投資をしているのか把握していない人も存在します。そのような人も投資信託で失敗しやすいと言えます。逆に、何に投資をしているのか分からずにどうやって成功することができるのでしょうか。

大切な資金を減らさないためにも、自分が何に投資をし、なぜそこに投資をしているのか把握するようにしましょう。

投資信託での失敗-最も象徴的な3つの実例

先ほどの章では、投資信託で失敗する人の10の特徴についてお伝えしましたが、ここでは実際にあった失敗談を元に、より具体的に失敗しやすい投資信託について解説していきます。

- テーマ型の投資信託で損失がでた

- 毎月分配型の投資信託で投資元本が減った

- 手数料の高い投資信託で利益はでたが元本割れした

実際の失敗談、そしてこの事例から学べることをひとつずつ見ていきましょう。

2-1 テーマ型の投資信託で損失をだしてしまった

これは私自身の失敗談です。投資を始めた当初、当時買付ランキング1位のテーマ型の投資信託に投資をしたことがありました。そのファンドの基準価格を確認すると順調に右肩上がり。これから上がりそうな銘柄と思い投資をしたのですが、投資をして数ヶ月後に基準価格は下落。その後、そのファンドは右肩下がりとなってしまいました。

先ほどの章でもお伝えした通り、テーマ型の投資信託の中には、商品化された頃にピークを迎えていることが多く、ブームが去ってしまうと基準価格が下落してしまう傾向があります。

私のような失敗をしないためにも、今ブームとなっているテーマ型の投資信託に投資をする際は注意するようにしましょう。対象の投資先に将来性はあるのか、割高になっていないかを見極めることが難しいのであれば、手を出さないことをオススメします。

- 流行っている投資信託には注意

- テーマ型の投資信託は商品化された頃にはピークを迎えている

2-2 毎月分配型の投資信託で投資元本が減ってしまった

毎月分配金が欲しいという理由で毎月分配型の投資信託に投資をしたAさん。毎月お小遣いのように分配金がもらえて喜んでいたのですが、ある時投資元本が減っていることに気が付きました。

なぜこのようなことが起こってしまったのでしょうか。

実は、毎月もらえる配当金には「普通分配金」と「特別分配金」の2種類があります。

運用商品から利益がでている場合、普通分配金として配当がもらえます。では利益がでていない場合、どこから配当金は捻出されるのでしょうか。答えは、Aさんの投資元本からです。これを「特別分配金」と言います。

Aさんはその仕組みを知らずに投資をしていました。

毎月分配型の投資信託では結果的に運用リターンが低くなるケースがほとんどです。

積極的に投資資金を増やしたいのであれば、毎月分配金は受け取らず、再投資に回すようにしましょう。

- 毎月分配金は投資元本を減らすリスクがある

- 配当金には「普通分配金」と「特別分配金」の2種類ある

2-3 手数料の高い投資信託で利益はでたが元本割れしてしまった

誰よりも早く運用結果を出したかったBさん。高利回りをうたった投資信託をみつけ積立投資を始めました。しかし数年後、投資商品自体の運用成績がプラスだったにもかかわらず、収支がマイナスになっていました。

Bさんが見落としていたこと、それは投資信託の手数料を確認していなかったことでした。

投資信託は売買時だけでなく、保有中にも手数料がかかってしまいます。そして一般的に高利回りを目指す投資信託では手数料が高くなる傾向があります。

最近では購入時の手数料がゼロの「ノーロードファンド」や信託報酬(保有中にかかる手数料)が低く、運用成績の良い投資信託も存在します。

たかが数%といえども手数料をあなどってはいけません。購入する予定の投資信託の手数料は必ず確認するようにしましょう。

- たかが数%の手数料といえど、チリも積もれば山となり最終的に損をしてしまう場合がある

投資信託での失敗を回避する方法

前述した「投資信託で失敗する人の10の特徴」や「実例に学ぶ、失敗しやすい投資信託」の内容を踏まえ、ここでは投資信託での失敗を回避する方法を5つ紹介していきたいと思います。

- 目標設定や金額設定を前もって行う

- 手数料を意識する

- 長期投資を前提にする

- 目論見書を確認する

- 納得した投資信託にのみ投資をする

それぞれ詳しくみていきます。

3-1 目標設定や金額設定を前もって行う

投資信託で失敗する人の中には、途中で積立投資をやめてしまうケースが見受けられます。積立投資では長期スパンで投資を続けることが失敗を回避する上で必要となってきます。そのため、続けられる金額設定をすることが大切です。毎月の収支を把握し、継続的に投資に回せる資金がいくらあるのか把握するようにしましょう。

3-2 手数料を意識する

何度もお伝えしますが、投資信託の手数料は必ず意識するようにしましょう。手数料の高い投資信託がいい投資信託とは限りません。手数料が高い場合、運用の足かせになってしまいます。

手数料を把握せずに投資をしてしまうと、失敗してしまうことがあります。

手数料の確認方法は1-3でお伝えした通りです。再度確認したい場合はここをクリック!

最近では販売手数料が無料の「ノーロードファンド」も増え、ネット証券では販売手数料を取らないところもあります。そのようなものをうまく活用し、資産を効率的に増やすためにも手数料は必ずチェックするようにしましょう。

3-3 長期投資を前提にする

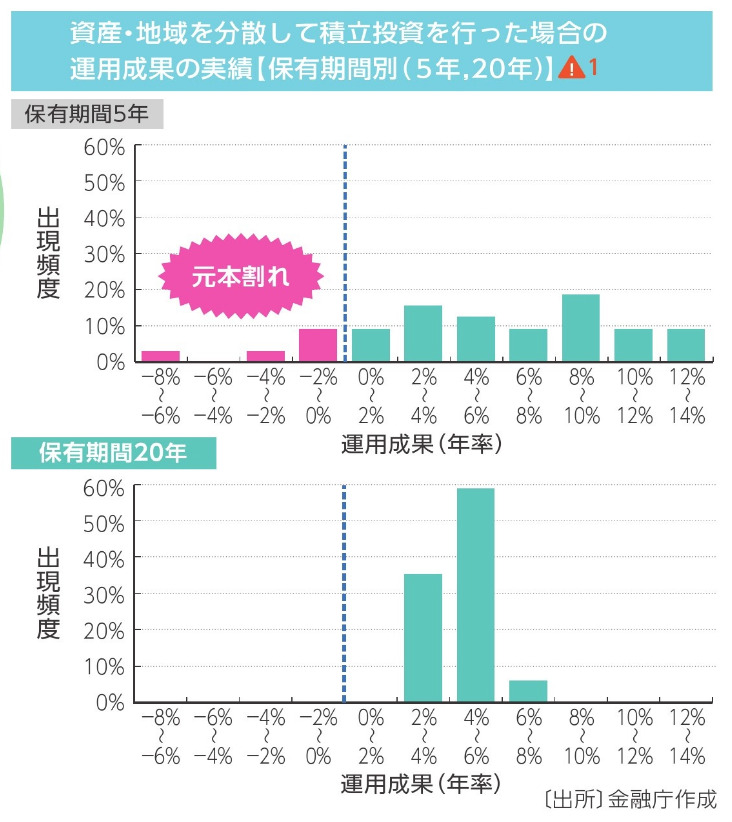

投資信託での失敗を避けるために有効的な方法が、長期投資をすることです。時間軸を長くすることでリターンを安定させることができることができるからです。

下記のデータは、5年と20年の投資リターンの割合を表したグラフになります。短期(5年)ではリターンは安定せず、元本割れを起こしてしまっていますが、長期(20年)になるとリターンが安定しているのが分かります。

投資信託のような積立投資で失敗を回避したいのであれば、長期を前提に投資を続けるようにしましょう。

3-4 目論見書を確認する

目論見書は、有価証券の募集または売出しのためにその相手方に提供する文書で、当該有価証券の発行者の事業その他の事項に関する説明を記載したものである。引用出典:ウィキペディア

目論見書には、私たち投資家が対象の投資信託を購入するか否かの判断基準となる重要な情報が記載されています。

たとえば、以下の内容などは目論見書にて確認するようにしましょう。

- 投資先

- 投資対象

- 運用実績

- 手数料

- 信託期間

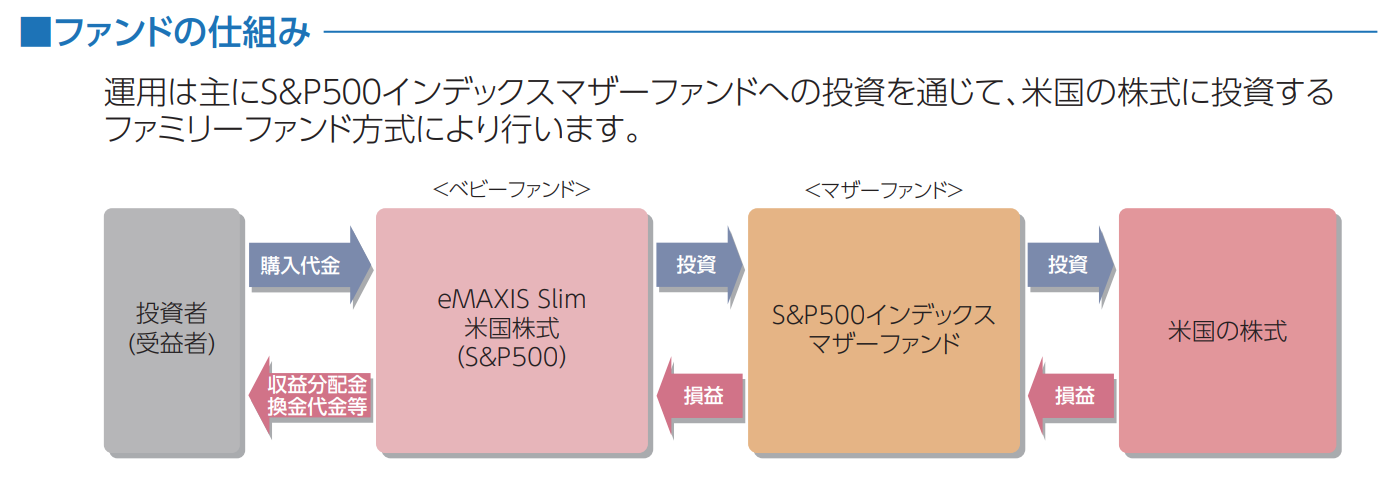

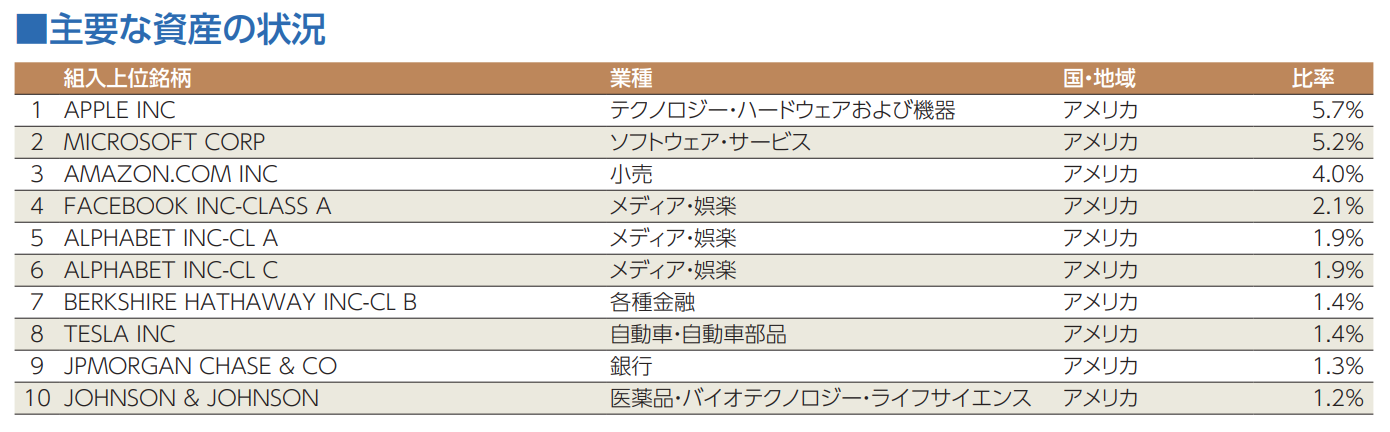

ここでは人気の投資先「eMAXIS Slim 米国株式(S&P500)」の目論見書を元に、上記に挙げた5つの内容を確認してみましょう。なお、目論見書は証券会社の各投資先の詳細ページにあります。

- S&P500とは

ニューヨーク証券取引所、NYSE MKT、NASDAQに上場している企業の中から代表的な500社を選出し、その銘柄の株価を基に算出される、時価総額加重平均型株価指数である。引用出典:Wikipedia

まずは投資先と投資対象から。

画像出典:eMAXIS Slim 米国株式(S&P500)目論見書

画像より、投資先は米国株式、上位組み入れ銘柄はAppleが1番多いとここでは分かりますね。

続いて運用実績をみてみましょう。

画像出典:eMAXIS Slim 米国株式(S&P500)目論見書

コロナショックで基準価格は下落したものの、その後右肩上がりに成長しているのが分かります。

ここでは、分配金を配布していないことも確認できますね。

続いて手数料。

画像出典:eMAXIS Slim 米国株式(S&P500)目論見書

購入時手数料、信託財産留保額(売るときにかかる手数料)はゼロ。

信託報酬に関しては年率0.0968%とかなり低く設定されています。

さらに、ファンドの純資産残高に応じて手数料が変わることも明記されています。

このファンドに投資する人が増え、純資産額が増えると手数料が安くなる仕組みであると理解できます。

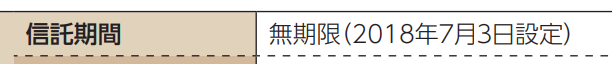

では、信託期間はどうでしょうか。

信託期間とは投資信託の運用がスタートしてから、運用が終了する「償還日」までの期間です。

長期投資目的で行った投資が、1年後に償還されてしまっては意味がありません。償還日がいつなのか確認するようにしましょう。

信託期間も目論見書に記載されています。

画像出典:eMAXIS Slim 米国株式(S&P500)目論見書

こちらのファンド(投資先)の場合、運用開始日が2018年7月3日であり、償還日が無期限となっています。無期限ということは、期間の定めがない為、長期で運用することが可能ということが分かります。

この様に投資信託の目論見書を確認すると、対象の投資先の情報を知ることができます。

投資は全て自己責任です。オススメされた投資商品に投資をし、たとえ失敗したとしても、オススメしてくれた人が責任を取る訳ではありません。

自分が購入する投資信託の中身は知っておくようにしましょう。

3-5 納得した投資信託にのみ投資をする

ランキング上位やオススメされた投資信託であっても、投資内容に納得しているのであれば投資をしても問題ありません。なぜその投資先を選んだのか、自分なりの理由を持っておくようにしましょう。

たとえば、米国株ファンドに投資をしている場合「これからも米国市場は伸びると思うから」。全世界株式ファンドに投資をしている場合「世界全体に分散投資ができるから」。といった感じです。

投資をした理由がはっきりしていると、売却時の判断基準も明確になってきます。投資をした時の理由が今後無くなれば売却したらいいですよね。

購入を検討している投資信託の中身に納得していますか?

投資信託での失敗を避けるためにも、投資判断や投資をする根拠は必ず自分自身で決めるようにしましょう。

私たちの運営するGFSでは、無料オンラインセミナーを視聴いただいた方への特典として、投資信託の完全ガイドをプレゼントしています。

これから投資信託を始めようと考えている方は、ぜひご覧ください。

→ 無料オンラインセミナーの視聴はこちら

投資信託の主な3つのリスクと取るべきアクション

これまで、投資信託で失敗を回避する方法をお伝えしてきましたが、冒頭にもお話ししたように投資に「絶対」はありえません。絶対失敗しないとは言い切れないのです。

初心者でも比較的成功しやすいと言われる投資信託にもリスクは存在します。そのリスクを理解した上で投資をすることは必要不可欠なので、ここでは簡単に投資信託での主な3つのリスクについて解説していきたいと思います。

その3つのリスクとは以下です。

- 価格変動リスク

- 信用リスク

- 為替変動リスク

それぞれ、私たち個人投資家がとるべきアクションも含め紹介していきます。

4-1 価格変動リスク

投資信託の組入銘柄の価格が変動することで、基準価格が変動する可能性があること。

組入銘柄の価格の下落により、投資信託の基準価格が下落する要因となり、投資元本が減ってしまう可能性があります。

- 運用実績がある投資信託を選ぶ

- 長期の平均リターンが大幅に下回るまで保有する

- 投資している投資信託の上位組入銘柄をチェックしておく

- 投資信託の純資産総額が大幅に減っていたら売却を検討する

4-2 信用リスク

組入銘柄の国や企業が財政難や経営不振におちいった場合、利払い・償還金の支払いが滞る可能性があること。

投資している投資信託の組入銘柄が将来も存続しているかは不確かなことです。

- 組入銘柄数を把握し、分散投資ができている投資信託を選ぶ

- 積極的に成長性のある国や企業へ組み替えている投資信託を選ぶ

4-3 為替変動リスク

為替レートが変動する可能性があること。外国の銘柄を組入れている投資信託は基本的に為替変動リスクがあります。

- 為替変動のリスクを取りたくない人は「為替ヘッジあり」の投資信託を選ぶのもあり ただし、ヘッジコストがかかることを踏まえておく必要があります

(ヘッジとはリスクを減少するためにとられる行動のこと)

(ヘッジコストとは、為替ヘッジを行う通貨の金利と円の金利の差のこと) - 積立投資を利用することによって、ドルコスト平均法で為替の変動が平均化させる

投資初心者に向いている投資信託

さて、ここまで投資信託での失敗を回避する方法や、投資信託のリスクについてお伝えしてきましたが、これから投資信託を始めたいと思っている人はこう思うのではないでしょうか。

もっと具体的にどの投資信託を選べばいいのか知りたい!

と。

現在日本には約6,000種類の投資信託があります。その中から、投資初心者に向いている、失敗しづらい投資信託を紹介したいと思います。

それが以下の2つです。

- インデックスファンドを選ぶ

- つみたてNISAから始めてみる

それぞれ詳しく解説していきます。

5-1 インデックスファンドを選ぶ

投資信託初心者に向いている投資先は「インデックスファンド」です。

- インデックスファンドとは

特定の指標(インデックス)と同じ値動きをするように運用する投資信託のことです。

特定の指標とはたとえば、以下のような指数が挙げられます。

・日経平均株価

・TOPIX

・ダウ平均

・S&P500

日経平均株価に連動する投資信託の場合、日経平均株価に合わせた運用を行っていきます。

「インデックスファンド」と対比されるもに「アクティブファンド」があります。アクティブファンドは独自の銘柄選択等により、特定の指標(ベンチマーク)より高パフォーマンスを目指すファンドになります。

しかし、アクティブファンドの70~80%はインデックスファンドに負けているという過去のデータがあります。

高パフォーマンスと聞くと魅力的に聞こえますが、インデックスファンドの成績を超えるアクティブファンドを見つけるのは投資初心者にとってはハードルが高いものになります。

アクティブファンドより手数料が安く、運用成績も比較的良いインデックスファンドを選ぶようにしましょう。

- 一般的にアクティブファンドより手数料が安い

- 手軽に分散投資が可能

- インデックスファンドの成績を超えるアクティブファンドを見つけるのは投資初心者にとってはハードルが高いから

5-2 NISA(新NISA)のつみたて投資から始めてみる

投資信託を全く始めたことのない人であれば、NISA(新NISA)つみたて投資から始めるのをオススメします。

- NISA(新NISA)のつみたて投資とは

少額からの長期・積立・分散投資を支援するための非課税制度のこと(金融庁管轄)

投資ででた利益には通常約20%の税金がかかりますが、NISA(新NISA)でつみたて投資をした場合、利益に対する税金が非課税になります。

NISA(新NISA)のつみたて投資のいい点は、金融庁の厳しい審査を通り抜けた投資信託にしか投資ができないことです。

約6,000種類ある投資信託から約150本まで絞り込まれています。

NISA(新NISA)を利用しないにしても、失敗しづらい投資信託を選ぶ際の参考にしてみましょう。

- 税金が非課税になる

- 金融庁があらかじめ投資先を厳選している

(購入時手数料が無料だったり、信託報酬も低コスト) - 長期・積立・分散投資で、投資初心者でも成功しやすい

投資信託に損失が出た場合の対処法

失敗しづらい投資信託を選んだとしても、投資にリスクはつきものです。保有している投資信託に損失がでてしまう場合はもちろんあります。

損失がでてしまった場合、やめたくなってしまう気持ちも分かります。しかし、売却する前に一度冷静になり、これからお伝えする項目について考えてみるようにしましょう。

ここでは、実際に損失がでた場合の対処法を3つお伝えしていきます。

- 長期投資なのかどうか今一度確認する

- 購入した時の理由が今後も続くか見極める

- 自分ルールを決めておく

それぞれ詳しくみていきましょう。

6-1 長期投資なのかどうか今一度確認する

まずは投資をしている目的を今一度確認するようにしましょう。老後資金や子供の大学資金といったように長期投資目的であれば、今の損失を気にする必要はありません。なぜなら、積立型の投資信託では長期で運用を続けることでリターンが安定してくるからです。

実際、私がつみたてNISAを始めた当初、損益マイナスは当たり前のように続いていました。しかし年月を重ね、今ではプラスが続いています。

途中で売却したり、積立投資自体をやめてしまうと、運用リターンが安定する効果は弱くなってしまい、非常にもったいないことです。

6-2 購入した時の理由が今後も続くか見極める

対象の投資信託で損失がでた場合、なぜ損失がでてしまったのか考えるのは大切なことです。たとえば投資先が今後成長する見込みがなくなった場合、その投資信託は売却した方がいいですよね。

ここで大事になってくるのが「購入した時の理由」になります。なぜその投資信託に投資をしようと思ったのか今一度振り返ってみましょう。

購入した時の理由が無くなった時が、手放す時です。逆に、損失がでていても購入時の理由が今も継続してあるのであれば売却する必要はありません。

6-3 自分ルールを決めておく

投資において自分ルールを決めることは大切です。たとえば損失が15%になったら売却する、といったようにルール化してしまうと精神的にも余裕がもてます。

先ほどの例えのように、損失を確定させることを「損切り」と言いますが、損切りはこれ以上損失を増やさないために有効的な手法になります。損失を確定させるのはツラい経験となりますが、すばやく損切りをすることで損失拡大を防ぐことが可能です。

まとめ

投資には不確実性がつきものなので、元本保証はありません。

少額から投資ができ、比較的リスクの低い投資信託であっても、選び方を間違えると失敗してしまいます。その反面、投資を上手く取り入れることで資産が大きく増えるのも事実です。

1番やってはいけないことは「投資での失敗」ではなく「投資をしないこと」だと私は考えます。

将来のお金の不安に備えるためにも、投資と上手く関わっていくことが大切です。

今回お伝えした、投資信託を始める前に知っておくべき3つのこと(「失敗する人の特徴」「失敗しやすい投資信託」「失敗を回避する方法」)、そして実際に損失が出た場合の対処法を理解し、将来のお金の不安から抜け出す1歩を踏み出してみましょう。

今日お伝えした内容をしっかり理解してもらうためにも、以下にまとめましたので、ぜひ参考にしてくださいね。

- 他人のオススメを鵜呑みにする人

- ランキングに左右される人

- 手数料を把握していない人

- テーマ型の投資信託を買う人

- 分配金の頻度で投資信託を選ぶ人

- 集中投資や一括投資をしている人

- 短期売買する人

- マイナスになったらすぐ売ってしまう人

- 月によって投資金額が変動する人

- そもそも何に投資をしているか分かっていない人

- テーマ型の投資信託で損失がでた

→流行っている投資信託には注意

→テーマ型の投資信託は商品化された頃にはピークを迎えている - 毎月分配型の投資信託で投資元本が減った

→毎月分配金は投資元本を減らすリスクがある

→配当金には「普通分配金」と「特別分配金」の2種類ある - 手数料の高い投資信託で利益はでたが元本割れした

→たかが数%の手数料といえど、チリも積もれば山となり最終的に損をしてしまう場合がある

- 目標設定や金額設定を前もって行う

- 手数料を意識する

- 長期投資を前提にする

- 目論見書を確認する

- 納得した投資信託にのみ投資をする

- 価格変動リスク

→運用実績がある投資信託を選ぶ

→長期の平均リターンが大幅に下回るまで保有する

→投資している投資信託の上位組入銘柄をチェックしておく

→投資信託の純資産総額が大幅に減っていたら売却を検討する

- 信用リスク

→組入銘柄数を把握し、分散投資ができている投資信託を選ぶ

→積極的に成長性のある国や企業へ組み替えている投資信託を選ぶ - 為替変動リスク

→為替変動のリスクを取りたくない人は「為替ヘッジあり」の投資信託を選ぶのもあり ただし、ヘッジコストがかかることを踏まえておく必要があります

(ヘッジとはリスクを減少するためにとられる行動のこと)

(ヘッジコストとは、為替ヘッジを行う通貨の金利と円の金利の差のこと)

→積立投資を利用することによって、ドルコスト平均法で為替の変動が平均化させる

- インデックスファンドを選ぶ

→一般的にアクティブファンドより手数料が安い

→手軽に分散投資が可能

→インデックスファンドの成績を超えるアクティブファンドを見つけるのは投資初心者にとってはハードルが高い

- つみたてNISAから始めてみる

→税金が非課税になる

→金融庁があらかじめ投資先を厳選している

(購入時手数料が無料だったり、信託報酬も低コスト)

→長期・積立・分散投資で、投資初心者でも成功しやすい

- 長期投資なのかどうか今一度確認する

- 購入した時の理由が今後も続くか見極める

- 自分ルールを決めておく