【2023】オウンドメディア_アイキャッチのコピー-17.png)

資産運用のポピュラーな手段の一つとして挙げられる「投資信託」

少額からの投資が可能なことや、金融商品の中では比較的リスクが少ないと言えることから、投資初心者でも始めやすい商品と言えます。

投資信託も様々な種類がありますが、そのうちの一つに、毎月分配金が出るタイプの「毎月分配型投資信託」というものがあります。

「運用しながら、分配金も毎月出る」と聞けば、魅力的に感じる人も多いのではないでしょうか。

しかし、一方で調べてみると「毎月分配型の投資信託は危ない」という情報も散見され、「一体どんな点が危ないんだろう?」と疑問に感じた、という方も少なくないと思います。

そこで本記事では、毎月分配金型投資信託について

・特徴やメリット・デメリット

・なぜ「危ない」と言われるのか

・選ぶなら、どのような点に注意すればいいのか、

という部分を紐解いていこうと思います。

「毎月分配型投資信託の購入を検討していた」という方は、ぜひ最後まで読み進めてみてください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、「会社四季報」編集長との共同セミナーに講師として登壇(東京証券取引所主催)するなど、著書に講演依頼、メディア出演も多数。「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

毎月分配型投資信託とは

まず、始めに、毎月分配型投資信託とはどのようなものか。また、どういったメリット・デメリットがあるのか、といった部分を改めて確認していきます。

毎月分配型投資信託の特徴

毎月分配型投資信託とは「毎月決算を行い、運用成果や状況に応じて、分配金を毎月支払う、という運用方針を定めている投資信託」のことを指します。

冒頭でも触れましたが、シンプルに「毎月分配金を出すタイプの投資信託」とイメージすると、まずはわかりやすいでしょう。

これらの投資信託は、毎月分配金を出すことを基本スタンスとしていますが、「絶対に毎月〇〇円の分配金を出す」と保証しているものではないため、運用状況によっては額の多い、少ない、あるいは「今月は分配金なし」などの場合もあることは覚えておきましょう。

メリット・デメリット

次に、毎月分配金型投資信託のメリット、デメリットについて確認していきましょう。

【メリット】

・毎月の定期的な収入が得られる

・お金が入ってくるので「資産運用している」という実感を得やすい

・自分で取り崩すさなくていいので、売却タイミングを図る必要がない。

【デメリット】

・預金や利息などとは違い、利益を吐き出すだけなので、投資効率は低くなる

・毎月決算があるゆえ、信託報酬は高め

場合によっては分配金額の変動や、支払われないこともある、というのは前項でお伝えした通りですが、「基本的には、毎月分配金が入ってくる」という部分で安心感を持ちやすいことや、分配金が入金されたのを実際に確認することで、「資産運用をしている」という実感も持ちやすく、継続しやすい点が、メリットとして挙げられます。

また、運用してきたものを現金として使いたい場合、通常はその資産を売却して取り崩すことになりますが、相場というのは常に変化し上下をしているので、その取り崩す細かいタイミングを難しく思い、悩むケースもあります。

しかし、毎月分配型の投資信託であれば、取り崩す、ということをしなくても分配金が入ってくるので、売却や取り崩しのタイミングに悩む必要がなくなることも、メリットと言えます。

一方、分配金を出すことで、その分ファンドの資産(純資産)は減少することになります。運用する元手の資産が大きいほど、運用成果は加速していきますが、分配金を出すたびに資産が減ることになるので、分配金がないタイプや、頻度が少ないタイプのものと比べると「投資効率は悪い」という点はデメリットと言えます。

また、前項で触れた通り、毎月決算が行われるので、その分、物的・人的コストが当然かかってくることになります。そのため、信託報酬が1.5%〜程度のものが多いなど、投資信託の中でも比較的コストが高いと言える点も、デメリットとして挙げられます。

毎月分配型投資信託が「危ない」と言われる理由

前章で、毎月分配型の投資信託について理解が深まったところですが、改めて、なぜ「危ない」と言われるのでしょうか。

その理由としては、前章で説明したメリット・デメリットのうち、メリット面のみが強調されやすいことにあります。

「分配金が定期的に入ってくる」と思えることで生まれる心理的余裕や、実際に分配金が入金され、運用実感が強く受け取れることなどから、「メリットが感覚的、直感的にわかりやすい」のが、この毎月分配金型投資信託です。そのメリットのわかりやすさゆえ、人気度としても高いです。

しかし、先述の通りデメリットもあり、それも踏まえた上で本来は選ぶのが望ましいのですが、わかりやすいメリットのみが強調されてしまい、デメリットの影響をあまり意識せずに選んでしまうケースが多いです。

その結果、毎月分配型の投資信託で運用してみたけれど、「思ったほどの資産の増加につながらなかった」や「むしろ損をした」というギャップが生じた文脈が生まれやすく、「危ない」という言い方になってしまうのです。

ギャップが生じやすい部分は、具体的に以下の視点です。

・複利効果が得にくく、長期運用に向かない

・特別分配金により、元本が減ることがある

一つずつ確認していきます。

複利効果が得にくく、長期運用に向かない

デメリットの項目で、毎月分配型の投資信託は、分配のたびに純資産が減るので、投資効率が低い、とお伝えしました。

これはつまり、元本に利息が積み重なって、そこにさらに利息が得られる、という、資産運用を加速させる最大の要素の「複利効果」が得にくい、ということです。

そしてこの複利効果は、運用期間が長くなればなるほど、その効果や差が顕著に現れてきます。

一つ例を見てみます。

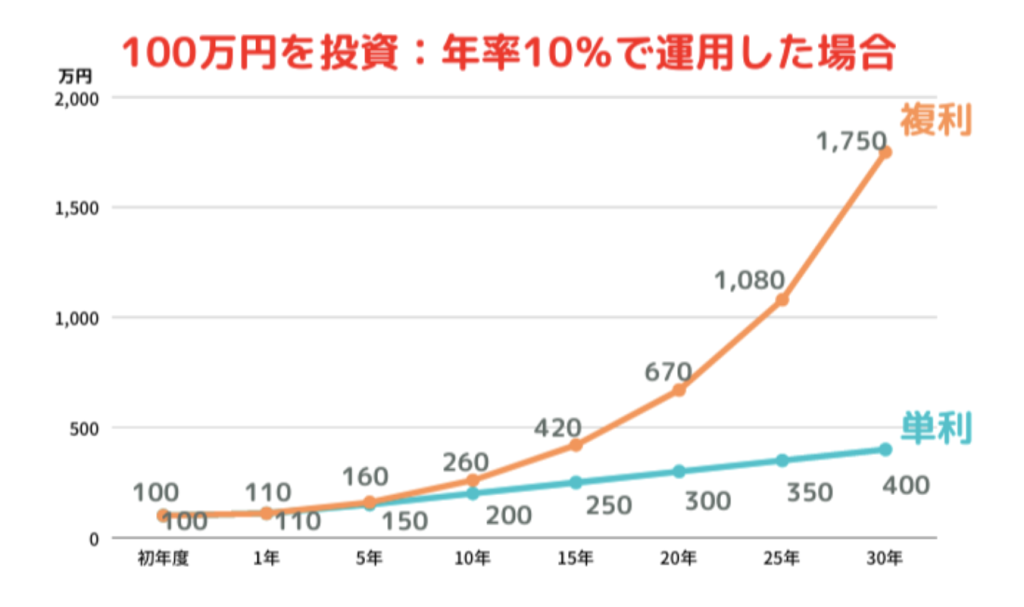

毎月分配型は毎回キャッシュで分配金を受け取ることになるので、いわゆる「単利」の考え方に近いものとし、分配分を受け取らず全て再投資する「複利」の場合と比較します。

以下、100万円を投資し、年10%で30年運用した場合の単利と複利のシミュレーションです。

運用初期ではあまり差はありませんが、年数が経つごとに差が拡大し、最終的には1000万以上の差がつくこととなっています。

毎月分配型の投資信託においても、上記と同様のイメージのことが起こっているのです。

なので、そもそも長期で運用するつもりなのに、毎月分配型のものを選んでしまうと、「思っていたより資産が増えなかった」と、後々になってから思うことになってしまいます。

ここで、「もらった分配金を、自分で再投資すれば良いのでは?」と思った方もいるでしょう。

確かに、そうすることで、複利効果を強めることはできますが、分配金は受け取る際に税金がかかるので、再投資に回せるのは税金を差し引いた残り分となります。

つまり全額を再投資できるわけではないので、「分配金を支払わずに、ファンド内部で再投資するもの」と比べると、やはり投資効率の面では、悪くなりがちです。

先ほどもお伝えしたとおり、この投資効率の良し悪しは、運用初期ではあまり感じることはありませんが、後々になって顕著に差が現れてくるものなので、いわゆる「後悔した」という意味で「危ない」という文脈になりやすいのです。

特別分配金により、元本が減ることがある

もう一つ、毎月分配型の投資信託が危ないと言われる理由に、「特別分配金が出される可能性が高いこと」が挙げられます。

投資信託の分配金には、以下の2種類があります。

【普通分配金】

ファンドの運用が上手くいき、得られた利益の中から吐き出される分配金

【特別分配金】

運用がうまくいかず、利益が得られていない状態で、個別元本を削って吐き出される分配金

普通分配金は利益の中から出ているので問題ありませんが、特別分配金は投資元本を削って吐き出しているものです。

投資信託で、私たちのお金を代わりに運用してくれているのは、もちろんプロのファンドマネージャーではあるのですが、いくらプロでも、相場の世界で常勝し続けるのは非常に難しく、もちろん運用がうまくいかない時もあります。それが相場というものです。

しかし、ファンドの方針として「基本的に分配金を出す」としていると、例え運用がうまくいかなくても分配金を出さなくてならない、という場面も出てくる可能性があります。

するとファンドとしては「元本を削って分配金を出す」という判断をせざるを得ないケースもでてきます。毎月分配型となれば、分配金を吐き出すタイミングが毎月あるわけなので、より特別分配金が出るリスクが高くなるのです。

なので、一見しっかり分配金が入ってきていて良いように見えますが、結局それが特別分配金なのであれば、前項の「複利効果を得にくく、効率が悪い」どころか、投資した元本を割ってしまっているので、そもそも運用になっておらず、むしろ損をした、ということになってしまいます。

このように、受け取る分配金が、特別分配金となってしまうリスクが高いから「危ない」と言われることも多いです。

気になった方は、以下の2時間の無料講座を、ぜひ覗いてみてください。

毎月分配型投資信託を選ぶなら、ここに注意しよう

前章で、毎月分配型の投資信託が危ないと言われるポイントを理解したところで、「では、毎月分配型は絶対選ばない方がいいのか」という疑問が出ると思います。

結論としては、そうではありません。

毎月分配型投資信託も、理解した上でニーズ沿って選べれば、運用手段として、とても有効と言えます。

では、どのようなことに注意して選ぶと良いのでしょうか。

上記のように思った方は、ぜひ次の点を意識してみるといいです。

・投資をする目的が「資産運用」か、「資産維持」か

・利回りの高さではなく、安定した分配実績かを重視する

・これまでに特別分配金を出したことがあるか

一つずつ説明していきます。

投資する目的が「資産運用」か「資産維持」か

まず一つ目に、現在、投資信託を選定している目的が何か、を改めて考えてみると良いです。

これは「そもそも手段として、分配型投資信託を選ぶべきか」という、一番初めの段階での視点です。

結論から言えば、「30年後の老後資金のため」といったような、長期での「資産運用」を目標にしていて、できるだけ増やすことに注力したい、と考えている場合は、毎月分配型投資信託を選ぶことは避けたほうがいいと言えます。

前章で述べたとおり、毎月分配型の投資信託は、投資効率で考えると、どうしても低くなります。

なので、「資産運用」(お金を増やしていく)の手段としては、分配金がないタイプのものを選ぶ方が、よりお金を増やせることに繋がりやすいです。

一方、「一定の資産目標は達成したので、あとはできるだけ維持しながらうまく取り崩していきたい」や「お金を今後増やすことよりも、現在の収入の補填になるように運用したい」といったような「資産維持」を目的にしている場合は、毎月分配型投資信託も、十分選択肢になってきます。

お金が大きく増えることには繋がりませんが、資産を維持しながらも毎月分配金がはいってくることで、現在のキャッシュフローの改善に繋げることができ、心理的な余裕を持つこともできます。

このように「資産維持」(お金を維持しながら取り崩していく)の手段として考える場合は、毎月分配型のメリットが大きく生きてくることになるので、手段として合理的と言えます。

「今後、運用して増やしていきたいのか」それとも「維持しながら使っていきたいのか」どちらであるかを考え、後者であれば、選択肢に加えてみる、と考えると良いでしょう。

利回りの高さではなく、安定した分配実績かを重視する

毎月分配型の投資信託を選ぶ場合、利回りよりも、これまでの分配実績を確認するといいです。

これは「毎月分配型投資信託を買うのであれば、どのようなファンドがいいか」という視点です。

分配金については、できるだけたくさんもらえた方が良い、と考え、利回りを重視する人は多いのではないかと思います。

しかし、投資信託の分配金利回りは高ければいいもの、とは必ずしも判断できません。

なぜなら、購入時に提示されている分配金利回りは、「基準価額が現在のままずっと変動せず、かつ直近の過去実績と同じ分配金が得られた場合」という仮定の計算になっているからです。

なので、「実際に得られる利回り」や、「将来絶対に期待できる利回り」というものではありません。

また、前章までで触れた通り、分配金を出すと、その投資信託の総資産が減少するため、その分、基準価額も下落します。

分配金利回りは「分配金÷基準価額×100」で計算されます。つまり基準価額が下がることで、利回りが数字として高く算出されやすくなるのです。

なので、利回りは高くても、「実際はファンドの純資産が減少し、基準価額も下落しただけ」というケースもあるので、利回りが高いことが一概に良いとは言えないことになります。

そこで、有効なのが「これまでの分配実績そのもの」を確認することです。

資産維持の点から考えると、利回りが低かったり、分配金額が少なくても、安定的に分配実績を積み上げられているファンドの方がリスクが少なくて良い、という判断になります。

分配実績は、各ファンドの「運用報告書」に記載があるので、過去数年分の運用報告書を見て、安定した分配実績を出せているかどうかを確認するといいです。

これまでに特別分配金を出したことがあるか

過去実績で、特別分配金を出したことがあるか、という点も確認してみましょう。

これも「毎月分配型投資信託を買う前提で、どのようなファンドがいいか」という視点でのお話となります。

前章でも触れた通り、特別分配金は元本を削って出す分配金です。

過去実績を確認し、特別分配金を出した実績が多ければ、それだけファンドの運用が不安定で上手くいかなかった時が多かった、という表れになります。

反対に、特別分配金を(ほとんど)出していない、ということであれば、それだけ上手に、安定的に、運用ができているファンドである、と考えて良いと言えます。

これについても、同じように運用報告書に過去実績が記載されているので、特別分配金を出したことがあるのか、頻度は多くないか、などを確認すると良いでしょう。

まとめ

いかがでしたか。毎月分配金が入ってくる、という部分で非常に魅力的に思える毎月分配型投資信託ですが、その特徴をあまり理解しないで購入してしまうと、確かに「危ない」という認識になるのも頷けます。

しかし、どういう性質のものなのか、自分にとって有効な手段なのか、をしっかり考えることができれば、必ずしも「危ない」という文脈で捉えなくても良いケースもあります。

「毎月分配型の投資信託を検討していた」という人へ、本記事の内容が、ぜひ判断の参考になれば幸いです。

将来的に分配金で生活したいという方は、以下の記事で投資戦略の立て方を解説しているので合わせて参考にしてみてください。