1000万円で資産運用をはじめてみたいけど、

・何に投資をすればいいのか迷っている

・投資をしたらどれくらい増えるのか知りたい

・オススメの投資先を知りたい

と考えてはいませんか。例えば、何もわからないから、銀行や証券会社のオススメ商品を、何も考えずに投資するのはやめたほうがいいです。なぜなら最悪の場合資産が減る可能性が高いからです。

何に投資をするかは、リスクの許容度により人それぞれ異なります。そこでこの記事では、下記について解説します。

- 1000万円でオススメの資産運用先

- あなたに合った年齢別資産運用方法

- 1000万円を資産運用した場合のシミュレーション

- 1000万円で資産運用するときに失敗を避けるためのコツ

この記事を読んでいただくことで、自分でどんな資産運用をするか判断できるようになります。ぜひ1,000万円で資産運用をする場合の参考にしてください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

1000万円でできるオススメの資産運用先4選

1章では、1000万円でできるオススメの4つの資産運用先を紹介します。それが下記の4つです。

- 投資信託

- 株式投資

- 不動産投資

- 債券

それぞれ解説していきます。

投資信託

資産の土台を作るのにオススメなのが、投資信託です。1000万円のいくらかを投資信託に投資することで、資産の土台を作ることができます。それゆえ、資産がいくらであろうと第一に始めた方がいい投資方法と言えます。

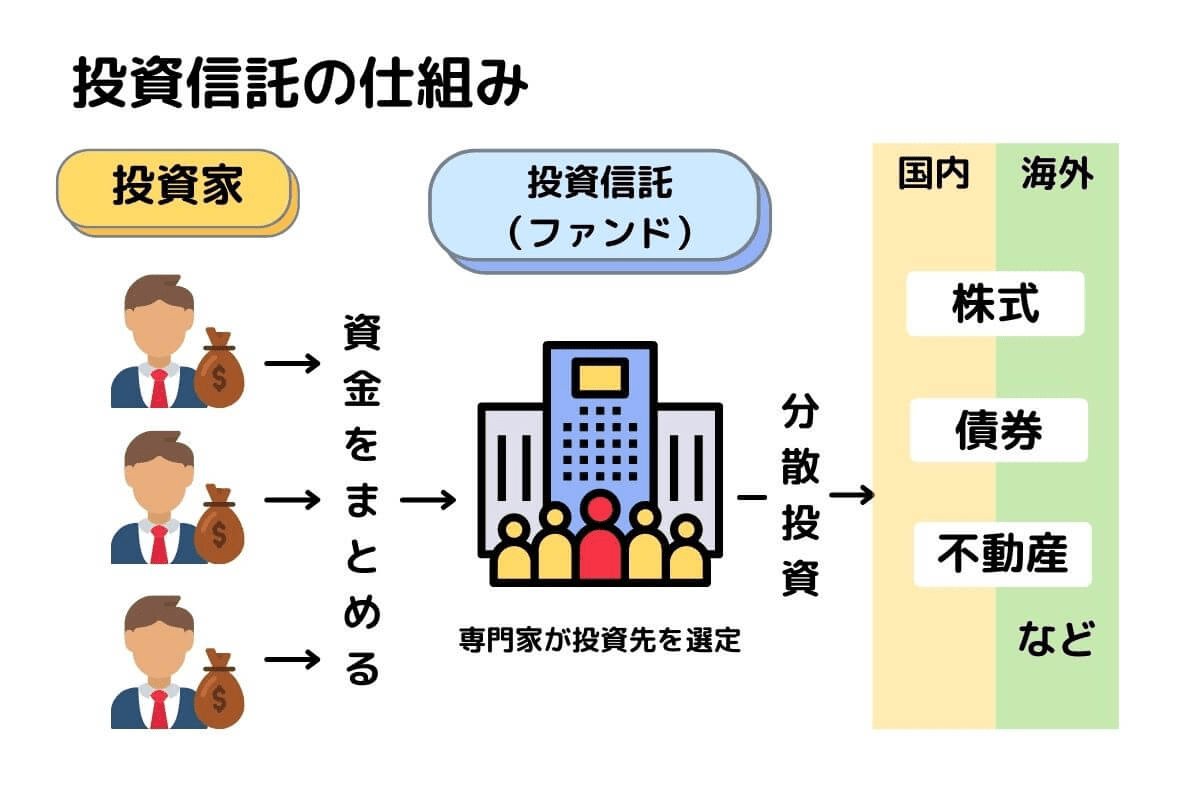

投資信託とは『投資をプロに信じて託す』金融商品の事を言います。

まず投資家の皆さんからお金を集めます。そのお金を投資のプロが預かって、株や債券、不動産に投資をして、さらに投資家であるみんなの代理でプロが運用をしてくれます。それが投資信託という金融商品です。

投資信託は毎月決まった金額で、積み立てていく積立投資が基本形態です。ETF(上場投資信託)を除き、株式のようにリアルタイムでの取引はできません。また短期ではすぐに利益が出にくく、15年〜20年くらいの長期投資をすることにより、マイナスになりにくい投資です。

リスクが高めな株式投資や不動産投資と組み合わせて分散投資をすると、リスクに対応しやすいです。

投資信託について詳しく知りたい人は「【投資初心者必見】知識ゼロからでも始められる投資信託の始め方」「あなたに合った投資信託の選び方が分かる!投資家オススメ銘柄も公開 」もぜひお読みください。

株式投資

株式投資はリスクはありますが、投資の中で大きなリターンを出しやすい投資方法です。1,000万円あれば、投資に回す余剰資金として十分なはずです(人によって異なります)。リスクをとってでも大きな利益を狙っていきたいのであれば、株式投資に挑戦してみましょう。

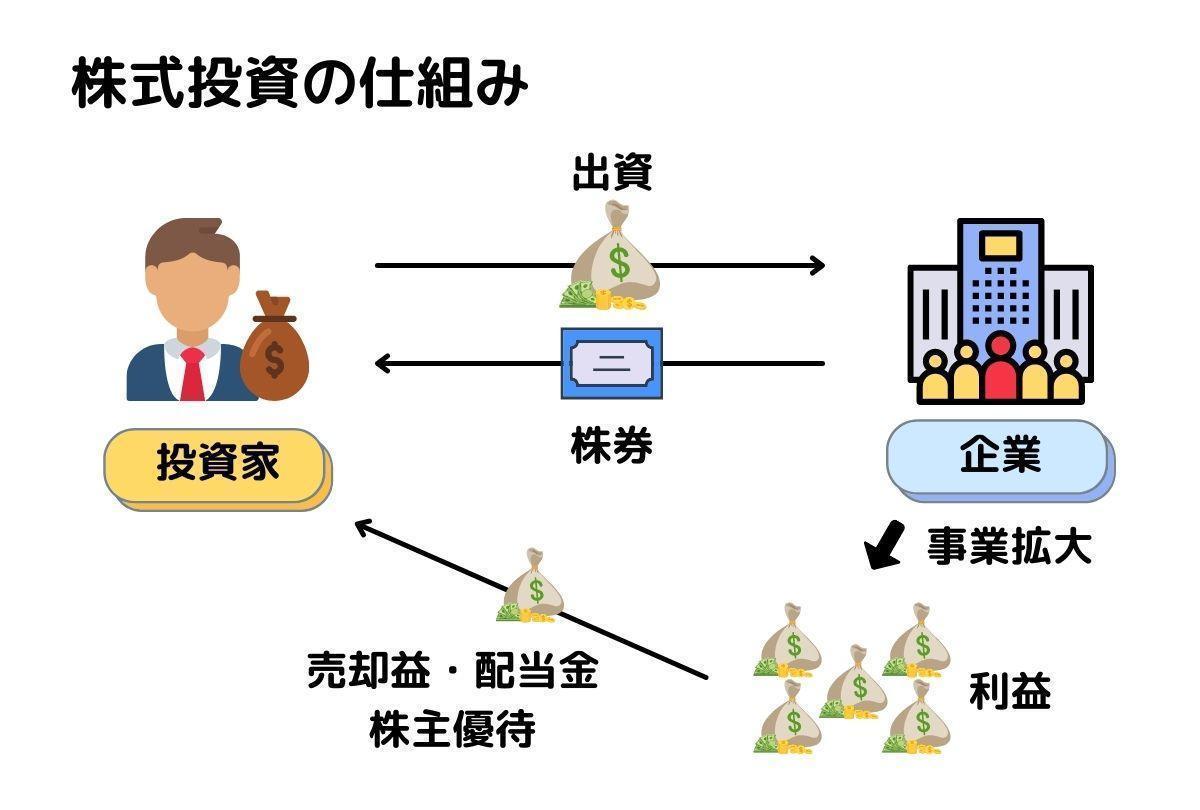

株式投資は買った時の金額から、値上がりしたタイミングで売ってその差額の利益を得る売却益、

株を一定数一定期間保有することで持っている株式数分の利益を分配してくれる配当金、

同じく株を一定数一定期間保有することで、商品などがもらえる株主優待を受け取ることができます。

1000万円の資金があれば、銘柄の選択肢も広がり、分散して数銘柄に投資をすることが可能です。株式投資をする場合、しっかり勉強をしてリスクをとれるのであれば、得られるリターンは高い投資です。

株式投資についてさらに詳しく知りたい人は、「たったこれだけ抑えれば100万円でも株で成功する2つの投資手法」「誰でも株で資産形成できる!オススメ投資手法と実践ステップ」「初心者でもできる!株式投資で成果をだせるようになるための王道の方法」の記事も参照してください。

不動産投資

不動産投資は、少額からも始められるので、1000万円余剰資金があれば、先に紹介した投資信託、株式、不動産と分散して資産を持ち、下落リスクに備えることができます。また資産価値が高い不動産を購入し、貸し出して、家賃収入を得られます。

さらに売却することにより売却益を出せますし、すでに持っている不動産を担保に、新たなローンを組んで別の不動産を購入することも可能です。

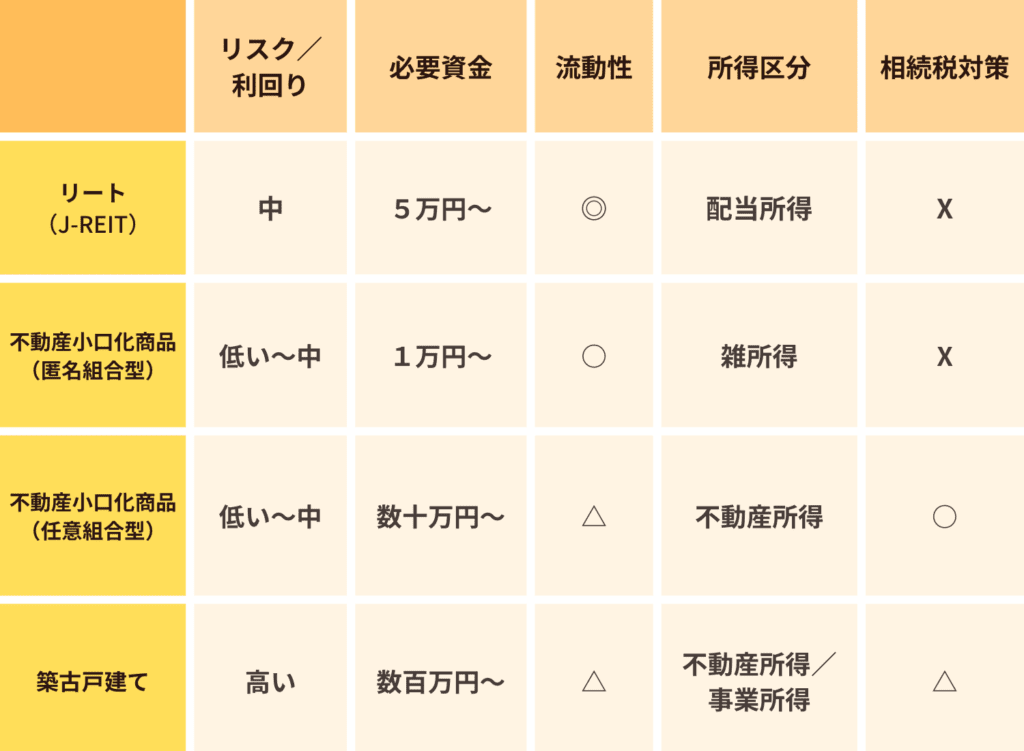

下記の図は少額からできる不動産投資の一覧になります。

不動産投資について詳しく知りたい人は「1万円からできる!少額不動産投資が初心者にオススメな理由と注意点」「投資家直伝!不動産が資産形成に向いている5つの理由と失敗を回避する方法」の記事も参照してください。

債券

債券は預金の次に安全な資産と言われているので、大きくは増えません。しかし1000万円の余剰資金があれば、リスクが高めな株式投資や不動産投資と組み合わせることにより、リスク対策ができます。

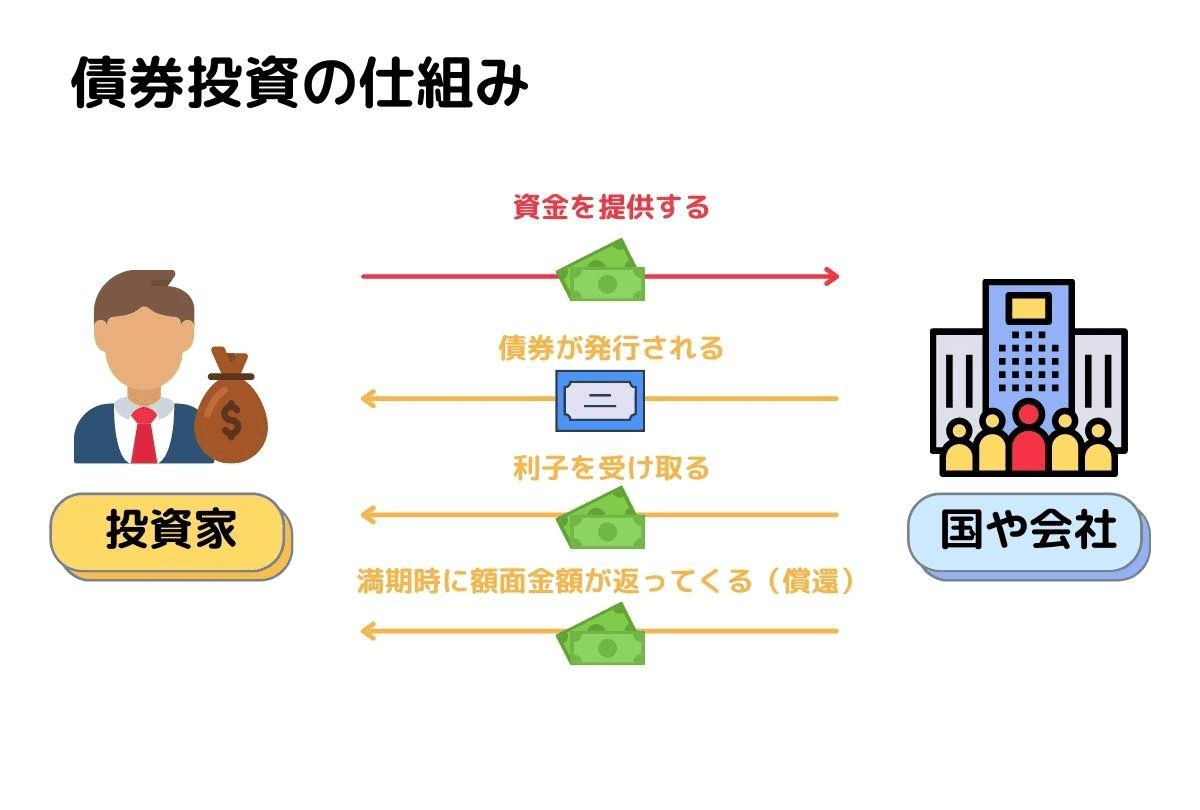

債券は、国や地方公共団体、企業が投資家からお金を貸りるために発行する有価証券です。お金を貸した証明となる、借用証書みたいなものです。債券には主に国が発行する「国債」と、会社が発行する「社債」があります。つまり「国債」であれば国にお金を貸す。「社債」であれば会社に対してお金を貸すということになります。

お金を貸す期間によって、2年債、5年債、10年債、30年債と分かれています。安全な国や企業の債券は、利息はかなり低いですが、預貯金の次に安全な資産と言われます。

債券についてさらに詳しく知りたい場合は、【50代からの資産形成】安全に正しく始めるための徹底ガイドの4章をお読みください。

年代別1000万円での資産運用パターン

1000万円で資産運用をするときに、あなたに合う資産運用を年代別に紹介します。またこれらはあくまでも1つの例としてでのご紹介なので、必ずこの通りにする必要はありません。

30代・40代

30代や40代は投資信託での積立投資で資産のベースを作りつつ、しっかり勉強をして、リスクが高めの株式や不動産の運用をしてもいいかもしれません。

投資対象は、下記の3つです。

・投資信託

・株式

・不動産

社会的信用が高ければ、1000万円のうち不動産購入のための頭金に数百万、株式に数百万、積立投資に毎月3万円〜10万円ということも可能です。

不動産購入が難しければ、少額からはじめられる不動産投資信託(REIT)に投資をすることで、間接的に不動産のオーナーになることができます。

50代

50代からの投資も、投資信託で資産の土台を作り、投資信託の割合は、30代・40代より多めに、勉強して知識をつけて、株式投資と不動産投資に分散させるのもありです。あまり勉強せずにほったらかしておきたいということであれば投資信託のみという選択肢もとれます。

投資対象は、下記3つです。

・投資信託

・株式

・不動産

投資信託を行う場合、つみたてNISAとiDeCoという非課税制度があるので、利用するのがオススメです。特にiDeCoは、老後資金を準備するための制度として作られたので、iDeCoを利用して、老後資金を準備していきましょう。

iDeCoについて詳しくは【現役講師が解説】つみたてNISAとiDeCoを併用するべき人の特徴の記事をおよみくださいませ。

60代

60代は人生100年時代と言われているので、実はまだまだ時間があり、投資ができる年齢なのです。1000万円の余剰資金があるならば、非課税枠のつみたてNISAを満額積立て、債券で安全資産の確保、残りの資金で、勉強をしてリスクが高めの株式投資と不動産投資をするのもいいかもしれません。

投資対象は、下記の4つです。

・投資信託

・株式

・不動産

・債券

60代は、定年や人によっては病気になるという確率も高くなることも考えながら、資産運用をしていくことが大切なポイントになります。

これから始める方におすすめなのが、「投資の達人になる投資講座」です。

投資の始め方や投資の全体像を2時間に凝縮して体系的にお話しています。

→ 【無料】投資の達人になる投資講座の視聴はこちら

次の章では1000万円を資産運用した場合のシミュレーションを公開します。

1000万円を資産運用した場合のシミュレーション

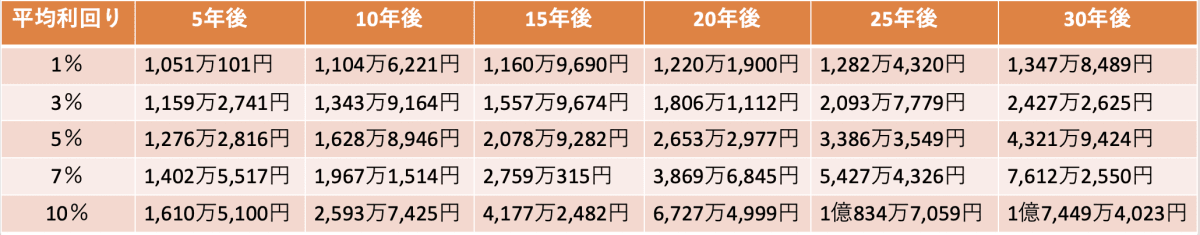

次に1000万円を実際に運用した場合、どのくらいの利益が出るのか見てみましょう。1章で紹介したオススメの資産運用先の中の『投資信託』で、1000万円を運用したと仮定して、シミュレーションしました。その結果が下記の表です。

平均利回り1%でも5年後には約51万円増えています。現在定期預金の金利は0.002%ですからそれに比べると、大きな差であるのがわかっていただけると思います。

投資信託の銘柄はしっかりと選定すれば、平均利回り1%〜9%は現実可能な数字といえます。なぜなら、アメリカの代表的な500社を集めたS&P500指数の過去の30年の平均利回り(引用元:S&P500は世界最強の株価指数!業績相場に挑む米国株式)は、約9%だからです。

しかし投資信託も投資ですので、元本保証はありません。1章でも説明したように、元本割れを極力避けるためには、銘柄選定と長期で運用することがポイントになります。

銘柄選定について、私たち投資家がおすすめしている投資信託を知りたい場合は、貯金1000万超えたらすぐ確認!損しないための4つの対策法の4章で細かく解説していますので、ぜひお読みくださいませ。

また投資信託をはじめる場合、毎年投資信託を40万円分買えて、利益に対する税金が非課税になるつみたてNISAという制度がありますので利用しましょう。

つみたてNISAについてさらに知りたい場合は、投資信託とNISAの違いが0からわかる!初心者専用にわかりやすく解説の4章をお読みください。

1000万円で資産運用するときに失敗を避けるための6つのコツ

投資をするからには、できるだけ失敗は避けたいと思いますよね。そこで3章では、投資を経験してきた私たち投資家も心がけている、1,000万円で資産運用するときに失敗を避けるためのコツを紹介します。

失敗を避けるコツは下記です。

- 欲をかきすぎないこと

- 短期的な利益を狙わないこと

- 分散すること

- 銀行の窓口に相談しないこと

- 自分の中のルールを決めておくこと

- 資産運用に必要な勉強を怠らないこと

それぞれ解説します。

欲をかきすぎないこと

1000万円で資産運用する上で失敗を避けるコツの1つ目は、欲をかきすぎないことです。なぜなら余計に損をする可能性があるからです。

筆者は以前株式投資を行った所、ある株が着々と値上がりしていました。元々買った値段の株価の倍になりましたが、そこで利益を確定するか迷い、まだ上がるはずだからと勝手に思い込んで、さらに上がる前提で持ち続けました。そうすると数日後に株価は下がり、その後もどんどん下がっていき、あっという間に買った値段より低くなってしまいました。

結果マイナスでした。株価が倍になった所で利益の確定を行っていれば、プラスになっていました。このように筆者は欲をかきすぎた結果、損をしました。

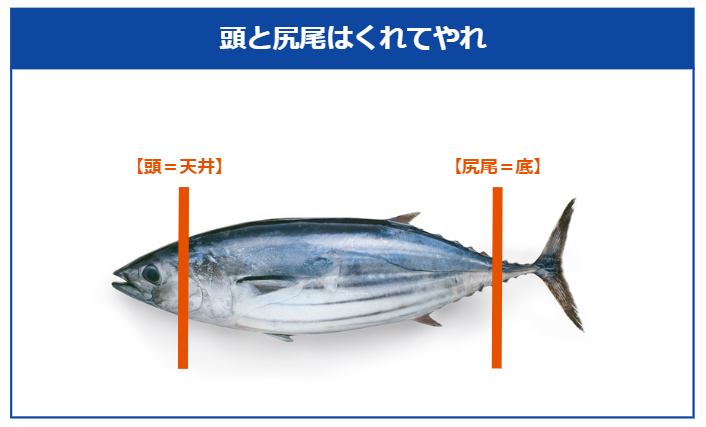

投資の格言で下記のようは言葉があります。

頭と尻尾はくれてやれ出典:auカブコム証券

投資家の心理としては「最安値で買い、最高値で売りたい」ものですが、底値で買って天井で売ることはほんど不可能で失敗しがちです。買うときも売るときも上下は少し残したほうがいいという考えです。

出典:auカブコム証券

欲をかきすぎず、上下を少し残して利益確定をすることが失敗をさけるコツです。

短期的な利益を狙わないこと

短期的な利益を狙わないことは、資産運用で成功するための秘訣と言えます。

というのも、短期投資はどこまでいってもハイリスク・ハイリターンな投資になるため、数年程度は成功できたとしても、10年、20年といった長期的な資産を形成することは極めて難しいからです。

短期投資で長期に渡って利益を出し続けられるのは、よほど才能があるか、有り余る時間を持っている一部の人に限定されます。

また、そういった人たちも最初から勝てるなんてことはなく、何度もトライアンドエラーを繰り返し、次第に勝ち筋を身につけていくのが一般的です。

この記事を読んでいるほとんどの人は、仕事をしながら残りの時間を活用して資産運用に励むことになると思います。

(もちろん、筆者もその中の一人です)

1,000万円の資金があると、ついつい短期的な利益を狙った投資への誘惑に負けそうになりがちですが、大事な資産を長期にわたって、増やし続けていくためにも、短期的な利益はある意味「捨てる」覚悟を持ちましょう。

一部の短期投資の成功者の話をハナから鵜呑みにして、ハイリスクハイリターンな投資に手を出してしまわないように十分に注意してください。

分散すること

資産運用するときに失敗を避けるコツの2つめは、分散することです。なぜなら失敗=損を避けることができるからです。

・投資先

・投資時期(タイミング)

分散投資について理解を深めるために分散対象の2つを詳しくみていきましょう。

投資先の分散

投資先の分散とは、言葉の通り投資先を1つだけにするのではなく2つ、3つと複数にわけておきましょうという事です。投資先を1つに集中させてしまうと値下がりの影響を大きく受けてしまうからです。そこで投資の世界では以下の格言があります。

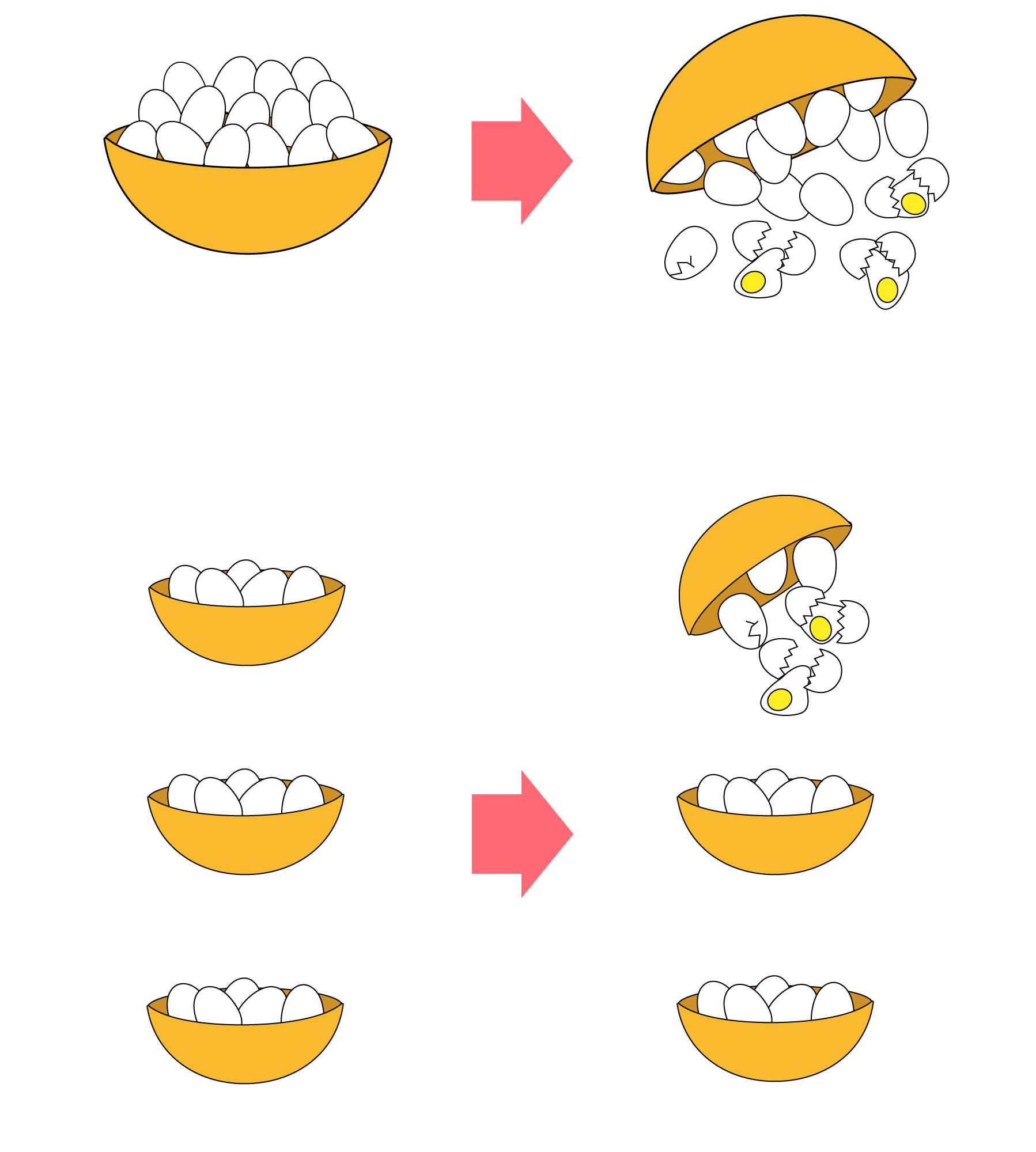

『卵は1つのカゴに盛るな』

割れやすい卵を1つの容器に入れ、その容器を落としてしまったらすべて割れてしまいます。しかし、卵を複数の容器に分けて入れておけば、そのうち1つの容器を落としてしまっても残りは割れずに済み、守れます。

例えば、リスクが高めな株式と、リスクが低めな投資信託や債券、または日本と米国と中国など、投資する国の分散といった風に、卵のカゴを複数に分けるように、投資先を分散させることで、リスクを下げることが可能です。

投資時期(タイミング)の分散

投資時期の分散とは、例えば今日、一ヶ月後、二ヶ月後、三ヶ月後…というように、時期をずらして投資をすることをいいます。投資時期の分散について考える時に、一括投資と分割投資を比べてみるとタイミングの分散についてわかりやすいです。

それぞれ詳しくみていきましょう。

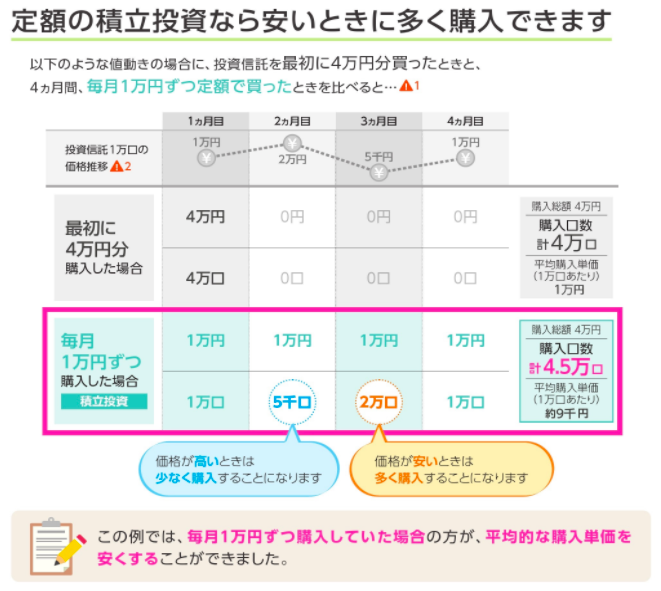

例えば、総額4万円を一括投資した時と、4ヶ月1万円ずつ定額で分割して買った時を下表で比較します。

一括投資の場合

1万口あたり株価1万円の時に一括で4万口を購入したので、その後株価が下がった時に多く買うことができませんでした。

その結果平均単価は1万口あたり1万円なので、株価が10,001円以上にならないと売却しても黒字になりません。

分割投資の場合

定額で分割して買っている場合、価格が高いときは買える口数が少ないが、安い時には多く買えるため、平均購入単価が安くなります。

相場には波があり、価格が変動します。そのため安い時には多く買い、高い時には少なく買えることで、一括投資に比べて投資信託を多く買うことができます。表の場合4ヶ月後、4.5万口購入でき、1万口あたりの単価が9,000円になったので、株価は1万円に戻らなくても結果的に売却した時には黒字です。

一括投資は株価が安いタイミングのみ買う事ができれば分割投資に匹敵するほどの黒字にすることができるかもしれません。ですが、安い時がいつなのか誰も予測ができませんから、安いときを狙って買うのはかなり難しいです。

その点分割投資の場合は、予測をしなくても、定期定額で買い続ける事で、リスクも抑えられて黒字になる確率も高いので、分割投資の方が投資時期を分散するのに有利であると考えられます。

銀行の窓口に資産運用の相談をしないこと

投資熱の高まりを受け、銀行も資産運用の相談には積極的です。

しかし、銀行の窓口に相談するのは、必ずしもベストな選択とは言えません。

銀行の窓口で資産運用の相談をする最大のメリットは、無料で相談できることです。

ただ、無料相談の結果勧められるのは、銀行にとって収益性の高い投資信託や保険などが中心になりがちです。

銀行の相談窓口の方は、資産運用のプロフェッショナルではなく、あくまでも「銀行の営業マン」なので致し方ありません。

営業活動だからこその無料なのです。

銀行もビジネスですのでやむを得ないこととはいえ、必ずしも相談者であるあなたのために最適な商品を選んでくれるわけではない、ということは理解しておきましょう。

「タダほど高いものはない」ということです。

自分の中のルールを決めておくこと

資産運用で失敗しないコツの最後の3つ目は、自分の中のルールを決めておくことです。なぜなら自分の決めたルールに沿って、投資をしていれば、株価や他人の投資に左右されずに損を避けることができるからです。

ルールは人によってそれぞれ異なりますが、

下記のような内容を例にあげます。

・資産の50%以上をひとつの投資先に集中させない

・〇〇%下がってきたら売る

・目標金額に達したら、利益確定をする

・逆指値は絶対設定しておく

・損が出た時は、勉強代を支払ったと思うことにする

・毎月○円を投資に回す

先ほど1節で書いた筆者の失敗は、見事に何のルールも決めておりませんでした。それもあって、マイナスになるという結果を生んでしまったとも考えられます。

そして自分の中のルールは自分に合うものを設定してください。

資産運用に必要な勉強を怠らないこと

多くの人は、貯金を作るまではうまくいっても、その先の資産運用でうまくいく人とそうでない人との明暗がくっきり分かれます。

なぜ、そうなるのかというと、やはり資産運用には必要な知識というものが存在し、それを勉強する人と勉強しない人との間に大きな差が生まれるからです。

例えば、資産運用においてとても大切な知識に、リスクとリターンの関係があります。

なぜリスクとリターンの関係が重要なのか?

それは、煎じ詰めれば、資産運用の戦略とは、「どこまでのリスクを許容し、いつまでにどのくらいのリターンを狙うのか」というこの1点に尽きるからです。

まず第一に投資のリスクとリターンには、

- ハイリスク・ハイリターン

- ローリスク・ローリターン

という2つの関係があることを知る。

これが大前提です。

リスクを取らない限りリターンは手に入りません。

しかし、リスクを取ったからといって、リターンが必ずあるわけではないのです。

そのため、資産運用をする前に、これから投資したい金融商品ごとのリスクとリターンの関係について、まずはきちんと勉強して、正しい知識を持つ必要があります。

このリスクとリターンの関係を無視したり、勉強しなかったりすると、気づかないうちにハイリスクな資産運用に手を出してしまい、資産を増やすつもりが減らしてしまう、ということになるわけです。

残念なことに、その中には、典型的な投資詐欺の手口である、ローリスク・ハイリターンを謳う金融商品に騙され、全部の資産を失う人も出てきてしまうことも…。

このリスクとリターンの関係のように、資産運用では他にも必ず抑えておくべき知識、というものが存在します。

資産運用で成功するためにも、必要な勉強を怠らないようにしましょう。

また、独学で勉強することが不安な方は、弊社が運営するGFSなど、投資について学べるサービスの利用もおすすめです。

今なら、GFSを無料で体験できる特別講座を実施していますので、興味がある方は一度覗いてみてくださいね。

資産運用の失敗を避ける6つのコツを紹介しましたが、投資はあくまでも自己責任ということも忘れないようにしましょう。

あなたの大切な資産を失うことがないように、今お伝えしたコツも忘れずに資産運用をしてくださいね。

まとめ

1000万円でできるオススメの資産運用先4選

- 投資信託

- 株式投資

- 不動産投資

- 債券

年代別1000万円での資産運用パターン

- 30代、40代は投資信託で資産ベースを作り、リスク高めの株式投資や不動産投資の比率を高めにしても良い

- 50代は投資信託で老後資金を意識した資産のベースを作り、リスクが高めな株式投資や不動産投資の比率は低めにるすのもあり

- 60代は、投資信託をつみたてNISAの非課税枠を満額使って積立て、債券で安全資産を作り、残りの資金で株式投資や不動産投資をするのもあり

1000万円で資産運用するときに失敗を避けるためのコツ

- 欲をかきすぎないこと

- 短期的な利益を狙わないこと

- 分散すること

- 銀行の窓口に相談しないこと

- 自分の中のルールを決めておくこと

- 資産運用に必要な勉強を怠らないこと