50歳からの資産形成を考える際に、iDeCoとNISAのどちらを選ぶべきか悩む方は多いでしょう。

どちらも税制優遇があり、老後の資産形成に有利な制度ですが、それぞれの特徴やメリットを理解して賢く選ぶことが重要です。

この記事では、50歳から始めるには、iDeCoとNISAのどちらが良いのか、私たち投資家の見解を解説します。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

50歳からiDeCoとNISAを始めるなら状況により選択は変わる

50歳からiDeCoとNISAを始める場合どっちをはじめたらいいのだろうかと思うでしょう。同じ50歳でもそれぞれ状況が異なりますので、私たち投資家が考えるおすすめの下記2パターンをお伝えします。

- 貯金に余裕がある場合はiDeCoとNISAの併用がおすすめ

- 貯金に余裕がない場合はNISAのみがおすすめ

貯金に余裕がある場合はiDeCoとNISAの併用がおすすめ

貯金に余裕がある場合はiDeCoとNISAの併用がおすすめです。なぜなら両者のいいとこ取りができるからです。

例えばiDeCoは積み立てを始めてしまうと60歳まで引き出しができません。つまり資金が拘束されます。もしも貯金の余裕がない人がiDeCoしかしていない場合、いざというときに資金を引き出すことができません。しかしiDeCoは掛金が全額所得控除されて、運用益が非課税です。

一方NISAの場合は引き出しがいつでも可能です。そしてNISAも運用益が非課税で万が一すぐにお金が必要なときには引き出せます。

iDeCoとNISAを併用することで節税効果が高まり、もしもの備えと老後の資産形成を分けて効率的に進められます。iDeCoとNISAの両方の投資資金を拠出するにはそれなりの資金が必要になるので貯金に余裕のある人が併用に向いていると考えられます。

貯金に余裕がない場合はNISAのみがおすすめ

貯金に余裕がない場合はNISAのみがおすすめです。なぜなら先程も申し上げた通り、NISAはiDeCoより資金拘束がなくいつでも引き出しが可能だからです。必要なときに引き出しができるのは安心感があると思います。

【パターン別】50歳からiDeCoとNISAをはじめるとどうなる?

50歳からiDeCoとNISAをはじめると考えるときに、どうなるかわからないと少し不安ではありませんか。

ここでは、iDeCoとNISAを10年運用すると仮定して下記3つのパターン別に、シミュレーションをしてみます。運用期間を考えて年率は5%くらいなら運用が可能と判断して計算させていただきます。どうなるのか確認してみましょう。

- 会社員が50歳から60歳までiDeCoを運用した場合

- 会社員が50歳から60歳までNISAを運用した場合

- 会社員が50歳から60歳までiDeCoとNISAを運用した場合

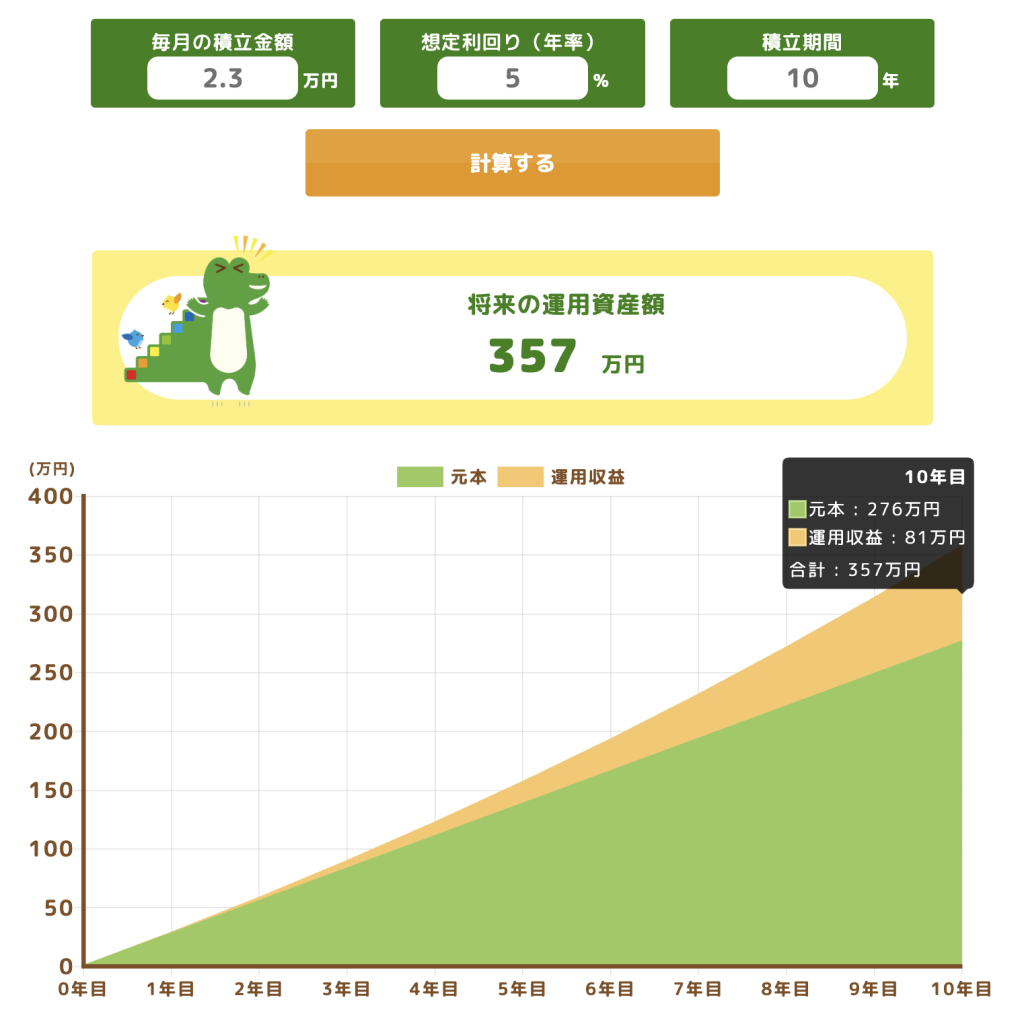

会社員が50歳から60歳までiDeCoを月2.3万円で運用した場合

会社員の場合、確定給付型の年金や企業型DCに加入していない人の毎月の限度額は2.3万円です。

50歳から毎月2.3万円を年率5%で10年運用したシミュレーションです。

投資元本は276万円で運用益が81万円です。iDeCoは運用益が非課税でさらに掛金が全額所得控除となるので節税もできます。節税効果がどのくらいかは年収によって変わってきます。気になる方はiDeCo公式サイトかんたん税制優遇シミュレーションで簡単に計算できるのでご自身の年収で計算してみてくださいませ。

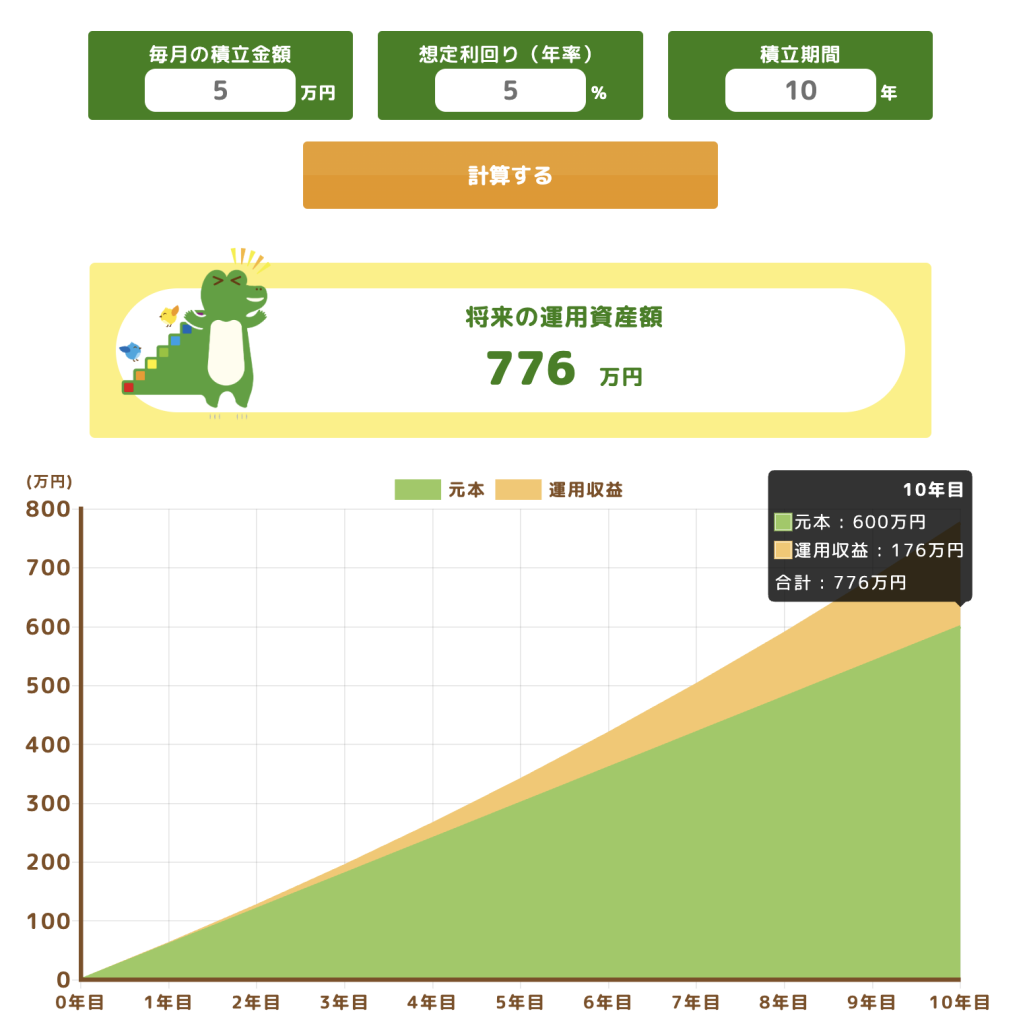

会社員が50歳から60歳までNISAを月5万円運用した場合

NISAの場合は上限金額が1人年間360万円(積立投資枠120万円、成長投資枠240万円で最大1,800万円)まで非課税枠があります。今回のシミュレーションでは月5万円に設定して計算してみます。

投資元本は600万円に対して運用益は176万円です。NISAはiDeCoのように掛金が所得控除にはなりません。しかし掛金の上限がNISAは積立投資枠の場合年間120万円までなので、余裕のある人は増やしても良いでしょう。掛金が多いほうが運用益も増えます。

会社員が50歳から60歳までiDeCoとNISAを併用して運用した場合

iDeCoとNISAを併用して運用した場合はすでにシミュレーションで出している通りです。合計すると投資元本876万円で運用益は257万円です。iDeCoは老後資金を目的とした制度なので、NISAとうまく併用すると老後資金に不安なく備えられるでしょう。

iDeCoとNISAの商品の選ぶときに気をつけること

最後にiDeCoとNISAどちらをはじめるにしても、商品選びを間違えるとその後の運用結果を左右するといっても過言ではないでしょう。ここではiDeCoとNISAをはじめるための商品を選ぶときに気をつけることをお話していきます。主に気をつけてほしいのは手数料の部分です。iDeCo、NISAでそれぞれ説明していきます。

iDeCo

iDeCoの場合は加入手数料、口座管理手数料、給付手数料、還付手数料、移換時手数料などが発生します。

| iDeCo | ||

| 加入手数料 iDeCoに加入するとき | 初回のみ2,829円を国民年金基金連合会に支払う | |

| 口座管理手数料 iDeCoで資産を持っているとき | 毎月171円を国民年金基金連合会と事務委託先金融機関に支払う ただし別途、運営管理機関への手数料が発生する場合もある(毎月0〜458円) | |

| その他 | 給付手数料 拠出した掛金を受け取るとき | 1回あたり440円を事務委託先金融機関に支払う |

| 還付手数料 法で定められた限度額を超えて拠出された掛金、あるいは加入資格のない月に拠出された掛金などが、加入者に払い戻されるとき | 1回あたり1,488円を事務委託先金融機関に支払う ただし別途、運営管理機関への手数料が発生する場合もある。 | |

| 移換時手数料 別の運営管理機関または企業型確定拠出年金へ移換するとき | 運営管理機関によるが、移換時におよそ4,400円を事務委託先金融機関に支払う | |

これらに付け加えてiDeCoで買う商品つまり投資信託の手数料もあります。投資信託の手数料は購入時、運用中、売却時の3種類の手数料です。そのうち購入時と売却時の手数料が無料の投資信託もあります。そして運用中の手数料はどうしても発生してしまう手数料なので目安として0.2〜2%までの商品を探しましょう。

NISA

NISAの場合はiDeCoとは異なり購入時、運用中、売却時の3種類の手数料のみです。NISAも購入時と売却時の手数料が無料の投資信託があります。また同じく運用中の手数料は発生してしまうものなので目安として0.2〜2%までの商品を探しましょう。

手数料をうっかり高めのものを選んでしまうと、運用益が上回らない限り実質的なリターンが少なくなる場合も考えられます。手元に残るお金に関わってきますので、手数料は重要なのです。

まとめ

50歳でiDeCoとNISAを始めるならどちらがいいのか決められたでしょうか。しっかりと仕組みを知って自分に合っている方を活用しましょう。iDeCoやNISAを最大限活用するためにはこの記事の内容だけでなく、投資になるので投資の勉強も必要です。

よかったら無料で投資の勉強ができるオンラインの『投資の達人講座』の受講を考えてみてください。投資初心者向けの内容になっていますので、初めて勉強される方でもわかりやすい内容になっています。