この記事を読んでいるあなたは、株と債券の違いを知りたいと思っていないでしょうか。

株と債券は全く異なる金融商品であり、投資を行う際には違いをきちんと知っておく必要があります。

それぞれの特徴を知ることで、株と債券のどちらに投資をするのが自身に合っているのか

判断をすることができます。

本記事は、実際に投資を長年行ってきた私の知識や

私たちが運営する投資の学校GFSの知見を基に、

・株と債券の違い

・あなたは株と債券のどちらに投資するべきか

・株と債券のオススメの買い方

などをご紹介していきます。

株と債券の違いを理解し、適切に投資を行うためにぜひ本記事をご一読ください。

この記事を読んだあなたが実際に株と債券の違いを理解し、

適切に投資を行うことができるようアドバイスしていきます。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

株と債券の違いを解説

本章では、株と債券の違いを解説していきます。

まずは、株と債券がどのようなものなのか、それぞれの仕組みを先にご説明しますのでご覧ください。

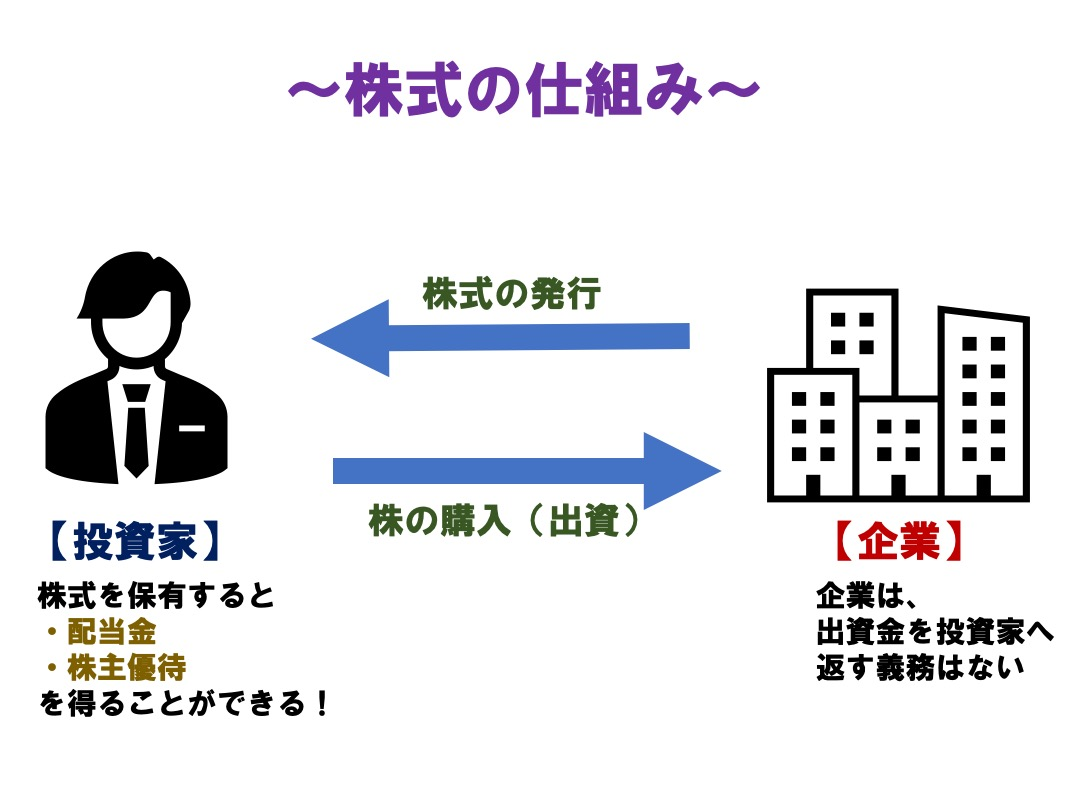

株の仕組み

まずは株の仕組みを解説していきます。

【株とは】

企業が事業を行うためにお金を調達する際に、発行するものです。

投資家が株式を買うことで、企業はお金を調達することができます。

また、投資家にとって、企業の株を保有するということは、出資者になるということになり、

会社のオーナーになることを意味します。

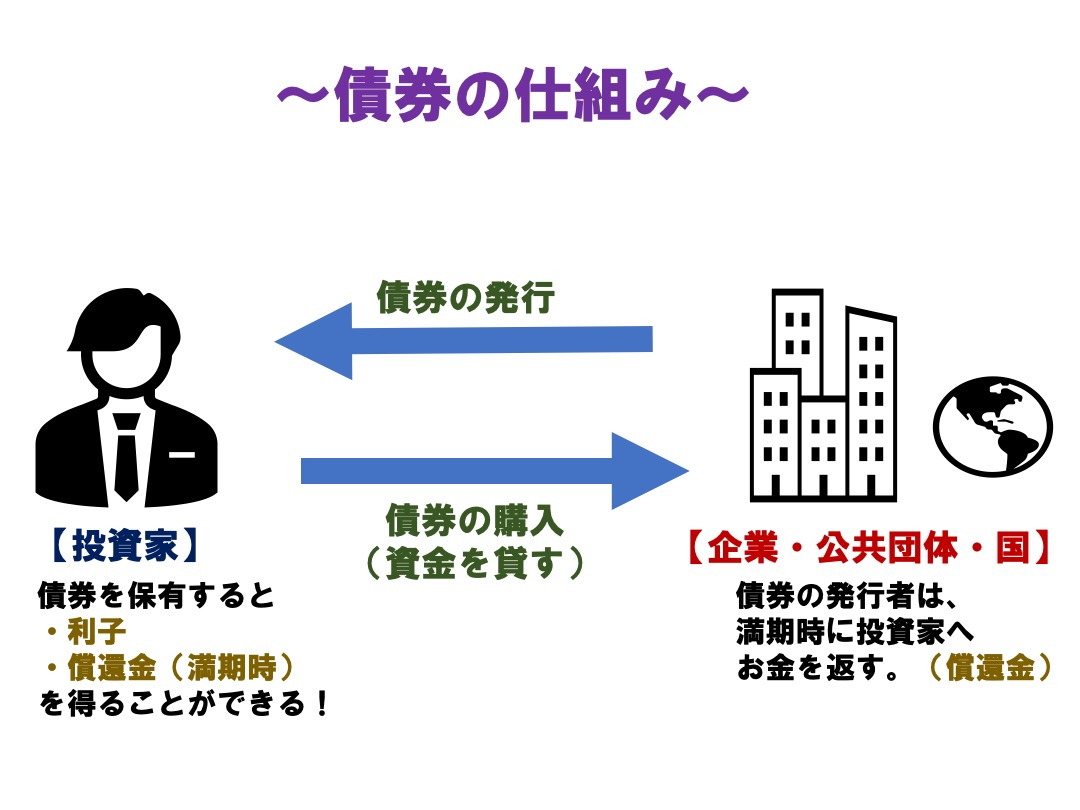

債券の仕組み

続いて、債券の仕組みを解説していきます。

【債券とは】

国や企業などが、投資家から資金を借り入れる際に発行するものです。

投資家は、債券を購入することで国や企業に対してお金を貸すということになり

対価として利子をもらうことができます。

債券には満期が定められており、満期日には、額面金額が投資家に払い戻されることになります。

また、国から発行される債券は「国債」、企業から発行される債券を「社債」と言います。

株と債券の違い

前述では株と債券の概要を説明しましたが

ここでは株と債券の違いを下の表に一覧としてまとめましたのでご覧ください。

上記が、株と債券の違いになります。

株と債券は、仕組みやリスク、値動きなどが全く異なるため

それぞれの特性を知っておかなければ適切に投資を行うことができません。

次章では、株と債券に投資するそれぞれのメリット、デメリットを解説します。

株と債券に投資するメリット・デメリット

株と債券の違いは分かりましたでしょうか?

次に株と債券がそれぞれどのようなメリットとデメリットを

持っているのかをそれぞれ解説していきます。

株式投資のメリット・デメリット

| 【株式投資のメリット】 ・小資金から始めることができる ・大きく稼ぐことができる可能性がある ・株主優待として企業からサービスや商品を受け取ることができる 【株式投資のデメリット】 |

株式投資のメリット1 小資金から始めることができる

株式投資は、少ない金額で始めることができます。

株は基本的に、100株単位でしか購入できないため

1株1万円の会社の株を購入するには、100万円必要となってしまいます。

しかし、証券会社によっては100株単位ではなく、

たった100円という少額で株を購入することが可能なサービスがあります。

少額で株式投資を行う方法は下記記事

投資はいくらからできるの?明日から即実行できる投資の3ステップ

において説明しておりますのでご参照ください。

株式投資のメリット2 大きく稼ぐことができる可能性がある

株式投資は大きく稼ぐことができる可能性があります。

株を保有している間、会社が大きく成長すれば株価も成長に伴い、何倍にもなる可能性があります。

うまくいけば資産を飛躍的に増やすことができるのです。

株式投資のメリット3 企業から株主優待を受け取ることができる

株主優待とは、企業が株主に自社サービスの商品などをプレゼントしてくれる特典のことです。

株主優待には企業の製品やサービスの優待券や割引券、お米や図書カードなど様々なものがあります。

自身の好みの優待を出している企業の株式を長期間保有することで、

定期的に株主優待を受け取ることができます。

株式投資のデメリット1 難易度が高い

株式投資は大きな金額を稼ぐことができる可能性がある一方で、難易度が高く勉強が必要になります。

経済や政治の勉強に加え、ニュース等で絶えず情報を収集することが大切です。

株式投資に関わる勉強を継続的に行えない方では

利益が出しづらくなってしまうのが株式投資のデメリットになります。

株式投資のデメリット2 大きな損失を出してしまう可能性がある

株式投資では、損失が出てしまうことも頻繁にあります。

株価が下がったときに、どのように立ち回ればいいのか、

また投資に使う資金の配分などをしっかり考えて

投資を行わなければ思いもよらぬ損失を出してしまう可能性がありますので注意しましょう。

債券投資のメリット・デメリット

次に債券に投資するメリットとデメリットを解説します。

| 【債券投資のメリット】 ・預金と比較すると高い利息収入を安定して得ることができる ・株式と比較しリスクが低い 【債券投資のデメリット】 |

債券投資のメリット1 預金と比較すると高い利息収入を安定して得ることができる

債券投資では、銀行にただ預金をしておくよりも高い金利を得ることができます。

預金の金利は金融機関によって多少の違いはあるものの、

現時点(2022年)では基本的に年利0.01%程度しか得ることができません。

これは100万円を預金していても1年間でたった100円の金利しか付かないということです。

債券は、例えば、国家が破綻する可能性が低い先進国の国債を持っていれば、

1%〜3%程度の金利を見込むことができます。

預金金利と比較すると非常に高い金利を安定して得ることができるのです。

債券投資のメリット2 株式と比較しリスクが低い

債券投資は株式投資と比較するとリスクが低いです。

株は時には数十%もの価格の乱高下が起きることもありますが、

債券の値動きは株式と比べると小さいです。

リスクが低い分、大きく儲かる可能性は株式と比較して劣りますが、安定した運用をすることができます。

債券投資のデメリット1 株式投資と比較し、必要投資金額が高い

100円から始めることができる株式投資と比較し債券投資は必要投資金額が高いです。

債券の購入金額は債券により違いがありますが、

個人向けの国債であれば1万円から購入をすることができます。

債券投資を始めるには最低でも万単位のお金が必要になってしまいます。

債券投資のデメリット2 株式と比較し、大きく稼ぐ可能性は低い

債券投資は、株式と比較して大きく稼げる可能性は低いです。

債券投資のメリットとしてリスクの低さを上述しましたが、

リスクが低く安定した投資が行える反面、大きな値動きが起きづらいため

その分、大きな価格上昇も期待することができません。

大きく稼ぐことを目的とする投資家には債券投資は向かないことがデメリットです。

株式と債券のどちらに投資をするべきか解説

前章は、株式投資と債券投資の違いやメリット・デメリットを解説しました。

では、あなたが投資を行うなら株と債券のどちらが良いでしょうか?

本章では株と債券がそれぞれどんな人にオススメかを解説しますので

ご自身にどちらの投資が向いているのかご確認ください。

株式がオススメな人

| ・リスクをとっても大きな資産増加を狙いたい人 ・投資に使える資金が小額の人 |

株へ投資をするのがオススメな人は上記2項目に当てはまる人です。

株は、リスクを取る分、大きなリターンを狙うことができます。

また、投資に使える資金が小額しかないならば、最悪失う金額もその小額の資金のみになります。

利益は大きく狙えるにも関わらずリスクは限定的です。

資産をこれから大きくしていきたいという方は、株式投資がオススメです。

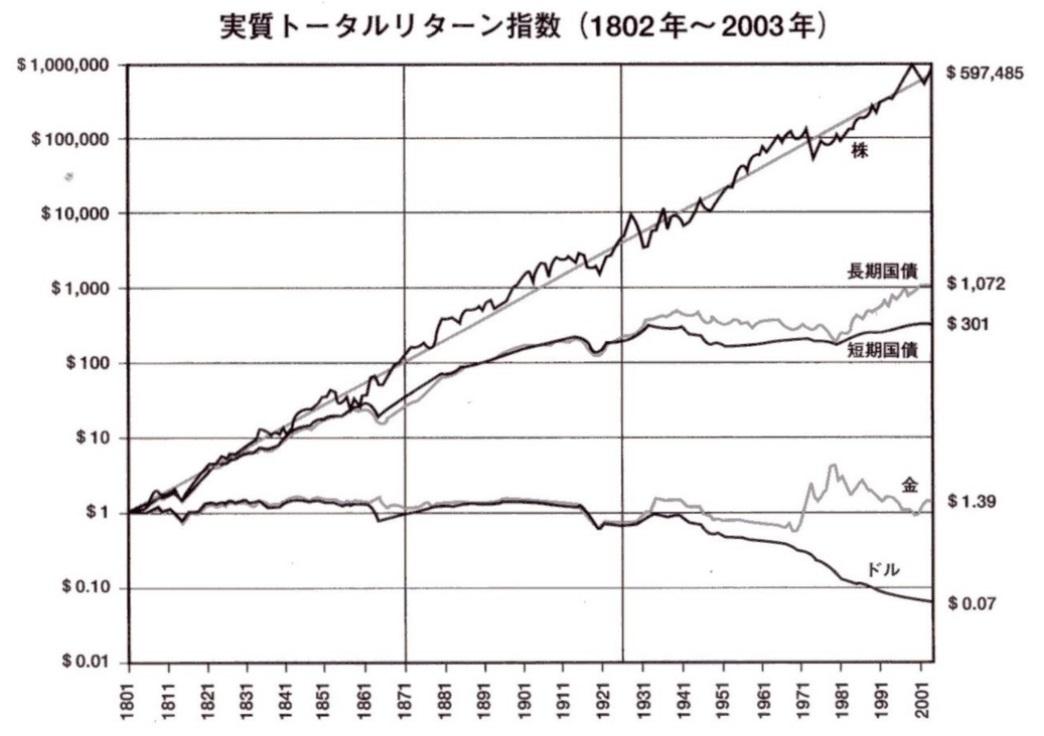

ご参考までに、

1801年に1ドルで株と債券を購入していた場合、約200年でそれぞれの資産がどのように増減したか

株式投資の世界的権威ジェレミー・シーゲル氏が調査し、

自身の著書『株式投資』でチャートにまとめています。

【ジェレミー・シーゲル著『株式投資』より】

上記のチャートで確認できる通り、株と債券はそれぞれ上昇しましたが、長期国債の約1000倍に対し、株式は約60万倍と大きく上昇していることが見て取れます。

株への投資は、ほかの資産に比べてリスクが大きいですが、その分、大きなリターンを狙うことができます。

債券がオススメな人

| ・リスクをなるべく抑えて安定した資産増加を狙いたい人 ・すでにある程度の資産を持っており、大きな資産増加を狙うより守りながら運用したい人 |

債券へ投資をするのがオススメな人は上記2項目に当てはまる人です。

債券は、低リスクかつ定期的な利息が魅力の商品です。

ただし、100万円を200万円に増やす、といったような大きな資産形成を

債券で行うことは困難です。

債券は、すでにある程度の資産を持っている人が

利息を安定的に受け取り、資産を守りながら増やしていく際にオススメです。

投資資金が大きければ利息の金額も比例して大きくなるため

小額で投資をする人と比べて効果的な投資ができます。

あなたに向いているのはどっち?株式と債券のオススメ投資診断

ここでは、あなたが株と債券のどちらに投資をするのが向いているのか

診断表を作成しました。

診断の結果、✓がより多く付いたものがあなたに向いているものになります。

投資を始めるためのご参考にしてください。

| 診断項目 | 該当したらチェック | 向いてる商品 |

| 資産が小さいため大きくしたい | 株式 | |

| リスクを取っても資産を増やしたい | 株式 | |

| 資産を大きく増やすよりも守りながら少しずつ増やしたい | 債券 | |

| 儲けの大きさよりもリスクの小ささを重視したい | 債券 | |

| 株主優待を得たい | 株式 | |

| アクティブな投資は怖いが預金だけではつまらない | 債券 |

いかがでしたでしょうか。

株と債券のどちらに投資をするのが向いているのか選ぶことができたかと思います。

次章では、実際に株と債券を購入する際のオススメの買い方をご紹介します。

株と債券のおすすめの買い方

本章では、株と債券のオススメの買い方をご紹介します。

実際に株や債券に投資を始める際のご参考にしてください。

【初心者にもオススメ!】投資信託で少額ずつ買い積み立てていく

初心者が株や債券を始める際のオススメの買い方は

「投資信託を購入する」という方法です。

| 【投資信託とは】 投資家から集めたお金をひとつの大きな資金としてまとめ、 運用の専門家が株式や債券などに投資・運用する商品で、 その運用成果が投資家それぞれの投資額に応じて 分配される仕組みの金融商品のことです。 |

投資信託の利点は、自分の代わりにプロが運用してくれるという点です。

株や債券への投資は、知識やタイミングなど考えなければならないことがたくさんあるので

初心者には難しいです。投資信託であれば、自分の代わりにプロが運用してくれるので

初心者でもプロと同様の結果を出すことができます。

投資信託の中でもインデックスファンドを買う。

初心者は株や債券を投資信託で購入することがオススメだと解説をしました。

では、どのような投資信託を購入するのが良いのでしょうか?

私がおすすめするのは「インデックスファンド」と言われる投資信託です。

| 【インデックスファンドとは】 株価指数や債券指数などの指標に連動した運用を目指す投資信託のことです。 |

なぜインデックスファンドが良いのかというと

様々なメリットがあるからです。

具体的なインデックスファンドのメリットは下記になります。

・コストが安い

・分散投資効果がある

・少ない投資金額で始められる。

・他の多くの投資信託より良い投資結果になる可能性が高い

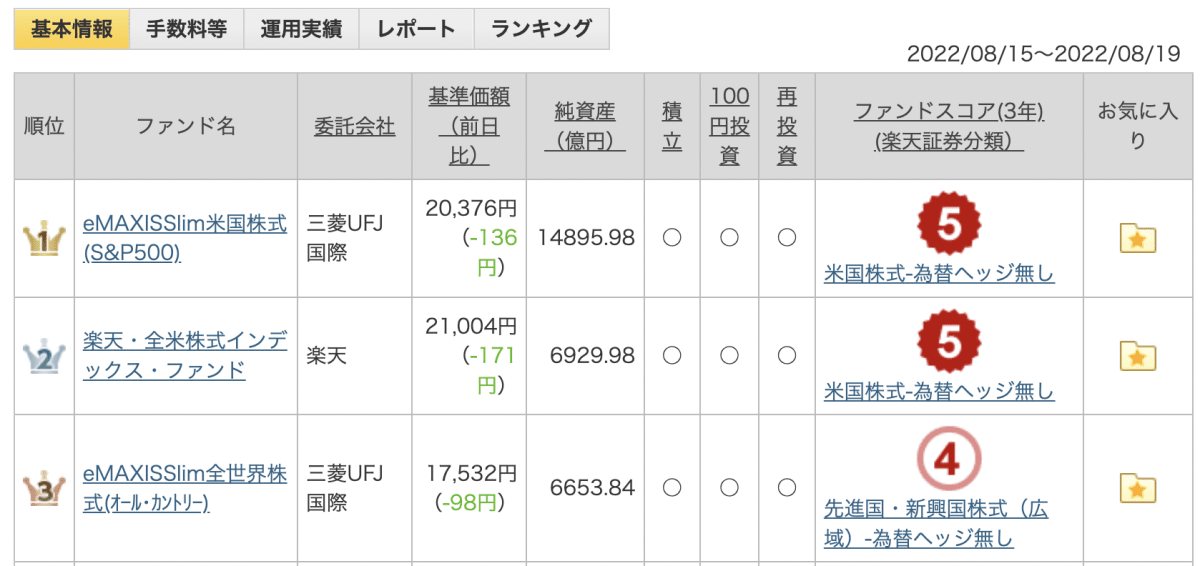

具体的なインデックスファンドをご紹介すると

下記のようなファンドが投資家の間では人気です。

【株のインデックスファンド】

(楽天証券HPより)

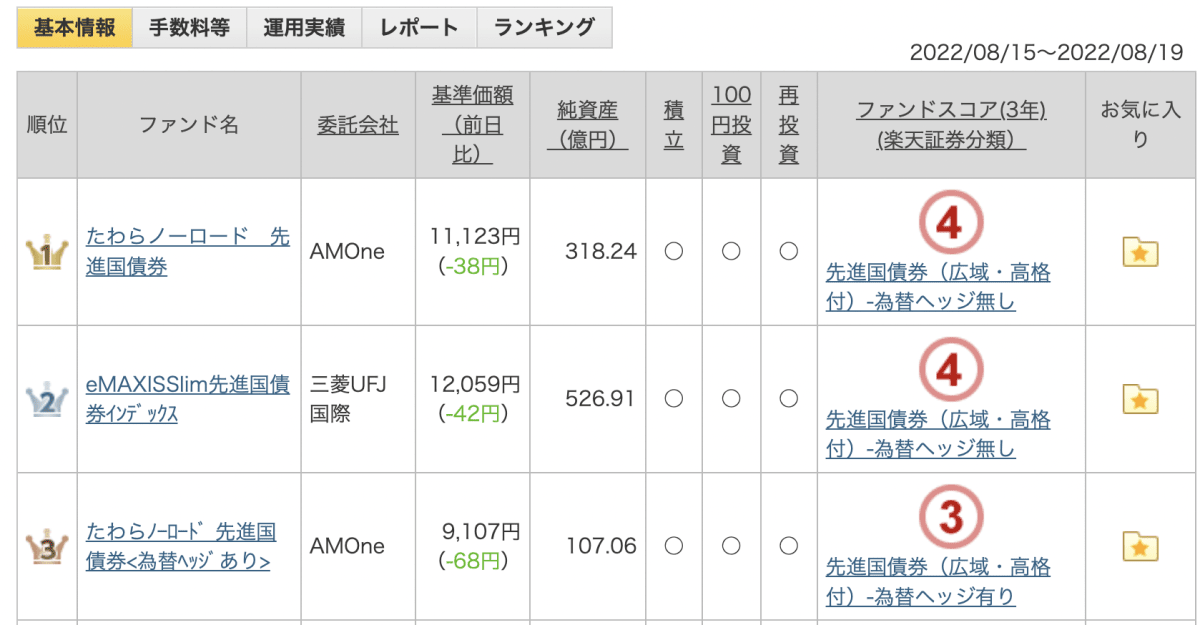

【債券のインデックスファンド】

(楽天証券HPより)

※特定の投資商品を推奨するものではありません。実際の投資にあたっては、自己責任の原則に基づいて必ずご自身の判断で行ってください。

インデックスファンドは、コストが安く、分散投資効果があるため

長期的に見ると、他の多くの投資信託より良い投資結果になる可能性が高いです。

なお、インデックスファンドに投資する際のメリットや注意点をさらに詳しく学ぶには

【初心者はまずインデックス投資から!オススメのファンドを3つ紹介】

をぜひご覧ください。

より高い結果を求めるなら個別に投資を行う。

前述した投資信託(インデックスファンド)は、

株と債券の初心者向けの買い方になります。

初心者でも市場平均と同様の結果が出せる反面、

市場平均以上の結果を期待することはできません。

もし、あなたが市場平均以上の結果を出す上級投資家になりたいならば、

投資信託ではなく、個別に株や債券を購入し、結果を出す必要があります。

ただし、個別に株や債券を購入し結果を出すには勉強が不可欠です。

勉強する方法は色々ありますが、投資に精通したセミナーに参加するのもひとつの手です。

そこでおすすめのセミナーとして、私達が運営する投資の学校「GFS」が

監修している「GFS監修:投資の達人講座」をご紹介します。

「投資の達人になる投資講座」に参加することで下記のような内容を学ぶことができます。

・利益を出すための株式投資のオススメの方法

・安定した金利を得られる債券投資の方法

・実績あるプロの株式投資家の考え方や戦略

上記はほんの1例ですが、他にも投資に役立つ知識が数多く学べます。

株式投資や債券投資で成功するには株の本質を学ぶことが一番の近道です。

正しい知識を身につけ、しっかりと利益を出していくために、ぜひご視聴ください。

株と債券の違いについてのQ&A

ここでは株と債券の違いについての疑問にお答えします。

- 株価が下がると債券はどうなりますか?

- 債券投資のデメリットはなんですか?

株価が下がると債券はどうなりますか?

1. 安全資産としての債券の需要が増える

株価が下がると、投資家はリスクを避けるために安全資産とされる債券に資金を移す傾向があります。これにより、債券の需要が増加し、債券価格が上昇することが多いです。特に、政府が発行する国債は安全資産とみなされやすく、株価下落時に買われる傾向があります。

2. 金利の低下

株価が大幅に下落すると、経済全体の不安が高まり、中央銀行が景気刺激策として金利を引き下げる場合があります。金利が低下すると、既存の債券の利回りが相対的に魅力的になるため、債券価格が上昇することが一般的です。債券の価格と金利は逆の関係にあるため、金利が下がると債券価格が上がります 。

3. リスクの増加と信用スプレッド

ただし、すべての債券が株価下落時に価格が上昇するわけではありません。特に企業債などの信用リスクの高い債券は、株価の下落に伴い信用リスクが増加するため、価格が下落する可能性があります。信用スプレッド(企業債の利回りと国債の利回りの差)が広がることによって、信用力の低い債券は価格が下がることがあります 。

債券投資のデメリットはなんですか?

債券投資のメリットとデメリットは以下です。

【債券投資のメリット】

・預金と比較すると高い利息収入を安定して得ることができる

お金を銀行にただ預金しておくよりも債券に投資しておくほうが、1%〜3%程度の金利を見込むことが可能です。

・株式と比較しリスクが低い

債券は株式に比べるとリスクが低いですし、値動きも小さいので、安定した運用が可能です。

【債券投資のデメリット】

・株式と比較し、必要投資金額が高い

株式投資は100円から投資ができますが、債券はまとまった金額が必要です。しかし個人向け国債は1万円から購入が可能です。

・株式と比較し、大きく稼ぐ可能性は低い

債券は株価の値動きも小さくリスクも低めなので、安定した運用が可能なのですが、株式のように大きく稼ぐことは難しいです。

まとめ

いかがでしたでしょうか。

本記事では、株と債券の違い、また投資をする際のオススメの購入方法などをご紹介しました。

最後に、改めて振り返ってみましょう。

まずは株と債券の概要からです。

| 【株式とは】 企業が事業を行うためにお金を調達する際に、発行するものです。 投資家が株式を買うことで、企業はお金を調達することができます。 また、投資家にとって、企業の株を保有するということは、 出資者になるということになり、会社のオーナーになることを意味します。 |

| 【債券とは】 国や企業などが、投資家から資金を借り入れる際に発行するものです。 投資家は、債券を購入することで国や企業に対して お金を貸すということになり対価として利子をもらうことができます。 債券には満期が定められており、満期日には、額面金額が投資家に払い戻されることになります。 また、国から発行される債券は「国債」、企業から発行される債券を「社債」と言います。 |

次に株と債券との違いは下記になります。

最後に、株と債券のオススメの買い方は下記です。

| ・初心者は投資信託で少額ずつ買い積み立てていく ・投資信託の中でもインデックスファンドを買う ・より高い成績を求めるなら個別で株や債券を買う(ただし勉強が必須) |

いかがでしたでしょうか。本記事を読んだあなたが株と債券の違いをよく理解し

ご自身に合った適切な投資を行えることができれば幸いです。

最後までお読み頂きありがとうございました。