「株の空売りって、何だろう?」

「株の空売りのメリット・デメリットが知りたい」

「どんなときに空売りをすればいいの?」

と、お悩みではありませんか?

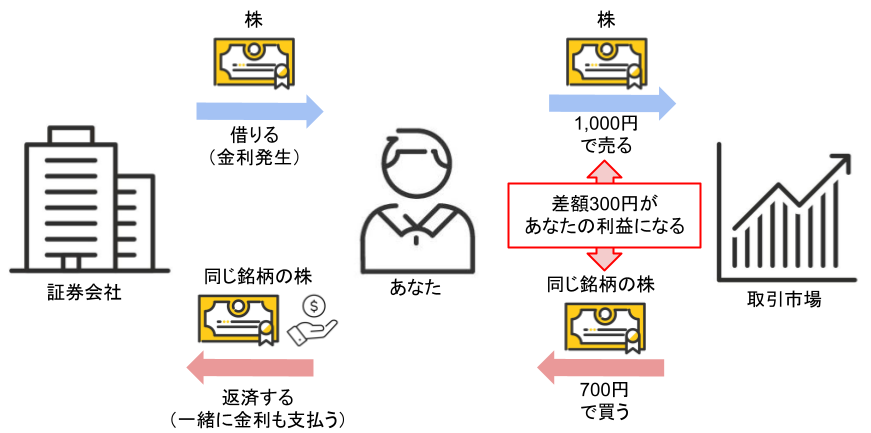

株の空売りとは、証券会社から株を借り、それを売ることを言います。

| 株の空売りのイメージ |

要するに株の空売りとは、株を持っていない状態でも証券会社から株を借りて売却することができ、

その後、再度市場から買い戻した時に証券会社に返済する差額で、利益を出す取引のことです。

このときに、売った値段よりも安く株を買う必要性があります。

通常の株取引では、株は安いときに買って、高くなった時に売ることで、その差額が利益となります。

空売りでは、これとは逆に下落局面でも利益を得られる方法です。そのため取引の幅を広げることができるでしょう。

ですが、株の空売りには注意も必要です。

なぜなら、空売りには特有のリスクや独特の制度があり、これをよく理解していないと、思わぬ損失を被るからです。

そこでこの記事では、まず

◎株の空売りとは何か?

◎株の空売りのメリットとは?

◎株の空売りのデメリットとは?

◎株の空売りを検討すべきなのはどんな人か?

この4つの疑問について、わかりやすく回答します。

その上で、あなたが空売りを検討すべきかどうか、ケース別に解説していきます。

空売りをしたいと思った方には、

◎株の空売りをする方法

◎知っておきたい空売りの制度8つ

◎株の空売りで利益を出すためのコツ6つ

◎株の空売りが難しそうだと感じたら取るべき対策

を解説しましょう。

ぜひ最後まで読んで、株の空売りを始めるかどうか、検討してみてくださいね。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

株の空売りとは?

株の空売りとは、証券会社から株を借り、それを売りに出すことを言います。

自分で保有している株ではないので、「ないものを売る」という意味から「空売り」と呼ばれています。

このほか「信用売り」「売り建て」と呼ばれることもあります。

ここでは株の空売りについて、以下のような順で分かりやすく解説していきます。

- 株の空売りの仕組み

- 株の空売りには2種類ある

それでは、さっそく解説しましょう。

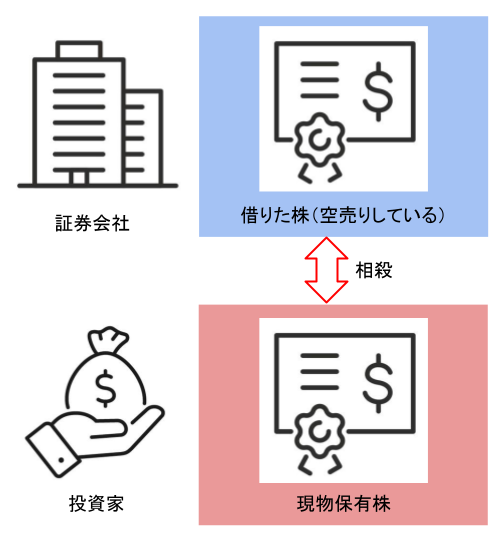

1-1. 株の空売りの仕組み

空売りでは、証券会社から株を借り、それを売ります。

株価が下がったところで、売った株を買い戻し、差益を得る手法です。

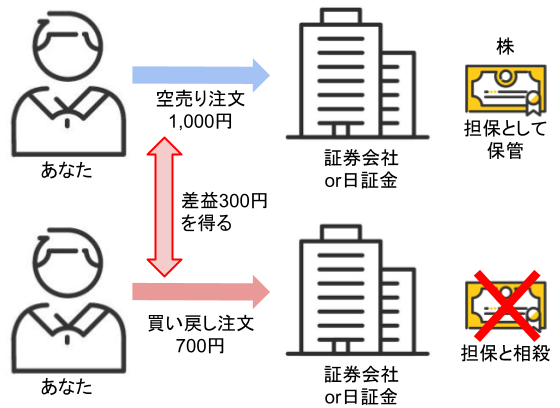

ですが実際には、空売り注文と同時に、借りた株式が売りに出されています。

注文が成立した後は、本当に株式を売ったわけではなく、証券会社もしくは日本証券金融株式会社(日証金)が担保として保管している状態です。

| 実際の空売りの仕組み |

その後、空売りした株を買い戻すときに、担保になっている株が相殺されるのです。

同時に、空売り金額・買い戻し金額の差益を得ることができます。

(※実際には、これ以外にも手数料や金利が発生しており、証券会社へ支払う必要があります。)

■空売りは信用取引の手法の一つ

空売りは「信用売り」とも呼ばれますが、これは、空売りが信用取引の一種だからです。

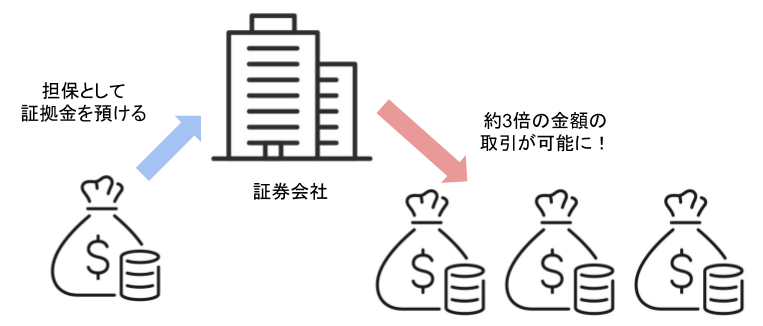

信用取引とは、現金や株式・投資信託を証券会社に預け、これを担保として約3倍の取引ができる制度を言います。

銀行からお金を借りるときに、審査を受けたり、担保を預けるように、証券会社でも似たようなシステムがあると考えてください。

| 信用取引のイメージ |

信用取引では、通常の株取引と同様、安いときに株を買い、高くなったら売る、という注文方法もできます。これは「買い建て」と呼ばれます。(空売りは「売り建て」と呼ばれます。)

一方、信用取引ではない通常の株取引は「現物」と呼んで区別します。買い建てとは呼びません。

株の空売りは、通常の株取引ではできない、信用取引特有の手法なのです。

1-2. 株の空売りには2種類ある

信用取引で株を空売りするときには、2種類の方法があります。制度信用取引と、一般信用取引です。

制度信用取引は、証券取引所が利率や銘柄を定めていますが、一般信用取引では、それぞれの証券会社がルールや銘柄を選定しています。

制度信用取引と一般信用取引 | ||

|---|---|---|

制度信用取引 | 一般信用取引 | |

証券取引所が選定した銘柄のみ | 対象銘柄 | ほぼすべての上場株 |

証券会社 & 日本証券金融株式会社 | 株を借りる相手 | 証券会社 |

6か月 | 期 限 | 証券会社による |

年率1.1%前後 | 貸 株 料 | 年率1.5%前後 |

あ り | 逆 日 歩 | な し |

一般には制度信用取引の方が広く利用されています。

これは、空売りをするときに株を借りる賃貸料(貸株料)が安いからです。

一方で一般信用取引の方が株を借りられる期限が長く、逆日歩がないなど、自由度が高いことから賃貸料を高めに設定している証券会社が多いです。

貸株料や逆日歩を始めとする信用取引特有の費用については、後ほど6. 知っておきたい空売りの制度8つで詳しく解説します。参考にしてください。

株の空売りのメリット

株の空売りをすると、どんなメリットがあるのでしょうか。

ここでは、以下の順で空売りのメリットを紹介します。

- 下落局面でも利益を得られる

- 両建てによるリスクヘッジができる

- 短期間で大きな利益を得られる

それでは早速、解説していきましょう。

2-1. 下落局面でも利益を得られる

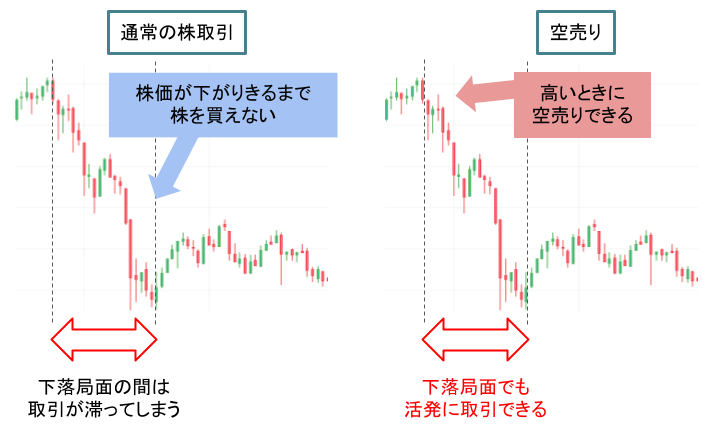

株の空売りは、下落局面でも利益を得られる手法です。

通常の株取引(現物取引)では、上昇局面でしか利益を得られないので、下落局面でも利益を得られる空売りができれば、取引の幅を広げることが可能になります。

| 株の空売りは、下落局面でも利益を得られる |

株式相場が上昇局面にあるときは、取引に参加しやすく、活発に売買を行う方が多いと思います。

反対に下落局面になると、通常の株取引では利益を得にくいので、参加しにくくなってしまいます。

しかし空売りの制度があることで、下落局面でも取引に参加しやすくなるのです。

投資家は株式相場の動きに左右されずに、いつでも取引を行えます。

下落局面で株の空売りをする場合、投資家は取引手数料や信用取引の金利を支払います。

証券会社側も相場の動きに左右されない安定的な収入源を得ているのです。

株の空売りは、下落局面でも投資家、証券会社、双方にメリットのある制度と言えます。

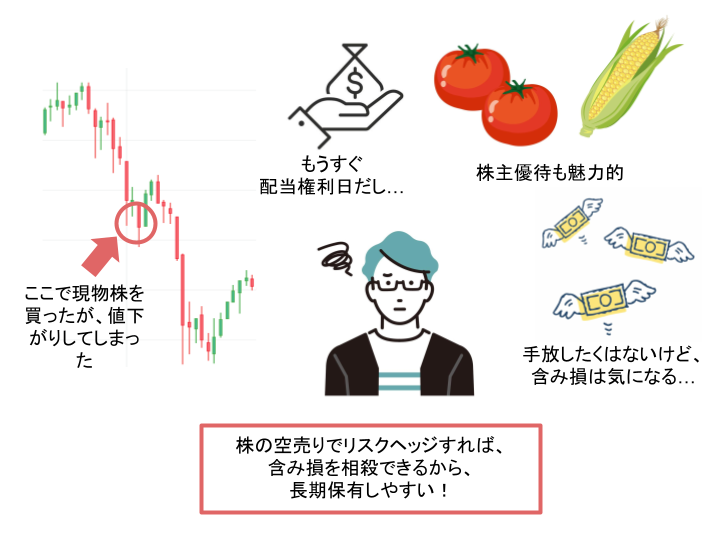

2-2. 両建てによりリスクヘッジできる

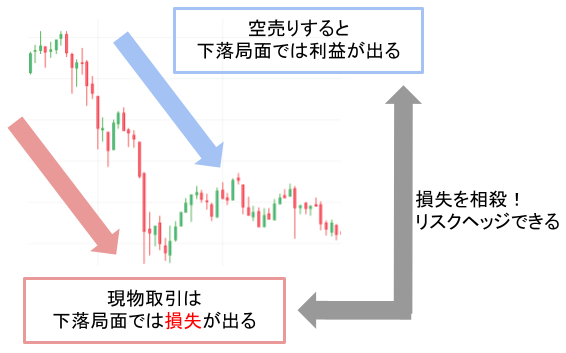

株の空売りを使うと両建てができるので、リスクヘッジが可能です。

これは「買い」「売り」両方のポジションを持つことで、損失が相殺されるためです。

既に現物で持っている株式が値下がりした時に、同じ銘柄で空売りをすれば「買い」「売り」両方を持っているので「両建て」と呼ばれます。

両建てを行ったとき、株価が値下がりすると、買っている株式には含み損、空売りしている株式には含み益が出ます。

このとき、同じ数量であれば損失は完全に相殺され、値下がり時のリスクヘッジができています。

| 空売りでリスクヘッジできる |

長期保有したい現物株を持っている場合なども、このように空売りを活用すれば、リスクヘッジをして損失を最低限に抑えることが可能です。

2-3. 短期間で大きな利益を得られる

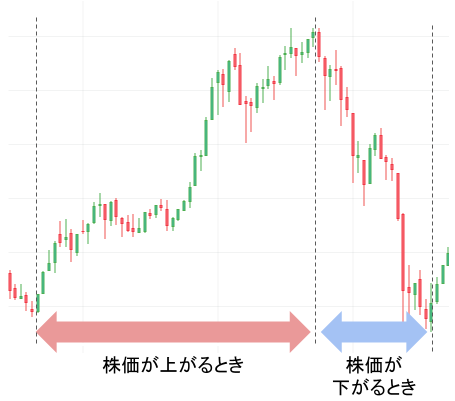

株の空売りでは、通常の現物取引や買い建てよりも、短期間で大きな利益を得られる可能性が高いです。

なぜなら、株は下がるときは一気に大きく値動きする性質があるからです。

通常、株は長期に渡って少しずつ値上がりし、3年、5年後には2倍、3倍の値段になっているものです。

一方、下げるときは短期間で急激に値段を下げ、たった数か月で半年前、1年前の株価に戻ってしまう、といった事態が珍しくありません。

| 株価が下がるときの方が、短期間の値動きが大きい |

そのため空売りをうまく活用すると、短期間で大きな利益を得られる可能性があります。

1.年利3%でコツコツ長期運用したい

2.年利10%で30年かけて資金をつくりたい

3.年利25%で最短で利益を出したい

4.全力で投資を勉強して年利50%を目指したい

株の空売りのデメリット

続いては株の空売りのデメリットを以下の順で解説します。

- 損失リスクが大きい

- 空売り特有の費用がかかる

- 利益に限界がある

さっそく解説していきましょう。

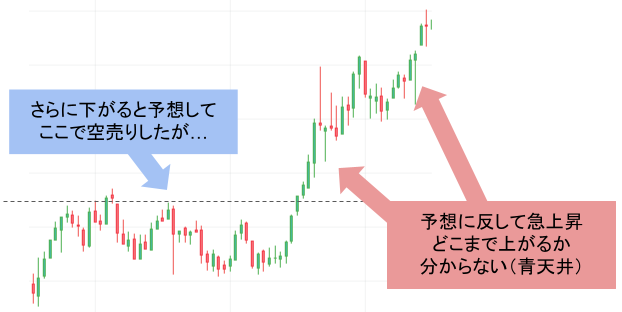

3-1. 損失リスクが大きい

株の空売りは、通常の買い取引に比べると損失リスクが大きいです。

もし株を空売りした後に、株価が上昇した場合、損失が無限に拡大してしまう可能性があるからです。

現物の株取引では、1,000円の株を買った場合、これが0円になったときに1,000円の損失となりますが、最大でも1,000円の損失にしかなりません。

しかし1,000円の株を空売りし、その後値上がりしてしまった場合、2,000円、3,000円…10,000円と、どこまでも上がり続ける可能性があり、損失がどんどん大きくなってしまいます。

これを「青天井(あおてんじょう)」と言い、空売りの損失リスクを表す言葉として使われています。

| 空売りには青天井リスクがある |

このように、株の空売りは買い取引よりも損失リスクが大きいので、想定外の動きをしたときは早めに見切りをつけ、損切りするのが良いでしょう。

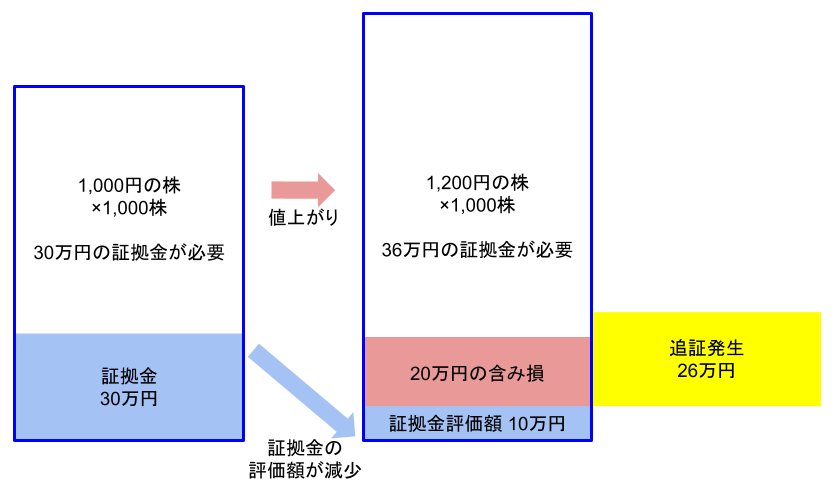

3-1-1. 追加保証金(追証)

上記のように、株の空売りをした後で、株価が上昇してしまった場合、含み損が拡大して追加保証金(追証・おいしょう)が必要になる場合があります。

これは、含み損が大きくなったことで、担保の評価額が減額されてしまうためです。

| 追加保証金(追証)のイメージ |

たとえば、1,000円の株を1000株、空売りしたとしましょう。

100万円の取引に対して30%の証拠金が必要なので、30万円を担保として証券会社に預けます。

この株が1,200円になったとき、20万円の含み損が出ます。

すると、担保の評価額が10万円になってしまうのです。

しかし、1,200円の株を1,000株、空売りしているので、120万円の取引をしていることになり、約36万円の証拠金が必要です。

このときに必要となる追加保証金は26万円です。

(※証券会社によって、必要な追加保証金の割合は違います。)

追加保証金が必要なのに入金できなかった場合は、強制決済されてしまいます。

その上で追加保証金を収める必要があり、予想外に損失が拡大する可能性があります。

追加保証金を回避するには、早めに見切りをつけることや、レバレッジをきかせすぎないこと、あらかじめ多めに証拠金を預けておくことが重要です。

空売りの損失リスクについて解説しましたが、知識なしで株の売買を行うと大きな損失を招く可能性があります。

ここまで読んで「やっぱり怖い」と感じたなら、それは正常です。

実際、空売りで大損する人のほとんどは

**「怖さを知らないまま始めた人」**です。

・なぜ損失が無限になると言われるのか

・どこで損切りすべきなのか

・プロはどうやってリスクを限定しているのか

これらを知らずに空売りをするのは、

地図なしで崖道を走るようなものです。

私たちの運営する投資スクールGFSの生徒さんに、投資での失敗体験から得た学びをお話いただいたインタビュー記事もあるので、興味のある方は参考にしてみてください。

普通は損切りをしないといけない所だと思いましたが、そのとき逆に相場を見るのはやめました。その後ウクライナ戦争が始まり、プラス10万円までは戻りました。

損をした経験から積立投資の重要性も学んだので、積立投資もはじめました。

>> インタビュー全文はこちらで読めます

マイナス100万円の損から投資スタイルを見直し、プラスの利益を出している30代男性

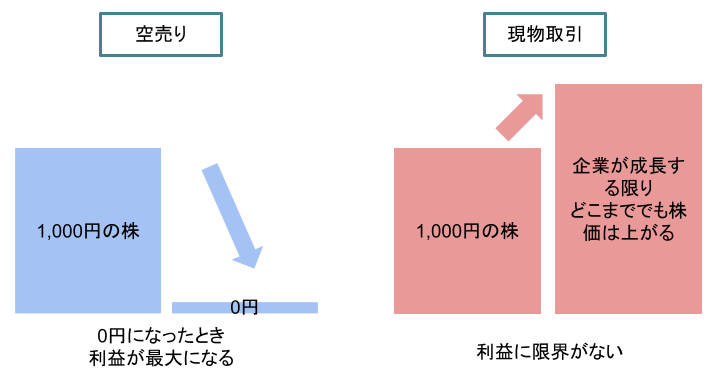

3-2. 利益に限界がある

株の空売りでは、利益に限界があります。

最高でも、株が0円になるまでしか利益を得ることができないからです。

反対に、現物取引であれば、株価は最高いくら、という上限はありません。企業が存続し、成長を続ける限り、理論的には無限に株価が上がり続けます。

しかし空売りの場合、利益が最高となるのは株価が0円になるときで、それ以上に利益を得ることはできません。

空売りには利益に限界があるということを、あらかじめ心得ておきましょう。

| 株の空売りは、利益に限界がある |

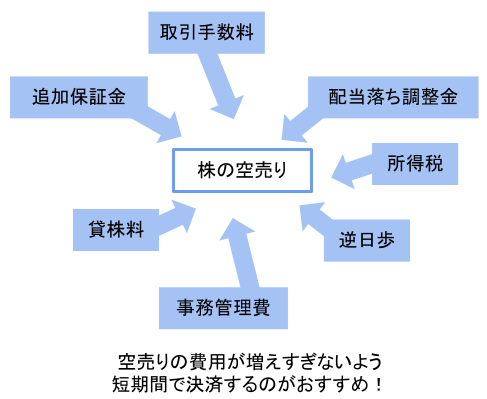

3-3 空売り特有の費用がかかる

株の空売りでは、今述べた「追加保証金」のような、空売り特有の費用がいくつかあります。

これは、本来持っていない株を売るために、株を借りることが原因です。

株を借りている間は貸株料がかかるほか、逆日歩、配当落ち調整金といった費用が挙げられます。

これらの制度については、後ほど改めて6. 知っておきたい空売りの制度8つで詳しく解説しますので、参考にしてください。

| 空売り特有の費用 |

こうした費用を最小限におさえるには、空売りをできるだけ短期間で決済(買い戻し)してしまうのがおすすめです。

株を空売りしている期間が長引くほど、どんどん費用がかさんでしまいます。空売りは、できるだけ短期の取引に活用しましょう。

株の空売りを検討すべき人とは

ここまでで、株の空売りについて詳しく解説してきました。

続いては、株の空売りを検討すべき人はどんな人か、例を挙げたいと思います。

ここでは、次のような4タイプの人を紹介しましょう。

- 株取引の経験が数年以上ある人

- 株取引でステップアップしたい人

- 現物で長期保有したい株がある人

- デイトレードをよくしている人

それでは、さっそく説明していきます。

4-1. 現物の株取引の経験が数年以上ある

もし現物の株取引の経験が数年以上あるなら、株の空売りを検討してみると良いでしょう。

株の経験や知識を身に着けており、空売りで利益を得られる可能性も高いからです。

現物の株取引を数年以上している人なら、下落局面では現物株取引で利益を出しにくいことを知っているはずです。

その下落局面でも利益を出せるのが空売りですから、一度検討してみてはいかがでしょうか。

もしあなたが株取引の経験がない株初心者でしたら、まずは以下の記事を参考に王道な方法からスタートしてみることをオススメします。

初心者でもできる!株式投資で成果をだせるようになるための王道の方法

4-2. 株取引でステップアップしたい人

現物の株取引に慣れてきて、通常通りの取引では物足りなさを感じている人や、株取引でもっと難しい取引にチャレンジしたいと思っている人は、空売りを検討してみてください。

株の空売りでは、現物取引よりも高度な情報や知識、技術を駆使することになるため、空売りを始めると自身のステップアップを図れるでしょう。

株取引でステップアップをしたいと考えている方は、空売りにチャレンジしてみてください。

4-3. 現物で長期保有したい株がある人

配当が多い株や、株主優待が魅力的な株など、現物で長期保有したい株がある人は、空売りを行ってうまくリスクヘッジするのも良いでしょう。

例えば、長期保有している株がある人は、何度かに分けて買い増しをしていると思います。

しかし株価は変動しますので、含み損が発生することもあるでしょう。

株を手放したくはないが、資産価値の減少は気になる、というときに同じ銘柄を空売りすると、含み損を相殺することが可能です。

| 長期保有したい株の資産価値が減少したときは… |

長期保有している株なら、その株が値下がりするときの特徴も良く理解していると思います。

値下がりするときの動きも読みやすく、空売りでも利益を出しやすいでしょう。

現物で長期保有したい株がある人は、空売りにもチャレンジしてみてはいかがでしょうか。

4-4. デイトレードを良くしている人

現物株の取引でも、普段から良くデイトレードをしている人は、空売りのコツをすぐにつかめる可能性が高いです。

なぜなら、株の空売りは短期的な取引に向いているからです。

株の空売りをするときは、値動きの大きさや情報収集がとても重要です。

相場の動きに敏感に対応する必要がありますので、デイトレードの経験を活かすことができるでしょう。

デイトレードを良くしている人は、空売りも検討してみてください。

株の空売りをする方法

株の空売りをするには、まず証券会社で信用口座を開設する必要があります。

信用口座開設には一定の条件や審査をクリアしなければなりません。

ここでは、空売りをするため、信用口座を開設する条件について説明します。

- 投資経験

- 金融資産

- 保証金

- 年齢

証券会社によって条件は多少異なりますが、一般的によく条件とされているものを紹介します。

5-1. 投資経験

信用口座開設に必要な条件の一つ目は、現物株の投資経験が1年以上あることです。

まずは1年以上の投資経験があれば、信用取引を始める準備ができている、と考えられるからです。

ただし株以外の、投資信託やFx、債券等の取引経験では認められません。

信用取引には、最低限、現物取引の性質、特徴を理解していることが求められます。

5-2. 金融資産

二つ目の条件は、一定以上の金融資産を持っていることです。

信用取引には、現物取引とは異なる費用がかかり、場合によっては追加で保証金を入金するなど、緊急で資産を移動するケースがあるからです。

具体的には、ネット証券で100万円以上、店舗や窓口を構える総合証券会社では300万円以上としているところが多いです。

安定して信用取引を行うために、一定額以上の金融資産を持っていることが条件となります。

5-3. 保証金

保証金(証拠金)とは、信用取引を行うために、最低限、証券会社に預けておく担保のことです。

保証金にも最低金額が設けられており、多くの証券会社で最低30万円とされています。

この約3倍の取引ができるので、30万円預けているなら90~100万円分の取引ができます。

もし、保証金を100万円預けているなら、300万円程度までの取引ができます。

ただし、信用取引の建て玉に含み損があれば、追加保証金を求められることがあります。

(※建て玉とは、信用取引で買い、もしくは売りで保有している株です。)

5-4. 年齢

信用取引ができる年齢は、20~79歳とされています。

20歳未満、80歳以上の方は、信用取引における高度な判断が難しいと考えられるからです。

合わせて、追証(追加保証金)などへの対応能力も比較的低いと考えられています。

もしあなたが、次のどれかに当てはまるなら要注意です。

・「下がりそうだから」という直感で空売りしようとしている

・SNSや掲示板の情報を鵜呑みにしている

・損切りラインを決めていない

これは、空売り初心者が最初に大損する典型パターンです。

空売りは「やる・やらない」よりも、

**「正しい順番で学んだかどうか」**で結果が決まります。

知っておきたい空売りの制度8つ

株の空売りには、現物取引とは異なる制度があり、良く理解しておかないと、思わぬ損失につながる恐れもあります。

空売りをする上で覚えておきたい制度は次の8つです。

- 貸株料

- 逆日歩(品貸料)

- 配当落ち調整金

- 制度信用取引の6か月の期限

- 空売り規制

- 取引手数料

- 事務管理費

- 空売りで利益が出たときの税制

それぞれ分かりやすく解説していきましょう。

6-1. 貸株料

貸株料とは、制度信用取引で空売りをするときに、証券会社から株を借りるための金利です。

年率1.1%程度となっており、保有日数に応じて日割り計算されます。

たとえば、1,000円の株を100株空売りしたとき、貸株料は1日あたり3円程度です。

制度信用取引では最大6か月保有できますので、最終日まで保有した場合は540円程度となります。

証券会社によって違いはありますが、決済時に貸株料を計算し、損益と合わせて差し引かれることが多いです。

6-2. 逆日歩(品貸料)

逆日歩(ぎゃくひぶ、品貸料とも)とは、制度信用取引で空売りをするときに、借りる株が足りない場合、現物保有者から株を借りるときの賃貸料を言います。

通常、空売りでは証券会社が保有している株を借りますが、証券会社の保有数にも限りがありますので、その場合は他に持っている人から株を借りてくることになります。

その人に支払う金利が逆日歩です。

逆日歩を定めているのは日本証券金融株式会社(日証金)で、1日1株あたり〇円というように公表されます。

毎日金額が変わるため、正確な金額を計算するのは難しいですが、株が足りないほど逆日歩の金額が上がります。

著しく株が足りないときは、1日に数千円ずつ逆日歩が発生してしまうケースも。利益と相殺しても、かなりの痛手です。

逆日歩を避けるには、売買高が比較的大きく、十分な流通量のある銘柄を選ぶのが良いでしょう。証券会社によっては銘柄別の「逆日歩発生予想」を公開しているところもあります。こうした情報を活用し、逆日歩に気を付けてください。

Point!

- 貸株料は、空売りをしたら必ず毎日発生する費用。利率は一定。

- 逆日歩は、空売りした株の流動性が低いときに発生することがある費用。流動性が低いほど金額が高くなる。

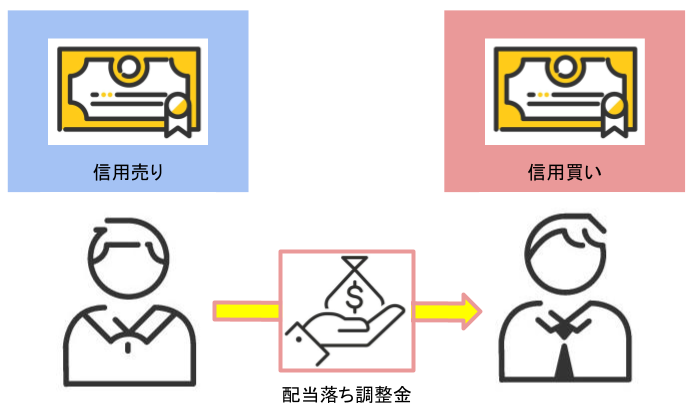

6-3. 配当落ち調整金

配当落ち調整金とは、空売りしている株の配当金に相当する額を言います。

空売りしている人は、買い建てしている人に配当落ち調整金を支払う必要があります。

信用取引では、証券会社からお金を借りて株を買ったり、証券会社から株を借りて売ったりしているため、実際の株の名義は証券会社になっています。

そのため、信用取引で株を買っている人は配当金を受け取れませんが、代わりに配当落ち調整金を受け取ることができます。

配当落ち調整金の金額は、配当金から所得税を引いた金額です。

配当金と異なるのは、信用売りをしている人が、信用買いしている人に、配当落ち調整金を支払うという点です。

| 配当落ち調整金のイメージ |

多くの証券会社では、配当金の権利落ち時に配当落ち調整金が発生します。

ただし支払日は決算日の3~4か月後となるケースが多いです。

空売りで権利日をまたぐ場合は、配当落ち調整金に注意しておきましょう。

6-4. 6か月の期限

制度信用取引で株の空売りをすると、最長6か月の期限が設定されます。

期限内に買い戻ししなかった場合、空売りから6か月後には強制的に買い戻しされてしまう点に注意しましょう。

もし、買い戻しにより損失が出てしまうときには「現渡(げんわたし・品渡し)」という制度を利用することもできます。

これは、証券会社から借りている株を、証券会社へ返却することです。

このとき空売りしていた分の代金を受け取れますが、株を返却するためには、現物で同じ株を保有している必要があります。

| 現渡のイメージ |

長期保有株のリスクヘッジとして空売りをしている人は、現渡の方が利益が出る場合もあると思います。

状況に合わせて、その都度もっとも良い選択ができるようになれば、空売りでも利益を出しやすくなるでしょう。

6-5. 空売り規制

空売りには規制があります。

これは、空売りにより意図的に株価を下げようとするのを防ぐためです。

同時に、空売りが殺到し、株価が過剰に値下がりしてしまうのを防ぐためでもあります。

具体的には、株価が前日の終値から10%以上の値下がりがあると、空売り時に価格規制されます。

これを「空売り規制」と呼んでおり、51単元以上の注文をするときには、現在値よりも高い値段で指値しなければなりません。

とは言え、個人投資家が日常的に投資を行う範囲内で空売り規制に抵触することは少ないと思います。

もし大口の注文をする際には、空売り規制を思い出してください。

6-6. 取引手数料

現物株の売買時に取引手数料がかかるのと同様、空売りでも取引手数料がかかります。

証券会社によって金額・方式は異なりますが、買い戻し時だけ手数料かかかるところや、空売り時・買い戻し時両方手数料が発生するところ、日計りの場合のみ片道手数料だけかかる、といった例があります。

6-7. 事務管理費

事務管理費とは、信用取引特有の手数料で、1か月ごとに1株当たり11銭程度(100円に満たない場合は110円)とされています。

さして気にするほどの金額ではありませんが、株数が増えればその分事務管理費も大きくなりますので、頭の片隅に入れておくと良いでしょう。

6-8. 空売りで利益が出たときの税制

空売りで利益が出た場合は、現物の株取引と同様の税金がかかります。

具体的には、利益の20.315%を申告分離課税として取り扱わねばなりません。

ただし特定口座で信用取引を行い、源泉徴収ありを選択していれば、利益が出た時点で自動的に税金が引かれるので、確定申告は不要です。

一般口座や、源泉徴収なしを選択している人は、この機会に口座の状況を確認してみましょう。

株の空売りで利益を出すためのコツ6つ

ここまでで、株の空売りの性質や制度、費用について詳しく理解できたと思います。

最後に、空売りで利益を出すためのコツを6つ紹介します。

- あらかじめ半年先の値動きを予想する

- 逆指値を活用する

- 信用倍率を確認する

- 下落局面に入ってから空売り注文を出す

- レバレッジをきかせすぎない

- 機関の空売りに流されない

それでは6つのコツを紹介しましょう。

7-1. あらかじめ半年先の動きを予想する

株の空売りをするときは、あらかじめ半年先の動きを予想しておくのがおすすめです。

制度信用取引には半年の期限がありますので、その期限が切れるころを予測し、強制決済を避けることにつながります。

株取引で一番残念なのは、損切りよりも、予定外の事態により決済せざるを得ない場合です。

そのときに損が出ていればなおさらのことでしょう。

半年先に利益が出ていなければ現渡しを考えるところまで計算に入れて下さい。

保有株で返済するパターンまで視野に入れれば、安易に空売りして良い株かどうか、判断の目安にもなります。

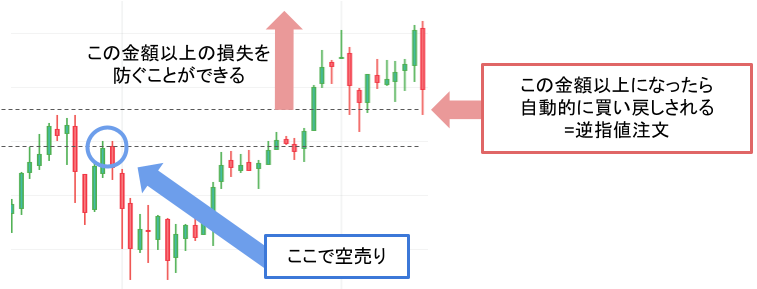

7-2.逆指値を活用する

株の空売りをするときは、あらかじめ逆指値注文を入れておくのがおすすめです。

予想に反して株価が上昇したときに、損失が拡大して青天井となるのを防ぐことができます。

逆指値(ぎゃくさしね)注文とは、損失を限定するために「株価が〇円以上になったら、自動的に買い戻しする」という注文方法です。

売り以外に買い注文の場合でも逆指値注文ができるので、すでに活用している方も多いと思いのではないでしょうか。

| 逆指値注文で損失を限定させる |

空売りした株が値上がりすると、損失が無限に拡大してしまいます。

逆指値注文を活用すると、損失を限定させることができるので、上手く取り入れてください。

7-3. 信用倍率を確認する

株の空売りをするときは、信用倍率をよく見ておきましょう。

信用倍率を見ると、青天井や逆日歩を避けられるからです。

信用倍率とは、信用買い注文と信用売り注文のバランスを示したもので、以下の計算式で表されます。

信用倍率 = 信用買い残 ÷ 信用売り残 |

株の空売りをするときは、信用倍率が1より小さいときがおすすめ 信用倍率が0.5以下になると逆日歩が発生しやすいので注意 |

買い残とは、現在、市場に注文として出されているが、成立していない買い注文(残っている買い注文)を意味します。

売り残とは、成立していない売り注文(残っている売り注文)です。

信用倍率が1より大きいときは、信用売り残よりも信用買い残の方が多いことを意味します。

この場合、逆日歩が発生する確率は低いと言えますが、株価が上がる可能性が高いことも示しています。

空売りをするときには、信用倍率が1より小さくなっているときがおすすめです。売り残の方が多いため、株価が下がりやすい状態と言えるでしょう。

ただし0.5を下回るような著しく信用倍率が低い場合は、逆日歩の発生率が高くなります。空売りを避ける方が良いでしょう。

7-4. 下落局面に入ってから空売り注文を出す

株の空売りをするときは、下落局面に入ってから空売り注文を出すようにしましょう。

トレンドが安定しない内は、株価が急激に上昇転換する可能性も高いからです。

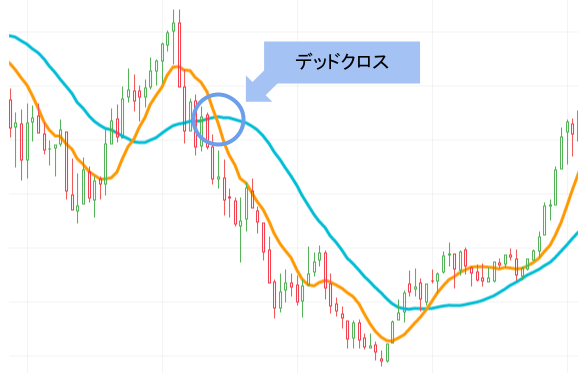

何を持って下落局面(下落トレンド)に突入したと言うかは、人によって判断が分かれるところだと思います。ここでは一つの例として移動平均線の動きを挙げます。

| 移動平均線と下落局面の関係 |

株のチャートを見ると、ローソク足に寄り添うように線が描かれているのをご存知だと思います。

これを移動平均線と言い、オレンジ色が5日平均線、水色が25日平均線です。それぞれ過去5日、過去25日の平均値を表しています。

図では、5日(オレンジ色)が25日(水色)を追い越して下降局面に突入しています。

これを「デッドクロス」と呼び、デッドクロス後は下落トレンドが続くことが多いです。

デッドクロス後に下落局面に入ることが分かっていれば、空売り注文を出すタイミングとして準備しやすくなります。

ただし、実際の相場ではこの通り株価がきれいに動くとは限りません。あくまでも一つの目安として考えましょう。

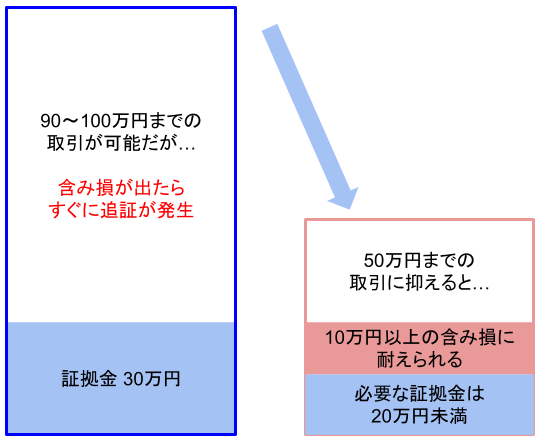

7-5. レバレッジをきかせすぎない

株の空売りをするときは、レバレッジを利かせすぎないように注意しましょう。

レバレッジを利かせすぎると、すぐに追証が必要となるからです。

空売りした株の含み損を考慮すると、レバレッジは2倍程度までに抑えるのが良いでしょう。

たとえば、30万円の証拠金を預けると、90~100万円までの取引が可能ですが、実際にはその半分(45~50万円)程度までの取引に抑えておくのが無難です。

この場合、必要な証拠金は20万円未満となり、10万円以上の含み損が出ても追証発生せず耐えられる計算です。

| レバレッジには余裕を持たせよう |

証拠金に余裕があれば、含み損が出ても追証発生までに余裕があるのが分かります。

空売りをするときは、レバレッジをきかせすぎないようにしましょう。

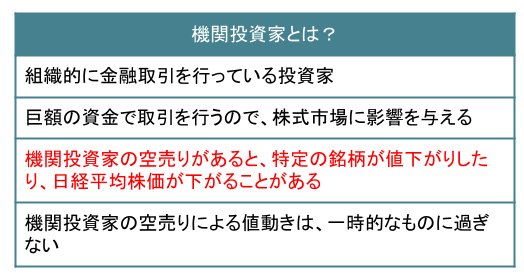

7-6. 機関の空売りに流されない

「機関の空売り」に流されてしまうと、思うような取引ができなくなってしまいます。

機関の空売りは一時的なものですので、流されないよう気を付けましょう。

機関の空売りとは、機関投資家による空売りを言います。

機関投資家とは、個人投資家ではなく、証券会社や信託会社、保険会社、銀行、他金融機関、各種ファンドなど、組織的に金融取引を行っている投資家です。

機関投資家は巨額の資金で取引を行うため、株式市場に大きな影響を与えると言われます。

機関投資家が株の空売りを行うと、特定の銘柄が大きく値下がりしたり、日経平均株価に影響を与えたりします。実際に値下がり要因としてニュースに取り上げられることも多いです。

もし「機関投資家の空売りにより…」とニュースで報じられれば、大口の空売り注文があったために、株が値下がりしたことを意味しています。

その企業の業績が不振なわけでも、事故や問題が起きたわけでもありません。一時的な値動きであり、やがて株価は落ち着きを取り戻しますので、落ち着いて冷静に対処するのが良いでしょう。

株の空売りに関するよくあるギモン

では、最後に株の空売りに関して、初心者の方が抱きやすいよくあるギモンを2つ取り上げたいと思います。

- 株の空売りはなぜ儲かるの?

- 空売りした株はいつ買い戻すの?

では、順番に見ていきましょう、

「株の空売りはなぜ儲かるの?」

まず、前提として株の売買は、「空売りだから儲かる」ということはありません。

「空売りの方が短期間に儲けを出しやすい」という理解が正しいです。

株の空売りのメリットの章でも取り上げましたが、一般的に株価は上がる時よりも下がる時の方がそのスピードは早い傾向にあります。

人間の心理として、どうしても目先の利益に目が向きやすくなるため、通常の買いに比べて空売りの方が短期間に儲けられるチャンスがある、という要素が「空売りは儲かる」という見解が生まれた要因と考えられるでしょう。

ただ、空売りを行うにあたっては短期間に儲けられるチャンスに注目するよりも、それ以上に大きな損失を出すリスクに最大限注意を払うべきです。

株式投資の世界には、「買いは家まで売りは命まで」との格言も存在します。

これは株価の下落には物理的な制約がありますが、上昇はないため、際限なく損失が広がるリスクがあることを端的に表現した絶妙な言葉です。

空売り後、予想に反して株価が値上がりしたとき、「いつか下がる」と安易に考えて保有するのは大変危険なのでくれぐれもご注意を。

この話を聞いて、少しでも怖いと感じられたら、今は空売りはやめて、買いで儲ける戦略を立てた方が無難でしょう。

「空売りした株はいつ買い戻すの?」

前述の通り、制度信用取引であれば6ヶ月以内に買い戻す必要があります。

一般信用取引であれば、証券会社にもよりますが、無期限としている場合が多いです。

そのため、空売りした株をいつ買い戻すのかは、投資家であるあなた自身の判断で決めることができます。

空売りした株を買い戻すタイミングとしては、一般的に以下の3つほどあります。

- 1.利益確定

- 2.損切り

- 3.配当金の支払い時期

1.利益確定

まず、最もイメージしやすいのは利益確定での買い戻しでしょう。

目標の株価に到達したとき、あるいは市況やテクニカル的な要素で価格が今後上昇に転じると判断されるときが、空売りした株を買い戻すベストなタイミングです。

2.損切り

続いて、おそらく最も多いであろう、損切りでの買い戻しです。

損失を一定の範囲に限定するため、損切りラインをあらかじめ設けておき、そこに到達した際に買い戻しを行います。

損切りは、手動で行う場合もあれば、指定した価格に到達したら自動で損切りする方法の2種類があります。

3.配当金の支払い時期

空売りした株を、権利付き最終日(権利確定日)までに返済しない場合、証券会社に「配当落ち調整金」を支払う必要が生じます。

(証券会社が本来得られていたはずの配当を補充する目的です)

そのため、権利付き最終日が近づいてきタイミングで、買い戻すのも一つの戦略です。

「株の空売りはできない」と感じるなら

ここまで、株の空売りについて、ていねいに解説してきました。

しかし中には、

「自分には空売りはリスクが高すぎる」

「空売りには制度や費用がたくさんあり、管理が大変だ」

などと感じた方もいるのではないでしょうか。

たしかに株の空売りは、初心者には難しい取引です。管理にも気を使いますし、もっと簡単に多くの利益を得る方法があるなら、そちらの方が良いと感じるかもしれません。

そこで、未経験者でも資産が増える方法を分かりやすく解説してくれるのが、

投資スクールGFSの無料特別講座です。

8-1. 世界的に著名な投資家に直接取材している

【GFSの無料特別講座】が、ほかの投資講座と異なるのは、世界的に著名な投資家に直接取材し、リアルタイムの生情報を得ている点です。

多くの投資講座では、有名投資家の書いた本を元に講座を設けますが、【GFSの無料特別講座】を運営する投資スクールでは、直接その本を書いた投資家の元へ行き、直に情報を聞き出しています。

そのため、本には書いていない情報を知り、今もっともふさわしい投資方法は何か、学ぶことができます。

それでは、どんな方が投資スクールで実際に講師として教鞭をふるっているのか、一部の方々を紹介します。

こちらで紹介したのは、ほんの一例に過ぎません。投資スクールでは、総勢約70名の投資家から投資の情報を学ぶことができます。

投資の情報を集約したとも言えるこの講座を受けることで、世界をリードする投資知識を得られるのが理解できると思います。

8-2. 初心者でも、経験者でも、より多くの利益を得る投資方法を学べる

【GFSの無料特別講座】では、空売りのようなハイリスク取引でなくても、多くの利益を得る方法を学ぶことができます。

これは、実際に【GFSの無料特別講座】が、あらゆる投資方法を試しているからです。

現在、日本にはたくさんのマネースクールや投資講座があり、投資書籍や投資に関するYoutubeチャンネルが無数にあります。

その中から【GFSの無料特別講座】では、300万円以上かけて他社のマネースクールを受講し、2,000時間以上かけて投資書籍を分析しました。

中には全く成果を挙げられない方法や、忙しい人には管理が難しい方法、リスクが高すぎる方法もありますが、そういうものは排除しており、効果を出しやすいものだけをあなたに教えてくれるのです。