今日はほったらかし投資について学んでいくよ!

ものぐさな人にぴったり!

投資未経験の方は、投資にどういうイメージをお持ちですか?

- たくさんのモニターで株価チャートに一日中かぶりついてトレード。

- 会社四季報と首っ引きで企業分析して銘柄探し。

- 経済新聞や経済ニュースを毎日欠かさずチェックしていい情報に乗っかる。

- インフルエンサーがSNSでつぶやいた銘柄にだれよりも早く飛びつく。

ーーだいたいそんなところでしょうか。

いずれのイメージも「自分にはハードルが高いなあ」と敬遠していそうな雰囲気です。

でも、そんな大変な思いをしなくても資産を増やせる投資方法があるって聞いたらどうですか?

一度自動で資産を増やしていくしくみをつくってしまえば、あとは経済情報も銘柄探しも、面倒なトレードも不要。

それが「ほったらかし投資」です。

「ほったらかしが投資になるなんて、そんな馬鹿な!」とふつうは思いますよね。

でも、ほったらかしが投資になるのです。

実践している人が「投資家」を名乗るのにはいささかためらいがあるかもしれませんが、これもれっきとした投資の1つです。

しかもこの「ほったらかし投資」が予想以上に有効で、資産を爆増させることがわかってきているのです。

そんな「ほったらかし投資」を今回は徹底的に学んでいこうと思います。

この記事では

- ほったらかし投資とは何か

- ほったらかし投資はどんな人に向いているか

- ほったらかし投資はどう始めるか

- ほったらかし投資は何を買うのか

- ほったらかし投資でどれくらい資産を増やせるか

- ほったらかし投資で失敗したらどう対処するか

- ほったらかし投資の参考書はあるか

について、順を追って解説していきます。

読み終わる頃にはみんなきっと「ほったらかし投資」を始めたくなっているはず。

正しい「ほったらかし」を学んでいこう!

なんかゆるそう!

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

第1章 「ほったらかし投資」を理解できない人は負け組になる

いきなりセンセーショナルな章タイトルですいません。

でもこれ、本当なのです。

「ほったらかし投資」を「楽して簡単にすぐ資産が増やせる投資方法」だと思った人は要注意です。

忙しくて投資やその勉強に時間がかけられないビジネスマン、まだ資金力が乏しい若い方にとても有益な投資法ですが、一歩間違うと、その手の詐欺にコロッとひっかかって人生詰むことになります。

そうならないためにも、正しい「ほったらかし投資」の定義を覚えておいてください。

「ほったらかし投資」とは、

- 自動引き落としでつみたて投資をすることです。

- 株を長期でほったらかしにすることではありません。

- AIソフトで自動売買することでもありません。

以下に簡単に説明していきます。

1-1 「ほったらかし投資」は自動引き落としでつみたて投資すること

「ほったらかし投資」とは、毎月一定の金額を銀行(カード)引き落としにすることで、証券口座で定期的に投資信託を買い付けていくことです。

この仕組みは証券会社に口座を開けば、投資信託の購入ページからだれでも簡単に設定できます。

「定額定期のつみたて投資」と同じ意味です。

つみたてNISA(ニーサ=少額投資非課税制度)やiDeCo(イデコ=個人型確定拠出年金)を利用することで、さらにお得に資産が増やせます(詳細は第3章で)。

証券会社によっては購入代金をカード払いにすることもでき、自動でポイントをつけることもできます。

たとえば楽天証券でつみたてる場合、楽天カードで支払い設定すると楽天ポイントがもらえます。

ご自分のカードで引き落とし設定ができるかどうか、証券会社できちんと確認しましょう。

1-2 「ほったらかし投資」は買った株を長期で放置することではない

投資の世界では、「バイ&ホールド(buy & hold)」、すなわち一度買ったらずっと持ち続けろ、という長期投資の手法があります。

これは長期で放っておくという意味では似ていますが、いわゆる「ほったらかし投資」とは異なります。

「ほったらかし投資」は、あくまで自動的かつ定期的にコツコツと買い増していく手法です。

これも第7章で解説しますが、いっぺんに買ってしまうと、コツコツつみたてていくメリットを享受できません。

1-3 「ほったらかし投資」はAIソフトによる投資の自動化のことではない

「ほったらかし投資」と検索すると、必ずと言っていいほど「自動売買ソフト」の記事(のような勧誘広告)が出てきます。

これは何かというと、AI(人工知能)がいい銘柄を自動で抽出したり、売買ポイントを教えてくれたり、証券口座と連動して自動で売買してくれたりするコンピュータソフトのことです。

チャートが読めない人や、銘柄選び、売買タイミングがわからない人にとっては、「自分が何もしなくても勝手に稼いでくれる」夢のようなツールに思えてきますよね。

そのため、「月収●百万円稼いだ」「億も夢ではない!」などのうたい文句につられて、ついつい高額で買ってしまう人が大勢いるようなのです。

でもこれ、ほぼインチキ確定ですから!

なぜインチキと言えるのか。それは、もしそのソフトの機能や投資成績が本当なら、開発者は決して他人に高値で売ったりせず、ひとりでソフトを使って大儲けするはずだからです。

たとえチャートを正しく読んで投資判断を代わりにしてくれるソフトだとしても、それは過去の値動きをなぞるだけにすぎず、これから先の値動きなど読めるはずがありません。

経験豊富な証券マンにも、もちろん人工知能にも、未来に何が起こるかなんてわからないのです。

それなのに、こうしたインチキソフト販売による詐欺被害はあとをたちません。

中には投資スクールをよそおって高額なソフトを分割で売りつけ、払えなくなるとサラ金に金を借りさせてまで完済させる詐欺グループもあります。

こうなると「ほったらかし」ならぬ「ぼったくり」です。

「ほったらかし投資」に興味のある人は「楽して大金を儲けたい」という欲望が強いため、こうした詐欺にひっかかりやすいと言えます。

資産を楽に増やすどころか、いっぺんに失いかねないので、詐欺には十分注意しましょう。

第2章 「ほったらかし投資」に向く人、向かない人

ほったらかし投資は自分でコツコツと積み立てていく仕組みをつくることだと理解できたでしょうか。

次にこの章では、「ほったらかし投資」に向く人とそうでない人を考えていきます。要点をまとめると、

ほったらかし投資に向くのは、

- 仕事で忙しい人や忘れっぽい人

- お金があるとつかってしまい貯金できない人

ほったらかし投資に向かないのは、

- ほったらかしにできず、つい売買したくなってしまう人

です。

2-1 「ほったらかし投資」は仕事で忙しい人、忘れっぽい人に向く

株式売買は日本株なら平日の昼間、米国株なら深夜から翌朝にかけての時間で取引するもので、とうてい普通の会社員が張り付いていられる時間帯ではありません。

それでもトレードがしたい場合、出勤前や昼休み中に売買注文を出して取引する人もいます。

ただ、こうした市場での株取引は、銘柄選びから売買タイミングを覚えるまでに相当な知識とスキルが必要です。

個別企業の銘柄で長期投資する人でも、帰宅後や週末に時間をとって企業の研究などに時間を割いています。

投資初心者でこうした個別株投資に挑戦したい人はなおさら、空いている時間にいろいろ投資の勉強をして知識を増やしていく必要があります。

しかし、平日お勤め人の多くは、仕事が忙しく、投資の勉強になかなか時間を割けないでしょう。

週末は「家族や友人とすごしたい」「ほかの趣味に没頭したい」という人も多いはず。

そこで、「ほったらかし投資」です。

決まった投資信託を毎月決まった額、決まった日に自動で買い付けるだけなので、お金や投資の勉強がなかなかできない人にも始められるのが最大のメリットです。

設定さえしてしまえば毎月自動的に資産が積み上がっていくため、購入を忘れてしまっても大丈夫。忘れっぽい人でも資産が増やせます。

\これから資産形成を始めたい方必見/

オンライン動画で視聴できるので、空き時間に気軽に見ることができます。

→ 無料オンライン講座のお申込みはこちら

2-2 「ほったらかし投資」はお金があるとすぐ使ってしまう人、貯金ができない人にも最適

毎月一定額の投資信託を買い付けるつみたて投資は、自動引き落としにしなくてももちろんできます。

給料をもらったら、その一部を証券口座に入金して、そこから手動で買い付ければいいだけです。

ですが、お金があるとなんだかんだとすぐ使ってしまい、結局月末になるとお金がなくなってしまう人も多いはず。

貯金ができない人はたいていこのパターンですよね。

こうした人には、給料の一部を最初に強制的に投資にまわす「ほったらかし投資」がとても有効なのです。

古今東西、大きな資産を作った人に共通するのは、収入の一定額を最初に貯蓄・投資にまわす、というものです。

お金の本の名著『バビロン 大富豪の教え』でも、最初の教えとしてそれが書かれています。

強制的に貯蓄(投資)にまわし、残ったお金の範囲内で生活をすること。

これが大きな資産作りに欠かせない第一の「黄金法則」です。

「ほったらかし投資」はそういう意味で、意志が弱くてお金がためられない人に最適な蓄財術と言えるでしょう。

2-3 「ほったらかし投資」はほったらかしにできない人には向かない

「ほったらかし投資」は最低限の設定さえすれば、だれにでも自動でしくみができてしまいます。

でも、どうしても「ほったらかし投資」に向かない人も中にはいます。

それは「コツコツつみたてを根気強く続けることができない人」です。

「ほったらかし投資=つみたて投資」の極意は、たとえ雨が降ろうが槍が降ろうが嵐に見舞われようが、コツコツつみたて投資を続けていくことです。

それなのに、株価が暴落して含み損になった瞬間、つみたてをストップしてしまう人がかなりの数いるのです。

これは「つみたて投資」のメリットをまったく理解していない人の行動です。

第7章でくわしく解説しますが、つみたて投資は一直線に株価が上がるより、ときどき下落を繰り返し、安く買い付ける回数が増えれば増えるほど、のちに大きな利益となるのです。

だから「ほったらかし投資」も、いちいち途中経過を見て一喜一憂し、ついつい下手に売買っしようとするより、知らないうちに買い付け、それすら忘れてしまうくらいの人の方がいいのです。

ここ意外と大事なことなので忘れないでください。

第3章 「ほったらかし投資」のはじめ方

ここまで読んで興味を持たれた方。資産作りの夢の実現まではあと一歩です。

「ほったらかし投資」の具体的な設定方法を書きますので、すぐに実行に移しましょう。

手順は

- 証券会社に証券口座を開く

- つみたてNISAやiDeCoをあわせて申し込む

- 毎月のつみたて金額を決める

- 購入する投資信託を決める(第4章で解説)

これだけです。

3-1 まずは証券口座を開くこと

投資信託を定期的に買い付けるには、まず証券会社に専用の口座を開く必要があります。

いまはネット証券が主流ですので、証券会社に足を運ばなくても、オンラインで口座を開くことができます。

その際、銀行口座を開くのと同様に、本人確認書類が必要になります。

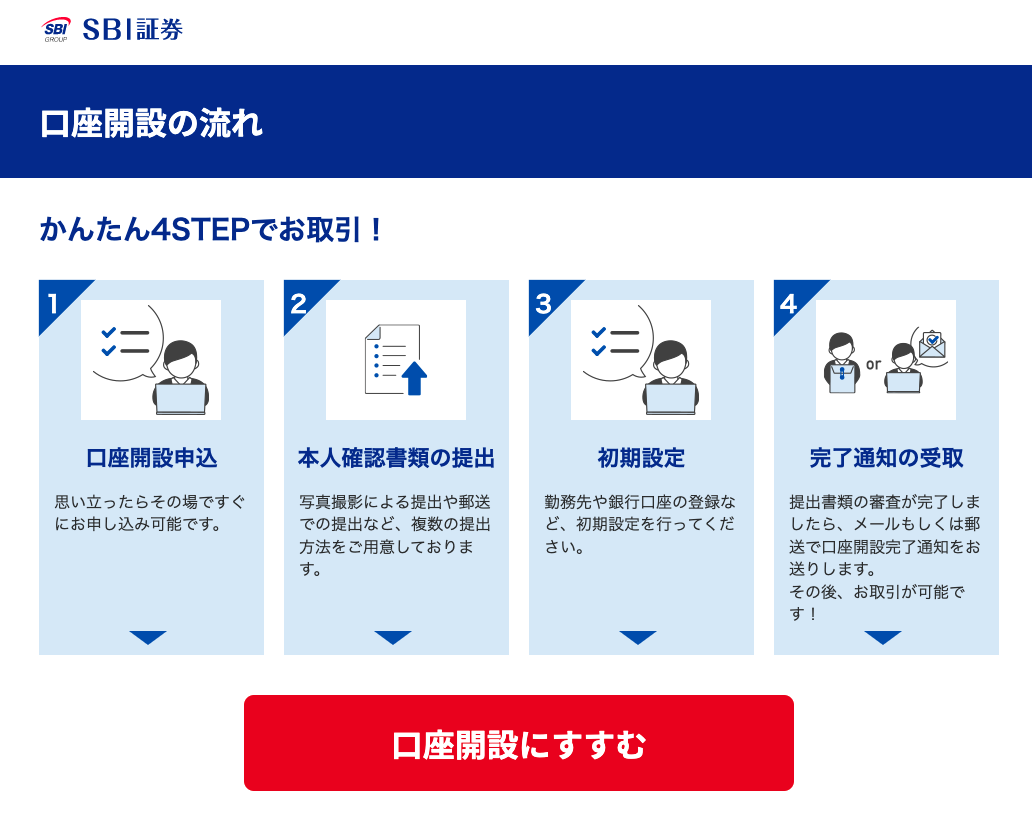

下はネット証券最大手、SBI証券の「口座開設の流れ」を解説したページです。

本人確認書類と言っても、マイナンバーカード1枚あれば、それをスマホで撮影して申請書類に添付して送るだけです。

マイナンバーカードがない場合、「免許証+通知カード」「保険証+マイナンバー付き住民票」など複数の書類を組み合わせて提出する必要があります。

いずれにしても、30分もあればひととおり書類記入や写真添付までできるでしょう。

3-2 NISA、iDeCoも申請しよう

証券口座開設の際に、あわせてNISAやiDeCoの申請もしてしまいましょう。

どちらも運用益に対する課税が免除される大変お得な制度です。

NISAは、積立投資枠が年120万円、成長投資枠240万円最大1,800万円分の投資ができます。NISA枠から投資して利益が出た分は非課税となります。

iDeCoは「個人型確定拠出年金」と呼ばれる私的な年金づくりの制度で、やはり一定額をつみたて運用することで60歳以降に年金として受け取ることができます。

これらの制度は日本人にもっと投資をさせるため、金融庁の肝いりで始まったものです。

今はこの両方または片方を使って資産形成をしている人がかなり増えました。

現在はNISA制度の内容が変更になっておりますが、投資初心者の実に6割以上が旧制度のつみたてNISAを使っているというデータもあります。

両制度とも「ほったらかし投資」のための制度と言っても過言ではないので、ぜひ証券口座開設と同時に申請することをおすすめします。

ただし両制度とも金融庁の審査が必要になるため、証券口座開設よりは日数がかかります。

新NISAについてさらに詳しく知りたい方は【プロが監修】2024年からの新NISAとは?制度の変更点と賢い運用方法を紹介

の記事をお読みくださいませ。

3-3 毎月の投資額を考えよう

口座を開設できたら、次に月々の投資額を決めましょう。

この金額をどう設定するかは非常に重要です。

つみたてNISAの枠は年間40万円なので、月に33,333円を上限に投資ができます。

iDeCoは職業(会社員、自営業、公務員など)によって投資できる金額が変わってきますが、平均は月に15,000円前後です。

これらの非課税の枠をまずはぎりぎりまで埋まるように投資額を設定します。

さらにお金に余裕があれば、ご自身の口座でふつうに「ほったらかし投資」に設定してください。

投資信託は1口100円から購入可能ですので、最初は5000円、10000円から始めてみてもかまいません。

当然のことですが、この入金力が大きければ大きいほど資産は早く大きく育ちます。

独身か既婚か、子供がいるか、マイホームのローンを抱えているか否かで投資額は変わってくると思います。

無理は禁物ですが、強制的に投資に回すことも「ほったらかし投資」には必要です。

目標は手取り収入の10〜20%くらい。

家計の見直しをして、無駄な出費を減らす作業もこの際してみてください。

無駄なサブスク料金や入る必要もない保険にお金をかけすぎていませんか?

携帯料金、高くないですか?

日々のコーヒー代、月にいくらかかってるか把握できてますか?

ケチケチしなくてもいいけど、いろいろなところで少しずつぜいたくするのでなく、メリハリをつけて使いましょう。

そうすることで無駄が省けて、浮いた分を投資にまわすことができます。

このマインドが資産を大きく増やす好循環を生みます。

第4章 「ほったらかし投資」で運用する投資信託を選ぼう

証券口座を開き、NISAやiDeCoを始める準備が整医、月々の投資額も決まった。

あとは、そのお金で何を購入していくか「投資信託(ファンド)」を決めるだけです。

つみたてNISAは金融庁の定める安全な投資信託約200商品の中から選ぶ必要がありますが、「ほったらかし投資」で買うべき投資信託は決まっています。

株価指数連動の投資信託(=インデックスファンド)

です。これに的をしぼれば候補はぐっと少なくなります。

→ 無料オンラインセミナーの視聴はこちら

4-1 なぜインデックスファンドを買うべきなのか

株価指数(インデックス)とは、ある一定の決まりの下でグループ化された銘柄群の平均値です。

数十、数百、数千の銘柄をまとめたときの平均株価です。

たとえばニュースでよく目にする指数には、

「日経平均」・・・日本を代表する225社の株価の平均値

「ダウ平均」・・・米国を代表する工業株30社の平均値

などがあります。

日経平均に連動するインデックスファンドならこの225社、ダウ平均に連動するファンドなら30社すべての銘柄が1つのパックになっており、価格も指数と同じような値動きになります。

これらの指数は一国の市場、あるいは世界全体の景気動向などを見るための指標となるものです。

つまりインデックスファンドに投資することには、一企業の成長ではなく、市場全体の成長に投資をするという意味があります。

そして、株式市場は歴史的にみて、ずっと成長し続けています。

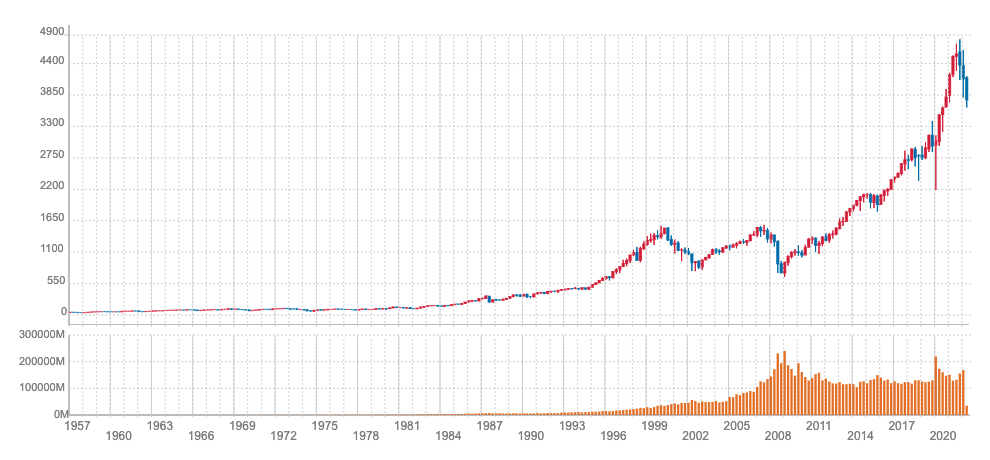

たとえば有名な米国のS&P500指数の長期チャートはこんな具合です。

景気動向によってはマイナスが続くこともありますが、長期で見れば右肩上がりで推移しています。

これに対し、ファンドの運営者が何らかのテーマで組み合わせた銘柄で組成した投資信託を「アクティブファンド」といいます。

たとえば、電気自動車や再生エネルギー関連の銘柄ばかり集めたファンド、小型の成長株ばかりのファンド、などさまざまな商品があります。

ただ、こちらはあたりはずれが大きく、時代の経過とともにテーマに勢いがなくなるものもあり、長期でつみたてていくにはリスクが大きいきらいがあります。

あまり1つの企業やセクター、テーマやアイデアに固執せず、市場そのものの成長に投資する。

それが「ほったらかし投資」のつみたてで「インデックスファンド」を選ぶ理由です。

4-2 「ほったらかし投資」におすすめのインデックスファンド3選

ここでは「ほったらかし投資」にぴったりの具体的なインデックスファンドを3つご紹介します。

これらは各証券会社のつみたてランキングでも常に上位に名のあがるファンドばかりですが、その中でもさらに条件をしぼり、

- 純資産額が大きいもの・・・3000億円以上

- 手数料(信託報酬率)が小さいもの・・・年0.1%以下

- 運用パフォーマンス(成長度)が高いもの・・・年率5%以上のリターン

にあてはまるものを選んでいます。

株価の成長力は高い順に、

①米国株指数に連動するインデックスファンド | 米国を代表する大型株500種のS&P500指数に連動 |

| ②先進国株の指数に連動するインデックスファンド | 米国を中心とする先進国の株式数千銘柄の指数に連動 |

| ③世界株式の指数に連動するインデックスファンド | 欧米中心に中国などの新興国も含む数千銘柄の指数に連動 |

この3つはいずれも時価総額の大きい米国大型株が大きな比率を占めており、その比率が高いほど成長力が大きいと言えるでしょう。

値動きにそれほど大きな差はありませんので、あとは米国オンリーでいくか、欧米にするか、新興国も含めるか、お好みの投資信託を選びましょう。

4-2-1「ほったらかし投資」におすすめの投資信託(1)eMAXIS Slim 米国株式(S&P500)

内容 | 米国の大型株500銘柄の株価指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざす。ベンチマークはS&P500種指数。 |

運用会社 | 三菱UFJ国際投信 |

純資産総額 | 2兆9,492億円 |

信託報酬率 | 0.0968%以内 |

4-2-2「ほったらかし投資」におすすめの投資信託(2)〈購入・換金手数料なし〉ニッセイ外国株式インデックスファンド

内容 | 日本を除く先進国の株式市場の値動きに連動する投資成果をめざす。ベンチマークはMSCIコクサイ・インデックス(配当込み、円換算ベース) |

運用会社 | ニッセイアセットマネジメント |

純資産総額 | 5,905億円 |

信託報酬率 | 0.1023% |

4-2-3「ほったらかし投資」におすすめの投資信託(3)eMAXIS Slim 全世界株式(オールカントリー)

内容 | 日本を含む先進国および新興国の株式市場の値動きに連動する投資成果をめざす。ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」 |

運用会社 | 三菱UFJ国際投信 |

純資産総額 | 1兆7,526億円 |

信託報酬率 | 0.1144%以内 |

つみたてにおすすめのインデックスファンドは、下記の記事でも紹介していますので参考にしてみてください。

★おすすめしている投資信託は絶対確実に利益を増やせる保証があるわけではありません。投資は元本割れが生じるリスクが必ずあります。実際に投資する際にはご自身でよく判断して自己責任で投資をしてください。

第5章 「ほったらかし投資」でいくらためる?(シミュレーション)

つみたて投資のメリットは、上昇時も下降時も等しく買い付けることで、安定して資産を増やしていくこと。

そして、最初はわずかな額でも、長くつみたてればつみたてるほど資産が大きくなり、「複利」の力でそれが加速度的に育っていくことです。

「複利」とは、増えた利益の分だけ翌年に利益を生み、それが次の年も増えて別の利益を生むという利回りのマジックです。

世界一の投資家ウォーレン・バフェットさんは、それを「雪だるま(スノーボール)効果」と呼びました。

雪玉を雪の上でころがしていくとどんどん大きくなりますよね。あれと同じです。

では実際にどれくらい増えるものなのか、検証していきましょう。

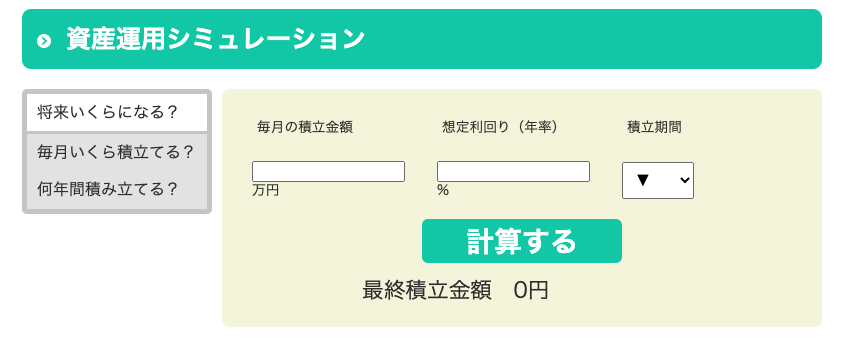

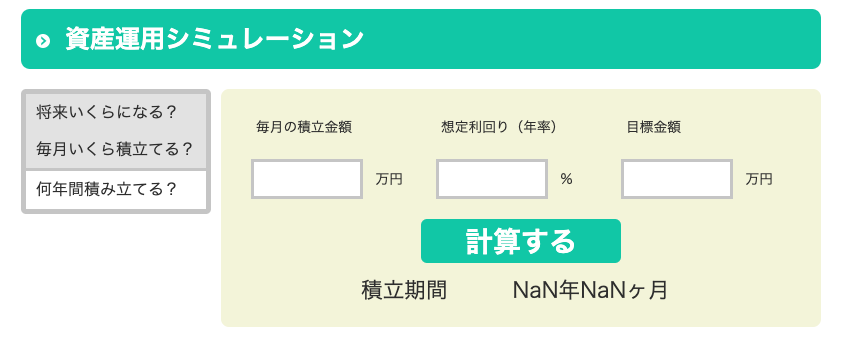

金融庁のNISA特設ページに「資産運用シミュレーション」というツールがあるので、これを使って実際にシミュレーションしてみます。

このツールは「月々のつみたて額」「投資期間」「運用利回り」を入力することで将来のおおよその資産額をシミュレーションできる自動計算機です。

資産額は「月々の積立額」×「利回り(%)」×「つみたて期間」で計算できます。

5-1 つみたてNISAを限度枠いっぱい使ったら

まず、つみたてNISAを利用する前提で、シミュレーションしてみましょう。

つみたてNISAの枠なら20 年にわたって年間40万円、計800万円まで投資ができるので、月額3.3333万円×20年と設定します。

想定利回りには、前の章で紹介した「S&P500」連動のインデックスファンドの過去の平均リターンである「9%」を入力します。

そして「計算する」のボタンを押下すると、、、

最終積立金額が「22,262,673万円」と表示されました。その下に資産増加の推移も某グラフで示されます。

青い部分が投入した元金、黄色の部分が利回りで増えた利益です。元金800万円が2226万円まで増えました。

期間が長くなればなるほど、利益(黄色の部分)が急増していくのが一目瞭然ですね。これが「複利」の雪だるま効果です。

つみたてNISAやiDeCoはこの増えた利益にかかる税金約20%が免除されます。この例では約285万円も節税できることになります。

5-2 20年で1億円ためるには毎月いくらつみたてる?

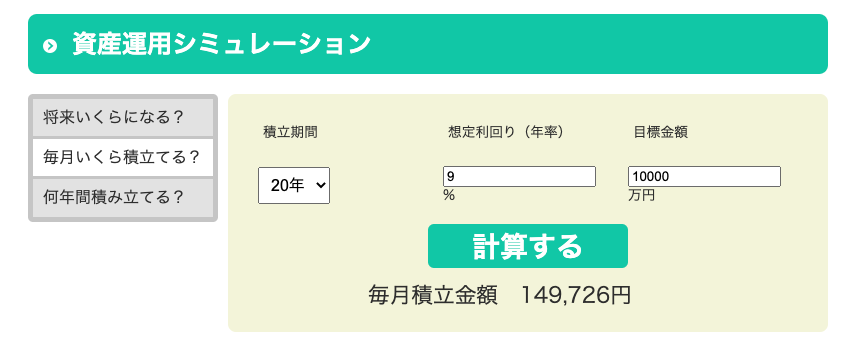

「資産運用シミュレーション」のページには、目標額から逆算して月々の投資額と投資期間、想定利回りをどれくらいにすればいいかわかるツールもあります(左側の「毎月いくら積み立てる?」をクリック)。

ここで1億円を目標金額に設定してシミュレーションしてみましょう。

さきほどと同じS&P500に投資する条件(20年、9%)で、目標金額に10000と入力。

すると月々149,726円のつみたてで達成できることがわかります。

ただこれがNISA枠ではないため、実際には税金20%が引かれます。最終的に1億円を作るなら、目標額は1億1,500万円くらいに設定する必要があります。

いずれにしても、1億円をつくるには相当な覚悟をもって生活費を削っていく必要がありそうです。

5-3 何年つみたてたら2000万円がつくれる?

次に「資産運用シミュレーション」を使い、何年積み立てたら2000万円が作れるのかを計算してみましょう。

「老後の年金が平均で2000万円不足する」というニュースがありましたが、その額をどう自力で作り出せるかのシミュレーションです。

同ツール左側の「何年積み立てる?」をクリックすると、以下が出てきます。

ここに毎月の積立額を5万円、想定利回りをかなり保守的に見積もって3%、目標2000万円と設定し、「計算する」を押します。

すると「23年2ヶ月」で到達することがわかります。

ここまで3つのケースのシミュレーションをしてみましたが、いかがだったでしょうか。

この金融庁の便利ツールを使って、期間を伸ばしたり、利回りを保守的にしたり、月々の投資額を増やしてみたり、目標額を控えめにしてみたりと、ご自身のフトコロ事情に合わせて様々な数字をシミュレーションしてみてください。

「あと10年で1億円ためてFIRE(早期リタイア)したい!」と口でいくら言ったところで、しょせんは「絵に描いた餅」。

実際に具体的な数字を入れて計算することで、月々いくら投資に回せばいいか、そのためには今の生活費の何を切り詰めるべきかなど「現実」が見えてきて、「ほったらかし投資」に確かな目標が生まれてくると思います。

今回ご紹介した積立投資を活用してより大きな資産を築きたい方には、弊社で開催中の無料オンラインセミナーがオススメです。

投資の考え方から成功の秘訣まで、2時間に凝縮して体系的にお話しています。

→ 無料オンラインセミナーの視聴はこちら

第6章 「ほったらかし投資」はいつ始める?いつやめる?

6-1 始めたくなったらすぐに始めたほうがいい

シミュレーションでもみてきた通り、つみたて投資が「複利」効果で加速度的に資産を増やしていけるのは、長く続けたときです。

そのため、始めるなら早ければ早いほどいいということになります。

たとえば、前章で20年で1億円つくるのに約15万円のつみたてが必要というシミュレーションをしましたよね。

これ、投資期間を30年間に伸ばせば、毎月の積立額は55,000円ほどでいいのです!

この積立額ならかなり現実的ではないでしょうか。30歳で始めれば60歳で到達できます。

給料の昇給分やボーナスもすべて投資に回していけば、この期間はぐぐっと短くなるでしょう。

6-2 本当にお金が必要になるまで売らなくていい

「ほったらかし投資」は現金の代わりに株式(投資信託)を少しずつつみたててためていく蓄財術です。

当然、ためて大きくなるほど複利の力がついてきますので、簡単に売ってはいけません。

マイホームや子供の教育資金などにどうしても必要という場合でも、なるべく手をつけないで継続したほうがいいでしょう。

一度途切れてしまうと、税金をとられてリセットされてしまうのがとてももったいないからです。

インデックス投資は個別企業の株と違い、一国あるいは世界の経済が成長し続ける限り、その指数もどんどん成長していきますから、国や経済が滅びない限り、ずっと持っていていいのです。

あえていうなら、資産がだいぶ増えて、毎年の利益が自分の年間支出を上回るようになったら、その利益分だけ取り崩していくというのもありです。

そうすれば、元金を減らすことなく、永久に稼ぎ続けてくれます。

第7章 「ほったらかし投資」で失敗したらどうする?

「投資に絶対はない」と言いますが、「ほったらかし投資」でも資産が減ってしまうことはもちろん起こり得ます。

そんなとき、「ほったらかし投資家」はどう対応したらいいのでしょうか。

7-1 そもそもつみたてで失敗するってどういうこと?

そもそもつみたてに「失敗」はありません。

投資信託を定期的に買っていくだけですから。

あるとしたら、購入を始めた時期によっては資産がマイナスになってしまうことがあること、でしょうか。

もしつみたてを始めて間もなく、トレンドが下向きの下落相場が始まって続いた場合、資産がマイナス(含み損)になることがあります。

買う度に株価が下がっていくのですから、当然マイナスになりますよね。

でもそれは仕方がないこと。明日上がるか下がるかなんて、だれにもわからないのですから。

たまたま下落トレンドの前につみたて投資を始めてしまった人はちょっと気の毒だけど、気にせず続けることが大事です。

7-2 途中の損失は失敗ではない。株価下落はむしろチャンス

含み損が気の毒と書きましたが、実はこのマイナス(含み損)時期、考えようによっては資産を飛躍的にふくらませるチャンスともとらえられます。

毎月一定額、投資信託を購入してつみたてていく場合、一口の単価が高いより安いほうがたくさん購入できますよね。

つまり、価格が下落したり横ばいのままのほうが、安い価格でたくさんの投資信託を買い集めることができるわけです。

そして、たくさん購入した後に価格が上がっていけば、価格が上がり続けのときよりも、利益はずっと大きくなるのです。

なので、つみたてで含み損になったことを失敗だと思うのはまちがい。

マイナスになったからとあせってつみたてをやめてしまうのは、とても愚かでもったいないことなのです。

7-3 知るべきは「ドルコスト平均法+複利パワー」

このように、価格が下がったことで買い付ける口数が増えると、全体の購入にかかったコストの平均値が下がります。

一定額を定期的につみたてていくからこそ可能なことであり、いっぺんに大量購入してしまったら平均を下げることはできません。

これを「ドルコスト平均法」と呼びます。

つみたて投資を続けていく上で、この「ドルコスト平均法」を知っているのと知らないのとではメンタルに大いに差が出ます。

たとえ損失が発生しても、これを思い出せば安心してつみたてを続けられるでしょう。

また、最初のうちは小さくても、数年続けていくうちに資産が増えてきて、数百万円にもなると「複利」の力が実感できるようになります。

これもまたつみたてを続けていく上で知っておくべき知識の1つです。

「ドルコスト平均法」と「複利」は、ほったらかし運用をより安全かつ着実にする2大エンジンだと心に留めてください。

第8章 ほったらかし投資の参考書

この章では「ほったらかし投資」のことをもっとくわしく知りたい人に、参考となる本をご紹介します。

記事では説明しきれない運用のこまかな手順やほかの投資商品、お得な免税制度の理解を深めたい人はぜひ手に取って読んでみてください。

8-1 ほったらかし運用の実践ガイド『全面改訂第3版 ほったらかし投資術』

| 著者・タイトル | 山崎元・水瀬ケンイチ著『全面改訂第3版 ほったらかし投資術』 |

|---|---|

| 出版社・発行年・価格 | 朝日新聞出版 / 2022年 / 869円 |

| 本の内容 | 2015年に出版されベストセラーとなった『ほったらかし投資術』の7年ぶり改訂新版。まだ世の中にインデックス投資が普及していなかったころから実践を重ねてきた水瀬氏と資産運用のプロである経済評論家の山崎氏が、よりシンプルに「ほったらかし投資」をマニュアル化。その実践方法やメリットを解き明かします。 |

| 何が学べる? |

|

出版当初、投資業界に激震が走ったよね!

8-2 気楽な気持ちで投資を始められる1冊『3000円投資生活 デラックス』

| 著者・タイトル | 横山光昭著『貯金感覚でできる 3000円投資生活 デラックス』 |

|---|---|

| 出版社・発行年・価格 | アスコム / 2019年 / 1,200円 |

| 本の内容 | 2016年に出版した『はじめての人のための3000円投資生活』の改訂新版。少額からでも投資を始めることで意識が変わり、楽しくラクに、無理なく少しずつ投資額を増やして気がつけばまとまった資産ができていることを目指しています。シリーズ70万部突破。 |

| 何が学べる? |

|

この本もある意味「ほったらかし」のすすめだったね

8-3 非課税制度を使って有利に投資を始めるための参考書『はじめてのNISA & iDeCo』

| 著者・タイトル | 頼藤太希・高山一恵著『はじめてのNISA & iDeCo』 |

|---|---|

| 出版社・発行年・価格 | 成美堂出版 / 2021年 /1,200 円 |

| 本の内容 | 日本には個人が節税しながら長期投資できる非課税制度として、「NISA(ニーサ)」「つみたてNISA」「iDeCo(イデコ)」がありますが、これらを少しくわしく学びたい人におすすめです。制度の中身は複雑ですが、漫画と図解が多めなので親しみやすく、この1冊を読めば必要十分な内容となっています。 |

| 何が学べる? |

|

ほったらかし投資にNISAとiDeCoを活用したい人はこの本でくわしいことを学べるよ

ほったらかし投資に関するQ&A

ここではほったらかし投資にかんする疑問にお答えします。

ほったらかし投資のデメリットは?

ほったらかし投資はほったらかしができれば特にデメリットがあるようには思えませんが、念の為以下のポイントは知ったうえで、ほったらかし投資をはじめると良いでしょう。

1. 市場全体のリスクを受ける

ほったらかし投資では、主にインデックスファンドやETF(上場投資信託)を通じて市場全体に投資します。これにより、市場全体のリスクを受けることになります。市場全体が下落した場合、その影響を受けやすく、個別銘柄のようにリスクを分散するのが難しくなります。

2. 急な市場変動への対応が難しい

市場の急激な変動に対して、即座に対応することが難しいです。ほったらかし投資の基本は長期保有であるため、短期的な市場の動きに対して売買を行うことが少ないです。このため、大きな市場の変動に対してリスクを回避する手段が限られます。

3. 配当の再投資が必要

ほったらかし投資では、配当金が定期的に支払われます。これを再投資しないと、複利効果が薄れ、長期的なリターンが減少する可能性があります。自動的に再投資する仕組みがない場合、自分で配当金を再投資する必要があります。

4. 手数料の影響

インデックスファンドやETFには、信託報酬や取引手数料がかかります。これらの費用が長期的にリターンに影響を与えることがあります。手数料が高いファンドを選ぶと、複利効果が減少し、最終的な資産形成に影響が出る可能性があります。

5. 成長性の高い個別株を逃す可能性

ほったらかし投資では、広範な市場全体に投資するため、個別の成長株に集中投資することができません。これにより、特定の高成長企業による大きなリターンを逃す可能性があります。

6. パフォーマンスの限界

インデックスファンドは市場全体の平均的なパフォーマンスを追求するため、優れた個別株に投資する場合に比べて、リターンが限定されることがあります。特に、ベンチマークを上回るパフォーマンスを目指すアクティブ投資と比べると、リターンが抑えられることがあります。

7. 過信によるリスク

ほったらかし投資の「放置できる」という特徴が、投資家に過信を生み、必要なタイミングでのリバランスや見直しを怠る原因となることがあります。市場環境や個人のライフステージの変化に応じて、定期的にポートフォリオを見直すことが重要です。

毎月の投資する金額は余剰資金で行えば、生活が圧迫されることもないので、余裕をもってほったらかせておけるでしょう。

まとめ

ここまで「ほったらかし投資」について、基礎知識と考え方、実践方法などを学んできましたがいかがだったでしょうか。

書いてきた内容をざっとまとめておきます(章題をクリックすると本文に戻ります)。

「ほったらかし投資」はとても楽に、安全に、失敗なくだれでにでも簡単に資産づくりが始められる方法です。

とはいえ、これをコツコツ続けていくにも多少の覚悟が必要だということはおわかりいただけたのではないでしょうか。

資産形成に近道はありません。

「楽してすぐに儲けたい」気持ちがある人は、「ほったらかし」の意味をもう一度かみしめて、けっして間違った方向に進まないよう注意してください。

楽してすぐ稼ぎたい人ほど資産を失うよ!

ほったらかし詐欺(さぎ)に要注意!