子供の将来を案じ、できるだけ教育にお金をかけてあげたいと思うのは、子を持つ親として当然の考えです。しかし、潤沢な資金がない場合や、できるだけ手元に現金を残しておきたい場合、教育ローンを利用する方も多いでしょう。

とは言え、気になるのはその返済。教育ローンの返済は大変な上に非常に厄介だという話は、メディアでよく取り上げられていますし、教育ローンが老後破産の引き金になったなんてこともあり得ない話ではありません。そこで今回は「教育ローンの返済」について深掘りしていきます。なぜそこまで返済が大変、もしくは厄介だと揶揄されてしまうのか? その原因と解決策について紹介していきましょう。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

教育ローンの返済が「大変」だと言われる2つの理由

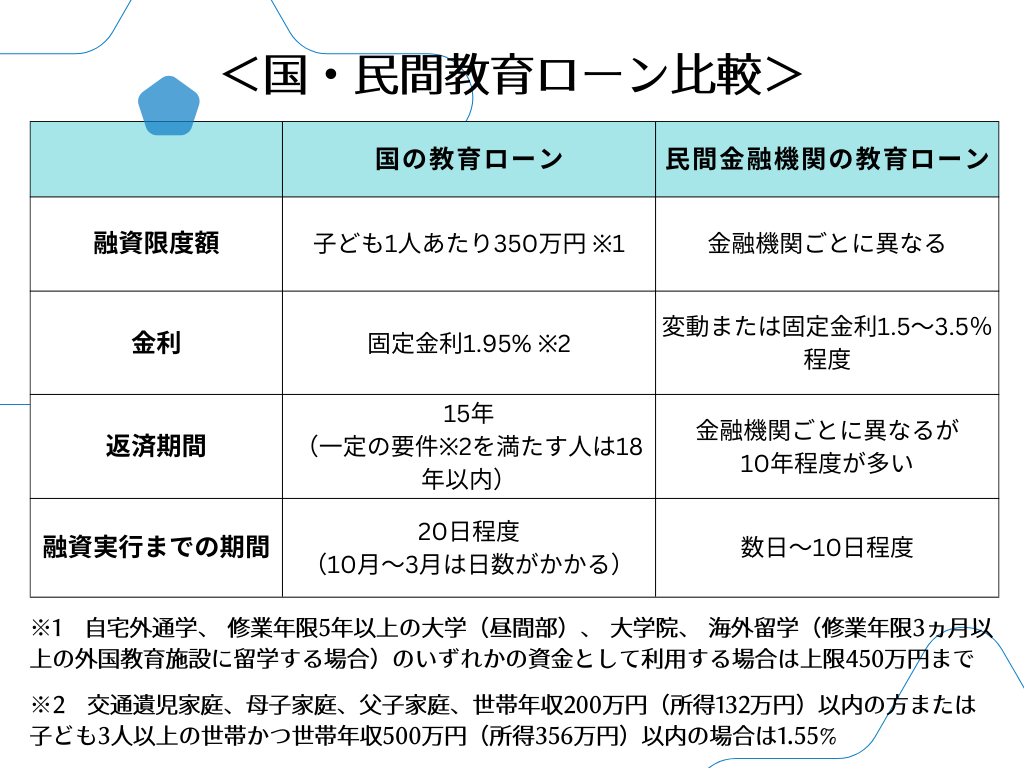

ローンの返済が大変なのは、何も教育ローンに限ったことではありません。カーローンしかり、住宅ローンなども、完済までには中々に長い期間を要するもの。そして、返済の大変さを助長している存在こそが「金利」ではないでしょうか。今回フォーカスしている教育ローンもまた、当然ある程度金利がかかりますが、国が提供している教育ローンサービスを使うか、はたまた民間の金融機関で展開している教育ローンのどちらを使うかで、借りることができる額から金利まで大きく変わってきます。

そこでまず同章では、教育ローンの返済が大変であると言われる理由について、国・民間両方のケースを交えて紹介していきたいと思います。

①意外と高金利

まず最初に、国の教育ローンと民間の教育ローンの差異について言及していきましょう。特徴についてはもちろんですが、最も重要なのは「金利の違い」に他なりません。では一体どの程度差があるのか? 簡単にまとめると・・・

以上のようになります。国の教育ローンとはすなわち、日本政策金融公庫の教育一般貸付のこと。金利は固定で1.95%となっていますが、注釈の通り、一定の条件を満たした世帯は1.55%に。正直、そこまで高金利とは言えませんが、住宅ローンの中には0.2、0.3%程度の商品があることを考えれば、そこまで低いとも言えません。

そして何より、民間の教育ローンの場合は「変動または固定金利1.5〜3.5%程度」となっており、これもまたそこまで低金利とは言えないでしょう。

②融資額と返済期間がキモ

金利の差はもちろんですが、国と民間とでは、融資限度額にも大きな差があります。前項の表には、国の限度額は350万円、民間は「金融機関ごとに異なる」となっていますが、大凡300〜1000万円まで可能なところが多いようです。結構高額ですよね? 実は高額を借りることができるのには理由があって、薬学部や医学部に進学するとなると、学費は一般の大学と比べて倍以上かかるケースが主であるため、金融機関によっては、低金利で1000万円もの高額を借りることができるところもあるという訳です。

しかしそうなると、やはり大変なのは返済です。ちょっと極端な例かもしれませんが、返済期間10年で金利1.5%、そして子供が二人いる世帯で個々に教育ローンとして1000万円ずつ借りた場合はどうなるのかを試算してみると、ボーナス払いなしで月々9万円弱支払うことになり、もう一人分同じ条件で融資を受けると、当然その倍の額がのしかかってきます。

教育ローンのみの返済で毎月18万円。耐えられますか? ちなみに、国の教育ローンを使って限度額いっぱい350万円融資を受けた場合だと月々の支払いは2万円程度。二人分で4万円弱と考えると、それならいけるかもと思いますよね。ただし、民間の教育ローンで1000万円もの高額を借りた場合。返済期間は10年以上になるケースもあるため、一概に月9万円が最低支払額になるとは断言できません。もし似たケースで民間を使って高額の融資を受けたいと考えるなら、まず金利と返済期間を確認するのがマストです。

教育ローンの返済が滞ってしまうとどうなる?

前章では「なぜ教育ローンの返済が大変だと言われるのか?」について、金利の話を中心にまとめました。国からの融資であってもそこまで低金利とは言えず、かつ融資額が嵩めば当然生活に大きな支障をきたしてしまうなど。そして同章では、それら条件で融資を受けた結果、返済が滞ってしまったり、返済できなかった場合にどうなるのか? という結構怖いお話を中心にまとめていきます。

①全額一括返済を請求される

教育ローンの返済が遅れてしまうと、まず「遅延損害金」を請求されることになります。国の教育ローンの場合は年率9%で、民間になると14〜20%程度と幅があり、遅延した日数で計算され、しかるべきタイミングで請求されることになります。

しかし、遅延損害金で止まっているならまだ良い方で、最悪支払いができないとなると、全額一括返済を求められてしまうことになるのです。とは言えそれは、どんなローンでも同様の対応であり、別段驚くことでもないかと思います。

②連帯保証人に請求される

民間で借りる場合は連帯保証人を求められないケースが多いため、ここでは連帯保証人を立てることができる国の教育ローンに限った話になりますが、支払いが滞ると、当然請求先は連帯保証人にも及びます。ちなみに、連帯人として立てられるのは、進学者もしくは在学者の4親等以内の親族と決められており、理解を得られるなら立てるのもありだと思いますが、難しい場合はローン契約時に保証機関に対して保証料を支払うことをお勧めします。

尚、保証金を支払う先は「教育資金金融保証基金」という団体であり、支払いが滞った際、一時的に貸付先に支払ってくれます。ちなみに、保証料はいくら支払うのか? というと、ローンの契約が終わり、融資額を受け取る際です。保証料を引いた残りが指定の口座に振り込まれるという流れです。とにかく、身内に迷惑をかけることなく融資を受けたいと考えるなら、保証人は立てず、保証料を支払うのがよいでしょう。

③ブラックリストに載ってしまう

ローンも借金ですから、支払うことができなければ、ブラックリストは免れられないでしょう。ちなみにブラックリストとは何か? というと、債務整理を利用するなどして、信用情報に事故情報が登録されている状態のことであり、実際にそういった黒いリストが実在する訳ではなく、あくまでイメージで付けられた名称です。

どの程度支払いが滞るとブラックリスト入りしてしまうのか? 目安は大体2〜3ヶ月程度、支払いができていないと、知らないうちにブラックリスト入りしている可能性が大きいです。ちなみに、返済が遅れると、以下のような順でリスクが発生します。

・遅延損害金がついてしまう

・ブラックリストに載る

・一括請求される

・連帯保証人に請求される(国のローンを利用している場合のみ)

・財産が差し押さえられる

以上になります。早い段階でブラックリスト入りが決まってしまうことに驚いた方も少なくないと思いますが、とにかく返済が遅れてしまうことでかなり大きなリスクを背負うことになってしまうのは明白です。

教育ローンに頼らない方法とは?

リスクの大きさから、できればローンに頼らず他の手段で教育資金を賄いたいと考えている方も多いと思います。そこで最後にご紹介するのは「教育ローンに頼らず資金を作り出す方法」についてです。ぜひ最後までお読み飛ばしなく。

投資で教育資金を準備する

まず、教育資金にどのくらいかかるのか? というと・・・

<幼稚園から大学まで国公立を選んだ場合の平均額>

約800万円

<幼稚園から大学まで私立を選んだ場合の平均額>

約2200万円

以上になります。

全て国公立を選ぶことができれば1,000万円以下で収まりますが、そこまで上手くいくかどうかはわかりませんし、万が一どこかの工程で私立を選ぶと、総額はさらに膨らみます。

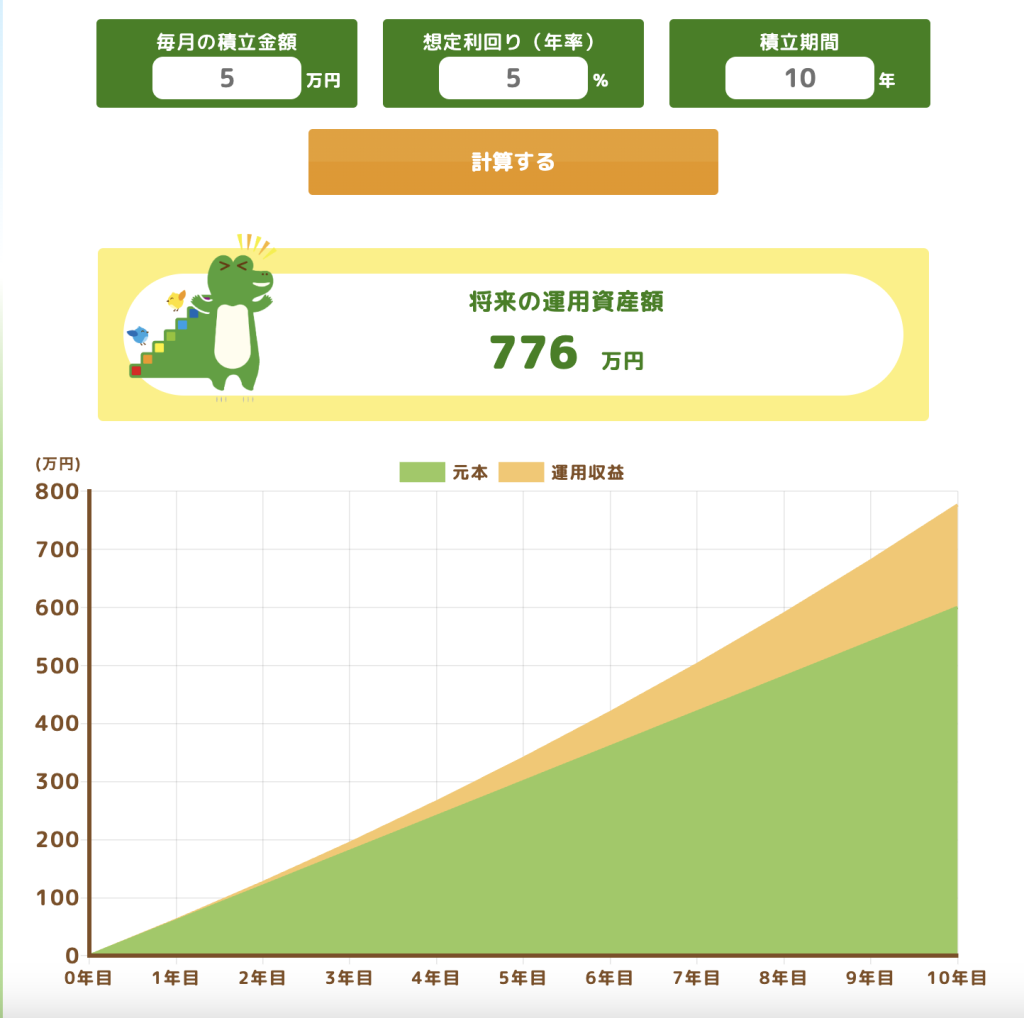

では、投資を使って教育資金を蓄えるとしたら、どのタイミングで、どの程度の資金を何年運用すれば良いのか? ここでは、子供が中学生になるタイミングで高校以降の教育費を満たせるようシミュレーションしたところ・・・

※金融庁「資産運用シミュレーター」利用

以上になります。

ベースの数値は、想定利回り5%の商品に毎月5万円積み立て、それを10年続けた場合のシミュレーション結果になります。出た総額は776万円と、幼稚園から大学まで国公立を選んだ場合であればおおよそカバーできる程度の資金を積み立てることができる計算になります。

なのでまず、お子様が生まれてから当面は投資用の積み立て資金を作るところから始め、それと並行して投資学習をスタートさせ、準備が整った段階で積立投資を始めるのが理想です。

もちろん、積み立て資金を5万円以下に抑えてもう少し早めに始めるのも良いと思いますが、ある程度の素養は必要なので、投資学習は思い立ったらすぐに始めるべきだと思います。入り口としておすすめなのが弊社で提供している投資の無料講座「投資の達人講座」です。それらを使ってある程度ナレッジが貯まったら、NISA口座を開設して投資を開始してみましょう。

奨学金を利用する

教育ローンではなく奨学金を利用するのも手です。メリットは、返済しなくてもよい「給付型奨学金」がある点と、無利息で資金を借りることができる「貸与型第一奨学金」がある点になります。そして教育ローンよりも優れている点は何か? というと・・・

⚫︎教育ローンよりも低金利かつ在学中は無利息

⚫︎返済能力が問われない

上記2点が奨学金のメリットであり、教育ローンよりも優れた点と言えるでしょう。ただし、デメリットも孕んでおり・・・

⚫︎返済の負担が子供にかかってくる

⚫︎募集枠がある

以上になります。とにかく最大のデメリットは「子供に返済が引き継がれる点」に尽きます。社会人になっても残債を支払い続け、結果として債務整理をしてしまうなんて例も少なからずあり、できれば返済なしの給付型、もしくは無利息で借りることができる貸与型第一を選ぶことができれば奨学金をチョイスするのもアリと考えましょう。

国公立に入れる

同章の冒頭でも少し触れましたが、幼稚園から大学卒業まで一貫して国公立を選ぶことで、教育費の総額は1000万円以下に抑えることが可能になります。しかし、塾などの習い事でどの程度資金を要するか? にもよりますが、少しでも費用を抑えるにはオール国公立という形が最適です。