買い物やサービスの利用で付与されるポイントを使って「投資」ができることをご存知でしょうか。1ポイント=1円換算で金融商品を購入でき、もちろん利益を得ることもできます。投資未経験層にはうってつけの入り口ではないか? と思うものの、さほど盛り上がっていないのが実情です。

調べてみると、「仕組みがよくわからない」「知識がない」などの理由に加え「デメリットが多い」というコメントも散見。単純に現金代わりにポイントを使って投資をするだけなのに、一体どんなデメリットがあるのか?

そこで今回は、ポイント投資のデメリットについてフォーカスし、浸透しない理由、敬遠されてしまう理由などに加え、あまり知られていないメリットなども紹介していきます。気になっていたけど手を出せていない方は、ぜひお読み飛ばしなのないように。

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

ポイント投資に潜む3つのデメリット

冒頭でも書きましたが、買い物の副産物として得たポイントを使って投資をするわけですから、実質無料で投資に参加できるというようなものです。その上、利益まで出すことができれば正に一石二鳥と言えるのですが、実のところを調べてみると、中々気軽に手を出せない理由がわかってきました。

そこでまず同章では、「ポイント投資の3つのデメリット」について解説していきます。

①投資である以上、損失リスクあり

ポイントを使うとは言え、やることは投資ですから、当然リスクを負う可能性があります。どうせ使うのはポイントだからと、投資未経験のビギナーがゲーム感覚で参加。当然のように損失を出し、結局投資で利益を出すのは難しいと思い込んで終了。それではあんまりな結末です。

手軽さゆえに起こり得る問題と言っても過言ではありませんが、ポイント=現金であり、体験ではなく実践、さらに損失を出せば当然ポイント(現金)は減るという事実をしっかりと認識してから始めるべきです。

②各種手数料・税金がかかる

ポイント投資を扱っている証券会社の中には「取引手数料無料」を謳っているところがいくつかあります。しかし忘れてはいけないのが、ポイント投資とて、投資と同じであるということ。

つまり、サービスとして初回手数料無料、もしくは金額上限ありで取引手数料無料にしているケースは多いものの、投資信託を購入すれば、当然年率0.1〜2.5%程度の信託報酬を支払う必要がありますし、約定金額が高くなれば相応の取引手数料がかかってきます。さらに、言うまでもなく利益を出せば税金を納める必要もあるのです。

③選べる商品数が少ない?

「ポイント投資も一般の投資と変わりない」と紹介しましたが、唯一大きく異なるのは「購入できる商品数」です。一般的にポイント投資で購入できる金融商品の種類は現金投資よりも少なく設定しているところが多く、欲しい銘柄・ファンドが購入できないケースは多々あると思います。

しかし昨今では、徐々にその風潮が変化してきているのです。例えば、楽天証券の場合、ポイント投資で購入できる商品は現金投資で購入できるラインナップとほぼ変わりません。ただし、使える対象のポイントが楽天スーパーポイント・楽天証券ポイントに限定されるという制限がある点は把握しておくべきです。

さらに、業界屈指の格安手数料を誇るマネックス証券でも米国株から中国株まで、選択できる商品が非常に豊富なことで知られています。結論として、一般的にポイント投資の場合は購入できる商品数が少ないケースが主ですが、証券会社によってかなり開きがあるということです。

ポイント投資がポイント活用法として最適だと言われる3つの理由

貯まったポイントを何に使うのか? そう聞かれたら、恐らく多くの方が「買い物に利用する」と答えるでしょう。しかし、ポイント投資に使うメリットも多分にあり、決して無駄ではありませんし、損をするだけの手段でもありません。そこで同章では、ポイント投資が優れている理由についてフォーカスしていきます。

①ポイントの端数を使い切ることができる

買い物でポイントを利用する場合、端数をポイントで支払うという方は多いのではないでしょうか? 財布の中が小銭で溢れてしまうのが嫌だという方にはうってつけの手段といえます。そして実は、ポイント投資でも「端数」を利用することができるのです。

もちろん、全ての証券会社で可能という訳ではないのですが、現金投資で買付の一部にポイントを利用することができるところがあるので、利用したいと考えている方は、ぜひ調べてみることをお勧めします。

②元手ゼロで投資を始めることができる

ポイント投資最大の魅力は、何と言っても実質元手ゼロで投資ができる点に尽きます。万が一損失を出しても資金が減ることはなく、あくまでポイントが消滅するだけなので、ある程度気軽に手を出すことができると言えるでしょう。

ゆえに、ビギナーが投資に慣れるためのトレーニングとしてポイント投資は最適な手段と言えるでしょう。

③株主優待を受けることができる

ポイントで投資するとなると、現金投資よりもスケールが小さくなるケースが多いと思います。とは言え、例え100円で購入した銘柄の株価が150円になったとしたら、50円の値上がり益を獲得することができるのです。しかもそれだけではありません。

もちろんまとまった株数を購入する必要こそありますが、ポイント投資でも株主優待を得ることが可能です。現金を使うことなく、利益+株主優待が受けられるとしたら、多少のリスクを負っても参加してみたいと思いませんか?

ポイント投資におすすめできる証券会社5社紹介

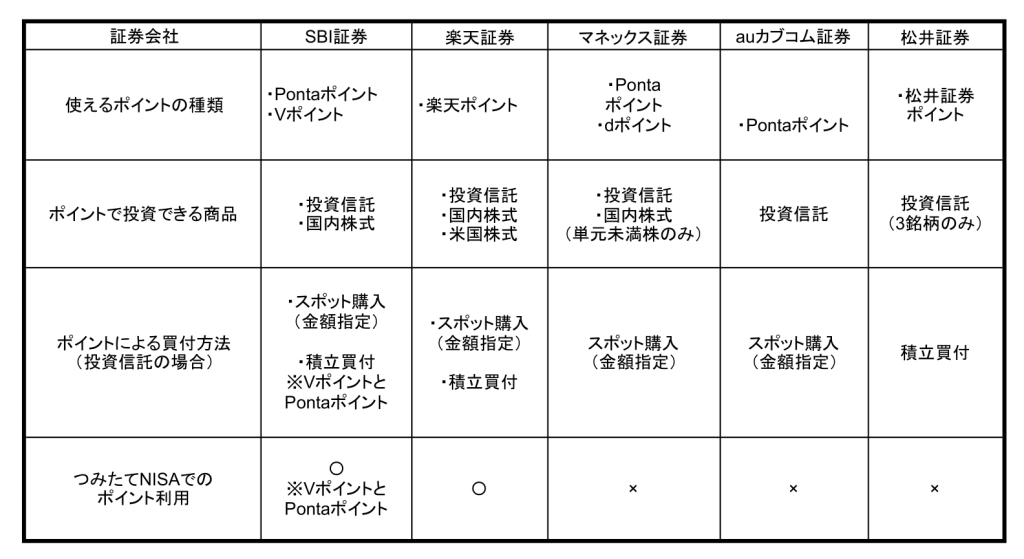

ここでは、ポイント投資におすすめの証券会社を5社、ピックアップして紹介していきます。個々に使えるポイントや投資できる商品が異なるため、目的に応じて適切な証券会社を選ぶ必要があります。

買い物などで貯まるポイントを投資に利用するとなると、選びやすいのは「SBI証券」「楽天証券」「auカブコム証券」の3社が台頭すると思います。さらに昨今では、NISAの利用ができるかどうかも大きなポイントとなるため、「SBI証券」「楽天証券」の2社に人気が集まっているのも頷けます。

また、買付方法について注意すべき点を挙げると、SBI証券の場合、投資信託の積立買付ができるのは「Tポイント」と「Pontaポイント」のみとなり、「Vポイント」は金額指定による買付のみ可能となります。ちなみに「Tポイント」は2024年4月22日で終了し、「Vポイント」として新たなサービスに生まれ変わっているのですが、残っているポイントは失効期限内であればポイント投資に活用することができるので、使い道に困ったTポイントをお持ちの方は、SBI証券の口座を開設して、投資に使うのも一考してみてはいかがでしょうか。

もう一点押さえておくべきポイントは投資できる商品の違いについてです。ピックアップした5社共通して購入できるのは投資信託ですが、国内株式を購入できるのは、この中だとSBI証券、楽天証券、auカブコム証券の3社に限られ、さらに米国株式に至っては楽天証券のみ購入することができます。

当記事では5社に限定して紹介しましたが、購入できる商品や使えるポイントは証券会社ごとに大きく異なるため、ご自身が保有しているポイントが使えるかどうか、はたまた運用してみたい商品が購入できるかどうかといった基準で選ぶのが良いでしょう。

ポイント投資とポイント運用の違いを知ろう

最後にご紹介するのは「ポイント投資」と「ポイント運用」の差異についてです。え?どちらも同じではないの?? と思われた方もいると思いますが、実を言うと両者は全くの別物になります。図で紹介すると、以下の通りです。

図を見ていただけるとわかると思いますが、ポイント投資の目的は資産を増やすことであり、ポイント運用はポイントを増やすことになります。実用書によっては、両者が混同した解説文も多く見受けられますが、そもそも目的が大きく異なるため、全くの別物として携えておくべきです。

図を見ていただけるとわかると思いますが、ポイント投資の目的は資産を増やすことであり、ポイント運用はポイントを増やすことになります。実用書によっては、両者が混同した解説文も多く見受けられますが、そもそも目的が大きく異なるため、全くの別物として携えておくべきです。

そして、利用意図で分けるなら、結果として現金を得られるポイント投資は現金投資と同様の役割を担っているため、もし投資を体験するために始めたいと考えているなら、ポイント投資よりポイント運用の方が相応しいと言えます。

段階で言うと、ポイント運用で投資の手順について学び、そこで貯めたポイントを用いてポイント投資にシフトします。そして最終的には現金投資へとステップアップするのが最も効率よく投資を体得していく流れでしょう。今お持ちのポイントを、買い物ではなく投資に活用してみてはいかがでしょうか?

ちなみに、ポイント投資とポイント運用の違いについては、以下の記事でも詳しく解説しているので、興味があればそちらもぜひご一読下さい。