・投資信託の仕組みが知りたい

・投資信託の仕組みをできるだけ分かりやすく知りたい

・投資信託のメリット、デメリットが知りたい

・投資信託で利益を出したい、利益はどうやって出るのか知りたい

このように考えたことはありませんか?

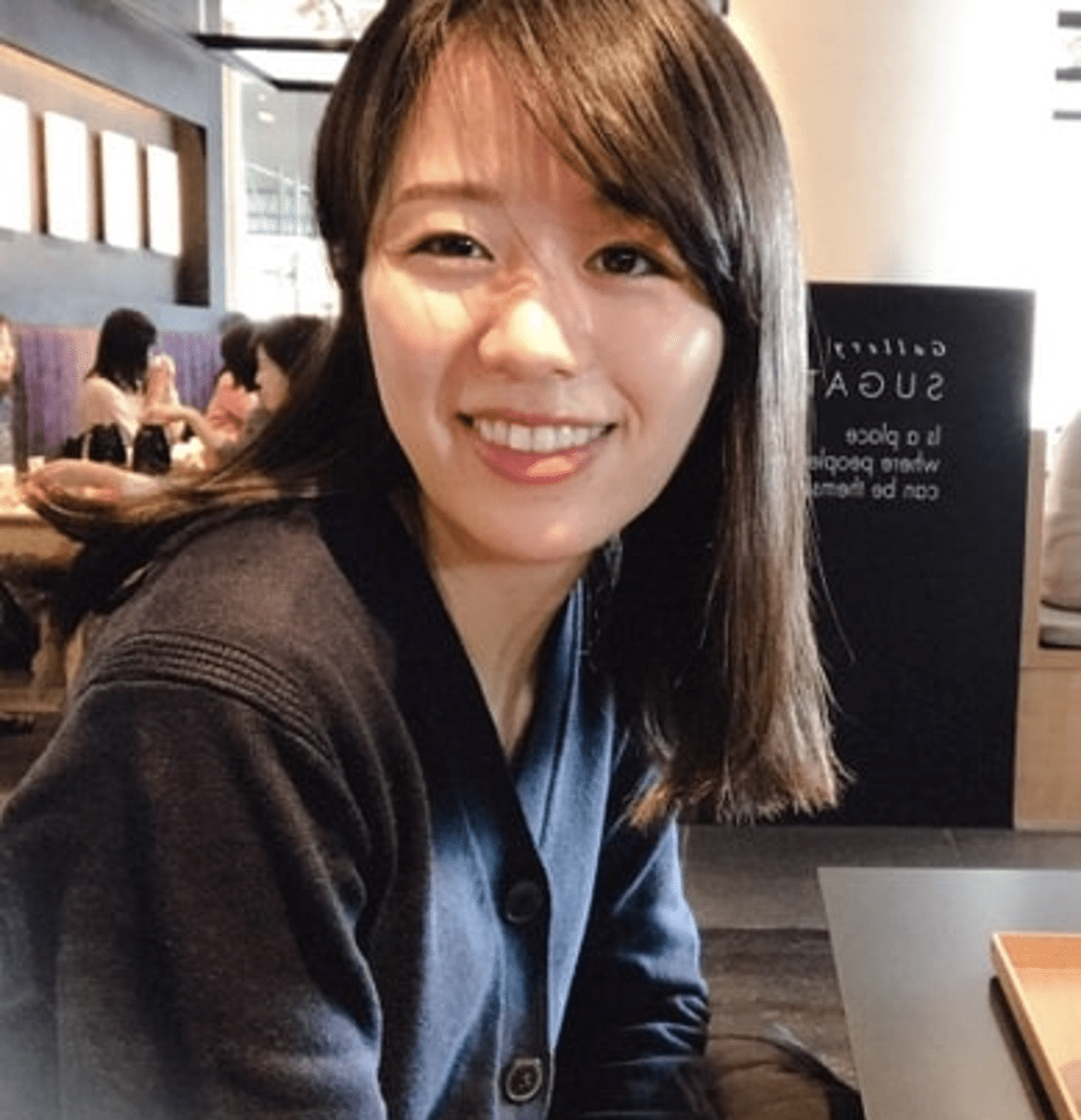

そもそも投資信託とは「投資家から集めたお金を一つの大きな資金としてまとめて、運用の専門家(ファンドマネージャー)が株式や債券などに投資・運用する金融商品」のことです。別名「ファンド」と言われます。

投資信託は「投資」になるので、利益が出れば損失も出ます。投資信託は運用の専門家が投資・運用をしてくれる金融商品ですが、自分自身も仕組みを理解することで、投資信託で損失を回避して利益を出す可能性を高めることができます。

そこで今回は、以下の内容についてお話しています。

・投資信託の仕組み

・投資信託で利益が出る仕組み

・投資信託のメリット、デメリット

・投資信託の仕組みを使って投資で成果を出すコツ

この記事を読むことで、投資信託の仕組みを理解することができ、投資信託で成果を出す可能性を高めることができます。「投資信託を始めたい」「投資信託で利益を出したい」という方にお役立ちできると思いますので、ぜひご活用ください。

投資信託に関心がある方の中には、「投資信託は本当に儲かるのか」「どうやって利益を出すのか」と気になっている方もいらっしゃるかもしれません。そんな方に向けて、以下の記事では投資信託の基本知識から商品選び、出口戦略までをステップ形式で解説しています。

【投資の勉強】初心者はこれだけでOK!何からどんな方法でするべきかを完全理解

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

【図解】投資信託の仕組み

冒頭で少し説明をしましたが、投資信託とは「投資家から集めたお金を一つの大きな資金としてまとめて、運用の専門家(ファンドマネージャー)が株式や債券などに投資・運用する金融商品」のことです。

1章では投資信託の仕組みの下記4点をさらに細かく解説していきます。

・投資信託のお金の流れ

・投資信託に登場する機関

・投資信託の投資先

・投資信託のタイプ

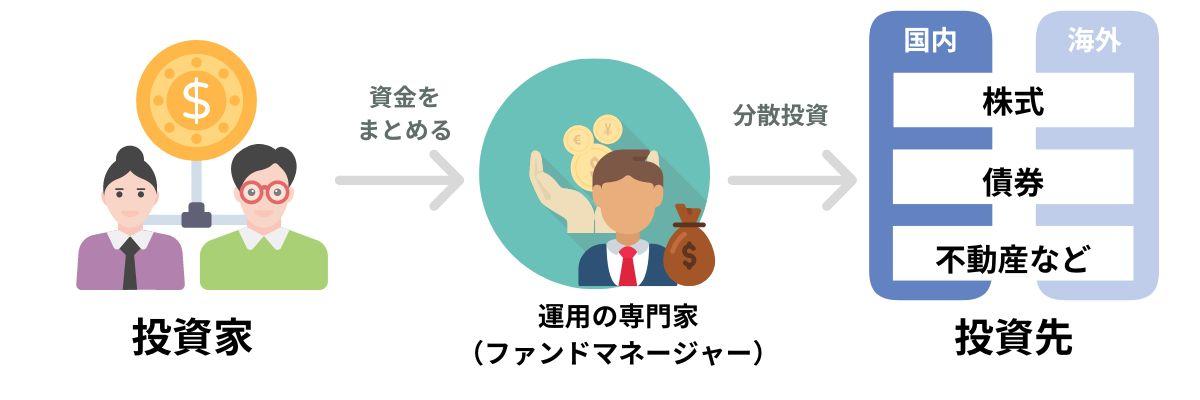

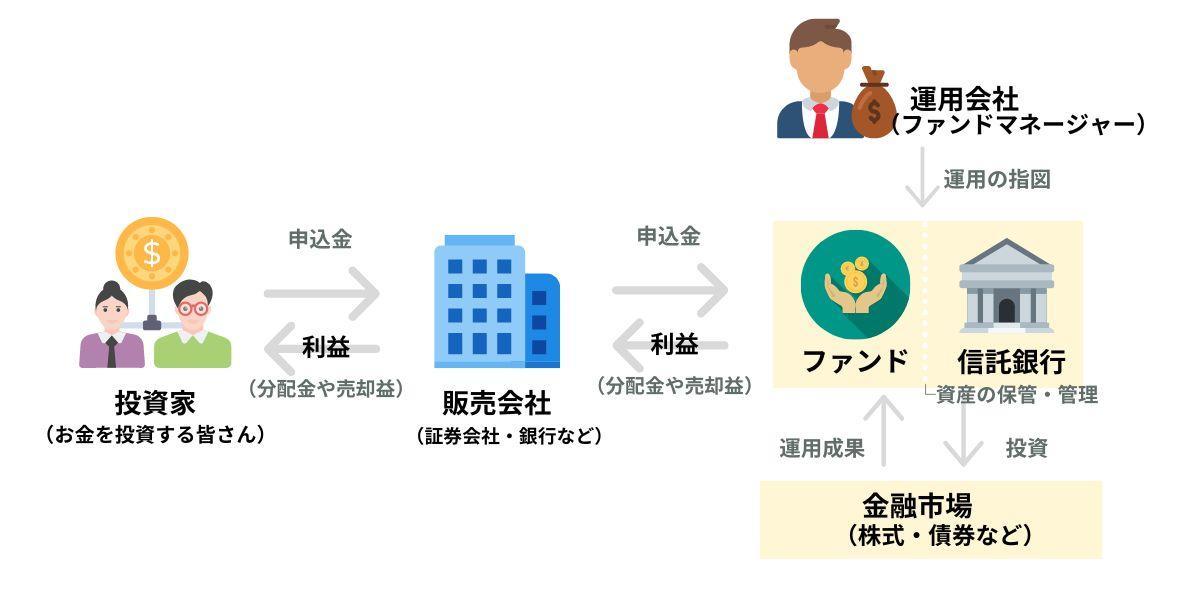

投資信託の仕組みを図解として、以下の画像にまとめてあります。それぞれの図の詳しい解説は後述いたしますので、まずは画像で投資信託のイメージを掴んでみてください。

【投資信託のお金の流れ】

【投資信託に登場する機関】

【投資信託の投資先】

【投資信託のタイプ】

【投資信託のタイプ】

| インデックスファンド | アクティブファンド | |

| 特徴 | 日経平均株価や東証株価指数などの 指数(インデックス)に連動した 平均的な収益を目指すファンド | 運用の専門家(ファンドマネージャー)が 調査や分析などをもとに投資・運用をして 平均以上の収益を目指すファンド |

| 手数料 (運用管理費用) | 安い | 高い |

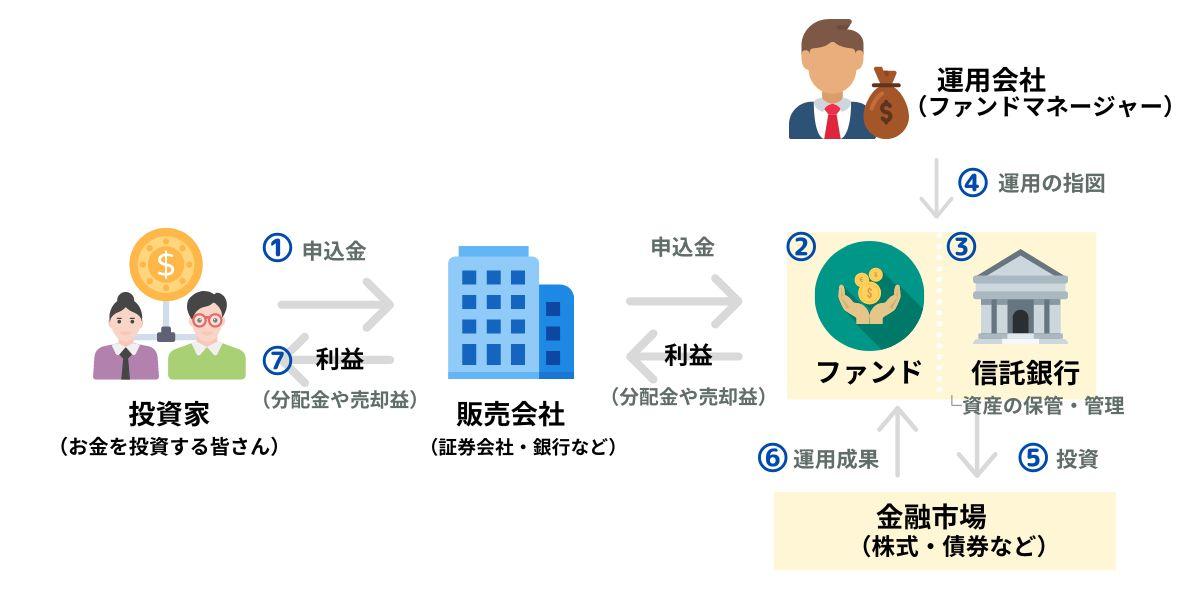

投資信託のお金の流れ

投資信託の仕組みを理解するために、まずは投資信託を買うとどのような手順でお金が動いていくのか流れを見てみましょう。

投資信託のお金の流れ

- 投資家が販売会社で投資信託を購入する

- 投資家が投資信託に支払ったお金は、大きな資金として一つにまとめられる(ファンド)

- まとめたお金を信託銀行で保管する

- 運用会社に所属している運用の専門家(ファンドマネージャー)がまとめたお金(ファンド)をどのように投資するのか考えて、信託銀行に運用の指図をする

- 信託銀行は指図を受けて株式や債券に投資をする

- 投資・運用によって運用成果(利益・損失)が出る

- 投資家に運用成果(利益・損失)が戻される

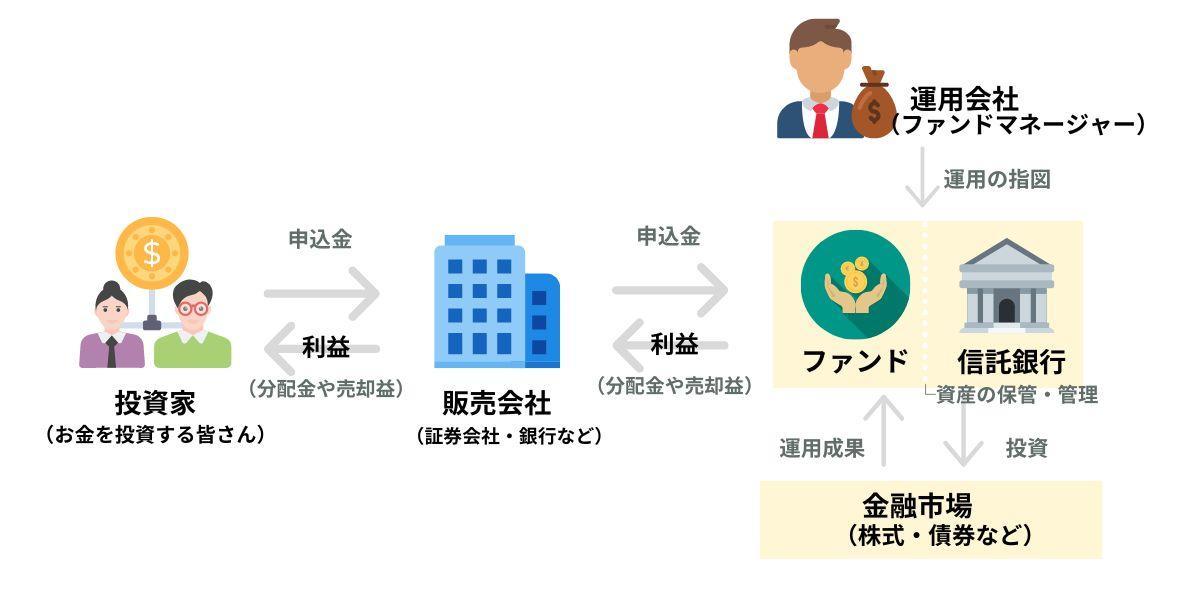

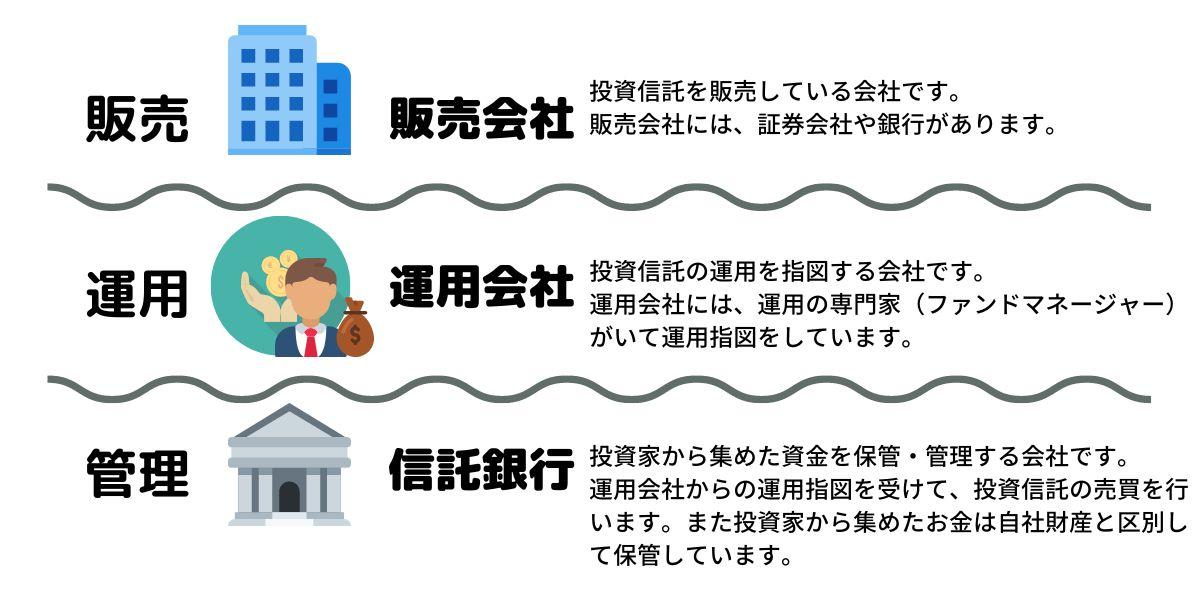

投資信託に登場する機関(販売・運用・管理)

投資信託のお金の流れが分かったところで、流れに登場した機関について詳しく見てみましょう。以下の機関が働くことによって、投資信託は成り立っています。

販売会社

販売会社は、投資家と投資信託をつなぐ窓口の役割をしています。販売会社には証券会社や銀行などがあります。販売会社の役割内容としては、投資家ごとの口座を管理して、投資信託の販売や換金、分配金などの支払いを行います。

運用会社

運用会社は、投資信託を作り、投資家から集めたお金を運用する役割をしています。運用会社の役割内容としては、経済・金融情勢に関する情報を収集・分析して、運用の専門家(ファンドマネージャー)の知見をもとに投資家から集めたお金をどのように運用するのか考えて、信託銀行に運用の指図をします。

信託銀行

信託銀行は、投資家から集めたお金を保管・管理する役割をしています。信託銀行の役割内容としては、運用会社からの運用の指図に従って、株式や債券などの売買や管理をします。投資家から集めたお金(信託財産)は、自社のお金と分けて保管・管理(分別管理)することで安全を守っています。

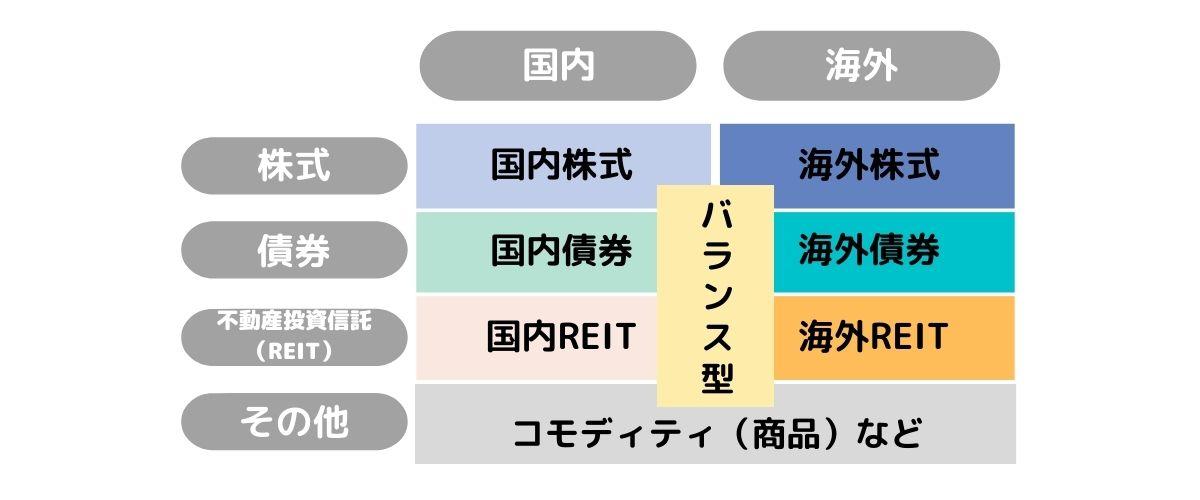

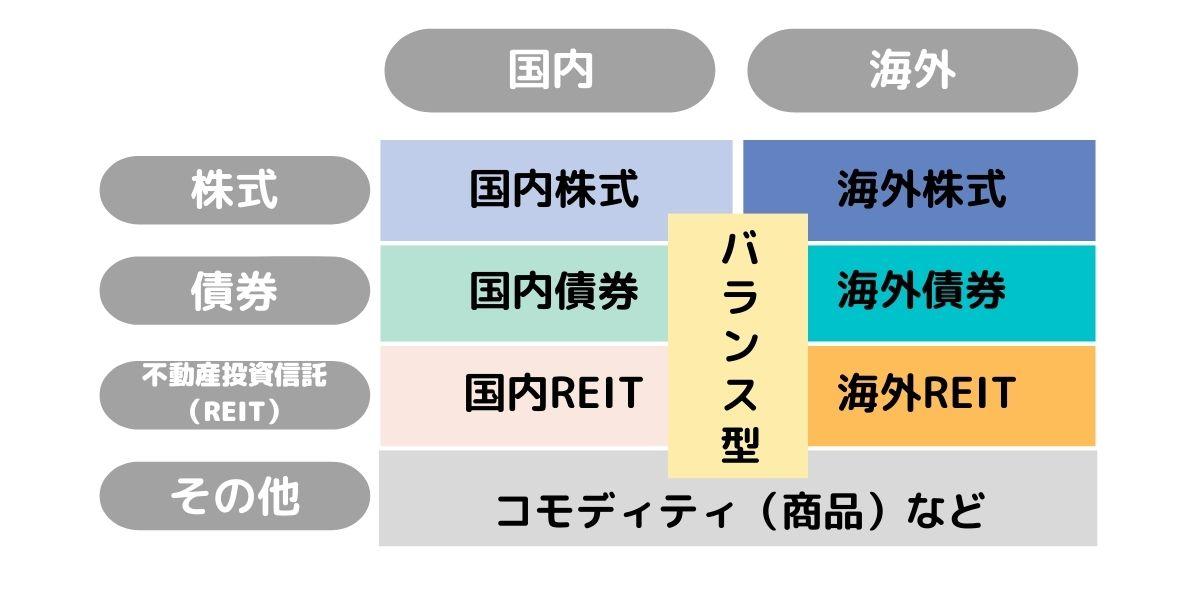

投資信託の投資先

以下が投資信託の主な投資先になります。

投資信託の投資先

- 株式

株式会社が、資金を出資してもらった人に発行する有価証券※のこと

※有価証券:株式・債券・手形・小切手など、それ自体に金銭的価値があるもの - 債券

国や企業などが、資金を投資家などから借り入れるために発行する有価証券のこと - 不動産投資信託(REITリート)

不動産に投資をする投資信託のこと - その他

バランス型(投資対象やエリアを分散したもの)やコモディティ(貴金属やエネルギーなどの現物資産)など

またこれらの資産は「国内」と「海外」に分かれ、さらには「世界株」のように国内外に限らず組み合わされたファンドもあり種類は様々になります。

投資信託のタイプ

投資信託のタイプには、大きく分けて「インデックスファンド」と「アクティブファンド」があります。

| インデックスファンド | アクティブファンド | |

| 特徴 | 日経平均株価や東証株価指数などの 指数(インデックス)に連動した 平均的な収益を目指すファンド | 運用の専門家(ファンドマネージャー)が 調査や分析などをもとに投資・運用をして 平均以上の収益を目指すファンド |

| 手数料(運用管理費用) | 安い | 高い |

冒頭の動画でも説明していますが、投資信託初心者にオススメなのは「インデックスファンド」です。手数料が安く、知識があまりなくてもファンドマネージャーに任せて運用することができるからです。

投資信託で利益が出る仕組み

投資信託で得られる利益は大きく分けて以下3つです。

- 売却益

- 分配金

- 解約益、償還差益

それぞれの利益について見てみましょう。

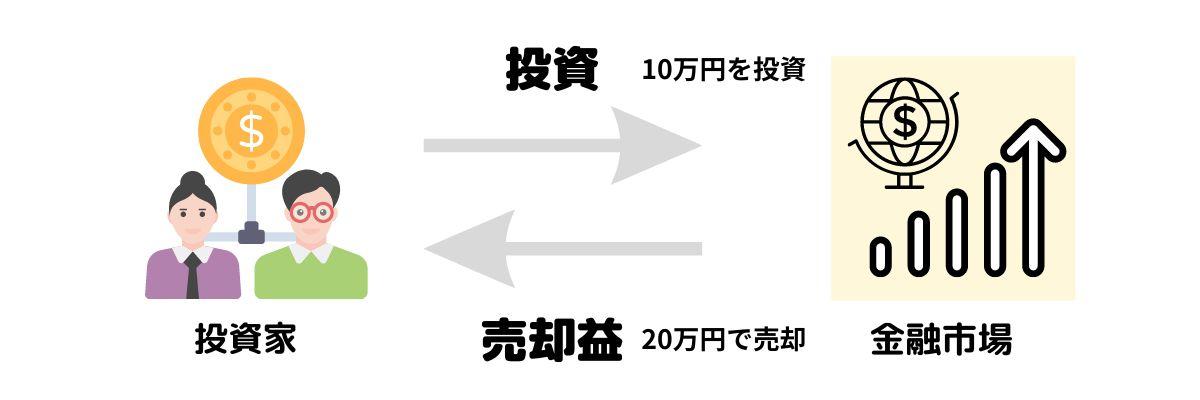

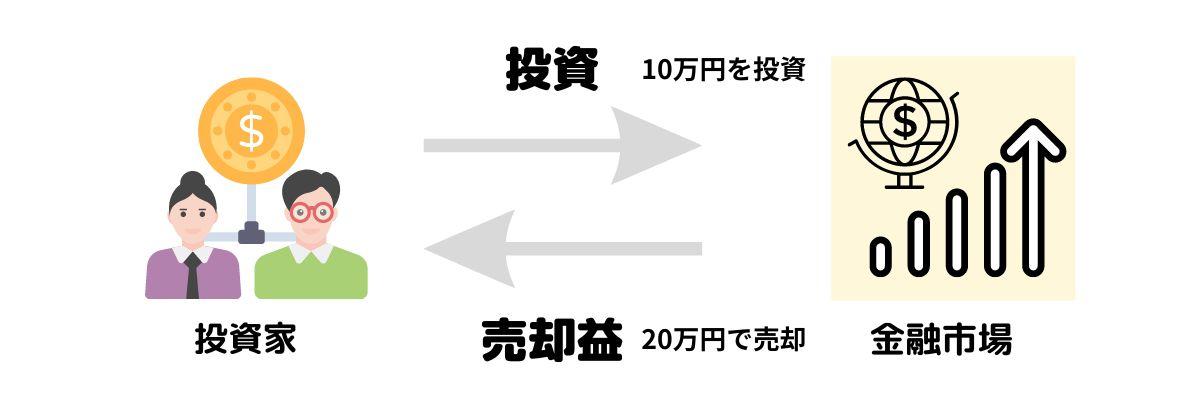

売却益(キャピタルゲイン)

売却益は、株式や債券など保有している資産を売却することによって得られる利益のことです。例えば投資信託に10万円を投資して、投資信託の値段が上がり20万円で売却できた場合、10万円が売却益にあたります。売却益は、投資信託の値段(基準価額)が上がることで、売却時に利益が発生します。※投資ででた利益には約20%の税金がかかります。

原則、基準価額は日本の証券取引所が開いている日であれば毎日変動します。変動する理由としては、基準価額は1日前の組入銘柄価格が反映され、当日の基準価額は国内外で異なるからです。

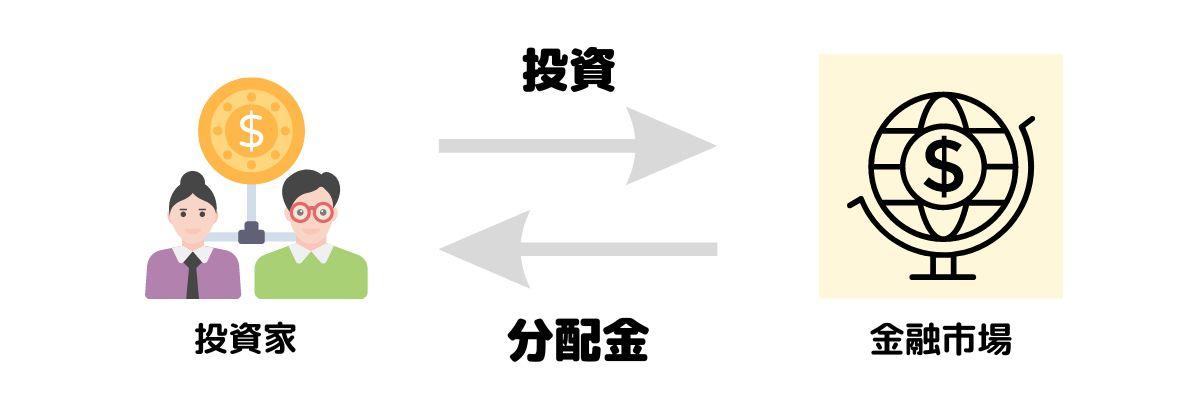

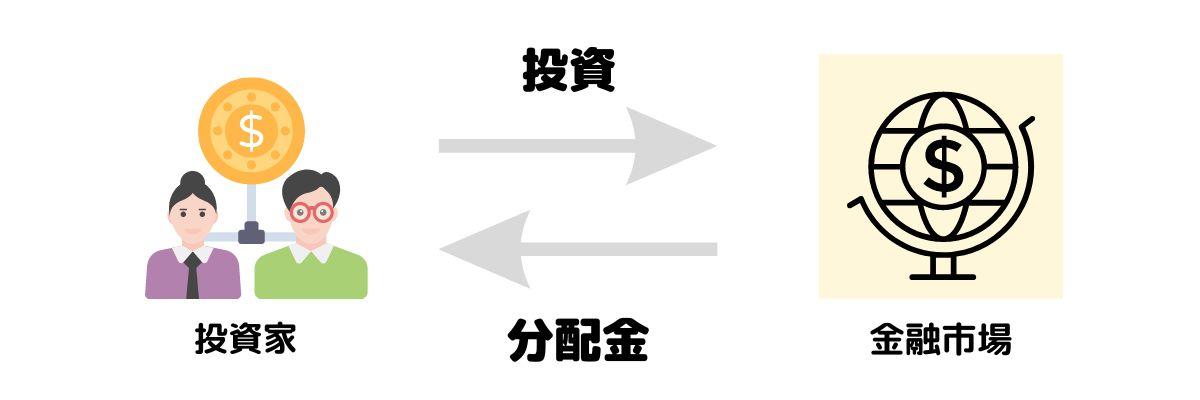

分配金(インカムゲイン)

分配金は、株式や債券などの資産を保有していることによって得られる収益のことです。投資信託では、株式や債券などの運用で得た収益の一部が分配金として投資家に戻されます。分配金は資産を保有している間に発生します。

また分配金の有無は投資信託により異なります。分配金は出ないけれど、運用資産として再投資をする投資信託もあります。

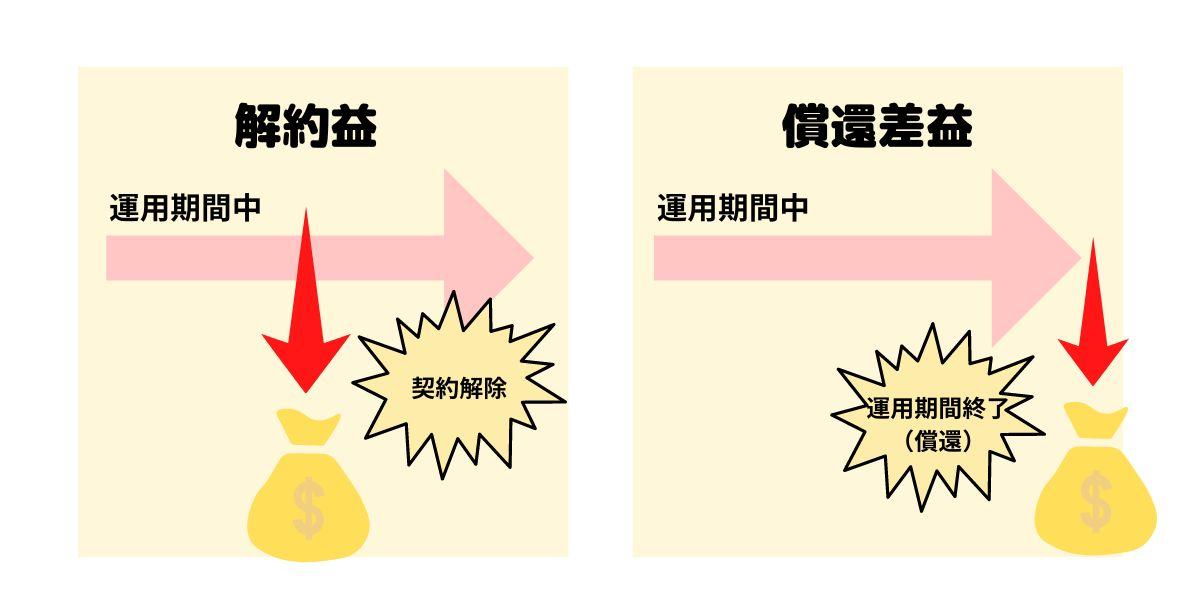

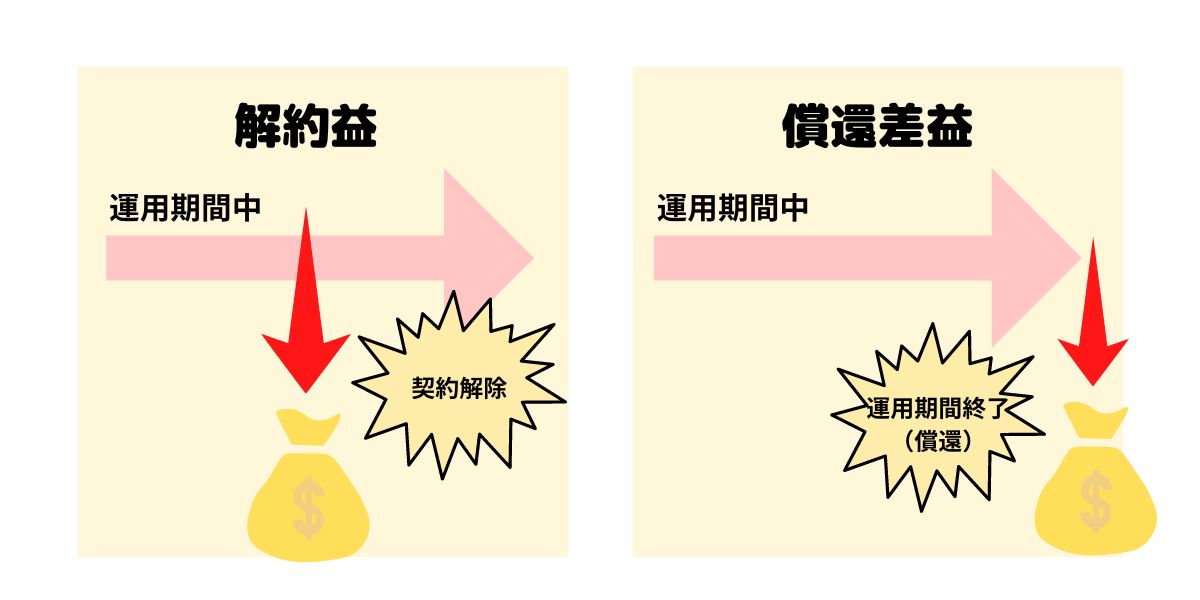

解約益・償還差益

解約益は、投資信託の運用期間中に契約解除したときに得られる利益です。

償還差益は、投資信託の運用期間終了(償還)時に得られる利益です。

上記2つの利益はどちらも契約終了時に受け取ることができるものですが、解約や償還のタイミングによっては損失が出る可能性もあるので注意が必要です。

投資信託のメリット

投資信託のメリットは4つあります。

- 少額から始めることができる

- 自分で投資・運用をする手間が省ける

- 分散投資ができている投資信託を選ぶことでリスクを抑えることができる

- 個人では買いづらい商品に投資ができる

それぞれのメリットについて解説していきます。

少額から始めることができる

投資信託は証券会社によっては100円から始めることができます。なぜなら、多くの投資家からお金を集めて投資・運用をするので、本来ならそれなりの金額が必要な株式や債券でも、個人が出すお金は少額で済むからです。

投資信託の金銭的な始めやすさは他の投資方法と比べるとよく分かります。以下、投資信託を含めた金融商品にかかる最低金額の目安を比較した表です。

| 金融商品 | 最低金額の目安 |

| 投資信託 | 100円〜※証券会社による |

| 株式投資(少額投資の場合) | 100円〜※証券会社による |

| 個人向け国債 | 1万円〜 |

| 不動産投資(小口化商品の場合) | 1万円〜 |

表を見ていただければ、いかに投資信託が少額で始めることができるのかが分かると思います。

自分で運用をする手間が省ける

投資信託は、自分で運用する必要はありません。運用の専門家(ファンドマネージャー)が商品の運用をしてくれるからです。どの投資信託に投資をするかは投資家自身が選ぶ必要はありますが、運用に関わる株価の値動きを細かくチェックする手間はありません。

分散投資ができている投資信託を選ぶことでリスクを抑えることができる

投資信託は、分散投資ができているものを選ぶことでリスクを抑えることができます。

そもそも投資信託は、1つの商品の中にも様々な銘柄※が組み入れられることで分散されている仕組みです。

※銘柄:市場で取引されている有価証券の名前。株式の場合は株式を発行している企業名、債券の場合は債券を発行している企業名や債券の名前などを指します。

しかし、国内株式だけや海外債券だけといったようにひとつの投資先に集中投資をしたり、ひとつの投資先に全ての資金を投じるような一括投資をすることは危険です。なぜなら、ひとつの投資先に投資をして、その投資信託の値段が下がった時に、大きな損失が出る可能性があるからです。

そのようなリスクを避けるためにも、投資先(資産や地域)を分散することが大切です。

投資信託のリスク

投資信託のリスクには、大きく分けて3つあります。

※リスクの種類や大きさは投資信託によって異なります。投資信託を購入するときにリスクについての項目はしっかり確認しましょう。

●価格変動リスク

投資信託に組み入れた株式や債券の価格が変動するリスクのこと。株価は最終的に金融市場の需要によって決まりますが、国内外の政治・経済情勢、企業の業績などの影響も受けることがあります。

●信用リスク

債券などを発行する国や企業が、財政難・経営不振などの理由によって、利息や償還金※をあらかじめ決めていた条件で支払うことができなくなるリスクのこと。

※償還金:運用期間の最終日(償還日)に投資家に戻されるお金

●為替変動リスク

為替レート※が変動するリスクのこと。外国の株式や債券で運用する投資信託には、基本的にこの為替変動リスクがあります。外国通貨建ての資産に投資をする場合、一般的には円高であれば基準価格からマイナス、円安であれば基準価格からプラスになります。

※為替レート:ある国の通貨を他の国の通貨に交換するときの取引価格(交換比率)

個人では買いづらい商品に投資ができる

投資信託はファンドマネージャーが運用してくれるので、個人では知識や経験がなく買いづらいとされる株式や債券などに投資をすることができます。

また、投資信託はパッケージ商品になっているので、色々な銘柄が入っている商品を手頃な値段で買うことができます。例えば、S&P500※に組み入れられている銘柄を一気に500社買おうとすることは無理ですが、S&P500に連動する投資信託であればアップルやアマゾンといった優良企業に少額から投資をすることができます。

※S&P500:S&Pダウ・ジョーンズ・インデックス社が公表している米国株式市場の株価指数との連動を目指して運用される商品。米国の優良企業500社が採用されている。

投資信託のデメリット

投資信託のデメリットは3つあります。

- すぐに利益が出ない

- 様々な手数料が発生する

- 元本保証がない

すぐに利益が出ない

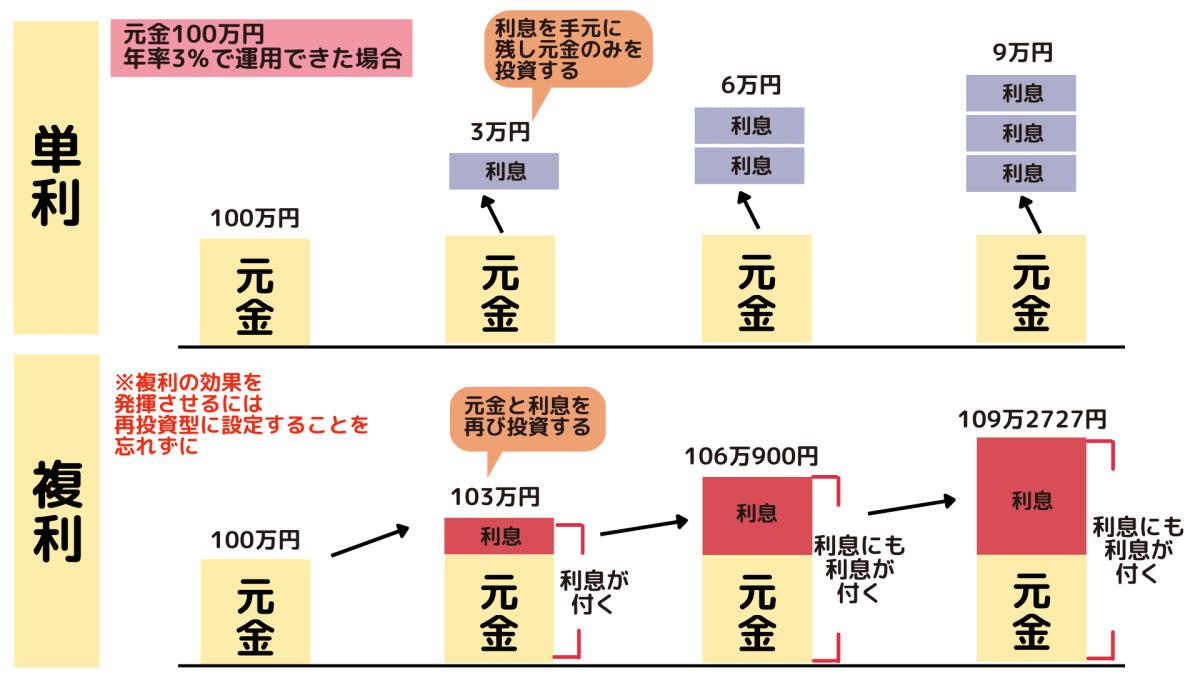

投資信託は、そもそもすぐに利益が出るような仕組みになっていません。長期で運用することで、複利※の効果を使って、資産を大きく増やせる可能性がある商品だからです。

※複利:投資で出た利益を投資元本(初期の投資額)にプラスして再投資すること

そのため、投資信託を始めて短期間しか経っていない時は、利益が出ずマイナスになる可能性があります。投資信託で運用成果を出せない人は、このマイナスになった時に怖くなり売却してしまいます。

「投資信託は、長期で運用することで成果に繋がりやすくなる」ということを覚えておきましょう。

「投資信託の選び方」は、この記事↓を要チェックよ!

『あなたに合った投資信託の選び方が分かる!投資家オススメ銘柄も公開』

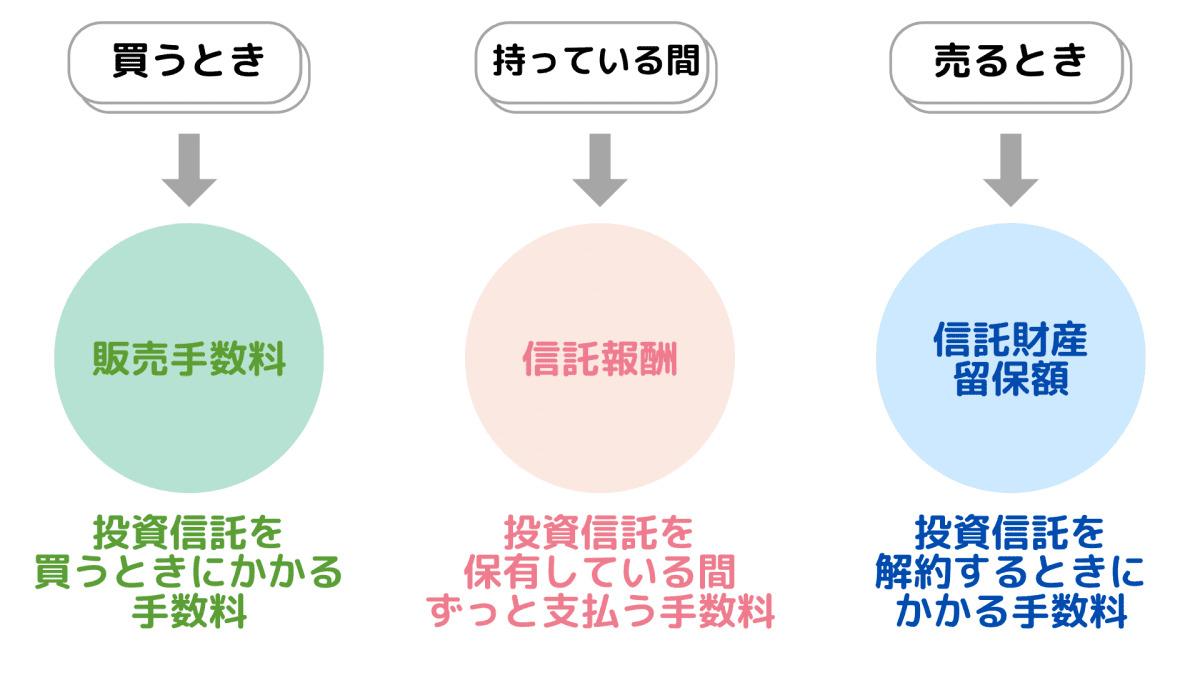

様々な手数料が発生する

投資信託は、様々な手数料が発生します。投資信託の手数料は「販売手数料」「運用管理費用(信託報酬)」「信託財産留保額」のことです。これらの手数料は、投資信託を「買うとき」「持っている間」「売るとき」の3つのタイミングで発生します。

それぞれの手数料について、以下詳しくまとめています。

| 【買うとき】 販売手数料 | 目安として 購入金額の 1〜3% | 販売会社に支払う費用のこと。 販売手数料は、投資信託の商品性や販売会社によって異なります。 中には販売手数料が無料の投資信託(ノーロードファンド)もあるので、できるだけ手数料がかからない投資信託を選ぶことをオススメします。 |

| 【持っている間】 運用管理費用 (信託報酬) | 目安として 0.2〜2% (持っている投資信託の金額に応じて継続的に支払う) | 販売会社、投資信託委託会社、信託銀行に支払う費用のこと。 運用管理費用が無料の投資信託はないので、長期保有を考える場合は、できるだけ運用管理費用が安い投資信託を選ぶのがオススメです。 |

| 【売るとき】 信託財産留保額 | 目安として 0.1〜0.5% | 信託財産を換金(投資信託を保有期間中に売却)する時、投資家が委託者などに支払う費用のこと。 手数料は運用会社や販売会社に支払うのではなく、換金する資金から差し引かれて、投資信託の財産として残されます。 また信託財産留保額は、途中売却した人と保有している人の公平性を保つために、途中換金した人が負担することになっています。 投資信託によっては、信託財産留保額が無料のものもあるので確認が必要です。 |

元本保証がない

投資信託は元本保証がありません。なので、投資家は投資・運用による利益も損失も受けることになります。

投資信託は銀行でも売られているので、銀行で売っているから元本が保証されているのではないかと勘違いされる方がいますが、元本保証はありませんので注意してください。

投資・運用による利益も損失も、投資家本人が受けることになるので、投資信託を購入する際は様々な情報を事前にご自身でしっかりご確認ください。また、運用成果が上がる可能性のある投資信託を選ぶことで、元本割れのリスクをできるだけ下げることができます。

投資信託の仕組みを使って投資で成果を上げる3つのコツ

ここまでお読みいただければ、投資信託の仕組みについておおよそ理解することが出来たのではないでしょうか。投資信託の仕組みには、投資信託だけではなく他の投資商品にも活かすことができるコツが3つあります。

投資信託の仕組みを使って投資で成果を上げる3つのコツ

- 積立投資

- 分散投資

- 長期投資

それぞれのコツについて見てみましょう。

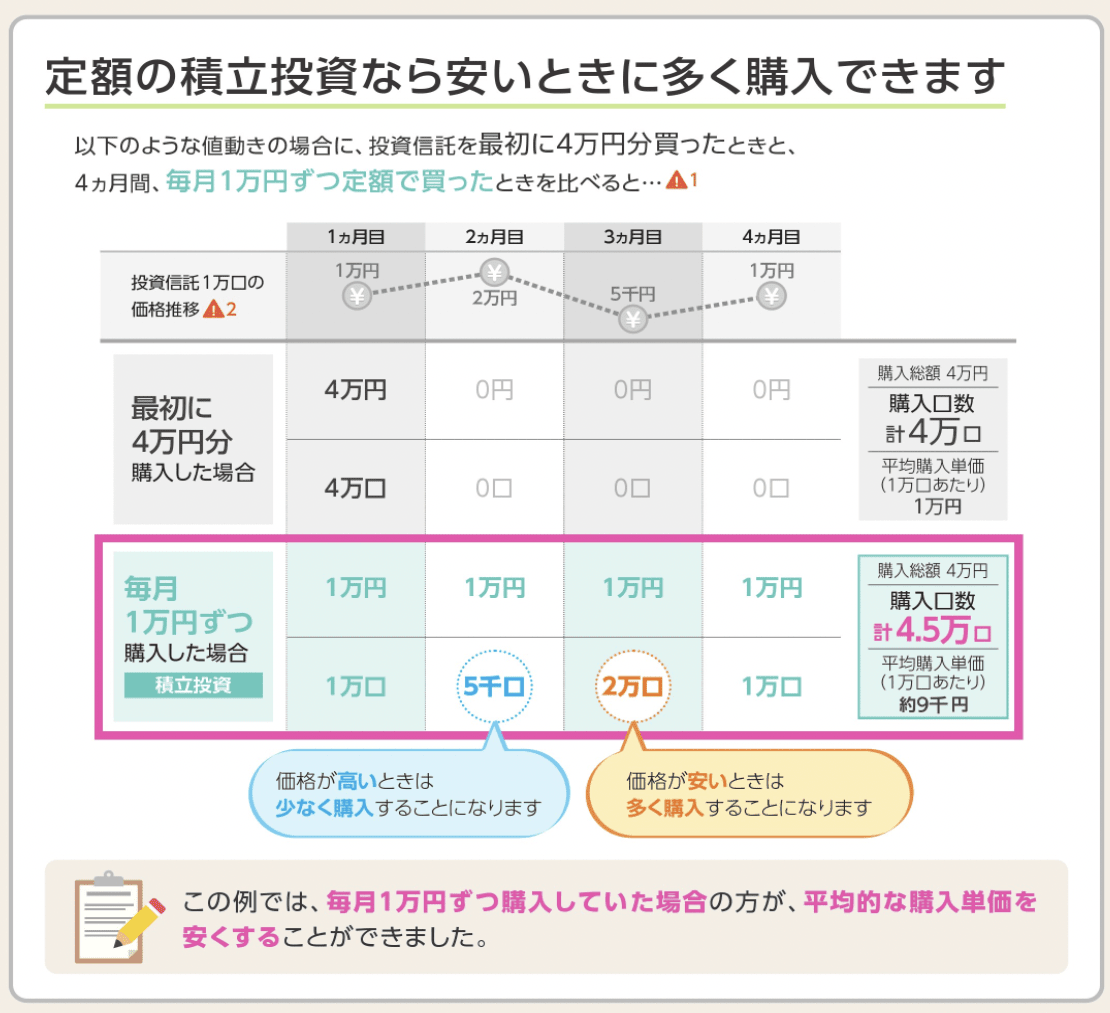

積立投資

積立投資とは、あらかじめ決まった金額の金融商品を続けて購入することです。

例えば1万円の投資信託を毎月購入する場合、決まった時期に決まった金額の金融商品を購入すること(定期定額)で、一括で購入するよりも結果的に購入単価を安くすることが可能です(下記画像参照)。このような定期定額で金融商品を購入する投資手法を「ドル・コスト平均法」と言います。

積立投資は一度設定してしまえば、自動的に定期定額買付してくれるので、投資のタイミングを考える必要はありません。その上、投資初心者であっても平均的な購入単価を安くすることが可能ですので、効率的に資産を増やせる可能性があります。

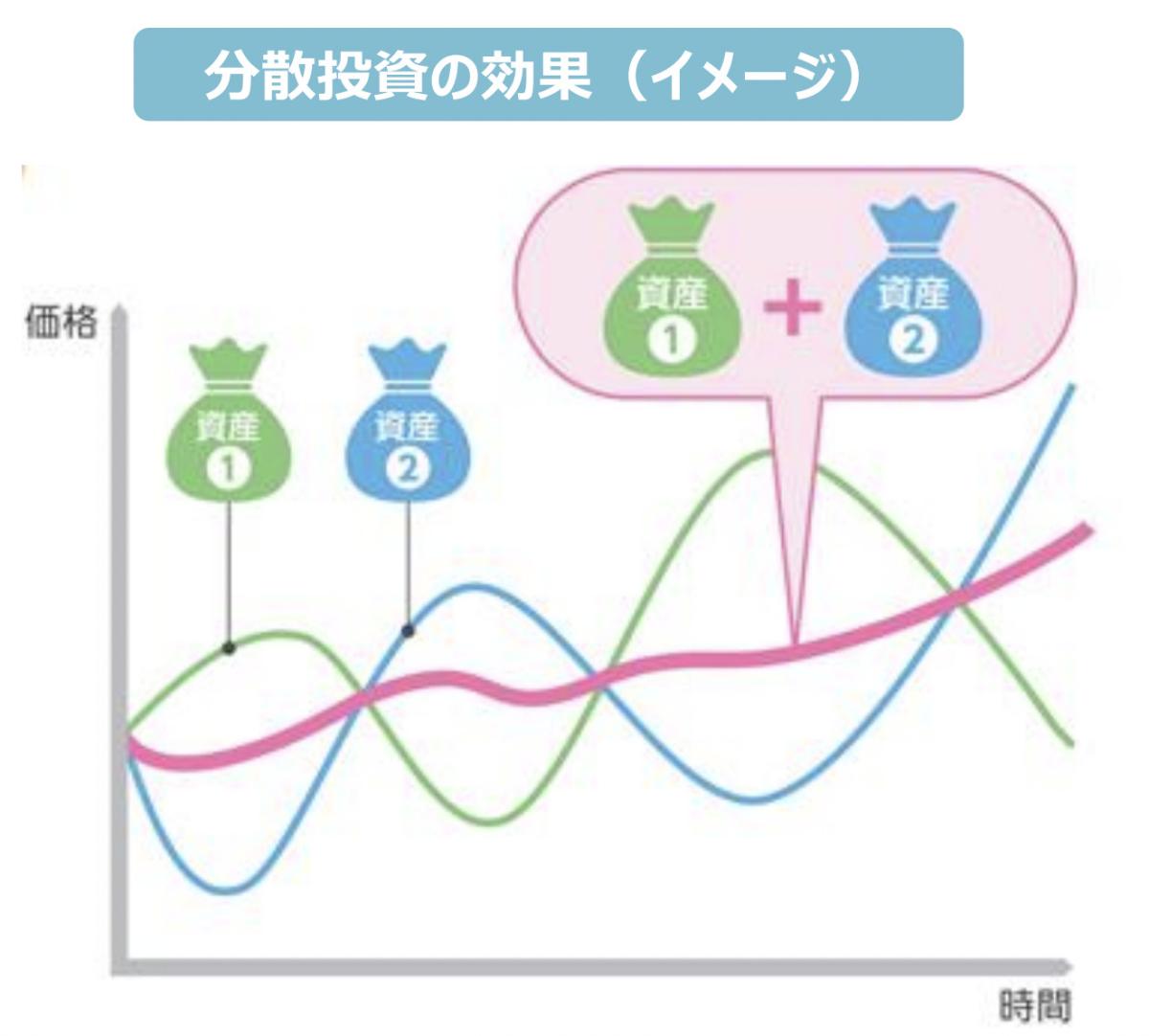

分散投資

分散投資とは、投資先や金融商品の購入時期などを分散して投資することです。

分散投資をすることで、価格の変動を抑えて安定したリターンを狙うことができます。

分散投資の仕方には「資産の分散(異なる金融商品を組み合わせる)」「地域の分散(異なった地域に投資をする)」「時間の分散(異なるタイミングで金融商品を購入する)」があります。

投資信託の場合は、1つの商品の中に様々な銘柄が組み入れられている仕組みなので、自動的に資産の分散や地域の分散がされています(選択する投資先により異なります)。時間の分散は先ほどの積立投資の際にお伝えした定期定額買付で叶えることが可能です。

この投資信託の仕組みを利用することで、簡単に分散投資ができます。例えば、全世界株式に連動する投資信託に積立投資をした場合、資産の分散・地域の分散・時間の分散3つ全ての分散投資ができると言えます。

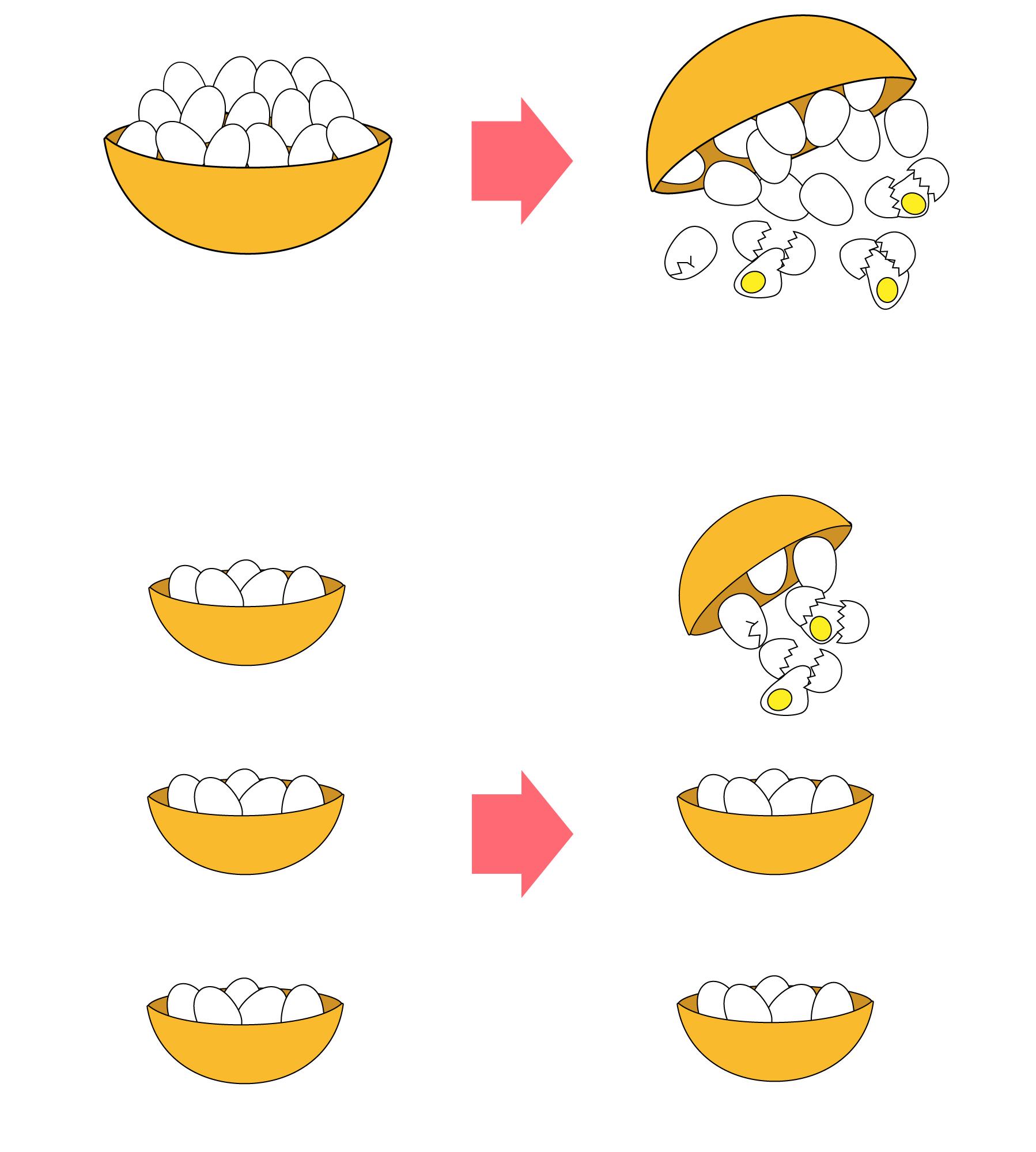

投資には「卵はひとつのカゴに盛るな」という格言があります。

割れやすい卵を1つの容器に入れ、その容器を落としてしまったらすべて割れてしまいます。しかし、卵を複数の容器に分けて入れておけば、そのうち1つの容器を落としてしまっても残りは割れずに済み、守れます。要は、リスクを抑えれらるということです。

分散投資が可能な投資信託の仕組みを利用することで、リスクを抑えた運用が可能になります。

長期投資

長期投資とは、長期間投資をすることです。

前文でご説明した積立投資と分散投資を長期間することで、複利の効果を大きくすることができます。複利効果とは、投資の運用で得られた利益がさらに運用されることで、利益が増幅していく効果です。

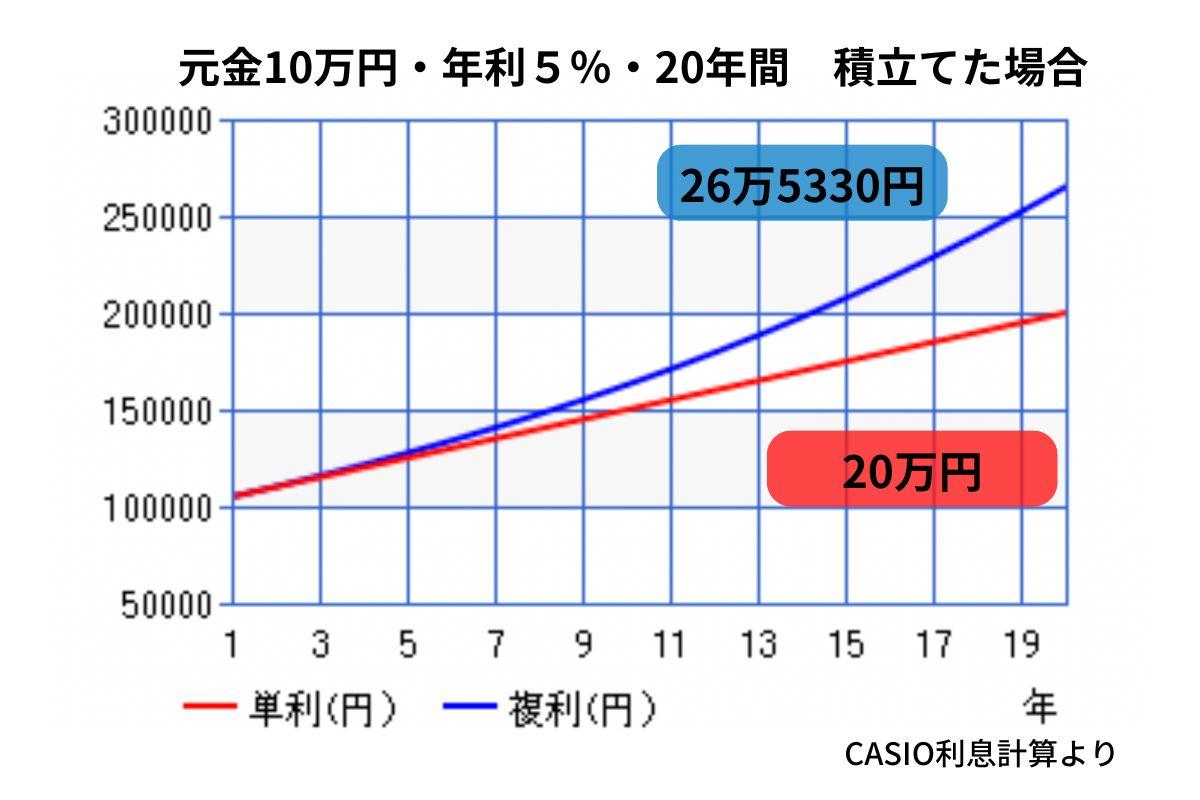

こちらのグラフをご覧ください。複利がある場合とない場合(単利)を比較しました。

複利の有無で最終的な金額に大きな差がついていることが分かります。このように長期間運用することで複利効果を大きくすることが可能です。

また、長期投資は元本割れのリスクを低くすることも可能です。

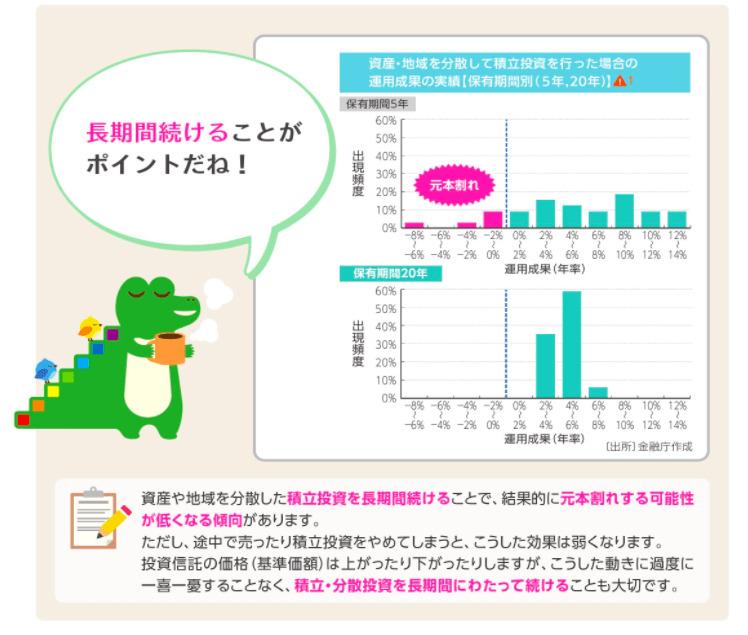

下記グラフは、長期投資による元本割れのリスクを低くすることができた実績を表しています。ご説明してきた2つのコツ「積立投資」「分散投資」を5年と20年行った運用リターンを比較しています。

保有期間5年 → 元本割れあり

保有期間20年 → 元本割れなし

このように投資信託は「積立」「分散」「長期」で投資をすることが可能ですので、投資で成果を上げる可能性を高めることができます。

投資信託の仕組みに関するQ&A

ここでは投資信託の仕組みに関する疑問についてお答えします。

- 投資信託はなぜやらないのですか?

- 投資信託で儲かる人は何割くらいですか?

投資信託はなぜやらないのですか?

投資信託をやらない理由は個人の状況や信念によって異なりますが、以下にいくつかの代表的な理由を挙げます。

1. 手数料が高いと感じる

多くの投資信託には運用管理費用(信託報酬)や販売手数料がかかります。これらの手数料がリターンを圧迫すると感じる投資家もいます。特にアクティブファンドでは、パフォーマンスが良くない場合でも高い手数料が発生することがあるため、コストを重視する投資家には敬遠されることがあります。しかし手数料が低い投資信託を選べば手数料のコストをかなり低くすすことも可能です。

2. 自己管理の投資を好む

投資信託はプロが運用してくれるので、基本的には積み立て設定をしたらあとはほったらかしで大丈夫な投資です。一部の投資家は、自分で株式や債券を選び、ポートフォリオを管理することを好みます。このような投資家は、自らの投資スキルや市場知識を活かして直接投資を行う方が効率的だと考えています。ですのでそうゆう人は投資信託をやらないのでしょう。

3. パフォーマンスへの不信感

アクティブファンドの多くは、市場平均を上回るパフォーマンスを目指していますが、実際には多くのファンドが市場平均に勝てていません。そのため、インデックスファンドやETF(上場投資信託)に比べて、アクティブファンドの投資信託を敬遠する投資家もいます。

長い目でみるとアクティブファンドよりインデックスファンドのほうがパフォーマンスが高いとされているので、もしもやるならアクティブファンドよりインデックスファンドがおすすめです。

4. リスクの理解不足

一部の人は、投資信託を含む投資商品のリスクを十分に理解していないため、投資信託に対して慎重な姿勢を取ります。特に投資信託が多様な資産クラスに分散投資している場合、そのリスクプロファイルを完全に理解するのは難しいと感じることがあります。

投資信託も投資なので株価の変動がリアルタイムではなく日々単位であります。ですのでなるべく一括投資は避けて、積み立て設定をして期間の分散をしましょう。そうすると平均購入単価が均一化されるので、下落時のリスクを低くすることが可能です。

5. 市場の不信感や不確実性

市場の動向に対する不信感や不確実性が高まると、一部の投資家はリスク資産への投資を避ける傾向があります。このような場合、安全資産(例:預金や国債)への投資を選好することがあります。その時の状況によって安全資産への移行も一つの手ではありますが、投資信託は基本的にはリスク分散がされている商品もあるので、偏らせないで投資を行うことがリスク回避に繋がるでしょう。

6. 代替投資手段の選択

投資信託以外にも、株式、債券、不動産、暗号通貨など、様々な投資手段があります。一部の投資家は、自分の投資戦略やリスク許容度に合った他の投資手段を選ぶことがあります。投資信託を行わない投資家もいるので、自由に選択していただいても良いと思いますが、ベースの投資の一つとして割合が少なくても投資信託を積み立てておけば、下落時などには精神の安定にもなります。

投資信託で儲かる人は何割くらいですか?

儲かる人の割合を厳密にお伝えすることは難しいですが、投資信託の商品選びとNISAの枠を使うことによって、儲かる確率を上げることは可能です。

それはインデックスファンドを選び、手数料が低く、なるべく長期運用(10年以上)をすることによって、儲かる確率を上げられるでしょう。

米国の調査では、約60%から70%の投資信託が市場平均(インデックス)に勝てないとされています。しかし、市場平均に近いリターンを得ている投資信託も多く、長期的に見れば利益を上げている投資家は少なくありません。

日本でも同様の傾向が見られます。特にアクティブファンドはインデックスファンドに比べて手数料が高く、長期的に市場平均を下回るパフォーマンスを示すことが多いです。ただし、個々の投資家がリスク管理をしっかり行い、適切なタイミングで投資することで利益を上げるケースはあります。

まとめ

投資信託の仕組み

投資信託の機関(販売・運用・管理)

・販売会社

・運用会社

・信託銀行

投資信託の投資先

・株式

・債券

・不動産投資信託(REITリート)

・その他 バランス型

さらに、これらの資産は「国内」「海外」「世界株(国内外問わない)」のものに分かれる。

投資信託のタイプ

・インデックスファンド

・アクティブファンド

投資信託の初心者にオススメなのは「インデックスファンド」。理由は、手数料が安くて、知識があまりなくても始めることができるから。

投資信託で利益が出る仕組み

売却益(キャピタルゲイン)

株式や債券など保有している資産を売却することによって得られる利益

分配金(インカムゲイン)

株式や債券などの資産を保有していることによって得られる収益

解約益投資信託の運用期間中に契約解除したときに得られる利益

償還差益 投資信託の運用期間終了(償還)時に得られる利益

投資信託のメリット・デメリット

- メリット

–少額から始めることができる

–自分で投資・運用をする手間が省ける

–分散投資ができている投資信託を選ぶことでリスクを抑えることができる

–個人では書いづらい商品に投資ができる - デメリット

–すぐに利益が出ない

–様々な手数料が発生する

–元本保証がない

投資信託の仕組みを使って投資で成果を上げる3つのコツ

- 積立投資

- 分散投資

- 長期投資