これから資産運用を始める人にとって、よく耳にするのが株と投資信託ではないでしょうか。

投資の代表格の2つですが、投資初心者はどちらに投資をするべきか悩みどころです。

株と投資信託、それぞれにメリット・デメリットがありますが、投資初心者は投資信託の積立投資から始めてみましょう。

株はより専門的な知識が必要になるため株初心者には難易度が高くなりますが、投資信託は運用を専門家に任せることができるため、初心者にとって最適な投資だと言えます。

本記事では、投資信託が初心者にオススメな理由のほか、それぞれの仕組みや初心者向けの投資戦略を解説します。難しい用語は出てこないため、全く知識がない方でも読み進めることができます。

この記事を読めば、株と投資信託の仕組みから理解することができます。投資は何から始めるべきか、どう始めるべきかお悩みの方はこの記事を読んで投資を始めてみましょう。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

株と投資信託の違い・メリットデメリット

この章では、株と投資信託の仕組みと違い、それぞれのメリット・デメリットをお伝えします。

まずは仕組みからしっかりと理解し、自分が何に投資をするべきか見極めましょう。

株と投資信託の仕組み

簡単に言えば、株は個別の企業に投資をするもの。自分で投資する企業を選択する必要があります。

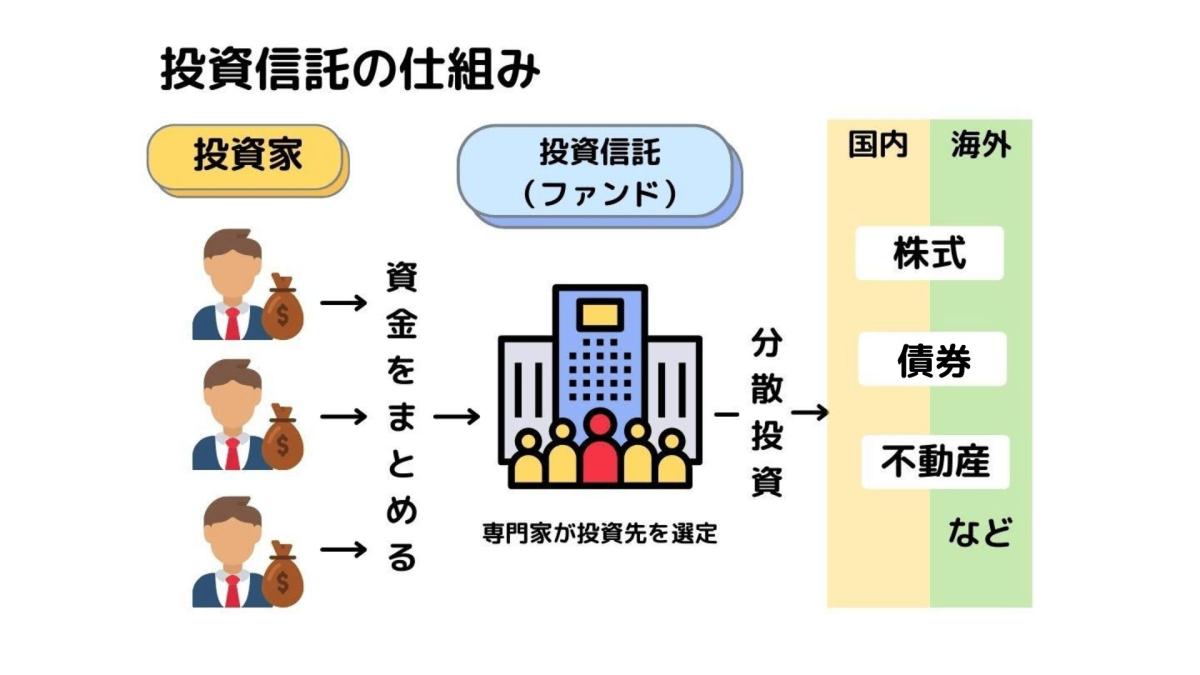

一方で投資信託とは、ファンドマネージャーと呼ばれる投資の専門家が運用する商品を我々投資家が購入するものです。

株の仕組みはシンプルでわかりやすいですが、投資信託が少し複雑ですね。しかし、図で見ると簡単にわかります。こちらをご覧ください。

実際に商品を選んだり、購入したりするのは専門家(ファンドマネージャー)です。我々が利益を得る事ができるかどうかは、このファンドマネージャー次第ということですね。

また、投資信託は大きく2種類に分ける事ができます。

・アクティブ型投資信託

・パッシブ型投資信託

アクティブ型投資信託とは、上記で説明したとおり、専門家(ファンドマネージャー)が積極的に運用する投資信託です。様々な金融商品を組み合わせて投資したり、株式のみで運用する投資信託もあります。

要するに、リスクやコストを取るが、大きなリターンを狙いにいくのがアクティブ型投資信託です。

パッシブ型投資信託は、指定した指数に連動するように運用する投資信託のことです。

指数とは、株式をまとめて1つの数値にしたもので、日本であれば日経平均株価やTOPIX、米国であればS&P500といったものが該当します。

パッシブ型投資信託はアクティブ型投資信託と異なり積極的な運用はしませんが、その分、かかるコストが低く済みます。

株と投資信託の違い

仕組みをしっかりと理解すれば、それぞれの違いが明確になります。投資をする際は、仕組みだけでなく、違いもしっかりと理解しておきましょう。

株と投資信託の違いはたくさんありますが、抑えていただきたいのは2つ

・実際に金融商品を購入し、運用する人

・投資する商品

実際に金融商品を購入し、運用する人

これは仕組みの説明でもありましたが、株は自分で投資対象を選び、購入し、運用します。一方で投資信託は、専門家(ファンドマネージャー)がこれらを行います。

株は売買のタイミングなども自分で考えないといけないため、投資信託に比べると少し難しいです。また、どの企業が今後成長しそうかを考えた上で投資をする必要があるため、かなりの勉強が必要になります。

投資する商品

株は企業への投資のみですが、投資信託が投資するのは株だけではありません。投資信託は幅広い投資対象に投資します。

主な投資対象は

・株

・債券

・不動産

・金や原油などのコモディティ

ここからも、かなり幅広い金融商品に投資している事がわかります。

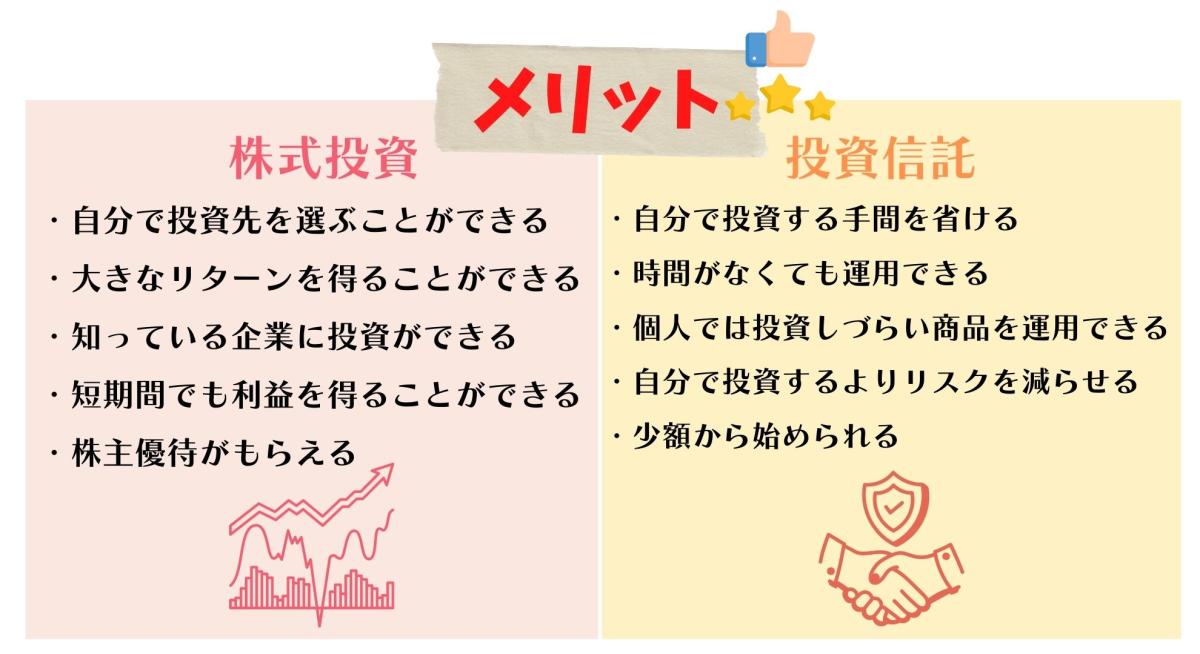

株と投資信託のメリットデメリット

仕組みや違いを理解した上で、メリット・デメリットを確認しておきましょう。

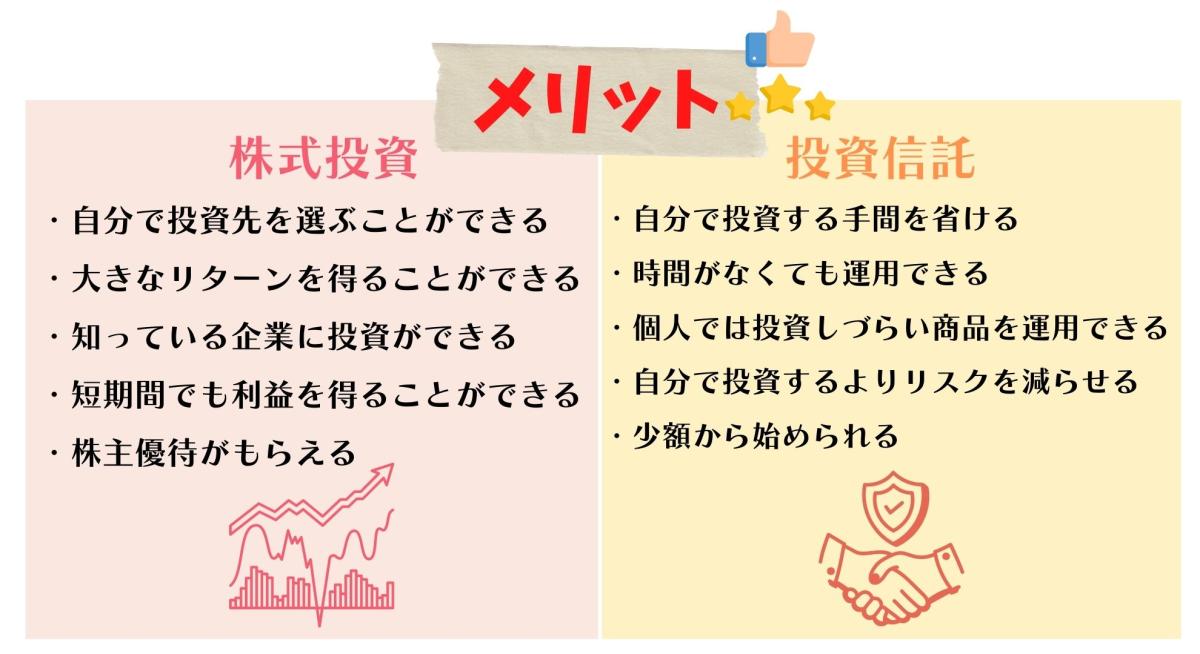

それぞれの主なメリットはこちら

株のメリットはなんといっても自分で投資先を選べる事です。しっかりと分析の技術を身につけた上で投資をすれば大きなリターンを得る事ができます。

また、企業によっては株主優待があるものもあり、その企業の株を保有していれば、自社の製品や商品券などを受け取る事ができます。

投資信託は仕組みからもわかるように、自分で投資する手間を省く事ができます。まだ、分析に自信がない方や普段忙しい方には大きなメリットになります。

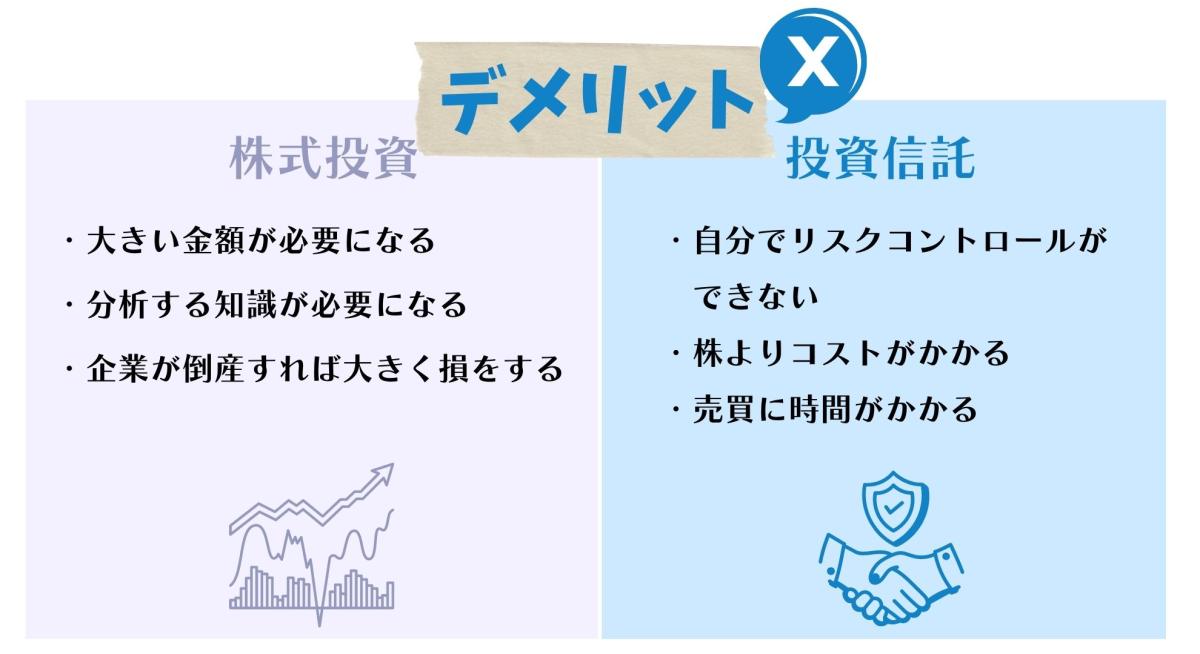

次にデメリットを見てみましょう。

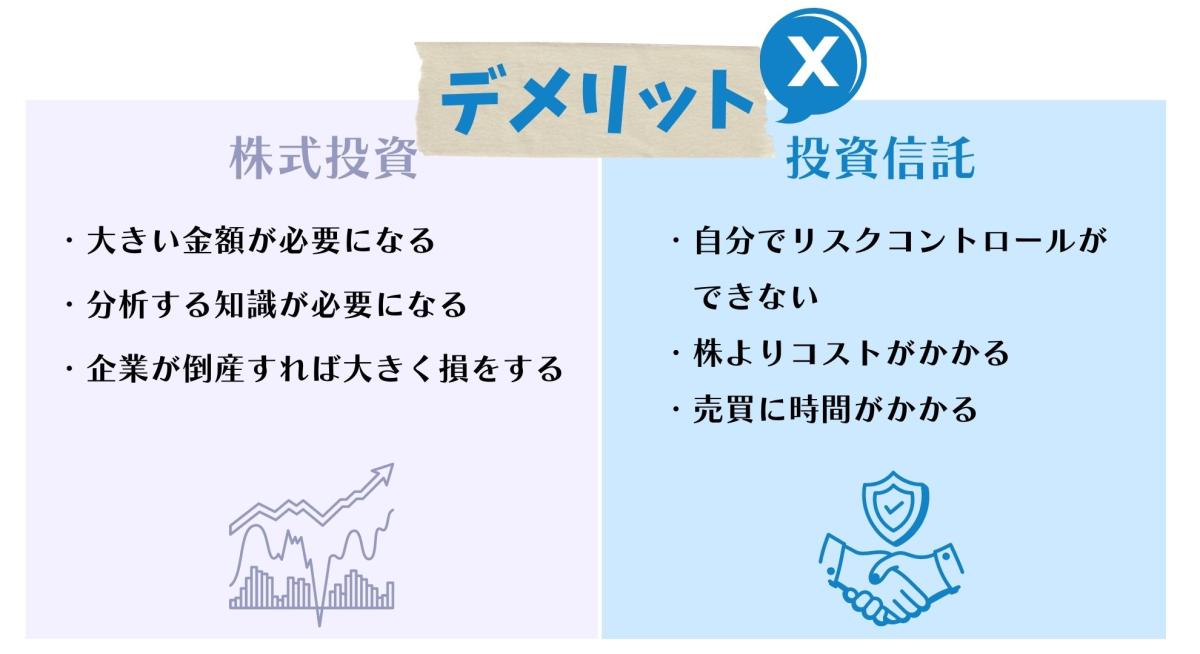

株のデメリットはメリットと反対になります。投資において、大きくリターンを得る事ができるということは、言い換えれば大きく損をする可能性もあるということです。

投資先の企業が倒産すれば損をすることもありますが、倒産数は多くはないため、しっかりと企業を分析できれば問題ありません。

下記画像を見てもうと分かる通り、倒産数は不景気に増えますが、近年はかなり少なくなっています。

(出典:東京商工リサーチ)

2002年にはITバブル崩壊、2008年にはリーマンショックという金融危機が起こり、倒産数が増加しています。しかし、2021年は0件と減少していることもここからわかります。

投資信託が株よりコスト多くなる理由は、運用する専門家(ファンドマネージャー)の人件費などがかかるためです。

株か投資信託、迷っているならまずは投資信託

実際に投資するのはどちらが良いか考えたとき、投資初心者にオススメなのは「投資信託」です。

この章では、投資初心者になぜ投資信託がオススメなのか、その理由を解説。また、筆者が最もオススメする投資方法をご紹介します。

この章を読めばすぐに投資を始めることができます。

投資初心者に投資信託がオススメな理由2選

この章の最初でも述べましたが、投資初心者にオススメなのは投資信託への投資です。

筆者が考える主な理由は2つです。

・プロに運用を任せられる

・少額から始めることができる

プロに運用を任せられる

投資初心者の方で、企業の決算書などを見たことがある、もしくは、チャートから株価の推移を読み解くことができる方はほとんどいないでしょう。

投資先の分析はかなり高度な知識が要求されます。専門家でも分析を誤ることもあります。

また、この記事をご覧になっている方のうち、企業分析に何時間も時間を使える方は少数でしょう。普段、仕事や家事で忙しい方にとって企業分析はかなり負担になります。

しかし、投資信託に投資することによって企業分析を投資のプロであるファンドマネージャーにお任せすることができます。

また時間ができた場合、専門家(ファンドマネージャー)がなぜその企業に投資したのかを理解できれば自身の分析力の向上にもつながります。

少額から始めることができる

なんと投資信託は、100円から始めることができます。すべての投資信託が対象ではありませんが、ネットの証券会社では、かなり少額から始めることができます。

自分にあった投資が何なのかは、人によって異なります。年齢や年収、家族構成などが違えば、投資すべき対象は十人十色です。しかし、投資信託はその仕組みや投資額で見てもどんな人にもオススメできる投資商品と言えます。

まだ投資に対して恐怖心を持っている方も少額で始めることでだんだんと慣れることができます。

勉強するだけではわからないことも実際の投資から学ぶことができるからです。

投資初心者は、メインで投資信託の積立投資+サブで株式投資がオススメ

投資初心者には投資信託がオススメとお話ししましたが、投資信託を積立投資で購入しましょう。

そして、投資に慣れてきた頃に投資信託の積立投資を続けながら、株式投資にもチャレンジしてみましょう。

まず、投資信託には購入方法が2つあります。1つは上記でも述べた積立投資、もう1つが一括投資です。

積立投資は毎月決まった金額分の投資信託を購入していく方法です。そして、一括投資は大きな金額を1回で購入する方法です。

この2つのうち、投資初心者の方には積立投資をオススメします。

積立投資がオススメな理由は2つです。

・売買のタイミングを考えなくて良い

・価格が高い時には少なく、価格が低い時には多く購入できる

売買のタイミングを考えなくて良い

積立投資は毎月決まった金額を決めた日に購入するだけですので、いつ買うか悩む必要はありません。価格が低い時に買いたい気持ちはわかりますが、株式市場において先を予想することはとても難しいです。

また、月100円からでも始めることができるため、投資初心者にとっては投資を経験する機会になります。

最近では、証券会社で設定しておけば自動で購入してくれるサービスもあるため、購入忘れなどを防ぐことができます。

価格が高い時には少なく、価格が低い時には多く購入できる

毎月決まった金額を投資する積立投資は別名、ドルコスト平均法とも呼ばれ、乱高下する株式市場において、平均取得単価を低くする性質もあります。

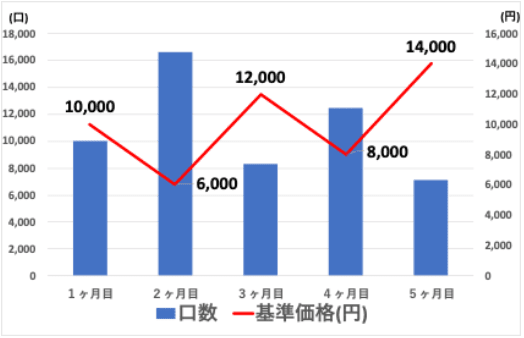

下の図は毎月10,000円を積立投資した場合を想定しています。赤の折れ線が示しているのが、投資信託の基準価格、青の縦線グラフは10,000円で購入した投資信託の口数を示しています。

図を見てもらうと分かる通り、価格が高い時には少量を、安い時には多く購入することができます。毎月一定の金額を購入することで、平均の購入価格を下げる効果があるのです。この図の場合、5ヶ月目における平均取得単価は9,150円となりました。

投資信託で自分の資金がプラスになったり、マイナスになったりすることに慣れてきた段階で次は株式投資にチャレンジしてみましょう。

投資信託の詳しい選び方はこちらの記事をご覧ください。

知識ゼロから分かる!あなたに合った投資信託の選び方と投資家オススメ銘柄

株式投資は投資信託より値動きが激しいため、必ず余剰資金で行いましょう。億を稼いでいる投資のプロでも必ず損をした経験があります。実際の投資で様々なことを経験し、自分の投資手法を確立していきましょう。

投資家が実践する株と投資信託の割合

ここからは実践的な内容です。2章で述べた投資方法を活用する場合の参考例をご紹介します。

自身が投資にまわす資産割合から、実際の運用方法を解説いたします。

投資すべき割合は「120-年齢」で算出

実際に投資を始める場合、どれくらいの金額を投資すれば良いかは目安となる計算式があります。

それがエイジスライドと呼ばれるこちらの式です。

自分の保有している資産のうち、投資にまわす割合=120ー年齢

例えば、自分の年齢が30歳で100万円の貯金がある場合、120ー30=90%となり、100万円の90%である90万円を投資にまわすのが良いと考えられます。

これはあくまで投資初心者向けの公式になります。これから実際に投資を行っていく中で、自分のリスク許容度(どれくらいの損失まで耐えられるか)をしっかりと理解し、最低限の生活防衛資金は残したうえで、自分にあった投資割合で運用しましょう。

投資信託は絶対に売らないこと

2章でメイン+サブの投資方法をご紹介しました。ここでは、実際の運用方法についてお伝えします。

見出しにもあるように、投資信託は必要な時以外は、絶対に売らないようにしましょう。積立投資で利益を得るためには、長期積立が必要条件です。

株式市場は様々な要因で上昇、下落を繰り返します。しかし、長期で見れば右肩上がりになっているのも事実です。そんな株式市場に恩恵を受けるためには、最低5年は積立投資を続けましょう。

投資信託を売るタイミングはこちらの記事に記載しているので、合わせて読んでみてください。

これだけ見れば誰でもわかる!投資信託の買い時を見極める2つの指標

まとめ

改めて株と投資信託の仕組みや違い、メリット・デメリットをおさらいしましょう。

株と投資信託の仕組みは、株は自分で選び、購入し、運用するもの。投資信託は専門家(ファンドマネージャー)が運用するもの。

株と投資信託の違いは、実際に金融商品を購入し、運用する人と投資する商品がそれぞれ異なる。

株と投資信託のメリット・デメリット

投資初心者に投資信託の積立投資がオススメな理由

・自分で分析、投資、売買せずに資金を運用できる

・少額から始めることができる

投資すべき割合は「120-年齢」で算出してみよう。

自分の保有している資産のうち、投資にまわす割合=120ー年齢

これらをしっかりとおさえていれば、あなたも投資家デビューすることができます。

ぜひ、資産運用を実践してみましょう。