昨今の投資ブームにより、投資信託を使った資産形成をお考えの方が多いのではないでしょうか。

そんな投資信託ですが、これから投資を始める方の中には、投資信託の明確な買い時があるの?と

疑問に思う方がいるのではないでしょうか。

結論から言うと、投資信託に買い時はあります。それは株式市場が暴落した後です。

暴落を明確に判断するのは少し難しいですが、この記事で紹介する2つの指標を使えば、投資初心者でも簡単に見極めることができます。

実際に筆者も2つの指標を参考に投資を行っており、その有効性を実感しております。

本記事では、投資信託の買い時を初心者でも判別しやすい2つの指標を用いて解説いたします。

また、投資初心者の方向けにおすすめの投資方法もご紹介いたします。

最後まで読めばあなたも投資信託の買い時のポイントが分かります。

監修:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

投資信託の買い時は株式市場の暴落後

投資信託の買い時は暴落の後とお伝えしましたが、この章では下記の内容を深掘りしていきたいと思います。

・暴落後に上がった実例

・事前に暴落を予想する方法

・暴落後、投資信託を買う具体的なタイミング

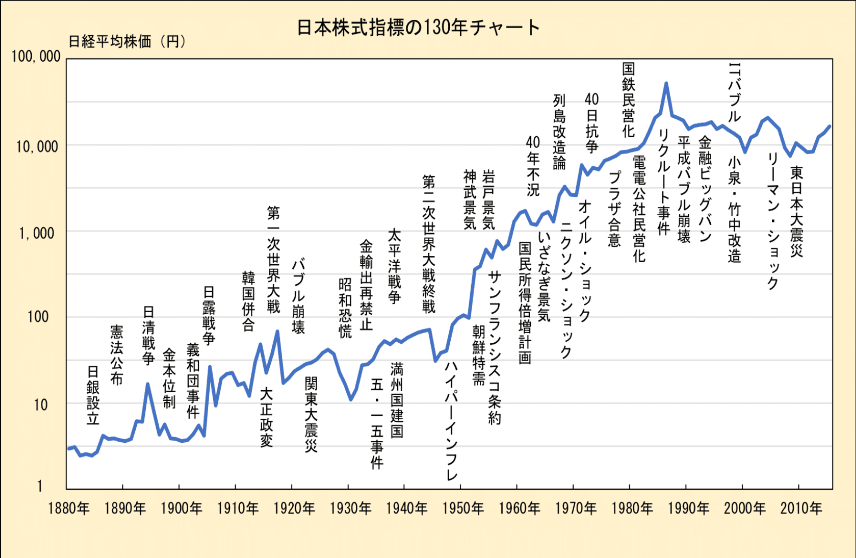

まずは、こちらのチャートをご覧ください。

1880年から2010年の間に起こった暴落をチャートで表示しました。

これを見ると、暴落が起こった後には、期間はバラバラでも株価が上昇していることがわかります。

ここからも、暴落した後が投資信託の買い時と言えるでしょう。

コロナショックでは、投資資金が約2倍に

直近では、現在も猛威をふるっている「新型コロナウイルス」による暴落が株式市場に大きなダメージを与えました。

新型コロナウイルスによって、外出自粛が要請され、人々の消費行動が大きく変化しました。

一番大きなダメージを受けたのが飲食業でしたが、株式市場は業種に関わらず、ほとんどの銘柄が下落しました。

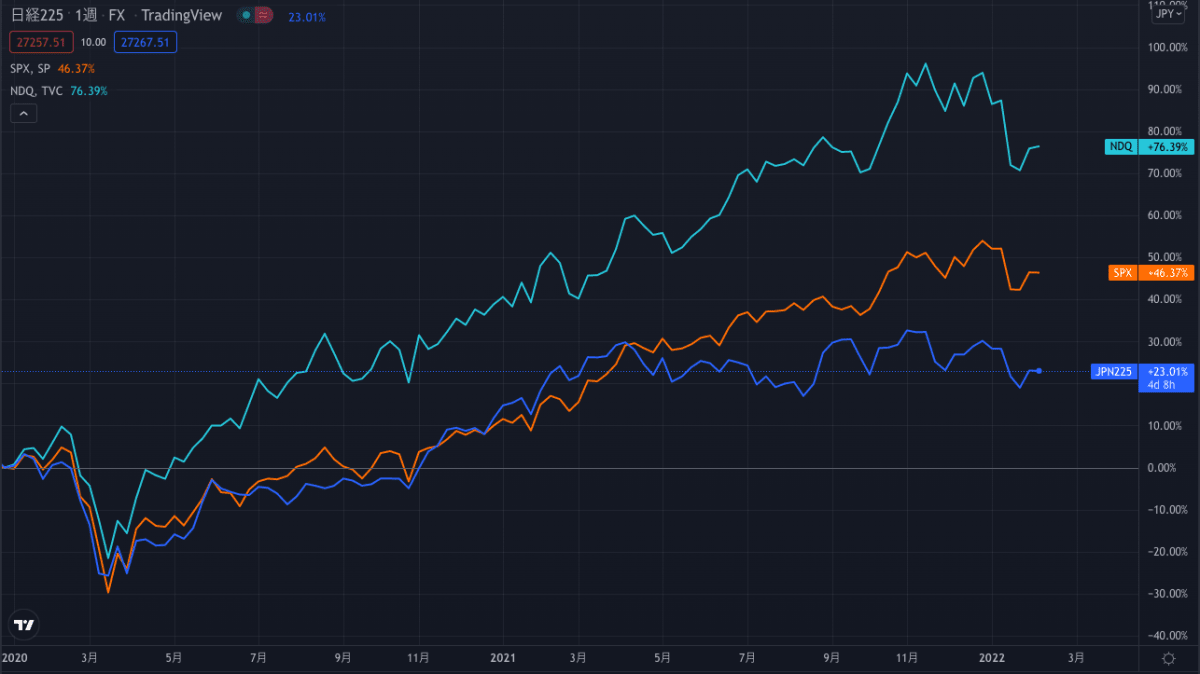

では、このコロナショック時に株式市場に投資をしていればどうなっていたか。

2020年3月に日経平均株価、米国のS&P500、NASDAQに投資した場合、以下のようになります。

なんとこの2年間で、日経平均株価は85%の上昇、S&P500は106%、そしてNASDAQに至っては、130%の上昇になっています。

日経平均は30年ぶりに30,000円を超えました。NASDAQはGAFAMと呼ばれるハイテク企業が大きく上昇しました。GAFAMとは、Google、Amazon、Facebook、Apple、Microsoftの頭文字をとったもので、世界中の人に利用されているサービスや製品です。

このように、成長する市場や健全な市場であれば上昇する余地があるため、投資信託の買い時と言えるでしょう。ただ、これらの暴落はいつ起こるかはわかりません。しかし、これからご紹介する2つの指標を使えば、投資初心者でもしっかりと見極めることができます。

暴落の予兆を察知する2つの指標

投資信託の買い時は、株式市場が暴落した時というのは理解していただけたかと思います。

過去のチャートを見ても、株式市場は暴落した後に、大きく上昇しています。

しかし、ここで問題になるのは「いつその暴落が起きるのか。」ということになります。

株式市場の暴落がいつ起こるのかは投資のプロでも、的中させることは容易ではありません。

ただ、これからご紹介する2つの指標を用いれば、誰でも株式市場の暴落を事前に察知することができます。もちろん、完璧に的中することは難しいですが、非常に参考になるので、是非覚えてください。

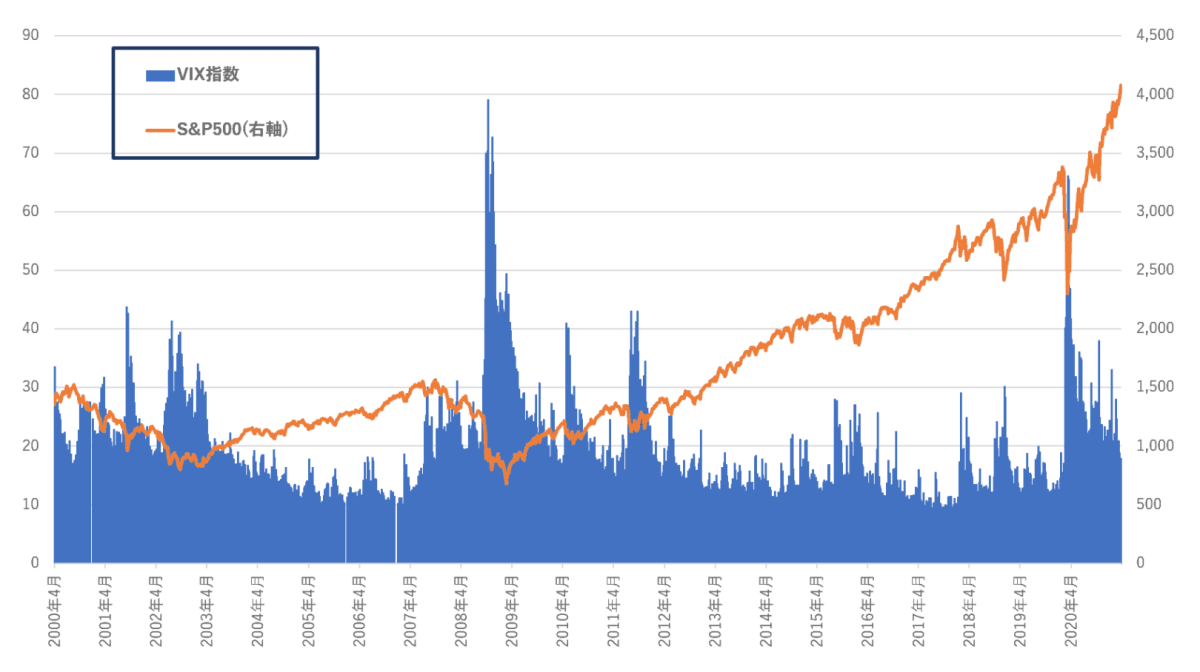

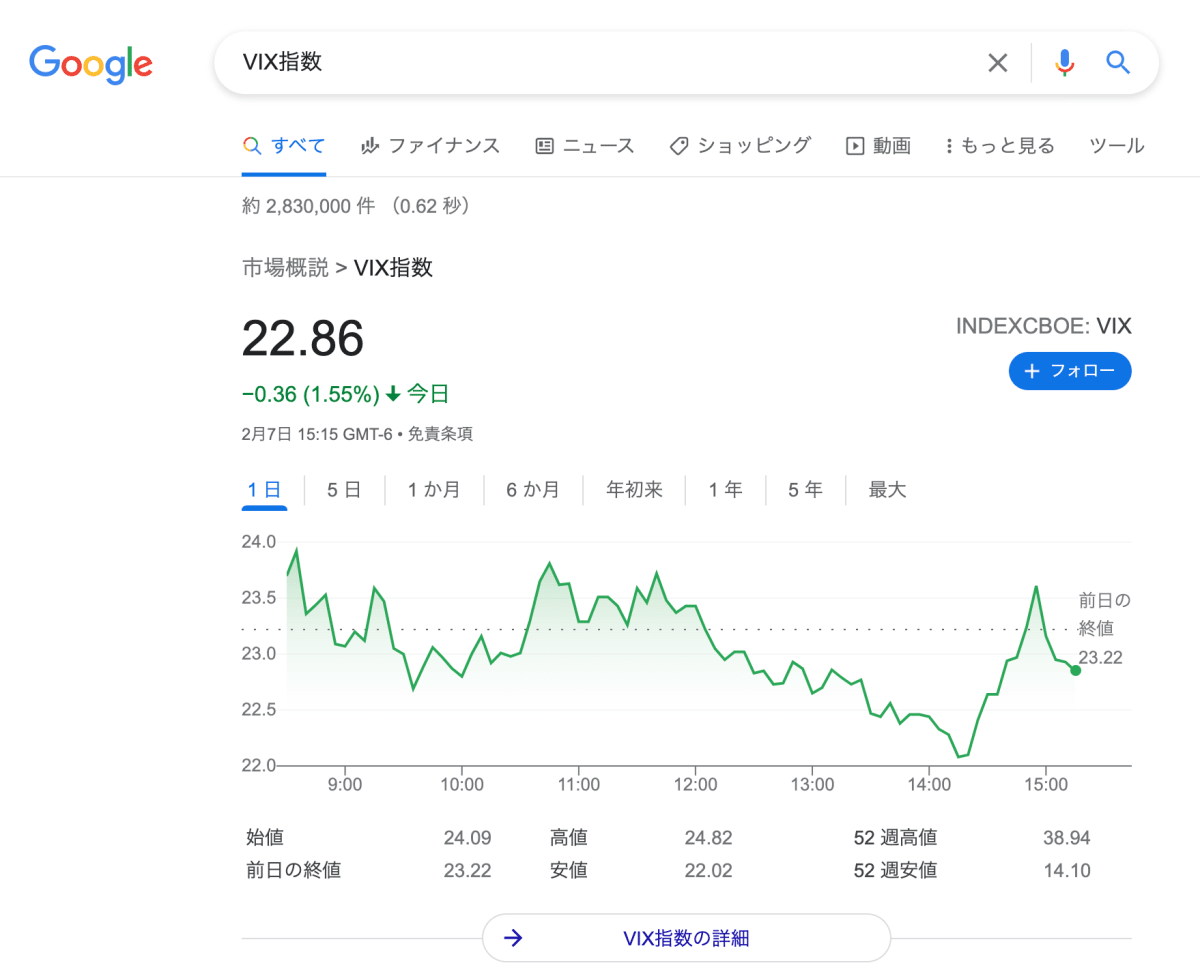

市場の過熱感を調べる「VIX指数」

1つ目の指標は「VIX指数」です。この指標は、将来の株式市場の変動を表す指標です。この説明だけではわかりづらいですが、要は投資家が将来の株式市場に対してどのように感じているかが反映される指標です。

米国を対象とした指標ですが、日本の株式市場と米国の株式市場は相関性があることから、日本においても参考になります。(日本だけに特化した「日経平均VI」という指標もありますが、VIX指数とほとんど同じ動きをするため、確認するのはどちらか片方だけで十分です。)

VIX指数の見方は非常に簡単です。VIX指数は0~100(%)で表示されます。この数値が高ければ、投資家が株式市場の先行きに不安を感じているということになります。つまり、数値が高ければ高いほど株式市場の暴落が起こっている、もしくは起こる可能性があることを示します。

数値の目安は以下です。

10~20:市場が安定している(通常時)

30〜:少し警戒が必要

40〜:市場が混乱状態

過去の暴落時とVIX指数を比較してみました。

上記の図を見ても、暴落時に指数が大きく上昇していることがわかります。

VIX指数の確認方法はGoogleで「VIX指数」と検索すると、検索トップにGoogleFinanceの数値が表示されています。

しかし、実はVIX指数だけでは将来の予測をすることは少し難しいです。というのも、VIX指数は今回のコロナショックのような突発的な出来事の時には反映されるまで少し時間がかかるからです。

ただ、2つ目に紹介する指標と一緒に確認することでその精度を上げることは可能です。

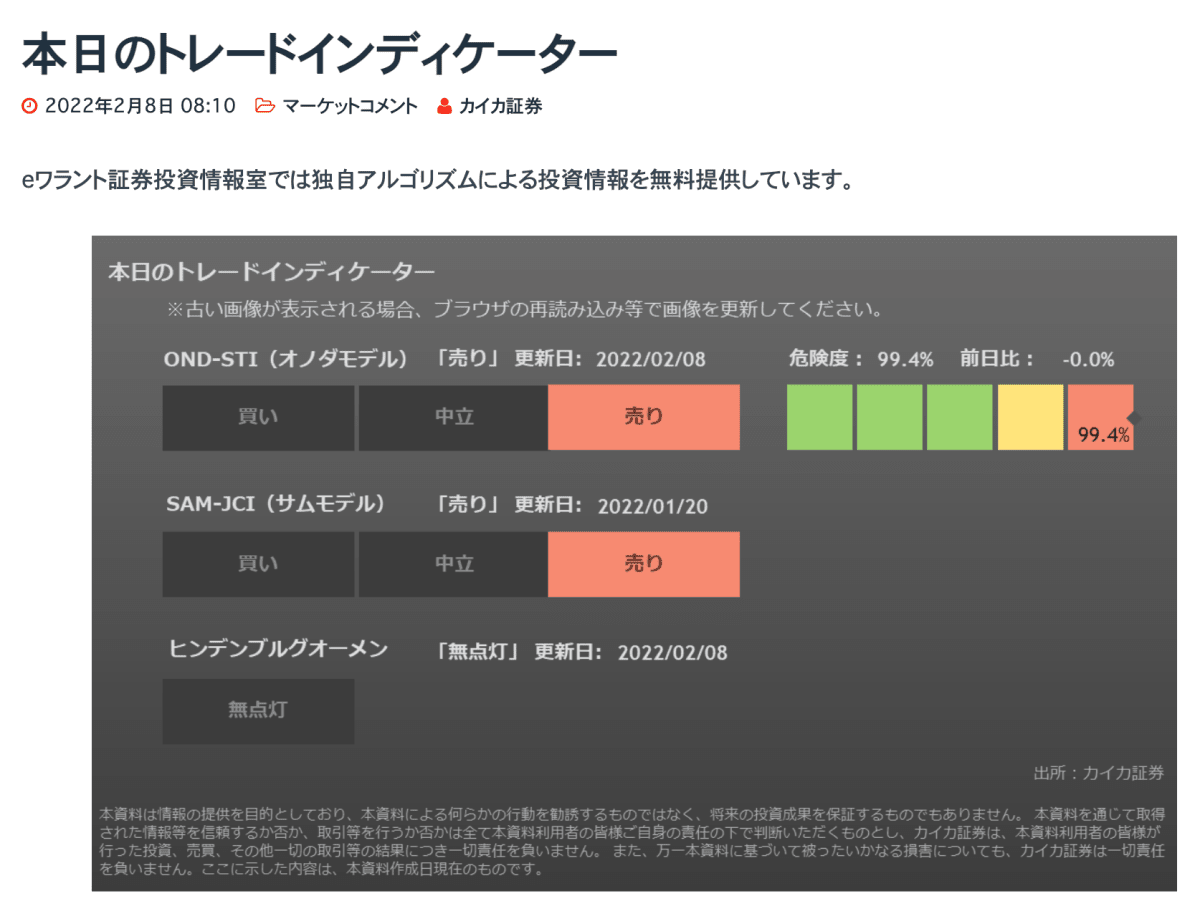

点灯が暴落の予兆「ヒンデンブルグオーメン」

2つ目に紹介する指標は「ヒンデンブルグオーメン」です。名前からして難しそうな指標ですが、こちらも確認方法はシンプルです。こちらの指標はある一定の条件を満たせば点灯する仕組みになっており、この指標が点灯していれば暴落の予兆であると言えます。

点灯する条件は、こちら。

①NY証券取引所で52週高値更新銘柄数と52週安値更新銘柄数が、ともにその日の値上がり・値下がり銘柄合計数の2.8%以上となる

②52週高値更新銘柄数が52週安値更新銘柄数の2倍を超えない

③マクレランオシレーターの値がマイナスの状態

④NYSEインデックスの値が50営業日前の値を上回っている状態

条件内容は、株式市場が加熱しているというのを複数の指標を使用して確認するものです。

点灯する条件は、さっぱりという方も大丈夫です。条件が理解できなくても、点灯しているかしていないだけを確認してください。

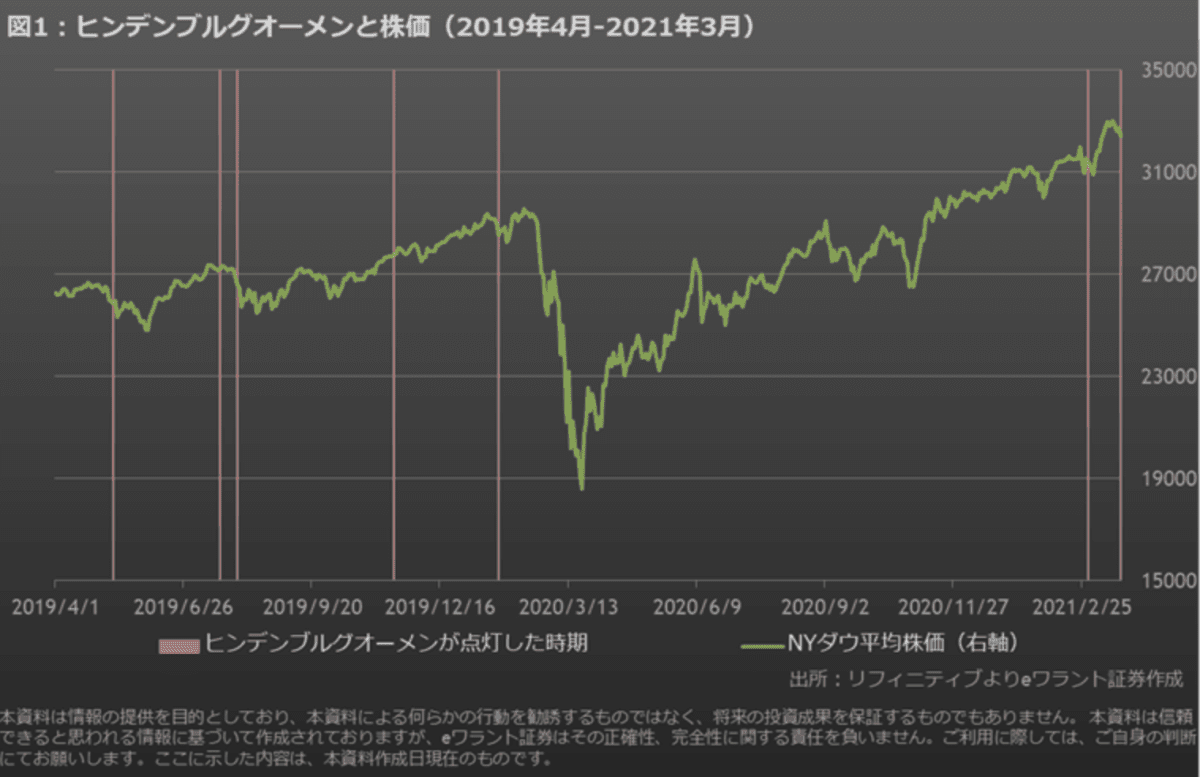

では、ヒンデンブルグオーメンとNYダウチャートを比較してみましょう。

ヒンデンブルグオーメンが点灯した時期を赤線で示していますが、その後株価が下がっていることがわかります。

ヒンデンブルグオーメンの確認方法は、eワラントジャーナルの「本日のトレードインディケーター」で確認することができます。2022年2月8日時点では、無点灯です。

これら2つの指標を確認することで、株式市場の過熱感を確認することができます。

ただ、2つの指標とも完璧な指標ではないため、参考程度に確認してみてください。

投資信託の買い時は暴落後、株式市場が上昇し始めた時

実際に投資信託を購入する場合は、暴落が起こった後、しっかりと上昇が確認できた時が買い時です。

株式市場が暴落している際は、投資家も悲観的になっているため売りが売りを呼び、下落を続けます。

もう底まで株価が下落したと考えても、さらに下落することが暴落時には頻繁に起こります。

そのため、しっかりと株式市場全体が上昇したことを確認し、投資信託を購入しましょう。

投資信託の売り時は次の2つ

今度は売り時について考えてみます。投資信託は買って終わりではありません。その売り時も考えることで、利益を最大化することができます。投資信託は長期投資が前提の商品ですので、その売り時もしっかりと考えましょう。

投資信託の売り時は大きく分けて2つあります。

・目標額を達成した時

・資産のリバランスをする時

目標額を達成した時

1つ目の売り時は目標額を達成した時です。まず、投資をする際に考えていただきたいのが、何を目的に投資をするかです。老後の資金、結婚資金、マイホームの資金など人によって様々ですが、その目標額を達成した時が投資信託の売り時と考えて良いでしょう。

もちろん、目標を達成してからも引き続き保有、投資し続けることは可能ですが、保有中の利益は幻です。

つまり、売却するまで確定ではないのです。この先、上がり続けるかどうかはわからないため、自分の資産を守るためにも、目標を達成した時が1つの売り時です。

これはあくまで利益が出ている場合です。もし、目標額に達した段階で損失がある場合は、引き続き保有することをオススメします。

資産のリバランスをする時

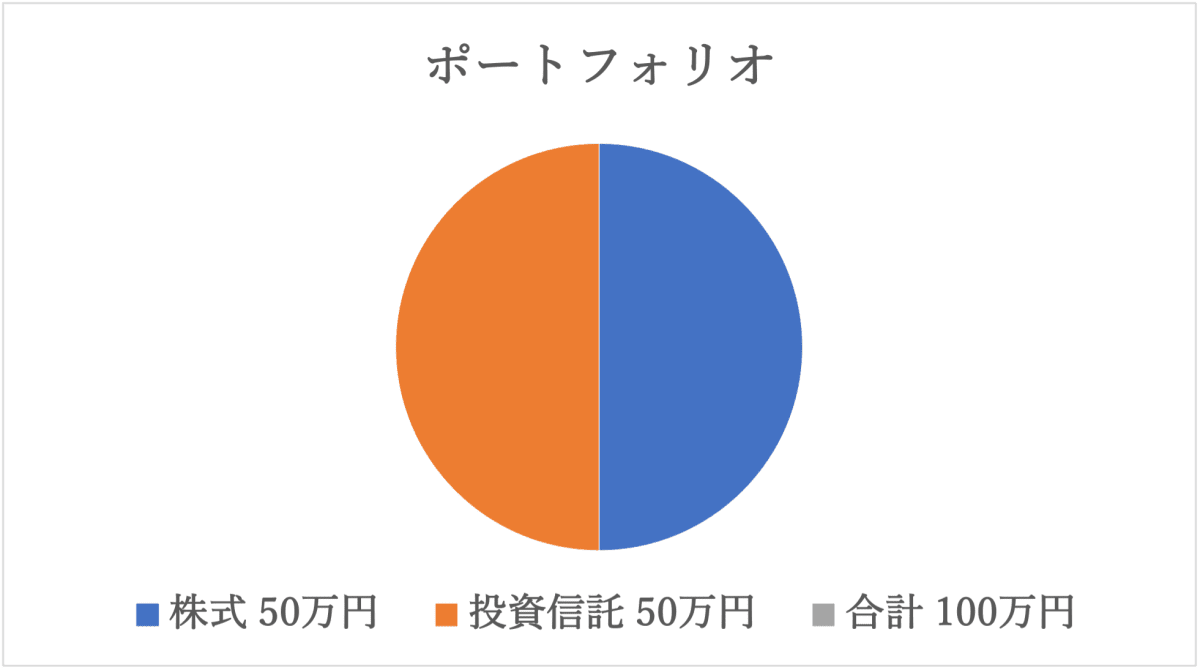

2つ目の売り時は資産のリバランスをする時です。資産のリバランスとは、あらかじめ決めていた資産の割合に調整することを言います。

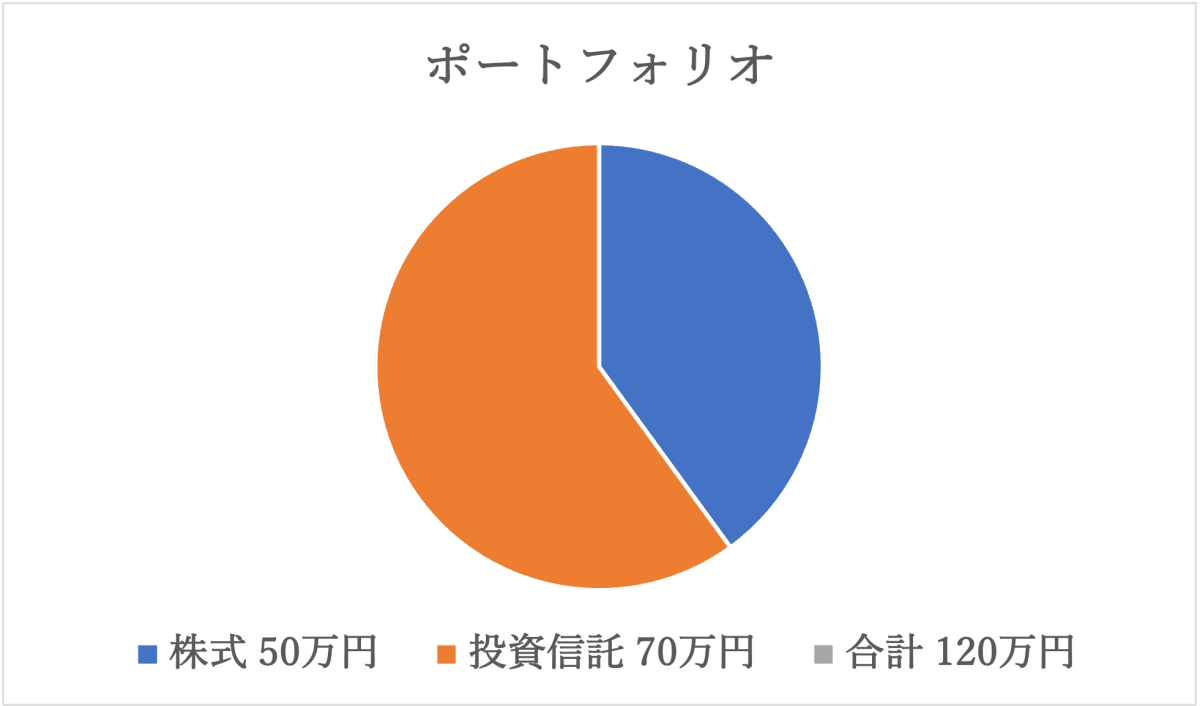

例を用いて説明します。あらかじめ投資する商品とその商品の割合を決めておきます。その商品の組み合わせをポートフォリオといいます。

今回は、ポートフォリオを株式50%、投資信託50%とします。すると以下の図のようになります。

その後、投資信託が価格が上がり、50万円から70万円になると以下になります。

ここでリバランスの出番です。保有している投資信託のうち、20万円を売却することで保有商品を株式50%、投資信託50%に戻すことができるのです。

これが2つ目の投資信託の売り時です。

一部を除き、投資信託は長期で保有するのが基本です。目標額を達成するまで保有、もしくは投資を続けましょう。

初心者は買い時を考えるよりも今すぐ積立投資をするのがオススメ

投資初心者は今すぐ、投資信託の積立投資を始めましょう。投資信託の買い時を見極めたい気持ちは分かりますが、それが明日起こるのか、10年後起こるのかの予想は難しいです。

積立投資は、そんな何が起こるかわからない株式市場において有効な投資手法です。

この章では、そんな積立投資が投資初心者にオススメな理由や、簡単な方法をお伝えします。

今すぐ始めるべき理由

先ほども述べたように、株式市場では何が起こるか分かりません。そのため、タイミングを見極めるのではなく、今すぐ始めましょう。

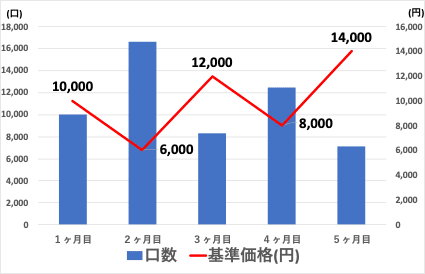

積立投資は決まった金額を積み立てる方法と、決まった口数(投資信託の単位)を積み立てる方法の2種類ありますが、今回はよりオススメな、決まった金額を積み立てる方法、通称「ドルコスト平均法」をご紹介します。

もし、株式市場が下落したら、、、とお考えの方もご安心ください。ドルコスト平均法では、株式市場の下落は取得単価を引き下げる効果があります。

下の図は毎月10,000円を積立投資した場合を想定しています。折れ線が示しているのが、投資信託の基準価格、青の縦線グラフは10,000円で購入した投資信託の口数を示しています。

この図から、5ヶ月目における平均取得価格は9,150円と、引き下げられているのがわかります。

ドルコスト平均法は、市場が下落した際にはより多く投資信託を購入できるため、平均取得価格を引き下げるチャンスと捉えることができます。

積立投資が初心者におすすめな理由

積立投資が初心者にオススメな理由は大きく分けて2つ。1つは積立投資が簡単であるから。そしてもう1つが、予想をしなくていいからです。

積立投資が簡単

積立投資は他の投資手法に比べて、非常に簡単にできます。投資を始めて間もない投資初心者からベテランの投資家まで、この積立投資を行っています。

積立投資はその名の通り、週や月など期間を定め、決まった金額を投資する手法です。

商品を決めてしまえば、あとは積立で投資を行うだけなので、深い金融知識は必要としません。そのため、投資初心者にオススメと言えます。

予想をしなくていい

「投資」と聞くと、先を予想してお金を投じるものと考える方が多いのではないでしょうか。しかし、この積立投資では、予想は必要ありません。

決まった日に決まった金額の投資信託を購入すれば良いだけです。

売り時の章でも述べたとおり、投資信託は長期投資、長期保有が基本です、市場の上下に一喜一憂せず積立投資を続ければ、市場の恩恵を受けることができます。

今回ご紹介した積立投資でより大きな資産を築きたい方には、弊社で開催中の無料オンラインセミナーがオススメです。

投資の全体像から、具体的な投資方法までを2時間に凝縮して体系的にお話しています。

→ 無料オンラインセミナーの視聴はこちら

投資信託の買い時に関するQ&A

ここでは投資信託の買い時に関する疑問についてお答えします。

- 投資信託で2倍になるまで何年かかりますか?

- 投資信託を購入するタイミングは決算日ですか?

投資信託で2倍になるまで何年かかりますか?

投資信託が2倍になるまでにかかる年数は、「72の法則」という式を使って計算できます。

「72の法則」とは、投資の年平均利回りで元本が何年で2倍になるかを簡単に計算する方法です。具体的には、72をリターン率で割ることで、2倍になるまでの年数を求めます。

計算例

- リターン率が3%の場合:

72 ÷ 3 = 24年・この場合、投資信託が2倍になるまで約24年かかります。 - リターン率が5%の場合:

72 ÷ 5 = 14.4年・リターン率が5%であれば、約14.4年で2倍になります。 - リターン率が7%の場合:

72 ÷ 7 = 10.3年・リターン率が7%であれば、約10.3年で2倍になります。

計算した例からリターン率が3%であれば、投資信託が2倍になるまでに約24年かかることがわかります。

投資信託を購入するタイミングは決算日ですか?

投資信託を購入するタイミングとして「決算日」に買ったほうがいいのかと思う人もいると思いますが、決算日が必ずしも最適な購入タイミングとは限りません。以下にその理由を説明します。

決算日の特性

- 決算日: 投資信託の決算日とは、そのファンドが1年間の運用成績をまとめる日で、一般的に分配金が支払われる日でもあります。決算日に近いと、分配金の受け取りが期待できるため、短期的な利益を狙って購入する投資家もいます。

ドルコスト平均法の活用

- 定期的な積立投資: 投資信託を購入する際、決算日にこだわるよりも、定期的に一定額を積み立てる「ドルコスト平均法」を活用する方が、リスクを分散できる効果的な手法です。市場のタイミングに関係なく、平均的な購入単価を抑えることができます。

市場状況の判断

- 市場の動向をチェック: 購入タイミングを決算日に限定せず、市場全体の状況を見て判断することも重要です。例えば、相場が下落しているときに購入することで、安値で買うチャンスを掴むことができます。そしてドルコスト平均法で積立をしていれば、購入単価が平準化されます。

投資信託を購入する際に、決算日に焦点を当てる必要はありません。むしろ、分配金狙いで購入することで税負担が増えたり、短期的に基準価額が下がるリスクがあります。長期的な資産形成を目指す場合は、定期的な積立投資(ドルコスト平均法)を活用し、市場状況に応じた柔軟な判断がおすすめです。

まとめ

投資信託の買い時は、市場の暴落後。上昇をしっかり確認した上で購入しましょう。見極める指標は2つ。

VIX指数

ヒンデンブルグオーメン

投資信託の売り時は2つ。

目標額を達成した時

資産のリバランスをする時

投資初心者の方や、本業で忙しくなかなか指標が見れないという方は、投資信託の積立投資から始めましょう。