今日は40代からの資産形成について勉強するよ!

お金がありそうでない世代!

40代とはどういう年代でしょう。

会社員の方なら地位も給与も上がり、仕事が忙しくなる一方、体の無理がきかなくなってくる年代。

プライベートでは子供の進学で教育費用がかさみ、マイホームのローンの支払いに追われている年代。

場合によっては大病を患ったり、年老いた親の面倒が必要になってくる人もいるでしょう。

何かと出費が重なる中、自分の老後に漠然とした不安を抱き始める年代でもあります。

若い人が計画的に預貯金や資産形成をしているのを見て、何もしてこなかったことに危機感を持っているかもしれませんね。

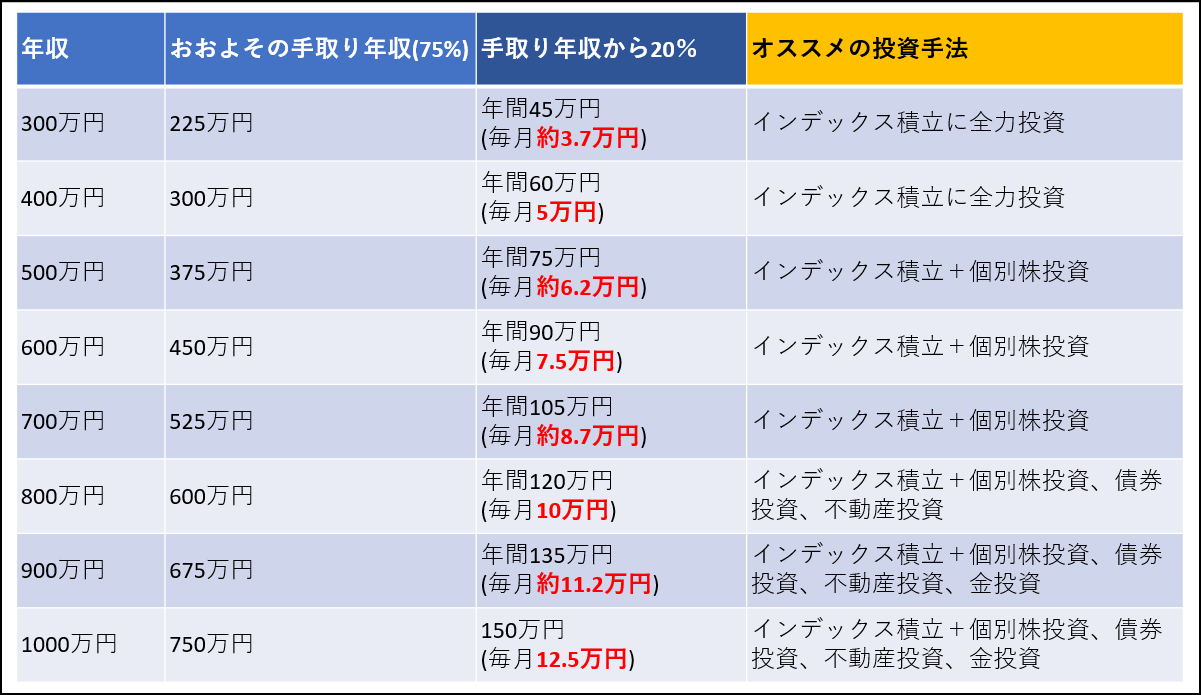

本記事では、多忙で充実した人生を送りつつも資産形成に出遅れ、将来に漠然とした不安を抱く悩める40代の方に、今からでも十分間に合う資産形成の始め方やNISA・iDeCoの効果的な使い方、投資先として最適な商品ややってはいけないこと、年収別の投資手法(下図)、40代に向かない投資先などをまとめました。

同世代の資産状況や子供の教育費などリアルなデータもあわせて提示し、今のあなたの状況と照らし合わせて現実を見つめなおしてもらうとともに、投資の第一歩を踏み出して出遅れ感を解消できるよう、40代の資産形成徹底ガイドをめざしました。

というラインナップになっています。

40代以上の方はもちろん資産形成をしたいすべての世代の人に参考になるような投資の原則も紹介していきますので、少し長いですが最後までお付き合いください。

長いらしいよ

がんばって読むか!

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

第1章 40代って実際どれくらい資産があるの?(データから)

1-1 40代が保有する金融資産は500万円ちょっと

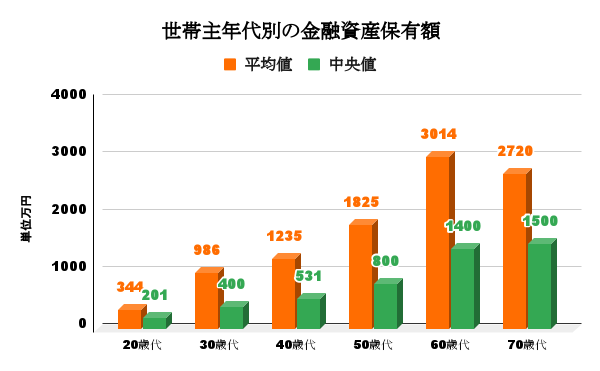

資産形成の話を始める前に、気になるデータを紹介しましょう。

同世代の人がどれくらいの金融資産を持っているか。おそらくあなたも気になっていることでしょう。

最新の調査からデータをいくつか見ていきます。

下のグラフは、2人以上世帯の金融資産保有額を世代別にまとめたものです。資産の種類を問わず、全部ひっくるめた金額とお考えください。

金融広報中央委員会「家計の金融行動に関する世論調査(2人以上世帯)」(2021年)より

40代の資産の平均値(オレンジ)は1,235万円。

「え!そんなに!?」とびっくりした方、ご安心ください。

平均値とは資産のある人だけを抜き出した数値であり、しかもかなりのお金持ちも含まれるため、数字が大きくなるきらいがあります。

実態に近いのは「中央値(緑)」の531万円の方。

このあたりが一番人の分布が多い金額帯です。少し安心しましたか?

意識しないとなかなかためられない金額だね!

チロルチョコがたくさん買える!

1-2 40代の24%が貯蓄できない「資産形成の停滞期」

上記で示したデータは、資産を少しでも保有している人のデータであり、保有していない人も含めたら平均値・中央値はもっと低くなります。

下のグラフは、40代の人が年間の手取り収入のうちどれくらいを貯蓄に回すかを示したものです。

.png)

金融広報中央委員会「家計の金融行動に関する世論調査(2人以上世帯)」(2021年)より

10〜14%が最も多く、次いで5〜9%と続きます。平均すると、手取りの1割強(12%)を貯蓄しているという結果に。

注目すべきは、「貯蓄しなかった」人が全体の24.2%いるということ。

「しなかった」のか「できなかった」のか「する必要がなかった」のかは定かではありませんが、けっこうお金ためていない人が多いのがわかります。

一般的に言われることですが、

30代 給料が上がってきて余裕も出てくる資産形成の進展期

40代 子育てとマイホームのローンに追われる資産形成の停滞期

50代 子育てを終え、再び貯蓄などの余裕が出てくる進展期

だそうで、40代は資産形成が停滞してしまう時期にあたります。

子育て、教育費、マイホームのローン支払いと、資産をつくる余裕がない世帯が多いのでしょう。

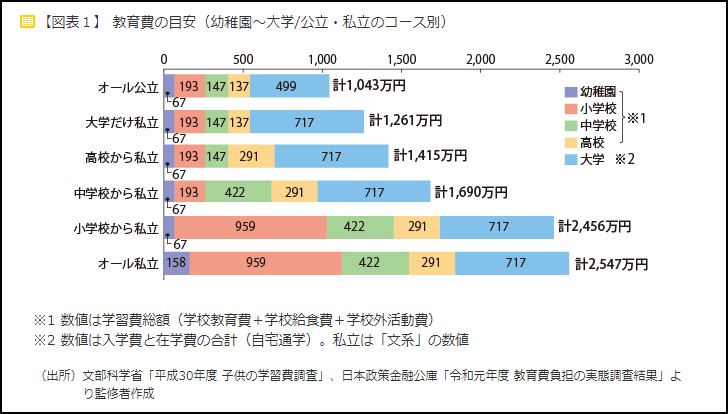

このうち教育費には一体どれくらいのお金がかかるのでしょう。

下記のグラフは子供1人あたりの幼稚園から大学までにかかる教育費の目安です。

出典:金融広報中央委員会「知るぽると」より

オール公立とオール私立とでは総額に大きな差が出てきます。

手持ちの少ない親としては「なるべく公立でお金をかけずに」と願いたくなりますが、子供が思い通りに進学してくれるとも限らず、あるいは少しでもいい教育を受けさせたいと思えば私立という選択肢も排除できませんから、思いがけず教育費はかさんでしまうものです。

超成績のいい娘さんが医者になりたいと言い出して、医学部の学費をきいて泣きそうになってる親御さん知ってる。

うわー、子供の頭良すぎるのもこまっちゃうんだね!

1-3 40代の資産、預貯金以外は4割以下

では、そんなお金のかかる40代は、どのような金融資産を持っているのでしょうか。

下のグラフは、40代が持つ金融資産の種類を複数回答で調査した結果です。

.png)

金融広報中央委員会「家計の金融行動に関する世論調査(2人以上世帯)」(2021年)より

銀行などの「預貯金」がある人は約97%いる一方で、その他の金融資産はすべて4割に満たない数字です。

日本人の預金信仰は非常に強く、欧米と比較するとその特徴がよくわかります。

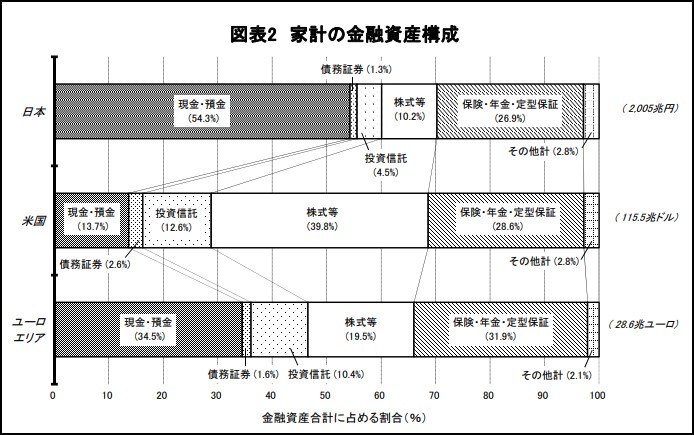

下図は40代に限らない全世代の数字ですが、日本人は現預金の比率が54%と突出して多いのがおわかりいただけるでしょう。

日本銀行調査統計局「資金循環の日米欧比較(2022年8月)」より

これは日本が他の先進国に比べて物価が上昇しないデフレ期間が異様に長いことも理由にあります。

物価上昇(インフレ)が顕著になると、現預金は徐々に価値が目減りしていきますから、ふつうなら資産として最も持っていたくないものになるはず。

前のグラフに戻ると、預貯金に続いて多いのが積み立て型の保険。4位の個人年金保険ともども、保険会社に手数料を払って運用を一任するタイプが一般的でしょう。

「保険もついて元本保証」という一見魅力的に思えますが、初期に手数料をたくさん取られる上に(実質マイナススタート)、インフレで目減りするリスクが高い投資商品といえるでしょう。

資産を増やすには、「投資と保険は別々に」「保険は必要最低限に」が鉄則です。

「債券」は種類にもよりますが、安全と言われる日本の国債では利息がほとんどつかず、米国の中長期国債でも年利3%前後なので、「資産を守る」には有効ですが「増やす」にはあまり適しません。

そういう意味で、「増やす」ことを主眼に置いた投資先は、株式・投資信託というところ。

これらは実際にリスクをとる投資先でもあるため、投資に免疫のない日本人の保有比率は低いです。

が、欧米ではそれなりに高い数値であることが先ほどの比較表からもわかると思います。

資産を増やすにはある程度リスクをとらないといけないわけですが、このリスクを取るか取らないかで資産の伸びが変わってきます。

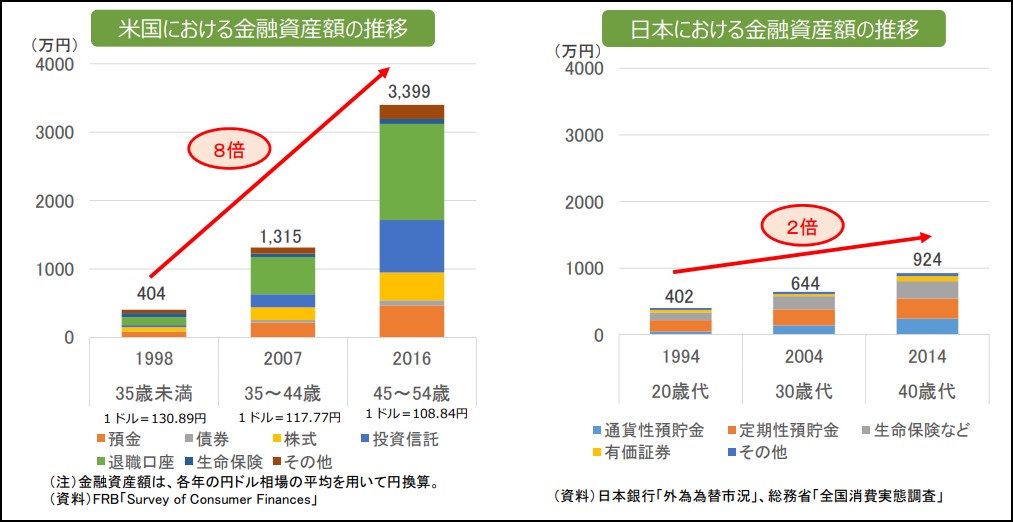

下図は米国人(左)と日本人(右)の世代別の金融資産の伸び率を示したものです。

出典:金融庁「人生100年時代における資産形成」より

日本人の金融資産の伸びは、20代から40代へと世代が上がってもやっと2倍というところ。

預貯金が圧倒的に多いため、金利がほぼゼロの時代が続く中、資産もなかなか増えていきません。

一方、米国人は同じ期間で資産を8倍に増やしています。

米国には個人型の「確定拠出年金」という制度があり、会社に入ると希望者はこの制度に加入します。すると、毎月の給料から一定額が天引きされ、強制的に株式などにつみたてられる仕組みです。

そこで蓄えた資産が退職時に振り込まれるため、グラフの「退職口座(紫の部分)」が高く伸びています。

米国では50代になるとこの掛け金の枠を一気に広げられることもあり、資産の伸び率が加速度的に増えていきます。

お金がかかって資産形成停滞期になる日本の40代とは単純に比較はできませんが、投資に回す額が少ない中でも確実に資産を増やしていくには、株や投資信託などのリスクをとる商品に投資していくことがどうしても不可欠です。

こうした日本の投資マインドの遅れを解消するために始まったのが、NISA(ニーサ)やつみたてNISA、iDeCo(イデコ)などの非課税制度です。これについては後述しますが、40代からの資産形成でもぜひ活用するようにしましょう。

\これから資産形成を始めたい方必見/

オンライン動画で視聴できるので、空き時間に気軽に見ることができます。

→ 無料オンライン講座のお申込みはこちら

第2章 40代が資産形成を始める前に考えるべきこととは

さて、ここまでデータを見てきて、自分の資産が40代平均のどのあたりに位置するのか、おぼろげながら見えてきたのではないでしょうか。

「自分は同世代の中でもきわめて資産が少ない」とお嘆きのあなた。別に必要以上に不安になる必要はありません。

「自分は平均より多い」とほっと一息のあなた。ここで安心していてはいけません。

なぜなら、この資産形成の停滞期である40代をどう過ごすかで、老後の人生が大きく変わってくるからです。

この章では、40代の人がこれからどれくらいの資産が必要なのか考えます。

2-1 人生100年時代の「長生きリスク」を考える

まず最初に考えなくてはならないのは、あなたがあと何年生きるか、です。

2020年の段階で日本人の平均寿命は男性が81.64歳、女性が87.74歳。

今のあなたが45歳、奥さんが41歳だとして、それぞれあなたがあと36年、奥さんがあと46年生きられる。そういう計算でいいでしょうか。

答えはNO!

世は「人生100年時代」です!医療技術も進歩し、今やなかなか簡単には死ねない時代なのです。

つまりあなたは残り55年、奥さんは59年生きると想定する必要があります。

当然、伸びた分の支出は増えますし、最後の数年は医療費や介護費用がかさむことも考えられます。

これを「長生きリスク」なんて呼んだりします。

いやな言葉ですが、事実なので仕方ありません。

まずはこの事実を受け止め、死ぬまでに入ってくるお金と必要になるお金をセットで具体的に考えることが資産形成の第一歩です。

2-2 残りの人生で稼げるお金ともらえるお金を考える

まず、収入面を考えましょう。

今後何年働いて、どれくらいお金を稼げそうかをざっとシミュレーションしてみます。

あなたが45歳として、今の会社の定年が65歳とすれば、働けるのはあと20年ですね。

40代前半から50代前半にかけては収入もどんどん高くなる時期にさしかかります。

一方、50代後半から定年までは、役員にでもならない限り、おおむね給料は減っていくと考えられます。

仮に残り20年の夫婦2人の平均手取り年収を600万円(ボーナス込み)、退職金を1000万円と仮定すると、

稼ぎは全部で1億3000万円になります(600 × 20 + 1000)。

次に定年後の65歳からすぐに年金の支給を受けるとして、生涯どれくらいの年金が支給されるかを計算します。

これは日本年金機構が毎年送ってくる「ねんきん定期便」を見れば、将来受け取れる金額の目安が書いてあります。

総務省の家計調査によれば、65歳以上の無職夫婦の年金収入は平均およそ21万円。

これを元に計算すると、100歳まで生きた場合、残り35年間で支給される額は約8800万円となります(21万円 × 12ヶ月 × 35年)。

つまり、あなたが45歳男性の場合、残り55年の人生で入ってくるお金は、妻と合わせ、

現役時代1億2000万円 +退職金1000万円+退職後の年金が8800万円 =計2億1800万円

ということになります。

大企業であればこれに企業年金などの上乗せもあります。親からの遺産相続をあてにできる人もいるかもしれません。

人によって事情はかなり異なりますので、それぞれご自分のケースにあわせて見積もってみてください。

2-3 残りの人生でかかるお金を考える

次に残りの人生でかかる出費をシミュレーションしてみましょう。

家のローンはあと20年、利息入れて全部で2400万円残っているとします。

子供は高校1年の娘と中学1年の息子。ふたりとも中高校は公立ですが、大学は私立に進学すると仮定します。

先に挙げたグラフから、1人頭かかる教育費は公立中学が147万円、公立高校は137万円、私立大は717万円。

つまり高校1年の娘はあと854万円、中学1年の息子はあと1001万円、あわせて1855万円の費用が必要となります。

ほかに今、毎月どれくらい支出があるかを考えます。

衣食住にかかる費用、旅行・趣味・レジャーの費用、医療費など全部ひっくるめて、おおよそどれくらいかかるか。あるいはどれくらい必要か。

仮に家族4人で月25万円使っているとすると、定年までの20年で6000万円必要になる計算です(25万円×12ヶ月×20年)。

ここまでで合計1億255万円(2400+1855+6000)

次に無職となる65歳から100歳までの35年間の支出を考えます。

ここは想像力を働かせてなるべくリアルに。

現役時代と定年後、夫婦でどれくらいの頻度で旅行に行くか。好きな趣味は続けるのか。外食はどれくらいするか。

家のリフォームの必要はないか。子供の結婚・出産費用や孫の教育費用の支援もバカになりません。

車は何歳まで乗って、あと何回買い換えるか。親類や友人の冠婚葬祭にもお金がかかりますね。

現役時代より生活レベルを落とすか否かによりますが、高齢になればなるほど生活費やレジャー費は徐々に減っていくのがふつうです。

しかしここは豊かな老後を想定して、現役時代と同じ月25万円で計算しておきます。

すると65歳以降に必要なお金は、1億500万円(25万円×12ヶ月×35年)となります。

つまり、

現役時代の出費1億255万円+老後の出費1億500万円=合計2億755万円

が残りの人生で必要なお金ということになります。

前節で計算した残り55年の収入が2億1800万円でしたから、

残り人生の収入2億1800万円 ー 残り人生の支出2億755万円 = 1045万円

計算通りにいけば、1000万円ほどの余裕を残したまま天国に旅立つことができそうです。

この計算がすべての人に当てはまるわけではもちろんありませんが、資産形成をする場合、このように具体的な数字を想定して考えていくことが大切です。

2-4 予期せぬ事態やリスクを考える

上の例では、たまたまつじつまが合って、特に資産運用などしなくても老後は安泰のように見えます。

しかし、収入も支出も机上の計算通りにいくかどうかは未知数です。

たとえば、会社が倒産して転職して収入がガクっと減るかもしれないし、子供が引きこもりになっていい歳になっても巣立っていってくれないかもしれません。

高齢になって病気がちになれば、医療費などは今より増えます。高齢者の医療費の負担割合は近年上がっていく傾向にあります。

あまり考えたくないですが、突然の事故や病気で寝たきりになる可能性だってあります。そうなると自宅の介護リフォームや介護付き高齢者住宅への入居なども考えなくてはなりません。

さらに、年金の減額リスクがあります。

日本は他の先進諸国に先駆けて高齢化が進んでおり、少子化で経済成長も鈍化しているため、将来の年金が計算通りにもらえない可能性もあります。

夫婦2人で月に21万円の予定だったけど、ふたをあけたら16万円しか年金が入らないという事態になったとします。

その不足分の5万円は年間で60万円、35年で2100万円の収入減となります。

そうなると、最初の1000万円ほど余裕が出るという見通しはもろくも崩れ去り、逆に1000万円超の不足になってしまいます。

これに病気リスクや介護費用などが積み重なると、1000万円、2000万円の支出超過が生じかもしれません。これが「長生きリスク」と呼ばれるゆえんです。

老後の支出はこうした予期せぬ事態も想定して考えないといけません。

長生きリスクってやな言葉だね!

ききたくなーい

2-5 40代の資産形成、目標額はいくらくらい?

ケース1 マイホームあり、老後2000万円不足の場合、40代で最低300~500万円つみたてを目標に

では、年金をもらっても老後に2000万円不足する場合、40代にいくらくらいの資産をつくっておく必要があるでしょうか。

今45歳で、死ぬまで住めるマイホームがあり、定年までの20年で一から2000万円をつくると仮定します。

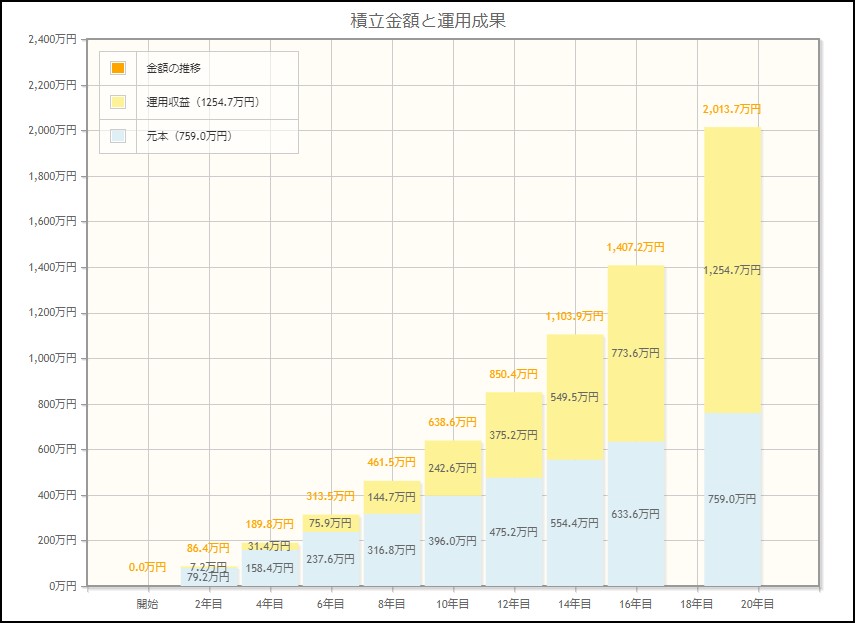

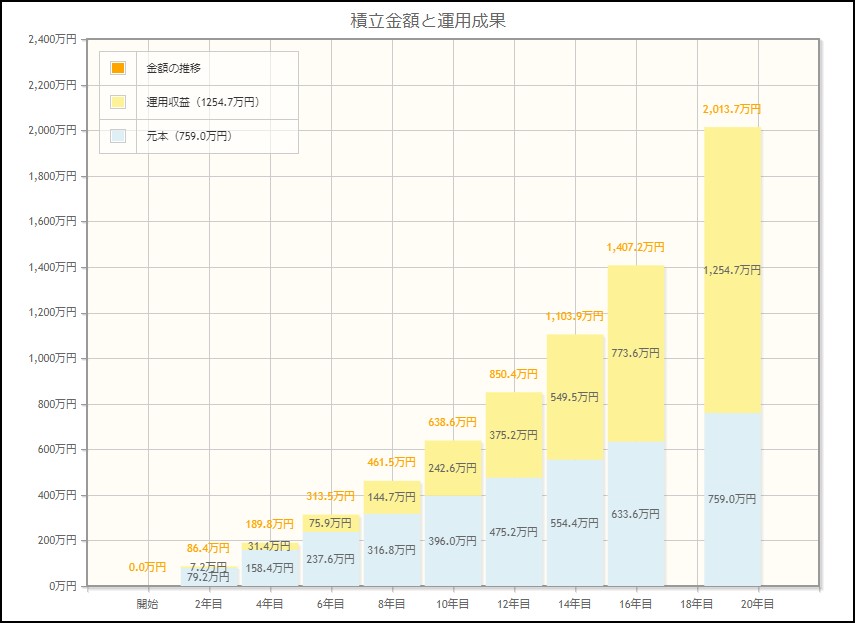

その場合、ちょうどつみたてNISAの枠を限度いっぱい(月3.3万円×12か月×20年)に使い、平均9%のリターンの投資信託に毎月つみたてていくと、ちょうど20年後に2,000万円程度となります。

以下は金融庁特設サイトの資産シミュレーションを使った、つみたて額(水色部分)と運用成果(黄色部分)の推移です。

45歳夫婦でマイホームがあり、資産がまったくない場合、40代の残る5年で最低でも300万円、できれば40代の中央値に近い500万円くらいは積み立てておきたいところ。

これはローンの支払いや子供の教育費がかさむ年代にはけっこう大変な金額ですが、意識的に資産形成していかないと厳しいことも事実です。

ケース2 マイホームなし、老後6500万円不足の場合、40代で最低900~1000万円つみたてを目標に

次にもっとも老後資金がかかるケースを想定します。

終(つい)の棲家となる持ち家がなく、ずっと賃貸でいく場合、当然家賃を払い続ける必要がありますね。

仮に10万円の賃貸マンションに住み続ける場合、年間120万円、残りの人生55年で5500万円の家賃支出が上乗せされます。

実際にはどこかで住まいをダウンサイジングするか、資産を積み上げて住居を購入または高齢者施設に入居するかもしれませんが、ここは単純に月10万円の賃貸を死ぬまで維持することとします。

生活費だけはなんとか年金でまかなうとして、この段階で5500万円不足です。

さらに長生きリスクで1000万円の予期せぬ支出が増えると仮定した場合、不足額は6500万円にはねあがります。

これが6500万円不足の根拠です。

同居させてもらう子供もなく、親からの遺産もない場合、この生活を維持するには、65歳までの20年で6500万円の資産をつくる必要があります。

この資産を先ほどの9%リターンの投資信託で一からつくる場合、シミュレーション結果では毎月約97,000円のつみたてが必要と出ました。

こうなると、40代のうちに最低900~1000万円くらいの資産をつみたてておく必要はありそうです。

ちょっと月々のつみたて額が大きいですが、夫婦で協力していけば捻出できない額ではありませんね。

このほか、妻が働いていないケース、独身で老親の家を相続するケース、定年後も子供の教育費やローンが残るケースなど、個人によって事情はバラバラです。

いずれにせよ、数千万円の年金不足を働けなくなってから補うのは難しく、何も資産形成せずにすごせば、世に言う「老後破産」が現実のものとなります。

かなりの不足が予測される場合、今から死ぬまでの生活費を切りつめ、70歳すぎまで働いて年金支給を遅らせるなどして、ライフプランを修正していく必要もあるでしょう。

40代からそこまで考えるのは酷(こく)かもしれませんが、甘い見通しは禁物です。

少なくとも年金だけでは最低限のくらしもままならないと考え、今からしっかり節約してお金をため、資産形成して老後に備えることが大事です。

第3章 40代での資産形成でやってはいけないことは何?

40代から資産形成を始めるにあたって、先に「やってはいけないこと」をお話ししておきましょう。

これは特に40代に限らず、すべての世代に共通して言えることなので、肝に銘じておいてほしいと思います。

3-1 資産形成の相談を金融機関でしてはダメ

自分の預貯金がある程度たまって、投資をして資産を増やしたいというとき、まずだれに何を聞きにいきますか?

おそらく身近に投資にくわしい人がいない場合、自分の預貯金の口座がある銀行の「資産運用窓口」のようなところに相談に行きたくなりませんか?

あるいは自分が契約している保険会社の「◯◯レディ」さんに、気安さからついつい資産形成について相談してしまったり。

あなたにある程度の預貯金があるとわかれば、こちらが相談に行かなくとも、向こうから

そろそろ資産運用を考えませんか?

預金していても利息はゼロに等しいので増えませんよ

と近づいてくるかもしれません。

でも気をつけて!

親身になって聞いてくれたからと言って、彼らにすすめられるままの投資商品を契約したりすると、大失敗します!

株式投資などすぐに売却できる金融商品と違い、銀行や保険会社がすすめてくる投資商品は一度投資を決めてしまったら、解約が難しいものばかり。

そしてだいぶ月日がたってから、ぜんぜん資産が増えてないばかりか、かなり減っていることがわかってがく然としたりするのです。

なぜそのようなことが起こるのか。

それは、

- 窓口の人は投資のプロでもなんでもない

- 売りたいのは客のためでなく自分の営業成績、ノルマのため

- 売りたいのは銀行や保険会社に高い手数料が入る商品

の可能性が高いからです。

「元本保証」とか「月々配当金が支払われる」と良いことばかり聞かされて買ったら、実は元本保証は「10年たってから」だったり、「購入した海外の通貨でなら」という条件つき。

あるいは本体を取り崩して配当金を出しているだけ、なんていうこともありえます。

「話が違う!」と怒って解約しようと思ってもあとのまつり。

リスクの説明はしましたよね

いま解約すると大変不利ですよ

などと丸め込まれて、結局ずるずる続けるはめに。

結局資産はまったく増えないばかりか、大きく減ってしまい、文句を言おうにも契約したときの窓口の販売員はもう担当からはずれていなくなっています。

このように窓口で買わされた投資商品による損失トラブルは後をたちません。

万一相談に乗ってもらって納得しても、過信は禁物です。その場ですぐに申し込むようなことは絶対に避けてください。

長年コツコツためてきたお金をドブに捨てるようなことになりかねません。

いろいろな人の意見を聞いたり、ネットなどで調べてみてください。

もっと安全で、手数料も安く、効率的に資産を増やせる投資商品はほかにいくらでもあると気づきます。

選択肢はいっぱいあるよー

よく探さないとね

3-2 仕組みが理解できない投資商品を買ってはダメ

多くの投資家が資産形成のために買っている投資信託や株式は、いたって中身がシンプルです。そして手数料も明解で、かなり安いものです。

たとえば、後でおすすめするインデックス投資なら、世の中にある株価指数(インデックス)に連動する投資信託を買っていくだけで、100円から投資ができ、手数料は年間で0.1%以下のものばかりです。

そこへいくと、銀行や保険会社の人がすすめてくる商品は、きわめて仕組みが複雑でわかりにくいものが多いです。

どういう商品なのかを尋ねても、

高利回りの海外債券を現地通貨建てで積み立てていく商品です

最先端の金融派生商品を組み込んで高い金利と安全性を両立した商品ですよ

など、聞いてもまったく理解できないものばかり。

複雑にすることで手数料を高くし、高い手数料を見えにくくするために複雑にしているのです。

理解しないまま購入すると、まず初月に販売手数料がごっそり抜かれ、続いて月々の運用手数料が引かれます。

さらに海外の通貨建ての場合、円からその通貨に替えるための為替手数料が月々上乗せされます。

また、株価や為替、先物取引に伴うマイナスなどの変動によって、がらっと条件が変わり本体価格が暴落したりする「仕組債(しくみさい)」、月々の配当を本体を削って出す「タコ足配当」などのひどい商品もあります。

投資初心者の人は理解が及ばず、言われるがままに契約してしまうケースが多いので、特に気を付けましょう。

繰り返しますが、まともな投資商品はいたってシンプルで、手数料も格安です。

年間の手数料率・経費率の合計が投入額の2%を超えるような投資商品はやめたほうが無難です。

3-3 同じ商品、同じ時期に集中投資しては絶対ダメ(リスク分散が大事)

若い人が少ない資金を一か八かのギャンブルで1つ2つの投資商品に集中投資して失敗しても、後からやりなおしがききます。

でも40代の人が何か1つの商品、1つの株式に大金を集中投資するのは絶対避けてください。

コツコツ貯めてきたお金を一気に失い、取り返しのつかない損失になりかねません。

例えば、ネットフリックスへの株式投資。

映画やドラマの動画配信サービスとしておなじみの米国企業で、コロナ禍には「巣ごもり銘柄」の代表として大きく値上がりした株です。

2020年2月のコロナショック直後に投資をしたらかなり利益をあげることができました。

しかし、2022年に人々がまた外出できるようになると、これまで右肩上がりだった契約世帯数が初めて前年割れをして、株価は大暴落しました。

ちょうどその年の正月に投資を始めようと決意した人がいたとします。

この銘柄は自分も利用しているくらいだから、将来も有望だろう

と考えて、これまで貯蓄してきた1000万円を全額いっぺんに投資したらどうなったでしょうか。

下はネットフリックスの2017年から2022年春までの約5年の株価チャートです。

2020年2月のコロナショックで1株290ドルまで下がった株価は、2021年10月に2倍以上のおよそ700ドルまで急騰。

そして、ちょうど矢印あたりの2022年正月。初値(その年の最初の株価)600ドルからスタートした株価は、わずか5ヶ月で、コロナショック以前の水準の200ドル以下まで70%も大暴落したのです。

2022年正月に1000万円全部をこの株に投資していたら、たったの300万円になってしまいました。こうなると悔やんでも悔やみきれませんよね。

暴落の原因は、コロナが収束に向かい、ネットフリックスの契約者が上場来初めてマイナスとなり、一気に投資家が手を引いたためです。

ネットフリックスは動画配信サービスとしては世界トップ企業ですから、その後株価は戻ってきましたが、これだけ大きく下げたら元に戻るのに年数がかかり、相場環境が悪いままだとずっと株価は低迷したままだったかもしれません。

投資初心者は1つの投資アイデア、1つの事業の成長物語に酔い、資産が一気に何倍にもなる夢を見がちです。

ですが、どんな投資にも絶対はないし、いかなる有望株も相場環境によっては大きくマイナスになることもあります。

40代の人ならなおさら、1つの投資先がダメになってもほかで補えるよう、銘柄や投資商品の種類を分散させることが大事なのです。

また同じ時期にいっぺんに投資するのも同じ観点で絶対やってはいけません。

たとえ商品や銘柄を分散させるとしても、一度に有り金全部投資してしまうのは避けましょう。

まとまったお金がある場合も、月に1回などの頻度で定期的に買い足していくことをオススメします。

投資先の分散とともに「時間の分散」も必要なのです。

「10年かけてためてきたお金なら、10年かけてつみたてていく」くらいの気持ちでのぞむのがいいでしょう。

3-4 あまり大きなリスクは負ってはダメ

投資の世界で「リスク」とは価格の振れ幅のことです。

リスク(振れ幅)が大きい投資商品は、お金が大きく増える可能性もあれば大きく失う可能性もあります。

よく「ハイリスク・ハイリターン」「ローリスク・ローリターン」と言いますよね。

これは大きなリスクをとれば大きな収益となり、小さなリスクしかとらなければ収益も小さくなることを意味します。

投資の代表である株式や投資信託も、代表的な「リスク商品」に数えられます。

投資先が優良企業の場合は大きく儲けられる可能性もある一方、相場環境によっては株価が大きく下落することもあります。

これは「リスクが大きい」からですね。

これとは対照的に、預金や債券は元本と利息が保証されていて減ることはないけれど、資産はなかなか増えません。

これらは「リスクが小さい」からです。

株式よりさらにリスクの大きい商品や投資方法も世の中にはたくさんあります。

元本の何倍もの取引が可能なFXや株の信用取引、未上場株や新規上場したばかりの株(IPO)への投資、その他仕組みがよくわからないまま高配当をうたう投資案件などなど。

こうしたものに一度にたくさんのお金を投じれば、一気に増えることもあるかもしれませんが、一気に資金を失う恐れもあります。

いくらでもやり直しがきく若い人なら挑んでみるのもいいかもしれませんが、残りの所得期間が短い40代の投資家が挑むのはただの無謀です。

ギャンブルと同じだもんね

すかんぴんにされちゃうから

さて、ここまで投資でやってはいけない「ダメ」ばかり強調してきました。

これらはあなたの資産を一気に失うのを防ぐための大切なことなので、ぜひ頭の片隅に入れておいてください。

ただし、投資である以上、ある程度のリスクはとらないといけません。必要以上に恐がっていてはいつまでたっても投資の一歩が踏み出せません。

地道にコツコツと時間をかければ、リスクを小さく、安全に、それでいて短期では得られない大きなリターンを将来的に得られる投資先や投資方法はたくさんあります。

私たちの運営するGFSが完全監修している無料オンラインセミナーでは、投資未経験の方にもわかりやすく、資産形成の方法を解説しています。

→ 無料オンラインセミナーの視聴はこちら

次の章から、そうした40代に最適な投資先や投資方法を具体的に見ていきましょう。

第4章 40代の資産形成に最適な投資手法と注意点は?

40代は何にどのように投資をしていったらいいのか。ここでは最適な投資手法を提案していきます。

第3章でやってはいけないことを書きましたが、これの反対をしていけばいいのです。

すなわち、

投資先と投資時間を細かく分散させてNISAでつみたてていくこと。

金融機関の人のオススメは無視して自分で手数料激安の投資商品を探すこと。

過度なリスクは厳禁だけど、ある程度リスクのある投資先を選ぶこと。

これが資産形成の大原則でしょう。

それでは、この原則に最も合う投資方法はなんでしょうか。

それはずばり、

保守的なつみたてによる資産の柱作りと、攻めの分散投資をあわせた投資戦略

です。

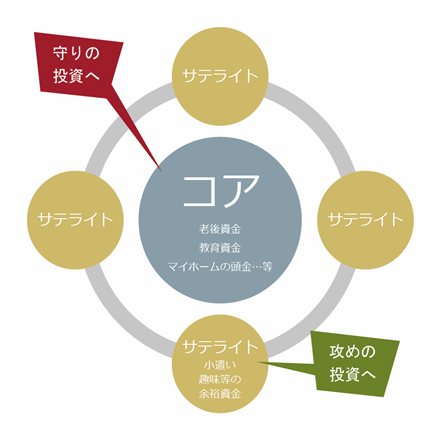

これを「コア・サテライト運用」と呼びます。コアとは「核」、サテライトは「衛星」という意味です。

保守的な投資であるコアをメインに置きながら、そのまわりを取り巻く衛星のように、少しリスクをとった攻めの商品や、コアとはまったく種類の異なる商品に分散して全体で資産を形成していく方法です。

イメージはこんな感じ(マネックス証券ホームページより)。

十分に投資資金のない40代は、この中心となるコア投資にまずは重点を置き、余裕資金で攻めのサテライト投資をやっていくのがいいでしょう。

これを念頭に、ここからは40代の資産形成に最適な投資先としてどんな投資商品があるのか、投資方法もあわせて考えながら見ていくことにしましょう。

4-1 投資信託(ファンド)ーーコアでインデックスファンドを積み立てる

40代の資産形成で、コアにもっともオススメなのが「投資信託(ファンド)」です。

中でもおすすめなのは、手数料も格安で積立にも適する「インデックスファンド」です。

以下で解説していきましょう。

投資信託とは、投資家から集めたお金で大きな資金をつくり、それを元手にさまざまなテーマや種類の投資商品を組み合わせ、これを運用して売却益や配当を投資家に分配する投資商品。

中身の構成や運用をプロのファンドマネージャーが行うことから、文字通り投資家が「投資資金を信じて託す」商品ということです。

投資信託には、

- 日本株や外国株だけのもの

- 債券だけのもの

- 株と債券を組み合わせたもの

- 内外のREIT(リート=不動産投資信託)を組み合わせたもの

等々、様々な投資先を対象に、いろいろな組み合わせの商品がそろっています。

投資信託は、難しい個別株の取捨選択やその最適な組み合わせ、運用などをすべてプロに任せられるというメリットがあります。

最初から分散がきいていて、値動きもゆるやかなことも投資初心者に向いています。

投資信託でとりわけコア資産形成にオススメなのが「インデックスファンド」です。

これは様々な株価指数(インデックス)に連動するよう、指数の組み入れ銘柄と同じ株式で構成する投資信託のこと。

株価指数は、日本なら日経平均、米国ならダウ平均やS&P500などが知られています。日経平均は日本を代表する225銘柄、ダウ平均は米国を代表する超大型企業30銘柄、S&P500なら世界的規模の米国大型500社の銘柄を組み入れています。

これらの株価指数に連動するインデックスファンドは、1つ1つの企業に投資するというより、市場の成長に投資するという意味合いがあります。

なぜこれがコア資産形成にオススメかというと、1つのファンドで何百何千という銘柄に最初から分散されているため、個別株を購入するよりリスクが小さく、投資信託の中でも手数料が激安で、さらに成長もしていくので、長期で安定的に資産を増やすのに最適なのです。

中でも米国の3つの株価指数は特に成長性が高く、これらに連動するインデックスファンドは積み立てて資産を形成するのにぴったりです。

※個別の銘柄や投資商品の名前を書いてありますが、投資判断はあくまで自己責任でお願いします

- ダウ平均(30銘柄) S&P ダウ・ジョーンズ・インデックス社が算出する超大型の工業株30種平均のこと。

- S&P500(500銘柄) 同じくS&P ダウ・ジョーンズ・インデックス社が算出する米国の大型グローバル企業。

- ナスダック100(100銘柄) ハイテク・バイオなどグロース株比率の高いナスダック市場上場の約3000社のうち時価総額上位100企業。

いずれも米国内だけでなく世界を相手に商売しているグローバル企業が多数組み込まれており、稼ぐ力が他の国の企業と違います。

S&P500の組み入れ銘柄の時価総額上位には、アップル、マイクロソフト、マクドナルド、ナイキ、P&G、スターバックス、ディズニー、コストコなど日本でも有名な企業がひしめいています。

グローバル企業が全体をけん引しているため、米国株の指数のパフォーマンスは日本株よりかなりいいです。

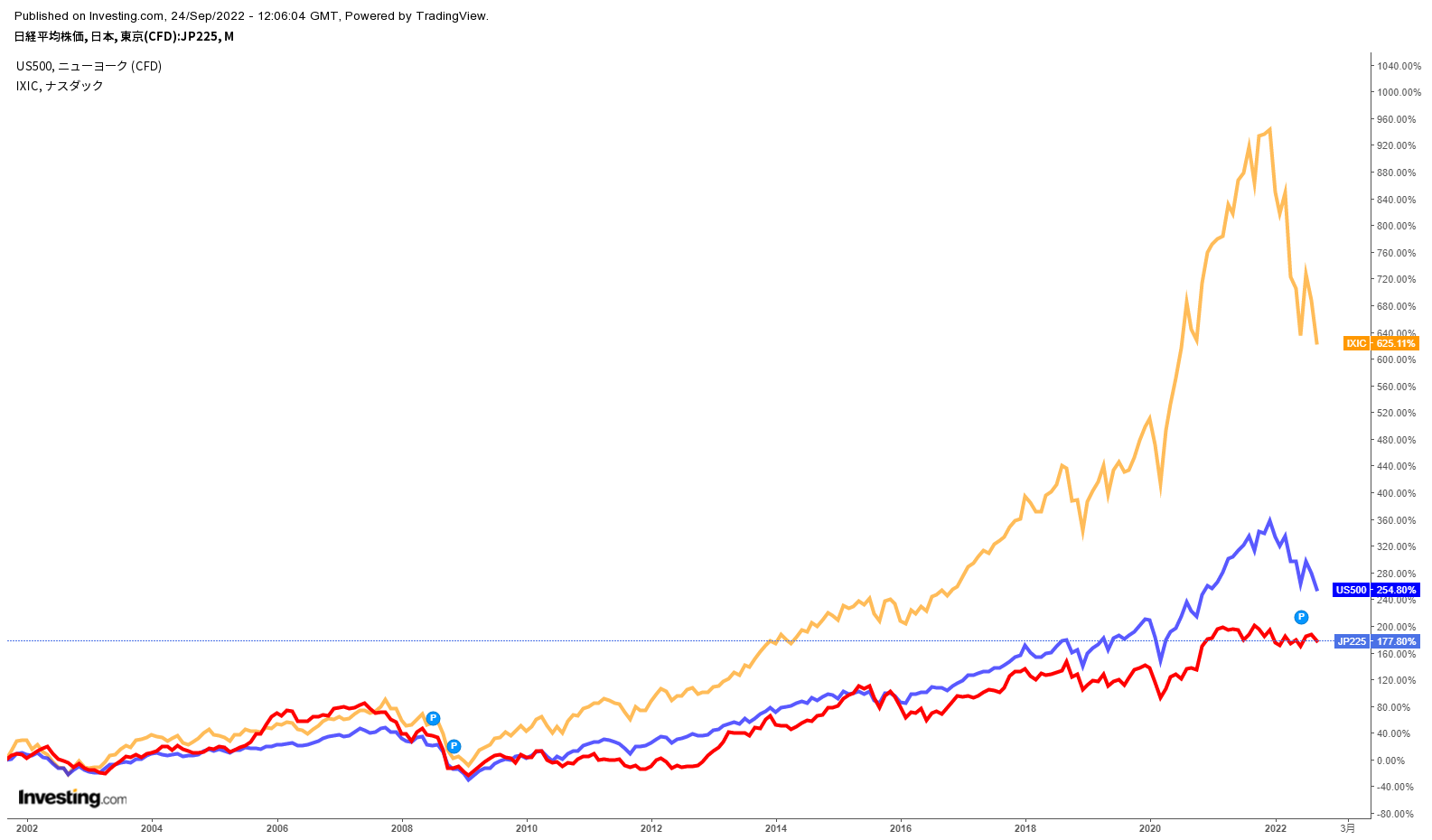

下は日経平均(赤)、S&P500(青)、ナスダック(オレンジ)の約20年を比較したチャート図です。

バブル崩壊以降の1990年代を含む30年チャートだとさらに日米の差は広がります。

この先もこの傾向が未来永劫続くかは保証できませんが、米ドルが世界の基軸通貨であり、米国が資本主義経済の中心である限り、成長は続くものと考えられます。

前章で平均9%のリターンを想定したつみたてのシミュレーションをしましたが、これは「S&P500」の過去65年におよぶ実績から、20年以上の長期で投資すれば最低でも年間9%のリターンが期待できることに基づきます(単年や数年の短期ではマイナスになることもあります)。

投資に回す余裕がない40代は、最低限この米国のインデックスファンドをNISAなどを通してつみたてていくといいでしょう。

オススメのインデックスファンドについては、第6章の「NISA・つみたてNISA・iDeCoで買うべき投資商品は?」で紹介します。

4-2 株式投資ーーなるべく有名な大型の銘柄中心に分散させる

ここからはコアではなく、「サテライト」の方で分散投資する投資先を紹介していきます。

資産として最も増やすことが期待できるのが株式です。企業の成長と配当に期待してお金を投じる、最もポピュラーな投資資産ですね。

証券会社に口座を開くのにひと手間かかりますが、口座さえ開けばあとは自分で自由に取引ができます。

ただ株式は「リスク商品」でもあり、いきなりここに一気に全資産を投じるのはおすすめできません。

特に「グロース株」と呼ばれる成長期待の小型株はリスクが大きく、リターンが期待できる半面、下落して損失をこうむることがあり、特に注意が必要です。

投資先として選ぶなら、毎年きちんと利益をあげ、配当を出し、今後も事業を伸ばしていける優良な企業です。

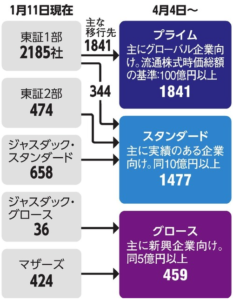

日本には約3800社の上場企業があり、時価総額の大きさや成長性によって「プライム市場」「スタンダード市場」「グロース市場」に分類されています。

東証の区分は2022年4月から再編され、現在下図のようになっています。

朝日新聞デジタルより

この中で、個別株に投資するなら、まずは上位市場にあたるプライム市場の約1800銘柄を検討しましょう。

さらにその中でも「日経平均」に採用されている225社に絞って銘柄を探すといいでしょう。

これらは日本を代表する企業であり、厳格な基準で選ばれた銘柄ですので、リスクは相対的に小さく、ゆっくり大きく資産形成するのに最適です。

知名度も高く、新聞やテレビニュースなどメディアでも取り上げられやすいため、保有していて退屈ということはなく、また何かあった時には流動性が高いため売買しやすいというメリットもあります。

こうした優良大型企業に投資した上で、さらに余裕があるようなら、全体の1割か2割程度を小型成長株に投資してみるのもいいでしょう。

小型成長株には「東証グロース」という市場区分があり、460社ほどが上場しています(上記区分図参照)。

小型株の株価が上昇するには、売り上げ・利益が順調に伸びる業績のほか、相場環境の好転が不可欠です。2022年のように各国がインフレ引き締めのために政策金利を上げているような時期には、配当を出さず、期待だけで株価が上がっていたグロース株は大きく売られやすいです。

その逆に、好景気で相場がいいときは、資金がこうした成長株に流れやすく、そもそも時価総額が小さいことから、上がったときの上昇率は大型株をはるかに上回ります。

わたしたちGFSが完全監修する無料動画講座「投資の達人になる投資講座」では、時価総額500億円以下の有望な小型株を探し、それが日本の企業の平均である時価総額2,000億円に育つのを待つ長期投資を推奨しています。

また、日本株以外では、やはり成長力が高い米国の個別株への投資もオススメです。

これは投資信託の項で説明したので詳細は割愛しますが、インデックス(株価指数)に採用されている超有名なグローバル企業を選んで買うのがいいでしょう。

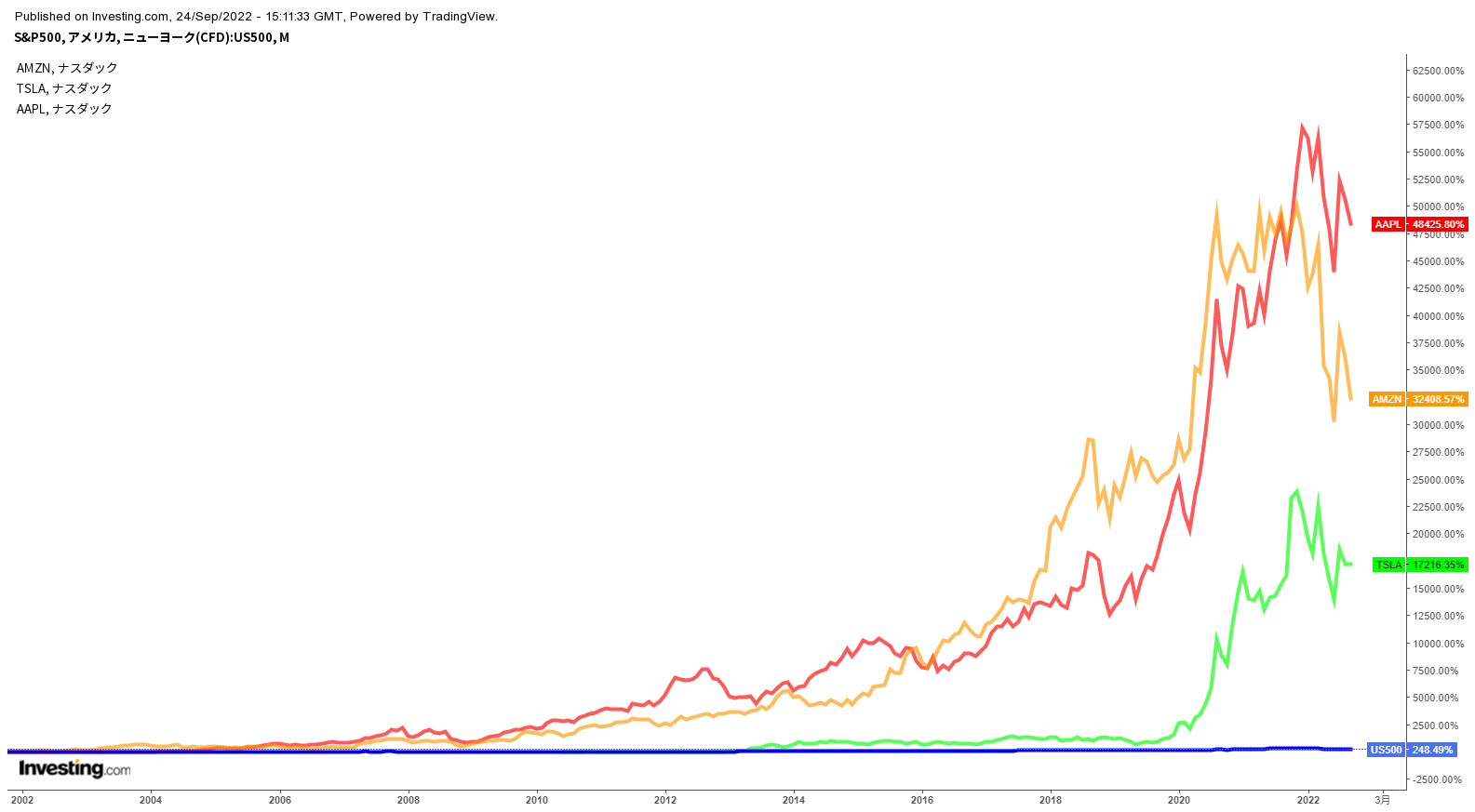

以下はアップル(赤)、アマゾン(オレンジ)、テスラ(黄緑)の3銘柄とS&P500(青)を比較した20年チャートです。

インデックスとして超優秀なS&P500さえもはるか下に平坦に見えるほど、3社の成長性が高いのがおわかりいただけると思います。

こうした個別株を早期で見つけることができれば資産急増に寄与するでしょうが、そうした銘柄を英語のサイトを眺めていちはやく探し、辛抱強く投資し続けるのは初心者にはかなりハードルが高いので、投資の勉強を満足にする時間がない人は、この先も成長が期待できる有名な大型株を投資するのがいいでしょう。

日本株は基本的に100株単位でしか取引できないのに対し、米国株は1株から買えるので、売買や資金コントロールもしやすいというメリットがあります。

日本株と米国株を少しずつ買っていくなど、投資先の国を分散させるのもオススメですので、サテライト投資を始めたらぜひ挑戦してみてください。

証券口座を開く際、「外国株式」もできるよう申請すれば、米国株など海外株が買えるようになります。

4-3 債券投資ーー米国の中長期国債を安全資産として買う

債券とは国や会社が必要とする資金を調達するために発行するもので、投資家はそこに一定期間お金を貸し、元金に利息を上乗せした金額を返済してもらいます(償還という)。

早い話が、国や企業の借金の証文みたいなものです。

安全な国や企業の債券は、利息はかなり低いものの、預貯金の次に安全な資産と言われます。

なので、40代の人でリスクを極力避けたい人、ある程度資金に余裕のある人は、安全資産として保有してもいいと思います。

その場合、購入に最もおすすめなのは米国の中長期債です。

債権には国の借金である「国債」、企業の借金である「社債」と大きく分けて2つあります。

また、投資家がお金を貸す期間によって、2年債、5年債、10年債、30年債のように分かれています。

このほか、条件つきで企業が新しく発行する株と交換できる「転換社債」というのもあります。

利息は国や企業の政情・財政、企業の信用度などに応じて、変わってきます。

政情や財政が不安定な国や企業の債権は格付けが低く、デフォルト(返済できなくなること)のリスクが高くなる分、利息も高くなります。

また、期間は長期であるほど利息は高くなります。

オススメしている米国の中長期債は、

- 国債の中でも最も安全(デフォルト=債務不履行の心配なし)

- 利息が年3%以上つく(2022年9月現在)

- ドル建て資産となる

というメリットがあります。

国債は「債権価格×利息」が常に一定に保たれており(利息が上がると価格は下がり、利息が下がると価格が上がる)、元本以上の償還が常に保証されています。

このため、国債の金利をもっともリスクのない投資利回り「リスクフリーレート(無リスク金利)」と呼びます。

日本円で買う商品なら日本の国債、ドル資産なら米国債の金利がこのリスクフリーレートにあたります。

日本も米国も自国で通貨を発行している国なので、デフォルト(債務不履行)の心配はなく、国債は安心して購入できます。

ただし日本は長くゼロ金利政策を続けているため、日本国債は長期債でも預貯金よりはマシという程度の利息しかつきません。

なので、資産があまりない人は日本の国債につぎ込んでも仕方ありません。

少子高齢化によって国際競争力が低下し続け、長くデフレが続いてきたため、ひとたびインフレになった際、円の価値が大きく低下する可能性もあります。

これに対し米国は、移民によって人口も増えており、経済は極めて順調で、ドルは世界で最も力のある通貨となっています。

なので40代の人が安全資産として保有するなら、ドル建ての米国債で、かつ利息が3%以上つく中長期債がおすすめなのです。

株式相場がなにかの理由で暴落する時、債券は投資マネーの避難先として逆に買われ、価格が上がる、または下落が小さいという特徴があります。

その意味でも、株式投資のリスクヘッジとして債権を持つことは有効です。

資産のどれくらいの割合を債券で持てばいいかは、保有資産にもよりますが、ある程度の資産のある40代の人なら全体の15%ぐらい持っていればいざというときの資産防衛になります。

債券の比率についてはこの記事も参考にしてみてください。

4-4 不動産投資ーー余裕資金で投資すれば安定収入が見込める

不動産投資は、投資用のマンションやアパートを購入することで、借主から家賃収入を得る投資です。

株や債券より初期に大きな資金力が必要ですが、資産価値の目減りを上回る収入があれば、大きな資産形成も可能です。

メリットとしては、定期的な安定収入が見込めるということ。

借主はたとえ不景気になっても簡単には引っ越ししませんから、ある程度の収入が計算に入れられます。

また、すでに持っている不動産を担保に、新たにローンを組んで別の不動産を購入することも可能です。

デメリットとしては、購入に際し大きな資金が必要になること。

信用力のある会社員であれば金融機関から資金を借りられますが、審査は年々厳しくなっています。もちろん、長期でローンを抱えるため、さまざまな返済のリスクも伴います。

また、投資物件によっては、人気のない土地で思ったように借り手がつかないことも。いきなり事故物件となって資産価値が大きく目減りするなんてことも考えられます。

資金の乏しい人は、現物の不動産を買う代わりに「REIT(リート=不動産投資信託)」という不動産投資商品を買うという手もあります。

また、投資信託の項目で説明したとおり、このREITを組み合わせた投資信託を購入するのもありでしょう。

これは、投資家から集めた資金でオフィスビルや商業施設、賃貸マンションなど複数の不動産を購入して運用することで家賃収入を得たり不動産の売買益を得て投資家に分配するもので、その証券は株式と同じように上場していて、証券口座を通して売買が可能です。

メリットは現物を持つことで生じるリスクやわずらわしさがなく、株式のようにだれでも少額で投資できること。

デメリットは、現物の不動産投資にくらべて収入や配当が低くなってしまうこと。そして、株式と同様に売買しやすい分、大きく売られて急落するリスクも現物より高くなることです。

投資余力の乏しい40代の人は、このあたりのメリット・デメリットやリスクを念頭に置き、自分の資産状況や返済能力を考えて投資することが大事です。

4-4 貴金属投資ーー分散の1つとして金を買う

金や銀、プラチナ(白金)などの貴金属は、債券同様に安全度の高い資産として知られています。

特に金は長い歴史を通して希少性が裏付けられている人類共通の財産であり、価格が下がりにくいのが保有する大きなメリットです。

戦争や紛争などの不安が高まり、株式相場が大きく下落するときなどに、投資マネーの逃避先となります。

また極端なインフレ(物価高)で貨幣の価値が相対的に下落するような時期や、政情不安の国・地域の人々が、自国の通貨や株式の代わりに購入したりします。

たとえ国が滅んでも、金の価値がなくなることはありませんから、昔から富裕層は一定の割合で金を保有していると言いますね。

一方のプラチナはレアメタルの中でも特に希少な貴金属の1つであり、装飾品の材料などとしても金に次いで人気があります。

また銀は、工業製品の材料にも使われることから、好景気で品薄になると価格が高騰することもあります。

デメリットとしては、株式にくらべて長期で見ると相対的に値上がりしにくく、資産を増やす手段としてはメインにできない点。

また装飾品や工業製品の材料のため、価格が景気に左右されやすいという性質もあります。

ですので、長期で持つなら、金が最も適当と思われます。

ただし、株式のようにそれ自体が価値を高めていくものではないため、資産を大きく増やすのには向きません。

あくまで貯金感覚でコツコツ増やし、分散の1つとして保有するのがいいでしょう。

金は専門の販売業者で売買できるほか、証券会社などでも手軽に取引できます。

定量を定期購入するサービスなどもありますので、興味がある方は調べてみてはいかがでしょう。

第5章 40代の年収別投資可能額と最適な投資手法

ここでは前の章の投資先を参考に、何にどれくらいの投資をしたらいいかを年収別に考えてみましょう。

この通りでなくてももちろんかまいませんが、自分の今の年収をベースに、何歳までにいくらの資産を築きたいかをシミュレーションする目安にしてもらえたらと思います。

5-1 40代年収別の投資可能額

投資先を考える前に、まずはざっくりと、自分が年間どれくらいの金額を投資したらいいか考えましょう。

下の表は、年収別に、おおよその手取り年収とその10%、15%、20%、30%がそれぞれいくらになるかをまとめた表です。

お金のかかる年代である40代のあなたがどれだけ投資できるかはわかりませんが、最低でも現行NISAのつみたて投資枠である年間40万円を埋めるくらいの投資はしてほしいと思います。

月額に直すと約3万3000円程度。年収300万円の人なら手取りの20%弱、500万~600万なら10%前後ですね。

前章で紹介した米国のインデックス積立でも、20年続ければ2000万円の資産になることを紹介しました。

これをコアとして続けていくことを前提に、あとは投資金額を少しずつ上げ、余裕が出てきたら資産の種類を増やしながら徐々に資産を積み増していくようにしましょう。

5-2 40代年収別の投資手法

続いて、年収別にどこにどれくらい投資するとどれくらいの資産ができるのかシミュレーションしていくことにします。

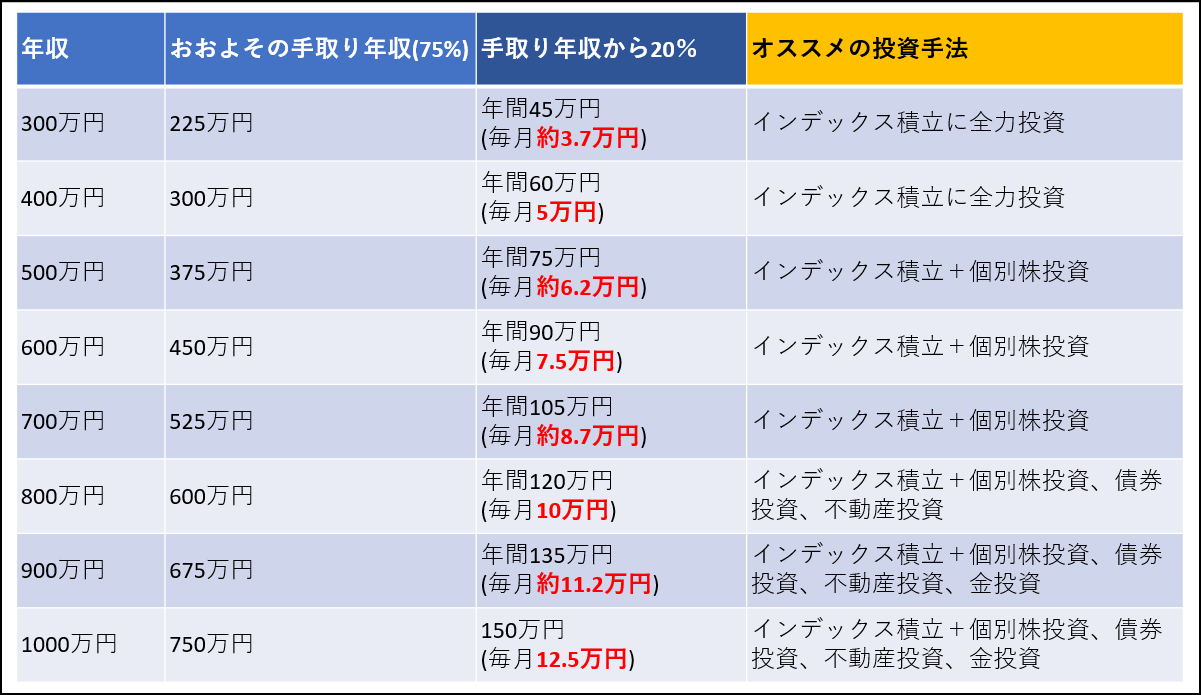

以下の表は毎月手取りの20%を投資にあてたときの金額とオススメの投資手法の提案です。

筆者の提案は、最低でも投資額月5万円ぐらいまでの人はインデックス投資の積立に全力で取り組み、コアの資産を積み立てていくことを目指すというもの。

個別株や債券、不動産などは、これ以外に預貯金がある人やボーナスなどまとまった臨時収入のある人が手を広げていくイメージです。

あくまで筆者が考える理想ですが、なにも資産がないうちから個別株投資のようなハイリスク・ハイリターンの投資に挑むには、若い人ならともかく、40代はちょっとだけ年を取りすぎています。

まずは確固としたコアの資産をつくって堅実に増やすこと。しかるのち、余裕をみて徐々にもう少し進んだ投資を考えていくこと。これが大事です。

2章で書いた通り、65歳までに老後安心できる資産を持つには、40代のうちに1000万円(マイホームありの人は500万円)の資産を築いておくことが大事です。

この元手があれば、投資余力の増える50代に一気に資産を増やすことが可能になるからです。

この原則に基づき、年収別にもう少し細かく投資先を考えていきましょう。

年収300~400万円台の人ーー月5万円のインデックスつみたて全力、不足分は副業で補う

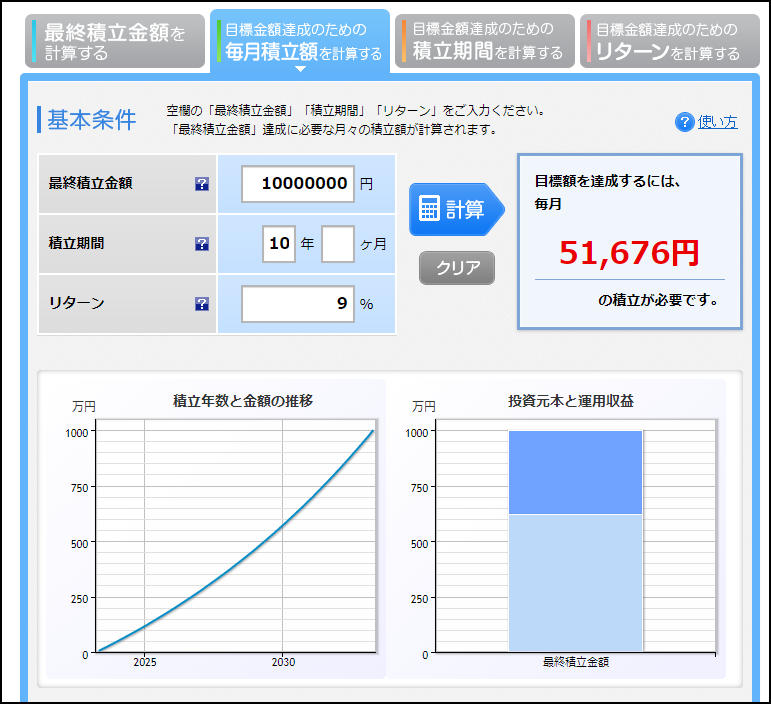

今現在、預貯金ゼロの人が40代の10年間で1000万円を築くには、年平均9%のリターンで月々5万円以上のつみたてが必要です。

前にも紹介した米国株S&P500インデックス投信でシミュレーションした結果がこれ。

これが現在45歳、つみたて期間5年の場合、毎月のつみたて額は13万円超とはねあがります。

米国株インデックスの年平均9%リターンはあくまで50年以上の長期の実績値ですから、期間が短いとそれだけ乖離(かいり)が大きくなり、マイナスになってしまう可能性もありますから、これ以下の期間でシミュレーションしてもあまり意味はありません(→この場合は50代の資産形成を参照のこと)。

ともあれ、年収300~400万円の人が月々この金額を投資にあてるのは、支出を減らし、ボーナスを全部投資に突っ込んだとしてしてもさすがに難しいと思います。

その場合、これに近づけるために少しでも年収を上げる努力をしましょう。具体的には収入がいい仕事に転職するか、副業をするか。

がんばれば1人で、夫婦ふたりでなら休日だけの副業でもつくれる金額と思います。

これまで預貯金も投資も何も考えずにきたツケがまわってきたと思って、真剣に取り組んでください。体の動く40代になにもしないと、待っているのは人生の後悔と老後破綻だと肝に銘じて。

いまの段階でマイホームがある、500万円以上の預貯金があるという人も、まずは最低5万円を目標に積立投資をして、1000万円以上の資産を持って50代を迎えるように努めましょう。

年収500~700万円の人ーー月5万インデックスつみたて+余裕資金を個別株投資へ

この年収の人は月7~10万円は投資にまわしたいところです。

その場合も基本はインデックス投信のつみたてに回し、40代で資産1000万円をめざします。

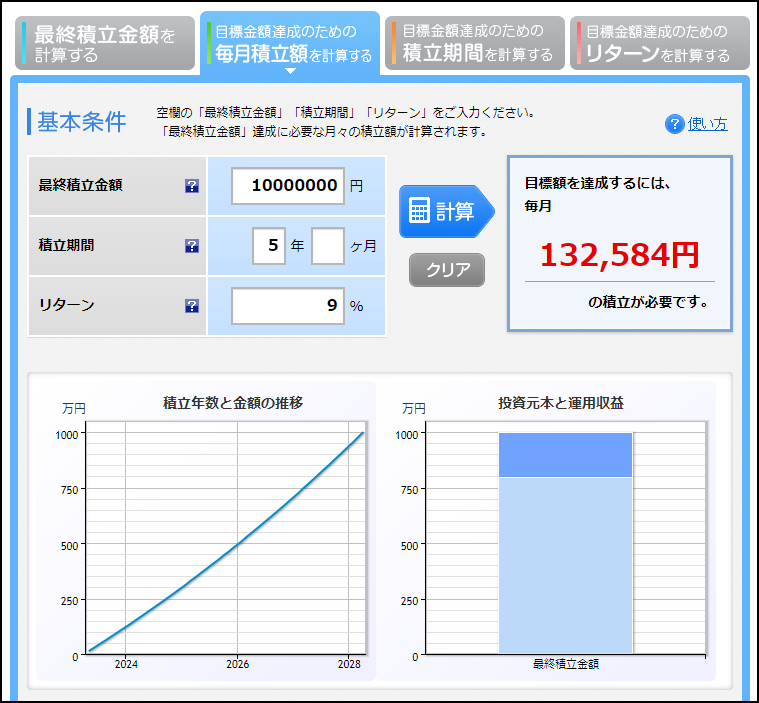

月7万円を年平均9%リターンのインデックスにつみたてた場合のシミュレーションがこちら。

月10万円だとこうなります。

この年収の人も、まったく資産がないならまずはコアとなるインデックスつみたてに全力を注ぎましょう。

その上で、このつみたてのベース作りができている人は、余力で個別株投資に挑戦するのもいいでしょう。

個別株投資とは、株式を上場している企業の業績などを調べた上で、将来的に上がるだろうと思う株に絞って投資をすることです。

決してある銘柄をつかって短期で売り買いするトレードではありません。

インデックス投資というのは、市場全体の成長を見込んだ投資であるのに対し、個別株投資はその企業の成長に賭ける投資です。

そしてここが肝心なところですが、個別株投資をするなら当然、インデックス投資のパフォーマンスを上回る銘柄に投資する必要があります。それでなければわざわざ業績を分析したり銘柄を比較研究したりする意味がありません。

よく配当狙いで利回りの高い株に投資しようとする人がいますが、安定的に高い配当を出せる企業は成熟企業が多く、配当を再投資しに回しても米国インデックス投信のパフォーマンスには及ばない銘柄ばかりです。投資期間や地合いのよさで上回ることもあるでしょうが、、、。

インデックス投信が年平均9%のリターンなら、個別銘柄への投資は最低10%以上、できたら20~50%(1.5倍)のリターンを目標にしたいところです。

イメージとしては、株価1000円の銘柄に投資して1年後に最低1200円~1500円に上昇している株です。

仮に月8万円を投資に回すとして、そのうち3万円を年平均20%上昇する個別銘柄に毎月投資し続けることができれば、10年後の資産はこうなります。

.png)

月5万円のインデックスつみたてで作る1000万円と合わせると2000万円を超える資産が築けることになります。

さらに年平均50%のリターンを追究したら資産は10年後、どうなっているでしょうか。

.png)

インデックス投資とあわせて1億円超える資産になります。これは長期で資産が大きくなればなるほど、複利の力が働くためです。

年50%ものリターンがある銘柄を選んでうまいこと乗り継いでいくのはかなり大変ですが、不可能ではありません。数年で株価が10倍になるような銘柄が実はゴロゴロあるのです。

投資で成功して大きな資産を築く人は、このように優れた銘柄を探す努力をしています。

800万円以上の人ーーインデックスつみたて+個別株投資+資産防衛の配当株・不動産・債券投資

このクラスの人はすでにある程度の預貯金があってしかるべきですが、高収入だからと言って必ずしも資産が多いわけではないようです。

それは生活レベルを収入に応じて上げてしまうため、ふだん購入するものや外食、旅行などの支出が少しずつぜいたくになったりして、結局お金がたまらないという悪循環に陥るからです。

そういう人たちにまずアドバイスしたいのは、一刻も早く生活レベルを落としましょう!ということ。

たくわえもなくぜいたくしていると、いずれ収入が落ちたりなくなったりしたときにつらい人生が待っています。

資産がまったくない人は、まずは基本のインデックスつみたてでコアの資産を築く努力をしましょう。

支出をできるだけ落とし、投資に回すお金をどんどん増やせば、もともと収入が多いだけに資産の増加も早くなります。

先に示した投資可能額の表で、年収800万円以上の人なら手取りの20%は月10万円(年間120)。最低でもこの金額のインデックス積立で、40代のうちに2000万円の資産つみあげを目指すべきです。

すでにある程度の資産を築いている人は、コアのインデックス積立は維持しながら、余裕資金で個別株投資に挑戦し、資産増を加速させるのがオススメ。

資金が十分にあるからといって、FXや仮想通貨、デイトレードなどの投機に手を出さず、きちんと企業業績や業界を調べてインデックスのパフォーマンスを上回る成長株を探しましょう。

また、まとまった預金を一度にひとつの銘柄に投資するのは絶対やめてください。銘柄、業界を分散させ、さらに少しずつ時間をかけて購入していく時間分散を心掛けるべきです。

この年代で準富裕層と呼ばれる5000万円以上の金融資産がある場合、逆にローリスクの投資で資産防衛していくことを考えていったほうがいいと思います。

筆者のオススメは、資産の少ない順に、

①好配当企業の株を分散保有する。

②投資用不動産やREITで定期収入を確保する。

③長期の米国債、安定企業の社債、債券の投信やETFを買う。

④金を購入する。

という感じでしょうか。

債券は安定的な利息収入が見込めるほか、景気後退で株価が急落するときには安全資産として買われるため、資産価値が株と逆相関で増えます。また最後の金投資は、資産増こそあまり期待できませんが、戦争や世界恐慌などのときでも価値が失われない資産です。

現金はどれくらい必要でしょうか。生活防衛資金といって、失業や病気で働けなくなっても3か月~半年は生活できる現金は用意しておく必要はあります。

でも全部を預貯金のまま置いておくのは絶対にNGです。金額ベースで減ることはありませんが、インフレリスクといって、物価上昇とともにお金の価値(購買力)はどんどん落ちていくものだからです。

第6章 40代からの投資に向かない商品とは

6-1 預金性保険ーーマイナススタート確実で、資産増は期待できない

投資の世界では、「保険は保険、投資は投資で分ける」のが王道とされます。

その点、保険会社が資産運用としてすすめてくる「貯蓄型保険」などの商品は、保険と投資の両方を組み合わせているものがメインなので、おすすめできません。

「投資運用でまとまった資産もでき、しかもいざというときには保険の機能もつくからお得で安心」という保険営業マンのセールストークに押されて契約すると、長期にわたって大きな資金を無駄にしてしまう可能性があります。

なぜなら、預金性の保険は最初に多くの販売手数料や保険料が抜かれ、大きなマイナスからスタートするからです。

そのため、契約からしばらくの間はずっと元金を大きく割り込んでおり、早期に解約すると元金からかなり目減りした額しか残っていなくてびっくりすることになります。

しかも、高い手数料をとるわりには、資金の運用先は個人がだれでも簡単に積み立てできるような投資信託を買い付けるだけだったりします。

がん特約や入院費など想像すると色々お金がかかりそうと思ってこうした貯蓄性保険を契約する人が多いですが、医療費はあなたが入っている各種健康保険でかなりの部分を代用できます。個人が負担する月々の上限額も決まっており、必要以上に心配する必要はありません。

また、マイホームをローンで購入した人は「団体信用保険」にも加入しているはずで、これがいざというときの生命保険の働きをします。

家族や子供などのために持っておきたいと思う最低限の保険だけ掛け捨てで加入し、投資は別にしていけば、無駄な手数料や保険料を払わずに済み、その分、マイナススタートの商品を買うよりずっと早く、ずっと多くのリターンが期待できます。

いざというときの治療費・入院費も十分そこからまかなうことができるはずです。

6-2 仮想通貨(暗号資産)ーー変動幅が大きすぎ、資産になる証拠がない

ビットコイン、イーサリアム、リップルなどの仮想通貨(暗号資産)は、通貨の発行量の限度が決まっているため、その「希少性」が価値の裏づけとなります。

海外への送金などに便利なほか、実際の商品・サービスの支払いに代用できる機会も増えることで、その利便性も注目され、実際に価値が一気に高騰したという例もあります。

ただし、金のようなモノとしての価値はなく、企業の成長によって価値が高まる株式とも違い、今の価値が高いのか安いのかがわからないきわめて不安定な資産といえます。

数多くの仮想通貨が次々と生まれており、コイン同士の競争も激しくなっていますね。

各国の金融当局は、自国でコントロール不可能な仮想通貨を法定通貨としては絶対に認めません。マイニングには莫大な電力を消費することから、温暖化防止・エネルギー保護の観点からも好ましくありません。インドや中国など売買を禁止する国も出ています。

米国では仮想通貨を買い付ける投資信託さえ認可していません。当局のお墨付きを与えるのを避けるためです。

エルサルバドルなど、政情不安があり、自国通貨がハイパーインフレによって紙くずになってしまいそうな国が、ビットコインを法定通貨にしたなどの事例はありますが、例外と思った方がいいでしょう。

また、仮想通貨を売買する取引所から何百億円分もの仮想通貨がサイバーセキュリティをくぐり抜けて盗まれたり、なんらかの事故で売買ができなくなったりするたびに暴落することも多く、ドルと等価交換ができるというのが売りの「ステーブルコイン」が一気に売りこまれてその価値がゼロになったりする事件も起きています。

こうした理由から、仮想通貨にはかなりの高いリスクが伴なうため、資産形成には向かないと考えるべきでしょう。もし買うにしても、余裕資金のごく一部を回す程度にしておきましょう。

第7章 NISA・つみたてNISA・iDeCoで買うべき投資商品は?

7-1 NISAやiDeCoはやるべき?

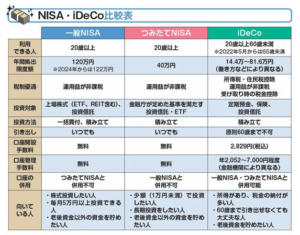

日本人の投資を増やす目的で金融庁がつくった制度が、NISA(ニーサ)、つみたてNISA、iDeCo(イデコ)です。

ひとことで説明するなら、投資利益に対するすべての税金を免除してくれるお得な制度ですね。

株や投資信託は、そのものの価格が上昇するか、あるいは定期的な配当を得ることで利益が出ます。

これらの確定した利益に対しては、おおよそ20%の税金がかかります(米国株ならさらに10%上乗せ)。

その利益分の税金を免除してやろうというのがNISAなどの制度です。

「ZAi オンライン」より

くわしい制度の解説はここではしませんが、結論を言うと、40代からでもNISAやiDeCoは大いに利用すべきです。

iDeCoは60歳まで運用してつくる自分年金で、40代の人でも十分に期間があります。

途中解約できないため、強制的にまとまった年金がつくれるのがミソ。

この制度は途中の運用益に対する税が免除されるだけでなく、毎月の掛け金と受け取る時に「所得控除」が受けられ、税負担が軽減されます。

こうして積み立てた自分年金を、「一括」「分割」またはその併用の形で60歳から受け取れるため、通常の年金支給開始(65歳)までの空白期間を埋めてくれます。

また、つみたてNISAは投資信託を使って年40万円の枠を20年間利用できます(計800万円)。

20年間継続すれば、複利効果でかなりの利益も期待できるため、節税効果は相当大きいと言えるでしょう。

こちらは途中解約も自由なので、何か想定外の出費が生じたときなどに役立てることも可能です。

コアで購入する投資信託の定期買い付けとの相性もよく、iDeCoとつみたてNISAのどちらか、またはダブルで組み合わせて利用することで、安全かつ自動的に老後に必要なまとまった資産を築くことができます。

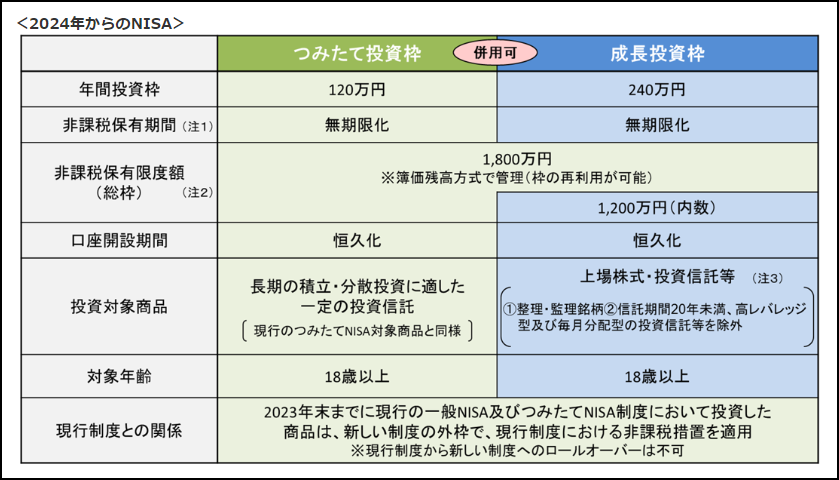

また2024年から、NISA制度は大幅に拡充されます。

免税枠が大きく広げられ、保有期間も恒久化されますから、さらに資産形成にとってお得な制度になります。

ぜひこれらのお得な制度を利用して、定期的・強制的に資産を築いていくようにしましょう。

新NISAでの資産形成についてのくわしい解説は下記記事をご覧ください。

7-2 NISAやiDeCoのつみたてにふさわしい投資商品は?

株式の投資信託には、株価指数に連動するようその指数とまったく同じ割合で株式を構成している「インデックスファンド」があることは先の章で解説しました。

インデックスファンドは、経済が成長する限り上昇が見込める一方、それ自体で数百、数千の銘柄に投資をしているため、かなりの分散がきいているとも説明しました。

購入時期によっては、景気の悪化などで下落してしまい、一時含み損になってしまうこともありますが、それは気にせずに定期的に積み立てていくことが大事です。

定期つみたての場合、ずっと右肩上がりで価格が上昇するより、下落してくれるほうがその都度安くたくさん買えるため、長期間つみたてる場合、下落を繰り返すほうが購入価格の平均が低減するため、最終的なリターンは大きくなるのです。これをドルコスト平均法といいます。

ここではさらに、経費率(投資資金に対して年間にかかる手数料)が安く、規模も数千億円と大きいファンドをいくつか選抜しました。

株価の成長力が高い順に中身を説明すると、

①米国株指数に連動 | 米国を代表する大型株500種のS&P500指数 |

②先進国株の指数に連動 | 米国を中心とする先進国の株式数千銘柄の指数に連動 |

③世界株式の指数に連動 | 欧米中心に中国などの新興国も含む数千銘柄の指数に連動 |

この3つはいずれも時価総額の大きい米国株が大きな比率を占めており、その比率が高いほど成長力が大きいと言えるでしょう。

ただし、値動きにそれほど大きな差はありませんので、あとは米国オンリーでいくか、欧米にするか、新興国も含めるか、お好みの投資信託を選びましょう。

以下、主なおすすめ投資信託とその概要をまとめました。一番最後に、日本株のインデックス(日経平均)に連動する投資信託も1つ掲載しておきます。

※個別の銘柄や投資商品の名前を書いてありますが、投資判断はあくまで自己責任でお願いします。

*純資産総額などは2022年3月末現在の数字です。

*目論見書(もくろみしょ)とは、各投資信託ごとの狙いや商品内容、経費率などを記した説明書きです。購入時には必ず読むようにしましょう。

eMAXIS Slim 全世界株式(オールカントリー)

内容 | 日本を含む先進国および新興国の株式市場の値動きに連動する投資成果をめざす。ベンチマークは「MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)」 |

運用会社 | 三菱UFJ国際投信 |

純資産総額 | 4,923億円 |

信託報酬率 | 0.1144%以内 |

楽天・全世界株式インデックス・ファンド

内容 | 日本を含む全世界の株式市場の動きに連動する投資成果を目指す。ベンチマークはFTSEグローバル・オールキャップ・インデックス(配当込み、円換算ベース) |

運用会社 | 楽天投信投資顧問 |

純資産総額 | 1,729億円 |

信託報酬率 | 0.212%程度 |

eMAXIS Slim 先進国株式インデックス

内容 | 日本を除く先進国の株式市場の値動きに連動する投資成果をめざす。ベンチマークはMSCIコクサイ・インデックス(配当込み、円換算ベース) |

運用会社 | 三菱UFJ国際投信 |

純資産総額 | 3,297億円 |

信託報酬率 | 0.1023%以内 |

〈購入・換金手数料なし〉ニッセイ外国株式インデックスファンド

| 内容 | 日本を除く先進国の株式市場の値動きに連動する投資成果をめざす。ベンチマークはMSCIコクサイ・インデックス(配当込み、円換算ベース) |

運用会社 | ニッセイアセットマネジメント |

純資産総額 | 3,885億円 |

信託報酬率 | 0.1023% |

eMAXIS Slim 米国株式(S&P500)

内容 | 米国の大型株500銘柄の株価指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざす。ベンチマークはS&P500種指数。 |

運用会社 | 三菱UFJ国際投信 |

純資産総額 | 1兆1,650億円 |

信託報酬率 | 0.0968%以内 |

SBI・V・S&P500インデックス・ファンド

内容 | 米国の大型株500銘柄の株価指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざす。ベンチマークはS&P500種指数。 |

運用会社 | SBIアセットマネジメント |

純資産総額 | 5,431億円 |

信託報酬率 | 0.0938% |

ニッセイ-ニッセイ日経225インデックスファンド

内容 | 日本を代表する225銘柄の株価指数の動きに連動する成果をめざす。ベンチマークは日経平均株価 |

運用会社 | ニッセイアセットマネジメント |

純資産総額 | 2,010億円 |

信託報酬率 | 0.275% |

40代の資産形成に関するQ&A

ここでは40代の資産形成に関する疑問についてお答えします。

- 40代の平均投資額はいくらですか?

- 40代で資産運用をしている割合はどのくらいですか?

40代の人は平均してどれくらい貯金していますか?

40代の人々の貯金額は、個人の収入、支出、ライフスタイル、家族構成などにより大きく異なりますが、「家計の金融行動に関する世論調査(2人以上世帯)」(2021年)を見てみますと40代の人は平均で、1,235万円の貯金をしています。しかし実態により近いのは中央値でして、中央値ですと531万円です。

40代は、子供の教育費、住宅ローン、老後の資金準備など、さまざまな経済的責任を抱える時期ですので、特段貯金が多いという印象がない感じがあります。

40代で資産運用をしている割合はどのくらいですか?

金融庁のデータによると40代の40%から50%の人が資産運用をしているそうです。

40代が資産運用を始める際には、自身のリスク許容度や投資目的を明確にし、適切な商品を選ぶことが重要です。特に40代は、老後に向けた資産形成を意識する時期でもあるため、リスクとリターンのバランスを考えた投資が求められます。

また以下の40代の資産運用でやってはいけないことをまとめておきます。

・資産形成の相談を金融機関でしてはダメ

資産形成の相談を金融機関でするのはやめましょう。なぜなら高い手数料の商品を売られる場合もあるからです。金融機関の窓口の人は、お店の売上を作らないといけないため、売上が良さそうな商品をすすめてくる場合もあります。

言われるがままにすぐその場で契約しないように十分気をつけてください。

・仕組みが理解できない金融商品を買ってはダメ

仕組みが理解できない金融商品を買うのはやめましょう。なぜなら損をする可能性が高くなるからです。仕組みを複雑にしてよく調べると損をしてしまう商品がたくさんあります。仕組みがシンプルな商品も必ずありますので、自分が理解できないものには手を出さないとしておくと危険を回避できるでしょう。

・同じ商品同じ時期に集中投資をしない

同じ商品や同じ時期に集中的に投資をしないようにしましょう。なぜなら損をする金額が大きくなる可能性があるからです。

・リスクを大きく背負わない

リスクは大きく背負わないようにしましょう。なぜなら大きく失う可能性もあるからです、確かにリスクが大きければ大きいほどリターンも多いものですが、例えば生活が苦しくなるほどのリスクを追ってまで投資をするのは間違えだと考えます。これは本末転倒ですので、自分はどこまでリスクが取れるのかは、しっかり把握しておきましょう。

まとめ 40代で投資を続けるためには勉強も大事

さて、40代から始める資産形成、いかがだったでしょうか。

ここで簡単におさらいしておきましょう。

- 40代の資産は500万円ほど

- 資産ゼロの人も2割いる

- 4割の人の資産が現金か預貯金

- 人生100年の長生きリスクを念頭に

- 残り人生の収入と支出をきちんと考える

- 金融機関の窓口に資産運用の相談してはダメ

- しくみが理解できない投資商品は買ってはダメ

- 1つの投資商品への集中投資はとにかく避ける

- 大きなリスクのある投資も避ける

- 買っていいのは株式・債券・不動産・金

- インデックスファンドをコア資産としてつみたてる

- 預金性保険と仮想通貨は資産形成に向かない

- 40代からでもNISAやiDeCoは大いにすべき

- つみたてに向く投資信託をNISAでつみたてる

すでにある程度の資産がある人も、これから資産形成を始める人も、40代がわきまえるべき投資の大原則は、

投資先と時間の分散投資

でした。

これまで稼いでためたお金を一気に吐き出さないよう、投資先を慎重に分け、定期つみたてなど時間も十分に分けて、投資していくこと。これに尽きます。

無理したり欲張ったりすると、不思議とお金は逃げていくものです。十分に資産形成に振り向ける余裕がない40代にとって、これは致命的です。

一方で、人生100年と考えたら、40代なんてまだまだひよっこ。投資は死ぬまで続けられますから、「65歳までに何がなんでも2000万!」なんて無駄にあせる必要もありません。

かの世界一の投資家ウォーレン・バフェット氏も、1,000億ドル(約13兆円)もある巨大資産の99%を50代以降につくったのです。

なので、40代だからといって出遅れ感を感じることはなく、資産形成を始めたらいいと思います。

でも収入のあるうちに資産形成を始めないと、手遅れになることも確か。

この記事を読んだら、証券口座を開くなり、投資の本を買うなり、なにかしら行動にうつしましょう。

わたしたちGFS完全監修の無料投資講座「投資の達人になる投資講座」を受講するのもその1つ。

40代から始めたって遅くないんだね!

でも早く始めないとね!