貯金2000万円。

お金のない若い世代には遠い目標であり、退職が近い世代には切実に持っておきたい金額ですよね。

近年、老後資金の不足問題や早期リタイアの夢を実現するため、多くの人がこの2000万円を目標として意識しているようです。

しかし貯金2000万円を貯めるのはそう簡単なことではありません。また2000万円でリタイアできるのかには大いに疑問も残ります。

そこで本記事では、お金の学校GFSの監修の下、世代別の(やや悲惨な)貯金状況を踏まえつつ、貯金2000万円を達成し、半分リタイア(セミリタイア)するまでの戦略と理想的なステップを考えていきます。

概要は以下の通り。

- 貯金2000万円の意味とは|持っている人はどれくらいいる?

- 世代別貯金額と貯金2000万円セミリタイアまでの道(理想と現実)

- 貯金2000万円を達成し維持するための投資戦略

なおこの記事では「貯金」「預貯金」「貯蓄」「資産」という言葉が混在しています。厳密には意味が異なりますが、ここでは広く「お金とお金にかえられるもの」全般を示すものとして使っていますのでご理解ください。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

貯金2000万円の意味とは|持っている人はどれくらいいる?

2000万円という数字にはどんな意味があるのでしょう。

これだけの貯金を持っている人はどれくらいいるのか、はたまたこれは安心して早期リタイアできる金額なのか。

この章では、これら貯金2000万円という数字についてみなさんが疑問に思っていることを一緒に考えていきましょう。

1-1 「 老後2000万円不足問題」が引き金に

2019年に発表された金融庁の報告書は、日本人の老後資金が2000万円不足する可能性を示し社会問題になりました。

夫65歳、妻60歳の退職した夫婦をモデルに資産状況や年金収入の予想額などを計算した結果、月々5万円強(年60万円以上)の赤字(支出超過)となり、余命30年と計算しておよそ2000万円が公的年金だけでは不足するという結論に達したのです。

安定した老後を送るためには、若いうちから資産形成を進める必要があることを啓蒙するための報告でしたが、ふたを開けるとこれが国会を巻き込む大問題へと発展しました。

これが多くの人々に危機感を与え、自らの将来に対する備えを見直し投資を始めるきっかけとなりました。

その時点では政府は認めませんでしたが、NISA制度を大幅拡充して「貯蓄から投資へ」のシフトを国民に呼び掛けるあたり、「国はお手上げだから老後のお金は自分で増やして作ってね」と言わんばかりです。

真偽のほどはともかく、そもそも2000万円が不足するのは1つの夫婦をモデルにしたケースにすぎず、独身ならもっと少なくて済む一方、持ち家のない人はさらに資金が不足するといった、かなり不確かな数字でしかありません。

昨今は急激なインフレ(物価上昇)の進行から、「倍の4000万円が不足する」と指摘する経済アナリストもいるほど。

なので、2000万円という数字にあまりこだわることなく、ご自身の現状と将来を見据えた貯金目標を立てる必要があるのです。

≫老後資金2000万円は必要ない?本当はいくらあれば安心できるの?

1-2 貯金2000万円でリタイア・セミリタイアは可能か

貯金2000万円という金額は、ない人から見たら大金に思えますが、本当のところはどうなんでしょうか。

厳しいことを言うようですが、FIRE(=経済的自立を果たして早期退職)を目指す人の目標金額としてはかなり少ないと思います。

考えてみてください。年間の支出が300万円の人なら、約6~7年で使い切ってしまう金額なのです。

仮に資産を年率5%で運用していけば年100万円のプラスとなりますが、それでも差し引き200万円が赤字となり、その分を取り崩していけば10年を待たずに生活費は底をつくでしょう。

ただ、完全リタイアではなく、セミリタイアという形なら貯金2000万円という目標はありかもしれません。

持ち家のない賃貸派や、扶養家族がある人、病気がちで医療費がかかる人などにとっては、ちょっと心もとない金額ではありますが、、、。

それでも投資による運用益のほか、パート・アルバイトなどの収入を合わせれば、最低限の生活は送っていけそうです。

1-3 貯金2000万円ある世帯の割合と世代

貯金2000万円を持つ世帯はいったいどれくらいあるのでしょうか。

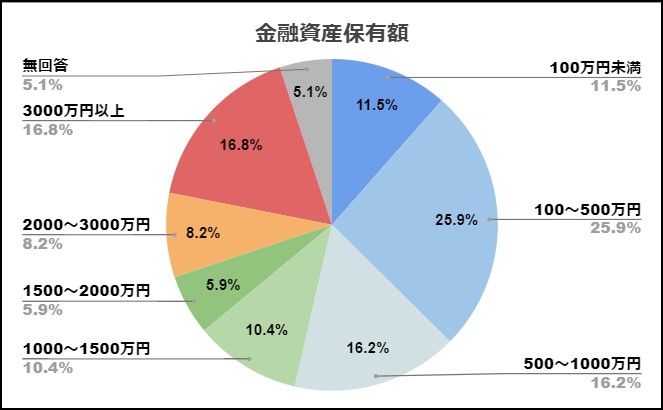

下は2人以上の世帯が保有する金融資産を金額別に分け、それぞれの割合を示したグラフです。

(しかけ:知るぽると「2023年 家計の金融行動に関する世論調査(2人以上世帯)」のデータより筆者抽出)

これで見ると、2000万円以上の資産を保有しているのは全体の25%ほど。意外と多い?

ですがこのデータには金融資産を持たない世帯が含まれていませんので、実際にはもっと値は小さくなるはずです。

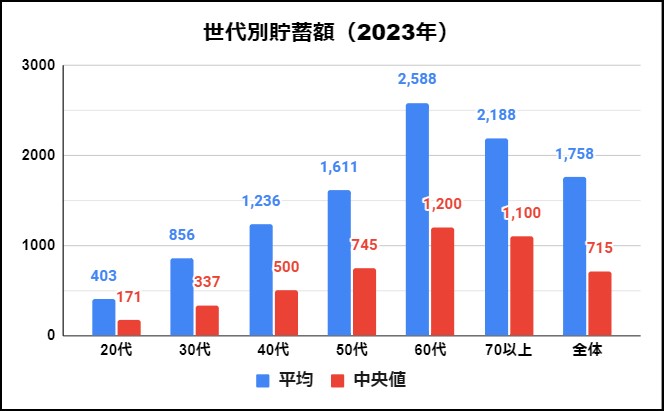

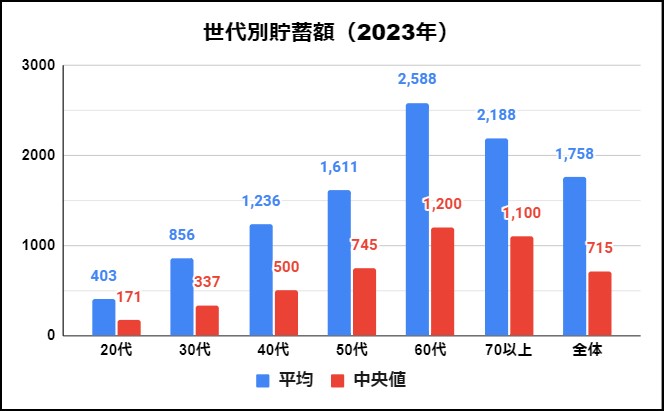

下のグラフは同じ調査データから、世代別の貯蓄額の平均値と中央値を抜き出したものです。

グラフの一番右、全世代をまとめた1世帯当たりの平均貯蓄額は1758万円です。

こちらも意外とあるように見えますが、「平均値」というのがくせ者。これは一部の富裕層の貯蓄を計算に入れることで大きく上振れてしまうのです。

みなさんの実感に近いのはおそらく中央値のほう。そうすると貯蓄額の中央値は715万円となり、平均値の半分以下にまで落ちてしまいます。

中央値で1000万円を超える貯蓄があるのは60代から上。貯蓄が増えるのは、住宅ローンや子育てがひと段落した50代以降と言われています。

それ以下の世代は生活費や住宅ローン、子供の教育費などが重くのしかかって、貯金どころではないんですね。

こうして実態を見てみるとかなり悲惨な状況が見えてきます。

若い世代が2000万円を貯蓄するのはかなり大変だなあと感じます。

しかしそこであきらめていてはいけません。次の章では、現実を直視する一方、貯金2000万円セミリタイアへの道筋を探っていきたいと思います。

世代別貯金額と貯金2000万円セミリタイアまでの道(理想と現実)

ここでは前章で取り上げたデータをもとに、各世代別に貯金の現状を見ていきます。

その上で、2000万円の貯金をつくってセミリタイアするまでの道のりと理想的な展開もあわせて考えてみました。

2-1 20代の平均貯蓄額と貯金2000万円セミリタイアまでの道

貯金2000万円までにはかなり乖離(かいり)があり、20代の間に労働収入だけでこの貯蓄額をつくり出すの現実的にはかなり難しいでしょう。

世代的にはキャリアのスタート地点に立ったばかりで経験も浅く、収入も少ないため、生活費のウェイトがどうしても高くなります。

しかし、このころから早期リタイアを目指して計画的な貯金と投資を始めることで、まとまった資産を早く築くことができます。

2000万円は無理でも、30歳までに1000万円を作ることを目標としてみてはどうでしょう。

社会人になってから毎年150〜200万円を貯めていくイメージです。

千里の道も一歩から。歩み始めないとゴールは遠いままです。

2-2 30代の平均貯蓄額と貯金2000万円セミリタイアまでの道

仕事にも慣れてきて重要な役割も増えてくる30代は、収入が増え始める一方、結婚や住宅購入、子育てなどの出費がかさんでいく時期です。なので、お金はたまりにくい。

ただその前提に立っても、このデータの中央値にも満たない人は、20代からの貯蓄やそのための節約を怠ってきたと考えられます。

ここは一刻も早く軌道修正を図り、生活費の見直しや副業による収入を増やすなどして貯蓄ペースを上げていきたいところです。

銀行預金していてもお金は増えないので、ここは証券会社にNISA(少額投資非課税制度)口座を開いて、つみたて投資をすぐに始めましょう。

お金がお金を産み出す仕組みを急いでつくることが肝心です。

このつみたてでまとまった資産を築いたら、余裕資金でもう少し積極的にリスクを取る個別株投資を始め、高いリターンを狙いましょう。

万一お金を失ってもまだまだやり直しがきく世代なので、仕事、副業、投資にと貪欲に打ち込み、出遅れを取り戻す必要があります。

一方、20代から貯金と投資を始め、30歳までに貯金1000万円を達成した人は、さらに積極的な投資をして40歳を待つことなく早々に貯金2000万円をためてしまいましょう。

0から1000万円をためるのは大変ですが、1000万円を2000万円にもっていくのはもう少し楽だからです。

≫積立投資だけでも可能?35歳から老後資金4000万を目指す方法

2-3 40代の平均貯蓄額と貯金2000万円セミリタイアまでの道

貯金2000万円という目標には依然としてかなりギャップがあります。

この世代は仕事もピークに差し掛かり、重要なポジションも与えられて収入がさらに増えていっているはず。

その一方で、家族が増えて教育費もかさみ、住宅ローン返済などの出費もピークとなる世代でもあります。

酷なことを言いますが、多額の住宅ローンの残債があり、子供の学費もかかる現状で、資産が平均値以下という人は、セミリタイアなど夢のまた夢です。

それでもなお、貯金2000万円をここから目指すことは十分可能です。

基本的には30代と同様、コアの資産をNISAつみたてで数年かけてつくり、余裕資金でハイリスクハイリターンの個別株投資に挑戦していくこと。

貯蓄に回せる金額が増やせるなら、ローン返済の前倒しはせずにどんどん投資に回しましょう。

その場合、ローンの金利以上のリターンがあることが前提となります。

この年代で一番気をつけなくてはいけないのは、収入が増えるにしたがってついついぜいたくをしてしまうこと。

これまでよりワンランク上の車を買ったり、いつもより高い食材や服を衝動買いしたり、高い外食や旅行の頻度を増やしたりしていると、知らず知らずのうちに支出が増え、月末のカード支払いに追われて貯金や投資どころでなくなっていきます。

無駄なぜいたくは貯蓄の敵とわりきって、本当に必要なものだけに計画的にお金を使うようにしましょう。

一方、20〜30代に計画的に資産運用をしてきた人であれば、貯金2000万円セミリタイアはすぐそこです。

別にセミリタイアをしなくとも、貯金2000万円あれば、「いつでもやめられる」という心のゆとりが生まれます。

たとえば年収は下がるけど今よりはストレスの少ない会社に転職するという選択肢だってあるでしょう。

また、すぐにセミリタイアしないでいいのなら、それこそ「完全リタイア」をめざしてさらに上の貯蓄額を目指すのもいいでしょう。

10年で1000万円を2000万円にできたなら、次の10年では複利の力で3倍以上に増やすことだってできるかもしれません。

「72の法則」(72÷金利=資産が2倍になる年数)により、リターンが年7.2%あれば資産は10年で2倍になります。

貯金2000万円は、早期完全リタイアにはほど遠い金額ですが、こうした生き方の幅を広げる安心材料にはなりますね。

≫45歳から20年で4000万円!シミュレーションと投資戦略を紹介

2-4 50代の平均貯蓄額とセミリタイアまでの道

中央値を見ると、50代の悲しい現実が見えてくるようです。

貯金2000万円はまだまだ遠く、年齢を考えるとセミリタイアなどありえない悲惨な金額です。

このままだと定年まであきらめて働いて、退職後も別の仕事を見つけて働き続けるしかありません。

ただ、悲観してばかりもいられません。老後の生活を見据えて、貯金を増やし続ける努力が必要です。

光明はあります。この世代は定年が近づき、貯蓄に対する意識が高まります。

収入の増加は頭打ちとなりますが、ローン返済や子育ても一段落し、今まで以上に資産運用にお金を振り向けることができるようになります。

ある程度の高い収入がある人なら、50代だけで0から2000万円をつくることも可能でしょう。

もちろん定年退職すればそれなりに退職金が入りますし、親が死んで遺産が入る人もいるでしょう。50代はまとまったお金を手にする機会が増えるのです。

まとまったお金を一気に投資にまわすのは危険ですが、比較的安全な資産(配当株や債券)をゆっくり積み上げていき、配当金が得られる自分年金を築きましょう。

すでに若いころから貯蓄と投資に取り組んできた人であれば、すでに3000~5000万円くらいの金融資産を築いているかもしれません。

となれば50代のうちに6000~1億円超の貯金をつくることもできるはず。

これくらいの資産規模になれば、利回りのいい投資商品を活用してかなりの配当収入ができ、定年を待たずに早期リタイアすることが可能です。

退職後の生活を見据え、貯蓄したお金を減らすことなく、好きな道で収入が得られる道すじをつけるのもいいでしょう。

わたしたちGFSのおすすめは、リタイアまでに6500万円の金融資産をつくり、年4%以上で資産運用することです。

その理由はGFS監修の無料講座「投資の達人講座」を見るとわかります。

≫貯金500万の55歳が10年で資産4000万円を目指す最適な方法

貯金2000万円を達成し維持するための投資戦略

本章では、前章でちょっとずつ触れた投資戦略のうち、3つの主要な方法をまとめました。

3-1 ステップ1:複利を味方に長期投資が基本

貯金2000万円を達成するためには、若いころからコツコツと長期積立を続けていくことが実は最短ルートになります。

FXや株のデイトレードなどの短期売買で急いでお金を増やそうとしても、結局はうまくいきません(うまくいくのはごく一部)。

なぜならトレードの先には同じお金を奪い合う手ごわいプロがいて、取ったり取られたりのゼロサムゲームになるからです。

そもそも仕事のある人はそんなにトレードに時間を割けないし、負けるたびに気分が落ち込んでいたら本業にも支障をきたします。

これに対して成長株やインデックスファンドなどの投資商品にコツコツ積み立てていく長期投資は、時間を味方にすることで「複利」という大きな力が働き始め、加速度的に資産を増やしていけます。

例えば、年平均9%のリターンが見込めるS&P500指数のインデックスファンドなら、月3万円の積み立て購入をしていくだけで20年後には元本720万円が2000万円の資産に化けるのです。

「無理せずコツコツ」を続けていたものが、ある年から急に資産が増え始めるのがつみたて投資のだいご味です。

そうなると、デイトレやFXでちまちまお金を取ったり取られたりしているのが馬鹿らしく思えるほど、資産が加速度的に大きくなります。

これを根気よく続けて資産のコア(核)をつくっていくことが大きな資産をつくるステップ1です。

3-2 ステップ2:余裕ができたらハイリスクの投資にも挑戦

前項の長期積み立てが順調に増えていったら、これを資産のコアに置き、余裕資金でハイリスク・ハイリターンの投資に挑戦しましょう。

たとえば米国のハイテク株投資や日本の小型成長株投資などを並行して行うことで、貯金2000万円を一気にそばに引き寄せることができます。

これらの投資は値動きが激しく、投資したタイミング次第では大きな損失を抱えるリスクもあります。

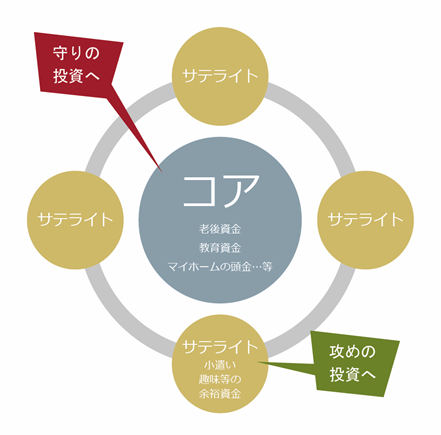

なので、資産のコアはあくまでステップ1の長期積み立てでつくり、こちらはコアのまわりの衛星(サテライト)のように、いくつもの投資先に分散してリスクを抑えるのが基本です。

これをコア=サテライト戦略といいます。

必要に応じて冷静に損切りするなど資金管理を徹底することで、大きく資産を伸ばすことができます。

投資に関する知識を深めていけば、さらに成功確率が高まっていくでしょう。

わたしたちGFSは、こうした体系的な勉強を独力でできるよう、見放題の講義動画やライブ講義を2,000本以上用意しています。興味を持たれたら、まずはGFS監修の無料セミナー「投資の達人講座」を受講して、投資の基礎の基礎を学んでみませんか?

3-3 ステップ3:世代別で異なる2000万円の資産維持

コア=サテライト戦略で貯金2000万円の資産ができた後、どのように資産を運用し維持管理していけばいいでしょうか。

結論から言えば、ここの戦略は世代ごとに違ってきます。

先述したように、若い世代ならハイリスク・ハイリターンの個別株投資に重心を置いていけばいいでしょう。

一方、中高年世代なら、安定した収益を得るために配当株や債券、不動産投資信託(REIT)などの高利回りな商品にシフトしていく必要があります。

成長速度は鈍化しますが、その分資産を失うリスクが抑えられます。

定年が近づく50代以降では、さらに安定した債券や配当株へのシフトを進め、配当収入で「自分年金」をつくり、元本は取り崩さずに維持させるのがいいでしょう。

若い世代も定年間近の世代にも共通しておすすめできることがあります。

それは、積み立ててきたコア資産を、貯金2000万円を達成しても取り崩さず、つみたてし続けることです。

時間と複利を味方につけた資産は、さらに長期保有を続けることで予想のはるか上をいく資産増をもたらしてくれます。

先に年リターン9%のS&P500ファンドの20年シミュレーションをお見せしましたが、30年後にはこうなっています。

仮に毎月6万円をつみたてると、30年で資産は1億円を超えます。

定年退職したあと、毎月のつみたてが難しくなっても、元本が2000万円あれば、以下のように資産が増え続けます。

(Ke!sanサイト「複利計算(元利合計)」で元本2000万円、年利9%でシミュレーション)

仮に60歳でつみたてをストップしても、持ち続けることで70歳のときには4700万、80歳の手前で1億円を超えてきます。

そこまで増やさなくてもいいですが、保有しているだけで安心ではないでしょうか。

途中でぜいたくな世界一周旅行に出るのもよし、よりサービスのいい高齢者住宅に住み替えるのもよし。

そのまま使い切らなければ、お子さんやお孫さんなどにまとまったお金を残すこともできるでしょう。

S&P500が平均9%のリターンを続けられるか、先のことはわかりませんが、複利のおそろしい力を知っていたら、コア資産は売るべきではないでしょう。

まとめ

「貯金2000万円はどう作る?世代別の貯蓄額とセミリタイアへの道」いかがだったでしょうか。

世代別の貯蓄額を見て、危機感を抱いた人も多いことでしょう。「理想」が高すぎて自分には無理と思った人もいるかもしれません。

でもどんなステージにいるにせよ、貯金2000万円はつくれます。

スタートが早ければ早いほどいいのは確かです。が、貯蓄と投資はいつ始めたっていいのです。

本稿が、お金の不安のない自由で豊かな生活を送るための第一歩を踏み出すきっかけになれば幸いです。