資産に余裕のある富裕層になれば、お金に制限されずに悠々自適な人生をおくることができますよね?しかし、富裕層への道のりはけわしく、野村総合研究所の2020年12月21日の調査によると純金融資産保有額が1億円をこえる「富裕層以上」の世帯は全国でもたった2.45%です。

それでは富裕層になるためにはどうしたらいいのか?その疑問を解決する方法は「富裕層が行っている資産運用」について理解し、さらに「その知識を自分の資産運用に活かす」ことです。

様々な資産運用を10年以上経験し、数千万円の資産運用を行っている私が、数十名以上の富裕層の方と対談を通して得た「富裕層の共通点やノウハウ」をまとめてお伝えします。

この記事を読むことであなたは富裕層が行っている資産運用について知ることができ、「自分はこれからどのように資産運用を行えばいいのか?」という疑問を払拭することができます。

ぜひ富裕層になるための一歩を踏みだすきっかけにして頂けたら幸いです。

監修:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

投資に積極的な富裕層から学ぶ2つの投資手法と具体的な実践方法

まずは富裕層が実践している2つの投資手法をご紹介し、富裕層の投資手法を参考にした資産運用の実践方法を解説します。

“富裕層の具体的な投資手法と資産運用の実践方法”

1-1 株式投資で大きなリターンを狙う手法

1-2 不動産投資で大きく資産額を増やす手法

1-3 【実践編】あなたもできる資産運用の具体的な実践方法

富裕層が取り入れている2つの投資手法、そして富裕層の資産運用をもとに推奨する投資手法について詳しく解説していきます。

1-1 株式投資で大きなリターンを狙う手法

富裕層は必ず「株式投資」を自身の資産運用に取り入れています。

その理由は以下2つです

- 株式投資が金融商品の中で1番正しい方法だと理解している

- 労働よりも株式投資の方がより資産が増えると理解している

それぞれ理由を詳しく見ていきます。

1.株式投資が金融商品の中で1番正しい方法だと理解している

富裕層は様々な資産運用がある中で一番自分にとって正しい方法を理解しています。

特に選択肢の多い金融商品の中で、株式投資が最善の方法であると判断します。

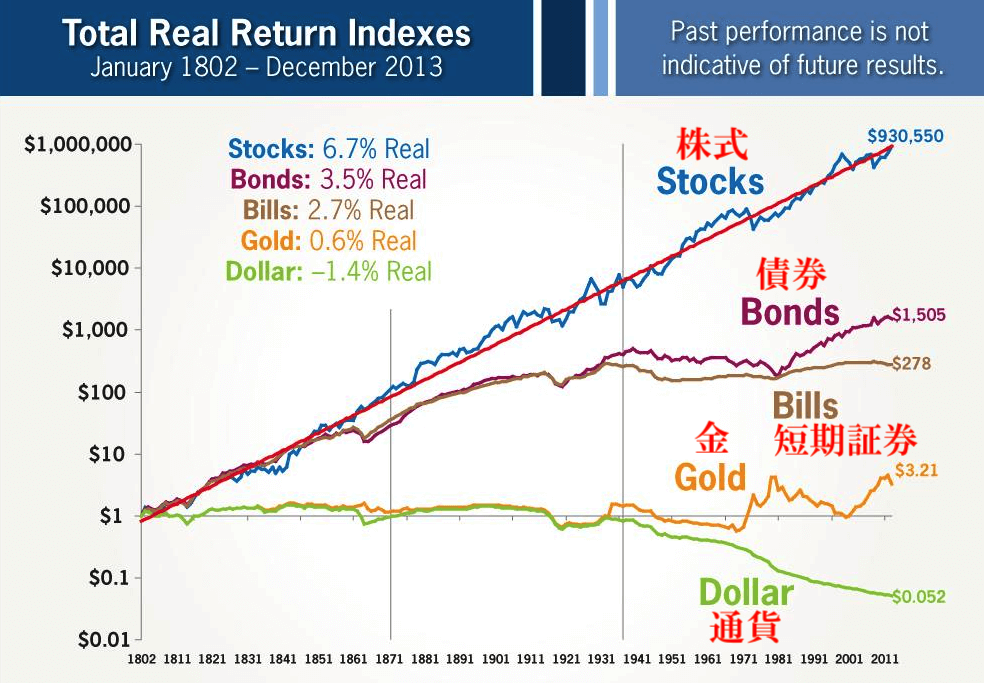

その理由は株式投資の過去の統計を知っているからです。次の画像は株式投資が始まってから200年以上の歴史の中で、一体どの資産が一番増えたのかを示すデータです。

出典元:Jeremy Siegel(2014), Real Returns Favor Holding Stocks, American Association of Individual Investors

結論から言うと、約200年間の平均年利回りが6.7%と株式投資のリターンが一番でした。

※少し古いデータなので現在の平均利回りとは差があります

この結果を理解しているため、流行りの投資に手を出して失敗することは少ないです。自分の資産を株式投資に紐付けることで長期的に資産を大きく増やしているのです。

2.労働よりも株式投資の方がより資産が増えると理解している

富裕層は労働収入だけでは決して株式投資の利益に勝つことができないことを理解しています。その理由は資本主義が始まってから今日まで、富裕層になることができる手段のほとんどが資産運用によるものだからです。

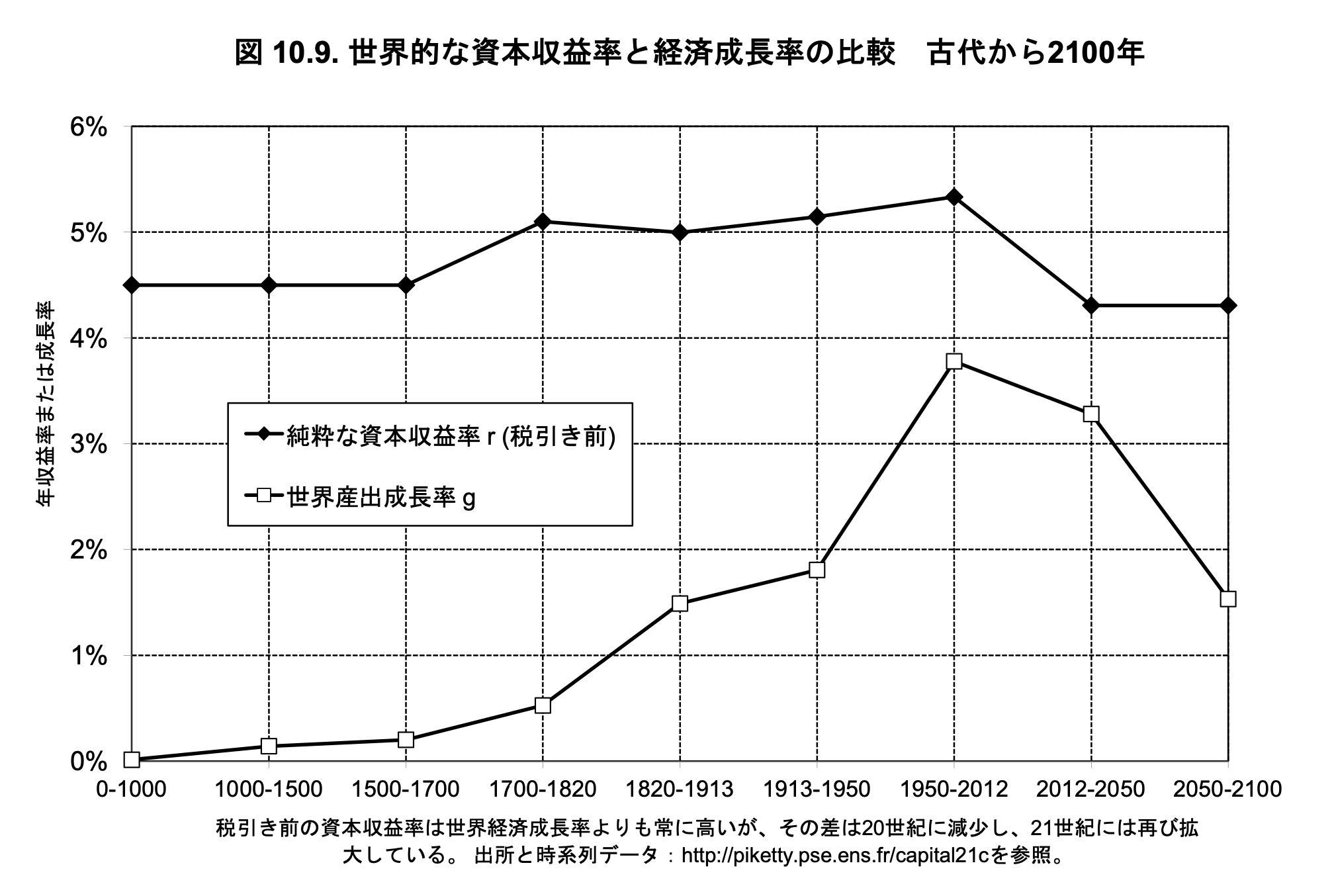

下記の画像は「労働収入の成長率を表したg」と「資本収入の成長率を表したr」を比較しデータです。

出典:『21世紀の資本』トマ・ピケティ著

出典:『21世紀の資本』トマ・ピケティ著

結果的に大昔からg(労働収入)の成長率は平均2%ほど、r(資本収入)の成長率は平均して4〜5%以上と大きな差が生まれていたのです。労働よりも資本収入を増やすことが富裕層への近道だと理解しているからこそ、資本収入を増やすために時間を費やしているのです。

富裕層が実践している株式投資手法

富裕層は実際にどのような方法で株式投資をしているのでしょうか?資産を増やすためにおこなっている具体的な株式投資手法について解説します。

具体的な手法は「成長性のある小型株を数年保有し、2倍以上のリターンを狙う手法」です。

“本記事の小型株の定義”

- 時価総額500億円以内

- マザーズ市場、ジャスダック市場に上場している

この手法がオススメな理由は下記です。

- 時価総額の低い銘柄ほど株価が数倍に上がる確率が高いため

- 運用期間を2〜3年にすると安定的に株価上昇に乗りやすくなるため

それでは大きな2つのポイントである「時価総額」と「運用期間」についてそれぞれ詳しく解説します。

ポイント① 時価総額

下記の計算式のように時価総額と株価は密接な関係にあり、時価総額が上がるということは株価も上がります。

“時価総額の算出するときの計算式”

時価総額=株価×発行済株式数

時価総額が低い銘柄は会社規模が小さいため、成熟した大企業と比べると「成長力」があります。

たとえば、時価総額50億円の会社と時価総額5000億円の会社では時価総額が2倍になりやすいのはどちらでしょうか?時価総額5000億円の会社は5000億円も増やさなければならないので大変です。時価総額50億円の企業はたった50億円だけ時価総額が増えれば2倍の100億円に到達するので答えは明確です。

時価総額が2倍になりやすいということは株価も2倍になりやすいということです。できる限り株価が大きく上がりやすい会社を選ぶために、時価総額はとても重要です。

ポイント② 運用期間

運用期間が重要な理由は、株価が大きく上昇するには「時間」が必要だからです。株価が上がる要因の1つは「会社の成長」です。企業は日々売上と利益が上がるように努力しますが、1日2日で大きく成長することはできません。四半期、1年、5年と長期的に計画を立てながら成長戦略を取っていきます。

株式投資は企業の成長に投資をする方法なので、「企業の成長=株価の上昇」を待つためにも時間が必要になるのです。

具体的な株式銘柄の選び方

それでは具体的にどのような方法で銘柄を選んでいるのでしょうか?銘柄を選ぶ時の基準は以下です。

“成長株を選ぶための銘柄選定基準”

① 時価総額:500億円以下

理由:1年で2倍になった企業のうち、96%は時価総額が500億円以内であるため

② 売上:毎年10%以上成長

理由:継続的に成長している企業として投資家に評価されやすいため

③ 上場年数:上場してから20年以内

理由:株価が大きく上がる企業の6割は上場してから20年以内のため

④ 自己資本比率:50%以上

理由:負債の多い企業への投資リスクをおさえるため

⑤ 大株主:社長が20%以上の株を保有(創業オーナー)

理由:経営努力が株価上昇につながり、社長の経営意欲が高まりやすいため

まずはこの条件にあてはまる企業を探しだします。企業を探す時におすすめの方法は四季報オンラインのスクリーニング機能を使った方法です。

おすすめの理由は下記です。

- 自分のスクリーニング条件を保存できる

- 大株主がチェックできるので創業オーナーか判断できる

- 選んだ銘柄に類似しているライバル企業をすぐに調べられる

推奨するプランは「プレミアム会員」です。毎月5,500円(税込み)のコストはかかりますが、優良企業の絞りこみをおこなう際に必要な機能がすべてついております。

解説した基準で株を選び、株の購入後は数年間保有し続けます。保有中、株価が2倍以上になるタイミングで売却して利益を確定させます。このように自分の資産を成長力のある企業に預けることで、自分の資産を大きく増やしていくことができます。

1-2 不動産投資で大きく資産額を増やす手法

富裕層が取り入れている2つ目の投資手法が「不動産投資」です。不動産投資を行う理由は下記の2つです。

- 経済成長にはインフレが必要だと理解している

- 不動産が一番安全なローンを使った投資だと理解している

それぞれ理由を詳しく見ていきます。

1.経済成長にはインフレが必要だと理解している

物価が上昇するインフレが起きるとその国では経済成長していることが多いです。なぜならモノやサービスの値段が上昇することで企業の売上が上がり、企業の業績が良くなることで社員の給与も上がるからです。給料が上がることで消費活動が活発になり経済は好景気に入っていきます。

現在、日本も徐々にインフレへ向かっています。日銀の目標である年間2%上昇は達成できていませんが、それでも毎年1%弱と着実にインフレが起きています。

富裕層はこの事実を理解しているので、早めにモノである不動産に投資をしています。徐々にインフレが進むことで不動産価格が上がります。そして好景気による消費活動がさらに不動産価格を押し上げることになります。そして何年も経った後に大きな不動産資産を作り上げることになります。

経済の本質を理解しているからこそ、自分の資産運用に不動産を取り入れているのです。

2.不動産が一番安全なローンを使った投資だと理解している

不動産投資は自分の現金を使うことなく「ローン」で投資をすることができる投資方法です。このローンを使う上では不動産との相性が一番良く、さらに安全な使いみちであることを理解しています。不動産投資とローンの相性がいい理由は下記です。

- 自分の資金以上に投資することができる

- ローンの金利が低いので返済リスクが少ない

- 金融資産とくらべると暴落リスクが低い

- 不動産を担保にすることで、さらにローンを組むことができる

現金を使う株式投資とは違い、銀行のローンで物件を購入し、入居者の家賃でローンの返済を行っていきます。つまり「他人の資本」で投資をおこなえるのが強みです。

しかし、ローンを返済できなくなった時はどうすればいいでしょうか?その場合は保有している不動産を売却し、その売却資金をローンの返済に充てることができます。

富裕層は本質的に不動産投資とローンの相性はよく、そしてリスクを軽減できると理解しているからこそ不動産投資を有効活用できるのです。

不動産投資のタイプ別診断

不動産投資といってもそのタイプは様々です。不動産投資をする上でよく重視される2つのタイプを用意しました。自分の性格に合う運用方針タイプを参考にしてみてください。

解説する運用方針タイプは下記の2つです。

- 安定性重視タイプ

- 収益性重視タイプ

それぞれ詳しく解説していきます。

“1.安定性重視タイプ”

- 目的:老後の資産形成、長期的な資産運用

- 期間:10年以上の長期運用

- リターン:あまり求めない

- リスク:ローリスク

- 事業性:できる限り不動産に時間をかけたくない

このタイプに当てはまる場合は都心の区分マンションを複数戸運用する方法を推奨します。

“2.収益性重視タイプ”

- 目的:セミリタイアのため、毎月の収入を上げるため

- 期間:5年以内の中期運用

- リターン:毎月の不動産収入を求める

- リスク:ハイリスク

- 事業性:不動産に手間や時間をかける覚悟がある

このタイプに当てはまる場合は利回りの高い収益不動産を数棟運用する方法を推奨します。

不動産タイプ別の具体的な投資手法

どちらのタイプに当てはまりましたか?次に2つの不動産運用タイプについて具体的な投資手法を解説します。

1.都心の区分マンションを複数戸運用する(安定運用)

東京23区内の投資用マンションを自分の信用(投資用ローン)で購入し、長期的にローンを返済することで数千万円から数億円の資産を作る方法です。

安定運用派の方にオススメできる理由は下記です。

- 賃貸需要が高いため空室リスクが低い

- 入居希望者が多いので家賃下落リスクが低い

- 売買が活発なため将来売却する時に高く売ることができる

- 老後に安定した家賃収入を見込むことができる

長期目線、安定運用、放ったらかしを実現したい方向けですね。それでは具体的にはどのように物件を選んでいけば良いのでしょうか?実際に物件を選ぶ時の基準は以下です。

“区分マンションの選定基準”

①東京23区内限定

理由:空室リスクと家賃下落リスクを下げるため

②駅徒歩10分圏内

理由:すぐに入居募集を埋めるため

③広さ20㎡以上

理由:風呂トイレ別、収納スペースが確保できる広さのため

④総戸数20部屋以上

理由:修繕積立金・管理費のコストを下げるため

⑤銀行金利が2.2%以内

理由:返済リスクを下げるため

⑥最終収支がマイナス5,000円以内

理由:高価格・高金利を避けるための判断ができるため

上記の基準で不動産を複数部屋運用することで、将来ローンのなくなった不動産が手元に残ります。実際に区分マンション1部屋にどれほどの価値があるか見ていきましょう。

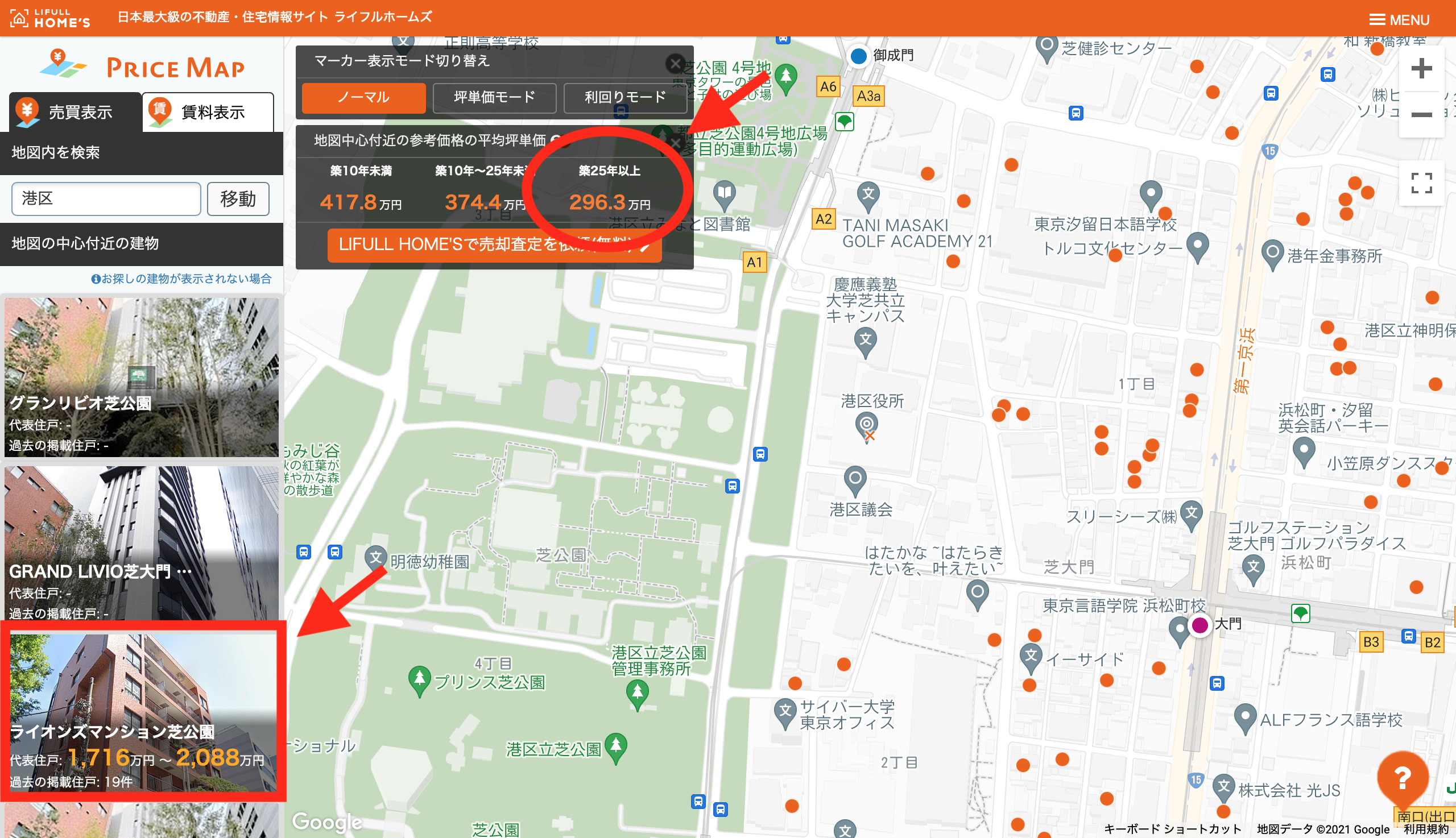

たとえば、ホームズが提供する「プライスマップ」を使い、東京都港区で築25年以上の不動産を検索してみると、平均坪単価が約300万円と出てきます。都心の1Kタイプの広さはおよそ6〜8坪が平均なので、物件価格は平均1,800万円以上ということがわかります。

1部屋であれば平均1,800万円の資産。

5部屋であれば平均9,000万円と1億円に近いの資産。

10部屋も保有すれば1億8,000万円と2億円に近い資産を保有することができます。

※不動産の売却価格は変動するので、必ずこの資産額が手に入るわけではありません。

2.利回りの高い収益物件を数棟運用する(積極運用)

一都三県(名古屋や大阪も検討可能)で収益系のアパートやマンションをローン(頭金が必要な場合あり)で購入し、中期的に年間数百万円以上のキャッシュフローを作る方法です。

“キャッシュフロー(CF)とは?”

家賃収入から経費を差し引いた上で手元に残るお金のこと

例)年間家賃収入300万円、ローンの返済100万円、不動産経費100万円

300万円−100万円−100万円=キャッシュフロー100万円

収益派の方にオススメできる理由は下記です。

- 家賃収入が期待できるので現金が貯まりやすい

- 貯まった現金を次の物件購入にあてることができる

- 自分で物件のメンテナンスをおこない付加価値をつけられる

- 家賃収入で早めにローンを返済していくことで、早期売却が可能になる

中期目線、収益運用、アグレッシブに不動産事業をやっていきたい方向けですね。

それでは具体的にどのように物件を選ぶのでしょうか?物件の選定基準は以下の条件です。

“収益不動産の選定基準”

① 東京、埼玉、神奈川、千葉、大阪、名古屋の周辺エリア

理由:賃貸需要が高いため空室を埋めやすい

② 表面利回り10%以上

理由:家賃収入の手残りが多くなりやすい

③ 積算評価50%以上

理由:銀行の評価が高いためローンが借りやすい

④ 入居率80%以上

理由:家賃収入が多いため黒字になりやすい

⑤ 銀行金利4%以内

理由:返済リスクを下げるため

⑥ 最終終始が実質利回りで2%以上(ローンを利用している場合)

理由:返済・コスト・空室リスクを考慮した上で、安定した収入が得られるラインのため

上記の物件を複数棟運用することで、運用中にキャッシュが貯まっていくので純資産(現金)が早めに増えていきます。

例えば1億円のマンションを購入し実質2%のキャッシュフローが得られる場合、毎年200万円の余剰資金を生み出すことが可能になります。貯まった現金を次の戦略に活かすことができるので、幅広い戦略を取ることが可能になります。

1-3 【実践編】あなたもできる投資の実践方法

今までは富裕層が行っている資産運用や特徴について解説をしてきました。それでは富裕層になるために我々は何をすべきなのでしょうか?具体的にオススメする2つの投資手法について解説します。

投資手法は下記の2つです。

- 日本株と米国株の株式投資

- 高い信用を活かした不動産投資

それぞれ詳しく理由と手法について見ていきましょう。

日本株と米国株の株式投資

日本株と米国株を組み合わせた株式投資を推奨します。 おすすめする理由は3つあります。

- 日本株と米国株だけで世界株全体の6割強へ投資が可能

- 経済情勢の良い方を常に選択できる

- 円資産とドル資産に通貨を分散して投資ができる

それぞれ理由を詳しく見ていきましょう。

1.日本株と米国株だけで世界株全体の6割強へ投資が可能

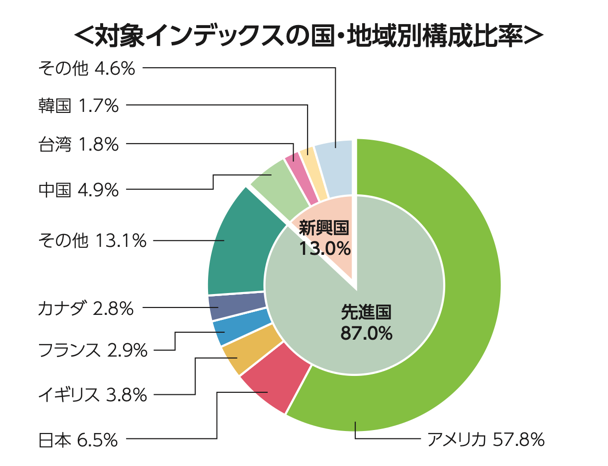

MSCI オール・カントリー・ワールド・インデックスという全世界に分散して株式投資をしている指標があります。その指標では下記の画像の通り、日本とアメリカで全体の64.3%を占めています。

引用元:MSCI オール・カントリー・ワールド・インデックスの目論見書

引用元:MSCI オール・カントリー・ワールド・インデックスの目論見書

つまり全世界の企業に投資をしなくても、たった2カ国の株を抑えておけばおおよそカバーはできるのです。

2.経済情勢の良い方を常に選択できる

日本と米国の主要経済国に投資を切り替えられるので、経済状況の良い方へ投資を集中させることができます。

たとえば、日本のバブル時代、日本株に投資をしていれば大きく資産を増やせたでしょう。逆にバブル崩壊後の時代では日本ではなくアメリカに投資した方が資産が増えていたでしょう。

このように経済情勢や時代によって投資する対象を選べば、リスクを下げてリターンを大きくすることが可能になるのです。

3.円資産とドル資産に通貨を分散して投資ができる

資産運用をする際に通貨を分散して投資するとリスクをさらに下げることができます。例えば、円資産しか持っていない人は、円安になると海外での支払いや外貨資産に対する支払金額増えてしまいます。

しかし、円資産だけではなくドル資産を持つことで、円安になったとしても保有しているドルがドル高になるのでリスクを分散させられます。逆もしかりです。ドル資産が下がったとしても相対的に円資産が上がるので、通貨による損失を防ぐことができます。

それでは具体的に米国株へ投資するお話です。米国株へ投資をする時の特徴は下記の4つです。

1.売上がアナリスト予想を越える成長をしている

2.EPS(一株あたりの純利益)がアナリスト予想を越える成長をしている

3.ガイダンス(来期の見通し)が良好で成長性があることを確認できる

4.直近の決算が3期連続で良好である

業績がアナリスト予想を越える成長をしており、好決算が連続で続く企業に投資をしてください。そうすることで米国企業の成長し続ける波に資産を置くことができます。

富裕層から学んだ日本株への投資手法と合わせて、米国株投資を視野にいれることで、よりリスクを下げながらリターンを追求することができます。

高い信用を活かした不動産投資

第1章の「不動産投資で大きく資産額を増やす」で解説したとおり、ご自身の信用を不動産投資に活かしてください。

投資を推奨する理由は下記の3つです。

- 自分が持っている資産以上の投資ができる(レバレッジ効果)

- 金融商品よりも下落しづらいため、分散投資に最適

- 日本は現在低金利でローンの返済負担が少ないため

特に有効活用すべきなのは日本の「低金利体制」です。不動産投資を行うさいに組む「不動産投資ローン」は現在1〜3%台と非常に低い水準です。

対して投資用物件の利回りはローリスクな物件で3〜5%、少しリスクの高い物件であれば8〜10%ほどです。金利分を差し引いたとしてもリターンの方が大きいので手元に資産が残りやすいです。

ぜひ、「株式投資」と「不動産投資」を活用して富裕層になるための資産運用を始めてみてください。

投資で大きな結果と高い勝率を誇る富裕層に共通する考え方・スタイルのまとめ

資産運用で成功している富裕層にはどのような特徴があるのでしょうか?筆者が富裕層の方とやり取りをしてきた経験から、富裕層に共通している3つの特徴について経験談をまじえて解説します。

結論からお話すると、富裕層に共通している項目は下記の3つです。

- 本業で十分な収入を得ているので心に余裕がある

- 資産運用をできる限り早いタイミングで始めている

- 投資を実践しているコミュニティに所属している

それぞれ理由と具体的な事例を見ていきましょう。

2-1 【マインド編】本業で十分な収入を得ているので心に余裕がある

この共通点で一番大事なポイントは「精神的に余裕があること」です。

「収入が高いとそれだけ投資に回せるお金があるから富裕層になれるんだ」と思われる方が多いですが、大事なポイントはそこではありません。

収入に余裕があることで資産を早く増やそうと焦る必要がなくなります。心に余裕を持って投資をしていくことで、無理にリスクを犯してまで投資する頻度が減っていきます。その結果、1回1回の投資で成功する確率が上がっていくのです。

この特徴によく当てはまる方のステータスは下記の方です。

- 大手上場企業勤務で管理職

- 公務員で所長クラス以上

- 外資系企業で高給取り

上記の方は年収が800〜1000万円をこえており生活資金に余裕があります。今の生活をより良いものにしようと無茶をする必要はありません。

私の知り合いの中に富裕層になられたMさんという大手商社勤務の方がいます。その方は不動産投資で数億円以上もの資産を作っていました。 そんなMさんは資産運用についてこのようにお話していました。

“富裕層Mさんの経験談”

「会社の大きさ、役職、年収を考えると人生は安泰だと思っていた。だから焦ることなく自分にあった投資手法を考えることができた。今の会社であれば自分の信用を使って不動産投資を行うのがベストと考え、当時人気の高かった一棟不動産に挑戦してみた。焦らずに良い物件を選んでいった結果、今では数億円の不動産資産を作ることができた。」

2-2 【経験編】資産運用をできる限り早いタイミングで始めている

この共通点で一番重要なポイントは「早くから投資の経験値が溜まる」ということです。

「早めに投資をしておけば長期投資ができるので資産が増えやすいだけでは?」と思われがちですが、ポイントはそこではありません。

若いときから投資に興味を持つことで人並み以上に投資の勉強をします。投資で失敗するという経験を積むことで失敗しない立ち回りが身につきます。この「勉強」と「経験」がのちのち大きな成功につながるのです。

最初によくやってしまう失敗例が下記です。

- 流行りの投資に手を出して失敗する

- 怪しい投資の勧誘に乗って失敗する

- 友人の紹介だから信頼できると思った投資案件に騙される

投資を始めると多くの人はありえない投資話の勧誘にのって失敗してしまいます。それが学習と経験の積み重ねで「本当にありえない投資」という認識を持つことができるのです。

私の知り合いの富裕層Hさんはこのような経験をされました。

“富裕層Hさんの経験談”

「はじめはすぐに儲かりそうな投資話や、目新しい仮想通貨の話に飛びついていました。しかし、お金は増えないどころか投資したお金を返してもらうことすらできない経験ばかり。それから自分で投資について勉強し、怪しい投資話に乗らないようにしました。その結果、経験値が溜まっていき、無難に資産を増やす正しい行動が取れるようになったのです。」

2-3 【情報編】投資を実践しているコミュニティに所属している

この共通点で一番大事なポイントは「投資を実践しているコミュニティで勉強しながら情報交換ができる」ということです。

一般的に多くの人はお金のプロのイメージがある

- 証券マン

- 銀行の窓口

- 保険の営業マン(FPも含む)

彼らに相談しにいき、勧められる投資信託や保険商品にお金を投げてしまうと思います。しかし、富裕層は違います。実際に身銭を切って投資をしている人の「実戦経験」を重要視しています。

それでは投資を学びながらタメになる情報共有ができるコミュニティの基準は何か?詳しく解説していきます。

おすすめできる投資コミュニティ、3つの基準とは?

おすすめできる投資コミュニティの3つの基準は以下です。

- 投資実績があり、信頼できる先生がいる

- 情報が定期的に更新され、常に学び続けるができる

- コミュニティのサポート体制がしっかりしている

それぞれ基準を詳しくみていきます。

投資をする上で私達がこれからぶつかるであろう壁を何度も乗り越えています。そんな先生の経験をほんの一部でも学ばせてもらうことで、より早く壁を乗り越えることができます。

武道で言うところの

「先生のそばで技を見ながら技術を盗む」

といったところでしょうか。先生の教えを乞うことができ、さらに先生の意見や投資判断を見て勉強できる環境はとても貴重です。

情報の更新頻度が高く、投資に関わる様々な分野の情報が取り入れられたコミュニティは素晴らしい環境であると言えます。

コミュニティに所属する上でサポート体制が整っているかはチェックしましょう。投資を勉強する上で生まれる疑問にしっかりと向き合ってくれるのか?スタッフの対応は誠実でスピーディーか?

コミュニティに所属する上で気持ちよく学べる環境はとても重要です。なぜならモチベーションが投資の勉強意欲を促進させるからです。

また、良いサポート体制が整ったコミュニティは投資家志向である可能性が高いです。コミュニティに所属している人を大切にしている場合はおすすめできます。

おすすめのコミュニティで資産運用を学ぶなら”GFS”

おすすめできるコミュニティの条件について説明してきましたが、条件に当てはまるコミュニティでしっかりと投資の勉強をしたい場合、当ブログが運営する弊社が提供している

投資のオンラインスクール

「GFS」を推奨します。

GFSに入校することで下記の3つメリットが得られます。

1.投資で実際に富裕層になった先生とやり取りができる

2.投資を実践している生徒同士で資産運用の意見交換ができる

3.日本一の講義数※と、自分に合った投資を学ぶことができる

※2021年日本トレンドリサーチ調べ

GFSでは投資初心者から富裕層投資家まで幅広い層が投資を学べる環境を整えています。

さらに本記事で解説したおすすめできる投資コミュニティの基準である

- 投資実績があり、信頼できる先生がいる

- 情報が定期的に更新され、常に学び続けるができる

- コミュニティのサポート体制がしっかりしている

これらの特徴もすべて抑えています。「本気で資産運用を学んでいきたい」、または「富裕層になった実績のある先生から投資を学びたい」、このようにお考えの場合は下記のGFSホームページから内容をご確認ください。

【タイプ別】富裕層投資家の3つの投資スタイル・ポイントを紹介

富裕層といえども様々な投資スタイルで資産運用を行っています。

この章では私が実際に出会った富裕層の方の実際の運用スタイルを公開します。富裕層が実践している様々な投資スタイルをご覧いただき、自分の考えに親しいものからヒントを探ってみてください。

今回、ご紹介する投資スタイルは下記の3つです。

- グローバル株式タイプ

- 株&不動産ハイブリットタイプ

- 債券保守タイプ

それぞれの理由と具体的な事例を見ていきましょう。

3-1 【グローバル株式タイプ】世界株式に効率よく分散投資&ハイリターン狙い

株式投資が得意な富裕層は日本国内だけではなく海外を視野に入れた株式投資が得意です。

このタイプに当てはまりやすいのが「創業ベンチャー社長」です。自分で株式会社を立ち上げることによって株式投資の本質を理解することができます。

またグローバルな視点で事業を分析できる人が多く、日本株以外に海外企業の株まで分析することを得意としています。世界全体という広い株式市場で投資をすることにより、利益の最大化を狙えるタイプと言えます。

“このタイプに当てはまりやすい属性”

・個人事業主

・海外転勤の多いサラリーマン

3-2 【株&不動産ハイブリットタイプ】効率良くポートフォリオを組みバランス運用

利益のでる資産をかけ合わせつつ、分散を意識して投資するハイブリット運用を得意としているタイプです。

この「株×不動産」を主軸に投資するタイプに当てはまりやすいのが「外資系金融マン」です。第1章で説明したとおり、年収の高さがそのまま高い信用につながるため、不動産を買い進めながらも労働収入と家賃収入から生まれたキャッシュを株に回す動きが取りやすいからです。

また1つの資産だけ保有していると失敗した時にリスクが大きくなってしまいます。複数の資産を掛け合わせることでどちらか1つの投資が失敗した時に、もう1つの投資でカバーできます。

“このタイプに当てはまりやすい属性”

・医師

・大手企業の管理職

3-3 【債券保守タイプ】債券を取り入れ安定運用&利息収入狙い

資産保全を目的に、安定的な配当・金利収入を得ることが得意なタイプです。

この「債券保守運用」を得意しているのか「中小企業の元オーナー」です。理由は事業の成功によってすでにたくさんの資産を持っているので、大きなリターンを求める必要はないからです。

数億円から数十億円という資産を安定的に配当や金利を支払うローリスク資産や債券に投資しておくことで、何もしなくても年間数百万円から数千万円の収入が得られるのです。

“このタイプに当てはまりやすい属性”

・地主

・自社の上場によって億万長者になったサラリーマン

富裕層を目指す上で利用してはいけない金融機関

富裕層を目指す上で頼ってはいけない金融機関は「プライベートバンク」です。

“プライベートバンクとは?”

富裕層を顧客対象に資産保全、資産運用を行う投資銀行。情報の秘匿性が保たれているので、通常の銀行と比べると顧客信頼度が高い。基本的には日本円で1億円以上の金融資産(不動産を除く)を保有している富裕層しか利用できない(各プライベートバンクによって資産の開設基準は異なる)

最近は1億円以下の資産でも利用できるプライベートバンクが増えてきました。そのため、数千万円の資産を保有している方が勧誘されるケースは増えています。しかし、なぜプライベートバンクを利用してはいけないのでしょうか?理由は2つあります。

- 手数料が高い

- リスクの高い商品を勧められる

それぞれ詳しく解説していきます。

4-1 手数料が高い

これは主に投資商品の買い付け時にかかる購入フィー(手数料)と運用時にかかる運用フィーが高いです。

年間にかかる各手数料は下記です。

- 購入フィー:約1~3%(投資する時に毎回かかる)

- 運用フィー:約1~2%(運用中は毎年かかる)

たとえ、高利回りの投資商品に投資できたとしても、毎年2〜3%以上の手数料がかかってきますので運用成績を常に圧迫してしまいます。ローコスト(またはほぼノーコスト)で運用ができる現在において、無理にプライベートバンクを利用する必要はありません。

※各プライベートバンクの基準、顧客のグレード状況(お得意様度)によって手数料は変動します。

4-2 リスクの高い商品を勧められる

プライベートバンクから勧められる商品は投資信託のような「ファンド」が多いです。その中でも営業マンが「ローリスク・ハイリターン」と謳って勧めてくるのが「ハイイールド債」です。

“ハイイールド債とは”

利回りは高いが信用格付が低い債券ファンドのこと。世界の数千社の社債を組み込んでおり、企業数が多いため企業倒産に対応しやすい。しかし、倒産確率の高い企業が多めに組み込まれているのでそれ相応の下落リスクが存在する。

「債券というローリスクな商品でありながら年間リターンが8〜10%」このように魅力的な誘い文句で提案されることが多いですが、この提案を受けてはいけません。

理由は不況時に企業の倒産が重なると債券価値が大きく下落するからです。実際、2008年に起きたリーマン・ショックが原因で債券価格が20〜40%ほど暴落した過去があります。

複雑な投資商品にすることで顧客にとってあたかも魅力的なファンドのように見せてきますが、実際は大きなリスクを背負うことになりかねないのです。

「プライベートバンクは富裕層の証」

とてもハイステータスな響きで聞こえは良いですが、使い方によっては富裕層の道から遠ざかってしまうこともあるので注意しましょう!

まとめ

富裕層が積極的に行っている投資は2つ

- 株式投資

- 不動産投資

この2種類の投資で大きく資産を増やしています。

富裕層に共通する項目は3つ

- 本業で十分な収入を得ており心に余裕がある

- 資産運用をできる限り早いタイミングで始めている

- 投資を実践しているコミュニティに所属している

精神的に余裕がある人、資産運用の経験値が高い人、情報交換できる投資仲間がいる人が富裕層になる人の共通点です。

そして富裕層になるためにオススメな投資手法は2つ

- 日本株と米国株の株式投資

- 高い信用を活かした不動産投資

富裕層が実践する投資にならって資産運用を実践することで、回り道することなく富裕層への道へと一直線に進むことができます。

本記事では富裕層が行う資産運用の実態を解説してきましたが、少しでも読者の皆さまが富裕層へと近づけるように役立つことができれば幸いです。