今日は確定申告でお金を取り戻す方法を学ぶよ!

そりゃありがてえな!

毎年確定申告の時期になると、投資でもうかった利益を確定申告すべきなのか悩んでしまう人も多いと思います。

特定口座を開いて取引している限り、利益や配当が出ても源泉徴収で自動的に税金が引かれるため、多くの人は確定申告をする必要はありません。

それより問題なのは損失を出したときです。

利確より損切りの金額が多くなり、一年を通じて収支がマイナスだった場合、確定申告して損失を次の年に繰り越すことで、翌年以降の利益と相殺して税金を取り戻すことができます。これを「損益通算(そんえきつうさん)」といいます。

損失が大きいほど利益と相殺して還付される税金の額も大きくなり、節税につながりますので、確定申告したほうがいいのは実は損失を出したときなのです。

このほかにも、複数の証券口座で取引していたり、NISA口座で取引している場合も、確定申告で損益通算ができるのか知りたい人もいることでしょう。

そこで本記事では、日本一のお金の学校GFS監修のもと、個人投資家である筆者が実際に何年も確定申告してきた経験を踏まえ、

・どんな条件のときに確定申告するとお得な節税(損益通算)ができるのか

に焦点を当てて解説します。

大まかな内容は以下のとおりです。

第2章 確定申告で損益通算してお得に税金を取り戻す仕組みと手順

第3章 確定申告で損益通算する方法・用意するもの・注意点

注★本記事では「特定口座(源泉徴収あり)」で取引している人を対象にしています。もともと確定申告が必要な一般口座と特定口座(源泉徴収なし)の人は対象外ですのでご注意ください。

特定口座については、以下の記事でも解説していますので、口座の種類を詳しく知りたい方は合わせて読んでみましょう。

初心者はどちらが正解?特定口座と一般口座のメリット・デメリットを比較

確定申告で損益通算できるのはどんなとき?

この章ではまず最初に、確定申告で損益通算できるのはどんなときなのか、その条件を記していこうと思います。

その前に確定申告とは何か、なんの目的で行うものなのか簡単に触れておきます。

確定申告とは

毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続きです。(国税庁のサイトより抜粋)

確定申告の期間は通常2月16日から3月15日まで(年によって期間が延長されることもあります)。ご住所のある地域を所管する税務署に窓口で申告するか、申告書類を郵送、あるいはネットでも受け付けています。

ちなみに株取引の結果得られた利益に対して課せられる税を「譲渡益税」といい、特定口座での取引では利益の20.315%が源泉徴収されています。配当金も同じ税率で源泉徴収され、「所得税+地方税」として計算されます。

今回この記事で取り上げるのは、「株式投資で得た所得(利益)に対して源泉徴収された税金の過払い分を確定申告によって損益通算して取り戻す方法」ということになります。

ではその条件を挙げていきましょう。

1-1 損失が出て年間収支がマイナスになったとき

まず最も得をする、つまり、やらないと損をする確定申告について最初に解説します。

それは、株式投資で年間収支がマイナスになってしまったときです。

デイトレードのようにひんぱんにトレードする人はもとより、年に数回でも取引をすると、利益が出たり損失が出たりしますね。

「特定口座(源泉徴収あり)」の場合、確定した利益に対する税金は自動的に源泉徴収されますから、確定申告の必要はありません。

また、利益を出したのと同じ年に損失が出た場合でも、最終的な年間の収支がプラスなら確定申告は不要です。

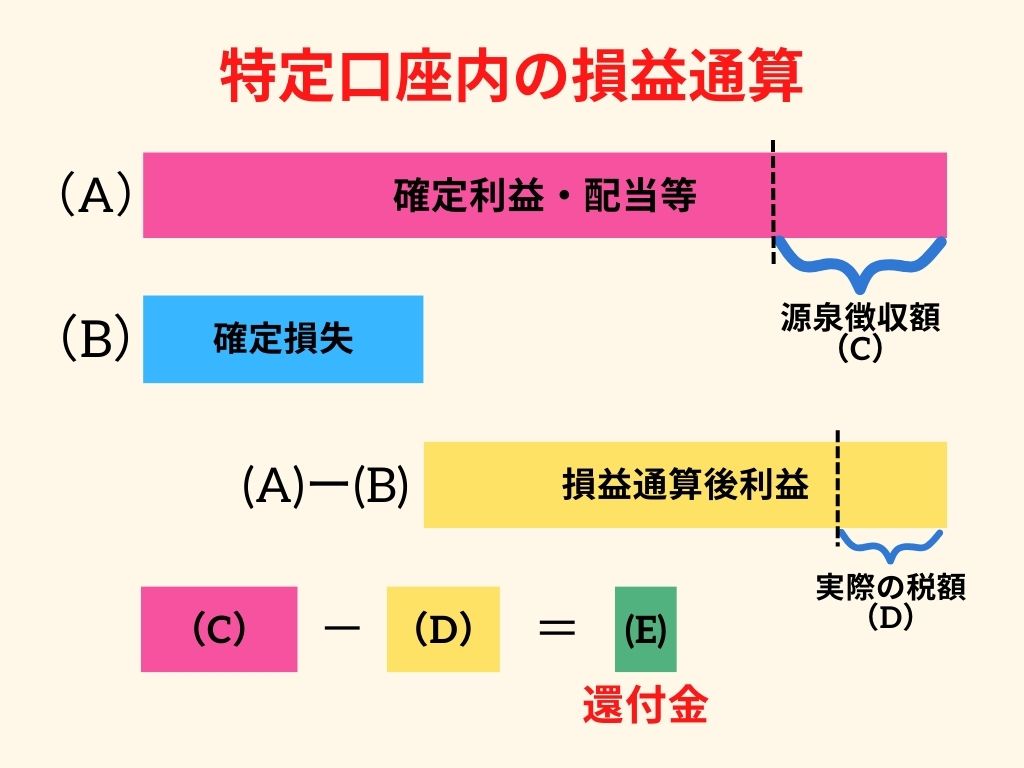

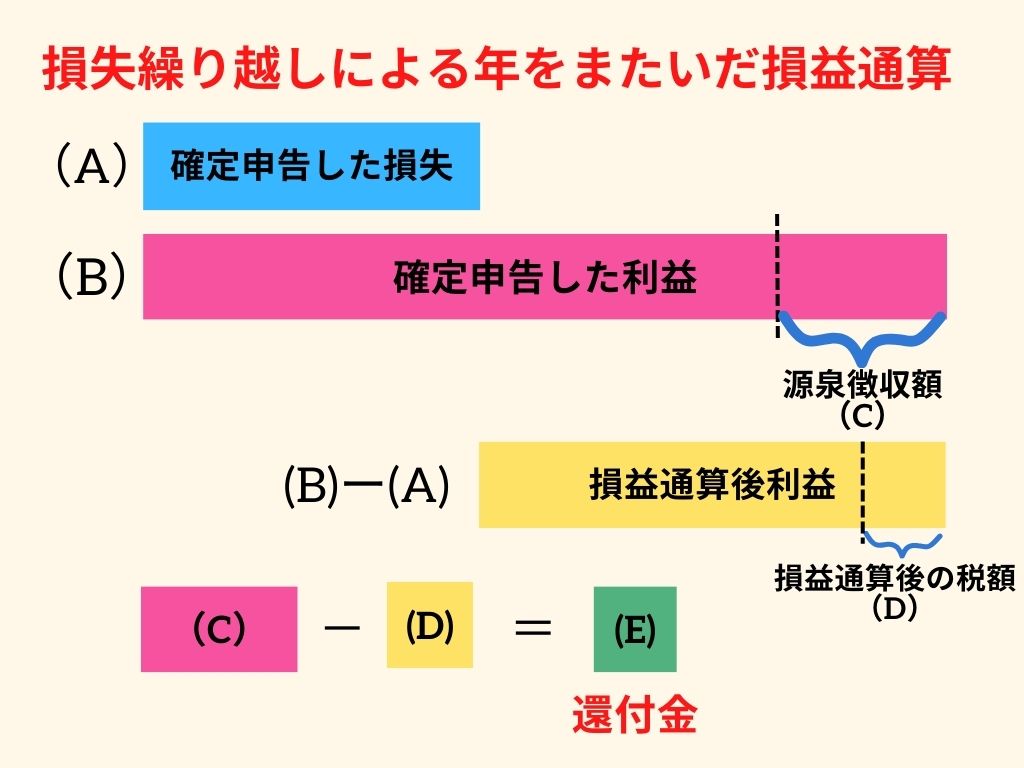

この場合、下図の通り損益通算後に残った実質的な利益(AーB)に対する税が支払うべき税となり(D)、先に(A)から源泉徴収された税金(C)との差額(E)が還付されます。

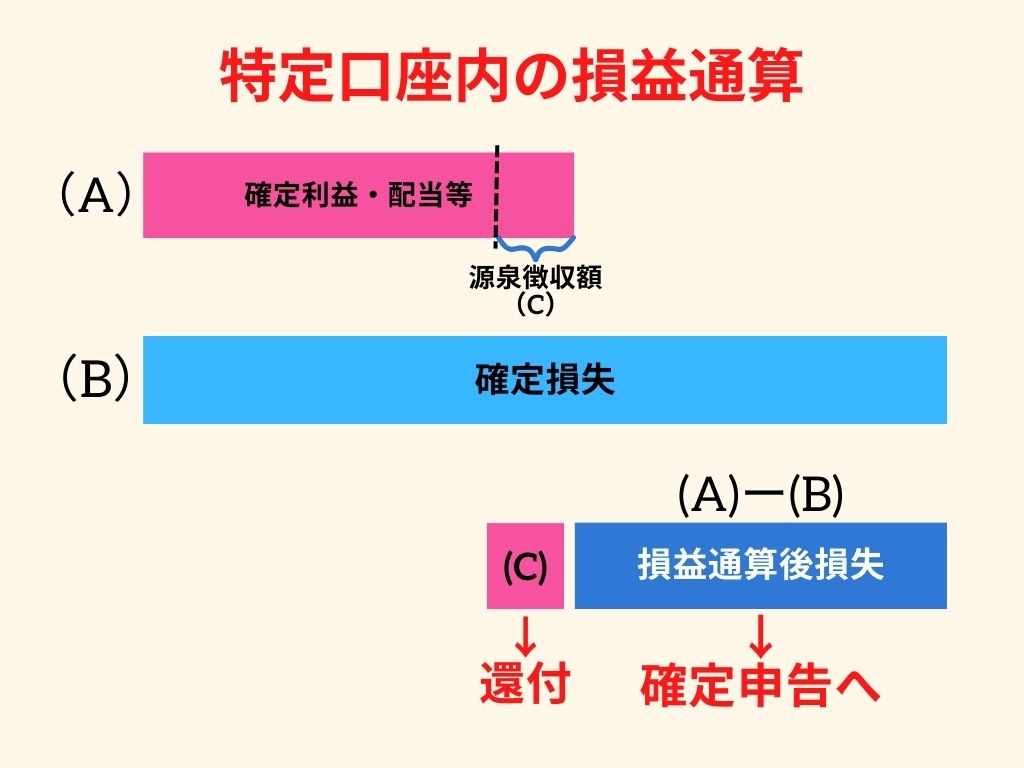

これと反対に、損失のほうが大きく、利益と相殺(A-B)しても年間収支がマイナスになることがあります。確定申告を検討すべきなのは、この年間収支がマイナスのときです。

この場合、先に源泉徴収されていた利益(A)に対する譲渡益税(C)は、確定損失が利益を上回った段階ですべて還付されます。

マイナス(損失額)を申告しておくことで翌年以降に控除が受けられる準備をしておく。

すると、翌年以降でプラス収支を確定申告すれば、前年に確定申告した繰り越し損失が年をまたいで利益と相殺され、税還付が受けられるようになるのです(下図)。

(A)は前年に繰り越した損失、(B)は翌年以降に出た利益。

利益から損失を引き、損益通算後に残った利益(B-A)にかかる税額(D)がその年に払うべき所得税となりますが、すでに(B)の特定口座では年内に確定した利益に対して税が源泉徴収されているため(C)、その差額(CーD=E)の税額が還付されることになります。

これは言わずもがなですが、税が還付されるのは翌年もきちんと確定申告した場合です。

第2章で解説しますが、損失の繰り越しは翌年から3年まで有効です。

1-2 複数の証券口座を持っていて収支がまちまちなとき

同一年で自動的に損益通算されるのはあくまで同一の特定口座内での話。

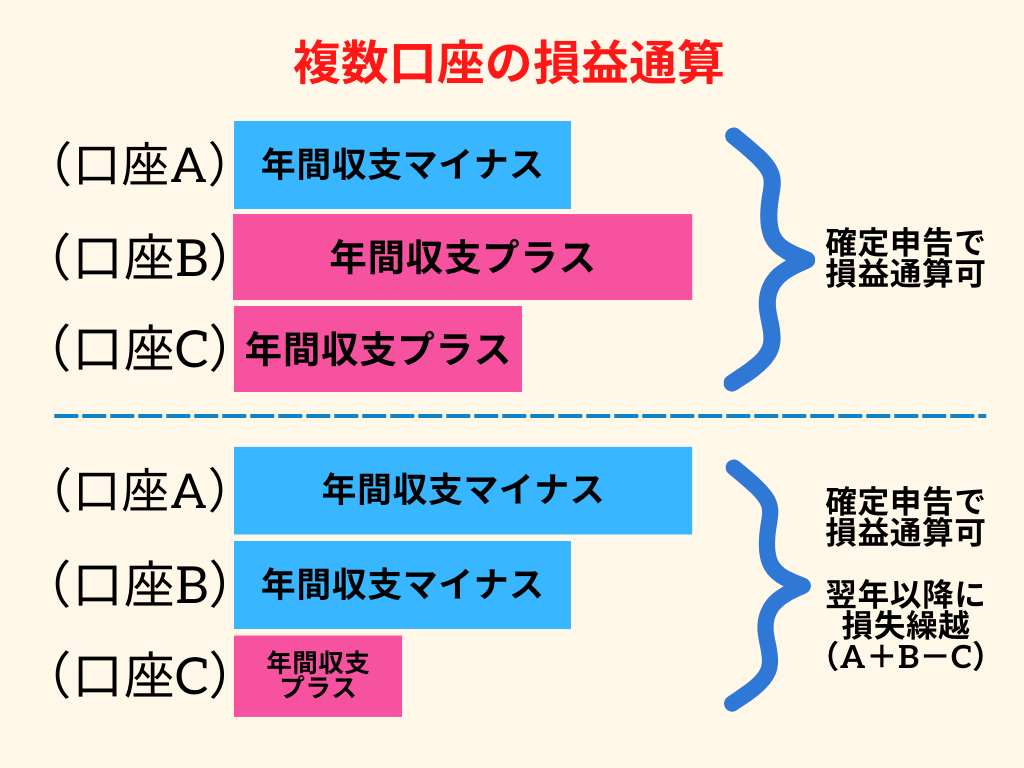

複数の証券会社に特定口座を持っている場合、確定申告しないと損益通算はできません。

この場合、確定申告が必要なのはいずれかの口座の年間収支がひとつでもマイナスの場合です。

ほかが全部年間プラスでも、1つがマイナス収支なら、確定申告によって損益通算が可能になります。

下図は2つのパターンを図示したもの。

- 図の上半分は3つ持っている口座のうち1つがマイナス収支、2つがプラス収支、合計の年間収支がプラスの場合。

- 図の下半分は3つ持っている口座のうち2つがマイナス収支、1つがプラス収支、合計の年間収支がマイナスの場合。

損益通算により源泉徴収分の税金の一部または全部が返還される仕組みは1-1と同じです。この場合、損益通算は同一年の口座であるため、税の還付は確定申告後の1ケ月~1ヶ月半後となるのが一般的です(ネット申告だと3週間程度)。

また、下半分のように、損益通算により収支合計がマイナスだった場合、その通算後の損失分は繰り越され、翌年以降の利益とさらに損益通算が可能となります。

1-3 配当金も確定申告で繰越損失との損益通算が可能

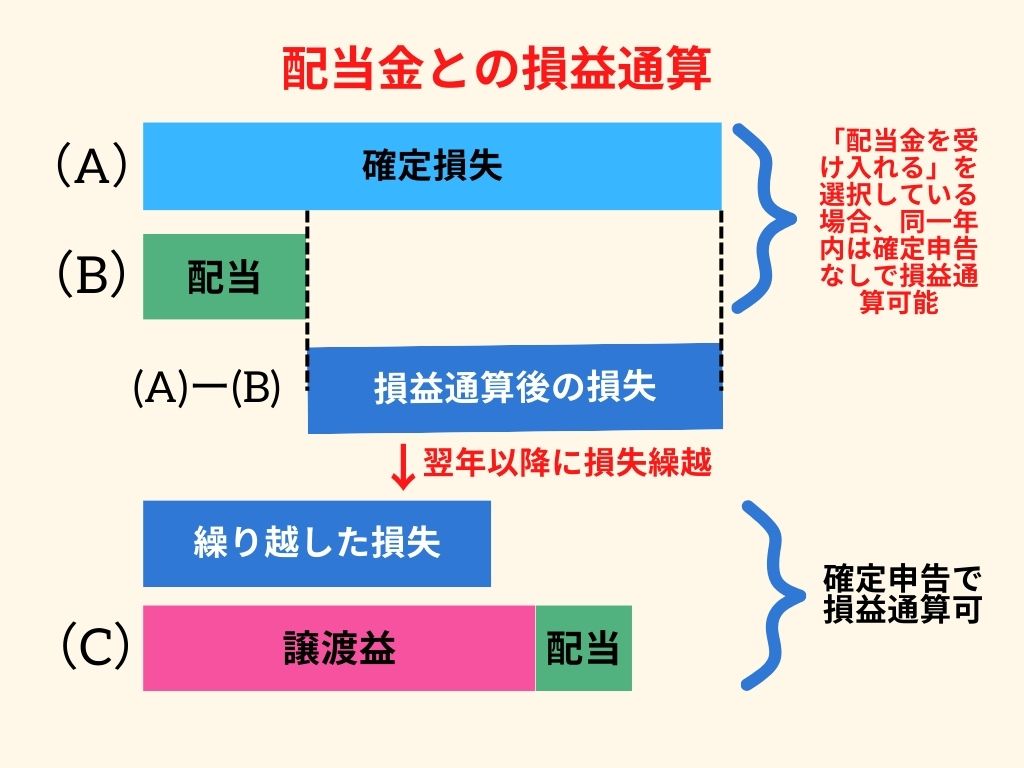

株式の配当金や投資信託の分配金も損益通算が可能です。

まず、同一年同一口座の株取引で生じた損失との損益通算について。

これには特定口座を開く際、「特定口座(源泉徴収あり)」に追加して「配当金を受け入れる」を選択している必要があります。この場合、確定申告なしに自動的に損益通算され、年内に配当受け取り時に源泉徴収された税金の一部、または全部が還付されます(選択していない場合は、同一年同一口座の損益通算には確定申告が必要です)。

また、損益通算の結果、配当より確定損失が大きくなる場合(年間収支がマイナスだった場合)、確定申告で損失を繰り越し、翌年以降の利益と損益通算することも可能です(下図)。

ここで注意。配当金を株取引の繰り越し損失との損益通算に使うには、確定申告時に「申告分離課税」を選ぶ必要があります。

ただし、配当金の確定申告はこれ以外にも「総合課税」を選ぶことも可能で、目的に応じて使い分けないといけません。

総合課税と申告分離課税

- 総合課税とは、すべての所得を合算した総所得に課税する方法。年間の所得によって税率が変わる累進課税方式で税金が決まります。対象となる所得は給与所得、不動産家賃収入、個人事業主の事業所得など多岐にわたります。

- 申告分離課税とは、他の所得とは一緒に計算せず、分離して税額を計算する方法。税率は20.315%(内訳は所得税15%、住民税5%、復興特別所得税0.315%=所得税額の2.1%)。株式投資の譲渡益はこの分離課税となるため、配当金を株取引の繰り越し損失と損益通算するなら分離課税を選ぶ必要があります。

では配当金を損益通算に使わず、総合課税でほかの所得と合算するのはどんなときでしょうか。

総合課税にした場合、配当金には「配当控除」が適用されます。配当控除を選んだ方がより節税になる場合に総合課税を選ぶわけです。

配当控除(こうじょ)とは

上場株式の配当所得があるとき、一定の方法で計算した金額の税額控除を受けることができます。これを配当控除といいます。

配当控除を受けることができる所得は、上場企業の利益からの配当や剰余金の分配のほか、投資信託の収益の分配金などで、確定申告で「総合課税」の適用を受けた配当所得に限られます。外国企業の配当は配当控除の対象になりません(くわしくは国税庁ホームページを参照のこと)。

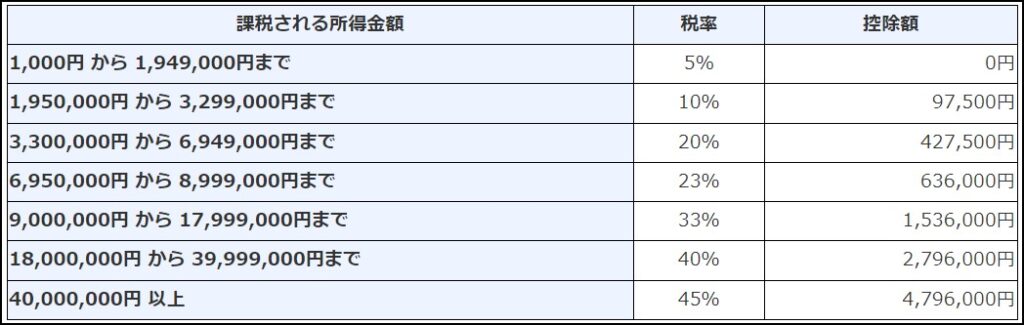

配当金の一部を控除して課税所得が減ることで、累進税率に基づく税金を計算しなおすと税率が低くなることがあります。下記の所得税率表をごらんください(国税庁ホームページより)。

配当控除はケースによって計算方法や控除率が違ってくるため、一律には説明できませんが、たとえば総所得が1000万円以下の場合、

- 株式配当の10%+投資信託の分配金の5%

- 配当受け取り時に源泉徴収された税金分

が配当控除の金額となります(注:表の右端の控除は配当控除の額ではなく、所得税計算を容易にする便宜上の控除額です)。

具体的に計算してみましょう。

あなたの所得が700万円で、株の配当金が年30万円あったとします。配当控除は配当金の10%と源泉徴収額を足した金額90,945円となります。これを700万円から引くと約690万円となり、課税区分が1つ下になり税率が下がります。

配当控除を受ける場合と受けない場合の所得税はどれだけ変わるかというと、、、

- 配当控除を受けない場合の所得税・・・7,000,000×0.23-636,000=974,000円

- 配当控除を受ける場合の所得税・・・(7,000,000-90,945)×0.20-427,500=954,311円

となり、配当控除を受けるほうが約2万円ほど税金が安くなることになります。

もちろん区分が変わらなくても、税率の高い区分で総所得が下がればそれだけ税金も下がることになります。

配当金の確定申告には、この配当控除による節税分と損益通算による節税分、すなわち①総合課税で配当控除を受けるか、②申告分離課税で他の株式損失と損益通算するか、どちらが得かを考えて申告方法を選択する必要があるのです。

1-4 NISAで損失が出た場合は損益通算できない

最後にNISAでの確定損失について。

NISAは利益確定や配当金などで得た利益が非課税となるお得な制度です。それゆえ、この枠内で購入した株の取引で出るいかなる利益も損失も税法上はカウントされません。

つまり、買った株が不幸にも下落して損切りし、年間収支がマイナスになった場合も節税の対象にはならないということです。ほかの特定口座の利益と損益通算はできず、年をまたいで損失を繰り越すこともできません。

これは従来型の一般NISAやつみたてNISA、2024年から始まった新NISAいずれの場合も同じです。

もちろんNISA枠で買った株で含み益が出ていても、NISA以外の口座で生じた損失と損益通算できませんのでご注意ください。

取引で大損しても救いはないんだね

そもそもNISA枠で取引するのがダメ

確定申告で損益通算してお得に税金を取り戻す仕組みと手順

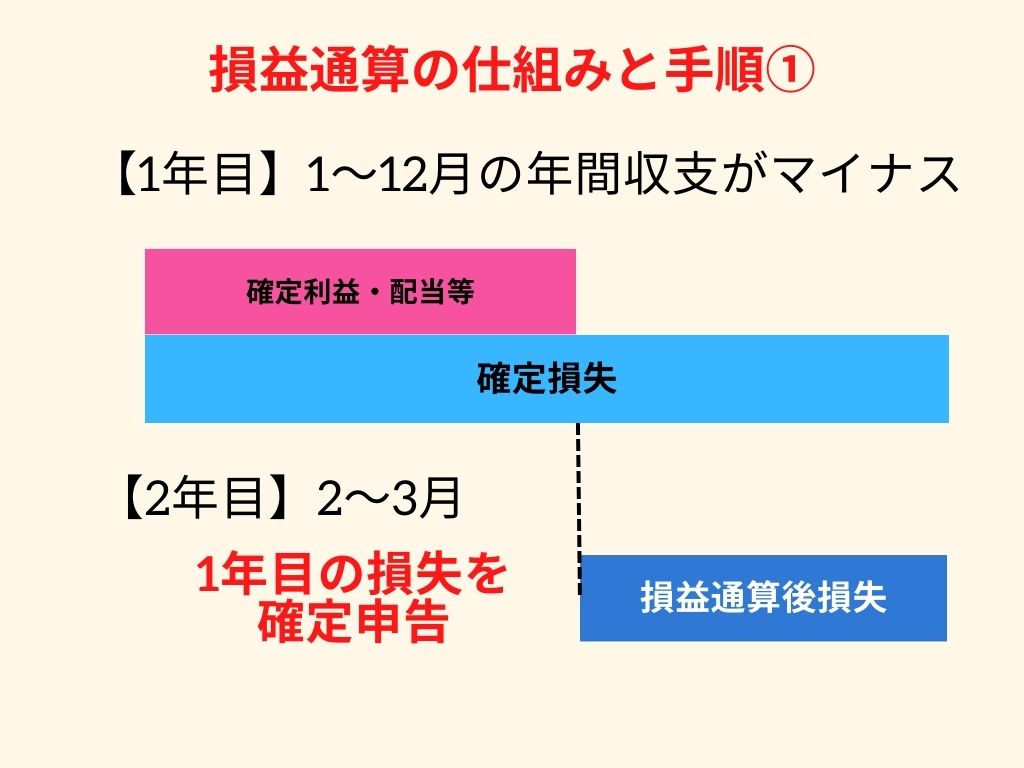

前の章の条件を踏まえた上で、この章では1年目から2年目、3年目と順を追って損益通算の仕組みと手順を見ていきましょう。

2-1 年間取引がマイナス(損失)だったら翌年確定申告

まず1年目。お持ちの特定口座の年間収支がマイナスになったとします。

これを翌年(2年目)確定申告します。期間は通常2月16日~3月15日で、期間延長される場合もあります(下図参照)。

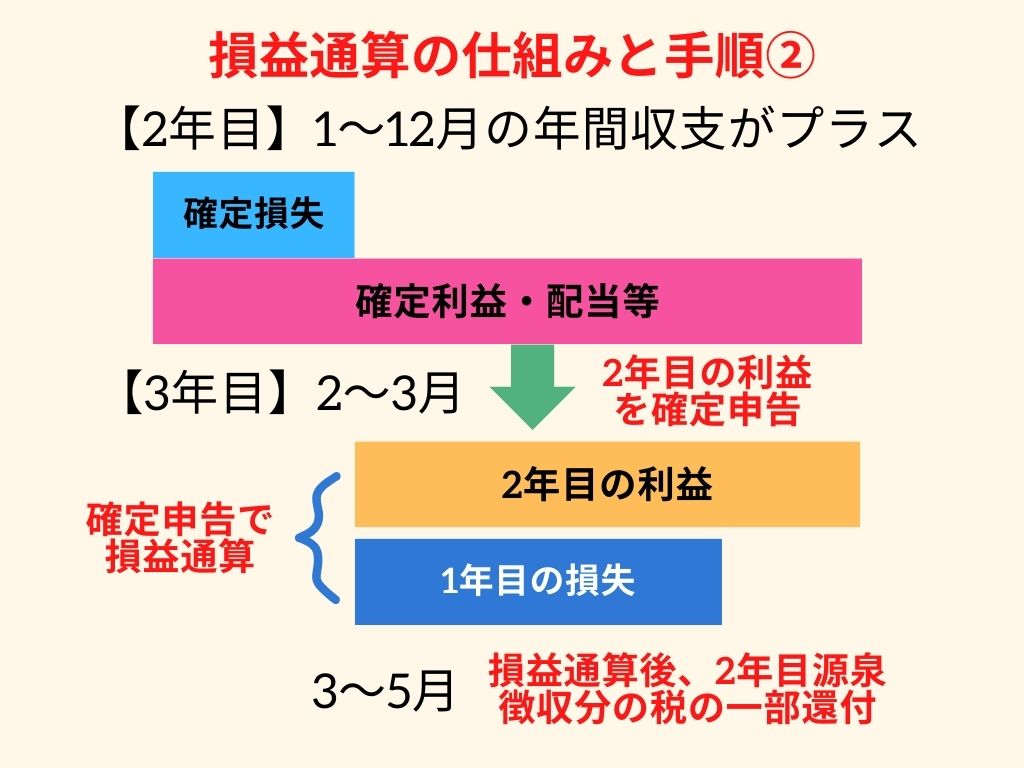

2-2 翌年利益が出たら再び確定申告して損益通算

2年目も同じように取引し、今度は年間を通してプラス収支になったとします。

そのプラス収支をさらに翌年(3年目)確定申告します。

すると、確定申告しておいた1年目の損失と2年目の利益が年をまたいで損益通算されます。差し引きして残った利益に対する税金が確定します。

2年目の利益に対してはすでに税金が源泉徴収されているため、損益通算後に確定した税金より払いすぎとなっている税金が還付されます(下図参照)。

税金の還付は通常、確定申告をした日から1ヶ月~1ヶ月半後とされ(早ければ3月中旬以降、遅ければ5月初旬まで)、還付金は特定口座のある証券会社の総合口座に振り込まれます。

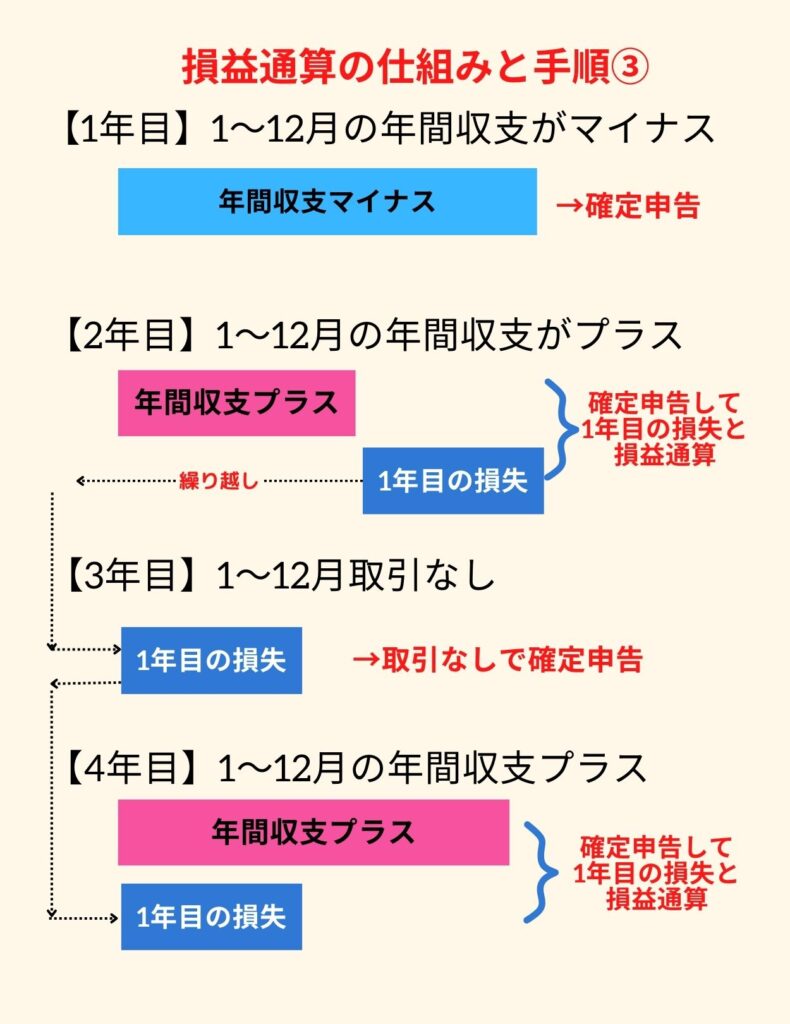

2-3 翌年以降利益が出なくても3年繰り越し可能

年間収支のマイナスが続いたり、プラスで終わっても前年のマイナス分のほうが大きかったりした場合、損益通算後に残ったマイナス分は確定申告した年を含めて3年間繰り越すことができます。

たとえば1年目がマイナス、2年目はプラスだったものの1年目の損失の方が大、3年目は取引なし(年間収支は±0)だった場合、1年目の損失の残り(2年目のプラスを引いた損失)を4年目に繰り越すことが可能です。

4年目で年間収支がプラスになった場合、損益通算して源泉徴収分の税金還付を受けられます(下図参照)。

損失の最大3年繰り越しは、マイナス収支が続く限りどの年で生じた損失も同様です。

上の図で2年目、3年目でも損失が生じた場合、1年目も含めたすべての損失を4年目に繰り越すことができます。

4年目の損益通算で利益が出ても損失が続いても、1年目の損失繰り越しはこの年まで。マイナスが続く場合、2・3年目の損失のみ5年目に繰り越せます(以下同じ)。

来年損するかもしれないのに~

税務署はそこまで甘くないな!

確定申告で損益通算する方法・用意するもの・注意点

損益通算するためのケース、仕組み、手順が理解できたところで、最後に実践編として確定申告のやり方と用意するものを解説します。

また、最後に確定申告で見落とすとかえって損してしまう注意点も挙げておきますので、ぜひ目を通してください。

3-1 書面を郵送・窓口提出、おすすめはネット申告(eTAX)

株式の確定申告は、手書きで作成してお住まいのエリアを管轄する税務署に郵送するか持参する方法と、国税庁のホームページ「確定申告書等作成コーナー」(eTAX)を利用するネット申告の2通りの方法があります。

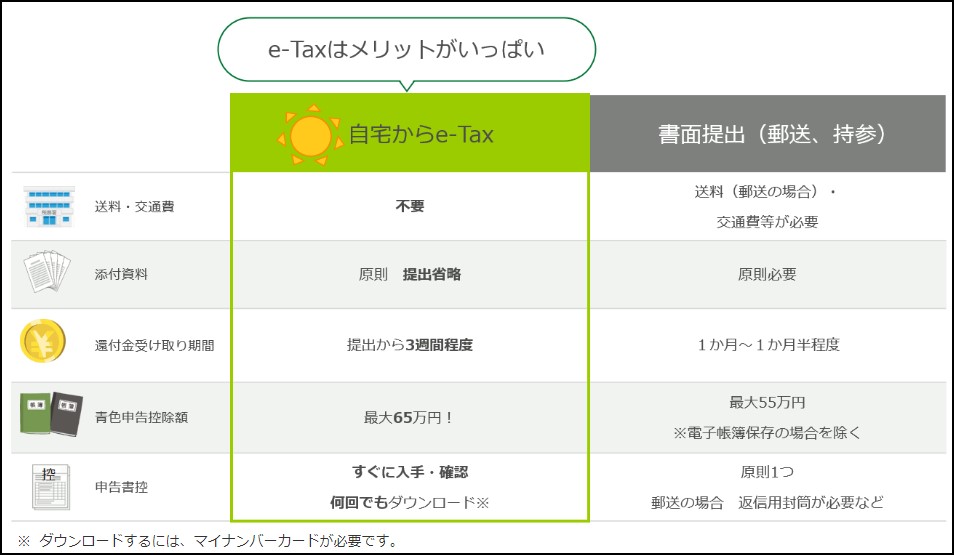

比較的楽なのは自宅からネットで申告できるeTAXでの申告です。還付金の受け取りが書面提出よりかなりお早目です(下図は国税庁のページより)。

ここには出ていませんが、個人的に一番のメリットは面倒な計算が不要ということではないかと思います。書面を手書きの場合、税額などを自分で計算する必要があり、かなり面倒ですが、eTAXの場合、必要事項を記入すれば自動計算してくれるので、ストレスが少なく、とても楽に申告ができます。

とはいえ、慣れない人にとってお役所のマニュアル文はとてつもなく読みにくくわかりにくいです(わざとわかりにくくしているかと思えるほど)。また、マイナンバーカードがない人は事前に登録してIDを取得する必要があります。

なので、心に余裕のあるうちに早めに申告の準備を始めるのがいいでしょう。締め切りぎりぎりだとお役所マニュアルにイライラして焦ることになります(笑)。

筆者は毎年苦労しているみたいだね

自業自得だろ!

3-2 特定口座年間取引報告書とマイナンバーカードを用意

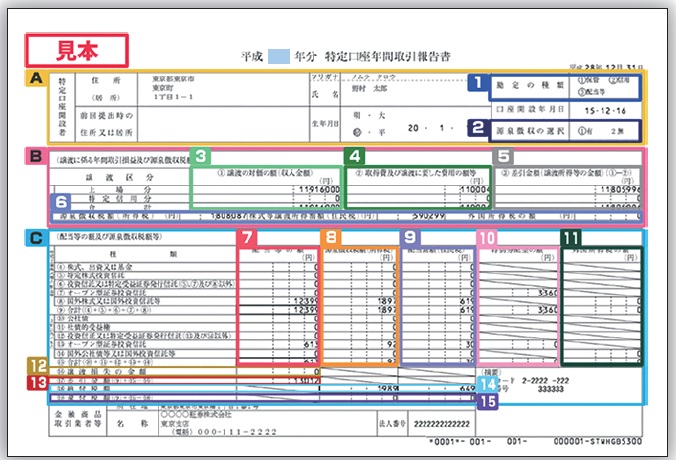

確定申告には、証券会社から送付される「特定口座年間取引報告書」が必要です。

まずは証券会社のマイページ、あるいは証券会社から送付される「特定口座年間取引報告書」で自分の年間収支を確認しましょう。

特定口座年間取引報告書とは

証券会社が発行する年間の口座取引記録です。特定口座を開設した人の個人情報のほか、年間の総収入金額、年間の総取得価額、年間の所得または損失額、および年間の源泉徴収税額などが記載されます。

ここには特定口座内の年間の損益などが記されており、そこに書かれた数値を必要な書類に転記する必要があるからです。

「そんなものもらっていない!」「え?どこにあるの?」と焦るなかれ。

口座を開いている証券会社で調べれば必ず出てきます。郵送で送ってもらう方法と、ネットからダウンロードする方法があります。

eTAXを使う場合はネットでダウンロードすれば十分です。

確定申告には「年間取引報告書」のほかにもうひとつ、eTAXによる確定申告にはマイナンバーカード(または事前登録による個人ID)が必要になります。

こちらも事前に用意して確定申告に臨みましょう。

3-3 株式用の譲渡所得明細と損益通算用の申告書面を入力

3-1の申告方法が決まり、3-2の「特定口座年間取引報告書」とマイナンバーカード(または個人ID)が用意出来たら、申告の作業に取り掛かります。

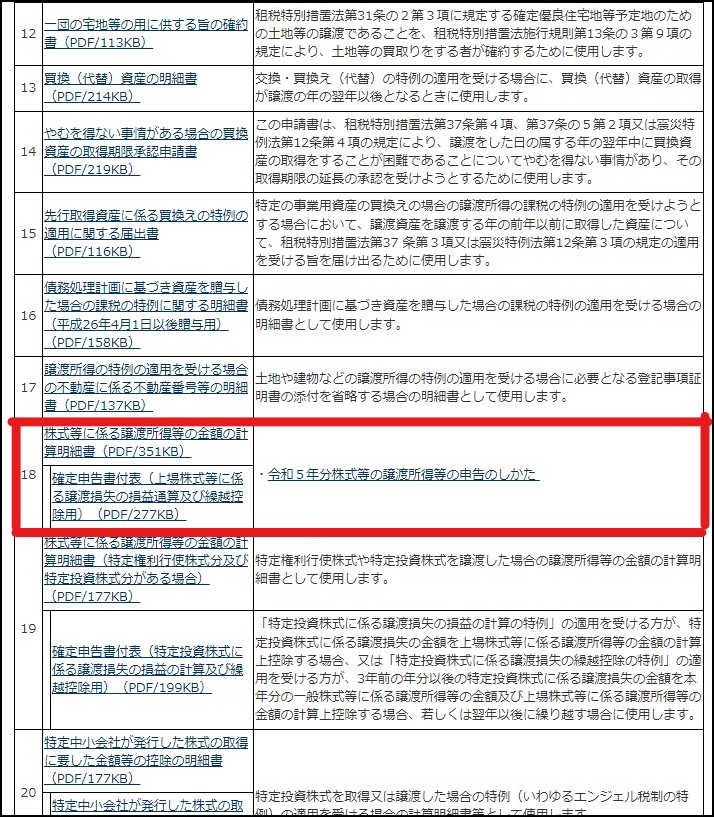

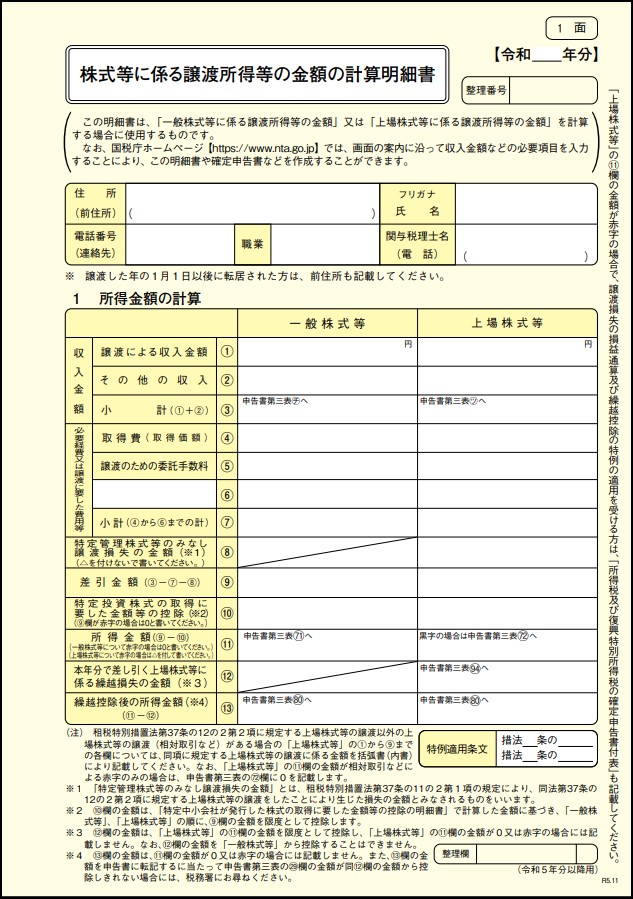

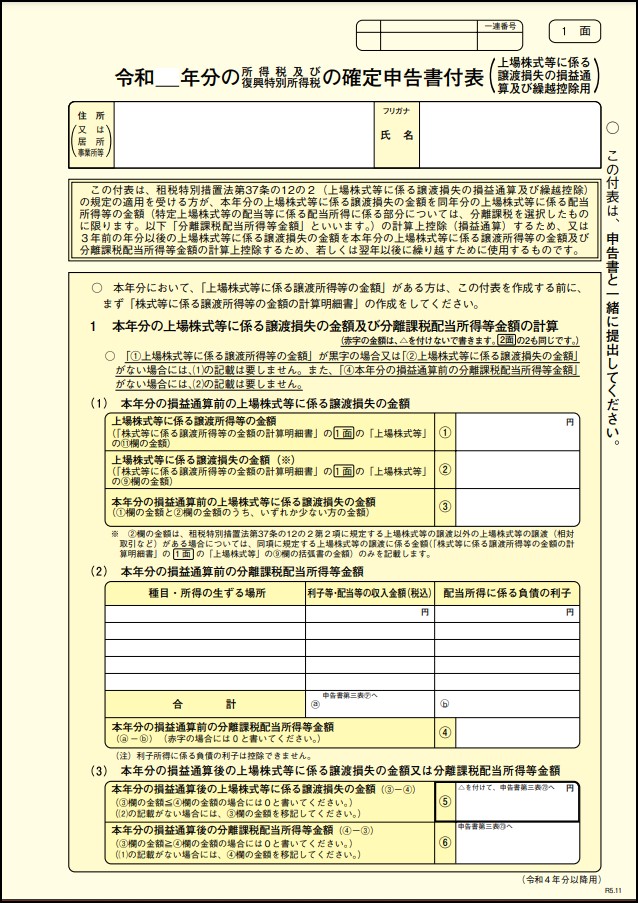

確定申告には申告すべき所得の種類に応じてたくさんの書類がありますが、株取引(譲渡所得)の申告に必要なのは①「株式等に係る譲渡所得等の金額の計算明細書」という書類です。

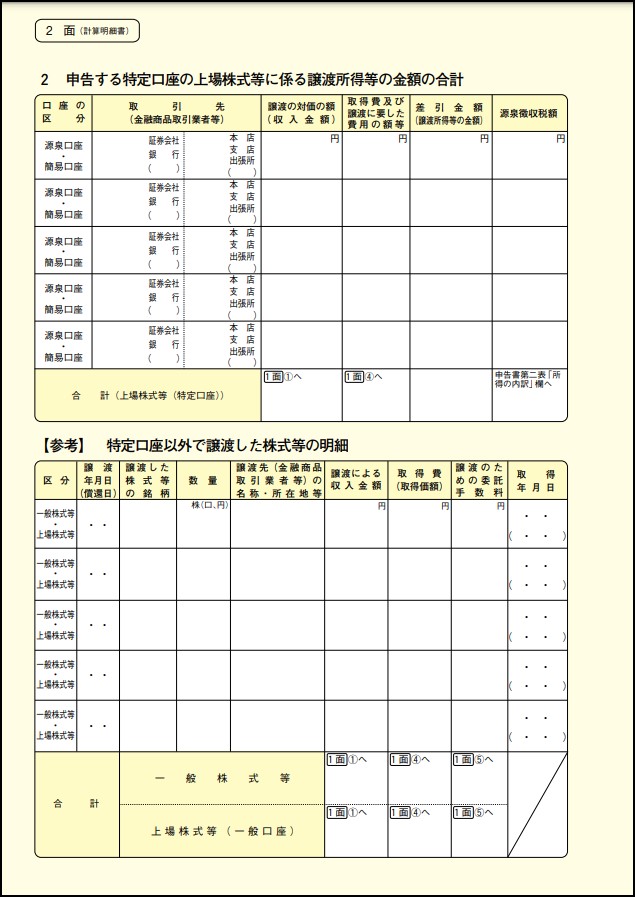

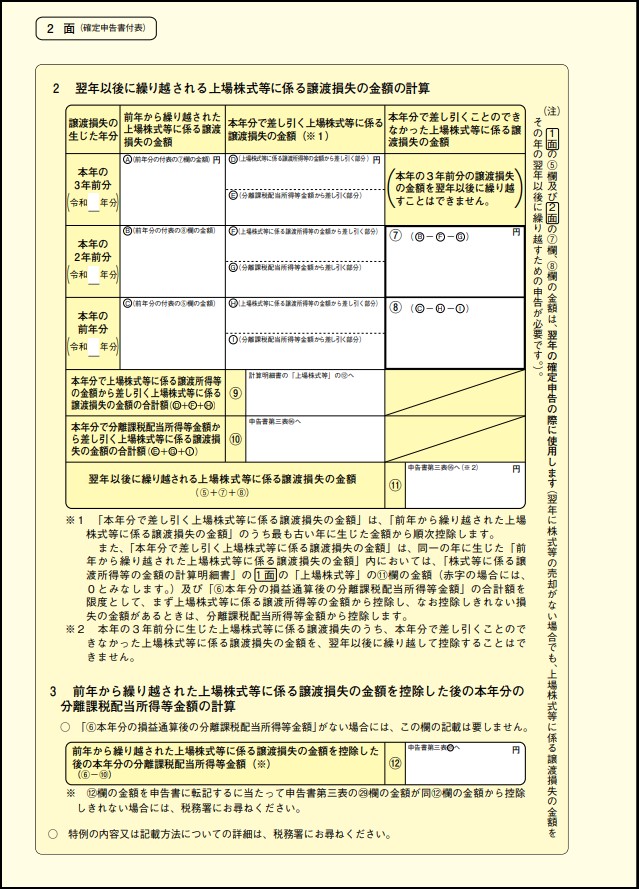

また、損失繰越や損益通算にはさらに②「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」を付ける必要があります。

いずれも国税庁の「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」というページの【譲渡所得関係】の18番目にマニュアルとともに掲載されています。けっこう下の方にあるので見落とさないようにしてください。

①「株式等に係る譲渡所得等の金額の計算明細書」はこんな書面です(全2ページ)。

②「確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」はこんな書面です(こちらも全2ページ)。

ここではくわしくは書きませんが、マニュアルを参考に必要な数字などをこれに書き込んでいきます。

間違いがないかどうか確認したら、確定ボタンを押して申告は終了です(または郵送・窓口提出)。

仮に何か重大なミスや記入漏れなどがあっても、税務署から連絡が来てやり直しができますのでご心配なく。

どうしてもわからないことがある場合は税務署の窓口に出向いてその場で申告してみるのもいいでしょう。

意外と丁寧に答えてくれたり、書式をそろえてくれたりします(対応してくれる人によりますが)。

ただ、確定申告期間は地域によってはかなり混雑するため、待たされることを覚悟していきましょう。

3-4 確定申告する際に株取引以外で注意する点

以上でひととおり株取引の損益通算にかかわる確定申告の説明は終わりですが、最後に確定申告をすると逆に損してしまうケースを2つ挙げておきます。

②国民健康保険料や介護保険料が上がって負担が増える場合がある

どちらも株取引や損益通算ばかりに気を取られていると忘れがちになり、あとで「しまった!」となるケースです。

①はあなたが、家族のだれか(主たる家計収入者)の配偶者(夫または妻)や扶養者(子供など)であるケースです。

あなたが株式の確定申告をすることで所得が増えると、配偶者控除や扶養控除の対象にならなくなる可能性があります。すると、控除を受けられなくなった家族の所得が上がり、税負担が増えてしまうのです。

損益通算で自分の節税になっても、家計全体(世帯)の税負担が増してしまうのでは本末転倒でしょう。

あなたが配偶者や扶養者である場合、控除を受けていないかどうかきちんと確認してから確定申告するようにしましょう。

②は、確定申告する本人の問題です。

国民健康保険料や介護保険料、後期高齢者医療保険料は本人の所得をもとに計算されます。つまり、利益が出て確定申告すると所得が増えますから、それに応じて保険料が増える可能性があるということです。

①も②も確定申告をしなければ所得の計算には含まれません。

申告を行う場合は、これらの税負担が上がらないかどうか、上がったとしても相殺するほうが得かどうかを考えて申告する必要があります。

勝手に確定申告すると家族に迷惑がかかることもあるんだね

身のほど知らずってやつな

まとめ

株式投資で損失が出た場合、確定申告すれば損益通算で節税(税還付)ができる条件や仕組み、注意点を書いてきました。

本来特定口座は税が源泉徴収されるため確定申告は不要です。そのわずらわしさを省くために特定口座を選んだ人も多いと思います。

しかし年間の確定損失が大きくなったときは損失を繰り越し、翌年以降の利益と損益通算してお得な税還付が受けられることを学んできました。そして、場合によっては損してしまうケースがあることも最後の章で紹介しました。

節税で得するには、税法に基づく正しい知識で対処する必要があります。

また、繰り越す損失がそれほど大きくない場合、確定申告する手間の割に税金の還付が少なくてガックリなんてこともありがちです。

これらをしっかり考え、最終的に確定申告するかどうかは自己の判断で行ってください。

いろいろ考えてやらない選択をしてもいいんだよね

めんどっちいもんな!