相場に下落はつきものですが、2024年8月5日月曜日の東京市場はちょっと常軌を逸した暴落を喫しました。

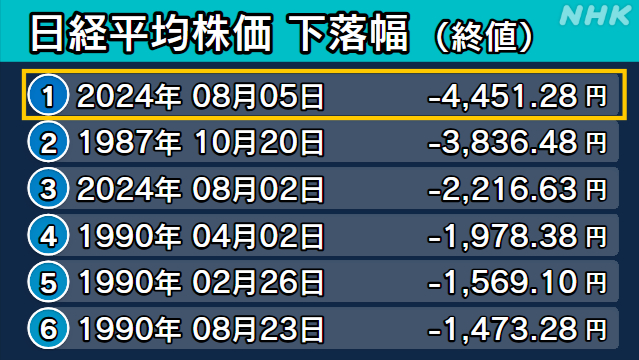

1日の下げ幅が4451円と過去最大を記録。翌6日には買戻しによって逆に過去最大となる上げ幅を伴って急騰しました。

株価の動きは多くの要因によって左右されますが、このたった1日の歴史的暴落はどのような理由で発生したのでしょうか。

そこで本記事ではお金と投資の学校GFSの監修のもと、個人投資家として日々の市場をウォッチしている筆者が、「令和のブラックマンデー」とも称される「8.5暴落」について考えうる限りの下落理由を検証しました。

あわせて株価下落の一般的な原因についても解説し、どのようにしてそのリスクに備えるべきかを考察します。

少し専門的な話も書いていますが、決して単純な理由だけでは説明できない、株式市場を動かす複雑なメカニズムについて少しでも理解が進み、今後の暴落・急落にも冷静に対処できるようになっていただければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

①8.5日経平均大暴落とその複合的理由

1-1 過去最大の暴落の日、何が起きた?

-1024x558.png)

日経平均の2024年年初来チャート(筆者作成)

(NHKニュースWebより)

2024年8月5日週明けの株式市場は前週末8月2日の2000円超の下落を引き継ぐ形で大幅続落で始まりました。あっという間に売りが加速し、終値は大幅安の3万1458円、下落幅は4451円と過去最大を記録。下落率(12.4%)はブラックマンデー翌日の14.9%(3839円下落)に次ぐ過去2番目の大きさでした。

場が開いても売り注文だけが増えて買い手がつかない「売り気配」が続く中、日経平均は660円安から始まりました。ここから15分ほどで下落幅は一気に2000円を超えます。

大阪証券取引所ではTOPIX先物の売りがふくらみ、取引を一時中断するサーキットブレーカーが発動する事態に。

近年の株式市場はコンピュータを利用した自動売買システムが高度化し、超高速取引=HFT(High Frequency Trade)が注文の主流となったり、プログラム制御によって一定の値下がりを検知すると機械的に売り注文を出したりする仕組みになっています。こうした自動売買システムの容赦ない売り浴びせが続き、東証の800銘柄がストップ安まで売り込まれました。

この間、対米ドルの為替が場中に143円から141円台へと一気に円高に振れ、ドルベースでの業績悪化が懸念される輸出企業の株価が落ち込みます。

日経先物も売り込まれ、こちらも後場にサーキットブレーカーが発動。ダウなど米国の先物の下落が伝わると、さらに日経平均の下落が3000円から4000円へと加速しました。

これらはヘッジファンドなどの巨大な金融商品取引業者が先導したものですが、これによって個人投資家の多くも被害を被りました。持ち株の急降下に耐え切れず、恐怖と不安でバタバタと投げ売りが続きました。これが「狼狽売り」。

さらに、信用取引で大きな損失を被った個人に追加で保証金を求める「追証(おいしょう)」が広がり、現金確保のためにさらに保有株の売りが加速しました。このような売りが売りを呼ぶ恐怖の連鎖がこの日の大暴落を招いたのです。

8.5に起きた大暴落の表面的な事象は以上のようなものでした。では今回の大暴落はどのような理由が背景として引き起こされたのでしょうか。

これには複雑な要素がからみ合っているものと思われます。実際に日米株に投資している筆者の肌感覚を含め、メディアなどで目にした分析も合わせて7つの理由を以下に書き出してみます。

1-2 (理由1)米国AI投資の先行きに翳(かげ)り

ChatGPT発表で生成AIの一大ムーブメントが起こり、これを支える半導体関連が昨年来大きく株価を伸ばしました。

その柱となるエヌビディアは、データセンターに欠かせない高額半導体が飛ぶように売れ、一時マイクロソフト、アップルを抜いて時価総額が世界一になるほど。これを陰で支える内外の半導体・装置メーカーも買われ、株価が上昇していました。

しかし、AI投資を加速させていたアマゾンやメタ、マイクロソフトの4-6月期の決算で、利益成長の減速が伝わると、投資家の間にAI投資の収益性への疑念が生じます。

こうした中、エヌビディアは7月に25%も株価が下落。他の半導体関連も大きく売り込まれます。

折悪しく、バイデン政権は中国に対する圧力を強める目的で、中国に最先端の半導体装置を輸出しているメーカーに対する規制を発表。日本では東京エレクトロンが大きく下落しました(のちに規制は解除)。

同社をはじめ値がさ(株価が高い)銘柄の多い半導体業界が下落することで、日経平均も最高値を更新した7月11日の4万2224円をピークに値を崩し始めました。日米のAIブームに対する翳(かげ)りは、それまで大きく資金を集めていた投資市場を急速に冷え込ませていたのです。

1-3 (理由2)FRBの利下げ延期

米国で政策金利などを決める「FOMC(連邦公開市場委員会)」の会合が7月30日と31日に開催されました。

FRB(米連邦準備制度理事会)のパウエル議長(=写真)は9月に利下げをする可能性を明言したものの、現行の政策金利は5.25%〜5.50%に据え置きました。

これは事前の予想通りだったものの、後述する雇用統計の結果がこの会合の2日後に出た後で、「9月では遅すぎる」との批判が噴出しました。

また、この雇用統計の結果を受けて、年内の利下げペースが進むとの思惑が広がったことで、日米金利差の縮小・ドル安円高が意識されたことも、後述する「円キャリートレード」をしているヘッジファンドを震え上がらせました。

いずれにしても、ボタンの掛け違いのようなタイミングの悪さが、市場の不安を増幅させたのです。

1-4 (理由3)日銀の利上げと量的引き締めで金利上昇・円が急騰

FRBと時を同じくして7月30、31日に開かれた日銀の金融政策決定会合では、まず政策金利の0.25%引き上げが決まりました。

物価上昇が目標とする2%に近づけるとの見通しがあると植田総裁(=写真)が利上げの理由を語りました。3月にゼロ金利が解除になったものの、円安の是正がほとんど進まなかったことも背景にあると思われます。

この利上げに加え、日銀は量的引き締め(QT)も決定しました。QTとは、国債を大量に買い入れることで市中へのお金の流通量を増やす緩和政策を転換し、買い入れを大きく減らすことでお金の流通量を引き締めること。

一度の会合で2つの緊縮政策を打ち出したことで市場に動揺が走りました。

さらに市場関係者に打撃を与えたのは、植田総裁の発言です。2%の物価上昇が実現するなら金融正常化のために今後も利上げを続けるという「タカ派」の姿勢を打ち出したのです。

植田日銀の課題は金融正常化にあるとはいえ、そう簡単に緩和政策を変えることができないというのが大方の意見でしたので、このハト派からタカ派への豹変は市場にショックを与え、為替を一気に円高方向に急騰させました。

円高は日経平均を支える輸出企業にとっては逆風になり、株価下落の要因になります。

また、これに驚愕したのがヘッジファンドなどの機関投資家のいわゆる「円キャリートレード」組です。円キャリートレードとは、銀行から金利の安い円をいっぱい借り、その円を売って利回りの高い資産に投資すること。

「利上げ」「国債買い入れ減額」のダブルパンチで市中金利が急上昇し、円高が進んだことで、借り入れの金利は上昇、円売りポジションは損失が一気にふくらみました。

この円キャリーの巻き戻し(=円売りポジションの損切)がさらなる円高を呼びます。

損失のふくらんだこれらの機関が、損失補填(ほてん)をもくろんで日経平均先物の売り浴びせを仕掛けたのが「8.5暴落」の引き金になったと言われます。

売り浴びせとは、巨大な資金量を誇るヘッジファンドが「空売り(ショート)」を仕掛けることで市場の動揺を誘い、投げ売りさせて株価下落を加速させ、下がりきったところで空売りポジションを買い戻して利益にすることです。

短期の急な売り浴びせだったことは、暴落の翌8/6に大きく買い戻され、過去最大幅の上昇を記録したことからもある程度説明できます。

1-5 (理由2)米国景気後退への懸念

景気動向を占う上で、米国の雇用統計は世界で最も重要な経済指標の1つです。この統計が崩れます。

8月2日発表の7月の米雇用統計では非農業部門雇用者数が前月比11.4万人増となり、市場予想(18万人増)を大きく割り込みました。

また失業率も前月の4.1%から4.3%へと上昇しました(図はNHKニュースWebより)。

.jpg)

これにより、2日のニューヨーク外国為替市場では、アメリカの景気が減速してFRBの利下げペースが早まるとの見方が台頭。日米の金利差の縮小が意識され、ドルを売って円を買う動きが強まり、円相場は1ドル=147円台前半まで値上がりしました。

投資家の間では、これまでFRBの急速な利上げによる景気減速はないとする「ソフトランディング論」が主流を占めていましたが、この雇用統計により状況が一変。景気後退(ハードランディング)の懸念が一気に噴き出した格好となりました。

週末発表のこの雇用統計の衝撃がくすぶり続ける中で、5日月曜の日本市場は開いたのです。

1-6 (理由5)地政学リスクの高まり

イスラム組織ハマス殲滅(せんめつ)のため、手段を選ばずガザ攻撃を繰り返すイスラエル。

このハマスを後方支援しているイランの国内でハマス最高幹部が暗殺されたことで、イランの最高指導者ハメネイ師が7月31日、イラン国家安全保障最高評議会の緊急会合でイスラエルへの報復を宣言。数日中に大規模な攻撃があるとの見方が広がり、緊張が一気に高まりました。

この紛争にはイスラエルを支援する米国も深くかかわっており、地政学的リスクが欧米の投資家心理を冷え込ませたと考えられます。

1-7 (理由6)米大統領選の不透明感

バイデン大統領の再選断念により、副大統領のカマラ・ハリス氏(写真左)が急遽、民主党の大統領候補に指名されました。

自身がビジネスマンでもあるトランプ前大統領(写真右)は株式市場に対して融和的であると目されていたことから、新たな対抗候補の登場で市場の先行き不透明感が高まっていました。

政権交代があろうとなかろうと大統領選の年は株式市場のボラティリティ(値動きの変動幅)が上がるのが常で、積極的に買いを入れる投資家は少なく、仮に再上昇を始めても大統領選が終わる11月までは上値が重くなることが予想されます。

1-8 (理由7)サマーバケーション時期の手仕舞い

毎年8月は米ウォール街の証券マンなど海外の金融関係者がサマーバケーション(夏休み)に入ることから、それまでのポジションを手じまいしてマーケットから退場し、閑散期に入る動きが見られます。

1-5で説明したような円キャリーの巻き戻しが急速に進んだのも、損失を一気に挽回しようと一気にショートに動いたのも、この休みに入る時期と重なったことと無関係ではないでしょう。

個人投資家にとっては迷惑極まりない話ですが、海外投資家の売買が6割を占める日本の株式市場ではいたしかたありません。

*********************************************

さて、ここまで暴落の7つの理由を挙げてきました。

もしかしたらもっと別の理由があるかもしれませんが、経済の専門家たちも頭を悩ませているようです。過去最大の暴落の真相は霧の中です。

多くの市場関係者にとっても一日でここまで暴落することはまったく予想外だったようです。

やはり複数の要素が複雑にからみあった結果と見るのが妥当なのではないでしょうか。

先行きが見えず不安定な市場が続く中、巨大な資金量を持つヘッジファンドが円キャリーの損失補填のために一気に売り仕掛けをし、それに市場が過剰に反応した。

個人的にはそれが今回の8.5暴落を一番説明しているように思います。

②株価下落の一般的な要因

ここからは一般論として、株価が急落・暴落する要因について解説します。

投資初心者の方は特に、ご自身の保有する株が企業単体の業績だけでなく、もっと別の理由でいつでも下落する可能性があることを覚えておくといいでしょう。

2-1 経済指標の悪化

株価が下落する主な要因の一つに、経済指標の悪化があります。

たとえばGDP(国内総生産)成長率の低下は国全体の経済活動が鈍化していることを示し、企業の業績にも悪影響を及ぼすため、株価が下落する可能性があります。

雇用統計も大事な経済指標です。中でも失業率の上昇は、消費者の購買力が低下し企業の売上減少につながるため、株式市場にはマイナスの影響を与えます。

また、インフレーション(物価上昇)やデフレーション(物価下落)も経済に悪影響を及ぼし、それが株価下落の一因となります。

インフレが進行すると企業のコストが上昇し、利益が圧迫されます。

一方、デフレは賃金低下を招き、消費者の購買意欲を減退させ、これが企業収益の悪化へとつながります。

これらの経済指標は時に急速に悪化することがあり、これが株価の急落・暴落の引き金となることもあるのです。

2-2 企業業績の悪化

これはわかりやすいでしょう。株価は企業業績に直結しています。決算発表で企業の売上や利益が減少すると、株価はふつう下落します。

特に予想を下回る決算が出された場合や、減配や無配が発表されると市場はネガティブに反応し、株価急落につながります。

企業単体の決算は持ち株でない限りさほど気にする必要はありませんが、その銘柄がそれまで市場のけん引役になっているような場合は要注意。

もし業績悪化が伝わると、市場全体を冷え込ませることになりかねません。

中でも世界経済のけん引役である米国の巨大テック企業の業績は重要で、ここがまとまって崩れると一気に世界の株式市場を悪化させる可能性があります。

2-3 政治的・地政学的リスク

政治的・地政学的リスクも株価下落の重要な要因です。

政治不安や選挙結果が市場に不確実性をもたらし、投資家の信頼が揺らぐことで株価が下落することがあります。

また、戦争やテロリズムなどの地政学的リスクも、グローバル市場に影響を与え、株価を押し下げる要因となります。

たとえば中東情勢の悪化は原油価格を跳ね上げたり、ヨーロッパとアジアを結ぶ主要な航路をおびやかすなど世界経済に重大な悪影響を及ぼします。

主要な貿易相手国との関係悪化は、国際的なサプライチェーンに影響を及ぼし、企業の収益に直接的な打撃を与えることがあります。

たとえば米中の貿易戦争は、両者との貿易が大きい日本経済に影響が大きく、日本の株式市場に深刻な打撃を与えることがあります。

2-4 パンデミックのリスク

治療薬がない未知の疫病が世界的に大流行(パンデミック)すると、株価が急落します。世界中で人々の交流がなくなることで経済が大打撃を受けるからです。

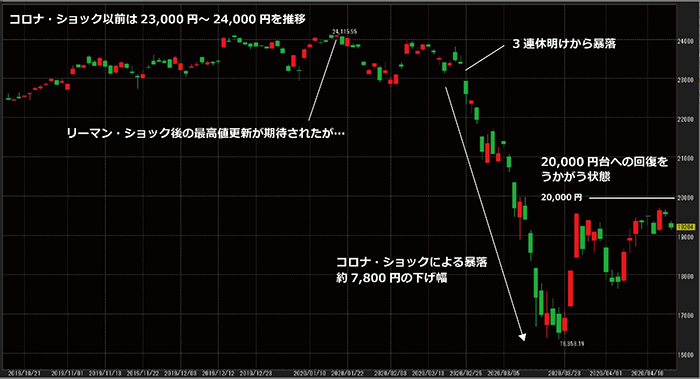

2021年暮れに発生した新型コロナウイルスの世界的流行が記憶に新しいと思いますが、このときは日経平均が連続で暴落しました。

(チャートは岡三オンラインより)

株価は底なしで落ちていくような感覚でしたが、底をついてかV字回復しました。

しかし、コロナ流行で各国はほぼ鎖国状態となり、海外からの旅行客は激減、国内の飲食店やレジャー施設にも人が来なくなり、企業の倒産が相次ぎました。

スペイン風邪、新型インフルエンザ、SARS(重症急性呼吸器症候群)など、疫病流行による株価下落は定期的に発生しています。

2-5 政府の経済政策や中央銀行の金融政策の失敗

経済の成長を促す一方、物価を安定させる役割を負っている政府・中央銀行ですが、時にその方向性を間違うことがあります。

日本のバブル崩壊の引き金を引いたのも、行き過ぎた土地バブルの加熱感を引き締めるためにとられた銀行に対する不動産融資の総量規制などの国の政策でした。

このショックが30年の長きに及ぶ日本のデフレにつながったことを思えば、もう少し早く、もっとゆるやかなやり方があったのではないかと思わざるをえません。

また経済が上向いたところでとられた消費税引き上げも国民の消費を減退させる悪政として、株式市場に悪影響を及ぼしました。

新興国などでは、深刻な物価高に直面した際、本来なら金融引き締めをしなくてはならないところ、なぜか国民にお金を配るばらまき政策がとられてハイパーインフレを招くといったことが見られます。

米国ではコロナ後の財政政策で国民に大量の支援金が支給され、これが株価を押し上げましたが、その間の物価高を看過したことで対応が遅れ、その後の急速な利上げによってほぼ一年の間株式市場が低迷しました。

このように、政府や中央銀行の政策が常に正しく経済に対処するとは限らないのです。

2-6 新興国の通貨危機

通貨の対外的価値が急激に下がると、その通貨が流通する国・地域の経済に大きな打撃を与えることがあります。

経済情勢が不安定な新興国で発生することが多く、過去にはタイを起点に周辺国に波及した「アジア通貨危機」などが知られます。

通貨の下落は国の信用にかかわり、国債の金利が払えないデフォルト(債務不履行)に発展する可能性もあることから、広い国や地域で株価が下落する要因となります。

また、為替の取引規模が小さい国だとヘッジファンドなどの巨大な投機マネーを持つ機関から売り浴びせなどの攻撃を受けやすいため、これが原因で通貨危機が発生することもあります。

株価の下落理由はほかにもたくさんありますが、主な理由としてはこんなところが挙げられるでしょう。

③株価下落に備える方法とは

3-1 市場が膨張していないか常に警戒

株価が暴落するには、それまでに株価が大きく上昇している必要があります。

たとえば日本のバブル崩壊は、いきすぎた土地の価格上昇により、不動産を持つ企業が実力以上に評価され、異常に株価がつり上がったことが原因でした。

今回の8.5暴落でも、少し前までは長く続いた緩和的な金融政策のおかげで株式市場はずっと上昇基調で推移していました。巨大テックのAI投資熱を背景に、日本の半導体関連企業の株価も期待からかなり膨らんでいたのです。

こうした長期の上昇や急速な上昇はいずれ調整局面を迎えます。

その下落幅がどの程度の大きさになるかは、上昇の大きさに比例すると考えるのが妥当です。

「山高ければ谷深し」という格言を心に刻み、上がりすぎ相場に常に警戒しておくことが大切です。

3-2 リスク分散や安全資産シフトの重要性

株価下落に備えるためには、ある程度のリスク分散が必要です。ポートフォリオを多様化することで、一部が不調でも他でリスクを相殺することができます。

具体的には、異なる業種や異なる国・地域に投資を分散させること。例えば、テクノロジー株だけでなく、ヘルスケアや消費財など多様なセクターに投資することで、特定の業種に依存しないポートフォリオを構築できます。

また、国内だけでなく、海外市場にも投資することで、地域リスクを分散させることができます。

ただし、業種や地域をばらけさせても、リスク資産である株式ばかりだと暴落のときには全部下落します。

ですので、株価が上がりすぎて不安になったら、フルインベスト(全賭け)はせず、現金を多めに保持しておく、あるいは国債や金など株式とは異なる値動きをする資産を一定割合持っておくことも暴落に有効です。

3-3 長期的視点での投資

短期的な市場変動に一喜一憂せず、長期的な視点で投資を行うことも重要です。

市場は短期的には大きく上下することが多いですが、長期的には成長していく傾向があります。

そのため、短期的な株価下落に動じず、長期的な成長見込みのある銘柄に投資することが推奨されます。

特に経済が安定して成長している国や企業に投資することで、長期的なリターンを期待することができます。

これについては成長する企業を見極める目が必要になります。

まとめ

この記事では、8.5暴落の理由や下落への対策について解説しました。

経済指標の悪化や企業業績の低迷、政治的・地政学的リスクなど株価下落の理由はさまざまです。

今回の8.5暴落では、そのいくつかの理由が複合的に重なったことで歴史的な下げ幅を記録しました。

こうした暴落や急落は過熱した市場では常に起こりうるものと想定し、投資家は日ごろからリスク分散や長期的視点の投資の重要性を確認し、キャッシュや安全資産の比率を高めるなどの備えをしておく必要があります。

「いつでも来い!」くらいの心の準備をしておくことで、いざというとき冷静に対応できる耐性を身につけましょう。