アメリカで4年に一度、11月に行われる大統領選挙。

実質的に世界ナンバーワンの大国のトップを決めるイベントだけに、毎回多くの注目が集まります。

この大統領選、共和党候補と民主党候補のどちらに決まるかで政策が大きく変わってくることから、それにかかわる業界や企業の株価にも大きな影響を与えます。

米国株はもちろんのこと、政治的経済的につながりが深い日本の株価も大統領選と無関係ではありません。

ではいったい、どんな政策がどのように影響するのでしょうか。それを知ることで投資利益を高めるにはどうしたらいいのでしょうか。

本記事ではGFS監修のもと、日米株の投資や研究歴の長い個人投資家の筆者が、米大統領選の歴史的アノマリー(理屈で説明できない経験則)や候補者の争点などから関連セクター(業種)は何なのか、株価がどう動くのかをひもといていきます。

大統領選挙の年だけでなく、その前後の年の株価がどう動くのかサイクルを知っておくだけでも投資成績に寄与しますので、どうか最後までじっくりお読みください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

第1章 大統領選と株価の関係性

1-1 大統領選が株価に影響を与える理由

大統領選挙が株価に影響を与える主な理由は、政策の不確実性にあります。新しい大統領の経済政策や外交方針によって、企業の事業環境が大きく変わる可能性があるからです。

例えば、法人税率の変更や規制緩和、あるいは規制強化、貿易政策の転換などは、企業の収益性にダイレクトにはねかえるでしょう。

また、大統領選挙期間中は候補者の発言や世論調査の結果によって、投資家心理がコロコロと変わりやすくなります。

将来の政策変更を予測した投資家がポートフォリオの調整を行うため、特定のセクターや銘柄の株価が大きく変動します。

民主党から共和党へ、共和党から民主党へと政権交代の可能性が高まると、政策の大幅な変更が嫌気され、一時的に市場が不安定になることもあります。

これらが株価のボラティリティ(変動率)を高める原因となるのです。

一方で、選挙結果が確定すると不確実性が解消され、市場から逃げていた投資マネーが戻り、株価が上昇するケースも多く見られます。

1-2 大統領選アノマリーと株価の動向

大統領選挙に関連する株価のアノマリー(理論で説明できない市場の経験則)として、いくつかの傾向が知られています。

まず、選挙前年に株価が上昇する確率が高いこと、そして大統領就任の翌年(選挙の2年後、中間選挙の年)の株価が低いことです。

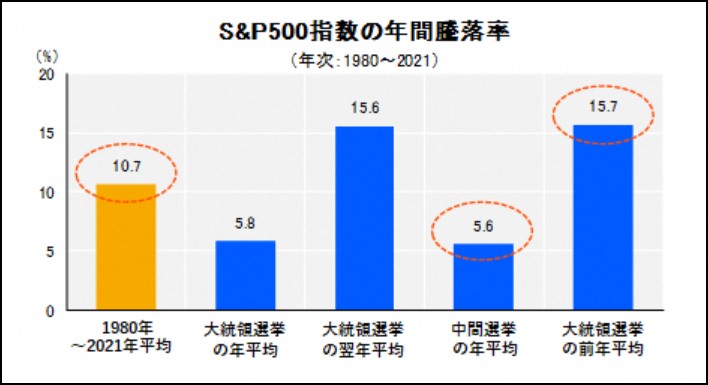

下は1980年~2021年の米国を代表するS&P500種株価指数の年間騰落率を大統領選サイクルでまとめたものです(東証マネ部の記事より)。

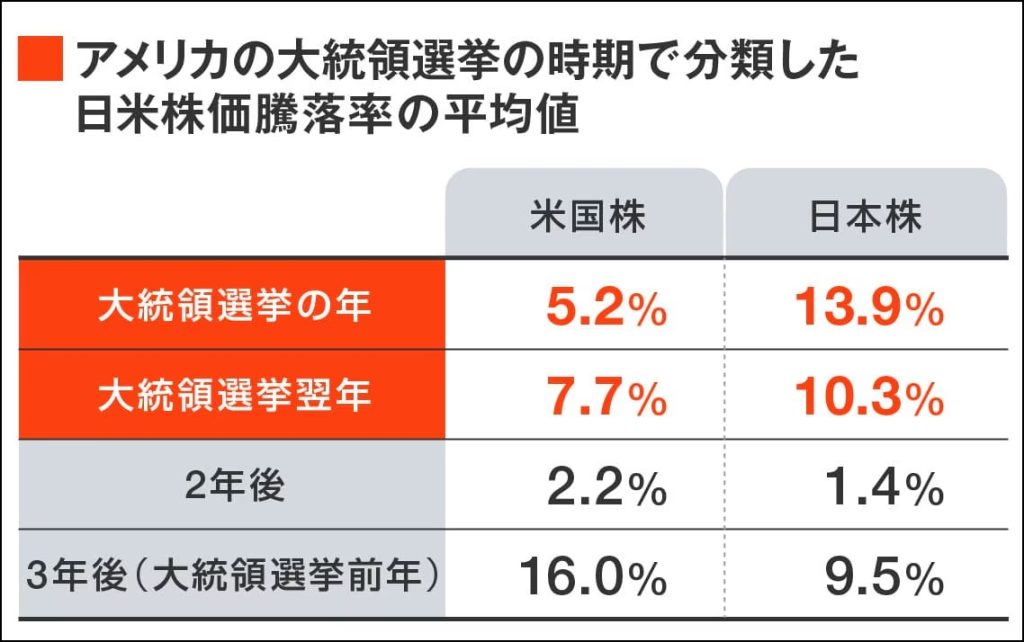

もうひとつ。下はダウ平均と日経平均の株価騰落率です(四季報オンラインの記事より)

2つの数値は微妙に異なりますが、大統領選の前年には株価が高くなり、就任2年後はあまり上がらないことが共通しています。

大統領選の前年に高くなるのは、現職大統領が再選を意識して何らかの景気刺激策を打ち出すことが一因と考えられます。

米国市場に大きく影響される日本株もほぼ同じか少し遅れてパフォーマンスがよくなっています。

一方、こうした選挙対策の反動から、選挙翌年(大統領就任年)から2年後(中間選挙の年)にかけては株価は低調に推移しています。

これは、選挙のためになんとか持ちこたえた政策を後退させたり、選挙を見据えて不人気な政策をこのあたりで着手しなくてはならないからのようです。

歴史的に見ると、戦争に介入・突入したり、大暴落が起こったり、弱気相場が始まって収束するのも大統領選翌年から中間選挙の年までの2年間に起こることが多くなります。

大統領選翌年の出来事では、1929年の株価大暴落、1941年第二次大戦参戦、1965年ベトナム戦争拡大(翌年に長期弱気相場)、1969年・1973年・1981年の弱気相場、2001年の同時多発テロで深刻な下落などなどが知られています(ジェフリー・A・ハーシュ著『アノマリー投資』参照)。けっこう怖いですね。

参考までに前回2020年の大統領選から今回2024年までの株価の値動きを見ておきましょう。青が米国のS&P500種指数、赤が日経平均です(トレーディングビューで筆者作成)。

確かにアノマリー通り、大統領選挙の2年前(2022年、中間選挙年)に株価が下がり、選挙前年(2023年)に上がり始めています。

2020年~2021年はコロナショックとその後のV字回復があり、2022年はそのコロナ対策(金融緩和や支援策)による金余りから生じた世界的インフレ退治のための利上げが本格化して株価が下落しました。

そう考えると、あまり大統領選と関係ないようにも思えます。

でも、金融政策を行うFRB(米連邦準備理事会)も時の政権とまったく無関係とは言えません。大統領選挙のサイクルに合わせて金利をコントロールしている側面ももしかしたらあるのかもしれません。

もう少し短期的なアノマリーも見ておきましょう。

まず、大統領選の投票日までのラスト数か月は株価は上がることが多く、マイナスになることは少ないようです(1984年、2000年、2008年を除く)。

実際に2024年は大統領選挙が近づくにつれ、ダウ平均やS&P500が史上高値を更新しています。

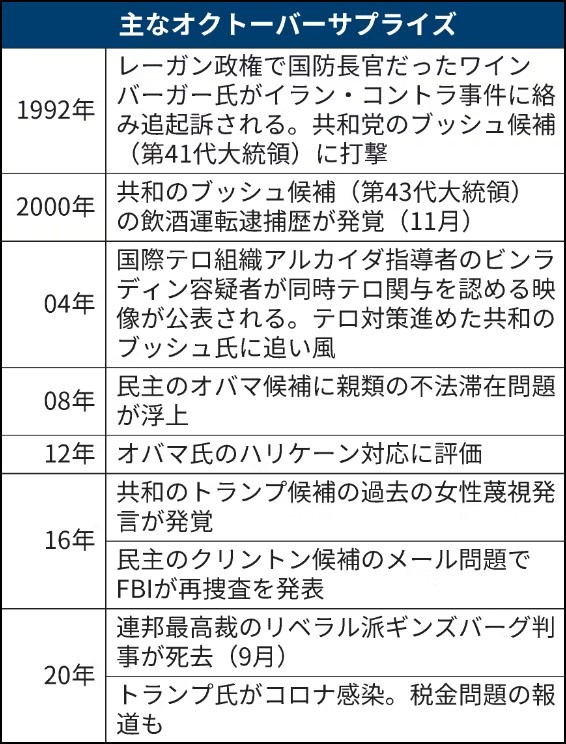

また、投開票が行われる11月の直前、10月には選挙結果に大きな影響を与える重大なニュースや出来事が起こることが多く、これも株価を大きく動かす要因となります。これを「オクトーバーサプライズ」と呼びます。

下は主なオクトーバーサプライズの出来事です(日経電子版記事より)。

前回2020年選挙ではトランプ氏がコロナに感染しましたが、今年2024年はすでに10月に入る前からサプライズだらけでしたね。

バイデン氏の候補離脱とハリス氏への候補変更、トランプ氏の2度の銃撃暗殺未遂などなど。さらにオクトーバーサプライズがあるかどうか注目です。

また、先述したとおり、選挙が終わることで不透明感がなくなり、選挙の終わる11月以降に株価が上向き、年末高になる傾向があるようです。

うまくこの株価のアノマリーに乗れるかどうか、実際に過去の通りになるかどうかはだれにもわかりません。

1-3 2024年大統領選特有のリスクとチャンス

2024年の大統領選挙は、バイデン大統領の再選断念を受けて民主党から指名されたハリス副大統領、そして共和党のトランプ元大統領の戦いとなりました。

トランプ前大統領が再選する場合に起こるリスクを「もしトラ=もしもトランプが大統領になったら」、ハリス氏なら「もしハリ」と呼んだりしますね。

両候補の政策には大きな違いがあり、選挙結果によって株式市場への影響も異なると予想されます。

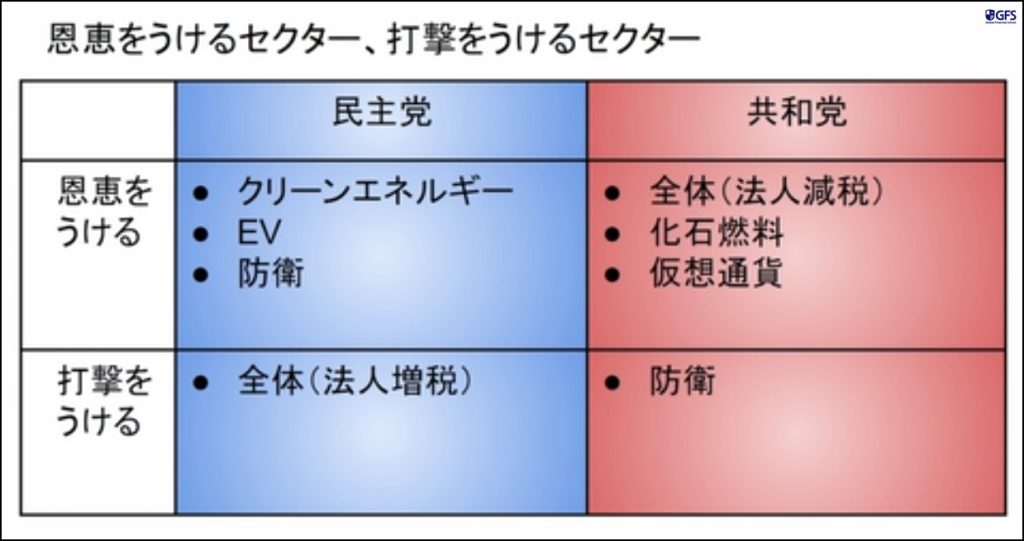

両候補の政策の違いをGFSの人気講義、「りろんかぶおの米国マーケット分析」の動画から抜き出してみましょう。

-1024x563.jpg)

-1024x544.jpg)

-1024x572.jpg)

(GFS特別講義:りろんかぶおの米国マーケット分析「2024年 米大統領選挙の行方」より)

トランプ氏は保護主義的な色合いが強いのが特徴。再選した場合、減税政策の継続や規制緩和の推進が期待され、金融セクターや化石燃料関連企業にとってはプラスとなりそうです。

一方、ハリス氏はグローバリズム(多国間の自由貿易経済)重視の傾向が強いです。当選した場合は、地球温暖化など環境政策の強化や富裕層への増税などが予想され、再生可能エネルギー関連企業や医療保険セクターにとって追い風となる可能性があります。

特に注目すべきは、ハリス氏がバイデン政権時代から引き継いでいる「未実現キャピタルゲイン」や企業の自社株買いへの課税案です。

「未実現キャピタルゲイン」とは利益確定していない含み益のこと。これらへの課税増税が決まった場合、株式市場全体に大きなマイナスの影響を与える可能性があります。

ただし、仮にハリス氏が勝利しても、現在は下院の議席の過半を共和党で占めるため、実現の可能性は低いと見られています。

一方トランプ氏が勝利した場合、地球温暖化問題に否定的な立場から、太陽光発電や電気自動車(EV)などの事業には大きくマイナスになりそうです。

短期での取引がメインの投資家は、これらの両シナリオを想定したポートフォリオ構築が求められます。

例えば、影響の大きい防衛関連株や金融株、エネルギー株などのセクターバランスを調整し、選挙結果に左右されにくい投資戦略を立てる必要があるでしょう。

第2章 両候補の政策目標と注目セクター

1章で挙げた政策をもとに、ここではもう少し個々のセクターや関連銘柄を俎上に載せつつ、株価への影響を検討してみます。

大まかに影響を受けそうな項目について、前章で紹介したりろんかぶお講師の講義からふたたびまとめておきます。

2-1 防衛・金融セクターの動向と有望銘柄

防衛セクターは、今回の大統領選の結果によって大きく影響を受ける可能性があります。

現在、イスラエル対ハマス・イランやウクライナ対ロシアで泥沼化している紛争について、現バイデン政権はイスラエルとウクライナの支援継続が考えられ、軍事防衛関連の産業は引き続き恩恵を受けるでしょう。

一方、米国の「世界の警察」という損な役回りを降りたいと思っているトランプ氏は、「紛争をすぐに終わらせる」と公言しており、これ以上の武器生産・輸出がストップする可能性があります。

この場合、逆に軍事防衛関連の企業にとっては痛手となります。米国で言えばロッキード・マーティン、ノースロップ・グラマン、レイセオン・テクノロジーズなどの銘柄です。

ただし、その分、同盟国であるNATO諸国や日本に対しては防衛費増額や軍事力強化を要望していくことも考えられ、米国や欧州、日本の防衛関連企業にとって追い風となることも考えられます。

日本の防衛関連としては、三菱重工業や川崎重工業、IHIなどが知られており、防衛大臣経験のある石破首相の誕生により、株価はすでに上昇傾向にあります。

金融セクターについては、トランプ政権下での規制緩和の継続が期待されます。

ドッド・フランク法の更なる緩和や、銀行の自己資本規制の見直しなどが行われれば、大手銀行の収益性向上につながる可能性があります。

関連銘柄としては、JPモルガン・チェース、バンク・オブ・アメリカ、ゴールドマン・サックスなどの大手金融機関が株価上昇の恩恵にあずかるかもしれません。

2-2 ヘルスケア関連企業の展望

トランプ氏とハリス氏では、医療保険制度に対する考え方に大きな違いがあり、どちらが大統領になるかでヘルスケアセクター関連株の株価に大きく影響が出ると見られます。

トランプ氏が再選した場合、「オバマケア」の更なる縮小や民間保険の拡大が進む可能性があります。この場合、ユナイテッドヘルスやアンセム、シグナなどの民間保険会社にとってはプラスとなります。

一方、ハリス氏が当選した場合、オバマケアのような公的医療保険の拡大や、薬価引き下げ政策が進む可能性があります。

これは製薬会社や民間保険会社にとってはマイナス要因であり、メディケア(高齢者向け公的医療保険)関連のサービス提供企業にとっては追い風となる可能性があります。

ヘルスケア関連といえば、妊娠中絶の是非も今回の大統領選の争点の1つです。ハリス候補は自由な中絶を認める方針、トランプは妊娠後期の中絶反対を示しています。

中絶には従来の手術のほか、経口中絶薬などもありますが、大統領選の結果が創薬・バイオテクノロジー企業の株価に与える影響はそれほどなさそうです。

2-3 エネルギー・環境政策の変化と関連銘柄

エネルギー・環境政策も、トランプ氏とハリス氏で大きく政策が異なる分野です。

地球温暖化など気候変動問題に否定的なトランプ氏が再選した場合、化石燃料の生産拡大や環境規制の緩和が継続される可能性が高く、石油・ガス企業にとっては追い風となるでしょう。

エクソンモービル、シェブロン、コノコフィリップスなどの大手石油会社や、SLB(旧シュルンベルジェ)などのエネルギーサービス企業が恩恵を受けそうです。

一方、ハリス氏が当選した場合、バイデン氏の政策を引き継いで、再生可能エネルギーの推進や環境規制の強化が予想されます。エネルギー効率化や蓄電技術の分野でも、政策変更による影響が予想されます。

これは、太陽光発電のファースト・ソーラー、クリーンエネルギー最大手のネクステラ・エナジー、電気自動車のテスラなどの企業に追い風となりそうです。

エネルギー政策でわかるとおり、両党の大統領候補の政策は180度違っており、選挙の結果次第で関連企業にはかなり長期にわたる影響が及ぶことになりそうです。

投資家は相反する両候補の政策をしっかり頭に入れた上で、政策変更リスクを極力抑えるようなリバランスや分散が必要になります。

第3章 大統領選に備える投資戦略

3-1 政策変更リスクへの対応と分散投資の重要性

大統領選に伴う政策変更リスクに備えるためには、分散投資がとても重要です。

特定のセクターや企業に集中投資すると、選挙結果によって大きな損失を被るリスクがあります。

特に前章で取り上げた防衛、金融、ヘルスケア、エネルギーなど、選挙結果によって影響が出るセクターや当該銘柄には投資に慎重になるべきです。

長期で保有する場合はともかく、短期での売買を検討しているような場合、新規購入はなるべく大統領選後にするようにしましょう。

たとえばあなたが、ハリス氏が勝つから今のうちに太陽光関連や電気自動車関連を仕込んでおこうと購入しても、もしトランプ氏が勝利した場合、大きな下落で資産を減らすことになります。

メディアによる全米世論調査でどちらか一方の優勢が伝えられたとしても、投票の結果はふたをあけるまでわかりません。大統領選は州単位の選挙人争奪戦であり、ごくわずかな州の勝敗が結果を大きく左右するのです。

お忘れかもしれませんが、トランプ氏が勝利した2016年の大統領選では、直前までヒラリー・クリントン氏の優勢が伝えられていました。

どちらかの当選に山を張って投資をするにしてもギャンブルに等しく、資産を守るためにも政策がらみの企業への投資は慎重になるべきでしょう。

3-2 短期的な市場変動に備えるヘッジ戦略

大統領選挙期間中は、市場のボラティリティ(株価変動率)が高まり、大きく下落することもあるかもしれません。

この短期的な市場変動に備えるには、先物のオプション取引でヘッジする方法があります。例えば、保有株式に対してプットオプションを購入することで、株価下落リスクをヘッジすることができます。

しかし、かなり複雑で高度な仕組みを理解する必要があり、投機性も強いことから、個人投資家にはあまりおすすめできません。

現物保有している株を空売りして下落に備えるという方法もありますが、もし政策にかかわるような銘柄の場合、逆に急騰して大きな損失を抱えることにもなりかねません。

もうひとつ簡単な方法として、インバース型ETFの活用があります。これは、市場の動きと逆の値動きをするETFで、株価下落時に利益を得ることができます。

有名なところを挙げておきます。

| ETF名 | ティッカーシンボル/証券コード | 内容 |

| ProShares Short S&P500 | SH | 米国S&P500の動きに逆行するインバースETF |

| Direxion Daily S&P 500 Bear 3X Shares | SPXS | S&P500の値幅の3倍逆に動くインバースETF |

| ProShares UltraPro Short QQQ | SQQQ | ナスダック100(QQQ)の値幅の3倍逆に動くインバースETF |

| Direxion Daily Semiconductor Bear 3x Shares | SOXS | 半導体指数(SOXX)の値幅の3倍逆に動くインバースETF |

| NF日経ダブルインバース | 証券コード:1357 | 日経平均の値動きの2倍逆に動くインバースETF |

金融資産のほとんどが株式ばかりの場合、急落に備えてこうしたインバース型のETFを少し買っておくのはありかもしれません。

ただしこれらも基本的にはショート(空売り)と同じで、特に2倍も3倍もレバレッジのかかるETFなどは大きな損失につながるリスクもあります。

筆者がもっともおすすめするのは、現金比率を高めておくこと。

たとえば現在含み損になっている銘柄やわずかな含み益しか出ていない銘柄を売却し、現金として用意しておくのです。

あるいは、現金の代わりに、株式とは異なる値動きをする比較的安全な資産(債券や金など)に投資しておくという手もあります。

この場合、現物を買わなくても株式市場で買える便利なETFがありますので、それを活用しておくと、機動的に現金に換えられます。

現金や換金性の高い安全資産を増やしておくことで、いざ暴落や急落が起きたときにすばやくお目当ての株が買えれば、資産を一気に増やせるチャンスとなります。

まとめ

米大統領選はアメリカ国民のみならず、政治経済で密接な関係にある日本の国民にとっても、重要なイベントです。

まして投資家にとっては、虎の子の資産が大きく動く可能性があるだけに、目が離せません。

ただし、長期投資で保有している株や積立投資をしている投資信託などを、こうした短期の値動きや選挙の動静に翻弄されて売却するのはやめたほうが賢明です。

また、ここまで書いたことをすべて否定するようで恐縮ですが、株式市場は数か月先、半年先を見越して動くことが多く、素人発想でテーマ株に手を出すのは大変危険です。

筆者の経験談ですが、前回大統領選でバイデン氏が勝利した後、意気込んで太陽光関連の銘柄を仕入れたんですが、就任した1月下旬から2月上旬がほぼ相場の天井でした。

下は米国上場のクリーンエネルギー関連株のETF(QCLN)の過去5年の月足チャートです。

バイデンさんが就任してこれからクリーンエネルギー関連はどんどん買われていくものとばかり期待していたら、就任して間もなくずるずる下がり始め、結局ほぼ含み益が消えたところで売却を余儀なくされました(涙)。

相場の世界は海千山千のプロたちが巨大な資金を動かしてつくっていますので、個人投資家が短期の波に乗って儲けようと思うのはかなり無謀なことだと思います。

いずれにしても、実際に投資をする際は、最終的な投資判断はすべて自己責任でお願いします。