「投資を始めようと思っているけど、投資は副業にあたるのかな」

「副業禁止の仕事をしているけど、投資をしてはいけないのかな」

このようにお考えではないでしょうか?

結論から言うと、投資は会社の定める「副業」に当てはまらないことが多いといえます。投資は「資産運用」と分類されることが多いためです。

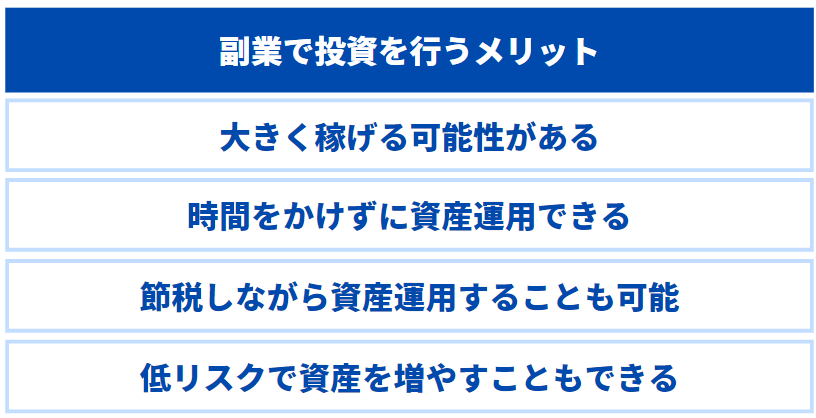

実際、投資は仕事をしている多くの方が行っています。副業として投資を行うメリットとデメリットは以下の通りです。

メリット | デメリット |

|

|

投資は上手くすれば時間やリスクを負わずに資産形成ができるため、オススメの方法です。

とは言え企業によっては、就業規則で投資を禁止することもあります。副業ではないと思っていた投資が会社にバレてしまいトラブルになってしまうといったことがないとは言えません。

会社に知られたくない場合には、あらかじめ対策をとっておく必要があるのです。

この記事では、投資は業に当たるのかといった内容や投資をすることを会社にバレたくない場合の対処法など以下の内容について詳しく解説していきます。

| この記事を読めば分かること |

|

この記事をお読みいただくことで、副業として投資を行う場合の基本的に持っておくべき知識が身に付きます。ぜひこの記事を参考にしていただき、ご自身の投資に役立てていただければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

副業で投資をしてもOK!

冒頭でも解説した通り、投資は会社の定める「副業」に当てはまらないことが多いため、副業禁止の企業で投資を行っても原則として問題ありません。

ただしすべての企業が絶対に投資をしても問題ないとは言い切れません。この章では「副業で投資をしても良いのか?」といった内容について詳しく掘り下げていきます。

1-1.投資は会社の定める「副業」に当てはまらないことが多い

投資は、会社の定める副業には当てはまらないことが多いといえます。

ここで「投資」と「副業」の定義を見比べてみましょう。ここではWikipediaを参考にします。

投資の定義 | 主に経済において、将来的に資本(生産能力)を増加させるために、現在の資本を投じる活動を指す。 |

副業の定義 | 収入を得るために携わる本業以外の仕事を指す。 |

※Wikipediaより引用

副業は「収入を得るために携わる本業以外の仕事」と書かれていますが、投資には「仕事」と言う記載はありません。あくまでも投資は、資産を増やす目的で今持っている資産を投じる活動です。

このため「投資」と「副業」を別物と認識されることが一般的で、会社で副業を禁止している場合でも、投資を禁じるといった事は少ないでしょう。

1-2.企業によっては投資を就業規則で禁止することもある

一般的には投資は副業に当たりませんが、企業によっては投資を就業規則で禁止することもあります。

まずは自社の就業規則を確認してみてください。就業規則にはっきりと「投資を就業規則で禁止する」と書かれている場合は、当然ですが投資を行うことができません。

就業規則に投資に関しても記載がなく、ただ「副業を禁止する」とされている場合で気になるのであれば、一度法務関係の部署に確認しておくことをおすすめします。

また副業で投資を行ったからといって、必ず会社にそれが知られてしまうと言うわけではありません。もしも心配であれば、会社にバレないようにする方法もあります。

会社にバレないように投資を行う場合の方法に関しては「4.投資をしていることを会社にバレたくない場合の対処法」でも詳しく解説していますので、ぜひ参考にしてみてください。

副業で投資を行うメリット

それではここからは、副業で投資を行うメリットについて詳しく解説します。具体的には副業で投資を行うと以下の4つのメリットがあります。

それぞれについて詳しく解説していきましょう。

2-1.大きく稼げる可能性がある

投資を行うメリットとして、大きく稼げる可能性があると言う点が挙げられます。投資の種類ややり方によっては、元本の2倍や3倍、ときには10倍など大きな利益を稼ぐことも可能となります。

本業以外の仕事で副業収入を得ることに比べると、圧倒的に効率よく稼げる可能性があるのです。

もちろん大きく稼ぐためには、それなりのリスクを取る必要があります。また投資に関しての勉強を行ったりする必要もあるため簡単ではありません。しかし大きく稼ぎたいのであれば、投資はメリットが大きいと言えるでしょう。

2-2.時間をかけずに資産運用できる

投資の内容によっては副業で投資を行う場合、時間をかけずに資産運用することが可能となります。

本業以外の仕事で収入を得る一般的な副業の場合、本業以外のプライベートの時間を割いて別の仕事をし収入を得ることとなります。この場合はかなり時間がかかってしまいますし、体力的にも精神的にも負担が大きくなってしまうことも考えられます。

その点投資であれば、金融商品を購入するだけで資産運用を行うことが可能です。あまり時間をかけずに資産を増やしたいと言う方にはオススメできるスタイルです。

ただし、どのような投資でも必ず時間がかからないと言うわけではありません。投資の内容によっては勉強が必要だったり、相場を気にする時間が出てしまうことも大いにあります。

投資を行いたい場合は、自分がどのようなスタンスで投資を行うのかをしっかりと決めておくと良いでしょう。

2-3.節税しながら資産運用することも可能

投資の内容によっては、節税しながら資産運用することも可能です。「4-2-2.新NISA」でも解説しますが、NISAやつみたてNISA、iDeCoなど、税制上の優遇措置が講じられているものを利用する場合です。

通常、投資で得た利益には、20.315%の税金がかけられます。しかし上記の制度を利用することで、投資で得た利益に関しては税金を納める必要がなくなります。

約20%の税率は大きいため、まずはこれらの制度を利用することを検討してはいかがでしょうか。

2-4.基礎知識だけで誰でも資産運用ができる

投資は基礎知識さえ学んでしまえば誰にでもできる副業です。投資の方針にもよりますが、専門知識が必要のない運用方法もありますので、誰にも始めやすいのが特徴です。

一般的に「副業」というと、大きく分けて以下の3つの働き方があります

| 副業の種類 | 例 |

| Web系 | プログラミング Webライター アフィリエイト 輸入ビジネス など |

| 投資系 | 株式投資 投資信託 FX投資 不動産投資 仮想通貨 など |

| アルバイト系 | 販売員 清掃員 など |

例えば、プログラミングやWebライターなど特別な知識やスキルを必要とする副業の場合。確かに収益性は高いですが、スキルを身に着けるまでに時間がかかります。

コンビニ店員やオフィスビルの清掃などアルバイト系の副業は、特別なスキルは必要ないことが多いですが収益性は低くなってしまいます。

しかし投資の場合は基礎知識さえ身に着けてしまえば、低いリスクで着実に資産運用することも可能です。

もちろんハイリターンを狙いたい場合や不動産投資など投資対象によっては、ある程度の専門知識が必要になります。しかし低いリスクで着実な資産運用を行うためには、基礎知識だけあれば誰でも始められるのです。

投資を副業として成功させるためには、正しい投資知識が必要です

弊社では、2時間の動画で投資の知識から応用までを学べる無料オンラインセミナーを実施しています。これから投資を始めたいとお考えの方はぜひ、ご参考にしてみてください。

→ 無料オンラインセミナーの視聴はこちら

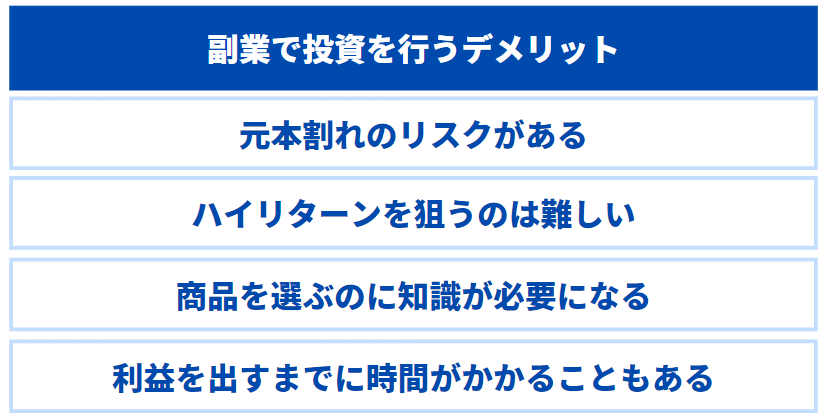

副業で投資を行う場合のデメリット

それではここで、投資を行う場合のデメリットについても解説していきます。具体的には以下の4点が挙げられます。

それぞれについて詳しく解説していきましょう。

3-1.元本割れのリスクがある

投資には元本割れとなってしまうこともあるため、他の副業と比べてもリスクがあると言えるでしょう。

多くの人が投資を行うことを躊躇する理由はここにあるのではないでしょうか。せっかく投資を始めようと金融商品を購入しても、元本割れしてしまったら損をしてしまいます。

Web系の副業やアルバイトなどの場合は、元本割れをしてしまうといったリスクはあり得ません。

もちろん「2-4.基礎知識だけで誰でも資産運用ができる」でも解説した通り、投資の方法によってはリスクを軽減することも可能です。しかしそれでも、元本割れしてしまう可能性がゼロになると言うわけではありません。

リスクを全く取りたくないと言う人にとっては、これは大きなデメリットとなります。

3-2.少ない資金を大きく増やすのは難しい

少ない資金を大きく増やすのは難しいと言えます。

「2-1.大きく稼げる可能性がある」でも解説した通り、場合によっては投資で大きく稼ぐことも可能です。しかし現実的には投資でハイリターンを選ぶのは特に初心者には難しいといっていいでしょう。

その理由としては、保有している金融商品の価格の変動を予測することが難しいからです。

投資家は一般的に、テクニカル分析やファンダメンタル分析と言う分析方法を使って相場を分析しています。もちろんそうした分析方法をしっかり学ぶことで、相場動向をある程度予測することは可能です。

しかしそのためには専門的な知識が必要です。きちんとした勉強ができていない状況では、ハイリターンを狙うのは難しいと言えるでしょう。

3-3.商品を選ぶのに基礎知識が必要になる

投資を行う際は、金融商品を選ぶのに基礎知識が必要になります。何を選べばいいか全くわからずに投資を始めることはできません。

商品を選ぶ際には、自分がどのように資産を増やしていきたいのかといった投資のスタンスに照らし合わせて、それぞれの金融商品の特徴を知る必要があります。

「みんなが買っている人気の銘柄だから」

「有名人の○○が買っているといっていたから」

と考える方もいるかもしれませんが、投資をする人はそれぞれ持っている資産や負債、年収、家族構成など環境が異なります。リスクの取り方も人によって異なるため、金融商品の特徴を知らずに人の意見だけで購入することは危険です。

投資を行う際には、どういった金融商品を選ぶのがいいのか学び、自分で選択する必要があります。

3-4.利益を出すまでに時間がかかることもある

利益を出すまでに時間がかかることもあります。

「2-4.基礎知識だけで誰でも資産運用ができる」でも解説したように、リスクをあまり取らずに資産を増やしたいのであれば長期投資が有利です。長期投資を行うことで、高確率で資産を増やすことが可能となるためです。

しかし長期投資の場合には、10年や20年、場合によっては30年などの長期間にわたって金融商品を保有し続ける必要があります。すぐに利益を出したい場合には短期投資を行う必要がありますが、長期投資に比べてリスクを取る必要があります。

つまり低リスクで利益を出したいのであれば、時間をかけるしかありません。その点はデメリットと言えるでしょう。

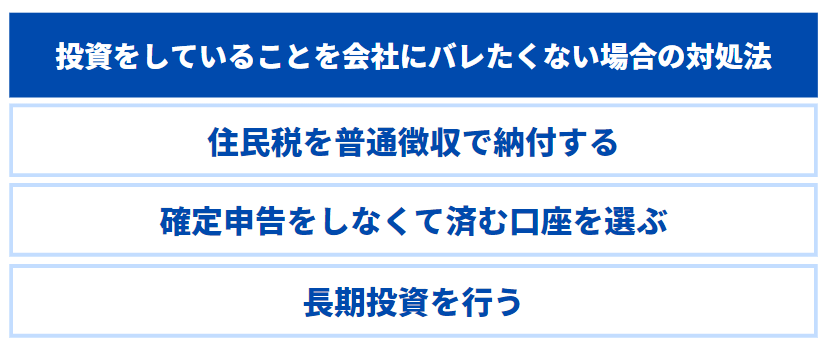

投資をしていることを会社にバレたくない場合の対処法

それではここからは、投資をしていることを会社にバレたくない場合の対処法について解説していきます。具体的には以下の3つの方法があります。

それぞれについて解説していきます。

4-1.住民税を普通徴収で納付する

住民税を「普通徴収」にすることで、投資をしていることを会社にバレないようにすることができます。

投資で入れた利益は通常、確定申告を行うことで住民税が加算されます。利益が多くなると住民税が大幅に増えてしまい、給料以外に収入を得ていると言うことが会社に知られてしまいます。これが、副業が会社にバレてしまう最も多いパターンです。

これを防ぐためには、住民税の納付方法を企業に代わって納付してもらう「特別徴収」ではなく自分で支払う「普通徴収」に変更すれば良いのです。

普通徴収に変更する方法としては、確定申告を行い回答の項目を「普通徴収」に設定するだけで可能です。

4-2.確定申告をしなくて済む口座を選ぶ

確定申告をしなくて済む口座を選んで資産運用をすると、会社に投資をしている事がバレません。確定申告をしなくて済む口座とは主に以下の2つです。

4-2-1.特定口座(源泉徴収あり)

特定口座とは株式投資を行う際の口座の種類のことです。特定口座(源泉徴収あり)を選ぶことで、その口座で得た利益にかかる税金は手元に入る段階で源泉徴収されます。

そのため、特定口座(源泉徴収あり)で資産運用をする限り確定申告は行う必要がありません。

株式投資を行う際の口座の種類は以下の3つがあります。

|

この中で確定申告を行う必要がないのは、特定口座(源泉徴収あり)だけです。複数の証券会社で運用するなど特別な理由がない限り、特定口座(源泉徴収あり)で運用すると良いでしょう。

投資の際に利用する口座についてより詳しくは、「特定口座 一般口座」でも解説していますので、ぜひ参考にしてみてください。

4-2-2.新NISA

投資で得た利益が非課税になる新NISAを利用する場合も、確定申告は必要ありません。

新NISAとは、これまでのNISAと同様で毎年一定金額の範囲内で購入した金融商品からの利益が非課税になる制度のことです。

以下にその概要をまとめました。

新NISA制度 | |||

成長投資枠 | つみたて投資枠 | ||

| 年間非課税枠 | 合計枠 | 360万円 | |

| 各枠 | 240万円 | 120万円 | |

非課税となる期間 | 無期限 | ||

対象商品 | 上場株式・投資信託など※1 | 積立・分散投資に適した一定の | |

口座開設期間 | 無期限 | ||

※1 ①整理・監理銘柄②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等を除外

特定口座で資産運用をした場合、株式投資で得た利益に関しては全て約20%の税金が課せられてしまいます。しかし新NISAで運用した分に関してはそうした税金がかからないため、大変お得な制度と言えるでしょう。

4-3.長期投資を行う

長期投資であれば会社にバレることはありません。

投資で得た利益に税金がかかるのは、保有している金融商品を売却した時です。つまり、株を保有し続ける限りでは利益が出ないため確定申告を行う必要がないのです。

これから投資を始めようとしている方の中には、長期投資で老後の資金を形成しようといった考えを持っている人もいるのではないでしょうか。長期投資をする予定の方の中には、保有している金融商品にも税金がかかってしまうのか、と不安になってしまう方もいるかもしれません。

しかし株や投資信託などの金融商品は、持っているだけでは税金はかかることがありません。絶対に会社に投資がバレたくないのであれば、長期投資を検討してもいいかもしれません。

※保有し続けている場合でも普通分配金や配当金で利益が出た場合は課税されますが、原則源泉徴収されるため会社にバレることはありません。

副業におすすめの投資とは?

それではここからは、副業におすすめの投資について詳しく解説していきます。ここでは以下の3つのおすすめ投資と番外編で2つについて解説します。

5-1.投資信託

まずおすすめしたいのが、投資信託です。

投資信託とは、多数の投資家から集めたお金を資金源として取りまとめ、資産運用の専門家が運用し、生まれた利益を投資家に還元すると言う投資システムです。

投資信託のメリットとデメリットを以下にまとめました。

メリット | デメリット |

|

|

投資信託は個別株に投資するよりもリスクが低いといった特徴があります。手数料がかかってしまったり資産形成に時間がかかるといったデメリットがありますが、初心者が着実に資産を増やしたいのであればおすすめできる方法です。

5-2.株式投資

株式投資は、株式会社の発行する株式を売買することで利益を狙う投資方法です。株式の売買をしたり、保有する株式の配当金など、利益を得る方法は様々です。

株式投資のメリット・デメリットは以下の通りです。

メリット | デメリット |

|

|

株式投資は大きな金額を狙える一方、相場予測などの難易度が高く、ある程度専門知識が必要となります。株式投資を始める場合は、正しい知識を学ぶところから始めましょう。

5-3.不動産投資

不動産投資のメリットとデメリットは以下の通りです。

メリット | デメリット |

|

|

不動産投資は不動産を購入する資金が必要となるため、誰でも気軽に始めることは難しいと言えます。しかし、定期的な収入を着実に得たいのであれば選択肢に入れても良いでしょう。

番外編:FXと仮想通貨

最後に番外編ということでFXと仮想通貨をご紹介します。この2つは投機といい機会にお金を投じること指します。運やタイミングを狙い短期的な価格の変動を予測して取引をすることです。私達投資家は否定はしませんがオススメはできません。なくなっても良いくらいの金額で遊びでやってみる買ってみるくらいにしておくのが賢明かもしれません。それぞれ解説していきます。

FX

FXとは外国為替証拠金取引のことです。通貨を売買するときに発生する差額によって利益を得る方法です。

FXのメリットとデメリットに関しては以下の通りです。

メリット | デメリット |

|

|

FXは少ない資金で大きな資金を動かし運用をすることができますが、レバレッジのかけ方によってはすぐに損が出てしまう事もあるため注意が必要です。

また、FXは平日はほぼ24時間取引可能な点もメリットと言えます。日中は仕事をしている方でも取引しやすいのです。

仮想通貨

近年では仮想通貨も投資先として注目を集めています。仮想通貨はデジタル通貨の一種で、インターネット上でやりとりできる財産的価値として使用できるものです。

仮想通貨のメリットとデメリットに関しては以下の通りです。

メリット | デメリット |

|

|

仮想通貨は価格の変動が激しいと言う特徴があります。そのためうまくいけば価格が大きく上昇する可能性がある一方、下落の幅も大きいため注意が必要です。

副業で投資をするならルールを設定しておこう

副業で投資を行うなら、ルールを設定しておくことをおすすめします。本業以外の時間で投資を行う場合、費やせる時間が限られるなど通常の投資よりも縛りが厳しい場合があるためです。

そうしたルールを設定しておかないと、仕事中にも相場の値動きが気になって本業に支障をきたしてしまうといったことも考えられます。

本業に支障をきたさない範囲で投資を行うためには、具体的には以下の点についてあらかじめ決めておきましょう。

それぞれについて詳しく解説します。

6-1.デイトレードを行わない

副業で投資を行う場合には、デイトレードは行わないようにしましょう。デイトレードは取引時間中に常に株価をチェックしながら株式の売買を行う投資方法です。

副業で投資を行う場合にデイトレードをおすすめしない理由として、株取引ができる時間が平日の日中に限られているためです。デイトレードは市場が開いている時間帯は常に値動きをチェックして行うもの。本業の片手間に行って利益を出し続けることはできません。

副業で投資を行いたいのであれば、デイトレードを行うのはやめておきましょう。

6-2.指値注文を利用する

副業で投資を行う場合には、「指値注文」を行うことをおすすめします。

指値注文とは、希望する売買価格をあらかじめ指定をして発注する方法です。例えば「A株式を1000円で100株購入する」といった注文方法を指値といいます。

指値注文を行うメリットとしては、常に相場をチェックする必要なく、希望通りの価格で取引ができることです。相場を見ながら売買を行う「成行注文」と違い、注文してから放置しておいても売買成立は可能です。

ただし指値注文でも希望した価格の上間を満たさない場合は成立せず、機会損失を生んでしまう可能性もある点は注意しておきましょう。

指値注文を行う場合でも、ある程度株価の動きをチェックしておく必要があるでしょう。

6-3.インカムゲインも取り入れる

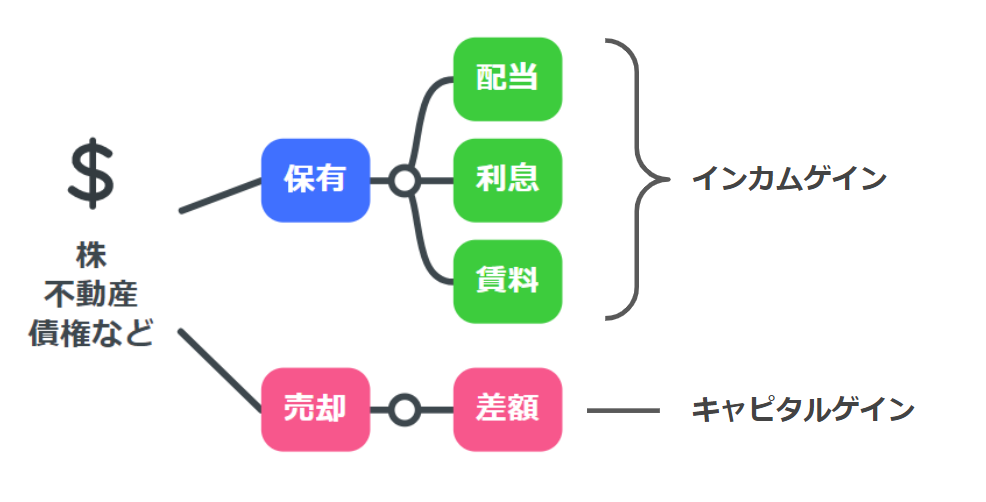

投資を行う場合には、インカムゲインも取り入れるようにしましょう。インカムゲインとは、金融資産を売るのではなく保有し続けることで得られる利益のことです。

これに対し、金融資産を売却することで得られる利益を「キャピタルゲイン」といいます。

投資を始める場合、キャピタルゲインを得ることだけを考えるのではなく、インカムゲインも取り入れることをおすすめします。

その理由としては、投資商品を保有し続けることで、低リスクでコツコツと小さな利益を上げ続けることが可能だからです。

また、そうして得られた分配金等の利益を再投資することで複利の効果もを最大限に活用できます。複利とは、元本についた分配金や利息に対してさらに利息がつくことを言います。

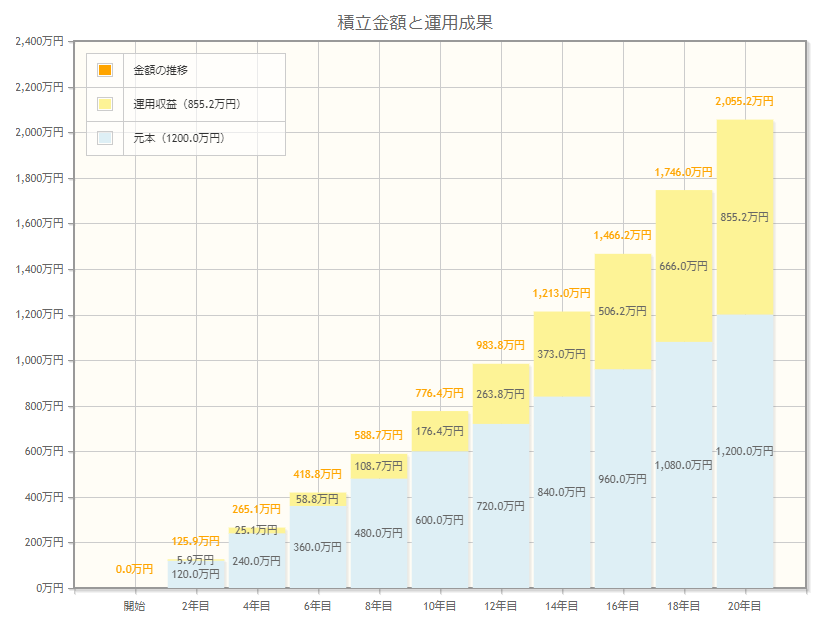

例えば、投資信託を毎月5万円を想定利回り5%で20年積み立てた場合を見てみましょう。以下は、金融庁が運営している資産運用シュミレーションを利用して出したものです。

(参考:資産運用シュミレーション|金融庁)

元本は1,200万円ですが、複利の力を借りると最終積立金額は約2,055万円となります。実に約855万円もの利益を得ることができるのです。(※予測値なので必ずこの通りに運用できるというわけではありません)

このように金融商品の売買をしたときのキャピタルゲインだけでなく、インカムゲインにも注目して投資をすることで、着実に資産形成をすることが可能となります。

正しい知識を持って副業投資を成功させよう

ここまでも解説したきたとおり、副業として投資を行うことはメリットが十分にあると言えます。その一方で、正しい知識を持たずに投資を行うと損をしたり、失敗してしまうリスクが大きくなります。

投資を行う際には、ぜひ自分にあった方法を選べるように勉強していきましょう。

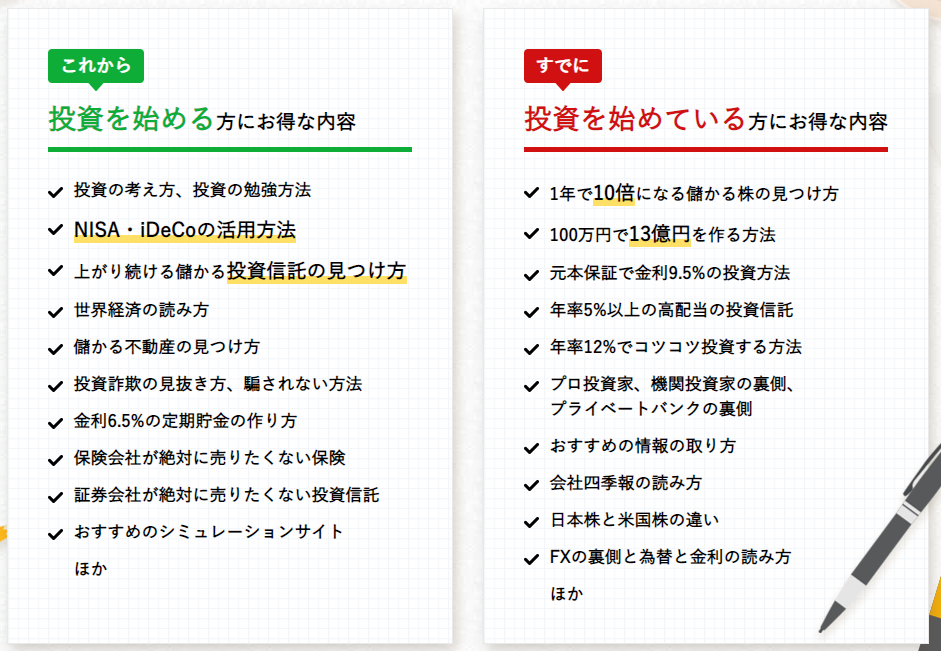

「投資の達人講座」を受講していただくことで、投資に必要な金融知識が身につきます。例えば以下のような知識が身につきます。

このように、これから投資を始める初心者の方から、既に投資を始めている中級以上の方まで満足できるような幅広い情報が満載の講座です。

気になる方は、無料でオンライン講座を受講できるので、ぜひご覧ください。

投資の副業に関するQ&A

ここでは投資の副業に関する疑問についてお答えします。

- 株で儲けたら会社にバレますか?

- 投資は副業に入りますか?

株で儲けたら会社にバレますか?

対策をしていないと住民税で知られてしまう場合があります。

株の利益を確定申告する場合、普通徴収にすることで、自分で住民税を支払うことになるので、会社に知られてしまうことがありません。また証券口座を確定申告をしなくてすむ下記の口座にすることで会社に知られてしまうことを防げます。

・特定口座(源泉徴収あり)

・NISA口座

特定口座(源泉徴収あり)の場合、口座で得た利益が手元に入る前に源泉徴収されます。そのため確定申告をする必要がありません。その他に『特定口座(源泉徴収なし)』や『一般口座』にすると確定申告が必要になるので、気をつけましょう。

NISA口座は利益に税金が課されない口座です。NISA口座で投資を行っていればこちらも同じく会社に知られることはありません。しかし損益通算などはできないので、損を出したときに対策ができないので、その点はご注意ください。

それから利益を確定せずに長期運用をする場合は会社に知られることはありません。この場合でも、特定口座(源泉徴収あり)かNISA口座のどちらかで運用していれば、確定申告の必要がないので、会社に知られにくいでしょう。

内部規程や就業規則で投資を禁止していたり、投資を行う場合は会社へ申告が必要なところもあります。自分の会社の規定や規則は確認しておいたほうが良いでしょう。

投資は副業に入りますか?

多くの場合投資は副業にはあたりません。あくまでも投資は自分の資産を使って資産を増やしているからです。

Wikipediaによると副業の定義は収入を得るための本業以外の仕事。とされていますが、投資の定義は主に経済において、将来的に資本(生産能力)を増加させるために、現在の資本を投じる活動を指す。ということになっています。

投資には仕事とは記載されていないのが理解できますでしょうか?以上のことから投資と副業は別物で認識されていることがほとんどなのです。

しかし企業によっては投資を就業規則で禁止するところもあります。また積極的な取引やトレードなど毎日投資に割く時間を多いとなると副業とみなされるかもしれません。

さらに投資が経営活動に近い形態を取る場合、副業とみなされる場合があります。例えば不動産投資などが該当する場合が多いです。

まとめ

以上、この記事では、投資は副業に当たるのかといった内容や投資をすることを会社にバレたくない場合の対処法など以下の内容について詳しく解説してきました。

この記事を読んでわかったこと |

|

この記事をお読みいただいたことで、副業として投資を行う場合の基本的に持っておくべき知識が身についたかと思います。ぜひこの記事を参考にしていただき、ご自身の投資に役立てていただければ幸いです。