≫無料!投資で失敗しないコツを学べる「GFS監修 投資の達人講座」はこちら

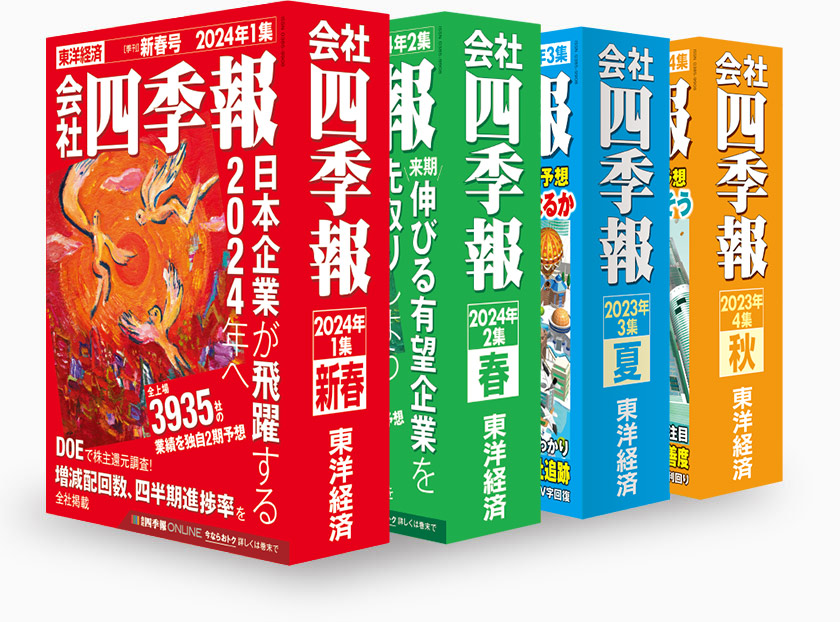

これは会社四季報です。

投資に少しでも興味ある人なら一度は書店の棚で見かけたことがあるでしょう。

実際に手に取るとずっしりと重く、ページを開けば数字と情報がぎっしりと詰まっていて、目がクラクラしてきます。中身はこんな感じ↓

それもそのはず。日本の全上場企業約3,900社の情報がこの1冊に凝縮されているのですから。

しかしここでたじろいでいては、その活字の奥深くに眠る大きな宝のありかには到底たどりつけません。

四季報で業績を読み込むことで半年~数年先の企業の姿を思い描き、あるいは思いもかけない成長の種を見つけ出すことで、だれよりも早く投資をして大きなリターンを得る。そのための唯一無二の武器だからです。

もうけるためには四季報をきちんとよみこなせるようになり、一見無味乾燥と思える数字と情報の羅列から企業の将来の姿を想像できなくてはいけません。これにはけっこう年季と根気が必要です。

でも四季報を読めるようになれば、企業業績を見極めるための基礎的な会計知識が身に着き、単に投資に役立つだけでなく、仕事の面でも強力な武器となります。出世や昇進、就活や転職、自社や取引相手の見極めなどに会計知識は欠かせないからです。

どうせならとことん読めるようになって、一石二鳥も三鳥も得をする四季報の達人になりませんか?

そこでこの記事では、生徒数・講義数日本一の投資スクール※、GFSの監修の下、初めて手に取る初心者が四季報読みのエキスパートになることを目指し、

※2021年日本トレンドリサーチ調べ

①はじめて四季報を手に取った人向け 基本の読み方

②四季報で優良銘柄を見つけるための基本4ステップ

③実際に四季報で銘柄を探して読んでみよう(実践編)

④四季報で成長株を見つけるプロの活用術5選(応用編)

⑤四季報の見方を学べる参考書4選

の順番に、読み方の基本からプロが実践するテクニックまでを徹底的に解説していきます。

勉強を通して四季報が「ぶあついだけの本」から「成長株がいっぱい隠れた宝箱」と思えるようになればしめたもの。

慣れるまでは大変だけど読めるようになれば超おもしろい、四季報の世界に足を踏み入れましょう!

足を踏み入れたら最後、もどってこれなくなるよw

それだけおもしろいってことね!

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

はじめて四季報を手に取った人向け 基本の読み方

まずは四季報に書かれている1社1社の情報内容がどのようなものか、それらがどのようなルールで記されているかを頭にたたきこむ必要があります。

四季報初心者がまず最初に頭に入れてほしいポイントを順序だてて見ていくことにしましょう。

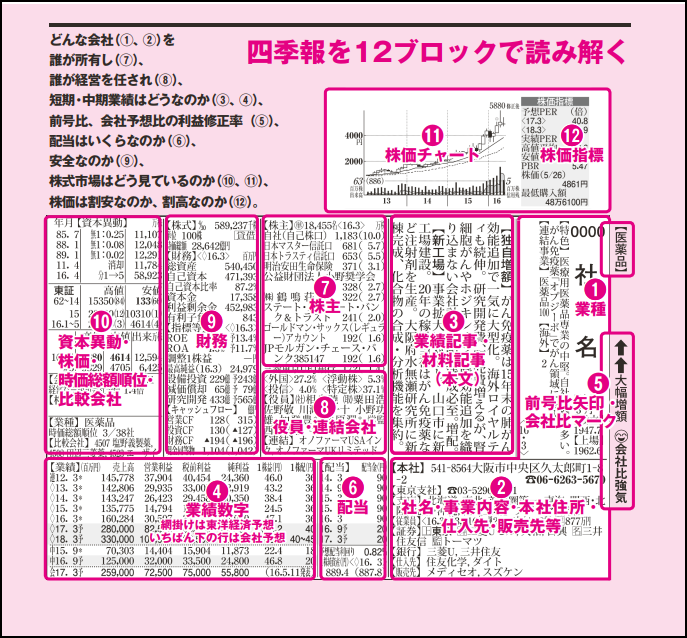

巻頭の読み方ページで12ブロックの概要を知る

ここでは四季報初心者がまず目を通したい巻頭ページを紹介します。

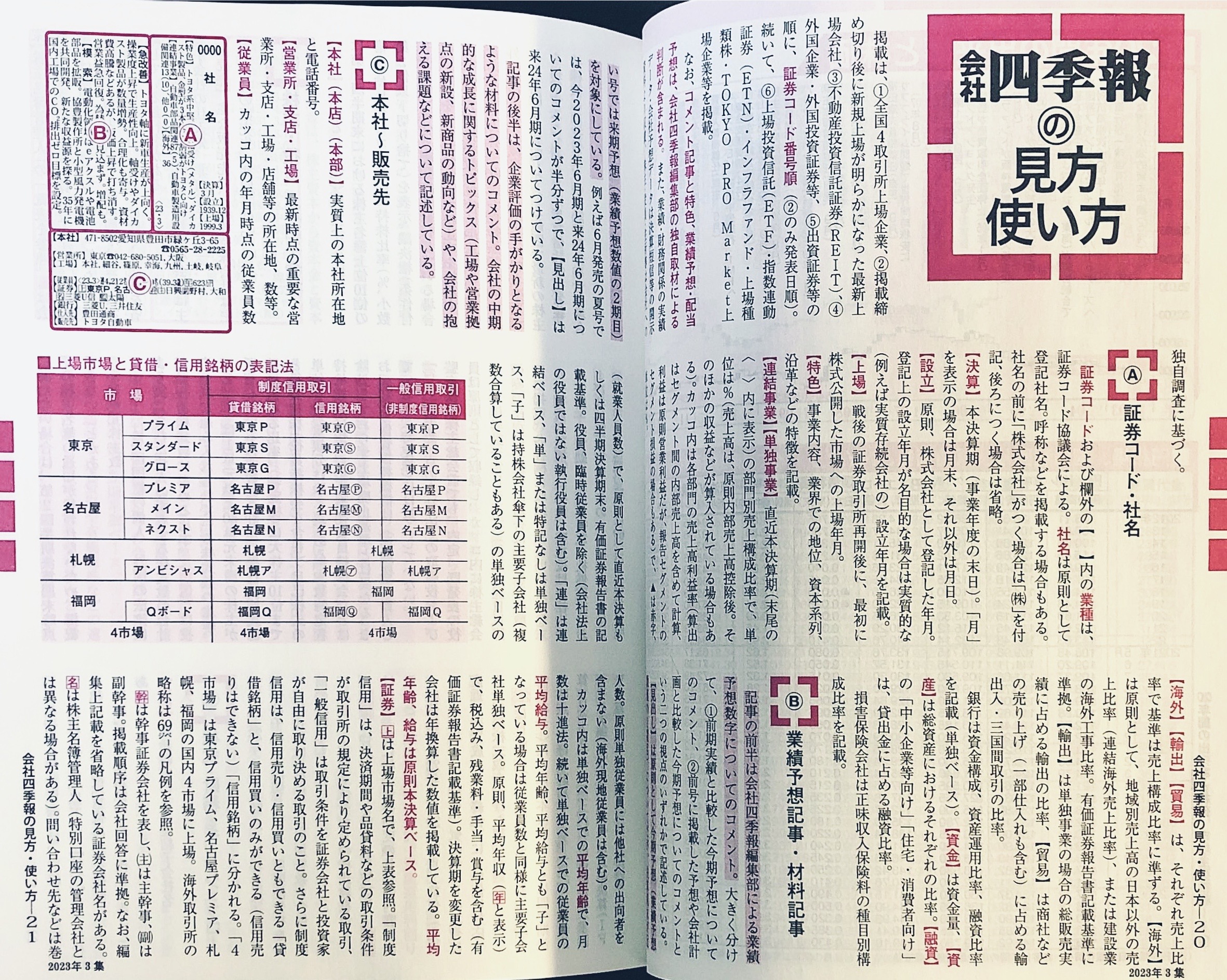

それは見開きの「早わかり 3分でわかる!四季報の読み方」というページです。

四季報のどの号を買っても必ず掲載されているので、まずはこのガイダンスを読んで、中身とルールをざっくり学びます。

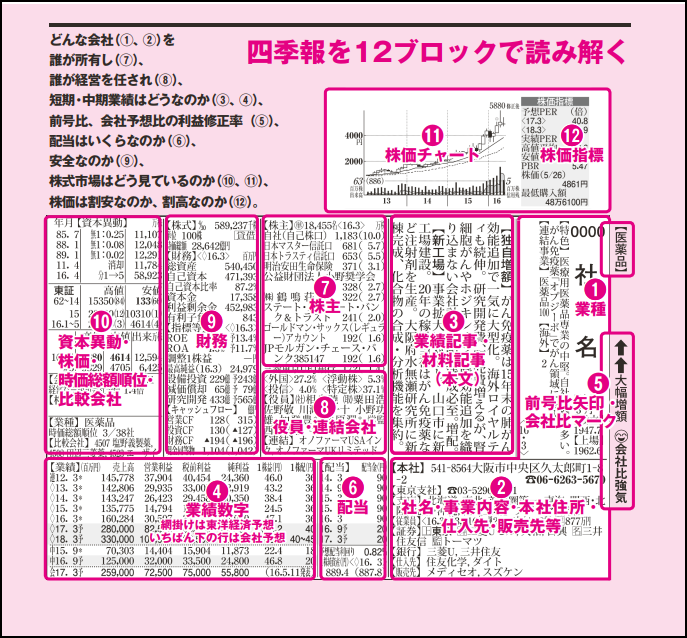

この「3分でわかる」ページでは、本文の銘柄情報を12ブロックに分けて解説しています。以下はその図解です(四季報2023夏号のAmazonページより)。

四季報の銘柄情報には小さな紙面にとんでもない数の情報がぎっしりつまっていますが、全部で12ブロックに分けて攻略しようというわけです。

さらにこの12ブロックは以下の5つのかたまりとしてとらえることができます。

⭕️基本情報ーー業種や社名、事業内容(ブロック①)、本社住所、電話番号、従業員数(ブロック②)など会社のプロフィール

⭕️業績推移と予想ーー今の経営状態や最新ニュースが文章で(ブロック③)、詳細な業績や配当金の推移が数字で(ブロック④⑥)、特筆すべき変化が矢印や顔マークで(ブロック⑤)掲載

⭕️株主・役員・グループ情報ーー大株主(ブロック⑦)、役員の顔ぶれ、会計をまとめる連結子会社(ブロック⑧)

⭕️財務・資本情報ーー会社の経営が健全かどうかを見る各種財務指標(ブロック⑨)、過去の資本移動や時価総額(ブロック⑩)など

⭕️株価情報ーー過去3年の値動きチャート(ブロック11)、割安度をはかる指標(ブロック12)など

5つのグループって考えると、ちょっと気が楽になるね

ばらばらじゃなくて、ちょっとずつつながってるんだね!

そうです。12のブロックはバラバラな情報なのではなく、有機的につながっているのです。

大きなくくりが理解できたら、「3分でわかる」ページの本文(①~⑫ブロックの解説)も目を通してみましょう。

まだ知らない用語だらけかもしれませんが、ここでは「そんな内容が書かれているのか」と大ざっぱに見ておくと、あとの勉強が楽になります。

もしここでブロック別の詳細を学びたいなら、巻頭ページにはもっとこまかいブロック解説があります。

「3分でわかる」からさらに数ページめくったところにある「会社四季報の見方 使い方」のコーナーです(以下)。

たとえば、業績欄の数字の並びの意味がよくわからない場合、該当する欄を読むと、

の順に、それぞれの意味や計算方法などが書かれていたりします。

「3分でわかる」がわからない状態で読んでもきっとちんぷんかんぷんでしょうけど、こういう詳細な解説ページがあることを覚えておくと、あとで実際にどんどん活用していくときすぐ参照出来て便利です。

ちなみに、四季報の巻頭ページや巻末ページをまったく読まない人も見受けられますが、それはかなりもったいないと思います。

ここで紹介した「3分でわかる」や「見方使い方」以外にも、特集やランキングにもうけのヒントを見つけたり、業績記事の見出し傾向から現在のトレンドなどを知ることもできます。巻末のETF・REIT・優待情報をもかなり便利です(字がこまかいですけど)。

四季報独自の記載ルールを知る

四季報には独自のルールがあります。ここがわからないと、いくら会計知識がある人でも何を意味しているのかまるでわからないというルールです。

いくつかありますが、代表的なものを解説していきましょう。

❶コメントに書かれているのは近い未来の話

コメント欄(ブロック③)にある業績記事と材料記事は、いずれもこれから起こる「未来」のことを書いています。

四季報は担当記者がきちんと取材して分析し、近い将来を予測・予想していることに価値があります。単なる過去の業績数字や会社発表情報の羅列ならほかに媒体はいくらでもあるわけで。

この「近い未来」のことを教えてくれるのがコメント欄なのです。

「業績記事」は、今後の業績がどうなるか方向感を示しています。

順調に推移しそうなのか、停滞したままなのか、はたまた赤字が続くのか。記者が総合的に判断した先行きが見出しを見るだけでわかります。

「材料記事」は、近く発生する、株価に影響しそうな大事な経営判断や計画などが書かれています。

企業の経営判断は無数にありますが、その中でも特に今後の経営の焦点になりそうな直近のトピックを抜き出しています。

工場を建設する、海外に進出する、どこどこと業務提携する、等々。経営資源をどこに振り向けていくか、後から見て業績の転換点になるような事項が書かれることも。

四季報のコメントは常に「未来を先取りしている」と考えて読むとしっくりきます。

❷業績予想のアミ掛けは四季報独自の予想

業績予想の欄には数年分の本決算と中間決算(第2四半期決算)の数字が上から順に並んでいます。

このとき、アミ掛けになっている部分(薄い灰色で強調しているところ)が四季報独自の予想です。

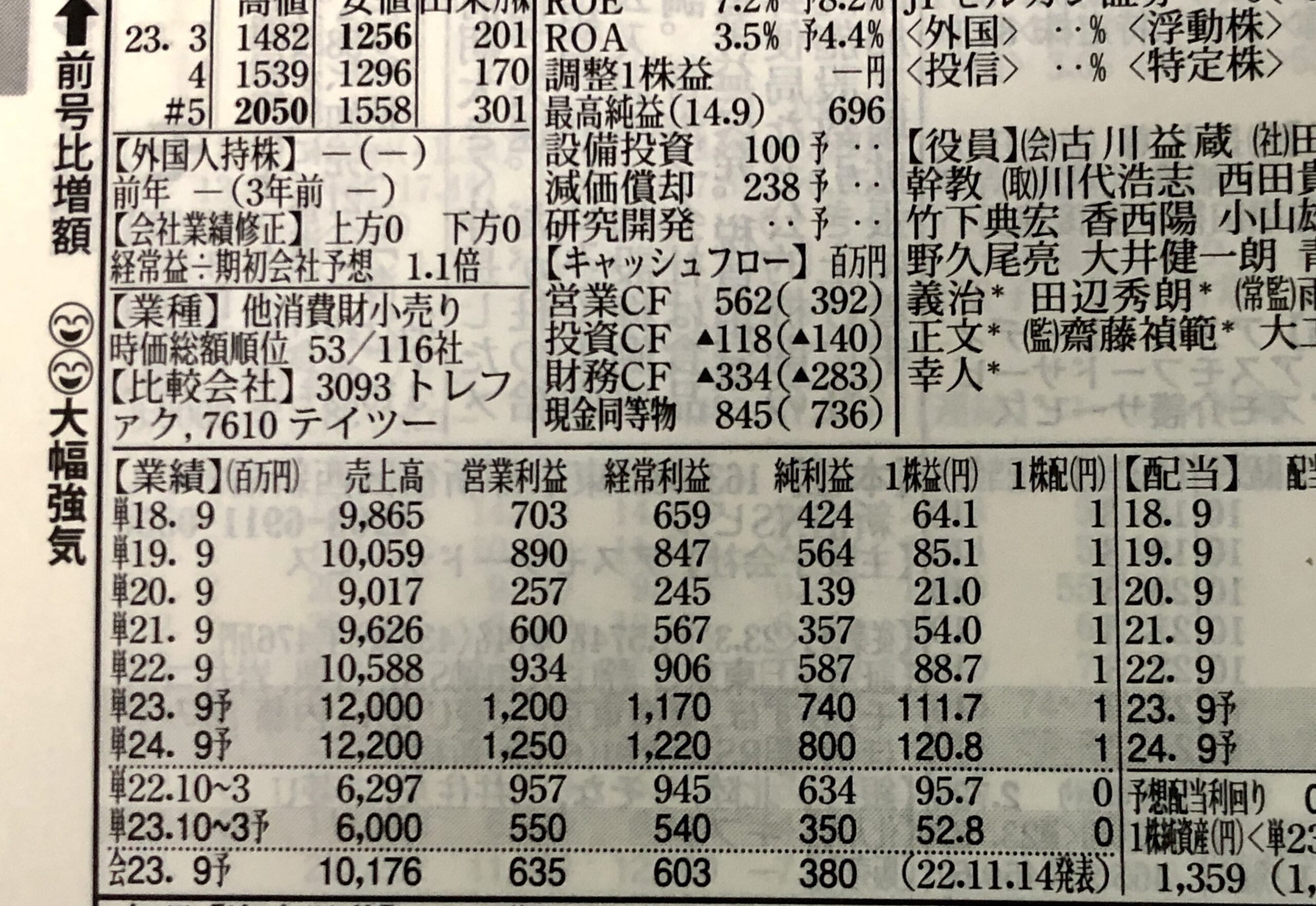

上の画像は2023年夏号(第3集)の「まんだらけ」の業績欄の数字です。

ちょっと見にくいですが、「単23.9予」「単24.9予」「単23.10~3予」の業績がアミ掛けになっています。これが四季報が独自に算出した今期ー来期ー中間期の業績予想です。

それぞれの上にある網掛けのない数字は、すでに会社が決算発表したもの。

会社が発表した今期予想の数字は、四季報予想と区別するため、一番最後の段に「会」の文字をつけて掲載しています。

四季報と会社発表の23年9月期の予想数字を比べると、

- 四季報予想ーー売上高120億、営業利益12億

- 会社発表予想ーー売上高101億7600万、営業利益6億3500万

と大きく異なります。ことに利益は会社予想の倍ぐらい四季報予想の方が大きいですね。

会社が予想の数字を発表したのが22年11月14日ですから、四季報夏号とは半年のギャップがあり、これが新しい予想につながっています。

実際、業績記事を読むと【再増額】と題して、訪日客の回復とECや海外出店効果で営業益が大きく増えることが書かれています。

四季報の予想と会社の予想に違いがあるのは、こうした会社発表との時間差で新たな好悪材料が出てくることもあるし、会社側がわざと保守的に見積もった予想を出すこともあるようです(まれに大風呂敷を広げすぎる新興企業もあるようですが)。

なぜ保守的に見積もるかというと、予想した数字を達成できないと株価が下がり、株主に経営責任を問われるのに対し、わざと予想をはずしておいて後から上方修正(=予想したより売上・利益が大きそうだと期末になって予想を変えること)するほうが株価が上がり、株主も喜ぶからです。

本来はできるだけ正確な業績見込みを出せる経営陣のほうがすぐれているはずですが、上場企業の中には毎回業績を上方修正する常連もあったりします。

「そろそろ上方修正を出すころだ」と株を先回りして仕込んでおき、発表を待って上がったらすぐ売却するという投資家もいるようです。

四季報のアミ掛け予想を会社発表の予想と比べて読むことで、会社の本当の実態を把握して投資に役立てることもできるわけですね。実際にうまくいくかどうかはわかりませんが、、、。

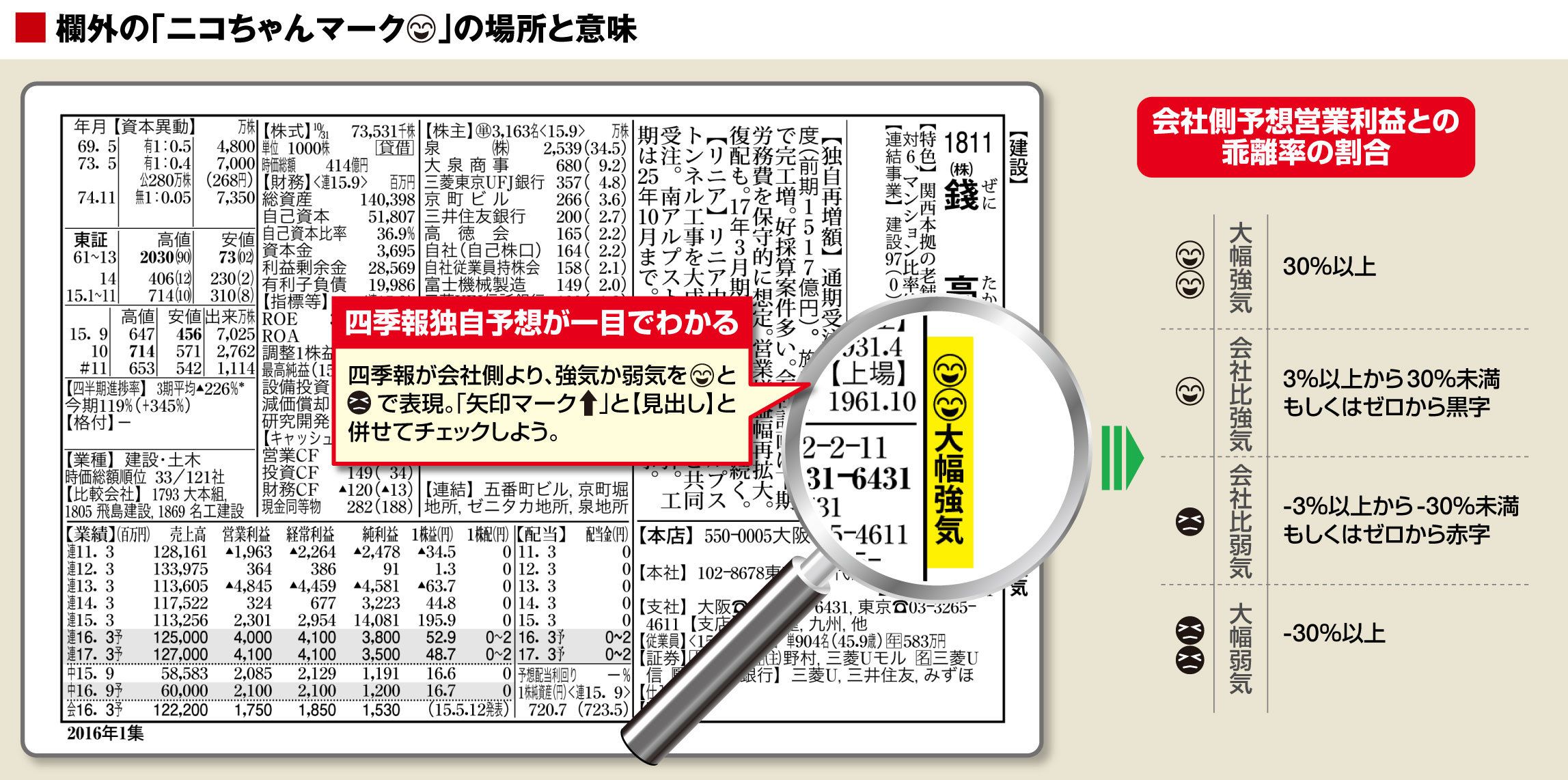

❸欄外のニコニコ顔マークは「四季報予想が会社側より強気」の目印

会社予想と四季報予想にへだたりが出ることがあると前項で説明しました。

この時、差がかなり大きい場合は欄外に顔マークを記してそれを教えてくれます。

ここでいう予想とは、本業のもうけを示す「営業利益」の予想のこと。この営業利益予想が会社が出す予想より差が大きい場合に顔マークがつきます。

出典:四季報オンラインの解説より

会社予想より強気に予想している場合はニコニコ顔、弱気の場合はダメ顔のマークで、さらに差が大きくなるとマークが2つずつに増えます。

ちなみに、営業利益の予想が前号より大きくアップすると、同じ欄外に上向きの矢印がつきます。30%以上増額していたらさらに矢印が2つ。

反対に、前号よりダウンしていれば下向き、変わらない場合は横向きの矢印で示しています。

前項で例に引いたまんだらけもちょうどニコニコマークと上向き矢印の両方が記されています。

業績予想の高低はそれだけ株価に与えるインパクトも大きいので、あえて目立つように記号化しているわけですね。

ひと昔前は「四季報相場」といって、発売日前日や当日に四季報を入手して、この顔マークや矢印の銘柄をチェックして我れ先に株を買ったり売ったりしたものです。

いまはオンライン四季報の普及もあってか、紙の四季報のそうした特別感はなくなりました。

ただ、業績の好悪が一目でわかるという意味で、これらの顔マークや矢印はまだ利用価値があります。

ニコニコマークさがすだけなら簡単そう

ちゃんと中身も読まなきゃだめ!

❹事業別の数字は売上の構成比、( )の中はもうけの大きさ

社名の左横に、銘柄の【特色】が書かれており、さらにその横に【連結事業】あるいは【単独事業】の項目と数字が並んでいます。

【特色】は銘柄の簡潔な紹介文、いわばプロフィールであり、【事業】とはその売り上げ構成の中身を部門ごとに分解したものです。

子会社を含むグループ全体は【連結事業】、子会社がない場合は【単独事業】を並べています。

事業部門別にそれぞれ数字がありますが、これが総売上高に占める割合を示しています。なので全部足すと合計が100になります。

わかりにくいのは( )内の数字で、これはその事業のもうけの大きさ(=営業利益率)を示したもの。

売上のうちいくらがもうけになるのかを示す数字で、高いほど効率よくもうけられる事業、低いのはもうけの薄い事業ということになります。

それぞれの事業部門のもうけの度合を示す数字なので、( )の数字を全部足しても100にはなりません。

仮にある企業の【連結事業】が「ゲーム 90(20)、コンサルティング10(40)」と書いてあったとします。この意味は、

⭕️売り上げの90%がゲーム事業+残り10%がコンサル事業(=合計すると100)

⭕️ゲーム事業のもうけ(売上高に占める営業利益の比率)は20%、コンサルティングのもうけは40%

を意味します。

ここから読み取れるのは、祖業あるいは本業のゲーム事業が売り上げの大半を占めるものの、新規事業あるいは子会社のコンサル事業のほうが儲けが大きい(利益率が高い)事業であること。

経営陣としては本業の売上はこれまで通り確保しながらも、新規事業を大きく伸ばして会社の第二の柱に育てていきたいのだろうなあ、などと想像することができます。

ちなみに同じ欄にある【海外】の数字は総売り上げに占める海外での売上高の比率です。製品の輸出や現地の工場生産の売上などですね。この比率が高いほど、グローバルに活躍している企業ということになります。

また、赤字の事業の場合( )内の数字にマイナスを示す▲がつきます。

以上4つの項目について見てきました。これ以外にも四季報独自の表記ルールはありますが、とりわけ知らないと困るルールに絞って解説しました。

四季報で優良銘柄を見つけるための基本4ステップ

この章では、数ある四季報の情報のうち優良銘柄を見つける上で欠かせない基本ポイント4項目をまとめていきます。

もう一度、以下のブロック別の構成を見ながら読んでください。

ステップ1ーー銘柄の基本情報をチェック

四季報のページでまずチェックすべきは、企業の基本情報です。

いつ創業して、どんな事業内容なのか。本社はどこにあり、従業員はどれくらいいるのか。どこから資材や商品などを仕入れ、主にどこへ販売しているのか。ブロックの①と②でこれを確認し、その銘柄の具体的な情報をチェックします。

もちろんこれだけでは情報は不十分で、ホームページなどをさらにチェックする必要がありますが、まずは大まかにでも情報を把握し、投資対象になりそうかどうか具体的なイメージをふくらませてみることが肝心です。

またブロック⑨の上のほうにある「時価総額」を見て、必ず会社の規模を確認するようにしましょう。

時価総額とは「株価×発行済み株式数」で計算される値で、100億円未満の小さな会社から何兆円もの大手企業までさまざまです。

初心者は株価の大きさばかり気にしがちですが、株価だけでは会社の大きさはわかりません。

また成長株に投資をするのか安定した大企業に投資をするのかを判断するのにも時価総額は重要です。

一般に500億円以下なら小型株と言われ、成長の余地が大きい一方、2,000億円~3,000億円以上ある企業は大企業で、成長の度合は大きくないものの安定感があります。

ステップ2ーー業績が伸びているかどうかをチェック

業績チェックは投資対象を見つける上でもっとも大事なステップかもしれません。

ブロック④、⑥をみて、売り上げや利益が伸びているかどうか、配当金額は増えているかを見てください。いずれの数値も年々大きくなっていればひとまず成長企業であると判断できます。

あまり細かな数字を見る必要はなく、増収増益で伸びているか、伸び率はどうなのかをざっと読む感じ。利益の数字に▲(赤字)が多い企業は投資先としては不向きですが、成長企業は研究開発費や広告などの販管費、工場などの設備投資などで赤字になっているケースもあるので、これが一時的なのか恒常的なのかを判断する必要があるでしょう。

また、ブロック③の業績記事・材料記事を業績予想と照らしながら見ることで、四季報担当者がその銘柄を今どのように判断しているのか読むことも大事でしょう。

さらに⑪のチャートを見て、直近数年の株価がだいたい右肩上がりで推移していれば文句ありません。

ステップ3ーー株価の割安度をチェック

業績が伸び、株価も堅調に伸びていても、実力以上に人気となっていることはあります。

そんなときに役立つのがブロック⑫の株価指標の欄です。

株価の割高・割安度を占う指標は多々ありますが、この欄の予想PERおよびPBRはその代表的な指標ですので、しっかり押さえておく必要があるでしょう。

基準となる数値は前章でも書きましたが、PERは平均値の15倍以下、またPBRは2倍以下がだいたいの割安の目安です。

もちろん、業種や成長度によってこの目安は変わってきます。

後ほど解説しますが、成長度の高い企業はすぐにPERが低下しますから、平均より高いからといって一概に割高と決めつけることはできません。

そうした事情も加味し、成長度や同業他社との比較もした上で、あくまでひとつの目安として判断することが大事です。

ステップ4ーー財務の健全性や稼ぐ力をチェック

いくら売上や利益が伸びているといっても、借入金を湯水のごとく使ってCMや販促を打っているのでは仕方ありません。

株主から集めた資本を働かせて効率的に売上・利益を上げることができるか、「自己資本を使った稼ぐ力」が大事です。

そこで見てほしいのが、ブロック⑨にある健全性・安全度・稼ぐ力をはかるいくつかの尺度です。

❶自己資本比率

これは総資産に占める自己資本の割合を示す数値で、30~40%以上あれば健全とされます。自己資本の反対が借入金などの「他人資本」です。自己資本が返済する必要のない資本なのに対し、他人資本は返す必要のある資本のため、この割合が大きくなると経営者は事業のコントロールがしにくくなります。返済に追われ、他からの借金がしにくくなるなど、計画通りに事業が展開しにくくなる事態を想像するといいでしょう。

❷ROE(自己資本利益率)

これは株主が出資したお金をいかに効率的に使って利益を出しているかを示す指標です。日本の上場企業は全般的に数値が低く、改善のため「8%」という目標値が掲げられたことで近年注目が集まっています。海外投資家は特にこの数値を見て投資先を選んでいますので、企業側も無視できなくなっています。

➌ROA(総資産利益率)

ROEに似ていますが、こちらは借入金などの他人資本も含めた会社のすべての資産からどれだけ効率的に利益を生んでいるかをはかる指標。同じ利益を分子に、割り算する分母が他人資本の分だけ大きくなるため、ROEより数値自体は小さくなります。平均して5%以上なら優良とされる一方、ROEより極端に低い場合は金融機関に大きな負債を抱えている可能性があります。ただし、大規模な工場など資産が巨大な企業もROEが低くなるので、やはり同業種間で比較する必要があるでしょう。

❹キャッシュフロー(CF)

財務の欄の下にある【キャッシュフロー】は稼いだお金とそれをどのように使っているかを見る大事なファクターです。四季報には3種類のCFが書いてあります。

- 営業CFーー本業のもうけで得たお金の出入りを示す。これが大きいほど再投資や負債返済にあてることができ、成長も加速していきます。まだ若い、成長途上の企業は人件費などの負担が大きく、マイナスになることもありますが、早めにプラスに転換するほうが望ましいです。

- 投資CFーー設備投資など新事業や事業拡大に向けて使った資金の出入りを示す。出ていくお金なので▲(マイナス)になるのがふつうで、まれに資産を売却した場合などにプラスになります。

- 財務CFーー銀行借り入れなどで調達した資金の出入りを示す。財務CFは借入たときはプラスで表され、返済した場合▲となります。

これ以外に覚えておいてほしいのが、

- フリーCFーー本業で得た営業CFから事業拡大のために使った投資費用を差し引いたお金(計算式は営業CF+投資CF)を指す。最終的に余剰となって残ったキャッシュで、自由度が高いことからこの名前になっています。紙の四季報には出ていないので自分で計算するしかありませんが、見かけの利益成長よりこちらの増加率を重視する投資家も少なくありません。

なるほど!まずはこの4ステップでやればいいのか!

これって今までテクニカル分析一筋だった人にも役立ちそう!

「今まではFXが中心だったのですが、FXをやめて個別株売買にシフトできました。

テクニカル分析しか行っていなかったので、経済指標が株価等にどのような影響を及ぼすか分かっていなかったのですが、GFSに入校したことで投資に必要な知識を得ることができました。

今までは丸腰で戦場に向かっていたのが、ちゃんとした武器と防具を装備して戦場に向かえるようになった感じでした」

>> インタビュー全文はこちらで読めます

投資歴10年、GFSに入校後投資スタイルを変えて自信がもてた40代男性

実際に四季報で銘柄を探して読んでみよう(実践編)

ここまでざっくりと四季報の読み方や押さえるべき基本ポイントなどを学んできました。

時間をかけて読み込んだ方は、会計の基礎やルール、業績・株価をみる指標についておおまかに把握できたのではないかと思います。

しかし、それでもまだ、頭の中でほんの少し見方をかじったにすぎません。本番はここからです。

実際に銘柄を探し、業績や株価の数字を眺め、担当記者の内なる声に耳をかたむけ、長期的に有望な銘柄かどうかを判断して投資を実践しなくてはなりません。

ここでは実際に銘柄を探す作業を通して、ここまで学んだことを活かして情報を得る作業をしていきましょう。

知っている企業を探してみる(探し方は2通り)

まずは、自分の知りたい銘柄を四季報の該当ページで探してみましょう。特になければ知っている銘柄でかまいません。

探し方は2通り。

❶社名索引を使う

1つは前章で見た「四季報の見方使い方」の数ページ後にある「社名索引」を使います。

ここでのルールは、社名のアルファベット、カタカナ、ひらがな、漢字の読みの順に並んでいること。

たとえばトヨタ自動車を例にとって探してみましょう。

トの欄を見ていくと、比較的前のほうにカタカナのトのつく企業名が出てきて、

「7203 トヨタ自動車・・・1398」

と出てきます。

この社名の前の数字は証券コードといって、上場企業1社1社にわり振られた固有の番号となっています。

社名の後の数字はページを示していますから、ここで1398ページを開いて探せばいいのです。

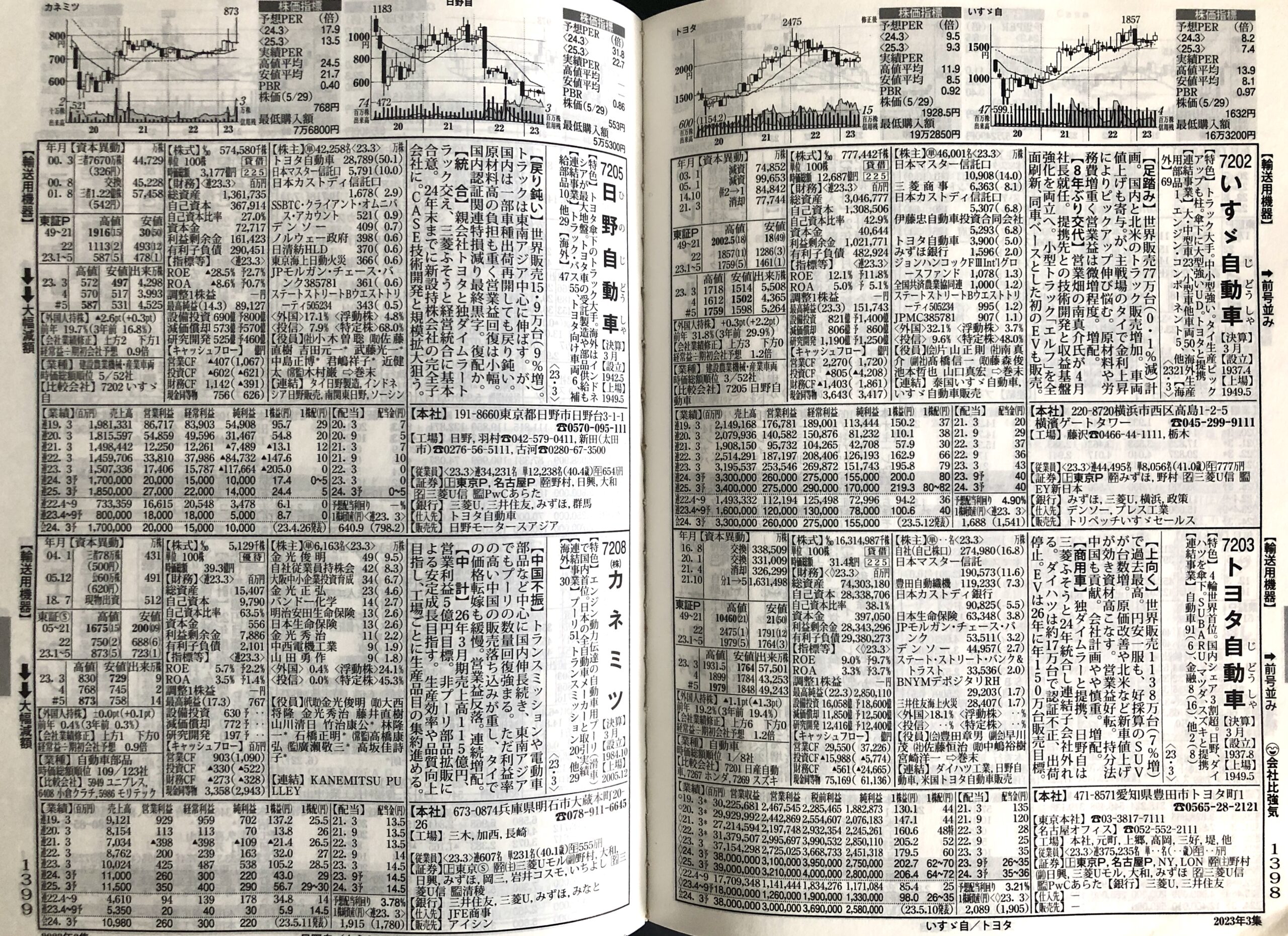

そうすると下のような見開きで上下に2銘柄ずつ、計4銘柄の情報がのったページが出てきます。

この右下がトヨタの欄です。ページ上にはチャートと株価指標が出ています。右側が上段の銘柄、左側が下段の銘柄のチャートです。

❷証券コードから探す

もうひとつの調べ方は、上記で説明した「証券コード」から探す方法です。

四季報の銘柄情報はこの証券コードの数字の若い順に並んでいます。証券コードがわかっている場合はその数字を頼りに探したほうが、索引を使うより早く銘柄ページにたどりつけるのです。

トヨタは7203ですので、7000番台をめくっていくと見つかります。

この証券コードは業種ごとにつけられているため、まわりには同じ業種の企業が並んでいます。上の見開きページを見ると、トヨタのまわりには自動車関連メーカー(=輸送用機器)が並んでいるのがわかりますね。同業他社をパッと見比べられるのは紙の四季報のいいところです。

ただし、近年新しく上場した企業などは割り振る番号がなくなっていたり、業種分けが難しくてなんでここにあるんだろうという証券コードになっていたりしますので注意してください。

あと、ときおり番号が抜けていることに気づくと思いますが、これは上場廃止になった銘柄の欠番です。

新規上場した銘柄は証券コードにこの欠番があてがわれますが、同じ業種に新規上場がない場合はずっと欠番のままになっています。

数字の意味がわかるまで隅々(すみずみ)まで読み込む

お探しの銘柄が見つかったら、あとは前章までで学んだ見方を使って、隅々まで数字を読み込んでみてください。

漫然と眺めているだけでは四季報読みは上達しません。

わからないことだらけと思いますが、言葉や数字の意味することをひとつひとつ調べながら、関連するブロックを順番に読んでいくといいでしょう。

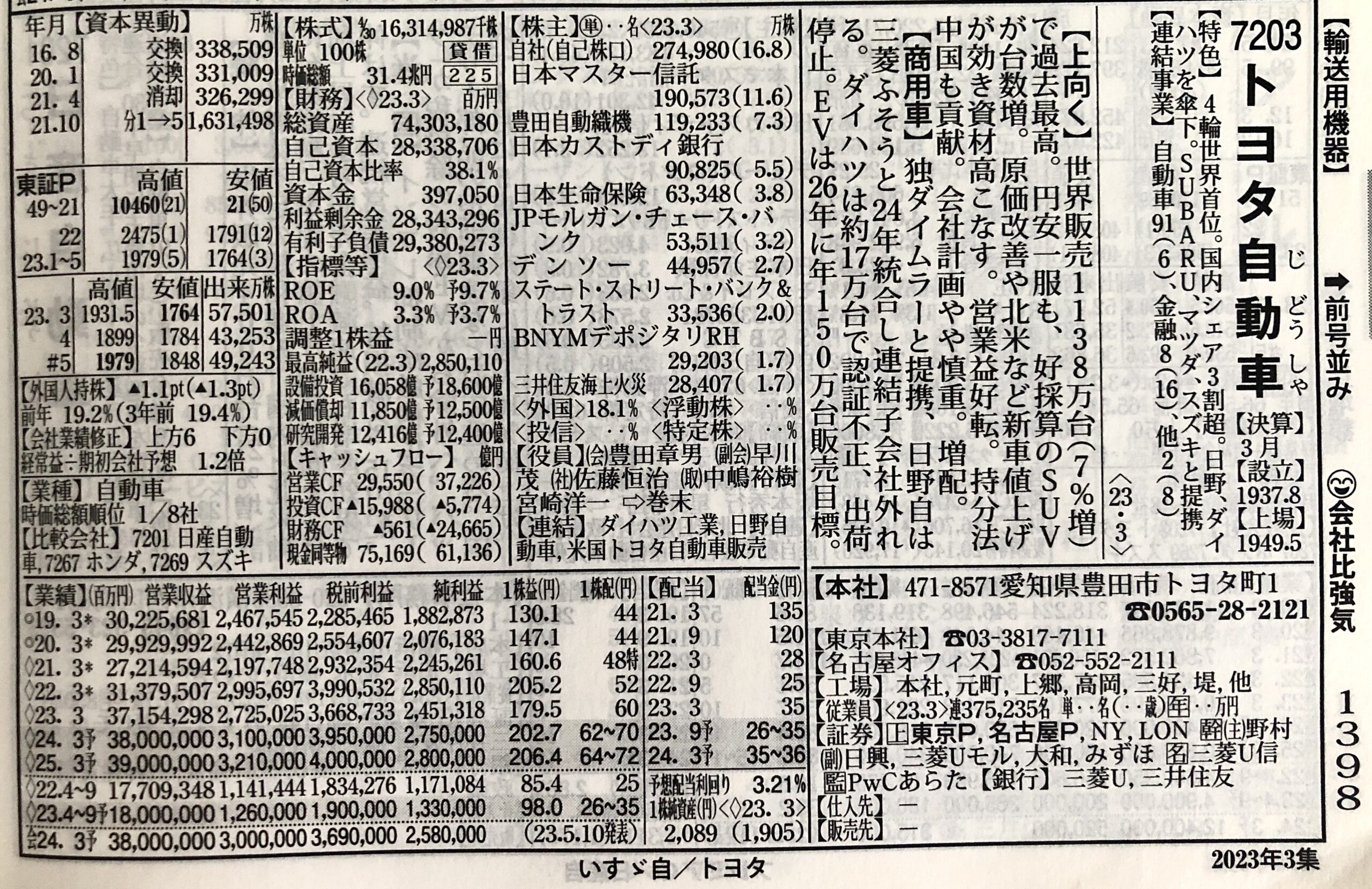

ではトヨタのページを拡大して見てみましょう。

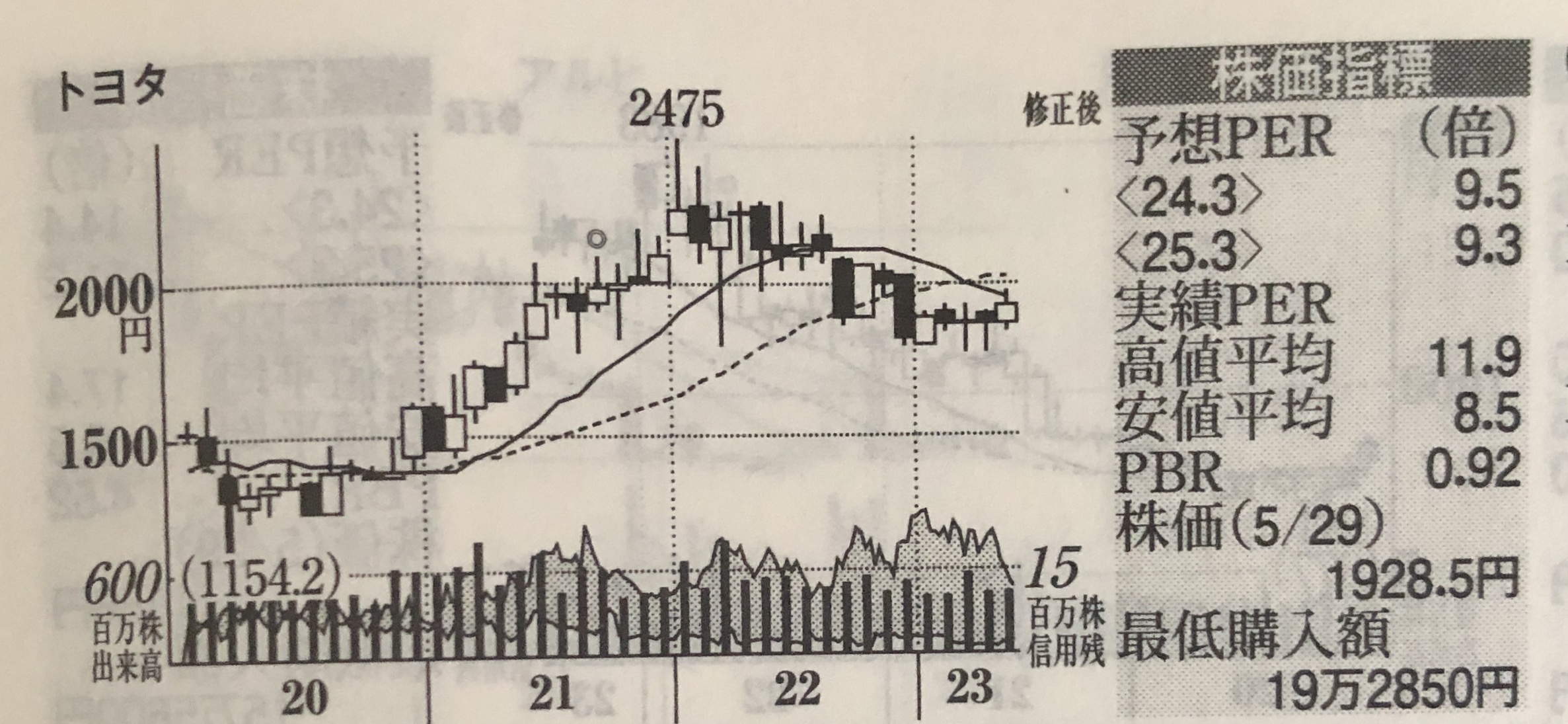

これが2023年夏号のトヨタのページです(下の画像はページ上部にあるチャートと株価指標)。

これらを眺めて、どんどん気が付くこと、わかることを発見してみてください。

以下は筆者が実際に見て頭の中で考えたこと、気づいたことを文字化してみた内容です。ちょっと長めですが、当該ページとにらめっこしながら読んでみてください。

欄外の矢印は横向きなので、営業利益予想は前号と変わっていないな。でもニコニコマークということは、四季報予想がトヨタの発表より上を見ているってことか

実際の数字はどうなっているんだろう。左下の業績欄で2024年3月期の営業利益予想を見てみると、四季報独自予想(網掛けの「◇24.3予」の数字)は3兆1000億円。会社発表の予想(一番下の「会24.3予」の数字)が3兆円ちょうどだから、四季報は会社発表より1000億円多いと予想しているってわけだ

担当記者が会社予想より強気に見ている理由はなんだろう。なになに、業績記事に【上向く】とあるぞ。ふうむ、採算性の高いSUVの売り上げが伸びるほか、北米販売の新車の値上げで資材高騰をカバーできると見ているわけか。増配もあるんだな

増配がどれくらいか、業績予想で見ておくか。一番右の「1株配」に今期(24年3月期)は62~70円と書いてある。確かに前期(23年3月期)の60円より2~10円増えると予想しているな

その横の配当欄も見ておこう。トヨタは中間決算の9月と本決算の3月に配当を出しているのか。ということは前年9月と本年3月を合わせた配当が左の業績欄の年次配当と同じになるってことだから、、、。おや?21.9と22.3を合わせた配当は148円?業績欄の22.3の52円と計算が合わないぞ?そもそも21.9から22.3にかけて配当額がかなり減ってる。前年度とくらべて業績は悪化してないのに、なぜだろう

左上の「資本移動」に理由があった。「21.10 分1→5」とある。2021年10月に株式を5分割したんだな。10000円以上したトヨタの株がこれで2000円ほどになって、それに合わせて1株あたりの配当金も5分割されていたんだな。配当欄の数字は実際に支払われた金額だけど、業績欄の配当の分割後の調整値だから、実質的には配当は減配していないとわかる

チャートも見てみよう。21.9までは株価が10,000円以上あったはずだけど、こちらも分割後に調整されているから、株価が大きく急落したようにはなっていない。よく見ると21.10のローソク足の上に小さく◎がついている。これが分割した合図だな

分割前の株価は本当はどのくらいだったんだろう。資本移動の欄で「高値/安値」を見てみよう。「49~21」、つまり上場年の1949年から分割前の2021年の間の最高値は「10460(21)」とある。2021年に10460円をつけたのが分割前の最高値だったのか。日本株の取引は100株単位だから、このときは100万円以上お金がないと買えなかったな

分割後の高値は?同じ欄に「22 高値 2475(1)」とある。2022年1月の2475円が分割後の最高値か。分割前だったら(×5)単純計算で12,375円、購入には123万円超が必要だったということか。でも5分割のおかげで25万円以下で買えるわけだ。あ、チャートにも最高値2475の表記があった

チャート右の「株価指標」欄にはこの夏号編集段階の最新の株価が出ている。5月29日で1928.5円。2475円を付けた後はじわじわ下落して、もはや20万円を切る資金でトヨタ株が買えるようになっているんだな。株式分割して投資家が安く買えるようになったからって、単純に株価が上がるわけじゃないってことだな

最高値をつけた月のローソク足は白色。陽線だ。つまりこのひと月は、ローソクの底辺からスタートして上辺まで株価が上がったということ。でもローソクの上に長い上ひげ(線)がある。ということは、月の途中にいったん2475円まで急上昇したけど、長くは続かず、その後ひげの下まで落ちたんだな

株価指標にある予想PERを見ておこう。PERは株価が1株利益の何倍になっているかを示す「株価収益率」という指標だから、高いほど投資家の期待値が高いわけだけど、、、24年3月予想で9.5(倍)。日本の上場企業の平均はPER15倍前後と言われるから、トヨタはそんなに高くないなあ。けっこう割安かもしれない

PBRはどうだろう。PBRは株価が1株当たりの純資産の何倍まで買われているかを見る「株価純資産倍率」という指標。一般的に2倍以上だと割高と判断されるけど、トヨタは0.92!全資産をお金に変えた金額より時価総額のほうが安いってことか。販売台数世界一、世界中に工場を持つ人気自動車メーカーが1倍割れを起こしているとは意外だなあ。これは買いかもしれないぞ!

長いひとりごとだったね!

・・・・・

、、、とまあ、こんな感じで見ていくわけです。まだまだ探せばいろいろな気づきがありますが、きりがないのでこのへんで。

筆者の場合、2章のステップを若干無視していますが、まず業績推移を見て、それから配当や株価、そしてPERなどの株価指標に目が行きます。

ちなみにPBR1倍割れの企業は、株式市場で集めたお金を増やす経営努力が足りず、投資家の評価が低いと判断されます。2023年に東京証券取引所が改善要求を出したため、対象企業は時価総額(発行済み株式数✖️株価)を上げるなにかしらの対策を打ってくると予想できます。

1倍割れのトヨタも何かしてくるかもしれません。時価総額を高める手っ取り早い方法は、自社株買いをして流通する株式数を減らす、もしくは増配する、あるいはその両方をして純資産(現金)を減らし、株主に「これから上がるよ」と魅力をアピールすることです。

いずれにしても株価を高めない限りPBRは改善しませんから、これからはPBR1倍割れの日本株が狙い目となっていきます。

みなさんも四季報の数字を分析して、さまざまな情報とかけあわせて今が買いどきの株を探してみてください。そのための読むべき基本ポイントを次の章にまとめました。

四季報で成長株を見つけるプロの活用術5選(応用編)

基本的な見方やチェックポイントがわかるようになったところで、ここからはプロの投資家が四季報をどう読み、どこに注目して投資に役立てているか、四季報の参考書などで見つけた活用述を紹介していきたいと思います。

とても全部は紹介しきれませんが、筆者の経験に照らして納得感があり、初心者にも役立つものをピックアップしました。

営業損失が大きく減る銘柄が化ける

成長度合いの大きい企業は必ず数値になって表れます。

売上高も大事だけど、株価に直結しやすいのは本業の儲けである営業利益の伸び。

営業利益の変化率が前号に比べて大きい銘柄には欄外に矢印をつけて目立たせていると先の章で説明しました。上向きの矢印2つの場合は特に大幅な増益が見込まれていることから、株価への影響も大きいと予想できます。

とはいえ四季報が発売されるころにはすでにこの情報は株価に織り込まれて上がってしまっていることが多いです。

しかし、利益面でプロが注目する変化率がもうひとつあります。それは営業損失の縮小、すなわち「赤字幅の縮小」です。営業損失が大赤字から小さな赤字に変化するのは、営業利益が飛躍的に伸びるのに等しい変化と考えられるのです。

赤字企業は最初から相手にしない投資家も多いので、注目度がそれほど大きくならないのも好都合。赤字縮小は成長企業の事業が軌道に乗り始めた前兆であり、近々の決算で黒転(黒字転換)ともなれば一気に株価がはねあがること必至です。それをこの赤字幅の大幅縮小の段階で気づいて、先回りして株を仕込んでおくのです。

2期の予想PERを比較して大きく低下する企業を探す

ページ上部の株価指標の欄(ブロック⑫)には今期と来期の2期分の予想PERがのっています。

PER(株価収益率=株価÷1株利益)は投資家の期待の表れであり、大きすぎると割高と判断されることは先に触れた通り。

ただ、成長著しい企業の場合、分母の1株利益は年々大きく伸びるため、株価が変わらないと仮定するとPERの値は逆に小さくなります。

なので、2つの予想PERを比べて、今期予想より来期予想の数字が大きく低下していれば、成長度合いの大きい企業だと判断できます。

足元の株価を見て、まだ大きく上がっていないようなら先回りして仕込んでおくのもありです。

オーナー社長、地方企業に成長の妙味あり

四季報には「株主」の欄に代表的な株主(大株主)の名前が出ています(ブロック⑦)。

そこから目を下に転じると、同じブロックに代表や役員の名前が出ています。

成長企業を探すとき注目してほしいのは、企業の代表が筆頭株主であること。つまり上の株主欄にも下の役員欄にも同じ名前が最初に出てくる企業を探せということです。

ある調査によると、創業者が社長の場合の10年間の株価上昇率は平均して約7倍、サラリーマン社長(雇われ社長)の場合は平均3倍と大きな開きがありました。

さらに社長が自社株を保有していない会社の株価上昇率が25%なのに対し、5%以上保有している場合は上昇率41%、10%保有している場合はなんと上昇率77%と、かなり株価成長に違いが出ます。

ゼロからスタートして株も保有している創業社長と、そこが会社人生のゴールであるサラリーマン社長では、事業へのやる気がまったく違うということなのでしょう。

ちなみにわたしたちGFSでは、社長に限らず、会社の役員がどれだけ自社株を保有しているかも重要な要素と教えています。

経営陣が会社のオーナーであることで、意思決定が迅速に行われ、業績と株価に直結するわけです。

- 時価総額500億円以内

- 上場10年以内

- 役員保有比率30%以上

私たちGFSでは、このようなポイントが銘柄選びの目安になると考えています。

「GFSの無料特別講座」では、さらに詳しく掘り下げて銘柄選びのポイントを公開しています。

もうひとつ、投資家のプロたちが注目するのは、地方発の光る企業です。

週刊東洋経済が以前、上場企業の代表が現在の役職(社長やCEOなど)に就いてから直近の決算期までに時価総額(株価)をどこまで高めたかを調査した結果、上位30社のうち11社が関東圏以外の地方発祥企業で占めました。

2位(株価94倍)北の達人コーポレーションは札幌市、4位(株価76倍)トリケミカル研究所は山梨県上野原市、5位(株価65倍)神戸物産は兵庫県加古川市、6位(株価58倍)シノケングループは福岡市、などなど。

ほかにもユニクロで知られるファーストリテイリングは山口県、ニトリホールディングスは北海道など、地方発の会社が日本を代表する企業に成長しています。

四季報では会社のプロフィールが書かれたブロック②に本社所在地が書かれています。

わりと見落としがちですが、成長企業は首都圏や大都市ばかりにあるのではないことを覚えておいて、チェックしてみるのもいいかもしれません。

社員数・平均年収が急に伸びている企業は成長度が大きい

これもまた四季報読みの達人ならではのニッチな読みどころですが、社員数と平均年収が急に増えだした企業は大化けの可能性を秘めているといわれます。

従業員数と平均年収は本社・支所と同じブロック②の中ほどに出ています。

実は四季報の平均年収にはボーナスと残業代が含まれているそうで、事業が軌道に乗って忙しくなってくれば、当然社員の年収が伸び、従業員数が急拡大します。

前項で紹介した北の達人コーポは株価が20倍に上昇した2017年から2018年にかけて、平均年収が394万円から一気に531万円へと大幅に増えました。初任給も1年で10万円も引き上げていたそうです。

こうした早急な給料引き上げは人材獲得に不可欠ですが、なかなかオーナー社長でないと決定できないものです。こうした変化にいちはやく気づくことで、成長株にあやかることもできるのです。

ただし、四季報には直近の平均年収と従業員数しか出ておらず、それだけ見ても変化がわからないのが残念なところ。

この指標は毎号四季報を購入し、継続して観察しているからこそ見つけられる変化なのでしょう。

少しポジティブなコメントに注目

担当記者の書いた業績コメントには【 】でごく短い見出しがついています。

これを毎号全部チェックしてトレンドの変化を観察する四季報読みの達人がいますが、そこまでしなくても好調企業だけならコメントを読むだけで十分です。

ただ、【絶好調】【最高益】などだれがみても好調な見出しの銘柄はすでに人気化して株価にも織り込まれ、高値になってしまっているケースが多いもの。

そこでプロが注目するのが「ちょっとポジティブ」な見出しとコメントです。具体的には【着実増】【堅実増】【堅調】など、一見地味かなという見出しのついたコメント。

これだと人気化して急騰することがない半面、穏やかに株価が上がり続けるのだとか。

担当記者のコメントは四季報の読みどころの1つですが、このような読み方を知るとまた楽しみが広がりますね。

あんまり目立ちすぎると人気しすぎちゃうってことか

あたしのことかな!

四季報の見方を学べる参考書4選

今回この記事を書くにあたり、四季報の読み方を指南する代表的な参考書を何冊か読み込みました。

いろいろな四季報読みの達人が経験豊かに知見を語っていて、いろいろ学ぶことが多かったです。

どの読み方が正解というわけではなく、達人それぞれが自分の投資手法に合う独自の読み方を持っていて、それを投資に活かしているのだなと感じます。共通する知見もちらほら見受けられたのも収穫でした。前の章の内容にも一部反映しています。

以下に、特に参考になった4冊を紹介します。

(*書名をクリックするとAmazonの当該ページに飛びます)

会社四季報編集部『会社四季報公式ガイドブック』(東洋経済新報社)

四季報巻頭の「見方・使い方」がやややさしさに欠ける通りいっぺんの解説なのに対し、こちらはそれを100倍わかりやすくした親切な道案内になっています。各章がブロック別になっているので、四季報のどの部分を解説しているのかビジュアル的にもわかりやすく、読みながら会計の基礎知識も身に着きます。初心者の方に最初の1冊としてもっともおすすめです。

山本隆行著『伝説の編集長が教える会社四季報はココだけ見て得する株だけ買えばいい』(東洋経済新報社)

上記の公式ガイドブックが辞典的に使えるガイドだとすれば、こちらは読み物的な面白さのあるガイドブックという感じ。四季報の基礎的な読み方がわかった上で、さらに数字や項目の深読みを教えてくれます。企業担当の記者からのたたき上げである「伝説の編集長」だけあって、取材や内容の内輪話や独自の調査結果なども充実。初心者はもとより、四季報上級者が読んでも楽しめます。

石井勝利著『株「会社四季報」の鬼100則』(明日香出版社)

著者は「鬼100則」シリーズで知られる経済評論家兼超ベテランの投資指南者。ベテラン投資家ならではの読みのポイントを既刊の「鬼100則」同様、見開き2ページで1則のルールで簡潔に指南してくれます。「記者だって間違うこともある」「隅から隅まで読むな」など、上記2冊と比べて批判的に情報の取捨選択の大切さを語っているのが勉強になります。

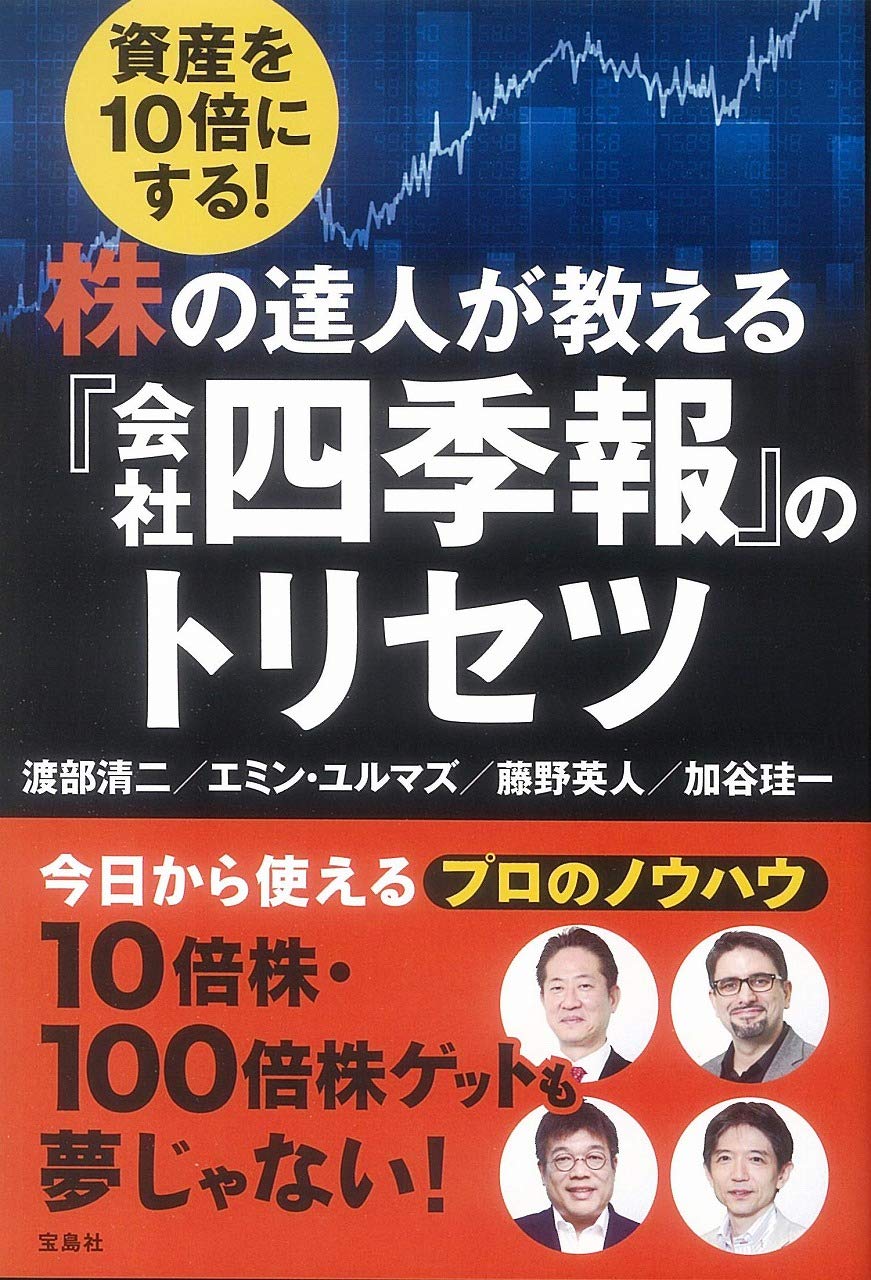

渡部清二ほか著『資産を10倍にする!「会社四季報」のトリセツ』(宝島社)

四季報100冊読破で知られる渡部氏はじめ、投資の専門家4人の著者がそれぞれの読み方を披露した本。それぞれ単著もたくさんある人々で、持論とからめて解説しているのが面白いです。とりわけ「ひふみ投信」で知られる藤野英人氏(レオスキャピタルワークス代表)のパートが短いながら示唆に富んでいて、読んでいて大いに参考になりました。

まとめ

四季報の読み方の徹底解説、いかがだったでしょうか。

まずはブロック別にきちんと数字の意味が読めるようになること。その上で、有望銘柄探しの基本ポイントを押さえ、最終的には自分の投資スタイルに合う独自の読み方を発見できるようになると理想です。

投資経験者とそうでない人とでは四季報の読み方にどんなが違いが表れてくるのでしょう。

筆者が思うに、おそらく「妄想力」が違うのではないでしょうか。

妄想力とは、一見無味乾燥に見える四季報の膨大な数値情報から、個別企業の成長ストーリーをビビッドに思い描けるかどうかということです。

もちろんそれは四季報単体を読んでいるだけで養われるものではなく、さまざまな投資の知見を広げ、経験を積んでいくことで少しずつ見えてくるものだと思います。

四季報という格好の道案内で投資の世界に足を踏み入れたなら、総合的な妄想力を養えるまでとことん勉強してみてはどうでしょうか。

わたしたちGFSは、お金と投資に関する2,000超の講義動画でいつでもあなたの投資の勉強のとびらを開く用意をしています。

まずは「GFS監修 投資の達人講座」を受講されることをオススメします。

これまで40万人超が受講し、将来的なお金の不安から解放される人が続出している人気の講座です(興味のある人は、下のボタンからどうぞ。詳細ページに飛びます)。

なんか読めるような気がしてきた!

気のせいだな!