投資を勉強すると必ず耳にするであろう投資用語のひとつに「複利」が挙げられると思います。投資をする上で複利を活用しない手はない。複利は凄い。などと言われていますが、複利がどんなものなのか、その仕組みを理解している人は少ないと思います。

そこで今回は投資用語のひとつである「複利」について解説したいと思います。

「複利」はかの有名な物理学者アインシュタインが「人類最大の発明」「宇宙で最も偉大な力」と呼んだことでも有名です。

将来の運用成果に大きな変化をもたらす「複利」とはいったいどのようなものか

「複利」とそうでないものではどれくらい運用成績に変化があるのか

「複利効果」で資産の増え方はどのように変わるのか

「複利効果」を得るために必要なことはなにか

「複利」での失敗とはどのようなものなのか

といった内容を紹介します。

今回は投資用語のひとつである「複利」について解説したいと思います。

この記事を読み終わるころには「複利」への理解が深まり、効率的な資産運用を行うための知識を身に着けることができます。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

利息の計算方法は「複利」と「単利」の2種類

投資における利息の計算方法は「複利」と「単利」の2種類があり、それぞれ利息の活用方法に違いがあります。

ではどのように違うのか、それぞれ詳しくみていきましょう。

1-1. 複利とは

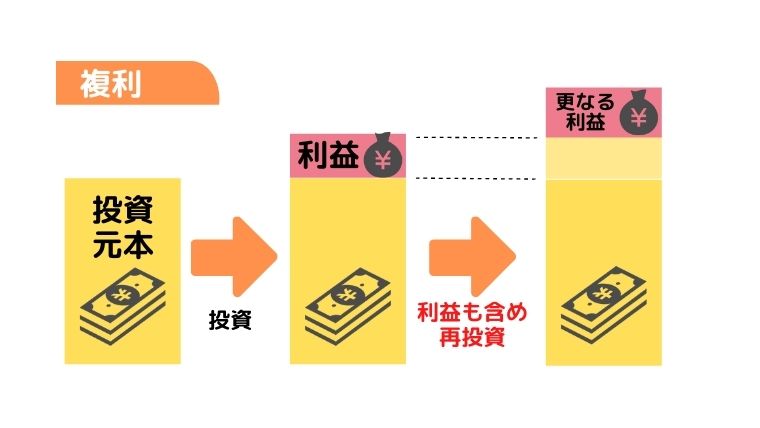

複利とは、投資で出た利益を投資元本(初期の投資額)にプラスして再投資することです。利益を再投資することで新たな利益が生み出され、ふくらんでいく効果が期待されます。

複利で得られる利息の計算方法は以下の通りです。

元利(元本+利益)✖️ リターン

1-2. 単利とは

単利とは、投資で出た利益は毎回受け取り、投資元本で運用を続ける方法のことです。

単利で得られる利息の計算方法は以下の通りです。

1-3. 複利と単利の違い

上記で説明したように、複利と単利の違いは投資で出た利益を次の投資に回すか・回さないかです。

では実際にどのような違いが出るのでしょうか。

たとえば、年利10%の投資先に100万円を投資したとします。複利と単利では以下のように違いがでてきます。

3年間の利益合計に注目してください。複利では利益合計が33.1万円になっているのに対し、単利では30万円となっています。その差3.1万円です。3年間でこれほどの差がでました。

さらに、複利の利益に注目してください。利益は年々増えていますね。複利は時間をかけることで大きな効果を発揮します。

複利効果をさらに学びたい方におすすめ

これから投資を始めたいと思っている方におすすめなのが、私たちGFSが監修する「投資の達人になる投資講座」です。

2時間の動画で、投資のプロから「複利効果で収入を増やす方法」や「投資の本質」を学ぶことができます。→ 【無料】投資の達人になる投資講座の視聴はこちら

複利のチカラをより実感してもらうため、2章3章でその凄さをお伝えしていきます。

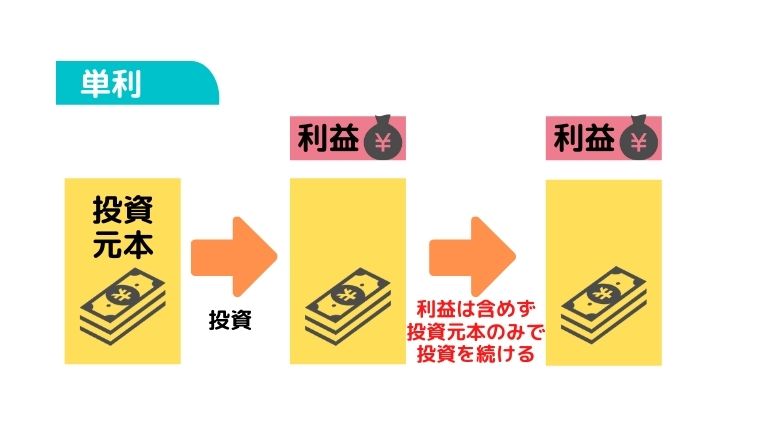

一括投資の複利計算に役立つ「72の法則」

複利の効果を表した公式が存在します。それが「72の法則」です。

「72の法則」とはなにか、複利とどう関係があるのかを解説していきます。

2-1. 一括投資で「複利運用」した運用資産が2倍になる年数を計算するなら

「72の法則」とは、一括投資した資産が何年で2倍になるのか簡単に計算できる公式になります。資産が2倍になるというのは、100万円が200万円になるということです。それを達成する期間がどれくらいかかるのか求めることができます。

その公式は下記のとおりです。

たとえば金利が1%、3%、5%、10%の場合、どれくらいの期間で資産は2倍になるのでしょうか。計算してみた結果が以下の図です。

このように、資産が何年で2倍になるか簡単に計算することができます。金利が高ければ高いほど、資産が倍になるスピードが早いことが分かります。

ちなみに、この公式は複利で運用した時に適用されます。単利で運用した場合には別の法則が適用されます。

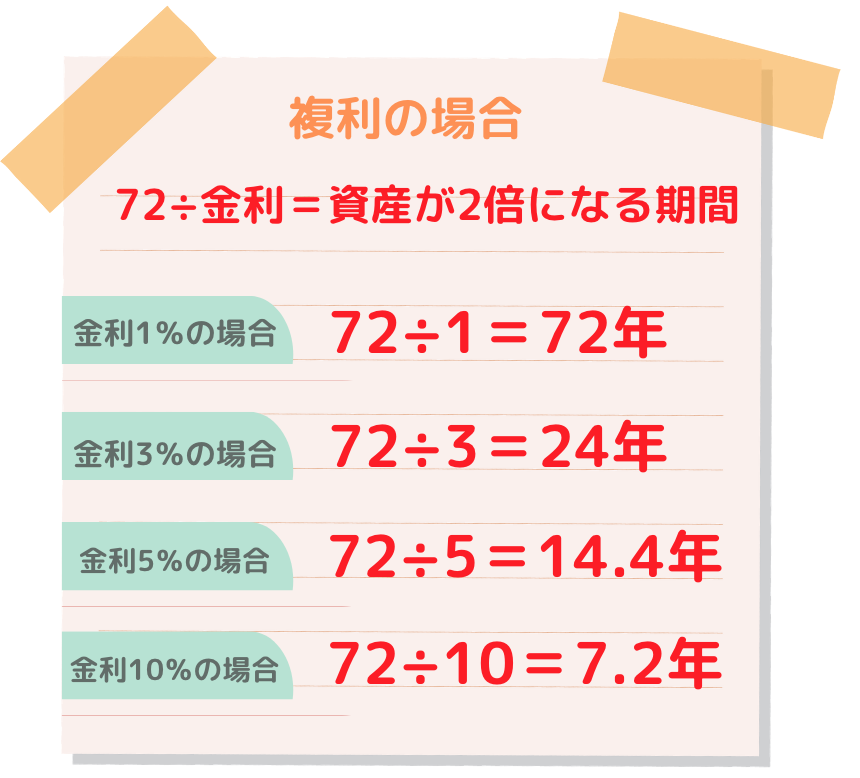

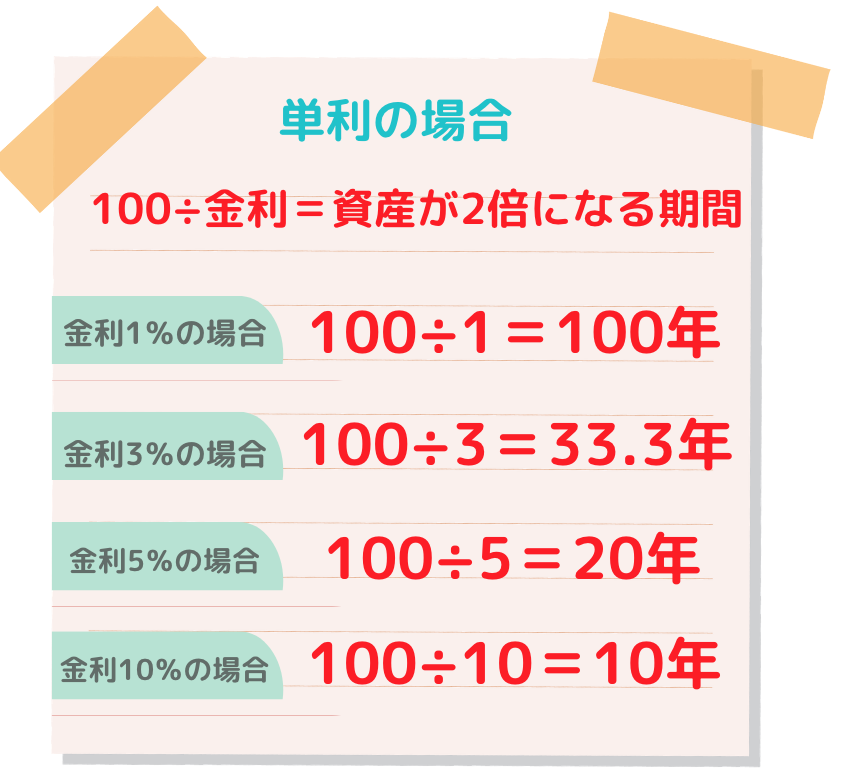

2-2. 一括投資で「単利運用」した運用資産が2倍になる年数を計算するなら

単利で運用した場合の公式は「100の法則」を利用します。

先ほど複利では72の法則が適用されるとお話ししましたが、この「72」の数字が「100」に置き変わります。

ですので公式は以下となります。

100÷金利=資産が2倍になる期間

先ほどと同じように、金利が1%、3%、5%、10%の場合、どれくらいの期間で資産は2倍になるのでしょうか。計算の結果が以下の画像です。

複利と単利では資産が2倍になる年数に差がでましたね(下記画像参照)。これが複利の効果なんです。

次の章では複利の効果をさらに実感してもらいたいと思います。

複利と単利の運用成績の差をシミュレーション

「複利」と「単利」の違いを以下の内容でシミュレーションしてみました。

シミュレーション条件

初年度に100万円投資をする

年率10%で運用したと仮定する

同じ100万円という金額を「複利」で運用する場合と「単利」で運用する場合とでは、運用成績にどう変化が出るのでしょうか。その変化を表したのが下記のグラフです。

30年後、複利運用して得られる金額が1,750万円、単利運用して得られる金額が400万円という結果になりました。

グラフを見て分かるように、10年目あたりから差がで始め、30年経過すると運用成績に大きな差が出ています。(あくまでシミュレーション結果ですので必ずグラフのようになるとは限りません。)

複利効果を最大限に発揮するために必要な2つのこと

ここまで読んでくれた方ならお気付きかもしれませんが、複利効果を最大限発揮するために必要な2つのことは以下の内容です。

- 長期運用をする

- 投資ででた利益や配当金を再投資する

4-1. 長期運用をする

前章でお伝えした通り、複利の効果を最大限発揮する重要な要素は「時間をかけること」です。

なぜなら複利は時間が経てば経つほどその効果が大きくなるからです。

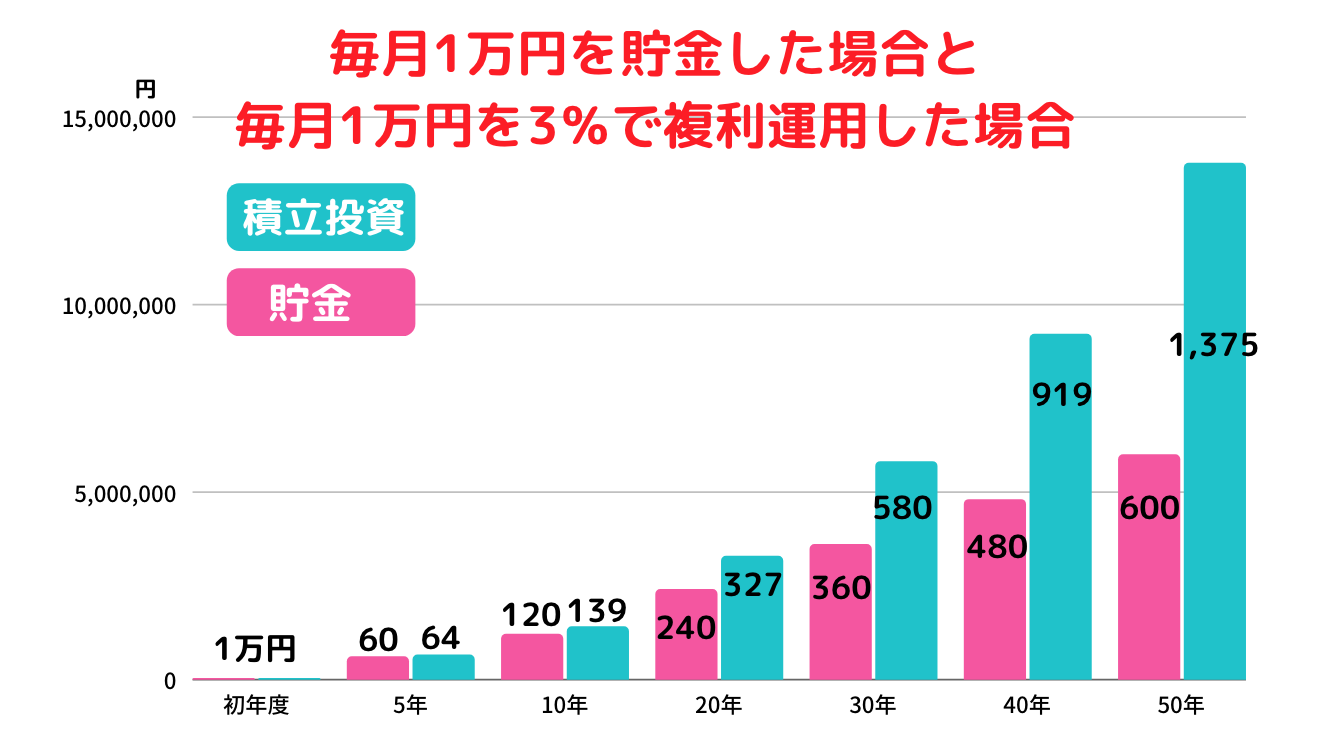

下記の図は、毎月1万円を貯蓄と積立投資(3%で複利運用)した場合の資産の増え方のグラフです(税金は考慮していません)。

20年目から差がどんどん開いているのがお分かりいただけると思います。

毎月1万円、運用利回りは3%と、比較的少ない金額、低い利回り設定をしているにも関わらず、50年後には2倍の差がでました。

運用資金が少なくても、時間をかけることで大きな利益を目指せるのです。様々なところで「投資は若いうちに始めたほうが有利」と言われる由縁でもあります。

複利の効果を利用した投資をしたいのであれば、長期運用を心がけましょう。

4-2 投資ででた利益や配当金を再投資に回す

第1章でお話ししたように、複利とは投資ででた利益を再投資することでしたね。投資ででた利益や配当金を受け取っていては複利の効果を得られません。

利益や配当金は臨時収入となるので、使ってしまいたい気持ちになるのは分かります。しかしその利益や配当金を再投資に回すことで更なる利益を呼ぶことができます。

複利効果を最大限発揮するためにも、効率的に資産を増やすためにも、投資で得た利益や配当金は再投資することをオススメします。

複利効果を最大限に発揮できる投資方法とは

では、複利効果を最大限発揮できる投資方法にはどのようなものがあるのでしょうか。

この点、各自の資産状況やリスク許容度によって変わってくると思いますが。方法としては2パターンあります。

- リスク許容度とは

「どれくらいリスクを受け入れることができるか」その度合いのこと

- 一括投資

- 積立投資

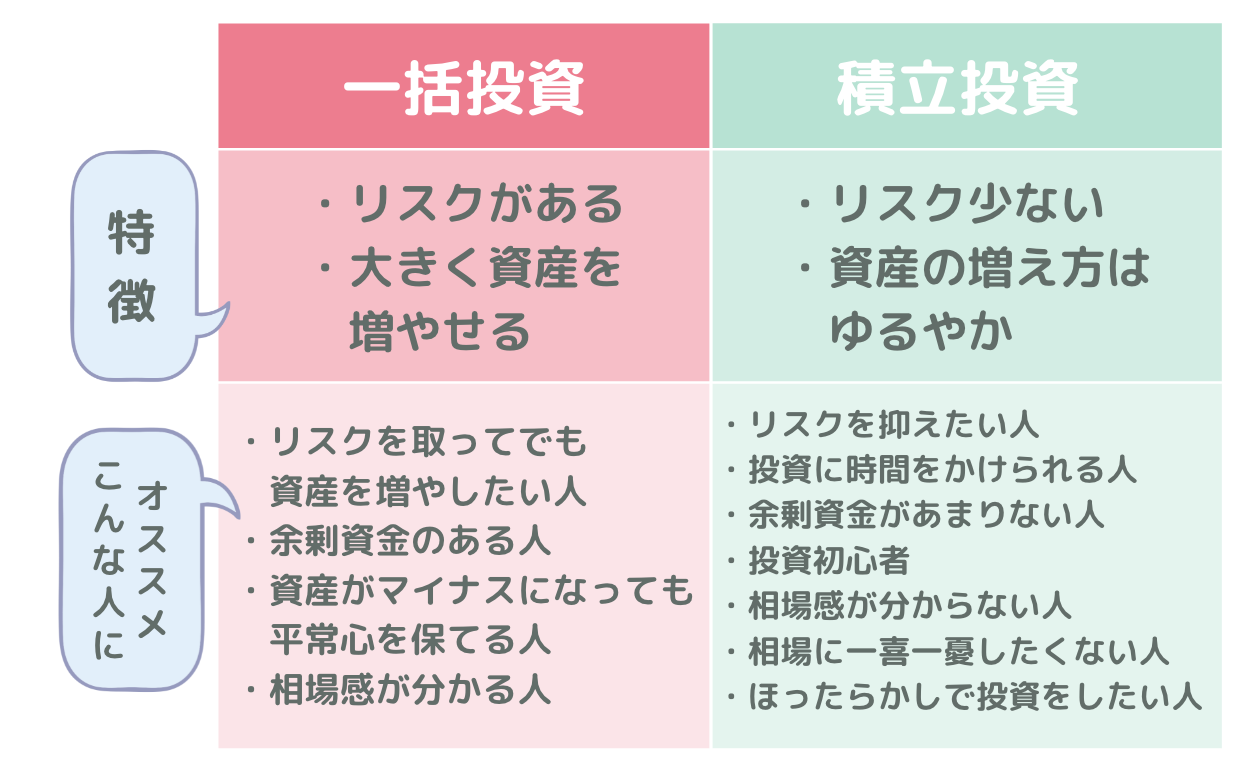

それぞれの特徴、向いている人を下記の図にまとめました。自分はどのタイプなのか確認をして、自分に合った投資方法を見つけてみてください。

5-1. リスクをとってでも積極的に資産を増やしたいなら一括投資

基本的に投資は余剰資金で行うものです。失って生活ができなくなるお金で投資をすることはオススメしません。

余剰資金が手元に多くあり、かつリスクをとってでも積極的に資産を増やしていきたいのであれば、一括投資をする方法がオススメです。

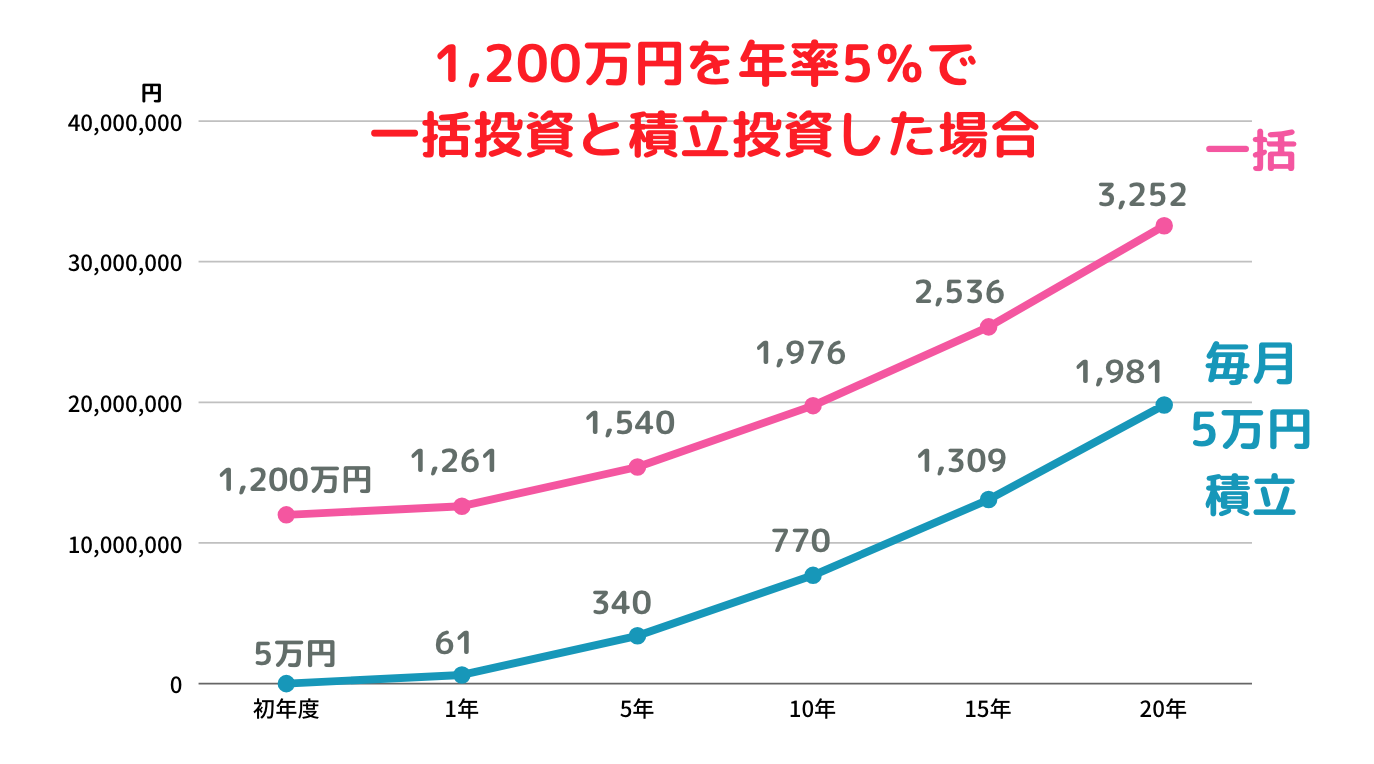

たとえば、年率5%の投資商品に1,200万円を一括投資する場合と毎月5万円の積立投資(20年間で元本1,200万円)で運用する場合に、どれくらい違いが出るのかみてみましょう(税金は考慮していません)。

20年後の金額が、一括投資では約3,252万円になり、積立投資では約1,981万円になりました。

元本は同じ1,200万円ですが、最終的には一括投資の方が1,200万円以上プラスになりました。

注意しなければいけないのは、相場は必ずしもプラスであり続けることはない、ということです。

一括投資の場合、相場がプラスであればその恩恵を受けますが、相場が下落した際、大きなマイナスとなってしまいます。

また、一括投資をする場合、買うタイミングが重要になってきます。高値で購入してしまっては損をする可能性が高いからです。投資経験者でなければ、大きい金額を一括投資することはオススメできません。

一括投資に向いている人

余剰資金が手元に多くある人

積極的に資産を増やしたい人

リスクを取れる人

相場感が分かる人

5-2. リスクを避けたいなら積立投資

リスクを避けて複利の効果を得たいのであれば、分割投資や積立投資を行う方法が効果的です。

特にリスクを最大限に抑えたいのであれば、積立投資をオススメします。なぜなら、積立投資では買うタイミングを考える必要がなく、相場の上がり下がりに一喜一憂せずに投資を行うことができるからです。

- 積立投資とは

毎月一定額を定期的に購入し続ける投資手法のことです。

さらに、積立投資の最大の強みは、下落相場に強いということです。毎月一定額を購入していくので、相場が下落した際はその分多く購入することができます。これは、ドルコスト平均法と言って「安い時には多く買い、高い時には少なく買う」ことになるので結果的に購入価格(平均取得単価)が安定します。

先ほどのシミュレーションでは、毎月5万円を年率5%で20年間運用すると、元本1,200万円が最終的に約1,981万円まで増やすことができました。一括投資に比べインパクトは少ないですが、20年間で約780万円増えたと考えると凄いことですよね。

以下のグラフは、毎月5万円を貯金した場合と、毎月5万円を5%で複利運用した場合の比較になります。こうみると差は歴然ですね。

.png)

この記事で何度かお伝えしていますが複利は「時間」を見方につけることで効果を発揮します。今回は20年という期間でシミュレーションしましたが、30年、40年と運用期間が延びるほど効果が大きくでます。

積立投資に向いている人

リスクを抑えたい人

投資に時間をかけられる人

余剰資金があまりない人

投資初心者

相場感が分からない人

相場に一喜一憂したくない人

ほったらかしで投資をしたい人

・まずは少額から試したい YES or NO

・リスクはできるだけ抑えたい YES or NO

・投資先の見極め方を知りたい YES or NO

・成功している投資家と接点が欲しい YES or NO

・投資の知識をつけて利益を最大化したい YES or NO

複利で失敗する理由と回避方法

これまで、複利について解説やシミュレーションをしてきましたが、ここまでの解説を読むと複利が魅力的に感じられるのではないでしょうか。

しかし残念ながら、使い方によっては複利でも失敗することがあります。ここでは、複利の失敗と失敗を回避する方法をお伝えしていきます。

6-1. 複利での失敗はリターンがマイナスになったとき

複利での失敗とは、投資先のリターンがマイナスになった時です。金融商品には元本保証はありませんし、相場が常にプラスになるとは限りません。

マイナスの状態で複利運用を続けると、損失が大きくなる可能性があります。

つまり、運用がうまくいっていればその効果を発揮しますが、運用がマイナスになればその分損失も大きくなってしまうのです。

6-2. 失敗を回避する方法は右肩上がりの投資先を選ぶこと

複利での失敗を回避する方法は、長期的に右肩上がりの投資先を選ぶことです。

未来を当てることは不可能ですから、これまでの実績を元に投資先を選ぶことをオススメします。

以下のグラフは、世界的な株式投資の権威者であるジェレミー・シーゲル氏が作成したグラフです。

出典:株式投資第4版(ジェレミー・シーゲル/日経BP出版)

この図は、200年前にそれぞれ1ドルずつ投資した結果、トータルリターンがどのように推移したかを表したチャート図になります。

この図からどこに投資するべきかは一目瞭然ですね。

更に実践レベルまで落とし込んでいきましょう。以下の図は「グーグルファイナンス」を利用して日米中の代表的な指標を比べてみました。青が日本の日経平均株価、黄色がアメリカのダウ平均株価、水色が中国の上海総合指数の過去の上昇率の推移です。

画像出典:GoogleFinance

この図を見ると、残念ながら日本に伸び代がないことが分かります。このように、過去の統計から、右肩上がりの投資先を選ぶことが可能となります。

グーグルファイナンスは誰でも無料で利用することができるので、ぜひ活用してみてください。

投資の複利に関するQ&A

ここでは投資の複利に関する疑問にお答えします。

- 投資における複利とはなんですか?

- 積立NISAは複利ですか?

- 複利が2倍になるまで何年かかりますか?

投資における複利とはなんですか?

複利とは投資で出た運用益を投資元本に再投資することで、利益がさらに利益を生む仕組みのことです。

具体的には、以下のようになります。

・元本を投資し、一定期間運用する

・運用期間中に得られた利益を、元本に再投資する

・再投資された利益も運用益を生み出す

てんこのサイクルを繰り返すことで、元本と利益が雪だるま式に増えていく

複利と単利の違い

複利と対比されるのが、単利です。単利は、運用益を元本から取り出す仕組みです。つまり、利益は常に一定額となります。

一方、複利は、利益が再投資されるため、時間が経過するほど利益の増加率が大きくなります。これが、複利が長期的な資産形成に効果的な理由です。

積立NISAは複利ですか?

NISAは複利の効果を期待できる投資方法です。

NISAは、非課税枠内で投資を行い、運用益が非課税となる制度です。

具体的には、以下のようになります。

・NISA口座を開設し、年間120万円までの非課税枠で投資を行う

・投資対象となる資産の価格が上昇し、利益を得る

・利益を再投資する

・再投資された利益も非課税となり、さらに利益を生み出す

・このサイクルを繰り返すことで、元本と利益が雪だるま式に増えていく

NISAの積立で複利効果を実感するには、時間がかかります。しかし、少額からでもコツコツと投資を続けることで、長期的に大きなリターンを得られる可能性があります。

例えば、年間40万円を積立NISAで年利5%で運用した場合、30年後には約1,750万円、60年後には約7,300万円になります。

積立で複利効果を高めるためには、以下の点に注意することが大切です。

・長期的な視点で投資する

NISAは、長期的な資産形成に適した制度です。短期的な利益を追求するのではなく、長期的な視点で投資することが重要です。最低でも20年は運用すると見ておいたほうがよいでしょう。

・コストの低い商品を選ぶ

積立で投資する商品は、コストの低い商品を選ぶようにしましょう。コストが高い商品は、複利効果を低減させてしまいます。手数料は販売手数料、信託報酬、信託財産留保額の3つがあります。販売手数料と信託財産留保額は無料の商品のものを、信託報酬は運用している間はずっと発生する手数料なので、なるべく低い商品を選びましょう。

・資産と時期の分散を意識する

すべての卵を一つのカゴに盛らないというように、資産分散を意識することが重要です。一つの資産に集中投資するのではなく、複数の資産に分散投資することで、リスクを低減することができます。また毎月など時期も分散させることで同じくリスクを低くすることが可能です。

複利が2倍になるまで何年かかりますか?

複利が2倍になるには年利と元本によって変わります。72の法則という計算方法を使って算出することが可能です。

公式は以下の通りです。

72÷金利=資産が2倍になる期間

例えば複利で2倍になるまでは

金利1%の場合は72÷1=72年

金利3%の場合は72÷3=24年

金利5%の場合は72÷5=14.4年

金利10%の場合は72÷10=7.2年

という計算になります。

金利が高ければ高いほど資産が増えるスピードが早いことがわかります。

ただし、72の法則はあくまで目安であり、実際の年数は異なる場合があることを理解しておくことが重要です。

まとめ

資産運用における「複利」がいかに大切か、お分かりいただけたでしょうか。「複利効果」を最大限発揮するには「時間」を味方につけることです。

資産を効率的に増やすためにも、今回お伝えした「複利」を活用してみてください。

- 利息の計算方法には「複利」と「単利」がある

- 資産を2倍にする公式には「72の法則(複利)」と「100の法則(単利)」がある

- 複利は時間を味方につけるとその効果を発揮する

- 再投資をすることで資産を効率的に増やすことができる

- 複利の効果を最大限発揮する方法は一括投資だが、リスクがある

- リスクを抑えて複利効果を教授したいなら積立投資

- リターンがマイナスだと複利は逆効果に働く

- 複利効果を発揮するには投資先選びが大事