積立投資とは?初心者でも失敗しにくい資産形成の始め方とよくある落とし穴を徹底解説

「投資を始めたいけれど、損をするのが怖い」「結局、何から手をつければいいの?」

そんな悩みを抱える方にとって、最も現実的で、かつ成功率が高い手法が「つみたて投資」です。2026年現在、新NISAの普及やAIを活用した運用ツールの進化により、個人投資家を取り巻く環境はかつてないほど充実しています。

しかし、その一方で「とりあえず始めたけれど、暴落で怖くなってやめてしまった」「手数料の高い商品を選んでしまった」という“もったいない失敗”も後を絶ちません。

この記事では、投資積立の仕組みから、初心者でも失敗しにくい始め方、そして2026年最新の「落とし穴」への対策まで解説します。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

目次

序章:なぜ2026年の今、つみたて投資なのか?

第1章:投資積立の仕組み――最強の武器「ドルコスト平均法」を理解する

第2章:【2026年最新】新NISA・つみたて投資枠の劇的進化と活用術

第3章:初心者でも失敗しない「5ステップ」スタートガイド

第4章:銘柄選びの正解――インデックスファンドvsアクティブファンド

第5章:【警告】初心者がハマる「よくある落とし穴」10選

第6章:暴落局面の処方箋――「感情」をコントロールする技術

第7章:資産形成の出口戦略――いつ、どうやって現金化するか

終章:あなたの10年後を、今この瞬間の決断で変える

序章:なぜ2026年の今、つみたて投資なのか?

2026年、私たちは「インフレ(物価上昇)」が当たり前になった世界に生きています。かつての日本のように「銀行に預けておけば安心」という時代は終わり、現金のまま持っておくことは、実質的に資産が目減りしていくことを意味します。

一方で、2024年に始まった新NISA制度は、2026年の改正を経てさらに使いやすく進化しました。

非課税期間が無期限

未成年への対象拡大(2027年からこどもNISAがスタート)

債券ファンドの解禁

これらの追い風により、つみたて投資は「特別な人のための財テク」から「すべての国民が備えるべきインフラ」へと変わりました。

第1章をさらに深掘りし、積立投資の心臓部である「ドルコスト平均法」と「複利効果」について、数学的な根拠と2026年の市場環境を交えて徹底的に解説します。

第1章:投資積立の仕組み――最強の武器「ドルコスト平均法」と「複利」の正体

「なぜ積立投資は、プロに頼らずとも初心者が勝てるのか?」

その答えは、個人の感情や勘を一切排除した「数理的な合理性」にあります。第1章では、その核となる2つのエンジンを解体します。

1.1 ドルコスト平均法:暴落を「味方」に変える唯一のロジック

ドルコスト平均法とは、価格が変動する商品を「常に一定金額で、定期的に買い続ける」手法です。これがなぜ最強なのか、具体的なシミュレーションで見てみましょう。

【ケーススタディ】価格が激しく上下して元の価格に戻った場合

1ヶ月目から4ヶ月目まで、毎月3万円ずつ(計12万円)投資したとします。

| 月 | 価格(1口あたり) | 購入口数(3万円分) |

| 1ヶ月目 | 10,000円 | 3.0口 |

| 2ヶ月目 | 5,000円(暴落) | 6.0口(倍買える!) |

| 3ヶ月目 | 7,500円(回復中) | 4.0口 |

| 4ヶ月目 | 10,000円(元通り) | 3.0口 |

| 合計 | 平均 8,125円 | 16.0口 |

結果: 4ヶ月目の時価は 16口 × 10,000円 = 160,000円。

利益: 投資額12万円に対し、4万円のプラス(+33%)。

ここが重要です。「価格が元の水準に戻っただけ」なのに、資産は大幅に増えています。 なぜなら、2ヶ月目の暴落時に「安かったからたくさん買えた」ことで、全体の平均購入単価が8,125円まで下がったからです。

一括投資であれば利益はゼロですが、積立投資(ドルコスト平均法)は、価格の下落を「仕込みのチャンス」へと自動的に変換してくれるのです。

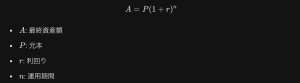

1.2 「複利」という資産増殖の魔法

アインシュタインが「宇宙最強の力」と呼んだ複利。これは、運用で得た利益を再び投資に回し、その「利息がさらに利息を生む」仕組みです。

2026年、新NISAが複利を加速させる

かつての課税口座では、利益に対して約20%の税金が引かれていました。しかし、新NISAの非課税枠で運用すれば、本来税金として消えるはずだった部分も丸ごと再投資に回せます。

A: 最終資産額

P: 元本

r: 利回り

n: 運用期間

この数式において、n(期間)が大きくなるほど、グラフは二次関数的に跳ね上がります。

例えば、月5万円を年利5%で運用した場合:

10年後: 約776万円(元本600万に対し+176万)

20年後: 約2,055万円(元本1,200万に対し+855万)

30年後: 約4,161万円(元本1,800万に対し+2,361万)

30年目には、元本よりも「増えた分」の方が多くなります。これこそが、つみたて投資が「時間を味方につければ負けない」と言われる所以です。

1.3 2026年版:行動経済学から見た「自動化」の意義

2026年現在、脳科学や行動経済学の研究によって「人間は投資に向いていない生き物」であることが証明されています。

プロスペクト理論: 人間は1万円得する喜びより、1万円損する痛みを2倍強く感じます。

現状維持バイアス: 大きな変動があると、パニックになって「今すぐやめる」という極端な行動を取りがちです。

つみたて投資の最大の功績は、こうした**「投資家の弱気な心」が介入する余地を奪うこと**にあります。一度設定してしまえば、あなたが仕事をしている間も、家族と笑い合っている間も、システムが淡々と、最も合理的な買い付けを続けてくれます。

1.4 注意:ドルコスト平均法の「唯一の弱点」

万能に見えるドルコスト平均法ですが、一つだけ弱点があります。それは「右肩下がりが一生続く市場」では機能しないことです。

だからこそ、つみたて投資の対象は「日本だけ」「特定の業界だけ」ではなく、長期的に成長が期待できる「全世界株(オルカン)」や「全米株(S&P500)」といった、資本主義の成長そのものに賭ける銘柄を選ぶことが前提となります。

第2章:【2026年最新】新NISA・つみたて投資枠の劇的進化と活用術

2026年現在、新NISAは導入時の混乱期を過ぎ、制度としての「完成形」に近づいています。特に「つみたて投資枠」と「成長投資枠」の使い分け、そして最新の改正ポイントが資産形成の鍵を握ります。

2.1 2026年改正:つみたて投資枠での「債券・バランス型」の拡充

2024年開始当初、つみたて投資枠は「一定の基準を満たした投資信託(主に株式)」に限定されていました。しかし、2026年の改正により、対象商品が大幅にアップデートされました。

低コスト債券ファンドの採用: これまで「つみたて枠=100%株式」が常識でしたが、日本債券や外国債券を主軸とした低コストファンドがラインナップに加わりました。

なぜ重要か: これにより、暴落時の下落幅を抑えたい慎重派の初心者が、わざわざ枠を分けずに「つみたて投資枠」の中だけでリスク管理を完結できるようになりました。

2.2 「非課税枠の年内再利用」の衝撃

2026年度からの運用で最も注目されているのが、売却した枠の「即時復活」という運用解釈の整理です。

かつてのルール: 売却した分の非課税枠(簿価)は、翌年にならないと再利用できませんでした。

現在の運用: 年内に一部を売却しても、その「簿価(買った時の値段)」分の枠が年内でも空き枠として認識されます(年間投資上限額の範囲内)。

活用例: 「子供の入学金で一時的に100万円必要になったので売却した。半年後、ボーナスが入ったので再び100万円をNISA枠で買い直す」という動きが、年をまたがずに行えるようになりました。これにより、NISAが「貯金箱」のような手軽さで使えるようになっています。

2.3 つみたて投資枠(年間120万)vs 成長投資枠(年間240万)の最適解

初心者が迷いがちなのが「2つの枠をどう使い分けるか」です。2026年現在のベストプラクティスは以下の通りです。

つみたて投資枠:メインエンジン(土台)

役割: 全世界株式(オルカン)やS&P500などのインデックスファンドを、毎月の給与から一定額積み立てる。

戦略: 基本的に「一生売らない」覚悟で、複利の最大化を狙う。

成長投資枠:サブエンジン(加速または守り)

活用法A(加速): つみたて枠と同じインデックスファンドを、ボーナス時などに一括投入して非課税枠1,800万円を早めに埋める。

活用法B(配当金): 日本の高配当株や米国ETFを買い、非課税で配当金を受け取って生活の足しにする。

2.4 「1,800万円の生涯投資枠」をいつ埋めるべきか?

2026年の市場データを用いたシミュレーションでは、「早く埋めるほど、非課税メリットが最大化される」という結論が出ています。

月5万円積立(30年): 枠を使い切るまで30年かかります。

月10万円積立(15年): つみたて枠(10万)を全開で使い、15年で完走します。

最速5年(年360万): 成長投資枠も併用し、最速で1,800万円の「非課税の箱」を満タンにします。

2026年現在、多くの専門家が推奨するのは「無理のない範囲で、なるべく早めに枠を埋める」ことです。なぜなら、一度枠を埋めてしまえば、その後10年、20年と「非課税で運用される金額」が大きくなり、複利の効果に圧倒的な差が出るからです。

2.5 未成年(ジュニア)層への制度波及

2026年現在、かつてのジュニアNISAに近い形で、18歳未満でも「つみたて投資」の恩恵を受けられる特別措置や、親のNISA枠を活用した教育資金形成の仕組みがより一般化しています。「家族全員でNISA」というのが、2026年の標準的な家庭の姿になっています。

第3章:初心者でも失敗しない「5ステップ」スタートガイド

「いつかやろう」を「今やる」に変えるためのロードマップです。

ステップ1:生活防衛資金の切り分け(投資に回していい額を決める)

投資を始める前に、必ず「絶対に手をつけてはいけない現金」を確保してください。

目安: 生活費の3ヶ月〜6ヶ月分(例:月20万円で暮らしているなら60万〜120万円)。

なぜ必要か: 2026年も相場の変動は激しく、一時的な暴落は必ず起こります。この「守りの現金」がないと、株価が下がった時にパニックになり、最も損なタイミングで売却してしまうからです。

2026年のポイント: 物価高を考慮し、以前よりも少し多めに現金を残しておくのが「心の安定」に繋がります。

ステップ2:ネット証券の選択と「最短」口座開設

2026年現在、銀行の窓口に行く必要はありません。スマホ一つで完了します。

選ぶべき証券会社: * SBI証券: 商品ラインナップが最大級で、VポイントやPontaポイントとの連携が強み。

楽天証券: 画面が見やすく、楽天経済圏を活用している人には圧倒的に有利。

2026年の新機能「マイナ一括設定」: マイナンバーカードをスマホで読み取るだけで、住所入力や本人確認が瞬時に終わる「eKYC」が標準化されています。NISA口座の開設期間も大幅に短縮され、数日で運用開始が可能になりました。

ステップ3:クレジットカード決済とポイント設定

2026年の積立投資において、「現金で積み立てる」のは損です。

クレカ積立: 毎月の積立額をクレジットカード(三井住友カードや楽天カード等)で決済します。

ポイント還元: 2026年現在、月10万円までのクレカ積立に対して0.5%〜2.0%程度のポイントが付与されるのが一般的です。

効果: 月10万円積み立てれば、年間で6,000円〜24,000円分のポイントが手に入ります。これは「投資の勝ち負けに関係なく得られる確実な利回り」です。必ず設定しましょう。

ステップ4:銘柄(ファンド)の選定と「自動再投資」

初心者が選ぶべき銘柄の基準は、2026年も変わりません。

選ぶべきは1本: 「eMAXIS Slim 全世界株式(オール・カントリー)」のような、手数料が極めて低い(年0.1%以下)インデックスファンドを1つ選ぶだけで、世界中の数千社に分散投資が完了します。

分配金コースは「再投資型」: 「受取型」にすると複利の効果が弱まります。自動で再投資される設定になっているか、必ず確認してください。

ステップ5:出口を見据えた「目標金額」の入力

2026年の各証券会社のアプリには、「資産寿命シミュレーター」が搭載されています。

ゴール設定: 「20年後に2,000万円貯めるには、月いくら必要か」をアプリに入力します。

自動増額設定: 「今は月1万円だけど、毎年5,000円ずつ増額する」といった予約設定も活用しましょう。

あとは放置: 設定が終わったら、アプリを削除するくらいの気持ちで「忘れる」ことが、長期投資を成功させる最大のコツです。

【第3章のまとめ】 2026年のスタートガイドは、「デジタルを駆使して、人間が介入する余地を最小限にする」ことがテーマです。ポイントを自動で貯め、機械的に買い付ける仕組みを一度作ってしまえば、あなたの勝ち確ルートが確定します。

第4章:銘柄選びの正解――インデックスファンドvsアクティブファンド

「プロが運用する高い投信の方が、成績が良いのでは?」という疑問は、投資を始める誰もが一度は抱くものです。しかし、2026年現在の市場データも、残酷なまでの「インデックスファンドの勝利」を証明し続けています。

4.1 インデックスファンドが「最強」と言われる数学的理由

インデックスファンドは、市場全体(日経平均、S&P500、全世界株式など)の動きに連動することを目指します。

信託報酬(コスト)の圧倒的な安さ: 2026年現在、超優良なインデックスファンドの信託報酬は年0.05%〜0.09%程度です。

「平均」の強さ: 過去数十年のデータでは、プロが銘柄を厳選するアクティブファンドの80%〜90%が、長期的にはインデックス(市場平均)に勝てないことが証明されています(SPIVAスコアボード等による)。

2026年の傾向: 市場のデジタル化と情報の高速化により、プロが「他者が気づいていないお宝銘柄」を見つける難易度はさらに上がっています。

4.2 2026年の新潮流:AI、インド、それとも王道?

最近のトレンド銘柄と、王道の「オルカン(全世界株式)」を比較してみましょう。

| カテゴリ | 代表例 | 2026年の立ち位置 | 初心者への推奨度 |

| 全世界株式(王道) | eMAXIS Slim 全世界株式(オール・カントリー) | 迷ったらこれ。これ1本で米・日・欧・新興国すべてをカバー。 | ★★★★★ |

| 全米株式 / S&P500 | eMAXIS Slim 米国株式(S&P500) | 米国の成長に集中投資。AIブームの恩恵を最も受けるが、米国一極集中のリスクも。 | ★★★★☆ |

| インド株式 | iFreeNEXT インド株インデックス | 人口増加と経済成長は魅力だが、値動きが激しく信託報酬も少し高め。 | ★★☆☆☆ |

| AI・テクノロジー | 特定のAIテーマ型ファンド | 流行の最先端だが、特定のセクターに偏るため、暴落時のダメージが甚大。 | ★☆☆☆☆ |

4.3 「アクティブファンド」が初心者に適さない最大の理由

アクティブファンドは、指数を上回るリターンを狙いますが、以下のリスクを初心者が負うのは合理的ではありません。

高額な手数料: 信託報酬が年1.5%を超えるものも多く、1%の差が30年後には数百万円、あるいは数千万円の資産の差になります。

マネージャー交代リスク: 優秀なファンドマネージャーが辞めたり、運用の哲学が変わったりすると、成績が急落することがあります。

判断の難しさ: 「今、このアクティブファンドは絶好調だが、来年もそうか?」を判断するのは、プロでも至難の業です。

4.4 2026年の結論:1本で完結させる勇気

2026年の積立投資において、最も効率的で失敗しにくい「銘柄の選び方」は、「低コストな全世界株式インデックスファンドを1本だけ選ぶ」ことです。

時価総額加重平均: オルカンのようなファンドは、その時々で勢いのある国や企業(例えば、今の米国AI企業や、将来のインド企業など)の比率を自動で調整してくれます。

管理のシンプル化: 複数のファンドを組み合わせると、資産配分(アセットアロケーション)が崩れた際のリバランスが複雑になりますが、1本であればその必要もありません。

【第4章のまとめ】

銘柄選びに時間をかけ、悩む必要はありません。2026年も「コスト(信託報酬)が最も安く、広く分散されたインデックスファンド」を選ぶことが、ゴールへの最短距離です。

・まずは少額から試したい YES or NO

・リスクはできるだけ抑えたい YES or NO

・投資先の見極め方を知りたい YES or NO

・成功している投資家と接点が欲しい YES or NO

・投資の知識をつけて利益を最大化したい YES or NO

第5章:【警告】初心者がハマる「よくある落とし穴」10選

「つみたて投資は放置すればいい」というのは真実ですが、多くの人が放置できずに自ら資産を減らしてしまいます。具体的によくある失敗例を深掘りします。

1. 「生活防衛資金」まで投資に回してしまう

2026年、物価高が加速する中で「少しでも増やしたい」と焦るあまり、手元の現金をほぼすべて投資に回す人が増えています。

落とし穴: 車の修理、急な病気、家電の故障。不意の出費が必要になったとき、相場が悪ければ「最安値」で無理やり売却する羽目になります。

対策: 投資は必ず「余剰資金」で。銀行口座にある程度の現金があるからこそ、暴落時も冷静でいられるのです。

2. SNSの「爆益報告」を見て銘柄を変える

2026年、AIのさらなる進化で「今はこの銘柄が熱い」というインフルエンサーの情報が溢れています。

落とし穴: 自分が持っている「オルカン」が年利5%で堅実に推移している横で、特定のハイテク株や新興国株が30%増えたのを見て乗り換えた瞬間、そのトレンドが終わる……。これは「高値掴み」の典型です。

対策: 隣の芝生は無視する。積立投資は「退屈」であるべきです。

3. 下落局面で「積立」を止めてしまう

これが最大の、そして最も多い失敗です。

落とし穴: 画面上の数字が「マイナス」になると、損をしたくない心理(損失回避性)が働き、積立を停止したり売却したりしてしまいます。

対策: 第1章の「ドルコスト平均法」を思い出してください。安くなった時にたくさん買えるからこそ、将来の利益が最大化されます。暴落時は「仕込みのボーナスタイム」と捉えましょう。

4. 手数料(信託報酬)の高い商品を選んでいる

「銀行の窓口で勧められた」「なんとなく人気ランキングの上位だった」という理由で、年利1%以上の信託報酬を払っていませんか?

落とし穴: 2026年のネット証券なら、0.1%以下が当たり前です。この0.9%の差は、30年で数百万円、数千万円の差となって現れます。

対策: 商品名に「eMAXIS Slim」や「楽天・プラス」といったシリーズ名が入っている、超低コスト銘柄であることを再確認してください。

5. 「ポイント還元」にこだわりすぎる

2026年現在、各社がポイント還元を競っていますが、目的が逆転してはいけません。

落とし穴: ポイント欲しさに自分の家計に見合わない過度な積立額を設定し、生活が苦しくなって数ヶ月でやめてしまうケースです。

対策: ポイントはあくまで「おまけ」。自分の収入の2割程度を上限とした、継続可能な金額設定が最優先です。

6. 「毎日積立」に幻想を抱く

「毎月より毎日の方が分散されて有利」という説がありますが、2026年のシミュレーションでも長期的には誤差の範囲内です。

落とし穴: 毎日口座から引かれるため、残高管理が煩雑になり、家計の把握がしにくくなります。

対策: わかりやすく、給与振込日の直後に「毎月積立」で十分です。

7. 分配金が出るタイプを選んでしまう

「毎月お小遣いが入る」という甘い言葉には注意が必要です。

落とし穴: 資産形成層にとって、分配金は複利効果を著しく削る「毒」になり得ます。分配金として受け取ると、その分に税金がかかり、元本も増えません。

対策: 「受取型」ではなく「再投資型」を。お小遣いは資産を築いた後の「出口」で考えるべきです。

8. 複数のインデックスファンドを「混ぜすぎる」

「S&P500」「全米株式」「全世界株式」「先進国株式」をすべて持っている人がいます。

落とし穴: これらは中身が7割〜9割重複しています。管理が面倒になるだけで、分散効果はほとんどありません。

対策: シンプルに1本(最大でも2本)に絞る。管理のしやすさが継続に繋がります。

9. 下落時に「ナンピン買い」を急ぎすぎる

「下がったから一括で追加購入だ!」と意気込むのも、初心者には危険です。

落とし穴: 下落の初動で資金を使い果たし、さらに下がった大底で指をくわえて見ているだけになることがあります。

対策: 積立投資の強みは「自動」であること。特別なことはせず、設定した額を淡々と買い続けるのが結局一番強いのです。

10. 「出口戦略」を全く考えていない

「いつ、何のためにお金を使うのか」が決まっていないと、目標額に達した後に暴落が来た際、パニックになります。

落とし穴: 教育資金が必要な直前まで、リスク100%の株式だけで運用を続けてしまうリスクです。

対策: 使う時期が近づいたら、少しずつ債券や現金に移す(リアロケーション)。これを「第8章:出口戦略」で詳しく学びます。

第6章:暴落局面の処方箋――「感情」をコントロールする技術

2026年、世界経済はAIによる生産性向上という追い風を受けつつも、地政学的リスクやインフレの粘着性により、依然として激しい上下動(ボラティリティ)にさらされています。暴落は「いつか来るもの」ではなく、「投資のプロセスに含まれている定期イベント」です。

6.1 人間が「パニック売り」をしてしまう科学的理由

行動経済学では、人間が合理的な判断を誤るメカニズムが解明されています。

損失回避性: 人間は「10万円増える喜び」よりも「10万円減る痛み」を2倍以上強く感じます。この痛みを消したい一心で、「これ以上減る前に売ってしまおう」という非合理な行動(パニック売り)に走ります。

現状維持バイアスの崩壊: 順調な時は「ずっと続く」と思い込み、暴落すると「この世の終わり」と感じる。この極端な思考の振れ幅を自覚することが、対策の第一歩です。

6.2 2026年版:暴落を「チャンス」に書き換える思考法

積立投資家にとって、暴落は「資産が減るイベント」ではなく、「将来の利益を安く仕入れるバーゲンセール」です。

取得単価の引き下げ: 第1章で学んだ通り、価格が下がれば同じ金額でより多くの「口数」を買えます。将来、相場が回復したとき、この暴落期に貯め込んだ大量の口数が、爆発的な利益となって跳ね返ってきます。

2026年のシミュレーション: もし資産が30%下落しても、積立を継続していれば、相場が元の水準に戻る前に評価損益はプラスに転じます。これが「時間分散」の数学的な強みです。

6.3 メンタルを死守するための「3つの具体的アクション」

「資産チェック」の頻度を物理的に減らす: 2026年の証券アプリは非常に高機能で、いつでもどこでも残高が見えてしまいます。しかし、暴落時に毎日残高を見るのは自傷行為に近いものです。「ログインは3ヶ月に1回」など、あえて情報を遮断する仕組みを作ってください。

「投資方針書」を読み返す: 投資を始めた時の目的(老後資金、教育資金など)と、想定していたリスク幅を紙に書いて残しておきましょう。「30%の下落は想定内」と書かれた自分の過去の言葉が、何よりの支えになります。

「追加投資」という攻めの姿勢: 余裕資金があるなら、積立額を維持するだけでなく、あえて少額だけ買い増してみる(スポット購入)。「恐怖」を「買い」というアクションで上書きすることで、投資の主体性を取り戻すことができます。

6.4 「耐えられない」と感じたら?リスク許容度の再点検

もし暴落で夜も眠れない、仕事が手につかないという状況であれば、それはあなたの「リスク許容度」を超えて投資をしているサインです。

2026年の対策: 2026年からつみたて投資枠でも購入可能になった「国内債券ファンド」などを組み合わせ、ポートフォリオ全体の変動をマイルドにする「リバランス」を検討してください。無理に耐えるのではなく、自分に合った速度に調整することが、完走するための知恵です。

【第6章のまとめ】 暴落は、資産形成を加速させるための「ギフト」です。2026年の荒波を乗り越えた先にしか、複利の真の果実は実りません。「株価が下がって悲しい」から「安く買えてラッキー」へ。この視点の転換(リフレーミング)こそが、投資家としての真の成長です。

第7章:資産形成の出口戦略――いつ、どうやって現金化するか

多くの投資家が「買う」ことには熱心ですが、「売る」技術については無頓着です。しかし、出口を間違えると、資産の寿命を大幅に縮めてしまうリスクがあります。

7.1 一括売却は「厳禁」:資産寿命を縮める罠

目標金額(例:2,000万円)に達したからといって、すべてを一度に現金化し、銀行預金に移すのは2026年のインフレ環境下では悪手です。

リスク: 全額売却した直後に現金(円)の価値が下がれば、購買力は失われます。また、売却した瞬間に「複利による増殖」も止まってしまいます。

正解: 「運用を続けながら、必要な分だけ売る」のが、2026年の鉄則です。

7.2 世界標準の「4%ルール」と「定率取り崩し」

資産を長持ちさせるための最も合理的な手法が「定率取り崩し」です。

定率取り崩しとは: 毎年、残高の一定比率(例:4%)を売却する方法です。

メリット: 資産残高に応じて受け取る額が変わるため、暴落時には売却額が自動的に抑えられ、資産がゼロになるリスクを劇的に低減できます。

4%ルールの理論: 「資産の4%を毎年取り崩せば、30年後も資産が残っている確率が極めて高い」という研究データに基づいています。2026年、運用利回りが4%程度であれば、資産を減らさずに使い続けることも夢ではありません。

7.3 2026年最新機能「投資信託の定期売却サービス」

主要なネット証券では、2026年現在、設定一つで「毎月○万円」あるいは「毎月○%」を自動で売却し、銀行口座に振り込んでくれるサービスが定着しています。

自動化の恩恵: 人間は「売る」ときにも感情が邪魔をします。「今は高いからもっと待とう」「暴落したから売りたくない」といった迷いを、積立時と同様にシステムで排除することが重要です。

7.4 新NISA「枠の再利用」をフル活用する出口戦略

2026年の新NISAならではの出口戦略が、枠の復活を利用した**「資産の入れ替え」**です。

ケーススタディ: 1. 急な出費が必要になり、NISA口座のオルカンを300万円分売却。 2. 翌年(または年内)、余裕ができたらその300万円分の非課税枠が復活。 3. 復活した枠を使って、今度はより配当重視の銘柄や、安定した債券ファンドに投資し直す。 これにより、人生のステージに合わせて「攻めのポートフォリオ」から「守りのポートフォリオ」へ、非課税メリットを維持したままスライドさせることが可能になりました。

終章:あなたの10年後を、今この瞬間の決断で変える

ここまで積立投資のすべてを解説してきました。

投資積立は、単なる「お金儲け」の手段ではありません。それは、将来の自分に対する「仕送り」であり、不透明な未来に対する「自由へのチケット」です。

2026年、私たちは大きな変化の中にいます。しかし、どんなに技術が進歩し、情勢が変わろうとも、「世界経済の成長を信じ、時間を味方につけて淡々と積み立てる」という本質が変わることはありません。

「あの時始めておけばよかった」と後悔するのか。 「あの時始めておいて本当によかった」と笑うのか。

その分かれ道は、今この瞬間のあなたの行動にあります。まずは証券口座を開設する、あるいは積立額を1,000円増やしてみる。その小さな一歩が、雪だるまの芯となり、やがてあなたの人生を支える巨大な資産へと育っていくはずです。

あなたの投資生活が、明るく希望に満ちたものになることを心より願っています。

「投資の勉強を何からやっていいかわからない」

そんな時は無料で視聴できるオンライン講座「GFS監修 投資の達人講座」をまずはお試ししてください。

投資の達人になる投資講座は、生徒数50,000人を超え講義数日本一の投資スクールGFSが提供する無料オンライン講座です。プロの投資家である講師が、未経験者や苦手意識がある人でも分かるように、投資の仕組みや全体像、ルールを基礎から図解を交えて解説します。

投資の勉強をなるべく効率よく始めたい人は、ぜひ一度ご視聴ください。