「投資に税金はどのくらいかかるの?」

「投資の税金はどうやって払うの? 確定申告は必要なの?」

投資を始めたばかりの場合、こうした疑問を抱くことも多いのではないでしょうか。

結論をいうと、投資でどれだけ利益を得た場合でも一律で20.315%の税金がかかります。

投資にかかる税金 |

|---|

投資にかかる税金 = 投資の利益 × 税率20.315% |

また、投資における税金については、取引をする口座の種類や利益の額によって、一部税金が免除になったり、確定申告が不要になったりするなど、取り扱いが異なることがあります。

できるだけ納税の手間や金額を抑えるためにも、ぜひ投資の税金について正しく理解しておくようにしましょう。

以下では、投資においてかかる税金の種類や税率、納税方法について紹介するのでぜひ参考にしてください。

▼この記事でわかること

- 投資にかかる税金の基本的な考え方

- 投資信託の税金の基礎知識

- 株式投資の税金の基礎知識

- FXの税金の基礎知識

- 確定申告の必要性

- 確定申告の注意点

最後まで読むことで、確定申告の必要性や確定申告時の注意点もわかります。投資における納税をスムーズにすませるためにもぜひ最後まで目を通してみてください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

1. 投資にかかる税金の基本的な考え方

冒頭でも紹介しましたが投資信託や株式などの投資で得た利益には、基本的に20.315%の税金がかかります。

この点を含め、投資の税金について基本的に押さえておきたいポイントは次の通りです。

|

投資における税金についてはきちんと納めないと後に重加算税を課されるケースもあるため、上記の点をしっかりと理解しておくようにしましょう。

以下では、これらの投資にかかる税金の基本的な考え方について詳しく解説します。

1-1. 投資の利益には20.315%の税金がかかる

冒頭で紹介したとおり、投資の利益には原則として下記のように税率20.315%の税金がかかります。

投資にかかる税金 |

|---|

投資にかかる税金 = 投資の利益 × 税率20.315% |

ここでいう投資の利益とは、

- 投資信託の譲渡益

- 投資信託の分配金

- 株式の売却益

- 株式の配当

- FXの為替差益

などのことです。

これらの投資利益が発生した時点で、利益の20.315%の税金が発生します。

なお、この税率20.315%には所得税や住民税が含まれます。

<参考>投資の利益にかかる税金20.315%の内訳

- 投資の利益にかかる税金:20.315% =(所得税15% + 復興特別所得税0.315%)+ 住民税5%

※2037年までは所得税15%に復興財源確保法により0.315%が上乗せされる。

投資の利益には所得税や住民税などを含め合計20.315%の税金がかかるということを、まず理解しておきましょう。

1-2. 納税のタイミングは取引の都度か確定申告時

投資についての税金の支払い時期は、

・利益が確定した取引の都度

・確定申告時

の2パターンあります。税金はいずれかのパターンで必ず支払います。

利益が確定した都度支払うのは、投資の取引において「特定口座(源泉徴収あり)」で投資を行っている場合です。「特定口座(源泉徴収あり)」では、投資信託や株の譲渡益などの利益が口座に入金される際に、税金分があらかじめ差し引かれます。

このように利益や配当などから税金を差し引いて入金することを「源泉徴収」といいます。源泉徴収される口座を利用している場合は、入金を管理している証券会社が口座の名義人に代わって、利益が出る都度納税を済ませます。このため、口座名義人は確定申告などといった納税作業をする必要はありません。

一方、「一般口座」や「特定口座(源泉徴収なし)」を利用しているなどで源泉徴収がされていない場合は、翌年の2~3月の確定申告時に、自分で1年分の税金をまとめて支払うこととなります。

口座の種類に応じて納税時期が異なる点に注意しましょう。

投資の確定申告に関しては、「投資で確定申告が不要な3つのパターン|初心者向けに簡単解説」の記事で詳しく解説していますので、参考にしてみましょう。

1-3. NISA(新NISA)口座での取引には税金がかからない

NISA(新NISA)(少額投資非課税制度)を利用して取引を行なった場合の投資の利益には税金はかかりません。

NISA(新NISA)は個人投資家のための税制優遇制度です。2024年からNISAから新NISAに制度が切り替わります。新NISAは、これまでのNISAと同様で毎年一定金額の範囲内で購入した金融商品からの利益が非課税になる制度です。

以下は新NISA内容をまとめてあります。成長投資枠、つみたて投資枠それぞれの「NISA口座」で、所定の購入限度額の範囲内で購入した株や投資信託から利益が生じても税金は課されません。

新NISA制度 | |||

成長投資枠 | つみたて投資枠 | ||

| 年間非課税枠 | 合計枠 | 360万円 | |

| 各枠 | 240万円 | 120万円 | |

非課税となる期間 | 無期限 | ||

対象商品 | 上場株式・投資信託など※1 | 積立・分散投資に適した一定の | |

口座開設期間 | 無期限 | ||

※1 ①整理・監理銘柄②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等を除外

NISA(新NISA)口座で取引を行う際には、上記表に示した年間購入限度額の範囲内に納めることが大切です。年間購入限度額を超えて購入した金融商品についての利益は課税対象となることに注意しましょう。

2. 投資信託の税金の基礎知識

投資の利益に原則約2割の税金がかかることはお伝えしましたが、次に金融商品別に具体的にどの利益に税金がかかるかを紹介します。

例えば、分配金の中には「利益」と考えられるものと「利益」と考えられないものがあります。税金がかかるのかどうか判断しかねる収益があるため、それぞれの金融商品別に解説していきます。

ここでは、まず「投資信託」について解説します。

投資信託の取引にかかる税金のポイントは下記の2点です。

- 分配金は「普通分配金」のみに税金がかかる

- 譲渡益に税金がかかる

詳しく見ていきましょう。

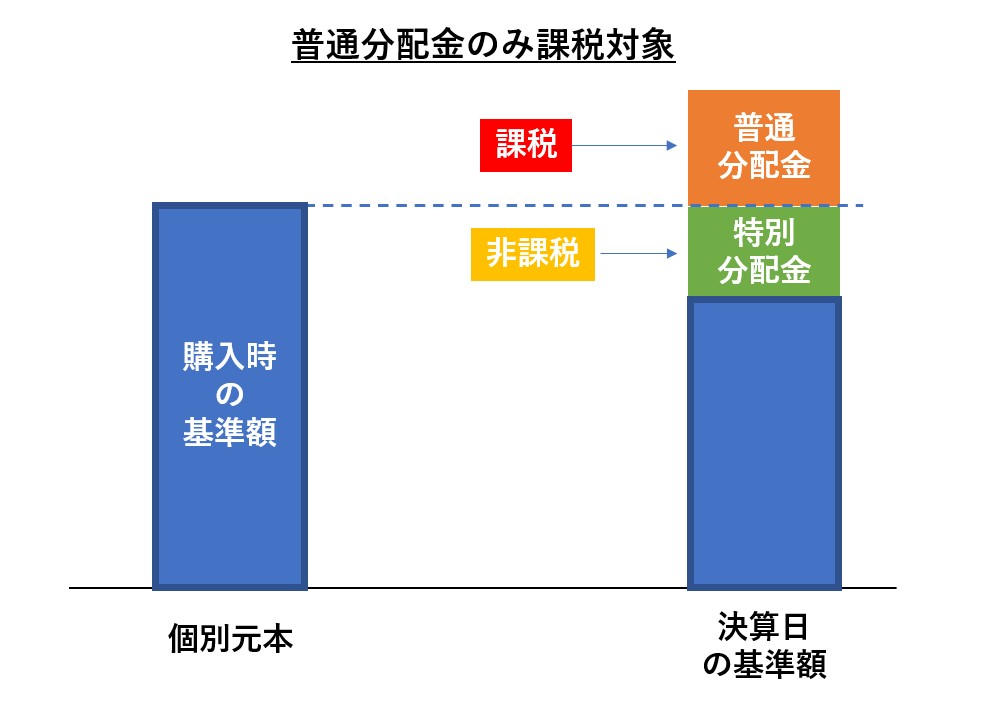

2-1. 分配金は「普通分配金」のみに税金がかかる

分配金とは、運用によって得た収益を決算ごとに投資信託の購入者に分配するお金のことです。

この投資信託の分配金には「普通分配金」と「特別分配金」がありますが、このうち「普通分配金」のみ「利益」と見なされて税金がかかります。

「普通分配金」とは、元本が決算日の基準価額と同じ、あるいは下回っている場合に支払われる分配金のことです。「普通分配金」は元本を上回って得られる利益のため、課税対象となり、20.315%の税金がかかります。

一方の「特別分配金」は、元本が決算日の基準価額を上回ってしまった場合に受け取る分配金のことです。投資元本の払い戻しに相当するため「元金払戻金」とも呼ばれます。「特別分配金」は利益とは見なされず、税金はかかりません。

なお、「普通分配金」の税金は、現金で受け取るのでなく再投資に回す際にも税金がかかります。一方、「特別分配金」は、再投資する際にも非課税となります。

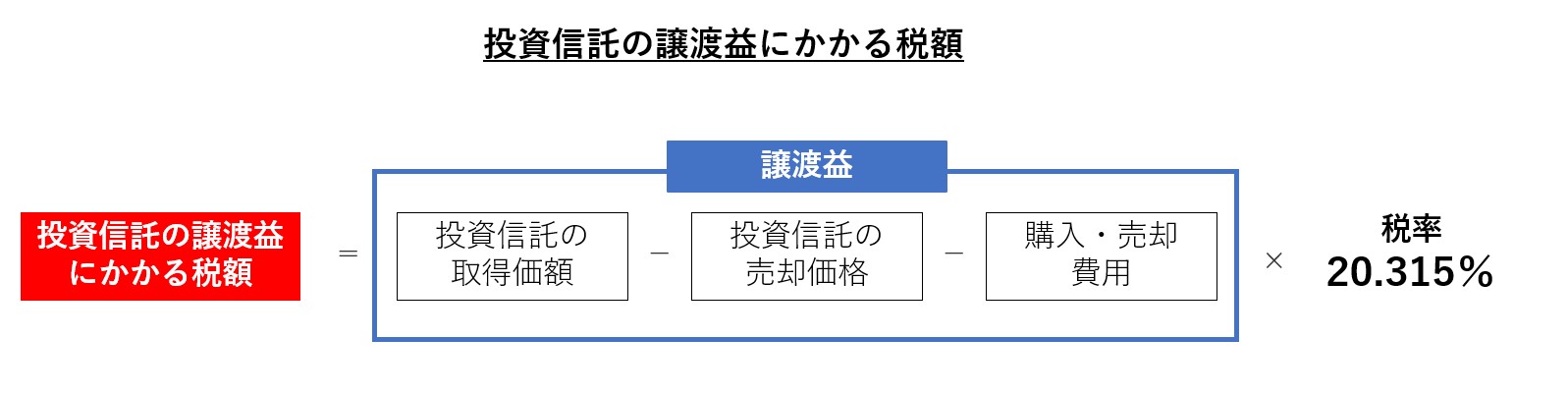

2-2. 投資信託の譲渡益に税金がかかる

投資信託の場合、投資信託を売却・解約するときの譲渡益(売却益)にも税率20.315%の税金がかかります。なお、投資信託の売却・解約時に損失が出た場合には税金はかかりません。

譲渡益の扱いで注意したい点は、購入や売却する際の手数料などの費用は含まないことです。譲渡益からコストを差し引くことを忘れないようにしましょう。

3. 株式投資の税金の基礎知識

次に株式投資にかかる税金について紹介します。

株式投資の利益についてかかる税金のポイントは下記の2点です。

- 配当所得にかかる税金は源泉徴収される

- 譲渡益に税金がかかる

詳しく見ていきましょう。

3-1. 株式の配当にかかる税金は源泉徴収される

株式投資においては配当金に税率20.315%の税金がかかります。

<株式配当金にかかる税金>

|

ただし、投資した企業から配当金が支払われる際に税金分は源泉徴収されます。投資家は株式配当金にかかる税金について確定申告をするといった手続きを行う必要はありません。

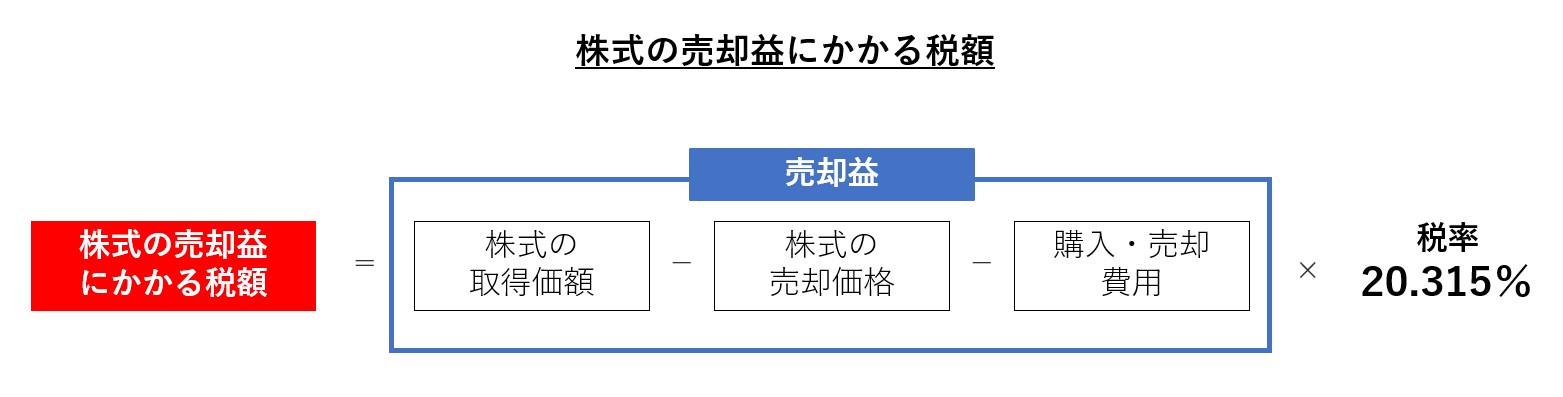

3-2. 株式の譲渡益に税金がかかる

株式投資を売却する際の譲渡益(売却益)に、税率20.315%の税金がかかります。株式の売却時に損失が出た場合には税金はかかりません。

なお、株式の売却益には、投資信託の売却益と同様に、購入・売却にかかった手数料や諸経費を含まないことに注意しましょう。

4. 20万以上の収入となった場合は確定申告が必要

投資の税金を支払うパターンには、利益が出る都度支払うパターンと、確定申告時に支払うパターンとの2パターンあることはすでにお伝えしました。

一般口座と特定口座(源泉徴収なし)の口座で投資を行った場合は利益が20万を超えると確定申告は必須になる、という認識で問題ありません。

しかし、例外として確定申告が不要な場合もあります。

ここでは、

- 確定申告が不要なケース

- 確定申告が必要なケース

- 確定申告が必須ではないがやった方がいいケース

について紹介します。

特定口座で取引している方も確定申告をすることでお得になるケースについても紹介しますので

ぜひ最後まで読んでください。

4-1. 確定申告が不要なケース4つ

確定申告が不要なケースは下記の4つです。

- NISA口座のみで運用している場合

- 特定口座(源泉徴収あり)で取引を行っている場合

- 年収2000万円未満で投資利益と給与以外の所得の年間合計が20万円以下の場合

- 専業主夫・主婦などの扶養家族で投資利益が年間48万円以下の場合

詳しく見ていきましょう。

4-1-1. NISA(新NISA)口座のみで運用している場合

先にも解説しましたがNISA(新NISA)(少額投資非課税制度)は個人投資家のための税制優遇制度です。このNISA(新NISA)口座の限度額内で取引をしている場合は、利益に税金はかからないため確定申告は不要です。

下記にNISA(新NISA)口座の年間限度額について再掲します。

【新NISAの限度額と非課税期間】

新NISA制度 | |||

成長投資枠 | つみたて投資枠 | ||

| 年間非課税枠 | 合計枠 | 360万円 | |

| 各枠 | 240万円 | 120万円 | |

非課税となる期間 | 無期限 | ||

対象商品 | 上場株式・投資信託など※1 | 積立・分散投資に適した一定の | |

口座開設期間 | 無期限 | ||

※1 ①整理・監理銘柄②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等を除外

注意したい点は、上記の限度額を超えて購入した場合は課税対象となる点です。限度額を超えて購入した金融商品の取引による利益には税金がかかるため納税手続きが必要となります。

4-1-2. 特定口座(源泉徴収あり)を利用している場合

投資をする際に「特定口座(源泉徴収あり)」を利用している場合は、確定申告の必要がありません。

「特定口座(源泉徴収あり)」の場合、管理している証券会社などの金融機関が税金の計算を行い、源泉徴収という形で、投資家に代わってすでに納税を済ませています。口座には税金分を差し引いて利益が入金されているため、投資家は、改めて確定申告をする必要はありません。

4-1-3. 年収2000万円未満で投資利益と給与以外の所得合計が20万円以下の場合

「特定口座(源泉徴収あり)」でなく「一般口座」や「特定口座(源泉徴収なし)」を利用している場合でも、年収2000万円未満で給与以外の所得が20万円以下の場合は、確定申告の必要はありません。

投資の利益と副業などの給与以外の収入の合計が20万円以下であることを確認しましょう。20万円以下であれば、「申告不要制度」が適用され、確定申告が不要となります。

4-1-4. 専業主夫・主婦などの扶養家族で投資利益が年間48万円以下の場合

「特定口座(源泉徴収あり)」を利用していなくても、専業主夫・主婦などの扶養家族で投資利益の合計が年間48万円以下の場合は、確定申告の必要はありません。

ただし、これは納税者である扶養者の年収が1000万円未満である場合のみです。扶養者の年収が1000万円以下である場合、扶養家族の年間の合計所得金額が48万円以下であれば、配偶者控除が適用され、その所得には税金がかかりません

専業主夫・主婦の場合、株の利益が年間で48万円を超えると、扶養家族から外れて配偶者控除が受けられないなどのデメリットが生じることに注意しましょう。

なお、投資において確定申告が不要なケースについては「投資で確定申告が不要な3つのパターン|初心者向けに簡単解説」の記事も参考にしてください。

4-2. 確定申告が必要なケース3つ

「4-1. 確定申告が不要なケース4つ」に該当しない場合は、原則として確定申告が必要となります。

確定申告が必要な具体的なケースは次の3つです。

- 「一般口座」や「特定口座(源泉徴収なし)」で取引し投資利益と給与以外の収入の年間合計が20万円を超えた場合

- 「一般口座」や「特定口座(源泉徴収なし)」で取引し専業主婦などの扶養家族で投資利益の年間合計が48万円を上回る場合

- 年収2000万円以上の会社員や個人事業主など自営業者の場

具体的に見ていきましょう。

4-2-1. 「一般口座」や「特定口座(源泉徴収なし)」で取引し年間の投資利益と給与以外の収入の合計が20万円を超えた場合

「特定口座(源泉徴収あり)」を利用せずに「一般口座」や「特定口座(源泉徴収なし)」で取引をし、年間の投資利益と給与以外の収入の合計が20万円を超えた場合、確定申告が必要です。

利益と副業などの給与以外の所得の合計が20万円を超えているかどうか確認しましょう。超えていれば確定申告をして納税をする必要があります。

4-2-2. 「一般口座」や「特定口座(源泉徴収なし)」で取引し専業主夫・主婦などの扶養家族で投資利益の年間合計が48万円を上回る

「特定口座(源泉徴収あり)」を利用せずに「一般口座」や「特定口座(源泉徴収なし)」で取引をし、専業主夫・主婦など扶養家族で投資利益の年間合計が48万円を上回る場合、確定申告が必要となります。

投資利益が、扶養家族に適用される所得税の基礎控除額の48万円を上回ってしまうため、納税の義務が発生します。このため確定申告をして、納税をするようにしましょう。

専業主夫・主婦の場合は、確定申告の手間を省くためにも「特定口座(源泉徴収あり)」で取引をしておくことがおすすめです。

4-2-3. 年収2000万円以上の会社員や個人事業主など自営業者

年間の投資利益が20万円に満たない場合でも、2000万円以上の年収がある場合や個人事業主の場合は、投資信託の利益についての確定申告が必要です

そもそも年収2000万円以上の会社員や個人事業主など自営業者は、投資をしなくても確定申告が義務付けられているため、確定申告を行うようにしましょう。

4-3. 確定申告が必須ではないがやった方がいいケース

確定申告が必要でない場合でも、下記ケースに当てはまる場合は、確定申告をすることがおすすめです。

確定申告をすることで、納める税金を少なくすることができます。

- 投資信託・株式投資トータルで損失がある場合

- 損失分の繰越控除を受けたい場合

- 「特定口座(源泉徴収あり)」を利用した専業主夫・主婦で投資利益が年間48万円以下の場合

詳しく見ていきましょう。

4-3-1. 投資信託・株式投資トータルで損失があり損益通算する場合

投資信託・株式投資などトータルで損失がある場合など、確定申告で損益通算を行うことで税金が節約できます。

損益通算とは、同じ年に生じた利益と損失を相殺することです。例えばある金融商品の取引で利益が出る一方で、他の金融商品の運用で損失が出ているような場合、損失の分だけ税金を減らすことができます。

例えば、下記のような節税が可能となります。

■投資信託の運用で投資利益が100万円ある一方で、株式投資で70万円の投資損失を出した場合

損益通算前 | 損益通算後 | |

|---|---|---|

課税対象 | 100万円 | 30万円 (100万円-70万円) |

納税額 | 20,315円 (100万円×20.315%) | 6,095円 (30万円×20.315%) |

損益通算前と損益通算後とでは、納税額に14,220円の差(=20,315円-6,095円)があることがわかります。このケースでは、14,220円の節税が可能となります。

■証券会社A社での株式投資で100万円の利益がある一方、証券会社B社での株式投資で110万円の損失をだした場合

損益通算前 | 損益通算後 | |

|---|---|---|

課税対象 | 100万円 | -10万円 (100万円-110万円) |

納税額 | 20,315円 (100万円×20.315%) | 0円 |

損益通算前と損益通算後とでは、納税額に20,315円の差(=20,315円-0円)があることがわかります。複数の証券会社の「特定口座(源泉徴収あり)」を利用している場合は、他の証券会社との損益通算は自分で行う必要があります。

損益通算をしたい場合は確定申告をしましょう。

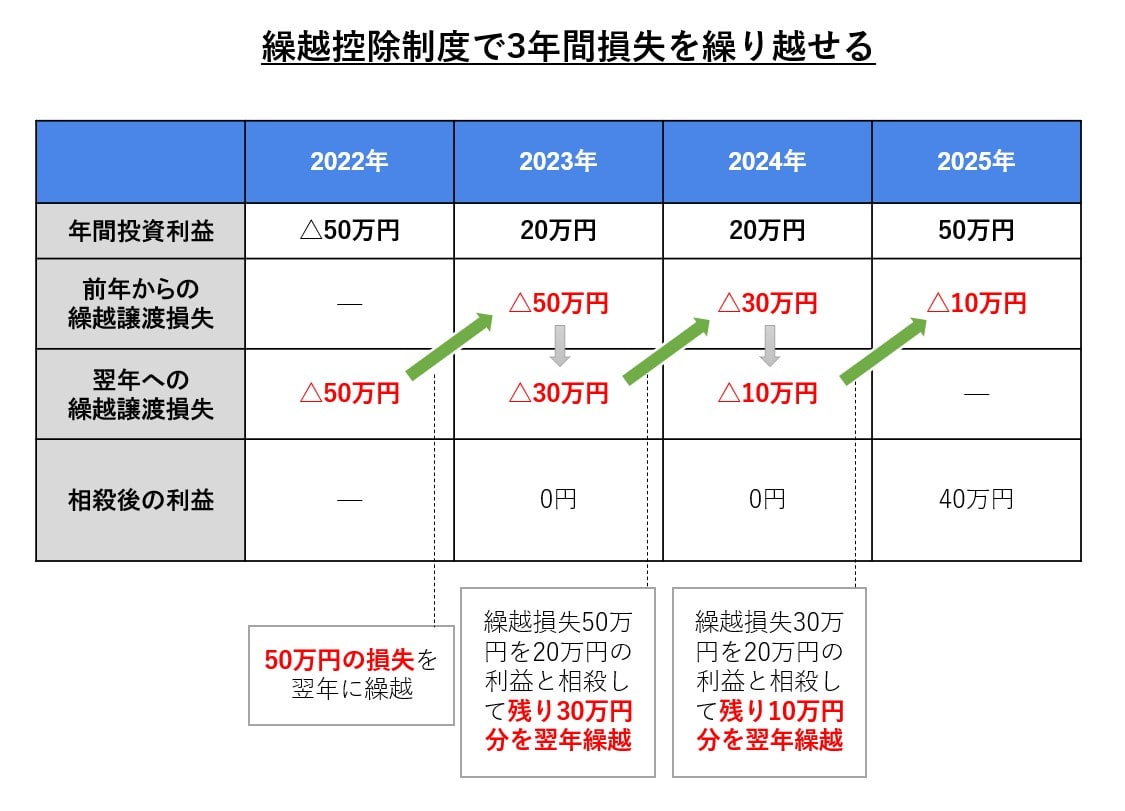

4-3-2. 損失分の繰越控除を受けたい場合

投資で損失が出た場合、損失を翌年度から最大3年間繰り越すことができる「繰越控除」を使うことができます。ただし、繰越控除を使うために、確定申告をしておく必要があります。

例えば、投資取引において1年間の通算損失として50万円の損失が出た場合、確定申告で「翌年への繰越譲渡損失」とすれば、翌年の投資利益から前年の損失分を差し引くことができます。

なお、繰越控除を行う場合は、「特定口座(源泉徴収あり)」であっても確定申告が必要です。損が出た年に確定申告を行っていないと翌年以降に繰越控除を受けたいと思っても受けられないことに注意しましょう。

4-3-3. 「特定口座(源泉徴収あり)」を利用している専業主夫・主婦などの扶養家族で投資利益が年間48万円以下の場合

「特定口座(源泉徴収あり)」を利用していて利益の年間合計額が48万円以下の場合は、確定申告を行うと支払いすぎた分の還付を受けることができます。

「4-1-4. 専業主夫・主婦などの扶養家族で投資利益が年間48万円以下の場合」で紹介した通り、専業主夫・主婦の場合、投資利益の合計が年間48万円以下の場合は、投資利益に税金がかかりません。

しかし「特定口座(源泉徴収あり)」を利用している場合、投資利益の合計が年間48万円以下であっても、自動的に納税を済ませていることになります。

例えば投資利益の年間合計額が20万円の場合、配偶者控除でこの20万円には税金がかからないものの、すでに40,630円分(20万円×20.315%)の税金を払っていることになります。

この場合は、確定申告を行うと、支払わなくてよかった税金分の還付を受けることができます。上記の例では40,630円分(20万円×20.315%)が返金されます。

このため、「特定口座(源泉徴収あり)」を利用している専業主夫・主婦などで投資利益が年間48万円以下の場合は確定申告をすることがおすすめといえます。

5. 投資にかかる税金についての注意点4つ

投資にかかる税金についての注意点を紹介します。

<投資にかかる税金についての注意点>

- 確定申告期間(例年2月中旬~3月中旬)中に提出する

- 年間損益報告書や経費の領収書を保管しておく

- FXは株式投資や投資信託と損益通算できない

- 投資を会社に知られたくない場合は確定申告で「自分で納付」にする

正しく納税手続きをするためにも確認するようにしてください。

5-1. 確定申告期間(例年2月中旬~3月中旬)中に提出する

確定申告を行う場合は、例年2月中旬~3月中旬と提出期間が決まっているため、期間中に提出するように気を付けましょう。

正確な確定申告期間は国税庁のホームページで発表されるため、事前に確認するようにしましょう。

5-2. 年間損益報告書や経費の領収書を保管しておく

確定申告に必要な「年間損益報告書」や「経費の領収書」は保管しておくようにしましょう。

年間損益報告書や経費の領収書がないと、利益の集計ができず確定申告の必要性を判断することができません。また実際に確定申告をする際にも資料として必要になるため、なくさずに保管しておくようにしましょう。

年間損益報告書は各証券会社やFX会社から送付されてくるほか、多くの場合、会員用のサイトでも確認できます。経費の領収書は支払いの都度、しっかりと保管しておくようにしましょう。

5-3. FXは株式投資や投資信託と損益通算できない

確定申告において、損益通算ができることをお伝えしましたが、投資信託とFX、あるいは株式投資とFXとで損益通算ができないことに注意しましょう。

投資信託で利益が発生し、FXで損失が出ても、その二つを合算して相殺することはできません。なぜなら、投資信託や株の売買で得た利益は、税務上「株式等の譲渡所得等」との扱いとなり、FX取引で得た利益は「先物取引にかかる雑所得」との扱いとなるからです。税務上の所得の分類が異なるため、合算することができないことになっています。

なお、損益通算できるものの組み合わせは下記の通りです。

【損益通算できるもの】

所得の分類 | 取引 |

|---|---|

雑所得(株式等の譲渡所得等)に相当するもの | 株式投資、投資信託、公社債での取引から生じる利益 |

雑所得(先物取引にかかる雑所得)に相当するもの | FX、先物取引、CFD(差金決済取引)、オプション取引から生じる利益 |

上記で同じ所得に分類される場合は損益通算ができます。所得分類が異なる場合は損益通算ができないため損益通算を検討する際には間違えないようにしましょう。

5-4. 投資を会社に知られたくない場合は確定申告で「自分で納付」にする

投資の利益には5%の住民税がかかります。住民税は通常給与から天引きされるため、投資の利益が出て住民税が急激に増加した場合などは、会社に投資をしていることが知られる場合があります。

もし会社に投資のことを知られたくない場合は、下記の2つの手段をとることをおすすめします。

- 「特定口座(源泉徴収あり)」を選択して、住民税の天引きを証券会社にしてもらう

- 確定申告をする際に、確定申告書第二表の「住民税の徴収方法を自分で納付する」を選択する

この2つの手段を取ると、投資にかかる住民税を自分で支払うことになるため、住民税の増額を会社に知られることはありません。

会社に投資のことを知られないためには「住民税」の支払いに気を付けるようにしましょう。

6. 投資の税金について深く理解すると上手に投資を行える

投資を成功させるためにも、税金についても深く理解しておくことが大切です。

税金についてしっかりと学習しておくことで、納税の手間や金額を抑えることができ、効率的に投資を行うことができます。

例えば、GFSでは、投資に関する知識を体系的に学べる講座を提供しており、投資の税金についてもさまざまな講座を用意しています。

GFSには、投資の基礎知識として、税金に関する講座も多数!

私たちが運営するGFSでは、投資や経済についての講座だけでなく、確定申告や節税についての講座も多数実施しています。

【投資の税金に関する講座の一例】

- フリーランスのための節税制度

- 知って得しま専科 税金講座基礎編

- 確定申告 基礎編その1

- 確定申告 基礎編その2

- 確定申告ケーススタディ

- 株・FX・暗号資産の確定申告(知識編)

- 出口と税金対策

……など、ほかにも随時実施。

投資は学習をして正しい知識を身に付けることで、投資効果をあげることができます。

投資のスキルを身に付けるためには、プロから学ぶことがおすすめです。効率的に投資のノウハウやスキルを身に着けることができます。

「GFS監修 投資の達人講座」では、投資のプロが税金対策を含めた投資のスキルやコツを伝授します。

「投資の達人になる投資講座」はこれまで20万人以上が参加しており、日本トレンドリサーチの調査で「2021年最も信頼されるオンライン投資セミナー」にも選ばれた実績と信頼の高い講座です。オンラインセミナーのため、自由な時間と場所で気軽に学習を進めることができます。

現在、初心者の方でも気軽に参加できる無料オンラインセミナーを実施中です。まずは無料セミナーを体験してみてはいかがでしょうか。

→ 「GFS監修 投資の達人講座」の詳細はこちら

まとめ

投資の税金についてお伝えしました。投資で利益を得た場合、利益に20.315%の税金がかかります。

投資にかかる税金 |

投資にかかる税金 = 投資の利益 × 税率20.315% |

投資信託や株式投資やFXなどで課税対象となる利益に異なる点があるため注意しましょう。なお、NISA口座や「特定口座(源泉徴収あり)」を利用することで、納税の金額を抑えたり、納税の手間を省いたりすることができます。

投資を効率的に行うためにも、投資の税金についての知識を深めることがおすすめです。投資の納税をスムーズに行うなどの投資のノウハウやコツをマスターするためには、ぜひ「投資の達人になる投資講座」の活用も検討してみてください。