≫お金の知識が学べるオンラインセミナー「GFS監修 投資の達人講座」はこちら

・資産運用に最適な保険を知りたい

・そもそも資産運用を保険で出来るのか

・資産運用を保険でするメリット・デメリットを知りたい

このように考えてはいませんか?

「満期になれば元本以上のお金が返ってくるから安心」「万が一の保障もあって、資産運用もできるので一石二鳥」といった理由で、資産運用を保険でされている方は多いのではないでしょうか。

筆者自身「万が一の保障があって、満期になったらお金が増えて返ってくるからお得」と思い保険に入っていたことがあります。

しかし結論から言うと、資産運用を保険ですることはおすすめできません。私たちGFS投資家陣としては「資産運用と保険は切り分けて考えるべき」と考えています。

資産運用を保険ですることをオススメできない理由としては、以下4つがあります(2章で詳しく解説しています)。

- 高利率で運用をしたい人にとってお金を増やすには効率が悪い

- 途中解約すると元本割れをする

- お金の流動性がなくなる

- 必ずしも元本保証があるわけではない

そこで今回は、数多くの保険商品を扱い運用相談を受けてきたメンバー含むGFS投資家陣の意見をもとに、以下の内容を取り上げています。

- 資産運用を保険でする仕組みとメリット・デメリット

- 資産運用を保険ですることをオススメしない理由

- 資産運用として使われている保険商品の落とし穴

- 保険の代わりにオススメの資産運用方法

- 保険からつみたてNISAへの資産運用に切り替えた体験談

この記事を読むことで、資産運用を保険でするべきなのかが分かります。また保険ではない方法で資産運用することで、資産を増やせる可能性を上げることができるでしょう。ぜひ最後までご覧いただき、ご自身の資産運用に活用いただければ幸いです。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

保険で資産運用?その仕組みとメリット・デメリット

まず、保険で資産運用するとは、どういうことでしょうか?

資産運用とは「自分の持っているお金を効果的に増やしていくために運用すること」を言います。それに対して保険は「万が一病気やケガ等になった時のための保障を備えること」です。

それぞれ目的が全く違うものですが、資産運用と保険を合わせて考えている方もいるかと思います。

保険で資産運用するとはどういうことなのかを具体的に見ていきましょう。

保険で資産運用をするとは「貯蓄型の保険」に加入すること

保険には生命保険や入院保険など「ヒト」に関わるものと、損害保険や自動車保険など「モノ」に関わるものなど様々な保険商品があります。ヒトとモノに共通して言えるのが、どちらも万が一の保障を備えるためのものということです。

しかし保険で資産運用をする、となると目的が変わってきます。「貯蓄型の保険」というものに加入することになります。

貯蓄型の保険は万が一の保障を備えると同時に、将来的に受け取ることができるお金の貯蓄も目的としています。受け取ることができるお金というのは、保険の解約や万が一があった際に受け取れる解約返戻金・保険金を指します。

つまり保険で資産運用をするというのは、「貯蓄型の保険に加入することで、万が一の保障を備えながら将来的に受け取ることができるお金の貯蓄も行う」ということです。

保険で資産運用をするメリット・デメリット

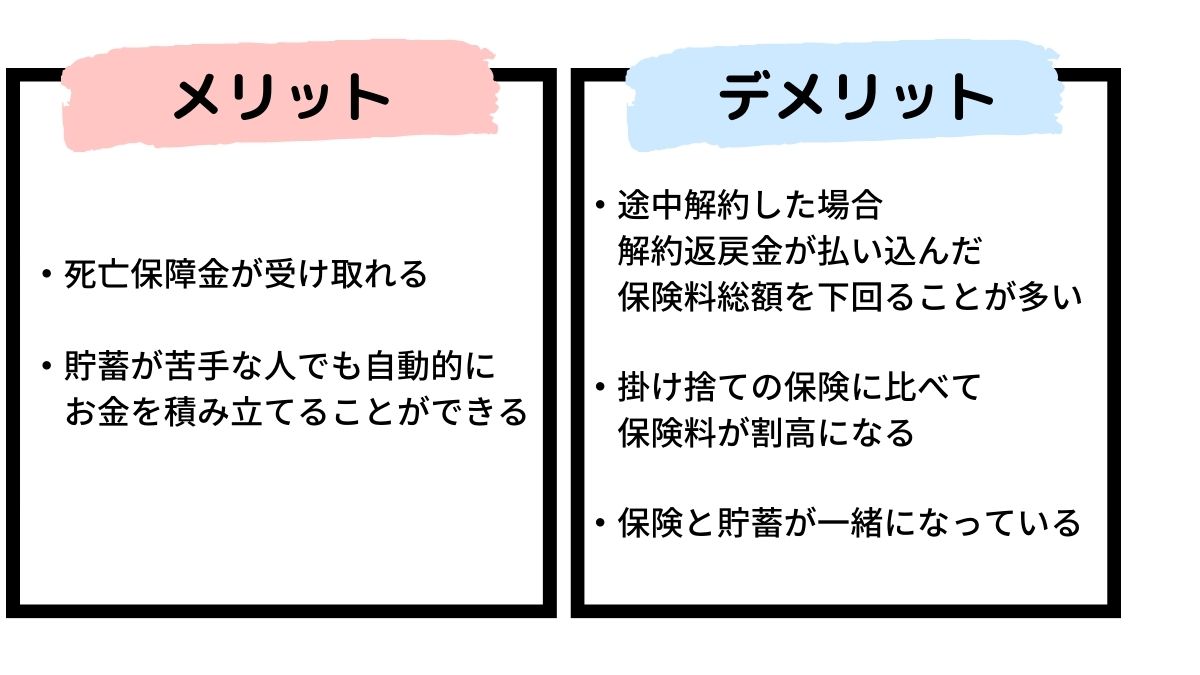

「保険と貯蓄どちらも同時にできるなんて便利!」そう思って貯蓄型の保険に加入されている方もいるのではないでしょうか。どの保険にも言えますが、良い面しかない商品はありません。同時に悪い面もあります。

保険のメリット・デメリットは保険商品によって異なるので、全ての商品に当てはまるわけではありませんが、貯蓄型保険の場合、メリット・デメリットと言われる内容をまとめました。

詳しく見ていきましょう。

メリット

死亡保障金が受け取れる

貯蓄型の保険は、保険と貯蓄を兼ね備えています。この保険の部分で、万が一があった時に死亡保障金を受け取ることができます。

貯蓄が苦手な人でも自動的にお金を積み立てることができる

契約者は保険料を支払うだけで、保険会社が保険料から貯蓄にあたるお金を積み立ててくれます。なので、貯蓄が苦手な人でも自動的にお金を積み立てることができます。また保険料の支払いも、銀行口座から自動引き落としやクレジットカード支払いが多いので、手間なくお金を積み立てることができます。

デメリット

途中解約した場合、解約返戻金が払い込んだ保険料総額を下回ることが多い。

解約返戻金は、契約者が支払った保険料をもとに積み立てられています。途中解約した場合、解約返戻金のために積み立てられた保険料が十分にない状態であるため、解約返戻金が払い込んだ保険料総額を下回ることに繋がります。

最近の保険商品では、買った瞬間に元本100%の商品もあります。しかし今のところ95%ほどの商品が途中解約すると、解約返戻金が払い込み保険料総額を下回る商品になっています。

掛け捨ての保険に比べて保険料が割高になる

貯蓄型の保険は、本来保障に払うべき保険料に加えて、貯蓄として将来的に返ってくる解約返戻金や保険金も積み立てていくことになります。なので、保障のみを備える掛け捨ての保険に比べて、保険料が割高になります。

保険と貯蓄が一緒になっている

資産形成が目的なら、もっと低いコストで運用を行える投資商品は数多く存在します。わざわざ保険で資産運用をする必要はないということです。

資産運用を保険でするのはオススメしない4つの理由

冒頭でお伝えした通り、資産運用を保険ですることはオススメできません。理由は4つあります。

2.途中解約すると元本割れをする

3.お金の流動性がなくなる

4.必ずしも元本保証があるわけではない

詳しく見てみましょう。

高利率で運用をしたい人にとってお金を増やすには効率が悪い

貯蓄型の保険に加入されている方の中には、保障に加えてお金を増やしていきたいと考えている方もいるかと思います。しかし、お金を増やすために入った保険なのに、コツコツ支払って返ってくるお金は元金より少し多いくらいなのです。

返戻率は商品によって違いますが、保険満期時の返戻率は一般的に105〜110%程度の商品が多いです。ただし近年では返戻率130%〜180%の商品もありますが、保険商品の大部分は低利率運用になっています。高利率で運用をしたい人にとってお金を増やすには、保険はとても効率が悪いと言えます。

このように低利率で運用されている理由として「保険会社への手数料がかかる」というのがあります。

貯蓄型保険の場合、支払った保険料は丸々保障と貯蓄に回っているわけではなく、人件費や死亡保障費などの経費として保険会社への手数料が含まれています。つまり契約者が資産運用として積み立てているお金は手数料を引いた分ということになるのです。

これは支払った金額より少ないお金を積み立てているので、極端にいうとマイナススタートになります。

保険商品には年利3%と書いてあったとしても、上記で説明した手数料は考慮されていないことが多く、手数料を差し引くと実質は年利1%代ということがざらにあるのです。これでは、お金を増やすには効率が悪くなってしまいます。

高い利率でお金を増やしていきたいのであれば、「保険」と「資産運用」は切り離して考えて、保険商品をよく確認することが大切になってきます。

途中解約すると元本割れをする

保険料の払い込み期間の途中で保険を途中解約すると、解約返戻金というお金が返ってきます。この解約返戻金が、払い込んだ保険料総額を下回り元本割れを起こす可能性が高いです。

基本的に保険料払い込み期間の満了前に解約すると、元本割れをすることが多くなっています。

お金の流動性がなくなる

上記では途中解約すると元本割れをすることについてお話しましたが、この元本割れを恐れて保険料を支払い続けるというケースがあります。自分のお金を自ら人質に出すかのように、保険を契約することでお金の流動性がなくなってしまっているのです。

これは余談なのですが、保険契約をして2年間は契約時の営業担当者にコミッションが入るようになっているという保険会社があります。そのため2年経たずに解約をしようとすると止められることが中にはあります。これも場合によっては、お金の流動性がなくなる要因のひとつと言えます。

必ずしも元本保証があるわけではない

保険において必ずしも元本は保証されていません。なぜ保証されていないのかというと、経済環境や金利水準の影響で解約返戻金や保険金の返戻率というのが変動するからです。そして元本を下回る可能性がある商品は少なくありません。

また次の章でご紹介する保険商品含めて「保障」をつけると返戻率が低くなるケースが多いです。

このように貯蓄型保険は、保険料を支払っておけば将来お金が増えて返ってくるからお得!という訳でもないのです。

資産運用として使われている保険商品2つの落とし穴

これから言及する以下2つの保険は、最も多く売られている保険商品です。

・外貨建て保険

これらの商品について、保険の営業担当者が使うセールストークがあります。老後2000万円問題のような社会的な問題の話から始まり、

資産運用してますか?保険でも資産運用ができますよ?

と言う流れで変額保険・外貨建て保険をオススメされます。しかし、2つの保険商品には落とし穴があります。資産運用に向いていない可能性が高いのです。

それぞれの商品について、どのようなメリットがあり、どのような資産運用に向いていない落とし穴があるのかを見てみましょう。メリット・落とし穴は、貯蓄を備えていない保障のみの終身保険と比較しています。

変額保険

契約者が払い込んだ保険料をもとに保険会社が資産運用を行い、運用実績に応じて解約返戻金や保険金が変動する保険です。資産運用というのは、保険会社が株式や債権を売り買いして運用していることです。

メリット

・運用実績に関係なく死亡保障は保証されている

変額保険の死亡保障は、運用実績に関係なく保証されています。保証されている死亡保障で受け取ることができる保険金を「基本保険金」と言います。

・運用先によってはインフレに強い

変額保険は株式や債権などを運用しますが、この運用先によってはインフレによる株式相場の上昇を受けて、運用実績が良くなる可能性が高まることがあります。

・運用実績がプラスの場合、解約返戻金や保険金がプラスになる

運用実績がプラスの場合、それに伴って解約返戻金や保険金が払い込んだ保険料総額以上になる可能性があります。

落とし穴

・相対的に資産運用にかけられる金額が少なくなる

貯蓄型の保険は、保障と貯蓄それぞれに保険会社への手数料がかかります。そのため1万円を資産運用に回したいと思った 場合、1万円を丸々資産運用に回せるわけではないのです。1万円から手数料を引いた金額を、資産運用として積み立てることになります。

・運用実績がマイナスの場合、解約返戻金や保険金がマイナスになる

運用実績がマイナスの場合、それに伴い解約返戻金や保険金がマイナスになり、払い込んだ保険料総額を下回る元本割れを招くことがあります。

外貨建て保険

払い込んだ保険料が米ドルや豪ドル・ユーロなどの外貨で運用される保険です。解約返戻金や保険金・運用益も外貨で受け取ることができます。

メリット

・円建て保険より予定利率が高い

近年日本は低金利で、運用において高い利益を出すことが難しいです。しかし米ドルや豪ドル・ユーロの外貨の場合、日本と比べて金利が高い傾向にあるため、高利率での運用を見込むことができます。

落とし穴

・為替リスクがある

日本円と外貨の為替レートの変動によって、保険料の支払いが安くなったり高くなったりするリスクがあります。

例えば、1ドル110円の時に300ドルの外貨建て保険に加入したとします。当時の支払額は日本円で33,000円です。では円安になり1ドル145円になった場合、支払う金額はいくらになるかというと43,500円です。毎月1万円出費がかさむということです。

外貨建て生命保険についての苦情は多い

少し前の話になりますが、生命保険協会が公表したデータによると、2019年度の外貨建て保険の苦情数は、年間およそ2,800件と、統計を取り始めた2012年度から5倍に増えています。

※最新のデータは生命保険協会のホームページでご確認いただけます。

過去にそれだけ多くの人が、貯金や資産運用の感覚で変額保険を始めてトラブルになってきた経緯があるのは、やはり見過ごせません。

2024年現在でも、為替相場は円安傾向が強いため、為替リスクは依然として存在します。

(むしろ、年々為替リスクが高まっている、とも言えそうです。)

よほどの理由でもない限り、運用目的で外貨建て生命保険を選択するのはやめた方がいいでしょう。

資産運用で失敗したくないと不安な方は、お金の正しい知識を身につけておくのがよいでしょう。前提知識があることで、いざとなった時に正しい選択をできるようになります。

そもそも保険の本来の目的は「資産運用」ではない

冒頭にも触れたとおり、保険の目的はあくまでも「保険金」です。

万が一の備えとして、保険に加入することはまったく問題ありません。

ただ、資産運用を目的とする保険は、そもそもの保険の目的からズレています。

保険本来の目的は保険金であり、資産運用ではない、ということをあらためて認識することを強くおすすめします。

「貯金は三角 保険は四角」

さらに付け加えると、「保険を貯金の代わりに」というフレーズにも筆者は違和感を覚えます。

もしかしたら聞いたことがあるかもしれませんが、貯金と保険の違いをあらわす言葉に、「貯蓄は三角 保険は四角」というものがありあります。

図で言うと以下の通りです。

出典:知るぽると 「金融教育プログラム」7.高等学校における金融教育(金融広報中央委員会)

よく、「十分な貯金があれば保険はいらない」という意見を耳にしますが、それはあくまでも「現時点で」貯金がある人についての話です。

上記の図にあるように、貯蓄は時間の経過とともに、緩やかに右肩上がりに増えていくものですので、急なトラブルが起きた時に、必要な金額が貯まっていない可能性は十分にあります。

これに対し、各種保険は毎月の保険料がかかる代わりに、急なトラブルがいつ起きても必要な金額を保障してくれるので、「貯金だけの状態よりも安心」というのが本来の保険の役割です。

つまり、保険は貯金の弱点を補えることが最大のメリットなので、貯金とはそもそも性質が異なるので、同列にして語る話ではないように思います。

保険金を目的とする場合も、仕組みが複雑な商品は避けること

保険金を目的とした保険に加入する場合も、仕組みが複雑なものはなるべく避けた方がいいでしょう。

特に、保険の商品でありがちなのが、色々なサービスを盛り込んで、いたれりつくせりの保障を組み合わせた結果、結局何がどれくらいお得なのかがわかりにくくなってしまっていることです。

このような保険商品が多い理由は、保険業界自体がすでに成熟産業で、「どの会社の保険を選んでも大差がない」という状況になっていることが背景にあります。

そんな中で各社が競って、少しでも差別化を図って顧客を増やそうと、あの手この手を駆使して営業活動をしているため、「よくわからない保険商品」が生まれていると推測されます。

(携帯電話業界の料金プランも複雑なものが多いですが、あれも同じような理由に思います。)

保険の代わりにオススメな投資方法2選

ここまでは資産運用として使われている保険商品の落とし穴についてお話させていただきましたが、みなさんこう思ったと思います。

「じゃあどうすれば良いの?保険以外に何か良い投資や資産運用の方法はあるの?」と。

冒頭でもお伝えしましたが、保険と資産運用は切り離して考えることが大切です。その上で保険の代わりにオススメする資産運用方法は何なのかというと、「NISA」と「iDeCo」です。

オススメする理由は、次をご覧ください。

NISAとiDeCoをオススメする理由

最近ではよく耳にするようになった「NISA」と「iDeCo」ですが、どちらも国が作った資産運用を始めやすくするための制度です。

2024年より、新NISAとして制度内容が改正されてNISAの中に「つみたて投資枠」「成長投資枠」の2つの枠ができました。

(ここでは、旧NISAでの「つみたてNISA」と同様に積立型である「つみたて投資枠」をピックアップしてiDeCoと比較していきます)

この国の制度であるNISAとiDeCoが、なぜ資産運用にオススメなのか?NISAとiDeCoであれば、税優遇を受けながら資産運用だけを行うことができるため、資産が増える確率を上げることができるからです。

どれくらい資産が増える確率を上げることができるのかについては、データを交えながらお話できればと思います。

その前に「NISA(つみたて投資枠)」「iDeCo」とはどのようのものなのか、以下の表でご覧ください。

| NISA(つみたて投資枠) | iDeCo(確定拠出年金) | |

| 特徴 | 年間120万円を非課税で無期限で運用できる制度 | 毎月積み立てた掛け金を、 60歳以降に受け取ることができる制度 |

| 投資商品 | 投資信託、ETF | 定期預金、生命保険、投資信託など |

| 対象者 | 18歳以上の国内在住者 | 20歳以上、65歳まで※の方 |

| 保険に代わって 活かせるメリット | <つみたて投資枠の場合は特に> | |

| その他メリット | ・年間120万円を非課税で運用できる | ・保有している金融商品を買い換えることができる ・運用益は全額が非課税 ・積み立てた金額が全額所得控除の対象になる ・受け取る際も所得控除の対象になる |

| デメリット | ・すぐには利益が増えない ・積立投資枠のみだと投資できる商品が限られている ・損益通算ができない ・運用手数料(信託報酬)がかかる ・元本割れのリスクがある | ・原則として60歳になるまでお金を引き出せない ・保険の加入資格によって掛け金の上限額がある ・運用手数料がかかる ・元本割れのリスクがある |

NISAとiDeCoのデメリットとして運用手数料がありますが、保険での資産運用と比較すると、NISAとiDeCoは単体で資産運用を行うので手数料を大幅に抑えることができます。

では本題の『どれくらい資産が増える確率を上げることができるのか』について、以下のデータをご覧ください。

「変額保険」と「NISA(つみたて投資枠)」で資産運用をした時の比較です。以下、同じ条件で比べています。

※保険は3章でお話した2022年保険市場のトレンド商品で今最も売られている、変額保険(介護保険付き・終身移行型)を比較事例として使っています。

積立期間:20年

運用利率:年率6%

元本:240万円

それぞれ運用して、20年目に現金化した金額がこちら。

・NISAで積立(つみたて投資枠利用):462万(+222万円)

同じ条件での運用であっても、NISAの収益が大きく出ています。

今回比べる対象としたNISAでは、比較的利回りの高い投資商品を自分で選ぶことも可能です。例えば、アメリカの500社に投資ができる「S&P500」は過去30年の平均利回りが9%になります。

仮にNISAの年率を9%で試算してみるとどうなるでしょうか。

・変額保険:375万円(+135万円)

・NISAで積立(年率9%想定):667万円(+427万円)

現実的な年率で運用した場合であっても、NISAで運用した方が収益が大きく出ています。

前章でお話しましたが、変額保険は資産運用として使われている保険(貯蓄型保険)です。資産運用として使われている保険にも関わらず、NISAの方が運用収益が大きく出ているのは、2章『高利率で運用をしたい人にとってお金を増やすには効率が悪い』にある「保険商品の大部分が低利率運用である」「保険会社への手数料がかかる」というのが大きな要因になります。

なので保険より利率が良く手数料がかからない資産運用を自分で学べば、保険で資産運用するより高いリターンを出すことが可能なのです。

NISAとiDeCoについてさらに詳しく知りたい方はこちら

≫≫【現役講師が解説】つみたてNISAとiDeCoを併用するべき人の特徴

つみたてNISAの始め方を知りたい方はこちら

≫≫ 知らないと損!!投資初心者におすすめのNISA制度を徹底解説

保険で17万円の損失、保険を見直した投資初心者の体験談

保険での資産運用についてお話してきましたが、ここでタイトル通り保険で17万円の損失をした筆者知人Mさんの体験談をご紹介したいと思います。

今ではお金の勉強からスタートして投資についても学び始めて2年目になるMさんですが、過去には保険で苦い体験をしていました。Mさんが加入していたのは下記の終身保険でした。

Mさんが加入していた保険:終身保険(126,745円/年)

・死亡(高度障害・特定疾病)保険金額500万円

(リビング・ニーズ特約付き)

・満期時(36年後)に約414万円返ってくる

(元本約396万円)

保険に加入した当時はお金の知識がなく、元本より増えて返ってくるならお得!と思っていたそうです。

しかしお金や投資の勉強をしていくうちに、この保険がムダであることに気付きます。なぜなら「満期までの36年で約18万円しか増えていないから」です。これは年率にすると0.27%です。

現在年率がおよそ0.002%の定期預金と比較するとまだ良いかもしれませんが、比べる対象がそもそも低くなってしまいます。

Mさんはこの時「もし同じ金額で投資をしたら、どうなるだろう?」と考えました。

Mさんが行った流れで比較してみましょう。

→36年間積み立てるとして、年率3・5・7%と比較する。

シミュレーションを使った結果はこちら。

結果はこのようになりました。

36年後の積立金額

- 保険:414万円

- 積立投資 年率3%:815万円

- 積立投資 年率5%:1,267万円

- 積立投資 年率7%:2,041万円

差はハッキリしています。積立投資の年率3%でさえ保険で受け取るであろう金額の2倍近くになっています。投資に保証はないので必ずこうなるとは言えませんが、年率3〜7%は積立投資で実現可能な数値です。

実際にMさんのつみたてNISAの運用実績は、現時点で年率24%になっています。

話は少し戻りますが、保険で満期に返ってくるお金が約18万円しか増えないことを知った時、Mさんは解約すると17万円マイナスになることにも気付きました。

大きな金額がマイナスになるので保険をどうするべきか悩んだそうですが、先程のシミュレーションを見ればどうするかはハッキリしていました。

仮に投資信託で毎月10,500円を36年間、年率10%で運用すると返ってくるお金は「4,417万円」です。そのまま保険を続けた場合、満期に返ってくるお金は「440万円」です。

今17万円損するとしても将来的にリターンが増えるのはしっかり自分で資産運用をしていくことだったので、Mさんはすぐに保険を解約しました。

ちなみにMさんが保険にかけるお金は、毎月1万3千円からおよそ900円になったそうです。

保険にかけるべきお金を大きく削減して、資産運用でリターンを増やすことができたこの体験談は、保険と資産運用を切り離して考えた上で実行した成功例と言えます。

まとめ

保険で資産運用するとは?仕組みとメリットデメリット

■保険で資産運用するとは

「貯蓄型の保険」に加入して万が一の保障を備えながら、将来的に受け取ることができるお金の貯蓄も行うこと。

■保険で資産運用をするメリット・デメリット

メリット

・死亡保障金が受け取れる

・貯蓄が苦手な人でも自動的にお金を積み立てることができる

デメリット

・途中解約した場合、解約返戻金が払い込んだ保険料総額を下回ることが多い

・掛け捨ての保険に比べて保険料が割高になる

・保険と貯蓄が一緒になっている

資産運用を保険でするのはオススメしない4つの理由

- 高利率で運用したい人にとってお金を増やすには効率が悪い

- 途中解約すると元本割れをする

- お金の流動性がなくなる

- 必ずしも元本保証があるわけではない

資産運用として使われている保険商品2つの落とし穴

■変額保険

・相対的に資産運用にかけられる金額が少なくなる

・運用実績がマイナスの場合、それに伴い解約返戻金や保険金がマイナスになるので、

元本割れを招く可能性がある

■外貨建て保険

・為替レートの変動により、保険料の支払いが安くなったり高くなったりするリスクがある

保険の代わりにオススメする投資『つみたてNISA』『iDeCo』

オススメする理由は、単体で資産運用を行うことにより資産が増える確率を上げることができるから。保険と資産運用は切り離して考えるべき。

- 変額保険(年率6%):375万円(+135万円)

- つみたてNISA(年率6%):462万(+222万円)

- つみたてNISA(年率9%):667万円(+427万円)

【体験談】保険を見直した投資初心者が、保険で17万円の損失

資産運用として加入していた保険で解約金17万円の損出が出たが、積立投資に変えたことでそれ以上のリターンを得られる可能性が高まった体験談。

- 保険:414万円

- 積立投資(年率3%):815万円

- 積立投資(年率5%):1,267万円

- 積立投資(年率7%):2,041万円

投資でお金を増やすことも決して楽ではありません。

これから投資を始めようと思う方におすすめなのが、「GFS監修 投資の達人講座」です。

投資の始め方や投資の全体像を2時間に凝縮して体系的にお話しています。

出典:

出典: