「日経平均が4451円下落する」

そんな歴史に残る大暴落から3週間経ちました。

現在のところ、かなり値を戻してきてはいますが、

上下にかなり激しく動く不安定な状況が続いていますよね。

今年新NISAで投資を始めたばかりの方の中には、

「暇さえあればスマホで今の値動きをチェックしてしまう…」

なんて人もいるのではないでしょうか。

実はその行動、

「勝てない投資家の典型的な習慣」

ということをご存知でしたか?

もし、ドキッとした方は今回の記事の内容がきっと役に立つことをお約束します。

ぜひ最後まで読んでみてください。

逆に「値動きなんて全然に気にならない」という方は、

あまり読む必要がないので、

ページを閉じていただいて構いません。

なお、当記事は生徒数・講義数日本一の投資スクール「GFS」の精鋭の投資歴20年以上のベテラン投資家監修のもとにまとめています。

当記事を読んでいただくことで、株や投資信託の短期的な下落が気になってしまう根本的な原因の理解と、その対処法を知ることができるはずです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、「会社四季報」編集長との共同セミナーに講師として登壇(東京証券取引所主催)するなど、著書に講演依頼、メディア出演も多数。「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

そもそも株や投資信託の短期的な下落はあるのが当たり前

まず最初に、次の図をご覧ください。

この図は、株式、債権など5種類の金融商品の200年間のパフォーマンスを示したものです。

これを見ると、株(+債権も)200年に渡ってずっと右肩上がりであることがわかります。

ただ、細かく見ると上がったり下がったりしていますよね。

つまり、

株はずっと右肩上がりですが、下がる期間は必ずある

ということがハッキリと見て取れます。

続いて、投資信託はどうなのかというと、

少し新しい図にはなりますが、以下をご覧ください。

※税金・手数料等は考慮しておりません。上記の結果は将来の運用成果を保証するものではありません。出所=Bloombergのデータを基に金融庁作成出典=金融庁「はじめてみよう!NISA早わかりガイドブック」

こちらは、金融庁のNISA特設ウェブサイトからダウンロードできる

「NISA早わかりガイドブック」に掲載されている図です。

これによると全世界株式(オルカン)はこの20年ずっと右肩上がりであることがわかります。

(日経平均も大きく見るとここ20年は右肩上がりですね)

ただ、やはり途中ところどころ下がっている部分があることもわかります。

つまり投資信託も長い目で見れば右肩上がりですが、上がったり、下がったりを繰り返しているのです。

このように、株や投資信託は長期的にはずっと上昇しているものの、短期的に見ると下がる時期が必ず訪れます。

(これを調整局面と言います)

株や投資信託、あるいはそれ以外の値動きが変動する金融商品に投資する場合、短期的な下落があることは「当たり前」と受け止める姿勢が必要です。

毎日値動きを見てしまうことの弊害

「下落するのは当たり前と言われても…やはり損をしてしまうのは辛いです。」

これは先日弊社のセミナーに参加された方からの意見です。

この方は新NISAがキッカケで投資を始められたとのこと。

当初は含み益が増えていくのを見るのが楽しかったけれど、先日の暴落以降は含み益が減ってしまい、最近ではスマホでNISA口座の残高を見るたびに「あの時売っておけば…」と憂鬱な気分になることが多いようです。

短期的な利益を狙った投資なら毎日値動きを気にするのは当然でしょう。

しかし、長期で積み立てる目的で始めた投資ならば、毎日値動きをチェックする必要はありません。

むしろ、値動きを見てしまうことで感情的なトレードを行う原因になる恐れもあるなど、悪い方に作用してしまいます。

「長期的に継続して勝てる投資家は、自分なりのルールを持って投資を行う」

と言われますが、感情的なトレードは真逆の行為。

投資で勝ちたいならできる限り避けたいところです。

とはいえ、値動きが気になる心理を克服するのは簡単ではない

と、ここまでの話は、GFSのメルマガやブログで勉強されている方なら、これまでにも見聞きされたこともあると思います。

ただ、値動きを気にしないのって、言うは易く行うは難し、ですよね。

(わかります。筆者自身もそうでした。)

なぜなら、人は本質的に

「利益よりも損失を避けることを好む傾向がある」から。

この心理のことを、「プロスペクト理論」と言います。

※プロスペクト理論については、これまでに当ブログでも触れてきましたし、ネットにもたくさん解説があるのでここではあえて長々とは書きません。

極論を言えば、値動きが気になるのが普通で、値動きが気にならないのがちょっと異常なのです。

なので、必要がないのについスマホで値動きをチェックしていて、

感情的に株の売買をしてしまった経験がある方、

安心してください。

あなたは全然悪くありません。

むしろ正常です。

ただ、人間の自然な反応としては正しいのですが、

利益を出せる投資家の姿勢としては、間違ってしまっていることが問題なのです。

短期的な値動きが気になることへの対処法

では、この問題をどう乗り越えるのか?

今回は対処法として2つご提案します。

- 1.同時並行で短期投資をする

- 2.「値動きが少ない商品」に投資する

それでは、順番にご説明します。

1.同時並行で少額の短期投資をする

一つ目は「値動きが気になる」という心理を逆手にとって、

少額で短期投資を行う、という方法です。

基本的にデイトレードやスイングトレードは、

確かに難易度は中長期投資に比べて高いので、

あまり初心者向きではありません。

ですが、本命はあくまでも中長期投資のままで、

合間に少額で短期投資を行うくらいなら、

何も問題ないでしょう。

例えば、投資資金が10万円あるとしたら

9万円は中長期投資、

1万円は短期投資で回すイメージです。

あと、どうしても値動きが気になってソワソワしてしまう人は、

性格的に短期投資の方が合っている可能性もあります。

試しに短期投資をやってみたら、

「案外そっちの方が楽しい」

ということもあるかもしれません。

どうしても値動きをチェックせずにはいられない人は、

一度ご検討してみてはいかがでしょうか。

※なお、短期投資でもスキャルピングはおすすめしません。

日中画面にはりついていられる人じゃないと危険ですし、

ギャンブル性が高いからです。

とはいえ、

普段忙しい人にとって、

少額でも短期投資を行うことはあまり現実的ではないかもしれません。

その場合、次にご紹介する対処法をぜひご確認ください。

2.「値動きが少ない商品」に投資する

値動きが気になってしまうことの対処法として最も簡単なのは、

「値動きが少ない商品」に投資することです。

代表的なものとして、不動産が挙げられます。

不動産は株や投資信託に比べて日々の価格変動がなく安定しているのが特徴です。

また、不動産はミドルリスク・ミドルリターンの投資、と言われているように、利回りについてもそれなりのリターンが見込めます。

※ちなみに、投資信託もミドルリスクミドルリターンの投資と位置付けられています。

多くの人にとって、投資の目的はお金を増やすことのはず。

そうであるならば、株や投資信託以外の商品も、

投資の選択肢として検討の余地は十分にあると思います。

ただし、いきなり不動産に投資すると言われても、

- なんだか難しそうでよくわからない

- そもそも、まとまったお金がないと投資できないのでは?

このように感じる方もいると思います。

そして実際それは間違っていません。

不動産投資は株や投資信託とはまったくルールが異なります。

専門的な知識の勉強は必須ですし、自己資金にせよ、借入にせよ

多額の資金も用意することになります。

これらは投資初心者にとって大きなハードルなので、

投資を始めるときに最初から不動産投資を選ぶ人はやはり少数派です。

しかし、実はそんな不動産投資のハードルを解消してくれる商品もあります。

それが「不動産投資クラウドファンディング」です。

不動産投資クラウドファンディングなら「少額でほったらかし投資」も可能

はじめに、不動産投資クラウドファンディングが初耳な方のために、簡単に概要だけご説明します(ご存知の方は読み飛ばしてもらってOKです)。

不動産投資クラウドファンディングとは?

一般的なクラウドファンディングは、

複数の出資者からインターネットを通して少額ずつ資金を集め、

その資金を用いて商品の開発をする、

というイメージだと思います。

それに対し、不動産投資クラウドファンディングは、

読んで字の通り、不動産投資に特化したクラウドファンディングのことです。

日本における不動産クラウドファンディングは、

2017年の法改正後に開始された比較的新しい投資方法で、

その市場規模は2018年度の12.7億円から2023年度は1,000億円と、

ここ5年間約80倍と急拡大しています。

近年では、大手企業や上場企業の出資会社も参入するなど、

今、大変注目されている金融商品の一つです。

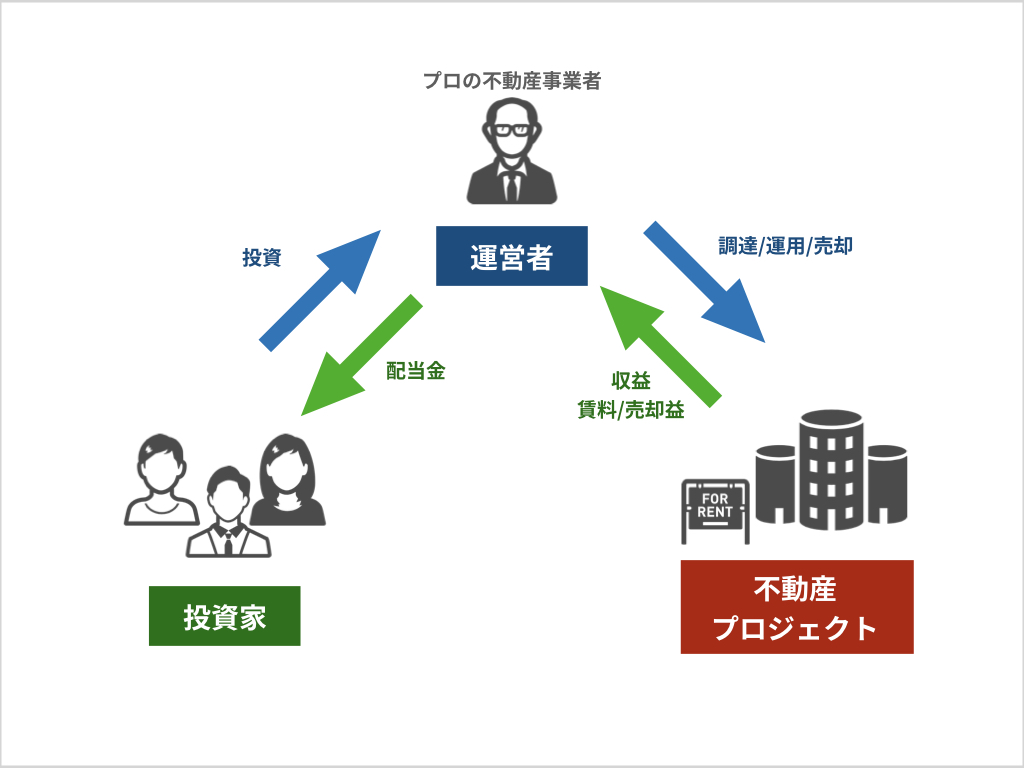

不動産投資クラウドファンディングの仕組み

不動産投資クラウドファンディングでは、まずプロの不動産事業者である運営者が特定の不動産プロジェクトを立ち上げます。

例えば、新築マンションの建設や、既存の建物のリノベーションなどがよくあるプロジェクトです。

このプロジェクトに対して、投資家がインターネットを通じて資金を提供します。

一般の個人投資家は、プロジェクトに応じて最小で1万円から数十万円程度の小額で投資することができる、という仕組みです。

先述の通り、従来の不動産投資は大規模な資金や専門的な知識が必要とされることが多かったため、一般の個人投資家にとってはとてもハードルが高いものでした。

しかし、このクラウドファンディングの仕組みによって、今、不動産投資がより手軽で身近なものとなっています。

投資先に不動産投資クラウドファンディングを選ぶメリット

不動産投資クラウドファンディングのメリットは

一言で言うと

「少額で、ほったらかし投資が可能なこと」です。

先述の通り、不動産投資は値動きがないうえ、平均的なリターンも投資信託とそこまで変わりません。

ただ、まとまった資金と、専門的な知識が必要、という2つの大きなネックがありました。

不動産投資クラウドファンディングは次の2つのメリットで、これらのネックを解消してくれています。

少額から始められる

まず、不動産投資クラウドファンディングは、安いところだと1万円の少額から不動産投資を始められます。

通常の不動産投資だと最低でも物件価格の何割かの自己資金が必要なことを考えると、これは破格ですよね。

不動産の専門知識なしでほったらかし投資ができる

プロの不動産事業者が厳選した物件(プロジェクト)の中から投資先を選ぶので、投資家自身に不動産の専門知識がなくとも投資できます。

投資したあとの不動産の運用管理は、許可を受けた不動産特定共同事業者によりすべて 直接営業者が管理を行いますので、いわゆる「ほったらかし投資」が可能、というわけです。

ただ、当然ですが不動産投資クラウドファンディングは投資なので、元本割れのリスクもあります。

また、一般的なクラウドファンディングと同様に、返金や換金は基本的にできないため、一定期間資金が拘束されてしまうリスクもあるのです。

これらのリスクを踏まえ、私たち投資家にできることは慎重に投資先である物件、ひいては物件を選定・運用する事業者を選ぶことのみ。

つまり、「どの不動産事業者のプロジェクトに投資するか?」が成否を分けます。

しかし、いざ実際にネットを検索してみるとわかりますが、実にたくさんの事業者が存在します。

いくら始めるハードルが低いと言っても、事業者選びの時点で迷ってしまう人も多いようです。

そこで、次の章では不動産クラウドファンディング事業者の選ぶ際の基準についても触れておきます。

不動産投資クラウドファンディング事業者の選ぶ際の基準

不動産投資クラウドファンディング事業者を選ぶ際の基準としては、

以下の3つです。

1.事業者の信頼性

2.投資家保護の仕組み

3.運用期間と利回り

順番に一つずつご説明します。

1.事業者の信頼性

不動産投資クラウドファンディングにおいて、

事業者の信頼性が最も重視すべき点、と言っても過言ではありません。

では信頼性をどこで見極めるかというと、

①不動産特定共同事業の許可を受けているか?

②不動産業界での実績はあるか?

③物件(プロジェクト)の情報を積極的に開示しているか?

④これまで元本割れを起こしたことはないか?

この3つが挙げられます。

まず①は当然のこととして、②③④については、

事業者によって差がある部分です。

特に④については、きちんと確認しておいてください。

繰り返しになりますが、いくら少額でほったらかし投資ができるとはいえ、

不動産クラウドファンディングもリスクのある投資であることに変わりはありません。

当然、元本割れのリスクもあるので、

事業者を選ぶ際は、これまでに元本割れをしたことがないか、

欠かさずチェックしておきましょう。

2.投資家保護の仕組み

万が一のリスクに備え、投資家を守る仕組みがきちんとある事業者を選びましょう。

具体的には優先劣後制度の割合は最低限見ておきたいです。

優先劣後制度とは、投資家からの出資を「優先出資」、事業者からの出資を「劣後出資」として、

万が一不動産価格の下落が起きて元本割れとなった際、

損失部分は劣後出資、つまり事業者からの出資から先に負担されるという仕組みです。

劣後出資分を上回る損失が出ない限り、投資家が損をすることはありません。

ただ、中には優先劣後制度の割合が低い事業者も存在しますので注意してください。

3.物件の取り扱い数・募集金額の規模

一般のクラウドファンディングと同様、

不動産投資クラウドファンディングも、人気の物件(プロジェクト)には応募が殺到します。

多くの場合抽選制ですので、抽選に外れるとその物件には応募=出資できません。

そのため、物件の取り扱い(募集頻度)が少ない事業者だと、登録したはいいけれどいつまでたっても出資できない、なんてことになってしまいます。

よって、事業者を選ぶ場合は、出資できるチャンスが多いところを狙うことも大切です。

※ちなみに、面倒でなければ、いざというチャンスに備えてあらかじめ複数の事業者に登録しておくのも有効ですよ。

ちなみに、最後に上記の基準3つを十分に満たしている代表的な不動産クラウドファンディング事業者として、COZUCHI(コズチ)を挙げておきますね。

不動産投資クラウドファンディング

累計投資額No.1「COZUCHI(コズチ)」

数ある事業者がひしめく不動産投資クラウドファンディングの中で、

トップクラスの人気を誇るのが「COZUCHI(コズチ)」です。

COZUCHIは先ほど挙げた3つの基準をすべて平均以上に満たしています。

なので、ここでは別の観点から、COZUCHIならではの特徴を6つ挙げたいと思います。

COZUCHI(コズチ)の特徴6つ

- 累計投資額業界No.1

- 元本割れがない(2024年8月時点)

- 利回りに上限を設けていない

- 途中解約も可能

- 短期から中長期まで幅広い選択肢がある

- 1万円から少額投資できる

累計投資額業界No.1

まず、COZUCHIの信頼性を示すデータとして、

やはり最も目を引くのは投資家からの累計投資額です。

なんとその額は700億円。

2位の会社は500億円台、

3位の会社で200億円台ですので、

2位以下を大きく引き離していますね。

元本割れがない

業界No.1の投資額の実績がありながら、

これまでCOZUCHIでは元本割れはないのがすごいところです。

※ただし将来の運用成果を保証するものではありません。

COZUCHIは比較的賃貸需要の高い、東京都内の物件を取り扱っているため、

・空室リスクが少ないこと

・賃料が高いこと

これらが元本割れが起きづらい要因となっています。

利回りに上限を設けていない

個人的にはこの仕組みが一番COZUCHIのすごいところだと思のですが、

COZUCHIには利回りに上限が設けられていません。

プロジェクトから得られる利益が予定を大きく上回ったとしても、

通常なら投資家には予定通りの利回りが支払われるだけですが、

COZUCHIの場合は、余剰利益が投資家にも分配される仕組みになっています。

(過去には200%を超える利回りを叩き出したプロジェクトも!)

短期から中長期まで幅広い選択肢がある

COZUCHIの物件は、

「短期運用型」と「中長期運用型」の大きく2種類のカテゴリーに分けられています。

短期運用型の運用期間は1~2年以内のものが中心なのに対し、

中長期運用型は10年と、

短期と長期、両方のニーズに合わせた物件を幅広く選べるのもCOZUCHIの利点です。

途中解約も可能

基本的に不動産投資クラウドファンディングは途中解約できない事業者が多い中、

COZUCHIは途中解約ができるのも大きなポイント。

万が一お金が必要になった時は、所定の解約手数料を支払うことで途中解約することが可能です。

※ただし、中長期運用型の場合は解約を確約できない物件もありますのでご注意ください。

1万円から少額投資できる

ここまで挙げてきた魅力的な特徴があるCOZUCHIですが、

なんと1万円の少額から始めることができます。

いくら値動きがないからといって、

いきなり大金を入れるのは怖いもの。

「まずは少ない資金から始めてみたい」

というニーズにも応えてくれるのはありがたい点です。

まとめ

投資信託と同じミドルリスク・ミドルリターンの

不動産投資クラウドファンディングは、

悩める方々の別の選択肢になり得るのでは、

との想いでこの記事を書いてみました。

もちろん、値動きが気になる心理(プロスペクト理論)克服できればベストです。

ただ、現実的になかなかそう簡単にはいかない人も多いのかなと思います。

もしあなたが株や投資信託でうまくいっていない、

あるいは、何か他の選択肢を模索しているのだとしたら、

この記事が少しでもお役に立てれば嬉しいです。