なぜか「お金が貯(た)まらない」と嘆く人、大勢いますよね。

いろいろと欲しいものをがまんしたり、お昼のコンビニ弁当を少し安いものにしたりと工夫しているのに、決まって月末になるとお金が足らなくなる。

結局クレジットカードに頼らざるをえなくなり、支払いが増えるばかり。「貯金する余裕なんて全然残っていない!」と叫んでいるかもしれません。

その理由はいったいどこにあるのか。根本的に発想ややり方が間違っているのかもしれません。

そこで本記事では、お金が貯まらない問題とその原因、それを解決するための解決策などを提案しました。

主な内容は以下のとおりです。

- ①お金が貯まらない理由とは?よくある原因と解決策

- ②お金を貯めるための節約術7選

- ③貯金習慣が身につく目標設定とマインドセット

- ④収入を増やす方法とは|おすすめの副業とほったらかし投資

執筆に際しては、お金と投資の学校GFS監修のもと、多くの人にお金のため方や投資の方法をアドバイスしてきた筆者が、自分の工夫や知見をまじえながら内容をまとめました。

これらの方法や考え方をぜひ参考に、あなたの日々の収支を改善し、貯金を増やしていければ幸いです。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

お金が貯(た)まらない理由とは?よくある原因と解決策

無駄使いがダメなことはわかっていても、実はその全体像は見えにくいもの。

ここではお金がたまらない典型的な問題とその原因、解決策を提示しました。

内容は以下のとおりです。

- 収入と支出のバランスが取れていない

- 無計画な支出が貯金をはばむ

- 不意の出費に備えがない

1-1 収入と支出のバランスが取れていない

収入と支出のバランスが取れていない。お金が貯められない人の原因はこれに尽きるかもしれません。

「収支のバランスが取れていない」とは、すなわち「支出が収入を超えてしまっている」こと。

この場合、支出を収入に合わせるか、収入を増やすか、支出を削減する必要があります。

支出を削減する場合、無駄な出費や必要のないものへの支出を見直すことが重要です(これについては第2章で節約術をまとめて紹介します)。

収支構造としてはこうなります。

今のあなたの収支:収入≦支出

目指すべき収支:収入≧支出+貯金

バランスをとる解決策としてはまず、収入と支出の項目と金額を毎月明確に把握すること。

収入源は主に給与や事業収入などですね。一方、支出項目には生活費、住居費、食費、交通費、保険料、ローン返済などが含まれます。

この収入と支出のバランスシートを意識して、「収入>支出」にし、余剰金を貯金していけるようにしていくことが大前提となります。

もし、「収入<支出」が常態化しているなら、副収入や投資で収入を増やすのも一考です(これについては3章と4章でおすすめを書きました)。

1-2 無計画な支出が貯金をはばむ

無計画な支出とは、予算を立てずにお金を使うこと。衝動的な買い物、不要なサービスや商品の購入などを指します。

このような支出は、貯金をするための資金を削り取り、長期的な財務目標の達成を困難にします。

これによって貯金できない理由の一つは、支出の優先順位が不明確なことです。

重要な支出と不要な支出の区別がつかないため、収入がどこに消えていくのか把握できず、貯金のためのお金を確保するのが難しくなるのです。

例えば、頻繁な外食や高い娯楽費用が積み重なると、貯金にまわすお金がなくなってしまいますよね。

無計画な支出はまた、緊急時の備えをなくす原因にもなります。突発的な出費や緊急事態に対応するお金がない場合、借金をするしかなくなります。

このような状況は、さらに財務状況を悪化させ、貯金を阻む悪循環に陥ります。

無計画な支出を防ぐための解決策は、毎月の収入と支出を詳細に記録し、予算を立てることでしょう。

毎月の固定費や変動費を把握し、必要な貯金額を先に設定することで、無駄な支出を抑えることができます。

また、衝動買いを避けるために買い物リストを作り、計画的に購入していくことも効果的です。

さらに、長期的な貯金目標や購入計画を立てていく必要もあるでしょう。

旅行の計画やマイカー、マイホームの購入、老後の費用など、具体的な金額目標を持つことで、日々の支出を見直し、貯金への意識が高まります。

1-3 不意の出費に備えがない

不意の出費に備えがないことは、貯金をできなくする大きな原因です。

突発的な医療費、車の修理費、家電の故障など、予期せぬ支出が発生すると、貯金に回すはずだったお金が消えてしまい、貯金がまったく進まないどころか、収支がさらに悪化する可能性があります。

多くの人は、日々の生活費にばかり目が行き、緊急時の費用を見落としがち。その結果、せっかく貯めてきたお金を使うか、クレジットカード払いに頼ることになり、バランスシートの資産を減らし、負債を増やすことになります。

解決策としては、緊急用の予備費を用意することでしょう。

一般的に3〜6ヶ月分の生活費を目安に予備費を積み立てるといいとされています。

この予備費は通常の貯金とは別に管理するといいでしょう。

お金を貯めるための節約術7選

支出が収入を上回っている原因と対策を前章で書いてきましたが、実際にはどこがどれだけ「使い過ぎ」なのか気づいていないもの。

そこでこの章では、支出がオーバーしてしまう根本的な原因を挙げつつ、それをどう把握し、節約して切り詰めていくかを提案していきます。

内容は以下の通り。

- 予算を設定して支出を管理する(家計簿アプリのすすめ)

- 3大支出の1つ「住宅費」を抑える

- 無駄な保険は思い切って解約する

- 実は大きいスマホ代とサブスク料金を見直す

- 毎日のコーヒーとランチは自分で用意

- 酒のつきあいはほどほどに:休肝日のすすめ

- 不要なものを売り、必要なものはDIY

2-1 予算を設定して支出を管理する(家計簿アプリのすすめ)

前章でも書きましたが、あらかじめ月の予算を設定し、必要な支出を決めておくことで、無駄な支出に対するある程度の歯止めになります。

そのためには面倒でも家計簿をつける習慣が大事です。

スマホアプリでもかなりいい家計簿アプリがありますので、これを使ってみるのもおすすめです。

家計簿アプリで最も人気なのは、マネーフォワードの家計簿アプリ「MoneyFowardME」が人気です。

筆者はといえば、くふうカンパニーの「Zaim」というアプリをもう10年以上愛用しています。

機能としてはどちらも似たようなものなので、あとは使い勝手のよさということになるでしょうか。

毎月の予算をあらかじめ項目別に決めておき、日々のお金の出入りを記録することで、どの項目が使い過ぎているかがわかり、支出を抑える目安になります。

面倒に思われるかもしれませんが、こうしたアプリは、銀行口座やクレジットカード、証券口座、AmazonやモバイルSUICAなどと連動させることができるため、引き落とされたり使用したりした金額、日付、購入内容などが勝手に記録されて大変便利です。

自分が使ったお金がいつどれくらい引き落とされたのかがわかると、「知らないうちにお金が減ってしまって今月ピンチ!」なんて事態が避けられます。

2-2 3大支出の1つ「住宅費」を抑える

人生の三大支出は住宅費、教育費、老後の生活費とされます。

お子さんの教育費や老後の費用などは長期にわたってコツコツとためていくしかありませんが、賃貸住宅の場合なら住宅費はすぐに負担を減らすことができます。

少し背伸びして高い家賃の部屋に住んでいる方は、これに給料の大半がとられて生活がカツカツになり、結局いつまでたっても貯蓄ができない状況になっていませんか?

家賃は手取り収入の3割が目安とよく言われますが、それは不動産業界にとって都合のいい数字にすぎず、お金がいつも足らないあなたには合わないかもしれません。

多少不便になっても、思い切ってワンランク下の部屋に引っ越すと道は開けます。

駅から徒歩10分だった部屋を徒歩20分の場所に。急行の止まらないひとつ向こうの駅に。築古物件や狭い部屋に。都心でなく郊外に。と今より設定家賃を安くして、住んでもいい部屋の許容範囲を広げるのです。

「住めば都」と言いますが、住んでみたら意外と良かったとなることもあります。

筆者は東京出身で長く都心部に住んでいましたが、思い切って郊外に引っ越したところ、静かな環境で緑も多く、空気がおいしい!何より部屋の間取りが広くて超快適。もう都心に戻りたいとはまったく思わなくなりました。

都心に住んでいたときは娯楽や食事にお金がかかっていましたが、郊外に引っ越したことであまりぜいたくもしなくなり(できなくなり)、その結果、生活にゆとりができて貯蓄も計画通りにできるようになりました。

もちろん、通勤・通学時間やライフスタイルで住まいは決めるべきですが、あまりこだわりがないのなら、賃貸住宅の見直しは検討の余地が大いにある項目です。

2-3 無駄な保険は思い切って解約する

三大支出ほどではないかもしれませんが、月々の保険料の支払いもバカにできない金額になります。

すべての日本国民はなんらかの公的医療保険に加入しているはずです(国民皆保険制度)。

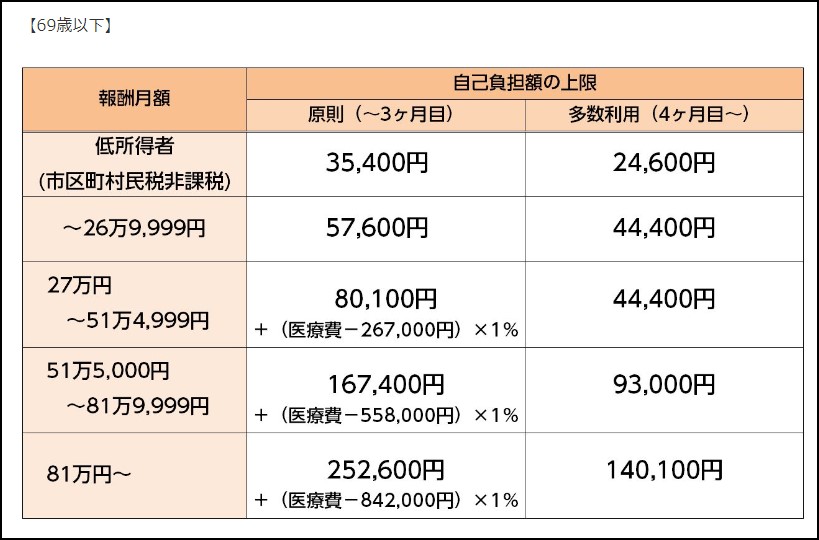

このため、仮に大きな病気で入院や手術費用などの医療費が大きくなったとしても、「高額療養費制度」により個人が支払う月の上限は決まっており、超過分は加入している保険が支払ってくれます。

上限額は所得で決まってきます。目安は以下の通り。

医療保険の教科書「高額療養費制度とは?医療保険より前に知っておきたい活用のポイント」より

まあだいたいの人は10万円以内、所得の多い人で20万前後ですみます。

近年は入院期間も大幅に短縮されており、生命保険会社が恐怖をあおるような高額医療費はまったく必要ないでしょう。

また貯蓄型の保険商品は、元本保証と言いつつ最初にごっそり手数料が取られているのが普通で、早くに途中解約すると元本以下しか戻ってこないことがほとんどです。

つまり、月々の保険料を最初からつみたて投資にまわしておけば、こうした病気療養時の費用はもちろん、長期ではこれをはるかに上回る資産を築くことができるのです。

貯蓄を増やしたいのなら、生命保険や医療保険を聖域とせず、本当に必要なのかどうか思い切った見直してみることをおすすめします。

ちなみに筆者は生命保険・医療保険のたぐいはまったく入っていません(笑)。

2-4 実は大きいスマホ代とサブスク料金を見直す

多くの人は毎月のスマホ代やそのアプリ、様々なサブスク(サブスクリプションサービス=定額固定料金のサービス)の料金を無意識に支払っていますが、これらの費用が自然に積み重なると大きな支出となり、貯金の妨げになります。

お金が貯まらないと嘆いている、主に若い人たちが一番陥っているパターンはこれが原因ではないでしょうか。

スマホ代は、データプランや通話プランの選択、さらには端末の分割払いなどによって月々の料金が決まります。

データ使用量が多い場合、高価な無制限プランに加入している人も多いですが、実際にはそのプランをフルに活用していないことが少なくありません。

その上に、なんらかの課金制のアプリをいくつも使用している人も多いはず。

また、サブスクについては、動画配信サービス、音楽ストリーミング、クラウドストレージ、ニュース配信など、多岐にわたります。

これらのサービスもまた、ひとつひとつの料金は小額でも、複数を利用すると月々の支出が数百円~数千円と大きくなります。

使用頻度が低いサービスを知らずに継続している場合、支出を管理していないとそのまま無駄に払い続けているケースもあります。

解決方法としてはスマホとサブスクにかかる毎月の支出を見直し、使用頻度の低いものは思い切ってやめてしまうことです。

スマホであれば、月々の使用状況をきちんと確認して自分に最適なプランに変更しましょう。

また、端末代金も分割で月々の料金に上乗せされている人が多いと思います。最新商品がほしくなるのは人の常ですが、ここはぐっとがまんして買い替え頻度を少なくし、長く使うようにしましょう。それだけで月々の端末代も抑えられます。

筆者は動画やゲームなどデータ使用料がかさむアプリは、Wi-Fi環境以外で使えないように設定しています。こうすることでかなりデータ使用量が下げられます。

また、長年のiPhoneユーザーでしたが、最新機種が円安で馬鹿みたいに値上がりしたのを見て、中国製の安いアンドロイドスマホに思い切って変えました。

実は内部に使われている日本製の部品の数はiPhoneより多いということを報道で知り、それならと乗り換えてみたのです。

結果は大正解。iPhoneの5分の1の価格でしたが、画面も大きく、写真もきれい。慣れればまったく問題なくサクサク使えます。

「分割割」がお得といっても、毎月の料金にスマホ代金が上乗せされているのはうっとうしいものです。勇気をもって思い切って変えてみるのも手ですよ。

2-5 毎日のコーヒーとランチは自分で用意

外食やカフェでの飲み物代、昼休みの外食ランチ代は、毎日の積み重ねで大きな出費となります。

たとえば1杯500円のコーヒーを平日毎日購入すると、月に約10,000円、年間で12万円以上の出費となります。

ランチ代はさらに大きく、外食やテイクアウトを利用すると、一食あたり500~1000円、場合によってはそれ以上かかります。

これを平日毎日続けると、月に10,000~20,000円、年間で12万円から24万円もの支出となります。

これを節約する方法は、面倒でも自分で用意することです。

自宅で好きな味のコーヒーを淹れ、水筒に入れて持っていけば、一杯あたりのコストはわずか数十円。

またお弁当を作れば(材料にもよりますが)一食あたり200~300円くらいで済みます。

これを継続すれば月に10,000円以上、年間で12万円以上の節約ができるはずです。

朝の忙しい出社前に用意するのは大変なので、お弁当の材料はなるべく夜のうちに用意するのがコツ。夕ご飯を多めに炊き、おかずも多めに作っておくといいでしょう。

時間のある週末などに材料を下ごしらえしておくとさらに便利です。

毎日が無理でも、週に2日だけ、3日だけでもOK。

筆者はお弁当作りはしませんが、夜のうちにおにぎりを2つ作っておいて仕事に持って行ってます。

主食があれば、あとは足らない分の総菜を買うだけなので、これだけでもトータルするとかなり節約になります。

2-6 酒のつきあいはほどほどに:休肝日のすすめ

飲み会や外食でのアルコール代は意外と高くつき、頻繁に参加すると大きな出費となります。

1回の飲み会で3000円から5000円使うとします。これを週に2回続けると、月に約2万4000円から4万円、年間で28万8000円から48万円もの出費となります。

健康面でも飲酒や外食の影響は無視できません。アルコールだけでなく、摂取カロリーが高く塩分の多い食事にどうしてもなってしまいます。

喫煙する人と同席する場合、受動喫煙をすることにもなります。健康を害すれば、お金がたまらないどころか、治療費などで余計な支出が増えることになります。

節約方法は、飲み会の頻度を見直すこと。これに尽きます。

友人や同僚との付き合いは楽しいし、ストレス発散などにもつながるかもしれませんが、毎回の出費を考えるとやはり参加頻度を下げていくことが大事です。

つきあいだからなかなかやめられないという場合、「休肝日」(=アルコールを摂取しない日)を設け、誘われたときにそれを言い訳に使うといいでしょう。

週に2回の休肝日を設けるだけでも、年間の飲酒費用を大幅に削減できます。

断るのが大変な場合、他の活動を始めるのもありです(飲み会費用より安い活動費である必要はありますが)。

また、飲み会にいやいや参加しているのであれば、「ドクターストップがかかった」「小遣いを下げられた」などと言ってことわるのも手です(笑)。

お金の貯金と健康の貯金のため、嘘も方便と割り切って、心配されない範囲で言い訳を考えてみましょう。

2-7 不要なものを売り、必要なものはDIY

何か新しいものが必要になった際、すぐ新品にとびつくのではなく、中古品を買ったり手作りをしてみるのも節約につながります。

まずは使わなくなったものをメルカリやヤフオクなどのフリマアプリで売り払います。ここで稼ごうなどと考えず、次の必要な人に安くわたって感謝されることだけを考えましょう。

慣れてきたら家の中には使わなくなったものや不要なものがたくさんあるので、ついでに売ってしまいましょう。

古い家具、家電、衣類、本、趣味の道具などいろいろありますよね。売ってしまえば部屋もスッキリし、断捨離効果で心も軽くなります。

こうして入ったお金をもとに、別のものを買うようにします。もしかしたらほしかったものが新品同様で同じフリマサイトに出ているかもしれません。

必要なものをDIYで自分で作ってみるのもいいでしょう。

DIY(Do It Yourself)とは自分で物を作ったり修理したりすること。新しい家具が必要な場合、高価な新品を購入する代わりに、木材や再利用可能な材料を使って自分好みのものを自作するのです。

ネット上には多くのDIYのアイデアやガイドがあり、初心者でも簡単に始められます。

簡単な修理やリフォームを自分でできるようになると、専門業者に依頼する必要がなくなり、その分の費用を節約できます。

また、DIYをすることで創造力も刺激され、新しい自分の可能性に出合えるかもしれません。

家族や友人との共同作業にしてもいいでしょう。楽しみながら節約できれば一石二鳥です。

貯金習慣が身につく目標設定とマインドセット

支出の見直し、節約をいろいろ進めた結果、毎月一定額の貯蓄ができるようになったとします。

ここから先に大事なっていくのが貯金を習慣化すること。

本章では、そのための有効な方策と気持ちの持ち方について考察しました。

内容は以下の通りです。

- 貯金目標の設定方法

- 毎月の貯金計画と実行方法

- お金を貯めるためのマインドセット

- 貯金を続ける大切なモチベーション維持

3-1 貯金目標の設定方法

貯金目標を設定することは、計画的に貯金を増やすための第一歩です。具体的で達成可能な目標を持つことで、貯金のモチベーションを維持しやすくなります。

まず、短期、中期、長期の目標を明確にしましょう。

短期目標は3ヶ月から1年以内に達成できるもので、例えば、旅行費用や緊急予備費の積み立てなどです。

中期目標は1年から5年以内のもので、車の購入や引っ越し費用などが該当します。

長期目標は5年以上先のもので、住宅購入や退職後の生活資金が考えられます。

いずれも具体的な金額を設定し、その目標を達成するための期間を決め、達成のために毎月どれだけ貯金すれば良いかを計算します。

例えば、20万円の旅行費用を1年で貯めるには、毎月約1万7000円を貯金する必要があります。

目標を紙に書き出し、見える場所に貼っておくと良いでしょう。

これにより、日々の支出をコントロールしやすくなり、目標達成に向けたモチベーションを維持できます。

また、目標を定期的に見直し、必要に応じて修正することも重要です。生活状況や収入の変化に対応し、現実的な目標設定を続けることで、無理なく貯金を続けることができます。

3-2 毎月の貯金計画と実行方法

毎月の貯金計画を立てることは、目標達成に向けた具体的なアクションプランを作成するために重要です。

収入と支出を詳細に把握し、収入を増やす努力をする一方、前章で書いた節約によりどれだけ余剰金が出せるかを明確にします。

その中から一定の割合を貯金に回すわけです。

一般的には、収入の20%を貯金することが推奨されていますが、自分のライフスタイルや目標に応じて適切な割合を設定します。

この際、無理のない範囲で計画を立て、続けていくうちに少しずつ貯金に回す比率を高めていくのがおすすめ。

ダイエットと一緒で、あまりに厳しい倹約を自分に強いると、その後の反動で元にもどってしまいます。

実行する際は、給与の振り込みと同時に決めた額を別口座に移し、手を付けないようにすることがポイント。

一定額を自動的に貯金口座に振り替える設定をしておくのもいいでしょう。

これにより貯金を後回しにすることなく、確実に積み立てていくことができます。

2024年に始まったNISAをフルにつかって安全な資産に自動で投資するのもいいでしょう。これについては最後の第4章で書きますので参考になさってください。

3-3 お金を貯めるためのマインドセット

お金を貯めるには、それにふさわしいマインドセット(物事の考え方や見方)を持つことが重要です。お金が貯まらない人はマインドセットをがらりと変える必要があります。

まず、「貯金は未来への投資」と、長期で自分の人生ーー将来の家族の安心や自分の夢の実現ーーを考える意識を持つ必要があります。

そのような思考ができない人は、自分の欲望をすぐに満たすそうすることばかり考えてしまい、知らず知らずのうちに貯金を遠ざけてしまいます。

今の小さな幸せより後々の大きな幸せへと気持ちを変えることで、貯金への意欲が高まるのです。

ただし、前項でも書きましたが、無理は禁物。消費と貯蓄のバランスを意識することも大事です。

全ての支出を抑えるのは大変なストレスとなり、長続きしません。

必要なものや楽しみには適度にお金を使いつつ、無駄な支出を削っていくことがポイントです。

また、節約そのものを「楽しむ」というマインドを持てるとさらに貯蓄にプラスとなります。

節約を「我慢」ではなく、工夫して「楽しみ」に変えることで、ポジティブな気持ちで取り組めるようになります。

クーポンの利用やポイント還元なども、楽しく節約する方法になりますね。

筆者の話をすると、すぐに買う必要のないモノはAmazonの「あとで買う」(いったんカートに入れてから移動させられます)にどんどん入れておいて、セールがあるときにまとめて買うようにしています。

水やサプリなど、どっちみち買うものであれば、安くなった時に一気に大量に買うのが節約につながります。

また、「あとで買う」に入れておいたものが、しばらくたつと「別にこんなもんいらないな」となることもしばしば。

「あとで買う」に入れておくことで、衝動買いしたい気持ちをいったん冷ます効果があるわけです。

ためしてみてくださいね!

3-4 貯金を続ける大切なモチベーション維持

収支のバランスを把握し、節約もして、一定額の貯金ができるようになったからもう大丈夫ーーなどと安心してはいけません。ここから先が大事。

この貯蓄の流れを習慣化し、ずっと続けていくこと。

そのためにはいかに貯蓄のモチベーションを維持していくかというのがとても大事になります。

モチベーション維持の最も有効な方法は、目標達成の進捗を可視化することでしょう。

貯蓄額がグラフになって視覚的されていると達成感を得られ、続けやすくなります。

第2章で家計簿アプリをつけることをおすすめしましたが、給与振り込みと同時に自動で一定額を振り分けた貯蓄口座にどんどんお金がたまっていくのを見るのは、貯金を続けるモチベーションになります。

また、投資をする場合、各証券会社のアプリには自身の口座の資産状況がグラフとして見られるようになっていますので、これを定期的に眺めることも達成感につながります。

一定金額に達するごとに小さなご褒美を自分に用意するのもいいでしょう。

旅行やマイカーのための貯蓄ならそのものを手に入れる喜びがありますが、資産そのものを増やしていくのが目的なら、たとえば10万円ごとに好きな本を買う、30万円到達するごとに少しリッチな食事を楽しむ、というようにすると、節約と貯蓄のモチベーションが維持できるかもしれません。

また、家族や友人と貯金仲間を作ってお互いに進捗を報告し合ったり、一方的に「〇〇までに100万円ためる」と宣言することも人によっては有効だと思います。

自分が一番貯金の意欲が高まる方法でモチベーション維持に努めてください

収入を増やす方法とは|おすすめの副業とほったらかし投資

支出を減らして貯蓄体質をつくる大切さをここまで書いてきましたが、バランスシートのもう片側である収入を増やすという手もあります。

みなさんには大事な本業があると仮定して、ここでは就業時間以外の余暇でどんなことができるかを考えました。

内容は以下の通りです。

- 副業の選び方と始め方(やれる範囲で少しずつ)

- おすすめの副業5選

- 初心者におすすめ「ほったらかし投資」

4-1 副業の選び方と始め方(やれる範囲で少しずつ)

副業を選ぶ際には、自分の興味やスキルに合ったものを見つけることが重要です。

まず、自分の強みや趣味をリストアップし、それに関連する副業を探してみましょう。

例えば、文章を書くのが得意ならライティング、プログラミングやデザインのスキルがあれば、フリーランスとして仕事を受けることも可能です。

副業をする場合、どれだけの時間を費やせるのか考慮する必要があります。

本業の時間はもちろん、家族・友人とすごす時間も考えて、無理のない範囲で始めることが成功の鍵です。

初めから大きな成果を期待せず、少しずつ進めることで、無理なく副業を続けることができます。

手順としては、ネット上のブログやYouTube、SNSなどで副業に関する情報をまず集めてみて、自分に合ったものを探します。

オンラインのコミュニティサービスなどで副業経験者と交流し、アドバイスをもらうことも有益です。

副業を実際に始める場合、お金をかけずに無料で始められるものから挑戦するのがよいでしょう。

クラウドワークスやココナラなどのアウトソーシングサービスに登録し、小さな仕事から始めることで、経験を積むことができます。

スキルアップのためにオンライン講座や書籍を利用することも有効です。

副業を始める際には、税金や法的な手続きについても確認しておきましょう。

副業収入が増えると確定申告が必要になる場合があるため、早めに準備をしておくことが重要です。

いっぺんに収入を増やそうとせず、やれる範囲で少しずつ始め、毎月の収入の足しになる安定した副収入をつくっていくことが大事です。

4-2 おすすめの副業5選

副業にはさまざまな選択肢がありますが、初心者にも取り組みやすいおすすめの副業をいくつか紹介します。

これらの副業は、スキルや興味に応じて選ぶことができ、始めやすく収入を得やすいものばかりです。

ライティング・ブログ運営

文章を書くのが得意な方には、ライティングやブログ運営が最適です。

クラウドソーシングサイトでライティングの仕事を探したり、自分でブログを立ち上げて広告収入を得ることが在宅でできます。

初期費用がほとんどかからず、好きな時間に作業できるのが魅力です。

オンライン教育・コーチング

専門知識やスキルを持っている方には、オンラインでの教育やコーチングがおすすめです。

プラットフォームを利用してオンライン講座を提供したり、個別指導を行うことで収入を得られます。

特に需要が高いのは語学教育やプログラミング、フィットネス指導などのようです。

デザイン・プログラミング

デザインやプログラミングのスキルがある方は、フリーランスとして仕事を受けることができます。

ウェブデザインやアプリ開発、ロゴ制作など、上記でも書いたクラウドソーシングのサイトやフリーランス向けの求人サイトを活用することで、効率よく仕事を見つけましょう。

もしかしたら企業の高額案件に出合えるかもしれません。

ネット販売・ハンドメイド

手先が器用な方なら、ネット販売やハンドメイドがおすすめです。

自分で作ったアクセサリーやアート作品をオンラインマーケットで販売することで収入を得られます。

有名なサイトだと、Etsy(エッツィ)やCreema(クリーマ)などがあります。

またパソコンなどで作った「デジタルアート」を近年話題のNFTの仕組みで販売するのもいいでしょう。

配達・運転サービス

車やバイクを持っている方なら、「UberEats」「出前館」などのフードデリバリーがあります。

また、「普通第二種免許」が必要とはなりますが、運転代行の仕事もあります。

運転好きなら、すきま時間を利用して夜間や週末に数時間だけやってみるのもいいでしょう。

これらの副業は、それぞれの特技や興味を活かしやすく、比較的始めやすいものばかりです。

これらを本業と組み合わせることで、着実に収入を増やし、貯蓄に回すことができます。

4-3 初心者におすすめ「ほったらかし投資」

定期的に貯蓄を増やしていく手段として、比較的安全な投資信託を毎月定額つみたてていく「投資」がおすすめです。

これも貯金と同じく、銀行口座やクレジットカードなどから自動引き落としの設定をすることができます。

特に面倒な売買はせず、手間をかけずに資産を増やしていけることから、これを「ほったらかし投資」と呼んだりして、投資初心者に人気です。

特に2024年から制度が大きく拡充したNISA(非課税少額投資制度)を使って、ほったらかし投資を始める人が増えています。

ほったらかし投資の代表は、「インデックスファンド」へのつみたて投資です。

インデックスファンドとは、市場全体の動きを反映する株価指数(インデックス)に連動するように設計された投資信託(ファンド)のこと。

世界中の数千もの会社の株式を集めた「全世界株式ファンド(オルカン=オールカントリーのこと)」、米国の大型株500銘柄に連動する「S&P500ファンド」が人気を二分しています。

また、日本なら日経平均やTOPIXという株価指数に連動するファンドなどがあります。

これらは数百~数千銘柄の株で構成されたファンドのため、個別企業の株を買うのと違って最初から十分なリスク分散ができているのが特徴です。

これだけたくさんの企業の株を集めているのに、100円から購入ができるのが投資信託のいいところ。

インデックスに連動させるだけの投資信託は、株式を厳選するファンドとちがって商品手数料が格安なものが多いです。

年0.1%以下というものが大半ですから、仮に100万円投資しても最大で年間1000円しかかからない計算です。

株式市場は景気動向によって波がありますが、投資信託はその上下動が比較的小さいという安心感があります。

また毎月定額を投資することで、安い時にたくさんの口数が買えるという利点があり、実は株価が上がり続けるよりも資産が増える効果もあるのです(ドルコスト平均法といいます)。

利回りがほぼないに等しい預貯金では、お金はまったく増えません。むしろ物価上昇により、現金の価値はどんどん減り続けます。

その反対に、株式はそれを発行する会社とその従業員が日々、価値を創造しており、財やサービスも物価上昇に合わせてあがっていくため、基本的には価値が上がっていくものなのです。

インデックスファンドはそうした企業の集合体と考えれば、年々価値が上がっていくことはおわかりいただけるでしょう。

どっちみちためたお金を放置するだけなら、少ない手間でだれでもできるインデックスファンドのつみたて投資をためしてみるのもおすすめです。

くわしくは以下の記事も参考にしてください。

こうしたお金と投資の基本は、わたしたちGFSが監修した「投資の達人講座」で学ぶことができます。

オンラインで無料で視聴できますので、ぜひ視聴してみてください。すでに30万人以上の日本人がこれを見て、投資に踏み出しています。

私たちGFSでは、学校では教えてもらえなかったお金のことがわかる無料コンテンツをご用意しています。

まとめ

「お金が貯まらない理由と対策|節約術から収入アップ方法まで徹底解説」

いかがだったでしょうか。

ここで内容をまとめておきましょう(クリックすると当該箇所に戻ります)。

ここに書いてあることはあくまで筆者が考えたり体験したりしたことであり、実際にはほかにもっと原因があったり、解決策も人によって変わってくると思います。

記事を参考にしていただくことで、ぜひ自分なりの貯金術を考えて、ゆとりのある未来を築いていってください。