つみたてNISAを始めて一時的にマイナスになることはあったものの、お金は少しずつ増えてはいる。このまま順調にお金が増えていってくれればいいけど・・・

そんな気持ちでNISAを利用している方は少なくないと思います。またつみたてNISAでは、日経平均株価やS&P500など市場の動きを表す指数に連動した運用を目指すインデックス型の投資信託(インデックスファンド)に、毎月一定の金額で投資(積立投資)している方も少なくないと思います。

筆者もつみたてNISAではS&P500というインデックスファンドに積立投資していました。

上記のようなインデックスファンドに積立投資していくことを、この記事では「ほったらかし投資」と考えています。

しかしほったらかし投資で少しずつお金は増えているものの、もし失敗してお金が増えなくなったら、将来必要になるお金の準備ができなくなってしまう。

こんな悩みはないでしょうか?そう考えると「ほったらかし投資で失敗するポイント」や「ほったらかし投資で失敗した人の話」は気になりますよね。

そこでこの記事では、以下の内容を取り上げています。

- ほったらかし投資で失敗しないための5つのポイント

- ほったらかし投資で失敗した人の話

- 将来必要なお金を投資で着実に増やす方法

実際にほったらかし投資で失敗した筆者含む、投資の学校GFS投資家陣の意見をもとに解説しています。

仕事や趣味など日々投資に時間をかけることが難しい方は多いと思いますが、失敗したくないしお金は増やしたいですよね。

この記事を読むことで、ほったらかし投資での失敗を避けることができるでしょう。また、将来必要になるお金を投資で着実に増やすためにはどうすればいいのか、ということも3章でお伝えしています。ぜひ参考にしてみてください。

ほったらかし投資で失敗しないための5つのポイント

早速ですが、ほったらかし投資で失敗しないためのポイントは以下5つです。

- 生活資金で投資しない

- 短期売却しない

- 銘柄選定を雑にしない

- 目的・目標金額を決めておく

- ほったらかし適性を見極める

それぞれ詳しい内容と具体的な解決策も書いているので、チェックしてみてください。では見てみましょう。

①生活資金で投資しない

ほったらかし投資で失敗しないためには、生活資金で投資しないことです。なぜなら資産が減った時のダメージが大きくなるからです。

生活資金は「毎月の生活費」や「万が一の時のための費用(病気や失業など)」、近い将来必要になる費用(結婚資金や教育資金など)を指しています。

ダメージには「生活に支障が出ること」と「積立投資が続けられなくなること」の2つあります。詳しくは以下の通りです。

【ダメージ①】生活に支障が出ること

生活資金で投資してしまうと、もし資産が減った場合、生活にダイレクトに影響が出ます。

ほったらかし投資は投資なので元本保証はありません。資産がマイナスになる可能性は十分にあるので、生活を脅かしてまでの投資はとても危険です。

【ダメージ②】積立投資が続けられなくなること

生活資金で投資してしまうと、もし資産が減った場合、投資をやめてしまう可能性があります。

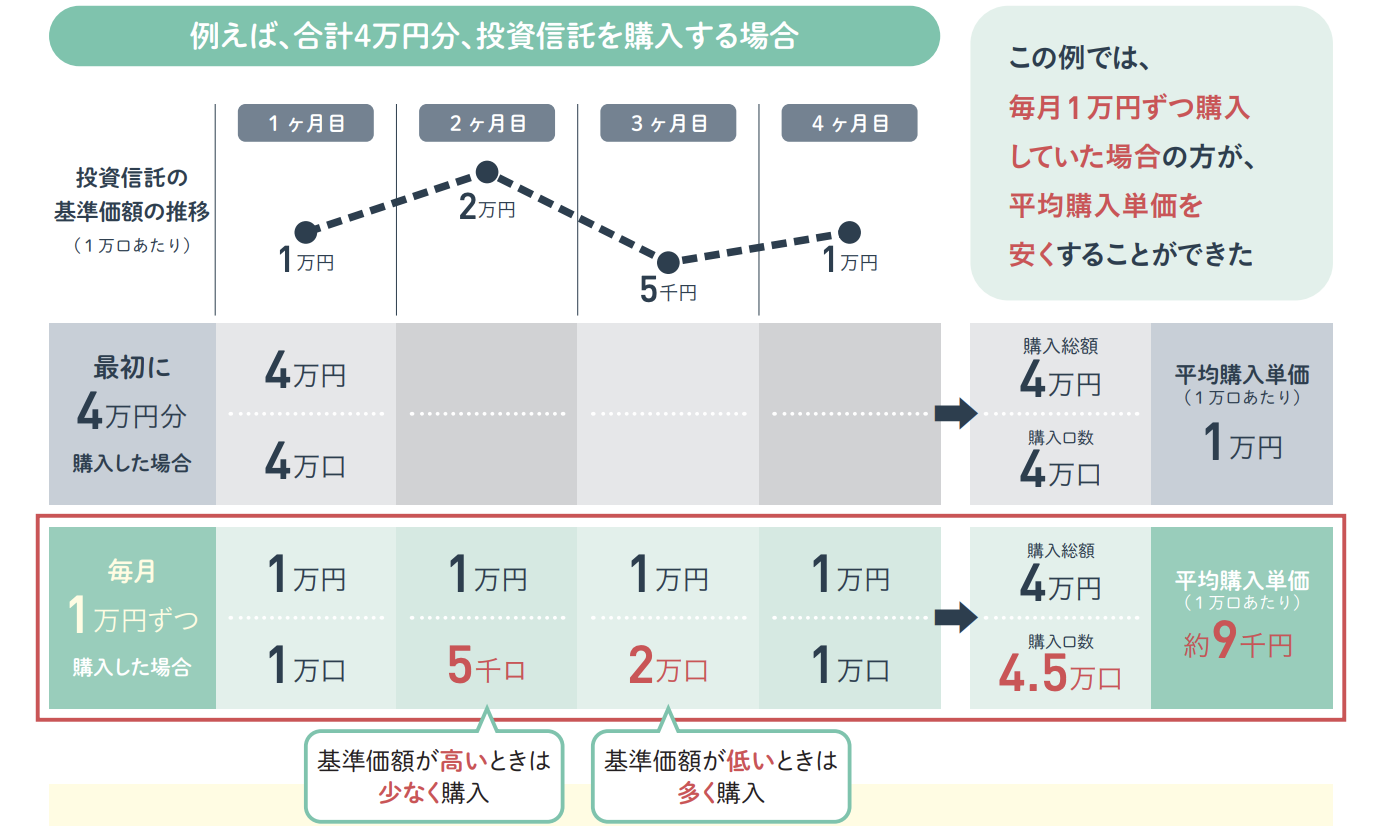

積立投資は決まったタイミングに決まった金額を投資し続けることで、「商品の平均購入単価を安くすることができる」という大きなメリットがあります。価格が高いときに少なく、価格が安い時に多く購入することで、購入単価を平均化することができるのです。

しかし生活資金で投資をして、資産がマイナスになったからやめてしまうことがあると、この「平均購入単価を安くする」という積立投資の大きなメリットの恩恵を最大限に受けることなく終わってしまいます。

②短期売却しない

ほったらかし投資で失敗しないためには、短期売却しないことです。短期売却してしまうと、資産が増える可能性を潰してしまうからです。

短期売却してしまう理由としてよくあるのが「資産がマイナスになったから」かと思います。しかし、日々の価額変動や市場の下落によって資産がマイナスになることは十分に起こりうることです。また価額変動や市場の下落は長い目でみるとプラスになる可能性が大いにあります。

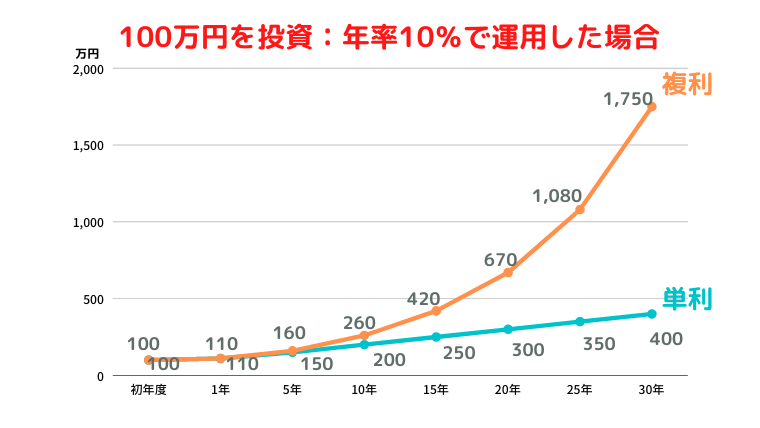

こうした小さな理由で短期売却をしてしまうと、「複利効果」という資産を増やすための大きな力をムダにしてしまうのです。

複利とは投資で得た利益を投資元本にプラスして再投資することで、利益を再投資することで利益が利益をよびどんどん大きくなっていくという複利効果が期待できます。

しかし、短期売却をしてしまうと、資産を増やすための大きな力となる複利効果を発揮させることなく終わってしまいます。

③銘柄選定を雑にしない

ほったらかし投資で失敗しないためには、銘柄選定を雑にしないことです。銘柄によっては運用成績に差が出るからです。

インデックスファンドは日経平均株価やS&P500といった株価指数に連動した成績を目指すものなので、銘柄によってのパフォーマンスにほとんど差はありません。しかし銘柄によって、リターンの大きさや発生する手数料は異なります。これらトータルの差が将来の運用成績の差につながります。

▼ファンドの手数料割合や選ぶ際のポイントについて分かります▼

【図解】投資信託で利益が出る仕組みとは?投資のプロがわかりやすく解説(4-2)

以下は、筆者含めたGFS投資家陣に人気のインデックスファンドです。参考にしてみてください。

GFS投資家陣に人気のインデックスファンド

■eMAXIS Slim 米国株式(S&P500)

S&P500指数に連動する投資成果を目指す投資信託。アップルやマイクロソフトなど米国の主要企業約500社にまとめて投資できる。信託報酬が安いため手数料を抑えられます。

私はこちらに投資しています。

■eMAXIS Slim 全世界株式(オール・カントリー)

MSCIオール・カントリー・ワールド・インデックスに連動する投資成果を目指す投資信託。日本を含む全世界の株式などが投資先。信託報酬が安いため手数料を抑えられます。

—————————————————————————————————————————————————

そのほか人気のインデックスファンドについては、以下の記事にも書いています。

・初心者はまずインデックス投資から!オススメのファンドを3つ紹介

・つみたてはS&P500だけでよい?投資信託運用のプロ達が本音で考察

※紹介している銘柄への投資を推奨するものではありません。投資する際はご自身でも考えた上で判断してください。

④目的や目標金額を決めておく

ほったらかし投資で失敗しないためには、目的・目標金額を決めておくことです。なぜなら中長期的な投資期間のひとつの区切りになるからです。

ほったらかし投資は、中長期的に投資を続けることで資産が増えやすくなるものというのは大前提です。また資産は増えれば増えるだけ良いというもの前提としてあります。

しかし投資する目的や目標金額を決めておくことで、完全にほったらかしにするより、お金を増やしていくモチベーションや売却するタイミングにもなります。中長期的な投資期間にもひとつの区切りをつけてくれるのです。

▼売却するタイミングが分かります▼

利益が出たら投資信託はすぐ利益確定すべき?ベストなタイミングはこの3つ!

▼売却パターンが分かります▼

セミFIRE達成の筆者が教える!初心者でもわかる投資の出口戦略総まとめ(3章)

⑤ほったらかし適性を見極める

ほったらかし投資で失敗しないためには、ほったらかし適性を見極めることです。そもそもほったらかし適性を持っていないと投資成果を出す可能性を十分に引き出せないからです。

ほったらかし投資に向いていると言える適性には「性格」と「生活環境」の2つがあると考えます。それぞれ以下の通りです。

■性格

・持続力がある

・浪費癖がない

・ローリターン志向である(リターンは欲しいが、年率5〜10%ほどで十分な人。)

・個別株投資の勉強があまり好きではない

・投資自体が好きではない

某最大手ネット証券会社の人によると「積立を数年持続できる人は半数を下回る」という話があるくらい、積立投資を持続できる人は少ないみたい。

■生活環境

・仕事や育児などで忙しく個別銘柄を選ぶ余裕がない

・持ち家か賃貸では賃貸志向(ローンの支払い問題がない)

これらに多く当てはまる人が、ほったらかし投資の適性があると言えます。逆に当てはまらず正反対という方は、ほったらかし適性がない可能性があるので投資は再検討する必要があるでしょう。

次の章では、実際にほったらかし投資で失敗した人の話について書いています。この章で紹介した失敗しないためのポイントに当てはまっていないが故の失敗にも注目です。

【失敗談】ほったらかし投資で失敗した人の話

前章ではほったらかし投資で失敗しないためのポイントについて解説しましたが、実際のところほったらかし投資で失敗している人はいるのかも気になるところかと思います。

早速にはなりますが、失敗している人はいます。実際にあった失敗談を2つお話できればと思うのですが、1つ目は恥ずかしながらの筆者本人です。反面教師にしてください・・・

ほったらかし投資で失敗した人①筆者

3年前ほどつみたてNISAを使ってほったらかし投資をしていたが、資産が大きく増えることはなかった。

《失敗理由》

・生活資金で投資していた

・短期売却していた

・銘柄選定を雑にしていた

投資するお金は毎月の給与から出していたし、資産がマイナスになった銘柄がいくつかあり不安になり短期売却したこともありました。銘柄選定も5種類に投資していて、知り合いから教えてもらったS&P500以外の4種類は、リターンや手数料をまともに確認せず投資していました(最悪)。

—————————————————————————————————————————————————

つみたてNISA毎月いくら積み立てる?少額で資産を増やすポイントの記事では、NISAを使ってほったらかし投資をする場合、いくら積み立てるべきなのかが分かります。筆者の失敗を踏まえて書いているので、合わせてチェックしてみてください。

続いてGFS投資家知人のお話です。

ほったらかし投資で失敗した人②GFS投資家の知人

夫婦の共同口座で積立投資をしていたが、コロナショックで売却してしまい資産を増やせなかった。

《失敗理由》

・長期投資できなかった

このご夫婦に限らず、コロナショックのような株価暴落で積み立てた資産を全て売ってしまった人は他にもいるんじゃないかな。

筆者に関しては失敗ポイントがありすぎて、納得の失敗です。投資知識や経験が当時より深まった今では大きな失敗(資産が増えないこと)はなくなりました。

ほったらかし投資で将来必要なお金を着実に増やしたいと思っているなら

ここまで読んでいただくと、失敗しないためのポイントと失敗談さえ押さえておけばほったらかし投資を続けて大丈夫だろうと思うでしょう。

しかしこれだけでは、ほったらかし投資で将来必要になるお金を着実に増やすことはできません。なぜならほったらかし投資でお金を増やすためには、長期間投資できるほどの知識がないと続けられないからです。

基本的に相場の上がり下がりはあることです。また最近ではほったらかし投資をしている人は多いですが、ここ10年投資をしている人は長期間の低迷(損失)を経験していません。2010年までに投資した人はおよそ3年ほど低迷しており、1年目でパニックになってやめてしまう人や、積み立ててはいくけれど続く低迷によってもう二度と上がらないんじゃないかと思う人もいます。

GFS投資家も、プロの世界でも同様に低迷が続けば続くほど精神状態が落ち込んでしまう人が実際にいると言います。知識や経験のあるプロでさえ投資を続けることが難しくなるのです。

ほったらかし投資では長期間投資していくことで資産が増えやすくなりますが、もし長期間の低迷があれば知識や経験の土台を持っていない人ほど、投資を続けられる人は少ないでしょう。

しかしほったらかし投資でお金を着実に増やしたいと思っている人は、きっと日々忙しく投資や投資の勉強をする時間がないかと思います。

弊社GFS(GFS)が公開している「投資の達人になる投資講座」では、2時間の動画で投資の土台となる知識を身につけることができます。

投資で着実にお金を増やしたいなら「投資の達人になる投資講座」

「投資の達人になる投資講座」はこれまで30万人以上が参加。

日本トレンドリサーチの調査で「2021年最も信頼されるオンライン投資セミナー」にも選ばれた実績と信頼の高い講座です。

▼講座内容(一部)▼

・投資のルールと法則

・ほったらかし投資の落とし穴

・資産の作り方

・講座動画を視聴した人の実績

いつでもどこでも受講することができる無料の講座動画です。

※期間限定で無料公開しています

まとめ

ほったらかし投資で失敗しないための5つのポイント

- 生活資金で投資しない

- 短期売却しない

- 銘柄選定を雑にしない

- 目的や目標金額を決めておく

- ほったらかし適性を見極める

【失敗談】ほったらかし投資で失敗した人の話

- 【失敗談1】筆者

失敗理由:①生活資金で投資していた②短期売却していた③銘柄選定を雑にしていた - 【失敗談2】GFS投資家知人

失敗理由:①長期投資できなかった