投資とはリスクをとってリターンを得ることです。当然、儲かることばかりでなく損することもあります。

持ち株が業績や市場動向によって一時的に含み損となることは、どんなに優れた投資家でも避けて通れません。

しかし、含み損に過度に囚われてしまうと、冷静な判断ができなくなり、最終的に大きな損失を生む原因となってしまいます。

そこで本記事では、お金の学校GFS監修のもと、個人投資家として数々の含み損と立ち向かってきた(ときに大負けした)筆者の経験も踏まえ、

- 含み損におびえるのはなぜか

- 含み損を気にしないための考え方

- 含み損を克服する実践的な投資戦略

という3つのステップを通して、含み損を気にせず投資を続けるメンタル強化策や投資術を紹介します。

本記事を読むことで、含み損の何が怖いのかを知り、自分の心と向き合い、感情に左右されない投資が実践できるようになることを目指します。

①含み損におびえるのはなぜか

行動経済学によれば、人は、金額が同じなら、お金を得る喜びよりお金を失う痛みの方をより大きく感じてしまう生き物なんだとか。

つまり、含み損を気にしてしまうのは人間として当然のことってことです。

でも含み損から受ける恐怖の正体を知れば、もう少し冷静に向き合えるようになれるかもしれません。

以下に私たちが含み損におびえる理由を5つ挙げてみました。ほかにもあるかもしれませんが、だいたいはこの5つに集約されるのではないでしょうか。

1-1 資産減少に対する不安

含み損が発生するということは、投資したその銘柄の資産価値が購入時よりマイナスになったことを意味します。

この資産減少に対する不安は、投資家にとって最も直接的な心理的プレッシャーとなります。

資産が減少することで、将来的な経済的安定や目標達成が困難になるのではないかという不安が生じるのかもしれません。

これらの不安が、資産が減るかもしれないという恐怖を引き起こし、冷静な判断を妨げる原因となるのです。

信用取引で含み損が増えていくと、「追証(おいしょう)が発生するかもしれない」という新たな不安も持ち上がります。

信用取引のためにあらかじめ預けておく担保を「証拠金」と言いますが、これが損切りなどで不足したとき、追加で入金が必要になることを追証(追加証拠金)と言います。

数字に弱くギャンブル体質だった筆者は、若いころこれを何度も経験しています。

追証の通告が証券会社のアプリ画面に出ると、台所でGに出くわすのと同じくらいギョッとします。

1-2 市場悪化(含み損拡大)への懸念

含み損を抱えているとき、「市場がさらに悪化して損失がふくらんだらどうしよう」と想像すると、恐怖がさらに強まります。

特に、景気の先行きや株式市場が不安定な状況では、さらなる株価の下落が続く懸念が増します。

確かに、「そのうち株価は戻るだろう」と軽視ているときほど、含み損はうそのようにふくらんでしまうもの。

もたもた考えているうちに含み損が自分の月給を超えるくらいふくらむ恐怖は、味わった者にしかわからないかもしれません。

そんな想像も手伝ってか、市場の悪化懸念は投資家の不安をあおり、含み損に対する過剰な反応を引き起こしてしまうのです。

1-3 機会損失への焦り

含み損を長期で抱えたままでいることを「塩漬け」、その銘柄を「塩漬け株」といいます。

たしかに、長期で持っていても株は腐りはしないので、なかなか言い得て妙のネーミングです。

この塩漬け株は、証券会社の保有銘柄一覧にマイナスの金額とともに常に表示されることになります。

投資家はそれを見るたびに、「この資金があれば値上がりしそうなもっといい株が買えたのに」などと考えてしまいます。

含み損のそもそものマイナスに加え、投資機会を逸して儲け損ねるという別の意味でのマイナス(機会損失)もダブルで味わうような感覚に陥るのです。

その焦(あせ)りは投資家を憂鬱にさせ、無用な「損切り」へと駆り立てるのです。

1-4 損失確定の恐怖

含み損を英語で言うと「unrealized loss」。直訳すれば「まだ実現していない損失」の意味です。

理論上はまだお金は失われておらず、将来的に回復する可能性もあるということですね。

しかし、その含み損が大きくなっていけば、最終的に耐え切れなくなり、損失を確定せざるを得なくなるかもしれません。

「実現していない損失」だからこそ見て見ぬふりができたけど、実際に損切りして損を確定しなければならないのは、経験のない人にとってはとてつもない恐怖でしょう。

最初に書いた通り、人はお金を失うことに非常な痛みを感じる生き物なのですから。

この損失確定の恐怖が、含み損への過度な執着を生み、損切りを遅らせてしまう要因となるのです。

1-5 投資への自信喪失

投資した銘柄の含み損が増え、なかなか含み益にプラス転換しないと、投資判断に対する自信が揺らぎます。

「自分の投資判断が間違っていたのではないか」という思いが募り、投資に対する自信を失うことがあります。

この自己評価の低下が、投資家のメンタルに大きな影響を与え、含み損に対する冷静さをも失わせることになります。

過度にリスクを恐れるようになれば、次の投資判断をためらわせたり、遅らせたりすることにもなります。

たった1回の失敗でも「自分は投資には向かない」と思い込み、市場から退場してしまう人もいることでしょう。

それは非常にもったいないこと。

人の感情なんてうつろいやすいものです。

一時の感情に流されてあんまり思い悩んでも、いいことありません。投資も人生も。

②含み損を気にしないための考え方

前章では含み損におびえる理由が何なのかを考えました。

おびえの正体がわかったところで、今度は実際の含み損とどう向き合ったらいいか、ポジティブマインドになれる考え方をご紹介します。

2-1 長い道のりのちょっとした凹みと考える

含み損を気にしないようにするには、投資を長期的な視点で考える必要があります。

短期的な価格変動はどうしても避けられず、購入したタイミングによってはどうしても下げてしまうことがあるからです。

しかしこうした一時の下げは、長い目で見ればでこぼこ道の凹(へこ)みみたいなもんです。

下は過去20年の米S&P500(青)と日経平均(赤)の騰落率チャートです。

ところどころ凹みというより落とし穴みたいな下落もありますが、、、(笑)。

市場平均も、上場している多くの企業も、ジグザグと上下動を繰り返しながら、ときに大きな暴落につまずきながらも、全体としては成長を続けているのです。

投資の目的や目標が長期の資産形成である場合、短期的な含み損(凹み)を過度に恐れる必要はないということです。

2-2 リスク資産への投資なら当たり前と考える

株はリスク資産です。投資の世界で「リスク」とは、上にも下にも動く振れ幅のこと。

リスクを伴う資産に投資を行っている以上、含み損は避けて通れないリスクの一部であると考えることが大切です。

株式などのリスク資産は、リスク=価格変動が大きいからこそ、長期でも短期でもそれに見合うリターンが期待できるのです。

含み損が発生したからといって、それは投資の失敗を意味するものではありません。

むしろ、マイナスにもならない投資は投資とは呼べず、リターンも限られてしまうでしょう。

たとえば預貯金も1つの投資と見ることができますが、額面が減るリスクがない分、リターン(利息)もないに等しい。

いや、インフレ率(物価高)に負けている分、価値が目減りするマイナスのリスクしかありません。

その点、リスク資産である株式であれば、大なり小なり沈んだ後にそれを上回る回復・上昇を見せてくれます。

つまり含み損とは、次に高く跳躍するための屈伸状態とも言えるでしょう。

含み損を一時的なリスクとして受け入れることは投資の世界では当たり前と考えるべきなのです。

2-3 投資戦略があるから大丈夫と考える

含み損が発生するとどうしても感情的な判断をしてしまいがち。

そうならないためにも、事前に投資戦略やルールを設定しておくことが大事です。

例えば、損失が3%に達したら損切りする。含み損が5000円に達したら損切りする。

ちょっと上級者向けですが、同じ株数の空売りをしてそれ以上損失が大きくならないようマイナス額を固定する。

買った翌日にマイナスになったらすぐ損切りするという人もいます。

長期投資で買っている場合、事業内容や業績などが予想と大きく変わり、将来的な成長が期待できなくなったら売るべきです。

が、そうでない限り一時の含み損程度で売却する必要はまったくありません。

このように含み損にどう対処するかは人それぞれですが、どうなったらどうするかを先に決めておけば、いざ含み損になったときに感情に流されず冷静に対処できます。

自分の投資戦略やマイルールがあるから含み損になっても大丈夫、と思えるのが一番です。

次章では、ただの機械的な損切りとは異なる、含み損を克服するための実践的な投資戦略をご紹介します。

③含み損を克服する実践的な投資戦略

3-1 ドルコスト平均法を意識する

ドルコスト平均法は、定期的に一定額を投資することで、平均購入価格を引き下げる戦略です。

NISAの積立投資は意識せずにこの購入方法を実践しています。

始めたばかりの人はこれが含み損になると積立をやめてしまいがちですが、株価が低迷しているときこそ安い価格でたくさん買えるチャンスでもあります。

たとえるならば、ふつうなら1つしか買えないものを、バーゲンセールでたくさん買えるのと同じ。

この定額投資戦略により、低迷期に株数口数がぐっと増え、市場が回復したときに資産の伸びが加速していくのです。

こうして考えると、計画通りに投資を続けたほうがよっぽど長期のリターンが大きくなると思ったほうがいいわけです。

ドルコスト平均法については以下の記事も参考にしてください。

ドルコスト平均法と似た投資手法に「ナンピン買い」があります。

含み損になっても果敢に買い下げていくことで平均購入価格を下げ、回復時のリターンを大きくする投資法のことです。

ただナンピン買いは危険がいっぱいで、投資初心者にはあまりおすすめしません。

なぜなら、ナンピンした玉も含めて含み損がさらに拡大していく可能性が高く、傷口を広げてしまいかねないからです。

投資格言に「下手なナンピン、素寒貧(すかんぴん)」とあるほど。

どうしてもナンピンしたいなら、すぐ買い増すのではなく、いったん底値をつけてからゆっくり買うようにしましょう。

上昇トレンドに転換したころを見計らって買い増すのが効果的です。

3-2 リバランスを実施する

リバランスとは、投資ポートフォリオ内の資産配分を定期的に見直して調整することです。

通常は株価が上昇して評価額が増えた銘柄を一部売却し、株価が上がっていない銘柄を買い増して、ボリュームを均等にする調整を指します。

ポートフォリオの中に含み損が多くなっている場合、買い付けている業種や資産クラスが偏っていることも考えられます。

その場合、含み損の株を損切りして減らし、これから上昇トレンドに乗りそうな銘柄を増やしていくのも一種のリバランスです。

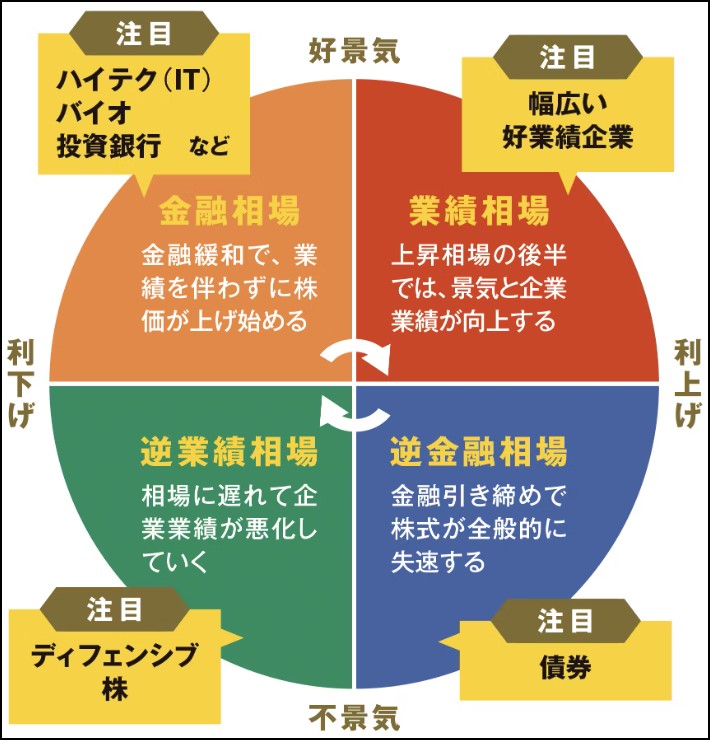

たとえば、ポートフォリオが小型成長株ばかりだと金利上昇局面では下がる一方だし、逆に市場が上昇トレンドのときにディフェンシブ株ばかりだと市場成長に乗り損ねます。

市場は常にその時々の世界経済や景気動向に合う銘柄に資金が循環しているからです。

下図は景気動向や金融政策の局面ごとにどんな業種が勢いが増すかを示す「セクターローテーション」の図です(日経新聞の記事より)。

好調な業種も永遠に強気相場にあるわけではありません。

要は、含み損になった銘柄を個別でどうこうしようとするのではなく、好調な銘柄も含めて全体の中でどう考えるかということです。

ポートフォリオを改善することで全体のパフォーマンスが上がれば、含み損を大局的に眺めることもできるでしょう。

3-3 損切りラインを設定しておく

含み損が気になるけどなかなか損切りが実行できないという人は、あらかじめ損切りラインを決めておいて、購入したらすぐに逆指値で自動的に売る設定をしておくといいでしょう。

逆指値とは、決めた価格以下に下がったときに自動的に売却するよう設定できる機能のこと。

逆指値についてのもっとくわしい解説は以下の記事をお読みください。

逆指値で損切りすることで、含み損が膨らんでしまう前に対処できれば、ほかの有望株に資金を移したり、少し待ってもっと安値で同じ株を買い直すことができます。

ただし、逆指値の設定は非常に難しく、あまり上に設定しすぎてもすぐに刈られてしまうし、下すぎても含み損が膨らみすぎて、実は反転間近だったりすることもあります。

経験的に言えば、損切りラインはすぐ下にしておいて、できるだけ小さい額で損切りを繰り返すほうがいいように思います。

あまり下に置くと、損切りがもったいなくなって途中で設定を変え、逆指値をやめてしまったり、さらに下に移動させたりして、結局含み損をふくらます結果となりがちだからです。

自分の資金力や損失に対する許容度にもよりますが、感情的になって決断できなくなる前に損切りできるようにするのがポイントです。

ちなみに筆者は長期投資をする場合でも、信用取引で打診買いし、3%下げたら損切りするよう逆指値を設定しています。

株価2000円の銘柄なら1960円に逆指値を設定するということ。購入価格は100株20万円なので、6000円の損失です。

まずは信用取引で打診買いして、損切りが2~3回続くようなら購入はしばらく見合わせます。

逆に上がっていって含み益が十分増えた段階で「現引き(=信用で買った株を現物株として買い入れること)」するわけです。

現引き後はしばらくの間は買い値に逆指値を入れておきます。こうするとポートフォリオに含み損の株が並ぶのを見ずに済みます。

まあみなさんはこんな七面倒なことをする必要はないですが、ご参考までに、、、

まとめ

投資を長く続けていると、含み損にいかに冷静に対処できるかで資産の成長度合いが変わってくると実感します。

デイトレードなど短期間の取引をしているトレーダーなら「すばやい損切りが成否を決める」ことは常識。

その逆に、すぐに損切りしちゃダメなケースももちろんあります。

長期で資産形成するために十分検討して買った銘柄、コツコツと積み立てている投資信託などです。

今年2024年は新NISA元年として、積み立て投資を始めた人が多いと思いますが、マイナスになって撤退してしまった人もいるようです。

これはドルコスト平均法の観点から言って一番もったいないということは記事内で書きました。

とは言え、含み損の対処は難しく一筋縄ではいきません。

かく言う筆者も失敗ばかりです。

「これ以上損失に耐えられない」ところまで耐えて損切りしたら、翌日からスルスル株価が上がっていった、なんてことは過去に何度も経験しています。

でも、退場せずに投資を続けていられるのは、含み損に対するルールを決め、資産を失うような大きなマイナスにしないように対応してきたからだと思います。

含み損の対処に正解はありません。何度も失敗して自分に合うルールをつくっていくしかないのです。

この含み損克服のための記事が少しでもその参考になれば幸いです。