≫無料!投資で失敗しないコツを学べる「GFS監修 投資の達人講座」はこちら

日経225 vs TOPIX 徹底比較表

| 比較項目 | 日経225(日経平均) | TOPIX(東証株価指数) |

| 運営体 | 日本経済新聞社 | 日本取引所グループ(JPX) |

| 銘柄数 | 固定225銘柄 | 約2,100銘柄(2026年10月より削減開始) |

| 計算方法 | 株価平均型(値がさ株重視) | 時価総額加重型(大型株重視) |

| 主な構成銘柄 | ファストリ、東エレク、ソフトバンクG | トヨタ、三菱UFJ、ソニーグループ |

| 得意な局面 | ハイテク株・成長株が強い時 | 金融・製造業などのバリュー株が強い時 |

| 2026年の動向 | 安定した知名度と流動性 | 大規模な構成銘柄入れ替えがスタート |

大きく比較すると上記の表の通りですが、詳しく解説していきます。

日経平均株価とTOPIX(東証株価指数)は、日本の株式市場における代表的な株価指数ですが、それぞれ算出方法や組み入れ銘柄の条件が異なることもあり、同じ日本市場の株価指数でありながら性質がだいぶ違います。

両者の性質の違いとはズバリ、「採用銘柄と算出方法の違い」と説明できます。

投資先としてはこれまで日経平均が有利でしたが、TOPIXは管理する日本取引所グループが2024年6月に大きな改革方針を打ち出し、魅力を増す可能性もあります。

そこでこの記事では、この2つの指数の構成銘柄やその採用条件、指数の算出方法について触れながら、それぞれの性質やメリット・デメリットを解説。さらに他の株価指数などとも比較しながら、最終的にはどちらの株価指数に投資するのがいいのかをデータをまじえながら検証したいと思います。

執筆・検証にあたっては、お金と投資の学校GFSの監修の下、個人投資家として長く相場を見てきた筆者の経験を踏まえ、できるかぎりわかりやすく、客観的な記述を心掛けます。

日経平均とTOPIXの基本的な違いを知り、さらに一歩進んだ日本株の投資判断ができるようになる内容を目指しますので、最後までおつきあいください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、「会社四季報」編集長との共同セミナーに講師として登壇(東京証券取引所主催)するなど、著書に講演依頼、メディア出演も多数。「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

日経平均とTOPIXの違いとはーー算出方法と構成銘柄、歴史を解説

まずはじめに日経平均とTOPIXの基本データをご紹介します。

ここを読んでおくと、両者の違いの根本が理解できるようになります。

さらに「単純平均株価」や「時価総額加重平均」といった算出方法の違いもこの機会に覚えてしまいましょう。

1-1 日経平均は日本を代表する株式225社の平均株価

日経平均株価(日経平均、日経225)は1950年から算出している最も知名度の高い歴史ある株価指数です。

その名の通り日本経済新聞社が算出・運営している株価指数です。

対象銘柄数は東証プライム(旧東証一部)上場の大型株225銘柄。日本経済をけん引する代表的な企業が採用されていると考えていいです。

算出方法は、全銘柄の株価の合計を銘柄数(225)で割った「単純株価平均」です(ただし対象銘柄に株式分割があった場合、急に数字が小さくならないよう修正しています)。

株価指数といっても、基本は「平均株価」であるため、日経平均の単位は「円」となります。

バブル経済がはじけた後、長く低迷が続いた日経平均ですが、2024年2月、34年ぶりにバブル時の最高値(38,915円)を更新し、一時節目の40,000円を突破しました。

日経新聞の記事より

日経平均の現状と今後の展望については以下の記事に書きましたので参考にしてください。

1-2 TOPIXは東証上場の約2160社の株価指数

TOPIX(東証株価指数)は1968年から算出している株価指数です。

旧東証一部(現プライム・スタンダード市場)の全上場銘柄(現在2,160)を対象に、東京証券取引所が運営・算出しています。

算出方法は、「浮動株時価総額加重型」または「浮動株基準株価指数方式」と呼ばれ、固定株を除く流動しやすい株式(浮動株)の時価総額で重みづけをしています(なぜ固定株を除くのかは第2章で解説)。1968年1月4日の数値を100と決め、同年7月1日から運用開始しました。

日経平均を「何円」と呼ぶのとは異なり、TOPIXはある時点を100として算出する指数であるため、単位はポイント、または単位をつけずに数字だけを言います。

1-3 ほかにもある日本の株価指数

日々のニュースでは今日の株式市場として日経平均とTOPIXの数字が紹介されており、両者が日本を代表する株価指数であることは間違いありません。

ただし、日本の株価指数はほかにもいろいろあります。

代表的なものとして、JPX日経インデックス400、日経株価指数300、日経500種平均を覚えておきましょう。

「JPX日経400」は東証と日経が共同開発。過去3年間で連続赤字や債務超過がなく、財務指標や資本効率が健全な市場をけん引する400銘柄を2013年8月30日を10,000として算出するものです。

「日経株価指数300(日経300)」と「日経500種平均(日経500平均)」はともに日経新聞が独自に算出している指数です。

日経300は「少ない銘柄で市場の実勢を的確に表す」ことを目的に開発した、時価総額加重型の指数。一方の日経500平均は、日経平均と同じく株価平均方式で算出する指数となっています。

経済指標には継続性も求められるため、歴史の古い日経平均とTOPIXがよく使われますが、より市場の実勢に近い指数や海外の投資家が魅力に思う指数として、新しい指数が開発されてきたのだろうと想像します。

ここに紹介した株価指数と構成銘柄については、日経新聞のサイトをご参照ください。

日経平均とTOPIXのメリットとデメリット

日経平均とTOPIXの基本的な違いがわかったところで、ここからはそれぞれのメリットとデメリットを解説していきます。

同じ日本を代表する株価指数ですが、構成銘柄や算出方法から生じる性質の違いには、一長一短があります。

どちらをどう見て使うかで、投資判断に違いが出てくることもありますので、ぜひここで概要をつかんでおきましょう。

2-1 日経平均のメリット・デメリット

〈日経平均のメリット〉

日本を代表する指標でありながら、かつ「アクティブ寄り」の銘柄構成となっている点。

構成銘柄の225社は全上場企業(約3800社)の1割にも満たない銘柄数ですが、厳格な条件で定期的に入れ替えもあるため、時代を代表する大型銘柄が値を動かしていることがわかります。

日経平均(日本市場)時価総額上位銘柄の比較表

| 順位 | 1989年末(バブル絶頂期) | 2026年現在(最新予測含む) |

| 1位 | 日本電信電話 (NTT) | トヨタ自動車 |

| 2位 | 日本興業銀行(現みずほFG) | 三菱UFJフィナンシャル・G |

| 3位 | 住友銀行(現三井住友FG) | ソニーグループ |

| 4位 | 富士銀行(現みずほFG) | 東京エレクトロン |

| 5位 | 第一勧業銀行(現みずほFG) | キーエンス |

| 6位 | 三菱銀行(現三菱UFJ FG) | 三菱商事 |

| 7位 | 東京電力 | ソフトバンクグループ |

| 8位 | トヨタ自動車 | 信越化学工業 |

| 9位 | 野村證券 | ファーストリテイリング |

| 10位 | 三井銀行(現三井住友FG) | 日立製作所 |

バブル期には、合併や倒産で今はもう存在しない金融機関の名前が上位を占めていますね。

銘柄の定期異動がなければ、225社の株価平均は今よりもっと低かったと考えられます。

〈日経平均のデメリット〉

第1章で触れた通り、日経平均は時価総額ではなく株価の単純平均です。このため、値がさ株(株価の高い銘柄)の動きに左右されやすいという特徴があり、市場全体の動きを表しているとはいいがたい側面があります。

たとえばユニクロで知られるファーストリテイリングは上記の表では時価総額は7位ですが、株価は58,000円以上あります(2026年1月現在)。一方、時価総額がファストリの3倍超あるトヨタは株価で言えば3,000円台しかなく、ファストリの値動きがトヨタの10数倍も日経平均に影響することになります(プラスマイナスの「寄与度が高い」)。

このため、日経平均は別名「ユニクロ指数」などと揶揄されてきました。

また東京エレクトロンなどの株価の高いハイテク銘柄も多く、これがハイテク比率の高い米国のナスダック指数の値動きに大きく影響を受けることも日経平均の弱点と指摘されています。

これがなぜ弱点かというと、値がさ株を売買すれば動くため、機関投資家などに市場の印象を操作されやすい指数となってしまうということです。

これらのことから、総じて日本市場全体の動向を表していないとされ、海外の投資家には実勢を読む指標としてあてにされていないという側面があるようです。

2-2 TOPIXのメリット・デメリット

〈TOPIXのメリット〉

日経平均より構成銘柄がはるかに多く、特定業種や値嵩株の動きに影響を受けにくいのがメリットです。

また、第1章でも少し触れましたが、東証はTOPIXの算出にあたり、浮動株だけを算出の対象とするよう改革してきました。

〈TOPIXのデメリット〉

上記でも書いた通り、TOPIXは浮動株の比率が低い銘柄の株価が売買で大きく動きすぎるきらいがありましたが、段階を踏んで浮動株を対象とするようにしたことでこのデメリットは解消したと言えます。

もう1つのデメリットは、銘柄の入れ替えが少なく、流動性の乏しい不人気銘柄も多く入っていること。

TOPIXは旧東証1部の全銘柄が対象でしたが、旧来のこの区分に上場し続ける要件があいまいだったことから、1部上場を果たした銘柄はなかなか東証2部に落ちることなく、したがって銘柄の入れ替えがない指数でした。

このため、TOPIXは銘柄数の少ない日経400とほぼ値動きが変わらないとの批判もありました。下図は両指数に連動する投資信託の値動きを示した長期チャートです。

2200銘柄の指数と400銘柄の指数の値動きがほとんど変わらないということは、TOPIX側にまったく値動きがない小型株が多数存在することを意味しており、これが金融庁の審議会などでもやり玉にあげられました。

これに対して日本証券グループは東証再編を進め、東証1部、2部、マザーズ、ジャスダックという従来の区分を、プライム・スタンダード・グロースの3つの市場に区分し直し、それぞれの市場の新規上場基準や上場維持の基準を厳格に化しました。

この再編により、上位のプライム市場に適合しない銘柄が600以上確認されたのです。これらの銘柄は段階的にTOPIXの中での重みを低減され、2025年1月の最終日までに完全にTOPIXから除外されることになっています。これにより構成銘柄は約1700程度に減る見込みです。

果たしてこれにより、「値動きに関係しない銘柄多すぎ」問題が解消され、TOPIX独自の値動きが発揮されるかどうかに注目しましょう。

これまでTOPIXは「東証プライム市場の全銘柄」を対象としてきましたが、2026年10月より**銘柄の「選別」**が本格的に始まります。

スリム化: 浮動株時価総額が低い企業(約600社)が段階的に除外され、約1,200社程度に厳選されます。

市場区分の撤廃: プライムだけでなく、スタンダードやグロース市場からも、流動性の高い優良企業が採用されるようになります。

新指数「TOPIX Next-tier」の誕生: TOPIXから漏れた中小型株をカバーする新たな指標も2026年10月に新設されます。

投資家への影響: 構成銘柄が厳選されることで、TOPIXのパフォーマンスが以前より向上する可能性があります。2026年は「とりあえず日経平均」から「実力派のTOPIX」へ、資金がシフトする節目の年と言われています。

日経平均とTOPIXの投資商品、新NISAで買うならどっち?オルカン・SP500とも比較

市場の成長に乗っかるインデックス投資は、新NISAのつみたて枠拡充とも相まって個人投資家の投資割合が非常に高まっています。

日本市場の成長に投資をしたい場合、はたして日経平均とTOPIXのどちらの連動商品に投資をするのが長期的に成長増が見込めるのでしょうか。

また、人気のS&P500連動や全世界株投信(オルカン)を超えることは可能なのでしょうか。

過去のチャートを比較しつつ展望してみたいと思います。

3-1 日経平均とTOPIX、上がりやすいのはどっち?

結論を言えば、一括投資も定額つみたて投資でも、日経平均に軍配が上がります。

まず過去の実績を比較することにします。以下は15年の長期チャートの比較です。赤が日経平均、青がTOPIX。

日経平均が10年で2.2倍(+218%)になったのに対し、TOPIXは1.6倍(+163%)と、同じ日本市場のインデックスなのに大きな開きが出ていますね。

日経平均は日本と時代を代表する少数(225社)の厳選銘柄で構成されており、年に一度の定期入れ替えもあることから、個々の銘柄も指数全体も成長度合いがTOPIXより高くなるのです。

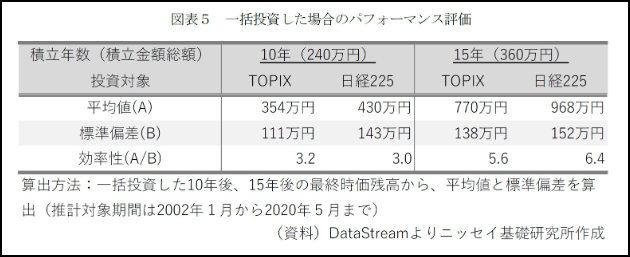

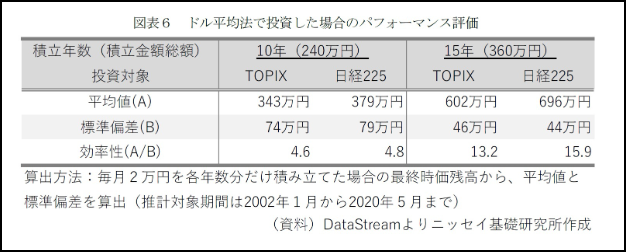

下の表は、日経平均とTOPIXを対象に、一括投資した場合とドル平均法(定額を定期的に積み立てていく投資法のこと=ドルコスト平均法)で投資した場合の2つのケースに分け、それぞれ5年と10年の長期パフォーマンスをシミュレーション比較したものです(ニッセイ基礎研究所「TOPIXと日経225の違い-どちらに投資した方が有利なのか」より)。

表の見方は出典の記事にあたっていただくとして、最初に書いた結論通り、4つのパターンのいずれも日経平均のパフォーマンスがTOPIXを上回っているのがわかります。

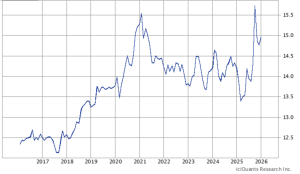

この2つの指数のどちらが強い状態かを比較する「NT倍率」という指標があります。

目安として10倍を超えると日経平均の方がTOPIXより優勢と判断され、一般的に10倍から12倍で推移するとされてきたNT倍率ですが、2019年以降ずっと13倍以上。つまり日経平均の上昇率がTOPIXの上昇率を上回っている状態です。

どちらも同じだけ成長していたらこの倍率はずっと変わらないはずですが、年々倍率が上がっています。これは日経平均のパフォーマンスがTOPIXを上回っていることを示しています。

TOPIXは、デメリットでも書いた通り、業績のふるわない不人気銘柄を多数含む旧東証一部の枠組みが成長の足を引っ張ったものと考えられます。

先述した通り、JPXは再編によって区分を変えることでこの部分にメスを入れました。また2024年6月に発表した新たな改革で、構成銘柄を半数近くにまで減らしてくことも明らかになりました。

とはいえ、改善が進んでも構成銘柄数(1200銘柄)は依然として日経平均(225)より5倍以上あり、分散が効きすぎてパフォーマンスはどうしても落ちてしまいそうです。

分散が効いているということは値動き自体がゆるやかになるというメリットもあり、TOPIXがダメだとは言いきれません。たとえば大きな変動を好まない人にとってはTOPIXの連動商品のほうが向いているという場合も考えられます。

また日経平均採用の大型のグローバル企業が突然世界景気の変動でダメになり、TOPIXに多い内需型の企業が持ちこたえることだってもしかしたらあるかもしれません。

TOPIXは良くも悪くも日本の株式市場の状況を知る最も適した指数であり、今後も日本株の重要な指標であり続けます。

いずれにしても、これらをどう判断するかは最終的には個々人が考えなくてはなりません。

投資判断に不安がある方は、まず投資の知識を身につけておくのがよいでしょう。前提知識があることで、正しい選択ができるようになります。

≫オンラインで投資の知識が学べる「GFSの無料特別講座」はこちら

3-2 S&P500連動商品やオルカンと比べたおすすめは?

さて、最後に新NISAのつみたて投資枠で人気を二分するS&P500指数とオルカン(全世界株)連動の投資信託ともパフォーマンスを比べておきましょう。

S&P500とオルカンの比較については以下の記事を参考にどうぞ。

こちらも過去の実績では、S&P500(青)が圧倒的にパフォーマンスが高く、オルカン(緑)、日経平均(赤)が続き、最も低いのがTOPIX(オレンジ)ということになります。

かつて世界の時価総額の上位を独占していた日本株ですが、バブルの崩壊とそれに続く長期のデフレにより、株価成長が長く低迷しました。その間、米国株は、リーマンショックなどの下落相場がありながらも大型のハイテク株などがけん引し、市場全体が順調に成長しています。オルカンは60%以上が米国株なので、その恩恵で高く上がっています。

日経平均は2024年2月、バブル期の最高値を34年ぶりに更新し、今はおおむね上昇基調にあり、直近の成長率もほかを上回っています。これをどう考えるか。

日本株全体は他の国の市場の株式に比べ、資産価値に対して株価が低い割安状態が続いています。これに対しても東証が改善を求めていることから、対象となる上場会社は事業の効率性や株主還元を高めることで株価を高める対策を行っています。

こうした改革が実を結び、内外の投資家が魅力的に思う市場になれば、より成長が高まる可能性もあるでしょう。

まとめ

日経平均とTOPIXの違いと比較の記事、いかがだったでしょうか。

ここでこの記事の概要をもう一度まとめておきます(各項の文をクリックすると読みたいところに戻れます)。

ちなみに筆者は、つみたて投資枠はS&P500の投資信託を7割、日経平均連動の投資信託を3割に設定して毎月定額で投資をしています。

ここに挙げたインデックスはいずれも成長がゆるやかなので、資産形成のコアとしてのんびりつみたて枠で投資していくとして、もう少し早く資産を増やしたいなら、個別株投資を成長投資枠でやっていく必要があります。

インデックス投資で満足できない人、個別株の投資に挑戦してみたい方はもう少しだけ進んだ勉強が必要です。

投資を1からきちんと勉強したい方は、GFSで学んでみませんか?生徒数・講義数・講義時間数・講師数の4部門で日本一( ※2021年日本トレンドリサーチ調べ)、2000以上の講義動画が好きな時間、好きな場所で見放題の画期的なオンライン投資スクールです。現在50,000人の生徒さんが楽しくお金と経済、投資の知識を学んでいます。

興味を持たれた方は、GFS監修・累計30万人超が受講した無料オンライン講座「投資の達人講座」をまずは受けてみてください。2時間の動画で投資の超基本が身につきます。