20代は学生から社会人になって将来のことも考える時期ですが、まだまだ友達と遊んだり、自分にお金を使ったりしたい時期ではないでしょうか。しかし老後の備えもしておきたいと思っている人も少なからずいるのではないかと思います。

20代から貯金をやっておくのはもちろん大事ですが、20代で投資を行うこともメリットが大きいです。ところが20代で投資をはじめようと思っても

・20代でできる投資手法はあるのだろうか

・20代で投資をはじめるべきなのだろうか

・20代で投資をする意味はあるのだろうか

と考えてしまう人もいることでしょう。

結論は20代でできる投資手法はありますし、投資をはじめておくべきです。 4章では20代の方の投資経験談もありますので、ぜひお読みください。20代でできる投資手法は1章で詳しく説明します。

この記事でわかること

- 20代から投資をするべき理由

- 20代におすすめの投資手法

- 20代、年収別の投資先

- 20代が投資を行う場合のメリットとデメリット

- 投資で失敗に陥るパターンと回避法

- 20代で投資を始めた人の経験談

ここでは先に20代で投資をはじめるべき理由についてお話します。

20代で投資をはじめるべき理由は最大の武器が時間だからです。証券口座が開けるようになる18歳から投資は始められますので、人によっては10代から投資が可能です。

投資は少ない金額であっても時間をかけることで大きく増やせる可能性があるからです。

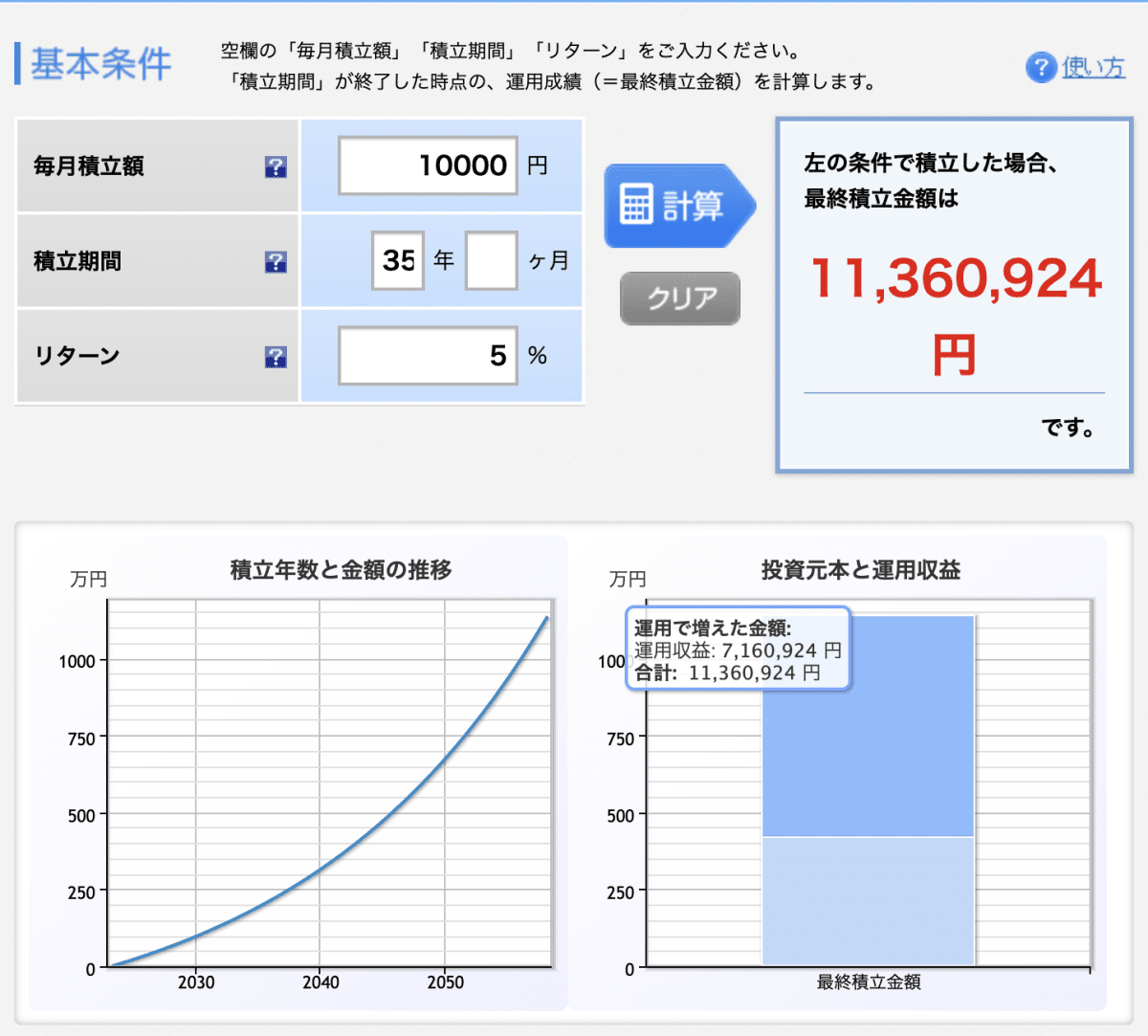

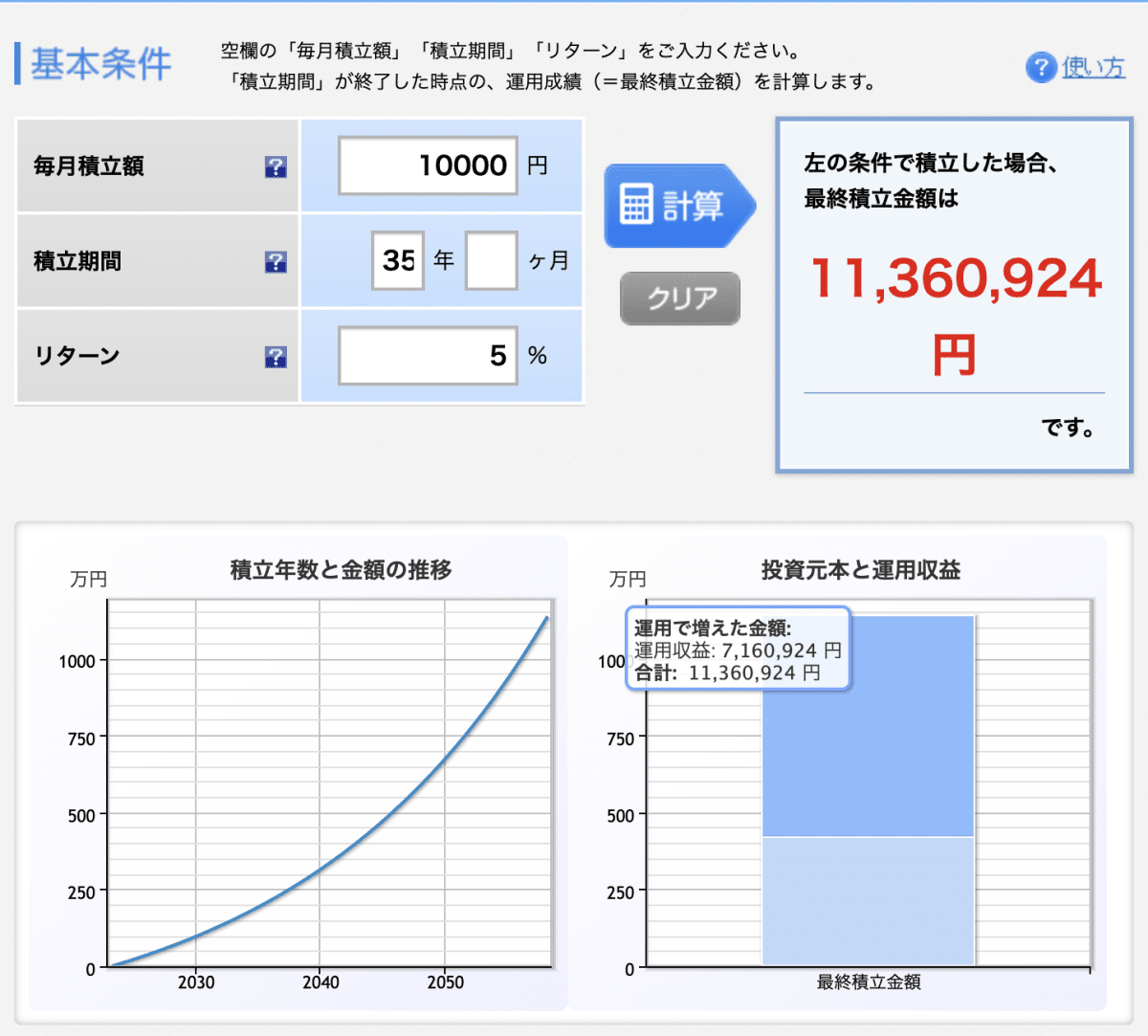

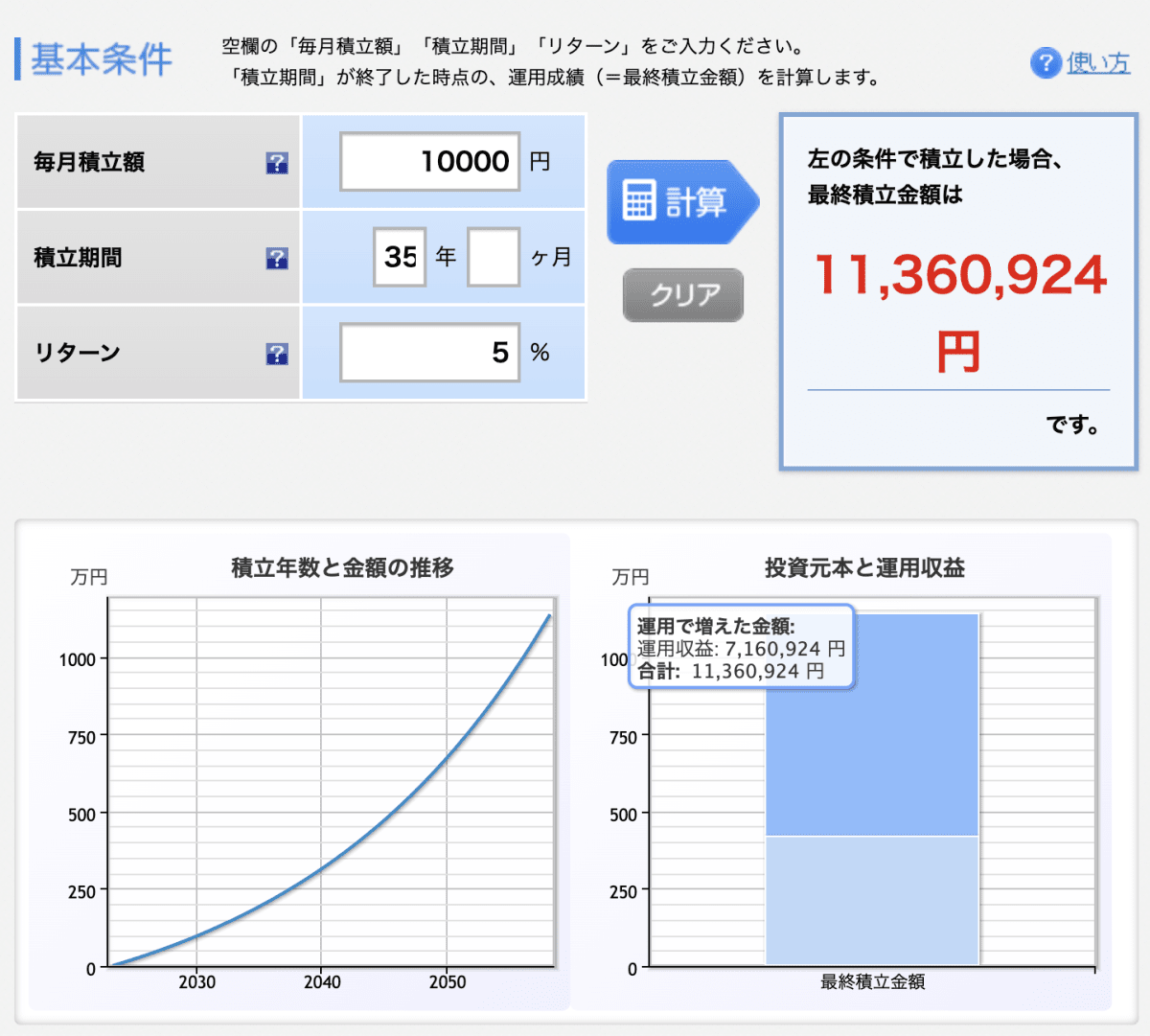

例えば25歳から60歳まで35年あります。毎月1万円を利回り5%で積立投資を35年間続けると約1,100万円になります。

出典:楽天証券シミュレーター 積立かんたんシミュレーション

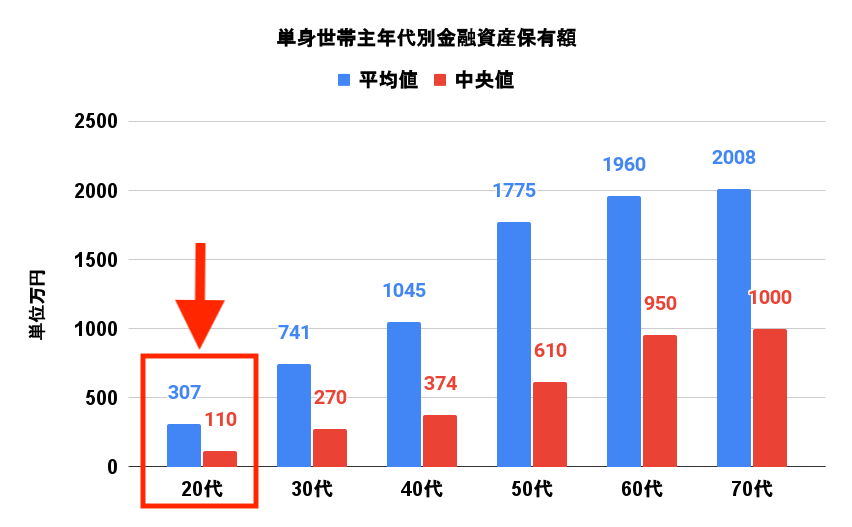

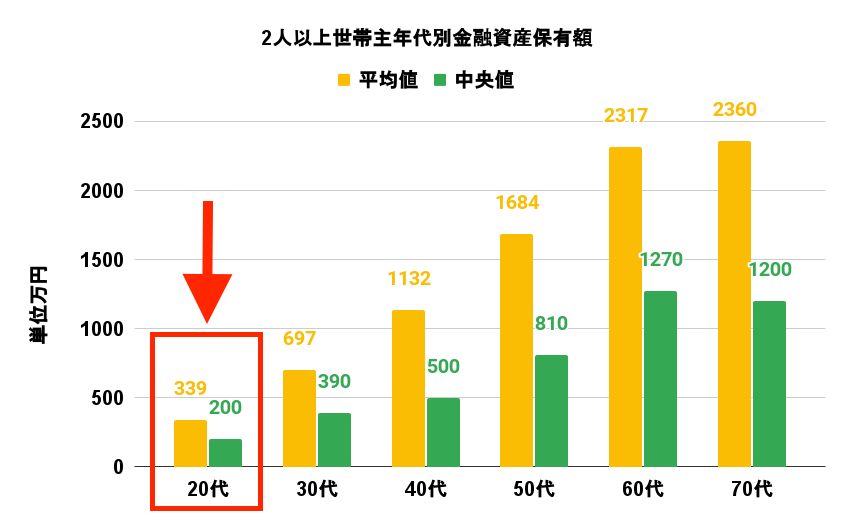

投資の手法は積立投資や個別株投資など積極的な投資を行ってもいいでしょう。20代は万が一失敗=損をしたとしても、時間があるので巻き返しが可能といえます。しかしまだ給与が低いなどで、投資に回せる金額が少ない人も多いです。20代の金融資産保有(貯金や投資を含めたもの)データを見てもそれがわかります。

平均値と中央値がありますが、平均値は資産を多く持っている一部の人の数字が影響してしまうため数字が大きくなりがちです。中央値の方が実態に近い数字です。

出典:家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果

出典:家計の金融行動に関する世論調査[二人以上世帯調査](令和4年以降)

金融資産保有(貯金や投資を含めたもの)データを見てがっかりしないでくださいね。ですから現段階で保有金額が少ないからこそ投資をやるべきです。繰り返しになりますが、やるべきなのは時間という武器を持っているからです。

20代の人で生活防衛資金※がまだ貯まっていない人は、貯金と投資を同時並行にして生活防衛資金がたまり次第貯金はスットプし、投資に集中するのもありかと思います。※生活防衛資金とは不測の事態(病気、事故、失業など)のときのために生活費の3ヶ月分〜6ヶ月分の貯金のこと

筆者は30歳になってから投資を知りました。20代の時に投資を知っていたら、毎月5,000円でもいいからやっておけばよかったと後悔しております。投資ができる金額が少なくても、コツコツ毎月積み上げていくだけでもやっているのとやっていないのとでは違うので、20代で投資を知ったのならぜひ行っていっていただきたいです。

この記事では20代の投資手法や成功、失敗の事例を知ることにより、自分は投資をやるべきなのか、どの投資手法を選択して何に気をつければいいのかがわかるようになります。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

20代におすすめの投資手法3選

20代におすすめの投資手法として次の3つを解説していきます。

- 投資信託を定期定額で購入&積み立てていく積立投資

- 持っている現金で買う現物取引での中長期株式投資

- 自分の成長のための自己投資

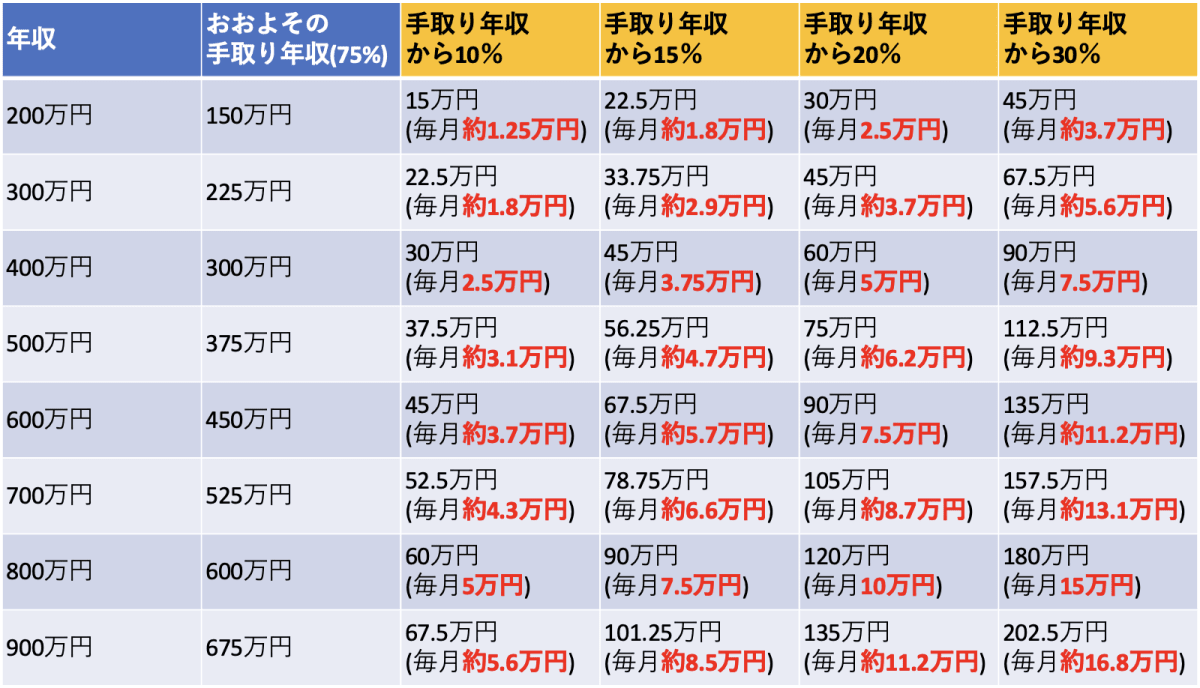

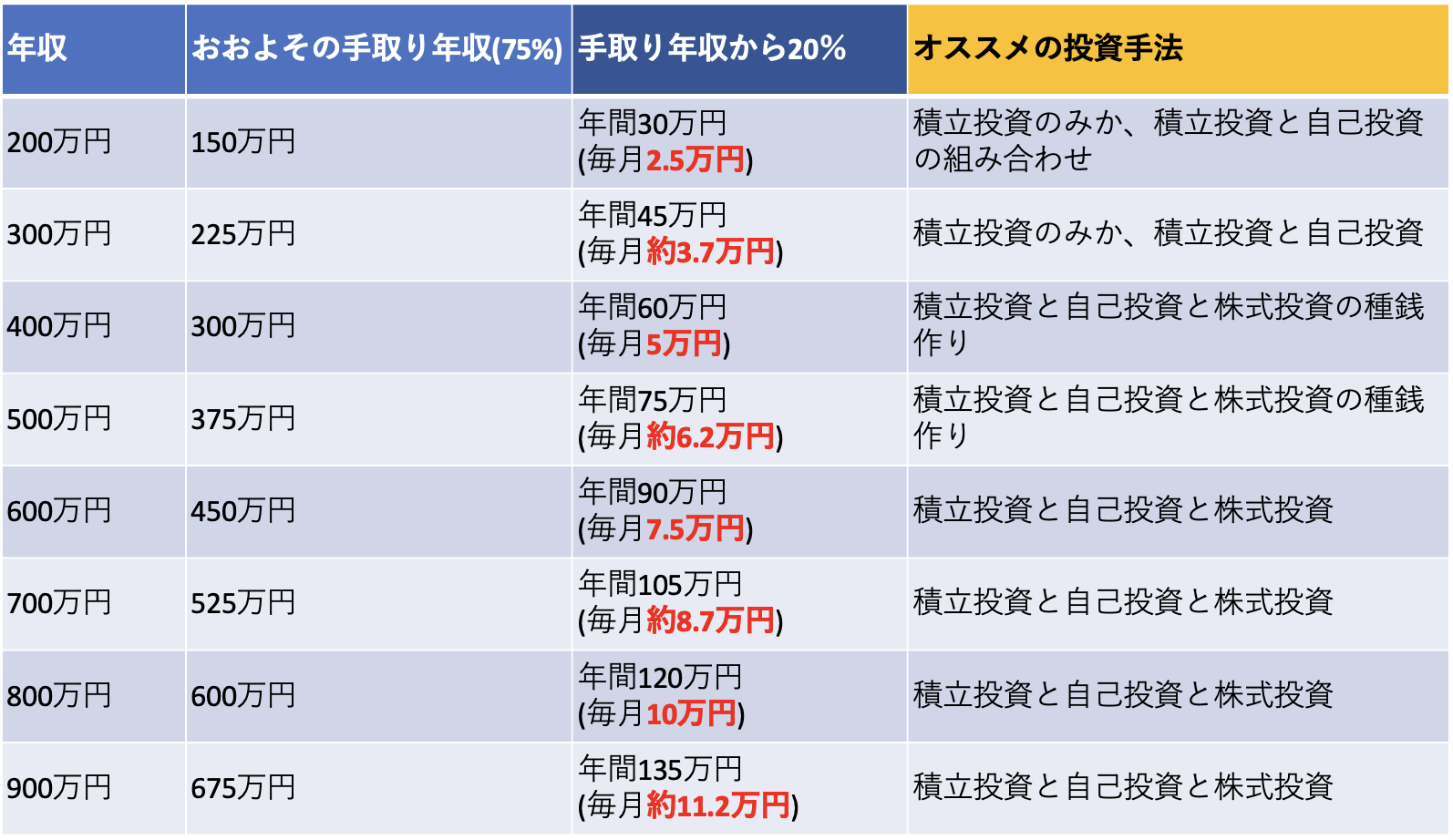

投資手法の解説に入る前に20代は社会に出たばかりの人が比較的に多いので、お給料も低めだと考えられます。そこで自分の年収からおおよその手取りを計算して投資に回せるお金がいくらになるのか考えたほうが良いでしょう。

下記は年収200万円〜900万円までのおよその手取り年収とそこから毎月投資に回せそうな金額を計算した表です。

人にそれぞれ投資に回せる金額は異なると思います。自分は投資にいくら回せるのか、決めるときの指標にできるので参考にしてみてください。

投資信託を定期定額で積み立てていく積立投資

20代でオススメの投資手法の1つが、投資信託※を定期定額で購入し積み立てていく積立投資です。なぜなら20代ではじめると時間を最大限利用でき、さらに3つのポイントを抑えて積立投資を行えば、利益を大きくすることが可能だからです。※投資信託とはプロに運用してもらう金融商品のこと

積立投資の3つのポイントは下記です。それぞれ説明していきます。

・ドルコスト平均法

・複利

・つみたてNISAまたは新NISA

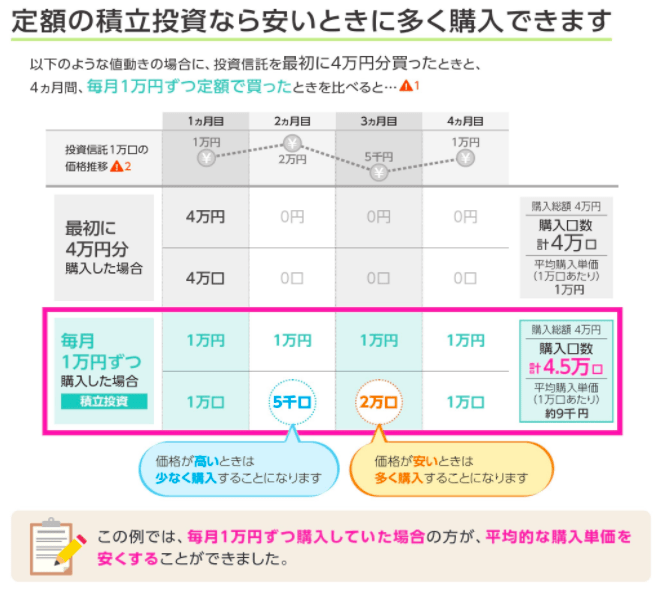

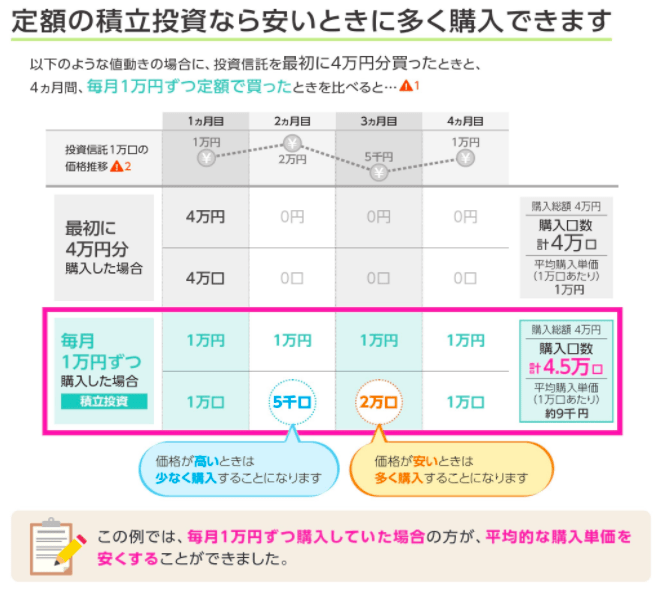

ドルコスト平均法

ドルコスト平均法とは定期定額で投資信託を買い付けていくことです。一度積立設定をすれば買うタイミングを気にしなくてよく、ドルコスト平均法であれば、下落した時に多く買えます。

画像のように高い時は少なく、安いときには多く買えることで購入単価が平均化されるので、長期で積立投資を行う上で有利に働きます。

複利

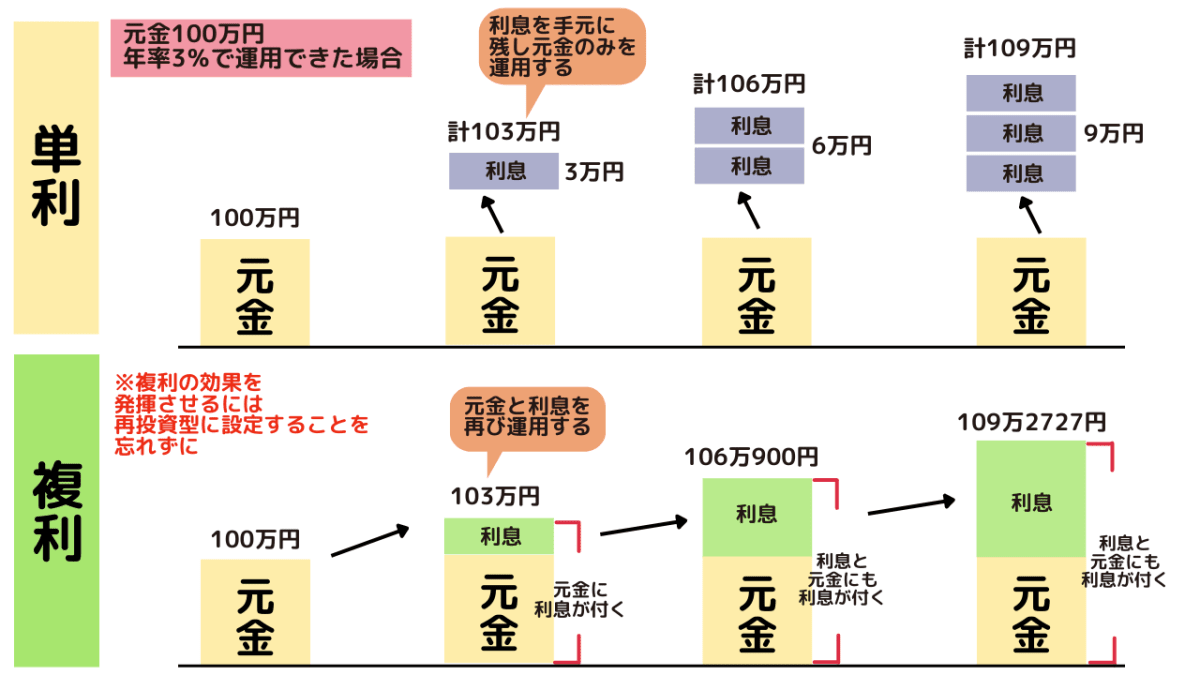

複利とは投資で出た利益を、投資元本(初期の投資額)にプラスして再投資をすることを指します。

冒頭でも話した積立投資のシミュレーションは、複利を利用した結果です。

出典:楽天証券シミュレーター 積立かんたんシミュレーション

複利も時間を見方につけられます。さらに詳しくは2章で図を用いて説明していますので、詳しく知りたい方は2章もお読みください。

つみたてNISAまたは新NISA

積立投資を行うのなら、つみたてNISAか新NISAを利用するのがおすすめです。なぜなら利益が非課税になる制度だからです。つみたてNISAや新NISAの枠内で積立投資を行うと、プラスになった利益が非課税になるので、本来発生する20.315%の税金を支払わなくて良くなります。

2023年12月31日まではつみたてNISA制度が利用できて、2024年1月1日からは制度が切り替わり新NISAになりますのでご注意ください。

安いときに多く買えるドルコスト平均法、投資で出た利益を投資元本(初期の投資額)にプラスして再投資する複利、国が用意してくれた非課税枠のつみたてNISAと新NISAで積立投資を20代から長期で行えば、将来の備えとしては安心です。

持っている現金で購入する現物取引での中長期株式投資

次に20代にオススメの投資が、持っている現金で行う現物取引※での中長期株式投資です。なぜなら現物取引であれば基本的には、自分が出した資金以上にマイナスになることもなく、投資先が倒産しない限り0になることもないからです。現物取引とは、決済時に現物(株式)と現金の取引が行われる取引のことです。※現物取引とは購入時点の単価で、自分の持っている現金で株を買うこと

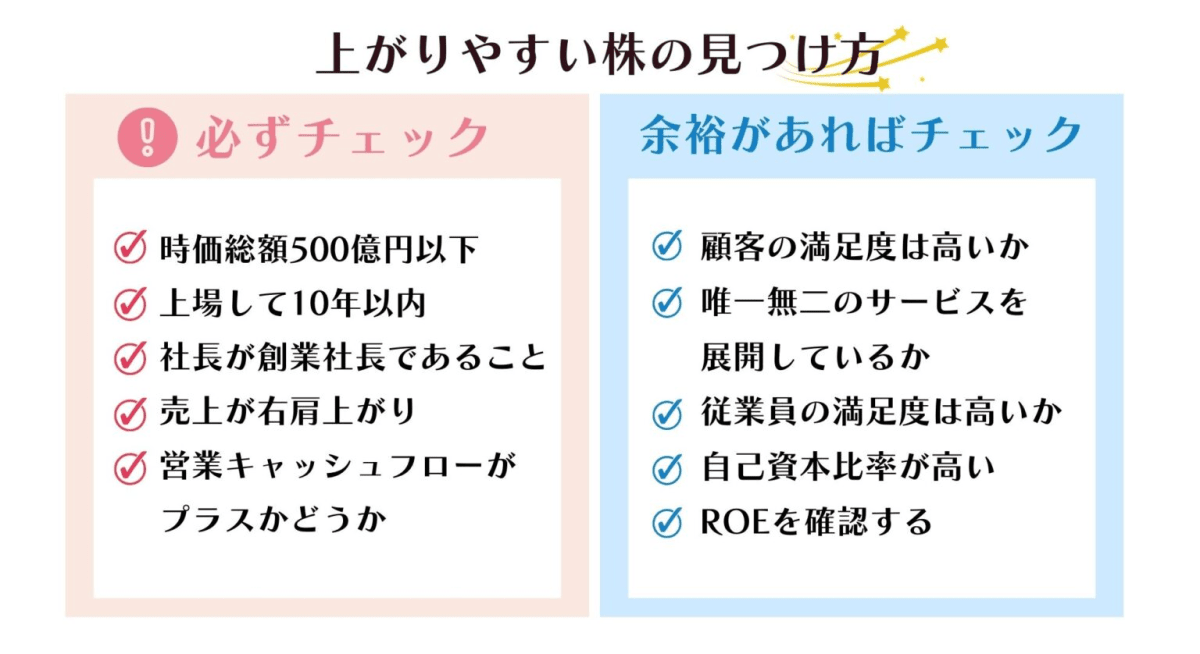

購入した株式は、中長期の場合私たち投資家の基準としては、だいたい数ヶ月から1年以上保有をして株価の上昇を狙います。初心者でも上がりやすい株の見つけ方のチェック項目を下記にまとめているので、株を探す時にぜひ参考にしてください。

チェック項目について更に詳しく知りたい場合は、株初心者でも大丈夫!よくある失敗ケースから学ぶ【株で成果を出すための方法】の記事の4章で解説をしていますので、気になる方はこちらもお読みください。

自分の成長のための自己投資

20代にオススメの投資の3つ目が自己投資です。自分に投資をするという意味ですが、例えば下記などがあげられます。

・仕事に関連するスキルアップや資格取得のための勉強と読書

・旅行や趣味、芸術の鑑賞などの経験

・美容や健康

どの自己投資をやっても将来の自分にはプラスになると思いますが、お金をあまりかけられないうちは、読書はコスパが良く語彙力や知識の幅が広がるので自分にとってプラスになると筆者は考えます。本は購入すると高いですが、図書館へ行けば無料で読み放題です。また中古で安く本を買うのも良いでしょう。

最初に積立投資や株式投資もオススメしていますが、これらは自己投資も兼ね備えられるのでやはりオススメできます。なぜなら投資行う上でも知識と勉強は必要だからです。お金の勉強、社会情勢、税金など投資を行う上で必要なことを勉強するだけでも知識の幅が広がり自己投資にも繋がります。

20代にオススメの年収別投資手法

1章では20代にオススメの投資手法を紹介しました。しかし自分の年収からどの投資を行えばいいか、迷う方もいらっしゃると思います。2章では20代の方にオススメの年収別投資手法にを紹介します。

下記に年収ごとにオススメの投資手法を一覧にした表がありますので、自分が行うべき投資を決めるときの参考になさってください。今回は手取り年収から20%を投資に回した場合で表を作成しています。

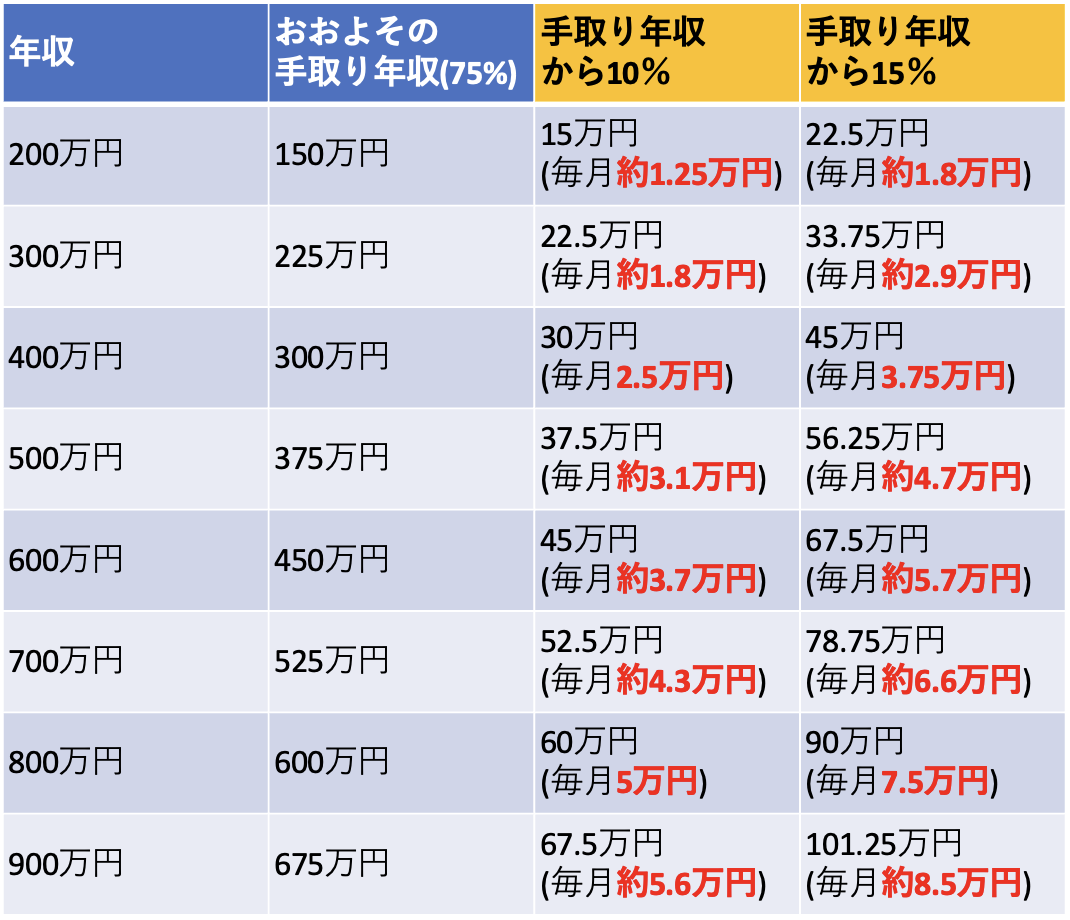

もしも手取り年収から20%の割合が多いと感じる方は10%や15%で考えてみてください。

年収別オススメの投資手法についてそれぞれ解説していきます。

年収200万円〜300万円の方は自己投資または自己投資と積立投資の組み合わせ

20代で年収が200万円〜300万円の方は自己投資のみ、もしくは自己投資と積立投資を組み合わせるのがオススメです。なぜなら手取り年収がまだ少ないですし、自己投資でスキルを身につけて転職をするなどで、年収を上げてから投資を始めるほうが安全な道だと考えられるからです。

仮に生活防衛資金※が貯まっている場合は、積立投資を同時に行っていくこともアリです。なぜなら手取り年収から20%とすると毎月25,000円~37,000円なので、例えば半々ずつで、積立投資と自己投資にお金を回すことも可能だからです。積立投資は早くはじめるに越したことはなく、少額でもできる方はなるべくやっておいたほうがいいですが、ご自身の判断で選んでください。

※生活防衛資金とは急な病気や怪我、失業、災害で住んでいる家に被害が生じるなどの不測の事態や万が一の時に備えておく、生活費3ヶ月〜6ヶ月分ほどの貯金のこと

反対に生活防衛資金が貯まっていない方は生活防衛資金の貯金を先にしてほしいですが、生活防衛資金の貯金もしつつ、自己投資を同時に行っていき、生活防衛資金が貯まり次第、積立投資をはじめのも良いでしょう。

年収400万円〜500万円の方は積立投資と自己投資と株式投資の種銭作り

20代で年収が400万円〜500万円の方は、積立投資と自己投資をやりつつ株式投資の種銭を作るのがおすすめです。なぜなら毎月50,000円〜62,000円まで投資金額を捻出できるのでそれぞれに分散が可能だからです。そして株式投資の種銭が10万円単位で貯まってきたら株式投資をはじめるのもアリです。

年収600万円以上の方は積立投資と自己投資と株式投資

20代で年収が600万円以上ある方は、積立投資と自己投資と株式投資全部がオススメです。なぜなら投資に捻出できる金額が毎月75,000円以上あるので、積立金額を少額にして、自己投資や株式投資の割合を増やしたり、積立投資をしつつ自己投資には回さずに株式投資の種銭を数ヶ月で一気に作ってしまうことも可能だからです。

ただし、株式投資で利益を出そうと思うと勉強が必要になります。投資スクールに自己投資をするのもオススメです。

20代で投資を行う場合のメリットとデメリット

1章では20代の投資手法がわかったと思います。2章では20代で投資を行う場合のメリットとデメリットについてお伝えします。両方を知った上で自分はどの選択を取るべきかの判断材料にもなります。メリットとデメリットは下記の通りです。

- メリット①時間をかけることで大きな利益を得られる可能性がある

- メリット②投資経験を積むことができる

- メリット③失敗しても挽回できる

- デメリット①投資できる資金が少ないからできる投資が限られる

- デメリット②自己投資に回せるお金が減る

- デメリット③長期投資だと資産が増えるスピードが遅いので増える面白さは少ない

それぞれ解説していきます。

メリット①時間をかけることで大きな利益を得られる可能性がある

20代で投資を行うことは、時間をかけることで大きな利益を得られる可能性があります。なぜなら積立投資であれば複利※の力で雪だるま式にお金が増えていくからです。複利は時間をかければかけるほどお金が増えていく仕組みになっています。※投資で出た利益を投資元本(初期の投資額)にプラスして再投資をすること

冒頭のシミュレーションは、複利の力と時間を利用しているので、25歳から60歳まで35年間、毎月1万円の積立投資でも1,100万円を超えるシミュレーションになります。

出典:楽天証券シミュレーター 積立かんたんシミュレーション

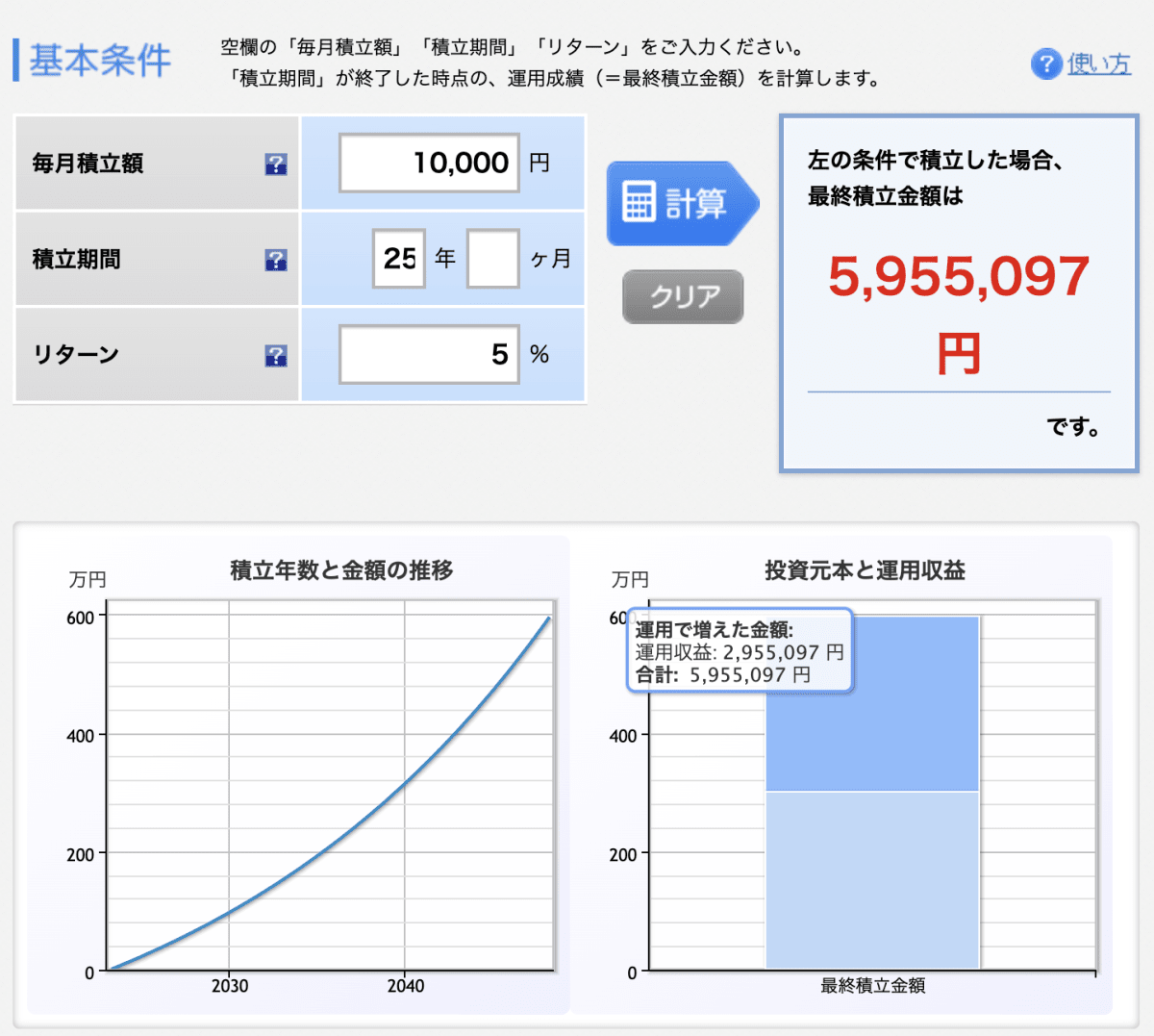

これが35歳から60歳の25年間の場合を見てみましょう。25年間、毎月1万円を積立投資をすると最終的な金額は約600万円です。積立期間が10年短いだけで、35年の積立金額に比べて約4割近くの金額にまで減ってしまいます。

出典:楽天証券シミュレーター 積立かんたんシミュレーション

この結果を見ると、できるだけ時間をかけたいと思いませんか。もちろん積立金額を増やせれば増やして35年間の積立をされると、最終積立金額はさらに増える可能があります。

メリット②投資経験を積むことができる

20代で投資を行うと投資経験を積むことができます。始めるのが早ければ経験とコツを積めるからです。利益や損失、両方経験することがあるかもしれません。現在の相場がどのような相場なのかも、常に変わるので都度判断していかなければなりません。

相場の判断材料は日頃から投資の勉強や情報収集から得ることができます。しかし長く相場に関わることで、経験の積み重ねで判断できることもあるでしょう。相場の中に長く関わる経験をしていると自分のノウハウもどんどん蓄積されていきます。

筆者は比較的最近である2018年から投資を始めて相場に関わっていますが、2023年までの約5年の間でも下記の株価下落の相場を体験しています。

・コロナショック

・岸田ショック

・ウクライナショック

株価の下落や金融危機は予想できるものではないので、経験から判断していくことが大事です。下落や金融危機をうまく乗り越えていくためにも20代から投資経験を積むのはオススメです。

メリット③失敗しても挽回できる

20代で投資をし、もしも失敗=損をした場合、挽回が可能です(一部の場合を除く)。なぜならまだ時間をかけられるからです。例えば積立投資の場合は下落したときこそチャンスです。定期定額で積み立てていく、ドルコスト平均法であれば、下落した時に多く買えるからです。

そして株式投資の場合は、株価が下落してしまった場合などは、早い段階で損切りをする判断をしましょう。そしてできれば大きく損をする前に小さい損で済ませられるようにしておくと良いです。株式投資は損を出しながら合計して上手に儲けていくものだからです。

20代はまだ時間があるので一回の損で株式投資をやめてしまうのはもったいないです。最初から上手く儲けられる人はいません。分析して学んで、またコツコツ投資をしていきましょう。

ただし投機と呼ばれる仮想通貨やFX、株式投資でも信用取引※での損は大きすぎる場合があるので、20代で失敗したとしても挽回できるとは言い難いです。ですから仮想通貨、FX、信用取引などはオススメできません。

※信用取引とは株や現金を担保にして証券会社に預け、証券会社からお金を借りて株式などを売買すること自己資金以上の損失が発生することもある

デメリット①投資できる資金が少ないからできる投資が限られる

20代ではまだ数百、数千万という資金はない人が多いと考えられるので、1章でおすすめした積立投資や数十万円の資金が作れた場合に現物取引での株式投資しかおすすめできません。

しかし積立投資で資産の土台を作っておけば、株式投資でもしも損をしたときに積立投資があるおかげで、心の平安が保たれます。その上で現物取引の株式投資だけの投資しかできないかもしれませんが、少額での投資に限られるため損失も少額で済みます。

デメリット②自己投資に回せるお金が減る

20代ではまだ資金が少ない時に普通の投資にお金を回してしまうと、自己投資に回せるお金が減ってしまうことはデメリットといえます。しかし投資をしていることも勉強や学習になるので、自己投資として考えても良いと思います。もしくは投資と自己投資をバランスよく分散させるのもアリです。

デメリット③長期投資だと資産が増えるスピードが遅いので増える面白さは少ない

長期投資は基本的に積立投資に当たりますが、10年以上の年月をかけてリスクを抑えながら利益を増やしていくので、増えるスピードは遅いです。その上投資ですから損をする可能性も0ではありません。しかし定期預金に比べたら投資金額を増やすことにより利益が増えるスピードを加速させることも可能です。

20代の人が投資で失敗に陥るパターンと回避の方法3つ

投資経験がまだ浅いもしくはない20代の人が、投資で失敗に陥るパターンをその回避方法についてお伝えします。これを知っていると失敗を防止することができるようになります。失敗のパターンは以下です。

- 売り急ぐ

- 投機に手を出し損をする

- 人の話しを鵜呑みにして株を買って損をする

それぞれ解説していきます。

売り急ぐ

例えばコロナショックなどがきっかけで株価が下落してしまった時に、これ以上下がってほしくないからとただ単に損をしたくない気持ち(感情)で売り急いでしまう人がいます。しかしコロナショックは一時的な値下がりでその後株価は回復してまた上がっていきました。

売り急ぐ場合の回避方法は

・積立投資なら多く買えるチャンスなので売らない

・株式投資ならなぜ買ったのか中長期投資ではなかったのか確認する

・逆指値注文※で損切りラインを設定しておく

です。※逆指値注文とは「いくらまで上がったら買う」、「いくらまで下がったら売る」という注文が発注される条件を設定しておく注文方法です。

積立投資の場合は株価の下落時はチャンスであると2章でお伝えしました。そしてそもそも10年以上の長期投資を想定しているならば一時的な下落で売り急ぐ必要はありません。

株式投資で下落した場合、積立投資より影響は大きい可能性が高いです。この場合はまず短期投資ではなく中長期投資(数ヶ月〜数年)であることを改めて認識しましょう。また逆指値注文で損切りラインを設定しておくことで、大きな損を避けることも可能です。

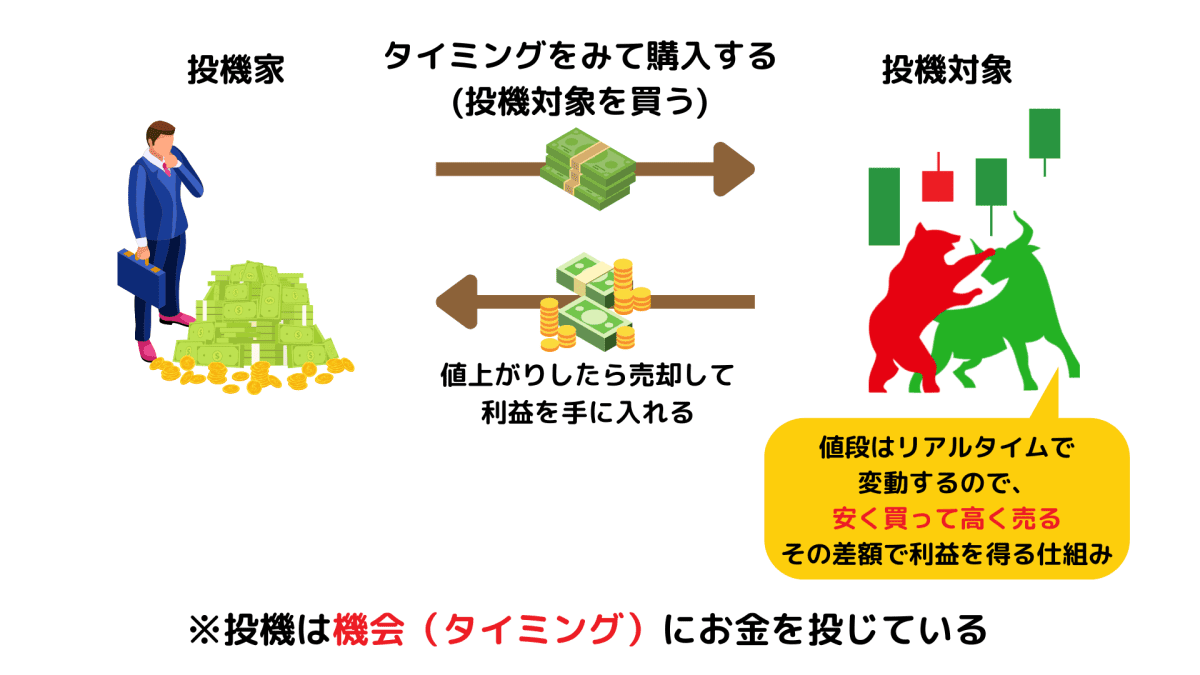

投機に手を出し損をする

すぐに儲けられそうに思える投機に手を出して失敗するパターンがあります。投機とはFX、仮想通貨、先物取引、デイトレード、ゴールドなどです。投機は機会にお金を投じること指します。投資とは別物です。

投機は運やタイミングを狙い、短期的な価格の変動を予測して取引を行います。そのためタイミングを見計らって売買をする必要があり、利益が得られるかは運に左右されるのでリスクもとても高くなります。

投機での失敗回避方法は、

・そもそも手を出さない

・手を出すなら最悪失っても良いお金でやる覚悟

となります。理由はすでに説明していますがリスクがとても高く運に左右されるからです。

人の話を鵜呑みにして株を買って損をする

人の話しを鵜呑みにして株式を買って損をする=失敗する恐れがあります。なぜなら自分で考えで決めていないため、買う理由や売る理由の基準がなく、株が下落したときにもどうすれば良いかわからずいつのまにか損をしている可能性があるからです。

人の話しを鵜呑みにして株を買って損をしない回避方法は

・銘柄についてSNSや証券会社の担当者、人から聞いた場合買う前に自分で確認する

・取引の振り返りや買う会社の勉強をする

ことです。人の話しを信用して失敗した具体例が、株で大損したくないなら読んでみて!元証券ディーラーが教える大損回避術という記事の1章で紹介されていますので、事例を知りたい方は読んでみてください。

20代の方の投資経験談

20代で投資を行っている人に話を聞けたらいいのにと思う方もいるかもしれません。しかし中々出会えないものですよね。そこでこの章では、20代で投資をはじめた2人の体験談をインタビュー形式でご紹介します。

20歳から投資を始めた男性

投資を始めた年齢ときっかけを教えてください。

投資をはじめようと思ったきっかけはバイト代意外でお金がほしかったのと投資は夢があると思ったからです。投資資金は20万円くらいからはじめました。

何に投資をしましたか?

日本株の短期売買と現物取引の低位株(1単元10万円以下)でした。

失敗はしましたか?

低位株の板が薄くて(売買する人が極端に少なく取引量も減少ないこと)売りが続いて株価が下落して失敗しました。

投資の経験から学んだことはありますか?

歳をとるとリスクが取りづらくなるから若いうちにやっておいてよかったかなと思います。そして今は大きなダメージを受けなくなりました。理由はやっていくうちに損切りが大事だと学んだからです。以前は株価が下落すると思考停止して1ヶ月くらい放置していただけでした。今は購入と同じタイミングで損切りラインを入れて対策をしています。

26歳から投資を始めた女性

投資を始めた年齢ときっかけを教えてください。

投資を始めたきっかけは知り合いの投資家さんにオススメされたからです。お金を増やす必要性を考えていて、相談した時にまずはつみたてNISAからじゃない?と言われて26歳の時にはじめました。

知り合いの投資家さんにオススメされたとのことですが、投資を始めるときに怖さはありませんでしたか?

怖さはなかったです。勧めてくれた人が投資経験もしっかりあり、信頼できる人だったから。

何に投資をしましたか?

つみたてNISAの枠で

・S&P500

・たわらノーロード先進国株式

・〈購入・換金手数料なし〉ニッセイ日経平均インデックスファンド

・ひふみプラス

・キャピタル世界株式ファンド(DC年金つみたて専用)

に投資をしました。S&P500は知り合いの投資家さんに教えていいただき、それ意外は自分でネットで調べて購入していました。

失敗はしましたか?

失敗というより途中解約をしました。理由は引越し資金のためです。1年くらい積み立てましたが数千円プラスになっていました。今はまた積立し直しています。

投資の経験から学んだことはありますか?

投資は早めに始めた方がいいと思いました。長期投資をすると資産が増えやすくなるからです。

投資を行うことが自己投資にもつながる

投資は勉強をしないと利益を出していくのも難しいです。投資を行いつつ、勉強もしていけばお金を増やしていく投資と自己投資を両方を叶えることも可能です。しかしどうやって勉強していけばいいのか迷う方もいらっしゃると思います。

そこで私たちの無料の投資講座がありますので、よかったら受けてみてください。NISAの活用方法なでも解説しています。以下のリンクより申し込むとすぐに動画が視聴できますので、お気軽に申し込んでみてくださいね。

→「GFS監修 投資の達人講座」

まとめ

この記事のまとめを下記に記載します。ぜひ復習にお役立てください。

20代におすすめの投資手法3選

- 投資信託を定期定額で積み立てていく積立投資

- 持っている現金で購入する現物取引での中長期株式投資

- 自分の成長のための自己投資

20代におすすめの年収別投資手法

- 年収200万円〜300万円の方は自己投資または自己投資と積立投資の組み合わせ

- 年収400万円〜500万円の方は積立投資と自己投資と株式投資の種銭作り

- 年収600万円以上の方は積立投資と自己投資と株式投資

20代で投資を行う場合のメリットとデメリット

メリット

- 時間をかけることで大きな利益を得られる可能性がある

- 投資経験を積むことができる

- 失敗しても挽回できる

デメリット

- 投資できる資金が少ないからできる投資が限られる

- 自己投資に回せるお金が減る

- 長期投資だと資産が増えるスピードが遅いので増える面白さは少ない

20代の人が投資で失敗に陥るパターンと回避の方法3つ

- 売り急ぐ

- 投機に手を出し損をする

- 人の話を鵜呑して株を買って損をする