【2023】オウンドメディア_アイキャッチのコピー-28.png)

株式市場には「IPO」と言って、毎年何かしら、新しく上場する企業がありますが、それと同じように、株式市場から姿を消す、いわゆる「上場廃止」になる企業もあります。

そういった中で、

「持っている株が、いつの間にか上場廃止になっていた」

「狙っていた会社の株が、上場廃止することになった」

このような経験をしたことのある人もいると思います。

特に直近では、これを経験したという人も多いかもしれません。というのも上場廃止になる件数が以前よりも増えているためです。

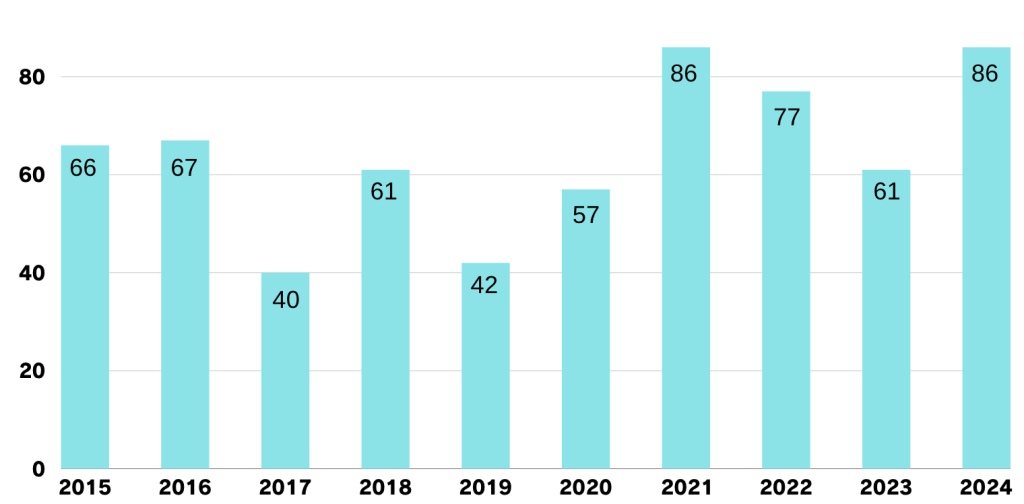

直近10年程度の上場廃止企業数の推移を確認すると、2021年から、件数が増えていることがわかります。

(日本取引所グループ:上場廃止企業一覧より作成。2024年は10月22日時点データ)

上場廃止になる企業数が増えれば、当然「持っている、あるいは狙っている株が、上場廃止になった」というケースを経験する人も増えてくる、というのは頷けます。

しかし、言葉としてはなんとなくイメージできても、結局何をすればいいのか、どうなるのかが少しイメージしづらい、と感じている人も多いのではないかと思います。

また、上場廃止になる株をしばらく見ていると、株価が大きく上昇するものもあれば、一気に売り込まれるものもあったりと、なぜそのような動きになるのか、よくわからない、と思った人も多いでしょう。

そこで、本記事では上場廃止の定義や流れを始め、上場廃止の株で儲かるケースや取引しようと思う際に気をつけるべきポイントについて解説していきます。

・上場廃止になったら何をするべき?

・上場廃止の株で儲かることはあるのか

・取引する際に気をつければいいことは何か

上記のような疑問をお持ちの方は、ぜひ最後まで読み進めてみてください。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

上場廃止とは

まずはじめに「上場廃止とはどういうことか、なぜ上場廃止になるのか」など、基本的な部分について簡単におさらいしていきます。

市場で取引できなくなること

上場廃止とは、企業が上場している株式市場から撤退することを指します。

そのため、上場廃止となった企業の株は、株式市場で自由に取引ができなくなります。

まずはここを押さえておきましょう。

上場「廃止」と聞くと、少しネガティブな言葉のように捉えがちですが、あくまで「株式市場から撤退して、自由に株式の取引ができなくなる」という定義なので、必ずしもそれが悪い事象かどうか、ということまでを意味しません。

実際に、上場廃止が決定して株価が上昇し、儲かるケースもあります。詳しくは第3章で解説していますので、ぜひ読み進めてみてください。

上場廃止の理由や背景

次に、上場廃止となる理由について確認していきます。

「自主的」か「強制的」か

企業が上場廃止となる理由には2つの観点があります。

それは

- 経営戦略などの目的で、自主的に上場廃止という選択をとる

- 東証が定めた上場廃止基準に該当し、改善が見込めず、強制的に上場廃止となる

というものです。

まず、前者の自主的な上場廃止について、

「せっかく上場したのに自主的に廃止なんてすることがあるの?」と思った方もいるかもしれません。

確かに上場自体には、資金調達の容易さ、会社の社会的信用度の上昇、株価を通じた会社価値の可視化など、メリットはありますが、反面、上場維持コストや社会的責任負担の増大、さらには、株式を市場に公開していることによって、買い占めをされるリスクがあるなど、デメリットの側面もあります。

企業の成長には、大事な場面で都度、経営の意思決定を正しく行い、事業に尽力することがとても重要ですが、上記のデメリットのように、「上場維持に負担がかかって事業に割くリソースがない」や、「株式を買い占められて、意識決定が左右されてしまう」などの状況になってしまうと企業にとってもよくありません。

そこで、負担を軽減させたり、株主を一部に集中させて経営権の安定化を図る目的で、自主的に上場廃止という選択を取る、というケースがあります。

なお、自主的な上場廃止の具体的な手段としては「株式併合」や「完全子会社化」などが多いです。

そして、後者の強制的な上場廃止についてですが、そもそも上場廃止については、日本取引所グループによって「上場廃止基準」というルールが定められています。

一度上場した企業がその後も、上場企業であり続けるためには、この上場廃止基準に抵触しないよう活動することが前提となります。

【上場廃止基準】

①上場維持基準への不適合

各市場における上場維持基準を満たせていない場合

上場維持基準:https://www.jpx.co.jp/equities/listing/continue/outline/01.html

②有価証券報告書等の提出遅延

有価証券報告書や四半期決算短信などの報告書を決められた期日までに提出しない場合

③虚偽記載又は不適正意見等

これまで提出してきた報告書や開示してきた資料に、嘘偽りの記載がなされていたり、財務諸表について監査法人から「不適正」などの意見が上がった場合

④特別注意銘柄等

③に該当したものの、一発退場は免れた状態(=特別注意銘柄)だったが、その後状況が改善されず、改めて上場不適合と判断された場合

⑤上場契約違反等

上場するにあたって各証券取引所と結んだ上場契約内容に、違反するような事象があった場合

⑥その他

銀行取引の停止、破産や再生手続などの他、完全子会社化や株式等売渡請求による取得、株式併合など。

上記のルールに抵触した場合は、企業側の経営の意思や戦略に関わらず、市場から強制的に撤退させられることになります。

なお、先述の自主的な上場廃止は、厳密に言えば、上記のルールの6に該当しているということになります。

直近の事例

上場廃止となる理由の種類はわかったところで、気になるのは「実際のところ、どのような理由が多いのか」という部分かと思います。

そこで直近の事例を確認してみます。

例として、2024年中に上場廃止となった企業を確認すると、10月22日時点では、以下の内容であることがわかります。

| 上場廃止理由 | 件数 |

| 株式の併合 | 45 |

| 株式等売渡請求による取得 | 19 |

| 完全子会社化・合併 | 20 |

| 特設注意銘柄指定後、改善見込みなし | 1 |

| 破産、更生 | 1 |

(日本取引所グループ:上場廃止銘柄一覧より作成)

このように、直近では併合や譲渡請求による取得、完全子会社化などの理由が多いことがわかります。

そしてこれらの理由は、結論から言えば経営戦略上の理由、前項で言えば「自主的な理由」に当たるものです。

つまり、事例を見る限り「直近では、ポジティブな理由による上場廃止が多かった」と言うことができます。

また、ポジティブな理由であれば、それによって株価が上昇に繋がることもあります。

そのため、ここ最近で「上場廃止銘柄を保有していた」という経験をした人は、もしかしたら、この文脈にうまくはまって「儲かった」という方も、多いかもしれません。

上場廃止までの流れと、その後

前章で、上場廃止についておさらいができたところですが、加えて上場廃止になった際の流れなどについても、簡単に押さえておきましょう。

上場廃止までの流れ

上場廃止になると、株式の取引ができなくなりますが、上場廃止が決まってその瞬間に突然取引ができなくなる、ということではありません。

実際に上場廃止になって取引ができなくなる前にいくつかのプロセスを踏むことになり、最終的に決められた日を迎えたら上場廃止となる、といった流れになります。

具体的に見ていきます。

上場廃止可能性があれば「監理銘柄」へ

まず、前提として、株式相場は参加者全員にとって公正、公平に運営されることが求められています。

その秩序を維持すべく、日本取引所グループ自身はもちろん、金融庁の証券取引等監視委員会などの機関が、不正が行われていないか等、常に目を光らせて監視を行っています。

このような状況の中、ある企業の状況や行動が上場廃止基準に抵触する可能性がある、と判断された場合、その企業は「監理銘柄」として指定され、投資家や市場に周知されることとなります。

監理銘柄に指定された銘柄は、ルールに抵触していないか、証券取引所による審査や確認が改めて行われることになりますが、取引は通常通り、行うことができます。

なお、前章での「自主的」な上場廃止の場合は、このようなネガティブな文脈ではなく、単純に「併合や子会社化によって、上場廃止になる予定」との観点で、監理銘柄に指定されます。

審査後、上場廃止が決定したら「整理銘柄」へ

監理銘柄に指定された後、審査や確認の結果、上場廃止基準に抵触していると判断された場合、その後「整理銘柄」へと改めて指定されることになります。

つまり、「整理銘柄に指定された=上場廃止が決定した」という理解です。

整理銘柄に指定されると、上場廃止になるまで、一定期間(約1ヶ月程度)の取引猶予が与えられます。その期間が売買が可能です。その期間を経過すると上場廃止となり、市場での売買はできなくなります。

なお、併合や子会社化による上場廃止の場合、整理銘柄として指定されることなく、普通のお知らせとして、会社から上場廃止日などが決定、周知されます。

上場廃止後の株式

前項で、上場廃止までは取引できる期間があることを説明しました。

また、第1章などでも述べてきた通り、上場廃止後は、市場で自由にその株式の売買ができなくなります。

なので、基本的には上場廃止となってしまう前までの間に売買をおこなっておく必要がある、と言えますが、もし上場廃止後にも、そのまま株を持っていた場合は、その株はどのようになるのでしょうか。

その場合は、具体的には以下のどれかの取扱となります。

- 強制的に買い上げられる

- そのまま未上場企業の株として保有継続

- 紙切れになる

- 新たに親会社や合併先の会社の株式が交付される

もし上場廃止日まで株式を保有していた場合に、その後、具体的に上記のうちどのような取り扱いとなるかは、上場廃止の理由やケースによるので、事前に確認などができると良い部分と言えます。

【強制的に買い上げられる】

これは、完全子会社化や株式併合などで上場廃止になるケースにおける話となります。

この場合、最終的に経営者や大株主側が全ての株式を保有しないと、その後の子会社化や併合の手続きができません。そこで上場廃止までに株式を売却しない株主に対し、強制的に株式を買い上げる仕組みが認められています。これをスクイーズアウトといいます。

スクイーズアウトによって強制的に買い上げられると、株主としての権利は喪失することになりますが、その対価として金銭が交付されます。

【そのまま未上場企業の株として保有継続】

これは、上場廃止する企業が、その後も普通に企業として存続するケースの話です。

この場合、いわゆる未上場企業の株主となり、配当や株主総会などがあれば、会社から直接連絡がくることになります。

【紙切れになる】

倒産や更生手続きによる上場廃止のケースです。

対価などはなく、基本的に株式は価値を失い、単純に株主としての権利も喪失します。いわゆる損失が確定するようなイメージです。

【新たに親会社や合併先の会社の株式が交付される】

完全子会社化や合併により上場廃止になるケースにおいて、取られることがある手段です。

これを株式交換といいます。この場合「A社の株式、1株に対してB社の株を1株交付する」といったように、上場廃止になる企業の株は一旦失うことになりますが、その代わり親会社や合併先の企業の株を取得することになります。もしその企業が上場企業であれば、引き続き、市場で売買を行うことが可能です。

上場廃止の株で儲かるケース

第1章、2章と、上場廃止における基本的な理解を確認してきました。

ここで改めて「上場廃止の株で儲かるケースがあるのか」を考えてみます。

実は儲かると言えるケースは存在します。具体的には以下の内容です。

- TOB、MBOなどでプレミアムがつく

- 投機的な資金の流入(マネーゲーム)

一つずつ説明していきます。

TOB、MBOなどでプレミアムがつく

これは併合や完全子会社化によって上場廃止する際にみられるケースです。

前章でも少し触れましたが、併合や完全子会社化で株式の非公開を狙う場合、当事者(発行元会社や親会社)が、ほぼ全ての株式を手に入れる必要があります。流通している株式を、上場廃止前に事前に市場で買い集めるのです。

この買い付けをTOBやMBOなどといいます。

【Tipness】

- TOB :企業の経営権取得を目的とする、外部第三者による株式の買い付け

- MBO:経営体制の変更や事業継承などを目的とする、自社の経営陣による株式の買い付け

しかし、これまで株式を保有していた他の投資家からしたら、急に「株式を今の株価で買い取るから、渡せ」と言われても、そこに旨みがなければ、積極的に応じようと思う人は少ないでしょう。

そこで、直近の株価よりも金額を上乗せして、高めの金額で買い集める、と設定してTOBやMBOを実施するケースがあります。この上乗せ分を「プレミアム」といいます。

プレミアムをつけることで、既存の投資家からしても旨みが増えるので、株式を買い集めしやすくなります。

(例)

現在株価:1000円、TOB 価格:1500円

→つまり、プレミアム価格500円

このようなプレミアムがついたTOBやMBOが実施される場合、上場廃止までに、買い付け価格よりも安い値段で購入することができれば、売買差益(キャピタルゲイン)をとることができます。

そのため、買いが集まりやすく、TOB価格と同じ程度の水準までは、株価も上昇することが多いです。

この流れになる場合、「上場廃止」といっても儲かることになります。

なお、第1章で事例を確認しましたが、「併合」や「譲渡請求」、「完全子会社化」などが、概ねいわゆるTOBやMBOの事案にあたるものとの認識となります。

あくまで直近の事例ではありますが、こうしてみると、件数は比較的多いとも言えます。

投機的な資金の流入(マネーゲーム)

ネガティブな理由の上場廃止の場合、通常なら株価は下落する場合が多いと言えます。

しかし、超短期・投機的に資金が流入し、需要が供給を上回り、乱高下しながらも、一時的に株価が上昇することがあります。

その、ほんの一時的な隙間の上昇の値動きを狙って、個人投資家が売買に参加し、取引が活発化することがあります。(いわゆる「マネーゲーム」が発生)

一例としては、機関投資家などが事前に大量に空売りを仕掛けていた場合があります。

その後、上場廃止が決定し株価がある程度下落したところで、利益確定のための買い戻しを一気に行うと、一時的に買い圧力が高まり、株価が超短期的に上昇します。

その短期的な上昇に、少しでもついていって利益をとろうとする投資家が取引に参加することで、取引が活発になる、といった流れです。

なお、これは非常にリスクの高い取引であることはいうまでもありません。プロでも、損失を被る危険があるレベルの話なので、初心者の方は、手を出さない方が無難と言えます。

上場廃止の銘柄を取引する際の注意点

前章を受け、「上場廃止が決まった株でも儲かるケースがある」ということは分かりましたが、だからといって、安易に取引に参加してしまうと、やはり思わぬ損をするリスクもあるので、危険です。

取引に参加しようと思うのであれば、やはり慎重に検討することが必要と言えます。しかし、どのような点に注意すれば良いのでしょうか。

以下、説明していきます。

必ず上場廃止の理由を確認する

これまでに述べてきた通り、上場廃止については、その理由がどういったものか、が非常に重要です。

上場廃止の理由や内容によって、その後の株価の動きも大きく変わると言えます。

第1章の事例の内容から、TOB関連での上場廃止のケースは、確かに直近では多いことが分かりますが、あくまで結果論でしかなく、それ以外に、経営破綻や決算書の提出遅延、内部監理体制の不備など、ネガティブな理由での上場廃止案件も、当然あります。

ネガティブな理由であることに気が付かず、「最近はポジティブなものが多いから問題ない」などと思い込んで売買に参加してしまうと、思わぬ大損失につながることもあるので、まずは、どのような理由での上場廃止なのか、必ず確認をするようにしましょう。

・新たに購入する場合は、合理性があるかを判断

理由などを確認し、問題ないポジティブなものであると判断した後も、新たに売買する前に、どの程度のリスクリターンなのか、をしっかり考えると良いです。

例えばTOBやMBOの案件で、儲かりそうなケースにしても、マネーゲームが発生し、短期的に上昇を狙えそうな状況にしても、これから新たに購入してどの程度の利益を狙えそうなのか、どの程度の時間軸で取引をしておくのか、最悪どの程度の損失リスクを追うことになるのか、などを把握した上で、「今取引に参加すべきか」を判断する必要があります。

上記は、投資全般において言えることではありますが、上場廃止のケースでは特に今後取引ができなくなる、という時間制限の要素もあるので、取り返しがつかなくなることも想像できます。

そのような状況にならないよう、上場廃止の理由もさることながら、最低限しっかりと自分の中でリスクとリターンを具体的にイメージしておくことが重要と言えます。

もし、そのイメージが曖昧にしかできないのであれば「手を出さない」と、勇気を持って決断する選択肢も考えておくと良いでしょう。

まとめ

いかがでしたか。

実は、昨今の上場廃止件数の増加には、2021年頃から始まった、東証の市場再編や上場維持基準の厳格化といった背景も影響しています。

現状の業績や運営体制では上場維持が難しいので、併合や完全子会社化などの手段で事業や会社を存続させる、といった方向に動くケースが増えているのです。

この流れの影響で、今後も上場廃止に動く企業は、まだまだ出てくるかもしれません。

そのため、上場廃止や、儲かるケースなどについて理解し、注意しておくことは、非常に重要と言えます。

本記事の内容が、上場廃止についての理解を深め、今後の投資戦略を考える上での参考になりましたら幸いです。