今、目の前に投資資金が1000万円あり、決めていた株や投資信託の購入にあてるとしたら、あなたはどのように買いますか?

めんどくさいから一括で買ってしまう?それとも資金を分割して時間をかけて投資する?

後者のような一定金額に分割して投資する方法を「ドルコスト平均法」と言います。

新NISAのつみたて投資枠で1ヶ月3万円ずつ投入していく積み立て投資はこれにあたります。

でもこの方法にはメリットとデメリットの両面があり、「意味ないな!」と全否定する人もいます。

でも本当にそう言い切れるでしょうか。

本稿では投資家を悩ませるこの「一括投資かドルコスト平均法か」「どちらが有利か」について、お金と投資の学校GFS監修のもと、個人投資家である筆者が検証してみようと思います。

とはいえ個人での検証は難しいため、今回は、客観的なデータとしてバンガードの研究論文を使い、一括投資がドルコスト平均法をどれだけ上回るかの結果をまとめました。

また、ドルコスト平均法と一括投資のメリット・デメリットを整理した上で、どのような状況で有利に働くかもあわせて解説します。

この記事を読んであなたの資産形成に合う投資手法が選択できるようになれば幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

期間が長ければ一括投資が有利~バンガードの研究調査から

1-1 調査概要

米国の資産運用会社バンガードは2012年、「ドルコスト平均法はリスクを後回しにするだけ」(原文は英語)と題した調査レポートを発表しました。

この調査ではドルコスト平均法 と一括投資をさまざまな時間軸やポートフォリオで比較し、どちらが優れた投資法なのかを検証したものです。

かなり長期の細かいケースを検証しており、信頼性は高く、この調査データを引用してドルコスト平均法の有用性を検証している人も多いようです。

調査レポートのタイトルから結論が見えちゃっていますね(笑)。

筆者の英文理解もやや怪しいので、「大ざっぱに言えばだいたいそんな感じ」くらいに思っていてください。

1-2 調査の方法

この調査では、米国、英国、オーストラリアの3つの市場の過去のパフォーマンスをもとに検証しています。

具体的には、1926年から2011年までの株式と債券の価格データを使っています。

検証期間は、スタート時点をいろいろ変えて区切った「10年」。

たとえば、1926年1月~1935年12月、1926年2月~1936年1月、、、2002年1月~2011年12月までという感じで細かく刻んでいます。

また、ポートフォリオは初期値100万ドルで、株式100%~債券100%までの様々なパターンを設けています。

一括投資なら初日に全部投資した場合の10年間の騰落率を計測。

ドルコスト平均法なら、最初の6か月、 12か月、18か月、24か月、30か月、36か月(3年)と様々な期間で分割投資し、残り期間(9年6か月~7年)はすでに投資しきった状態(一括投資を終えたのと同じ状態)として計測します。

ドルコスト平均法期間の投資未完了の期間は現金を保持していたとしてシミュレーションします。

ポートフォリオと投資期間を様々に設定することにより、調査チームは全部で1000以上のシナリオでドルコスト平均法と一括投資の比較を試みました。

1-3 (結論)6割以上の確率で一括投資が有利と判明

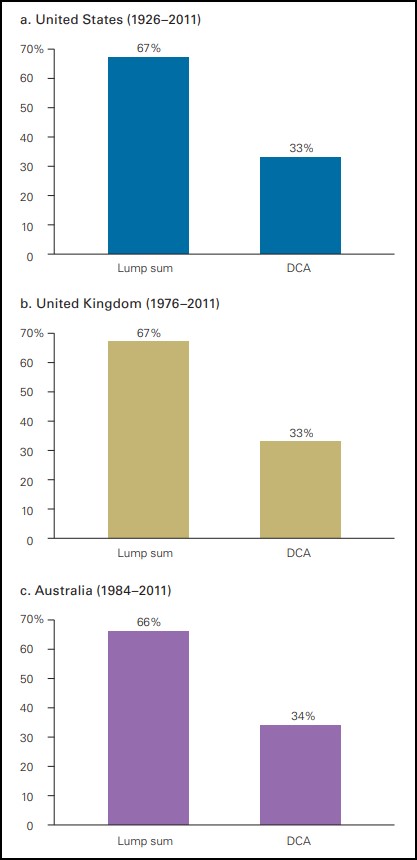

以上のシミュレーションによって得られた結果は、一括投資の圧勝でした!

調査レポートによると、一括投資はドルコスト平均法に比べておよそ3分の2の確率で優れたパフォーマンスを見せたのです。

これは筆者にも予想外でした。もう少し僅差かなと想像していたので。。。

下記はその勝率をまとめたもの。グラフの左が一括投資、右がドルコスト平均法。上から米国、英国、オーストラリアでの結果です。

レポートによれば、ポートフォリオの株式と債券の配分を変えても、一括投資は3市場のすべてでドルコスト平均法より収益性が高かったそうです。

株式も債券も現金を上回るリターンがあるため、現金保有の長くなるドルコスト平均法より、一括投資のほうが結果として高いリターンを受けられることを示しています。

言い換えれば、市場の上昇トレンドと一括投資の成功確率がもたらすプラスリターンこそが、投資家がリスクをとることを補償してきたのである。投資家が将来についてもプラスのリスクプレミアが得られると信じる限り、一括投資は手に入れた大金の望ましい投資方法であり続けるだろう。

しかし、投資家が短期的な下振れリスクで後悔する可能性を減らしたいと第一に考えるなら、そのときはドルコスト平均法のほうがよい選択肢となるのだろう。(拙訳)

最後の最後にドルコスト平均法が向く人について書いています。下振れリスクをなるべく避けたい心配性な人には向いていると。

ただし、予定していたすべての積み立て投資を終えた段階では、ドルコスト平均法も一括投資と同じフルインベスト状態になります。

その状態になった直後に一気に急落に見舞われることだって可能性としてはなくはないのです(これけっこう恐ろしい話です)。

バンガードの調査レポートのタイトル『ドルコスト平均法はリスクを後回しにするだけ(Dollar-cost averaging just means taking risk later)』は、まさにそのことを指しているのでしょう。

ドルコスト平均法のメリット・デメリットと有利なパターン

バンガードの詳細なシミュレーションテストの結果では、一括投資のほうが有利でした。

でも依然として3割のケースではドルコスト平均法のパフォーマンスが上回っていたことも確かです。

それでは、どんなときにドルコスト平均法は有利に働くのでしょうか。

ここでは一般的なドルコスト平均法のメリットとデメリットを列挙しつつ、ドルコスト平均法が有利に働く状況を考えてみます。

2-1 ドルコスト平均法のメリット

ドルコスト平均法の最大のメリットは、時間的なリスク分散効果といえるでしょう。

市場が大きく変動し続ける中、定期的に一定額を投資し続けることで、価格の高低にかかわらず資産を積み立てることができます。

これにより、短期的な市場のボラティリティ(価格の変動幅)の影響をある程度軽減することができます。

さらに、機械的に投資をすることで心理的な負担が軽減でき、感情的に投資をして(あるいは投資ができず)失敗するリスクを避けることもできます。

このほか、少しずつ積み立てることも長期の資産形成には重要なことから、投資資金の乏しい人でも投資を継続しやすいというメリットがあります。

2-2 ドルコスト平均法のデメリット

ドルコスト平均法の最大のデメリットは、一括投資のタイミングを逃すことによる機会損失です。

市場が上昇トレンドにある場合、一括投資の方が高いリターンを得られます(一番安いときに全部投資に回すため)。

ドルコスト平均法だと次の投資までにブランクが開いてしまい、その間に株価がどんどん上がり、さらに高値になってから次の投資をしなければなりません。

このほか、取引回数も増えるため、投資先によっては取引コストがかさむ可能性があることもデメリットです。

さらに、市場の急変に対して即座に対応するのが難しいという弱点もあります。

一括投資なら市場急変時に資金をさっと引き上げることもできますが、ドルコスト平均法による積み立て投資は、機械的な投資の継続が前提のため、なかなか投資資金を引き揚げるのは困難でしょう。

ドルコスト平均法の場合、短期的な急落が逆にメリット(同じ金額でたくさん買える)にもなり、全体が見えにくくなるからです。

2-3 ドルコスト平均法が有利に働くパターンとは

ドルコスト平均法が有利に働くのは、市場のボラティリティ(上下の値幅)が高いときや、下落相場や底値のレンジ相場(同じ価格帯を上下するだけの相場)など、いつ上昇に転じるか予想が難しいときです。

総じて市場が不安定な状況のときは投資は難しいものですが、ドルコスト平均法では、定期的に少額ずつ、タイミングを気にせず投資が継続できます。

これにより時間的なリスクが分散できるほか、同じ投資資金で価格の低い時に資産を多く購入できます。

長期で資産形成を目指す場合、短期の上げ下げは気にしないことが大切ですが、ドルコスト平均法はまさにそこに真価を発揮してくれるのです。

一括投資のメリット・デメリットと有利なパターン

ドルコスト平均法のメリット・デメリットがわかったところで、それと対になる一括投資も見ておきましょう。

バンガードの調査ではパフォーマンスはドルコスト平均法よりかなり良かったものの、やはり一括投資ならではのデメリットもあります。

3-1 一括投資のメリット

一括投資の最大のメリットは、上げ相場の恩恵を最大限に享受できる点です。

市場が上昇トレンドにある場合、早期に全額を投資することで、価格が最も安いときに購入でき、結果として高い価格上昇のリターンを得ることができます。

特に長期で考えると、株式や債券のほうが現金で持つよりパフォーマンスが上昇していくため、早い段階でたくさん投資ができる一括投資のほうが一般的に有利に働きます。

また、一括投資は取引回数が少ないため、投資先によっては取引手数料の負担が小さくて済みます。

3-2 一括投資のデメリット

一括投資には逆に大きなリスクも伴います。

特に、投資後まもなく市場が急落すると、大きな損失を被ることになります。

たとえば、2020年のコロナショックでは数日間で株価が3割以上一気に下落しましたが、その直前に1000万円を一括投資していたら300万円を失っていた(含み損になっていた)ことになります。

いずれ株価が元に戻り、購入価格も上抜けてくると楽観視できればいいですが、ここからさらに落ちるかもしれないという恐怖を感じながら投資を続けるのはなかなか勇気がいります。

そういう意味で、ドルコスト平均法(積み立て投資)に比べてリスク耐性が必要となります。

さらに、一括投資を行うには潤沢な資金が必要であることもデメリットと言えるでしょう。

また一括投資の場合、実際は投資タイミングを見極める必要も出てくるため、市場の動向を予測するなどの冷静な投資判断力が問われます。

こうした投資判断の知識が必要なことも、機械的に積み立てていく投資に比べてある意味デメリットかもしれません。

3-3 一括投資が有利に働くパターンとは

一括投資が有利に働くのは、相場が右肩上がりで上昇していくときや、長期で保有すると決めている場合です。

市場が安定して上昇を続ける局面では、一括投資によって早期に市場に参入するほうが大きなリターンを得られるというのはこれまで見てきた通り。

また、長期的な視点で資産を形成していく場合、短期の市場変動を無視してほったらかしていくという意味では、何度も売買するより一括投資のほうがいいのかもしれません。

まとめ

ドルコスト平均法と一括投資のどちらが有利かは、投資家の資金状況やリスク許容度、そして市場環境によって異なります。

一括投資は資産形成のスピードを速める可能性が高いものの、短期的な市場変動に対する「リスク耐性」が不可欠。

ちょっと下がって含み損になるのが怖いような人には、ドルコスト平均法がやはりいいでしょう。

そもそもドルコスト平均法の考え方は、一括投資する資金がない人が積み立てで資産形成する際のいわば“気休め”みたいなものかもしれません。

ほかに選択肢がない人にとっては、一括投資と比べること自体ナンセンスなような気がしますよね。

資金の乏しい人が一括投資するには、毎月のように預貯金を積み立てていき、まとまった金額になった段階で投資をする必要があります。

が、そのころには積み立てで当初買えていた価格からはるかな高みに上昇してしまっているかもしれません。

あるいは、いつくるかわからない暴落を待ち続けて格安になったときに一括で買うのも手ですが、やはり買い時を逃してしまいそうな気がします(暴落時に買うのにも勇気がいるのです)。

そうしたことを考え合わせると、ドルコスト平均法は、投資手法として完璧とは言えないかもしれませんが、資金なしで早く投資を始めるには最善の策と言えるのです。

「意味ない」と決めつける前に、ご自身の資金力やリスク耐性を考えて、選択肢の一つとしてきちんと考えてほしいと思います。