老後の生活資金として、2000万円必要だと言われます。

でも実際にはそれほど多くの資金を必要としないケースもあり、一方で倍の4000万円は必要だという意見もあります。

いったいどれくらいの老後資金が必要なのか、はたまた必要ないのか気になりますよね。

そこで本記事では、老後資金2000万円問題の背景を理解しつつ、個々人で異なる老後資金についての考え方を解説します。

さらに、自分に合った老後資金を算出し、それを準備する方法まで詳しく紹介します。

この記事で学べる内容は以下のとおり。

- 老後資金2000万円不足問題の概要

- 2000万円という数字の意味と内訳

- 個人で異なる老後資金の算出方法

- 老後資金の準備の仕方

本記事はお金の学校GFSの監修のもと、お金や投資に関するアドバイザーも手がけている筆者が、さまざまな事例を参考にしつつ、老後資金についての正しい知識と準備の方法などをアドバイスいたします。

この記事を読んで、少しでも不安を取りのぞいていただき、幸せな老後に向けて早めの準備をしてもらえたらと思います。

≫ 簡単30秒 LINEで診断!「お金の健康診断」はこちら

≫ 無料講座:お金のプロが教える「毎月収入を得る投資の始め方」

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

①老後資金2000万円不足問題の衝撃

1-1. 老後資金2000万円問題の概要

老後資金2000万円不足問題とは、金融庁が2019年に発表した報告書『高齢社会における資産形成・管理』の中で、日本の多くの夫婦が退職後に毎月約5万円、30年で約2000万円の生活費が足らなくなることを指摘した問題です。

この報告は国民に大きな衝撃と不安を与えました。

公的年金だけでは老後の生活がまかないきれないこととあわせ、「長生きリスク」などという言葉で不安が助長され、社会問題に発展。

もともとは日本人に投資(NISAなど)を促す目的の報告書にすぎませんでしたが、政府は「2000万円不足」の火消しに追われることとなり、結局レポート自体なかったことになったのです。

1-2. なぜ2000万円という数字が話題になったのか

レポート自体は取り下げられましたが、その後2000万円という数字は一人歩きを始めました。

日本人が老後の生活費を見直す際、2000万円という具体的な数字はとてもリアルだったため、それが意識されるようになったのでしょう。

でもこの数字、実はそんなに意味がないって知っていましたか?

なぜなら、金融庁がこのレポートで示したのは、定年退職した男性65歳と専業主婦の女性60歳という無職夫婦の家計の収支をもとに計算したかなりざっくりした“平均夫婦”のケースにすぎないからです。

独身の方、お子さんがまだ独立していない方、持ち家ありか賃貸住まいかなど、個々の置かれた状況により老後資金の必要額は大きく違ってくるはず。

なので、2000万円という数字はあなた個人にとっては意味がない数字なので、いったん忘れてしまったほうがいいかもしれません。

1-3. 「2000万円不足」の内訳

老後資金2000万円不足は実際にどのように計算されているのでしょうか。

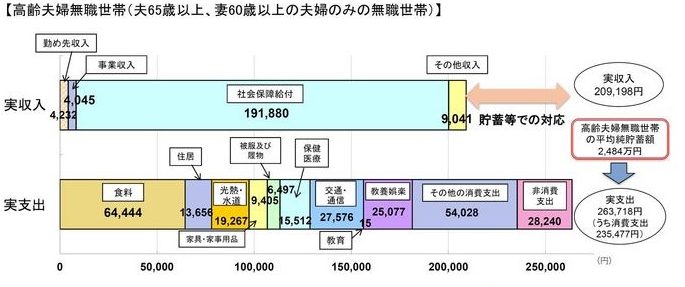

レポートが収支の根拠としている元データは厚労省のもので、夫65歳、妻60歳の夫婦(ともに無職)の家計の平均的な収支を使っています。

この夫婦のひと月の収入は約21万円(ほとんどが年金)、支出が約26万円。

差し引き月5万円強が不足するため、残り30年の人生で2000万円弱の不足になると計算しています。

支出の内訳は以下の通りです。

食費が約64,000円、交通通信費約27,000円、教養娯楽25,000円、光熱費19,000円。住居費が月13,600円なので、持ち家がある前提ですね。

なんとなく納得してしまう数字ですが、これが標準的な高齢者の支出と言われても、賃貸住まいの人や独身の人はあまりピンときませんよね。

1-4. 実は条件次第でまったく異なる老後資金

上記では持ち家に住む平均的な老夫婦の老後資金を見ましたが、実際の老後資金は、家族がいるか独身か、持ち家か賃貸かでかなり大きく変わります。

賃貸の場合も、住む地域によって家賃相場がだいぶ変わってきます。

また、健康状態によっては医療費や介護費が大きく変動することになります。

一般的に平均寿命より健康寿命(健康でいられる年齢)は男性で平均8年、女性で12年短いという統計データもあります。

病気になった場合、医療費・入院費・介護費用などがかさんでくるため、これが「長生きのリスク」として家計を圧迫することになります。

そこまで考慮に入れると、本当に将来の不足が2000万円で済むのかどうか怪しくなってきます。

②自分に必要な(足りない)老後資金を計算する方法

前章で「2000万円不足」という数字が個々人の老後を考える上ではあまり意味がないことを申し上げました。

ではいったい、自分はどれだけお金が必要なのか、どれだけ足らなくなるのか、気になりますよね。

本章では個々人が考えるべき老後資金の計算方法をご紹介します。

人によってはさらに細かく考えないといけないでしょうが、あくまで考え方の1つとして、計算の参考にしてみてください。

2-1. ステップ①生活スタイルに応じた支出を見積もる

老後に必要な資金を算出するためには、まず自分の現在の生活スタイルから支出を把握することが重要です。

月々の家賃もしくはローン返済、食費や光熱費などの生活費、医療費、趣味や娯楽、旅行などにかかる費用などをリストアップし、年間の予定支出を計算します。

旅行がしたい人、外食を好む人、特定の娯楽にお金がかかる人などは、多めに見積もりましょう。

あとは残りの人生(健康な人なら100歳ー定年退職予定の年齢)を想定し、年間予定支出に乗じればOK。

ほかに突発的な支出(冠婚葬祭や手術費用など)やインフレ率の上昇なども考慮する必要がありますが、100歳に近づくほどお金がかからなくなるため、ここは単純に「年間予定支出✕残りの人生」でいいと思います。

2-2. ステップ②公的年金と退職金から収入を見積もる

続いて、定年退職後から死ぬまでに得られる収入の総計を計算します。

多くの人にとって、老後の重要な収入源は主に年金と退職金になると思います。

これは年金の種類や加入期間、会社での勤続年数などに応じて変わってきますので、ご自身で調べてください。

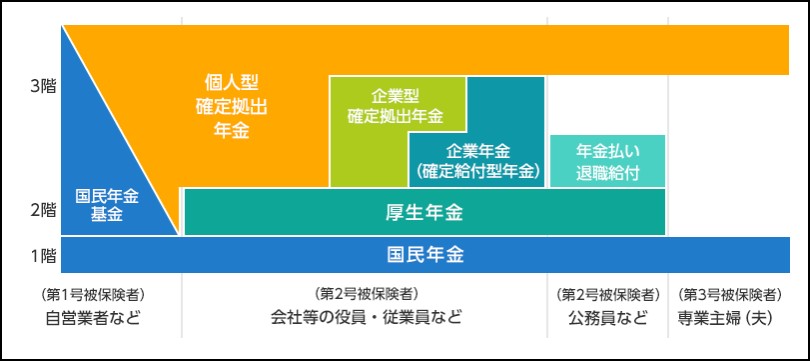

ちなみに日本の年金制度は3階建ての構造になっています。

会社員や公務員は厚生年金、自営業や専業主婦(夫)は国民年金の基礎年金。年金受給額は年金定期便でわかります。

さらにiDeCo(イデコ=個人型確定拠出年金)や企業型の確定拠出年金、お勤めの方は確定給付型企業年金に自動で加入している場合もありますので確認しましょう。

(出典:野村証券「日本の年金制度」より)

もちろん定年退職後にも仕事を続ける人、別の収入源がある人は、それも考慮に入れて、残りの人生年数を乗じて算出してみましょう。

2-3. ステップ③老後資金の不足分をはじき出す

主な収入が想定できたら、そこに現在の貯蓄額(つみたてで貯金や投資をしている人は定年時の想定貯蓄額)を足し、合算した数字から予定支出を引きます。

計算式でいうと

これがプラスの人は問題なし。想定を超える出費をしなければ、無事に生きていけるでしょう。

一方マイナスだった人は、その数字があなたの老後に不足する資金ということになります。

-2000万円なら、2000万円の資金不足ということ。

金額の大きさはどうあれ、この数字がマイナスだった人は、「老後の資金がありません(足りません)!」状態です。

その場合、想定した支出のいくつかを見直して削っていくか、いまの貯蓄額を増やしていく必要があります。

最初から老後の楽しみをあきらめるのは悔しいので、ここはがんばって貯蓄額を増やしていきましょう(増やし方は第3章に書いています)。

2-4. 老後資金を計算する際の注意点

2-4-1. 「夫婦/独身」「持ち家/賃貸」で異なる老後資金

さて、老後の資金が計算できたところで、注意することが2つあります。

1つは前に書いたとおり、「夫婦と独身」「持ち家ありと賃貸住まい」など条件によって老後に必要な資金がだいぶ異なるということ。

夫婦の場合、住居費や食費など家計が1つのため、2人分を一緒に計算するのがふつうです。一緒に計算することで一人あたりの費用は抑えられることがわかります。

ただし、途中で死別したり離別したりすることも想定し、1人になったときに老後資金がどうなるかも想定しておいたほうがいいでしょう。

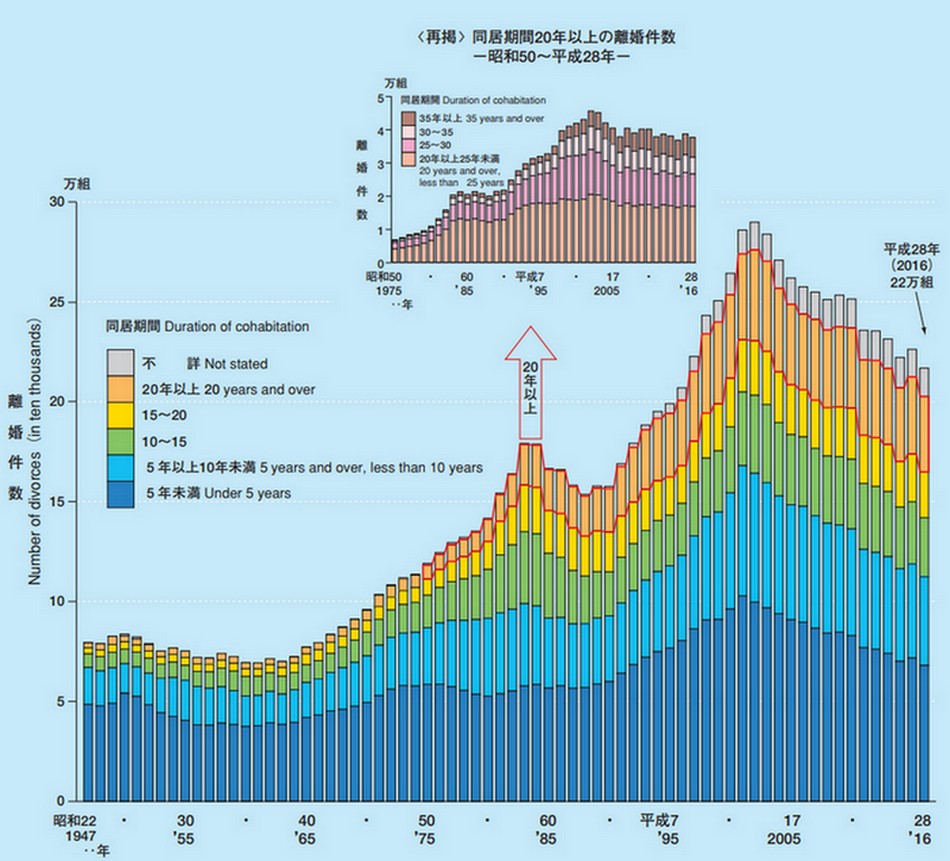

離婚件数は全体的に減ってきているのに対し、20年以上同居した夫婦のいわゆる「熟年離婚」(下図のオレンジ部分)は減っておらず、このうち35年以上同居夫婦の離婚はむしろ増えているようです。

悲しいことですが、人生には想定外のことがいっぱい待ち受けているのです。

(出典:平成30年 厚労省「我が国の人口動態」より「同居期間別にみた離婚件数の年次推移−昭和22〜平成28年−」)

一方、持ち家のある/なしでもだいぶ想定が変わります。

持ち家がある場合は、住宅ローンが完済していれば家賃の心配はありませんが、修繕費や固定資産税がかかります。

賃貸の場合は毎月の家賃が必要となりますが、修繕費の心配はありません。

定年後に家賃相場の低い地方に移住する人も大勢いますし、ある程度の高齢になったら高齢者サービス施設に入居しようという人もいます。

自分の住居をどうするかは大事な問題です。将来を見極め、これに応じて必要資金を考える必要があります。

2-4-2. 平均寿命で計算はしないほうがいい

日本人の現在の平均寿命は、男性が81歳、女性87歳です。

だったらその寿命をもとに計算すればいいのではないかと考える人もいるかもしれません。

また、統計的に未婚男性(独身男性)は夫婦や未婚女性より平均寿命がだいぶ短いので、「自分は70歳くらいで死ぬだろう」と想定する人もいるでしょう。

平均寿命をもとに計算すれば、必要な老後資金はだいぶ少なくて済みますからね。

でも平均寿命などまったくあてになりません!

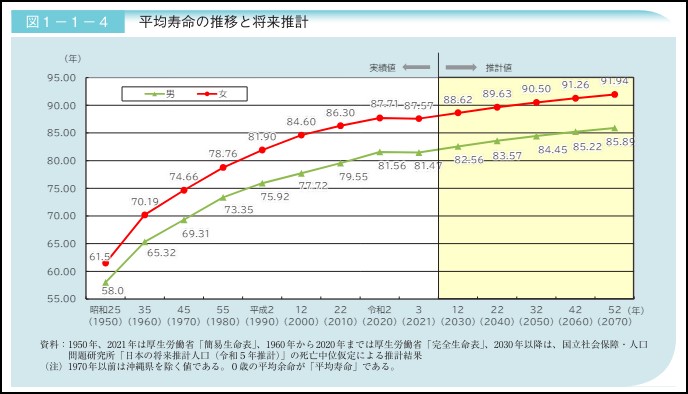

医学はどんどん進歩しており、平均寿命は年々伸びているのです。

(出典:「令和4年度 高齢化の状況及び高齢社会対策の実施状況」より)

さらに、平均寿命はあくまで平均値であり、この寿命より長生きする人のほうが統計的には多いのです(若く死ぬ人が平均値を下げているだけ)。

なので、70歳や80歳で死ぬ想定で資金を用意していたら、90歳、100歳まで生きてしまった、ということは大ありなのです。

その年になってお金が足らなくなり、老後破産となる悲しい未来も十分ありえます。

よって、自分は平均寿命やそれより前に死ぬといった都合のいい想定はせず、100歳まで生きる「長生きリスク」に備えるべきでしょう。

③足りない老後資金を準備しよう

2章で計算してみてどうだったでしょうか。

あまりにも足らなくて愕然(がくぜん)としている人も多いことでしょう。

でも大丈夫。自分とお金が働ける期間はまだまだじゅうぶんにあるのです。

ここからは頭を切り替えて、老後に不足する金額の稼ぎ方を考えていきます。

3-1. 必要額から月々の貯蓄額を逆算する

老後に不足する金額がわかったら、それを目標に月々の貯蓄額を逆算します。

例えば定年まで20年あり、それまでに2000万円が必要なら、年間100万円ずつ貯蓄を増やしていく計画を立てます。

「年間100万ということは月8万円?そんなの無理だ!」などとあきらめるなかれ。

預貯金をただ銀行に貯めていても増えはしませんが、株式や投資信託に投資すればお金があなたの代わりに働いてくれます。

しかも20年もの長い期間があれば、「複利」という力が助けてくれて、想像以上に資産を大きく増やすことが可能です。

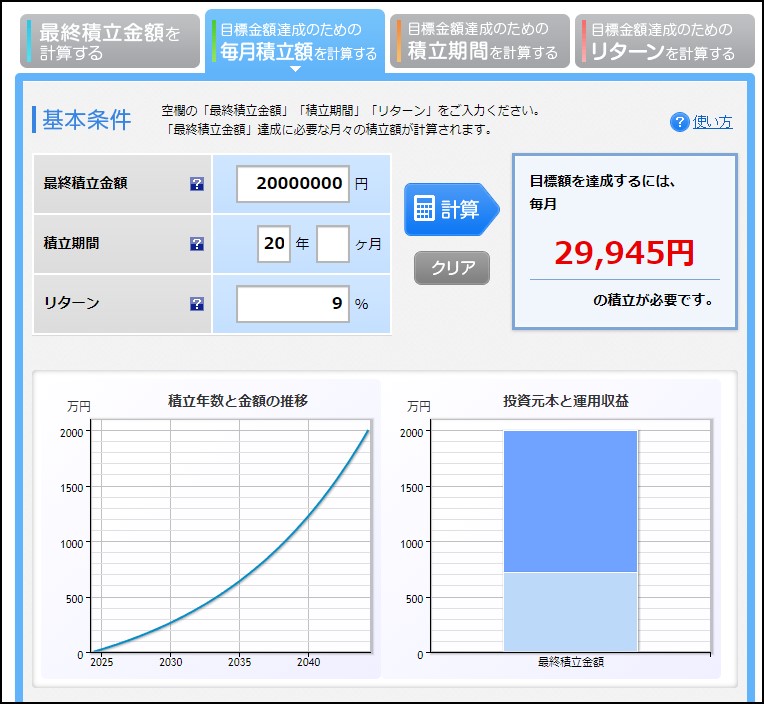

仮に米国の株価指数「S&P500指数」連動の投資信託商品につみたて投資していき、20年で2000万円に増やすには、月々いくらの積み立てが必要かシミュレーションしてみましょう。

S&P500指数は過去半世紀以上にわたって平均年9%の上昇を記録していますので、リターンを9%と想定します。

(出典:楽天証券「積立かんたんシミュレーション」より)

すると、本来月8万円必要だった貯金が、月3万円弱の入金で2000万円に達することがわかります。

もちろん現実はシミュレーション通りにはいきませんが、「複利」(金利で増えたお金が翌年に別の金利を産む)の力が年々増強することは間違いありません。

元本(図の右下の水色部分)より複利で増える分(同・濃い青部分)が大きくなる。これを見込めるのが長期投資の最大のメリットなのです。

3-2. 日々の節約を楽しむ

老後のお金が足らない場合、想定する支出を減らしていく必要があります。

ただ、食費や光熱費などを定年以降に大きく削ることはなかなかできないでしょう。

ですので、無駄な支出を削減していく努力は若いうちから習慣化することが大事です。

また、楽しみながら節約できる方法を見つけることで、その習慣が長続きします。

たとえば、外食に頼っていたランチをお弁当に変えてSNSで発信したり、毎日のカフェや酒・タバコ代を減らし、浮いたぶんを貯金箱に入れていったり。

ポイ活なども楽しみながら貯蓄を増やすのも励みになるかもしれません。

3-3. 副業やバイトで収入を増やす

いろいろ節約を考えても不足を補えそうにないと思ったら、潔く副業やアルバイトで収入を増やす手立てを考えましょう。

現在の仕事に支障がない範囲で副収入を得ることができれば、老後資金をまだまだ増やすことができます。

副業にはネットを活用した仕事や、自分のスキルを活かした仕事など、さまざまな選択肢があります。

おすすめの副業について以下の記事にいくつか紹介していますのでよかったら参考にしてください。

3-4. できるだけ長く働く

現役を引退する年齢になっても、隠居などせずできるだけ長く働き続けるという選択肢もあります。

退職後もパートタイムやフリーランスとして働く。勤めていた会社で嘱託として働き続けたり、転職して別の道に進むのもいいでしょう。

ひところ「FIRE」(経済的に自立し早期にリタイア)が流行しましたが、筆者はこれがあまりいいことだとは思えません。

人は仕事を通じて社会とのつながりを感じ、必要とされることで社会的欲求を満たすこともできます。

また、いやな人間関係を含めていろいろな人とコミュニケーションを取ることで脳を活性化されます。

あまりに早く引退してしまってノーストレスの生活を送っていると、脳に刺激が得られず、早くボケてしまうかもしれません。

働く期間を延ばすことで、年金受給を後倒しすると受給額が増え、自分で続けているつみたても長くでき、さらに貯蓄が大きくなる一石二鳥の効果も期待できます。

ですので、FIREなど考えず、無理のない範囲でできるだけ働き続けることを目指すのはとてもいい選択肢だと思います。

3-5. 投資を始める

3-1でも書きましたが、老後資金を増やす最適な手段は投資です。

投資は怖いと思われがちですが、お金とリスクの管理をしっかり行えばそれほど怖いものではありません。

リスク管理とは、投資先の銘柄や業種、国や商品を十分に分散させたり、一気に全資金を投資したりせずにつみたて投資など「時間分散」を図ることです。

株式や投資信託、不動産投資など、それぞれのリスクを理解しつつ、自分に合った方法で投資をしていくことで、銀行に預貯金するより大きなリターンが期待できます。

これも3-1で書きましたが、成長が見込める株式・投資信託を長期で保有すると「複利」の力が働き、元金以上に大きく資金を増やすことも可能です。

3-3でも紹介した記事には、初心者でも簡単にできる「ほったらかし投資」などの投資手法も紹介しています。

お金と投資についての基本はわたしたちGFSが監修した「投資の達人講座」で学ぶことができます。

すでに30万人以上の日本人がこれを見て、正しい知識を得て投資への第一歩を踏み出しています。

オンラインで無料で申し込めますので、ぜひ視聴してみてください。

まとめ

老後資金2000万円不足問題は、多くの人にとって不安の原因となりましたが、実際には一人ひとりの状況によって必要な資金は異なります。

人によっては2000万円あっても足りないという人も出てくるでしょう。

自分の生活スタイルや健康状態を考慮の上、まずは定年後に必要となる具多的な老後資金の額を計算してみましょう。

その上で、あまり悲観せず、さりとて楽観もせず、足りない分を今からどう補っていくか計画を立てていくこと。

安心して老後を迎えるためにも、早めに準備にとりかかることが肝心です。

以下の記事では、30代・40代・50代それぞれの方が老後資金をこれから貯めていくための投資戦略を解説していますので、ぜひご参考にしてみてください。