30代は資産形成を始めやすい年代だと言われています。20代よりも給料が上がりますし、仕事も新入社員の頃に比べればだいぶ慣れてきます。

「最近、30代仲間の〇〇が資産形成を始めたらしい」そんな声もちらほら聞こえてくるのではないでしょうか。

著者自身も30代で本格的に資産形成を始めました。本記事では「資産形成、これから始めるべき?」と悩んでいる30代に向けて、著者の経験と知見をもとにステップ別に解説します。

30代の方だけでなく20代の方や、既に40代以上の方にも参考になるような内容になっています。この記事を読み終えた後、あなたはこれから始めるべきことが分かるようになるはずです。

30代は資産形成を始めるのに最適な年代です。もし今始めるべきか迷っていいるのであれば、ぜひこの記事を読んだ上で、少しでも早く資産運用を始めていきましょう。

執筆者:鈴木 聖宣

アメリカの大学院を卒業後、ニューヨークで会計事務所や起業などの経験を経て、事業を行いながら投資を始める。アジアの不動産投資をきっかけにGFSの創業者と出会い、本格的に投資を学び始める。

FXや暗号通貨などで失敗をしつつも、コツコツと株式投資、投資信託の積立、不動産投資を継続し、その経験を現在コラムなどで公開している。

日本証券業協会 証券外務員I種 保有。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

30代が今すぐ資産形成を始めたほうが良い3つの理由

あなたが今30代で、まだ資産形成を始めていないのであれば、今から始める準備をすべきです。

その理由を3つ説明します。

- 20代よりも資産形成に使えるお金が増える

- 40代や50代になるほどハードルが上がる

- 30代は人生の選択肢が多い年代である

以下、ひとつずつ解説してきます。

20代よりも資産形成に使えるお金が増える

資産形成を始めたほうが良い1つ目の理由は、20代よりも資産形成(投資)に使えるお金が増えるからです。

これは個人の実感として感じてる方も多いのでは?

では、実際に30代の平均の年収はどれくらい増えるのか見ていきましょう。

2020年の厚生労働省のデータによれば、30代前半の年収は329万円、30代後半の年収は366万円でした。(男女半々の場合の平均値) それに対して20代はどうかというと、20代前半で254万円、20代後半で294万円です。

やや大雑把に言えば、30代は20代に比べて70万〜80万円収入が多くなる傾向にあります。これは月に直せば6万円ぐらいになります。もちろんここに税金や社会保険などがかかってくるので、まるまるあなたの手取りになるわけではないですが、それでもこの違いに驚かれた方もいるのではないでしょうか?

それに対して支出はどうかと言えば、結婚などでライフスタイルが大きく変わっていない限り、あまり変化がないはずです。

結論、あなたが今30代であれば、20代の時よりも月々平均して5万円ぐらい余分に使えるお金があると思います。ぜひこのお金を将来の投資に回していきましょう。

40代や50代になるほど拠出金額のハードルが上がる

資産形成の難易度は、40代・50代と、年を重ねるごとに負担が増していきます。

どうしてなのでしょうか?

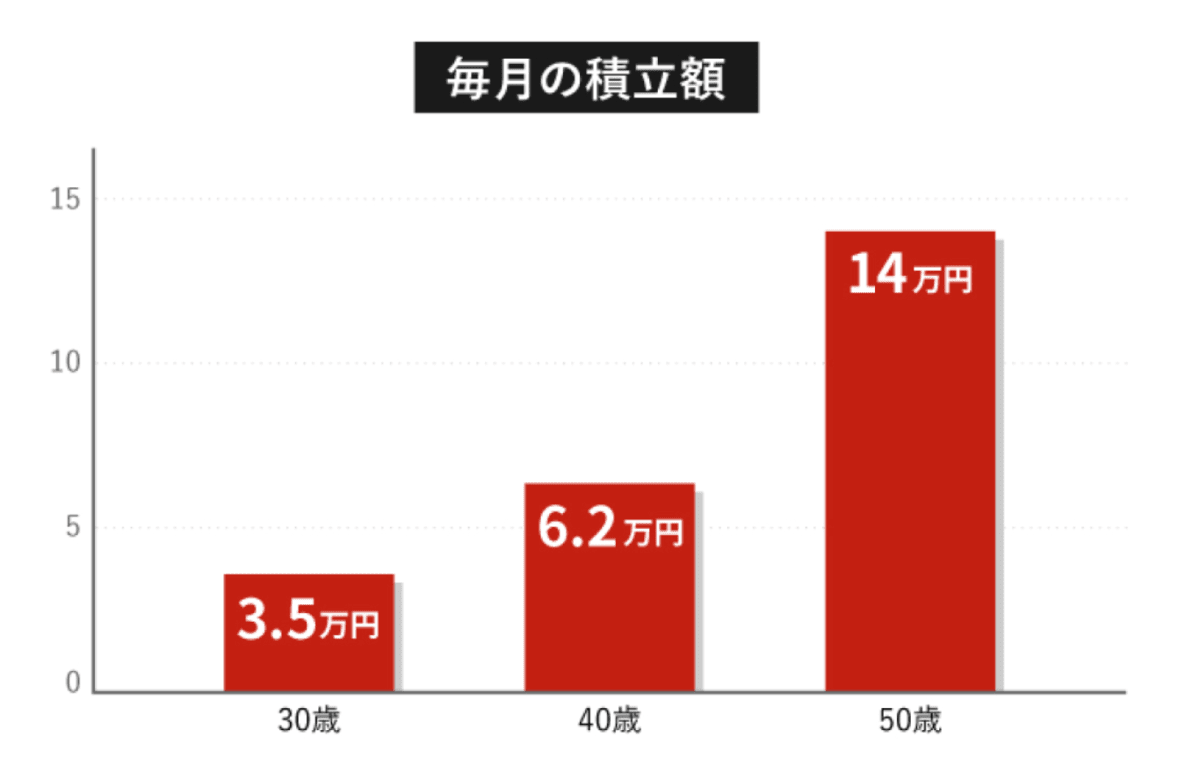

下の図は、それぞれの年代の人が、

「60歳までに2000万円を目標にする場合の毎月の積立額」(年利3%を想定)

を表しています。

出典:ダイワファンドラップ

いかがでしょうか?

いま30歳の人ならば月3.5万円の積立投資で60歳時に2000万円に到達できますが、50歳の人だと月14万円も積立投資をしなければいけなくなります。

この月10万円の差は大きいですよね。

50歳の時にそれなりに給与が増えていれば問題はありませんが、今の世の中、昔のように給料が上がり続けるという保証はありません。

むしろ40代・50代になると子供の学費や親の介護など、別の負担が増えている可能性だって大いにあります。このような事情も含めれば、やはり積立投資はなるべく早い時期から長期間に渡ってやり続けることが大切です。

30代のうちから長期間の積立投資を始めることのメリットを以下にまとめてみます。

- 積立額が少なくても、将来大きく成長する

- 長期間やることで複利の恩恵が受けられる

- 株価の暴落があった際はむしろ有利に働く(積立を継続していることが前提)

- 40代・50代になった際に、貯金できる金額が増えている保証はない

30代は人生の選択肢が多い年代である

ぜひ、人生の自由度が高い30代のうちに資産形成を始めておくことをオススメします。

家族が増えるごとに出費がドンドンと増えていくのが30代以降の人生です。

結婚をすれば2人分のお金がかかりますし、子供が生まれれば養育費も必要に。さらに近い将来に親の介護が始まる可能性だってあります。

こう考えると、今後の人生には資産運用に使える資金が出しにくくなることが考えられます。

以下、30代が今後10年以内に直面する可能性のある大きな出費です

- 結婚式(いま独身であれば) の費用

- 家や車の購入資金とローン

- 子供の養育資金

- 親の介護費用

などなど。考えただけで目まいがしてしまいそうですね。

逆にいえば、いま未婚の方はすぐに資産運用の癖付けをしておくほうが良いでしょう。結婚の前からある程度の資産を作っておければ後がラクになります。それに人間、一度始めたことを止めるのはなんだか気持ち悪く感じるものです。将来のための投資は間違いなくプラスの行動なのですから、なおさら続けたほうが良いですよね。

ちなみに、男女ともに結婚相手を検討する際は、既に資産形成をしている人のほうがより魅力的というデータもあるそうですよ。

ぜひ、30代のうちに資産形成のスタートを切りましょう!

次の章では、30代が資産形成を始めるための手順をステップ別に解説しています。

30代の資産形成 〜前準備の4ステップ〜

「資産形成を始めたいけど、なにから始めたらいいの?」

いきなり始めようと思っても戸惑ってしまいますよね。

ご安心下さい!当記事ではあなたがまったくの資産形成未経験者でも分かりやすいように、実際の投資家にヒアリングをした上でオススメのステップを解説をしていきます。

〜前準備の4ステップ〜

- ゴール金額を決める

- 現在の資産額を確認する

- 投資に使える金額を把握する

- 月々の収支を把握する

となります。

ひとつひとつ解説していきます。ぜひ将来の資産形成の参考にしてください。

1.ゴール金額を決める

まずはゴールとすべき金額を決めておきましょう。多くの方は65歳の定年を「ゴール」と捉えています。それも間違いではありませんが、年齢だけを目標に置くと「全然資産がないのにゴールを迎えてしまった」ということになりかねません。

ですので、ゴールの設定は「〇〇歳までに資産〇〇円」というふうに設定すべきです。

年齢は比較的簡単に答えられるのではないでしょうか?

多くの方は定年まで仕事をしますので、ここではとりあえず65歳としておきましょう。

問題は金額です。

「とりあえず1億円!」ということでも良いのですが、せっかくなのでもう少し深堀りして、なぜ「その金額を作るべきなのか」を考えていきます。

65歳夫婦の平均の生活費が月26万円と言われています。とは言えこれは「平均」なので、当然住む場所やライフスタイルによって金額は変わってきます。いまは想像しにくいかもしれませんが、ぜひ自分の将来像をイメージしながら考えてみてくださいね。

一般的には、都会で賃貸で暮らしていくなら生活費は高くなる傾向に、逆に田舎の持ち家で自給自足をしながら暮らしていくなら生活費は安く住むでしょう。また趣味や旅行にお金をかけたい人であれば、さらにプラスアルファの費用を見込んでおきたいところです。

ここでは一旦、物価のインフレも考えて、夫婦2人での生活費が「月35万円」だと仮定します。

次に、引退してから何年間生きるかですが、ここでは便宜的に100歳までとします。

ここから、将来もらえる年金額を割り出します。仮に将来もらえる年金の想定額が20万円だとすると、月々に足りない金額は15万円となります。

最後に、年間30万円くらいを「予備費」としてプールしておくことにしましょう。

必要生活費 = 35万円 x 12ヶ月 + 30万円(予備費) = 450万円/年

ー もらえる年金 = 20万円 x12ヶ月 = 240万円 /年

足りない金額 = 210万円 /年

100歳までに不足する金額 = 210万円 x35年 (100歳−65歳) = 7350万円

というわけで、今回のケースでは65歳の引退までに7350万円の貯金を作っておく必要があることが分かります。いかがでしょうか? これは皆さんの想像に近い金額でしたでしょうか?

もちろん、人によって将来予想される生活費や年金額は変わってきます。ぜひ面倒臭がらずに計算してみてくださいね。

ここまでを見ると、6000万円〜8000万円くらいを引退までに用意しておくのが理想的だと言えそうですね。

目標金額が分かったら、次に現在の資産額を確認しましょう。

2.現在の資産額を確認する

自分の現在の資産額を把握しておくことは非常に重要です。

代表的なものとしては、銀行預金、財布の現金も立派な資産になります。それ以外には、有価証券(株や投資信託など)、家や土地、車、宝石、その他、「金銭的な価値があり、かつ交換可能なもの」であればそれは資産だと考えて良いでしょう。

もしあなたがいま30代で、投資も始めていなければ、現在のあなたの資産は銀行預金だけかもしれませんね。

意外と盲点なのは「保険」です。特に資産形成型と言われる生命保険などは、「将来のリターンをいまのうちから支払っておく」という点においては資産になります。

ただし、保険は基本的に資産形成には向いてはいませんので注意してください。その理由は後述します。

将来の資産は、現在の資産の延長線上にあります。あなたが現在持っている資産がスタート地点になるのです。いま10万円なのか1000万円なのか、それは人それぞれでしょうが、まずはスタートに立っている意識を持ちましょう。

3.投資に使える金額を把握する

次にどれくらいの金額を投資に使えるのかを考えましょう。誰にでも当てはまる明確な答えはないものの、ここでは参考になる考え方をご紹介します。

まず、「生活防衛資金」として月の生活費の3ヶ月分は確保しましょう。これは、いざなにかあった際の緊急用資金です。よってこの資金は余程のことが無い限り手を付けてはいけません。資金は銀行の普通預金など、すぐに取り出せる先に入れておきましょう。間違って使ってしまわないか心配だという人は、あえてこの資金用の銀行口座を別に用意してもいいでしょう。

「どうせ預けるなら定期預金の方がいいのでは?」と思われる方もいるかもしれませんが、定期預金を中途解約する場合、銀行によっては面倒な手続きが必要だったり、少し時間がかかったりします。これは生活防衛資金だということを思い出してください。僅かな利息のために本来の目的を犠牲にすべきではないと思います。

さて、生活防衛資金を確保したら、次に現在の資産を3つの種類に分けましょう。

具体的には下記です。

A. 1ヶ月以内に使う資金(例:食費、家賃、交際費など)

B. 2〜3年以内に使う予定の資金(例:家や車の購入にあてる資金など)

C. しばらく使う予定のない余裕資金

これらを分解することで、お金の緊急性が把握できます。

この中でも「C」のお金ならば、しばらくは必要になることがないので資産形成に回せることが分かります。

余裕資金だけを資産形成に回す理由は、投資によっては数年〜数十年と資金を拘束されることがあるからです。

ただし投資には必ずリスクも伴いますので、次の章をじっくり読んで、慎重に少額から始めましょう。限られた情報や焦って闇雲に始めてしまうと損するリスクも高まってしまいます。とれるリスクの範囲内で計画的に投資をしていきましょう。

4.月々の収支を把握する

ここまでは現在の資産についてを見てきました。しかし、もう一つ忘れてはいけないのは、あなたがこれから稼ぐ日々の貯金も資産形成のために活かしたほうが良いということです。

さて、ここで質問です。

「月にいくら貯金できていますか?」

ここで、「私、貯金ができてないです」という方は、まず貯金することを意識しましょう。ここができていないと資産形成は難しいと言わざるを得ません。

貯金をするにあたって見直しやすいのは「固定費」と言われる家賃、光熱費、通信費などの月々に必ず発生する費用です。例えば携帯電話であれば、大手から格安SIMフリー携帯に変えるだけでも月1000円〜7000円の節約が可能です。またちょっと大変ですが、引っ越しをすれば家賃も節約できます。

しかし、意外と見落としがちなのが「保険」です。

保険は人生で高い買い物トップ3と言われています(ちなみに他2つは家と車です)。が、その割には必要かどうかをちゃんと吟味せず保険に加入している人が多いのも事実です。

なにより最大の間違いは保険で資産形成をしようとすることです。資産形成型の保険とは「外貨建て終身保険」などのことですが、これらは資産形成には向きません。なぜなら自分の大事な資産が長期に渡って拘束される割には、そんなに利回りが高くないからです。

投資家の立場から言わせていただくと、保険は掛け捨てで十分です。そして掛け捨てで浮いた分を積立投資に回したほうが、将来的に得られるリターンはずっと多くなります。

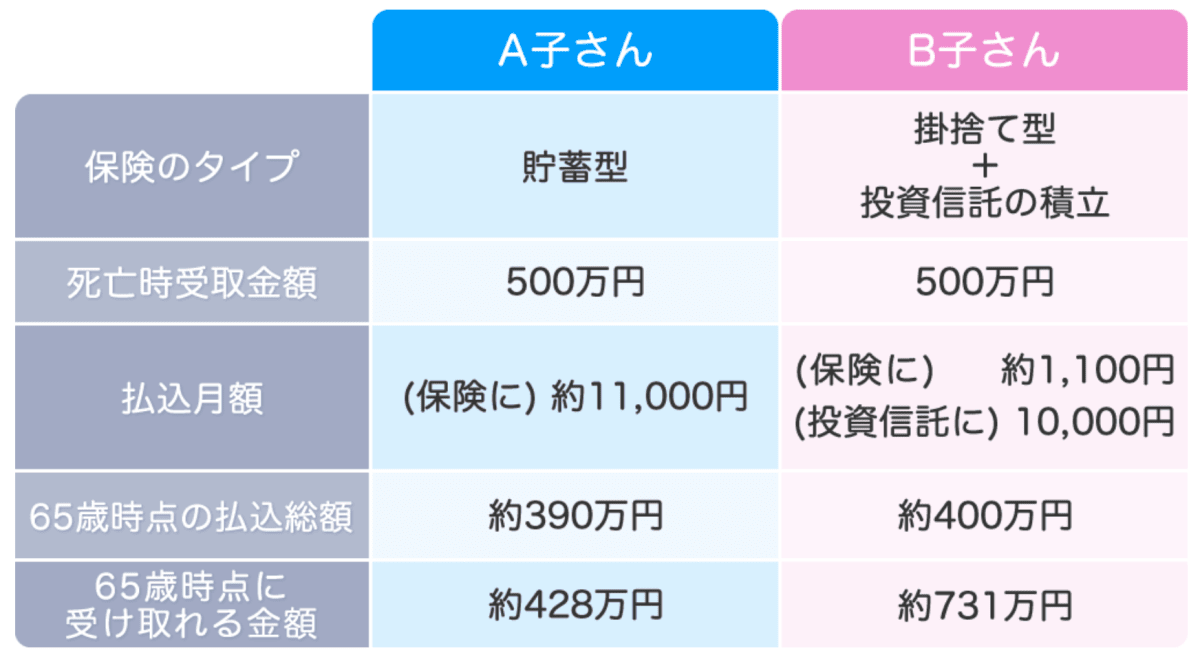

例えば下の図を見てみてください。

出典:松井証券

A子さんとB子さんは、月々に支払う金額はほぼ同じなのにも関わらず、65歳時に受け取れる金額はB子さんの方がずっと多いということが分かります。これはB子さんは死亡保障(保険)を最低限にして、残りを投資信託で積極的に増やしたためです。

もしあなたが、いま貯金ができていないにも関わらず、保険に月に何万円も払っているのでしたら、すぐに保険を見直しましょう。

さて、ここまでで資産形成に向けた前準備は完了です!

私たちの運営するGFSが完全監修している無料オンラインセミナーでは、投資未経験の方にもわかりやすく、資産形成の方法を解説します。

次の章では資産形成にオススメ投資をご紹介します。

30代の資産形成にオススメ投資・3選

それではいよいよ資産形成のためのオススメ投資を紹介していきます。

しかし、「投資」と聞くと気後れを感じてしまう方もいるかもしれません。私たち日本人には「投資=危険」なもの、と思っている方も多いようです。確かに経済成長期の日本では給与や金利がドンドン上がる「上りエスカレーター状態」でした。だからマジメに仕事をし、コツコツと貯金だけをしていれば資産形成になりました。ですので投資をする必要はあまり無かったのです。

しかし、いまはそれとは真逆の時代です。

今や空前のマイナス金利時代。銀行に貯蓄をしていただけではお金は増えません。ほとんどの人にとって資産を効率的に増やしていくには投資をすることが必要条件となっています。

ここまで読んできてくれた方は大丈夫だと思いますが、資産形成と投資は切っても切り離せない関係なのだということを肝に銘じておきましょう!

オススメ1・積立投資(つみたてNISA)

投資のオススメ、まず1番は「積立投資」です。

積立投資をオススメする理由は以下です。

- コツコツ長期間すれば、大きく増やせる

- 毎月数万円〜 であれば負担が少ない

- 非課税の方法もある(つみたてNISA、iDeCoなど)

- 金融庁により商品数が絞られている(つみたてNISA)

積立投資とはその名の通りコツコツとお金を積み立てていくことです。難しく考えることはありません。いま貯金ができている方であれば、銀行にコツコツと貯めていませんか?これも積立投資のひとつです。

しかし、この積み立てる先を変えて、証券口座で「成長する株価平均」に投資信託などを通じて投資することが可能です。中には過去30年の平均年利が10%を超えるものもあります。長期間積み立ることで、ただ銀行に積み立ててる場合と比較して約6倍に増やすことも可能です(証券会社の手数料や税金などは除く)

また、毎月2〜3万円などの一定額の投資をすることが一般的なので、いま貯金があまりない方でも無理せず始められるます。

積立投資の中でも、私がまずオススメするのは「つみたてNISA」です。

つみたてNISAについては本サイトでもメリットとデメリットを含めて解説をしていますので、詳しく知りたい方はこちらの記事を参考にしてください。つみたてNISAと一般NISAの違いについても学べます。

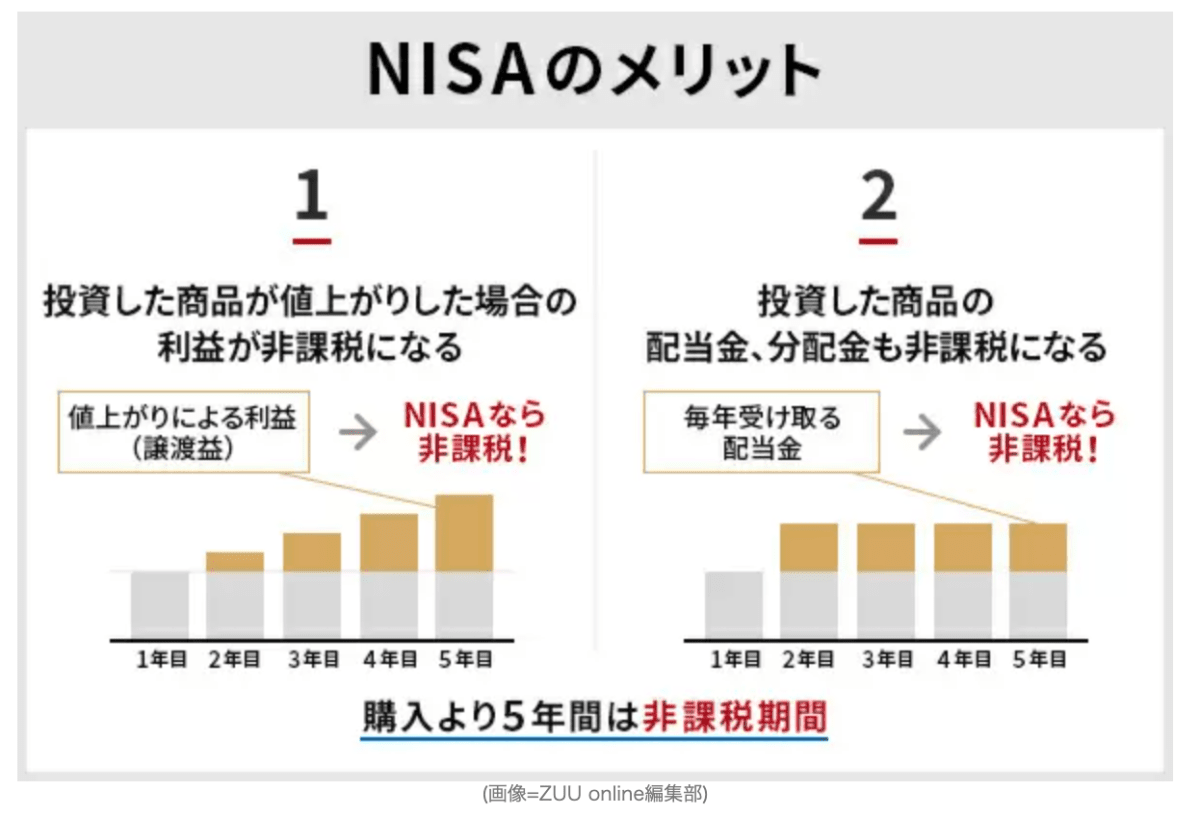

つみたてNISAをオススメする理由は運用益が非課税であることです。

通常の投資ですと、保有中の分配金と売却時の譲渡益に対して20.315%の税金がかかります。これが一般NISAやつみたてNISAだと掛からない分、増えたお金はまるまるあなたのものになります(証券会社の手数料などを除く)。

出典:ZUU online

もう一つ、つみたてNISAの見逃せないメリットとしては「金融庁が選定した200種類の投資信託」から選ぶことができる点です。日本には約6000種類もの投資信託があると言われており、中には手数料が割高だったり、顧客に不利な商品も含まれています。つみたてNISAは比較的手数料の安いインデックスファンドが中心になっており、この点でもこれから投資を始める初心者にオススメしたい投資となっています。

ただし、積立投資はつみたてNISAだけで完結させないようお気をつけください。つみたてNISAは上限枠が年40万円までと決まっており、あなたのゴール金額によってはさらに「特定口座」などを使って投資信託の積み立てをした方が良いからです。

投資信託について、もっと詳しく知りたい方はコチラの記事も参考にしてみてください。

オススメ2・株式投資

投資のオススメ、2つ目は「株式投資」です。ここでいう株式投資とは個別株に投資することを意味します。

株式投資をオススメする理由は以下です。

- 高いリターンが狙える

- 経済や金融の知識が身につく

- 保有する際の維持費用が無料のことが多い

株式投資をオススメする第一の理由は「高いリターンが狙える」ということ。

投資信託では、景気が良い年ならば稀に年利20%ぐらいになることもありますが、長期的に均せば平均10%でれば良い方でしょう。

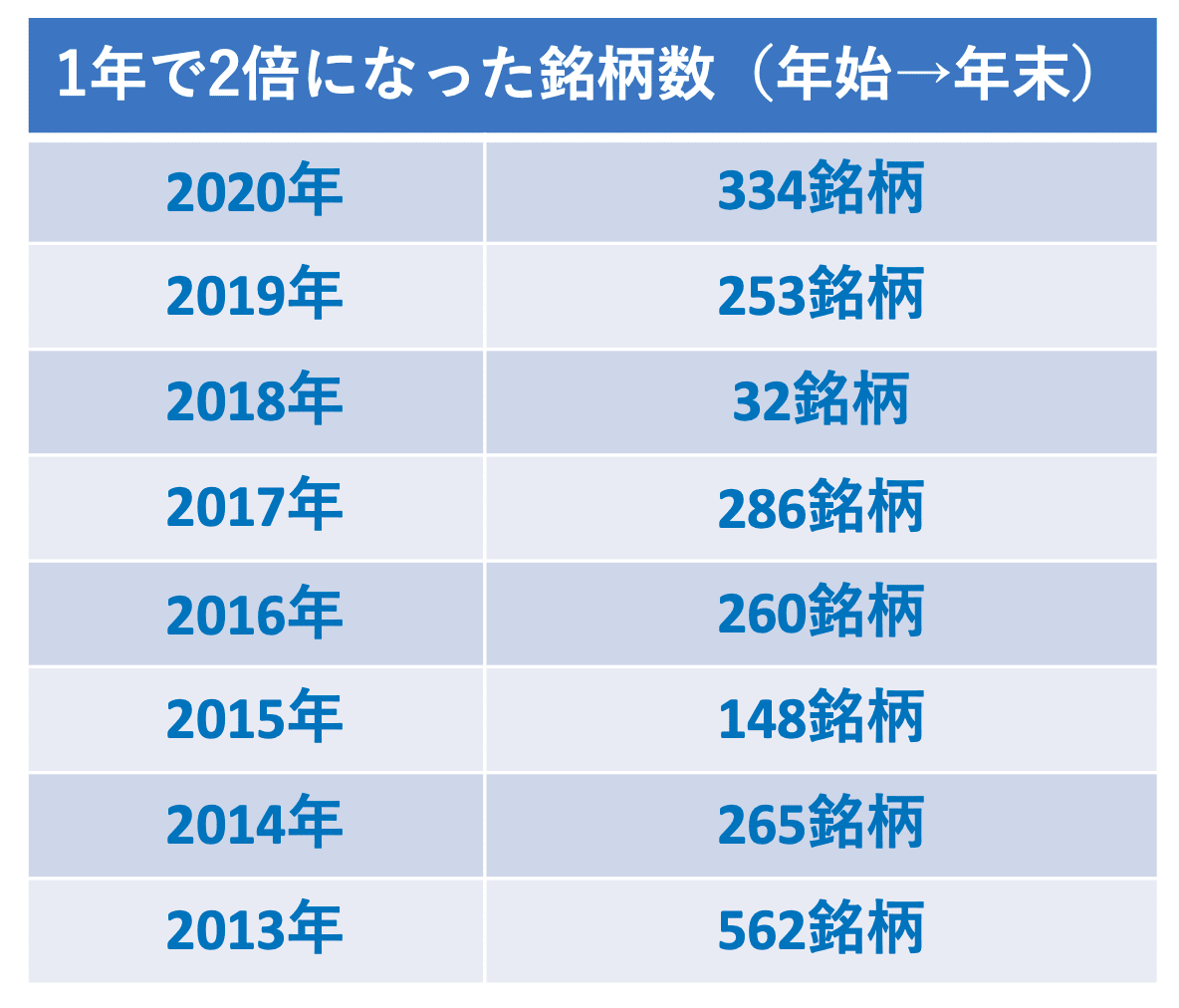

それに対して、株式投資は年利100%(いわゆる2倍株)というのも珍しくない世界です。実際に日本に上場する3800社の中からも、毎年平均して100〜数百社が株価が2倍以上になっています。

※当社調べ

※当社調べ

もちろん高いリターンの裏には、高いリスクがあります。投資信託はたくさんの会社が詰まった箱のようなものです。良くも悪くも1社(株価)が及ぼす影響は中和されます。

それが株式投資の場合は、たった1社の上下動に大きく左右されます。

また銘柄の選定や売買タイミングなど、株式投資で成功するには相応の時間と努力も必要になってきます。

しかしその大変さを補って余りある魅力を持っているのが株式投資です。「虎穴に入らずんば虎子を得ず」。ぜひリスクをコントロールしつつ、大きなリターンを狙える株式投資の手法を学んで身につけて欲しいです。

高いリターン以外にも株式投資のメリットはあります。それは経済や金融の仕組みをより深く理解できるようになることです。積立投資だけでは経済や金融を深く理解しようとはあまり思わない人(稀にそうでない人もいますが)でも、株式投資を始めるとすぐに「もっと知りたい」という欲求が湧いてくるはずです。

経済の知識は、いま30代のあなたがこれから社会で活躍していくにあたって、得はあれど損することは無いでしょう。このように多くの勉強を要求される株式投資は、若いうちから始めておく方があとになってから経験と知識の蓄積により有利になるという側面があります。

また、ネット証券ですと個別株は保有する際の年間維持手数料が無料のことが多いです。これは必ず維持費用の発生する投資信託にはないメリットです。

株式投資については、以下の記事で詳細に解説しています。

より深く知りたい方は読んでみてください。

「まずは少額からはじめよう」

ここでは「最初は1株から始める」ことをお勧めしたいと思います。日本株は通常100株単位での購入が原則です。ということは、株価1万円の株でしたら、【1万円x100株=100万円】を用意しないといけないということです(実際にトヨタやソニーなどはそれくらいの価格です)。

しかしこれでは初心者には金額的な負担が大き過ぎます。

そこで、最近では「スマホ証券」と呼ばれる、1株単位でスマホアプリから株が買える証券会社が増えています。例えば少額で株を買うのに特化している証券会社には、以下が挙げられます。

- CONNECT(ひな株)

- 日興フロッギー(キンカブ)

- PayPay証券

こうしたスマホ証券は、銘柄の種類が少なかったり、1単元(100株)買うよりも手数料がやや割高になりがちだったり、すべてが良いこと尽くしというわけではありません。しかし、株を少額から学べるという意味で、デメリットを補って余りあるメリットがあるのではないでしょうか。

特に日興フロッギーのキンカブでは、100円から個別株を買い付けることが可能です。缶ジュース1本の値段で株式投資が始められるのはなかなか画期的です。

このような証券会社もうまく活用して、まずは少額からで良いので株式投資を始めてみましょう。

オススメ3・不動産投資

最後のオススメは不動産投資です。

不動産投資をオススメする理由は以下。

- レバレッジ(ローン)を効かせられる

- 30代〜40代までがローン条件が良い場合が多い

- 手出しを抑えつつ、資産形成ができる

- インフレに強い

「不動産なんて高過ぎて買えない!」

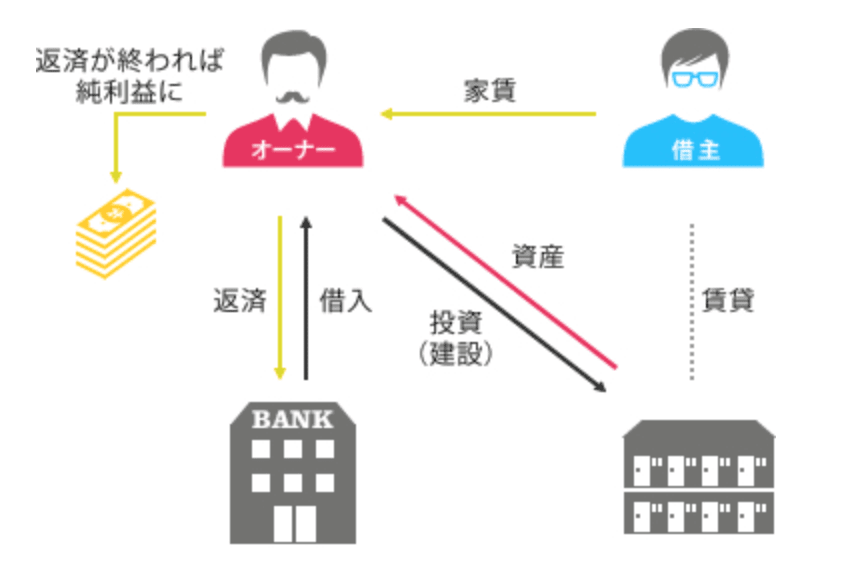

まぁ待ってください。株や投資信託(NISAやiDeCo含む)にできなくて、不動産にだけできることがあります。

それが、「レバレッジ」を効かせられるということ。つまりあなたの手持ち資金があまり無くても、銀行などからローンを引けるということです。

そして不動産の購入には年収や年齢の審査があるのですべての人ができるというわけではありません。自営業や独立してしまった方だと借りられないか、だいぶローンの種類が限定されてしまいます。

特に年齢に関しては、仕事と違ってどう頑張っても「若返る」ことはできません。時期や銀行にもよりますが45歳ぐらいが、銀行がお金を貸してくれる上限です。

ということは、不動産投資をやるなら、30代で会社勤めをしているうちに始めた方が良いということですね。

「私は借金なんてしたくない!」そんな声も聞こえてきそうですね。特に日本人は借金を嫌うと言われていますが、世の中には「良い借金」と「悪い借金」があります。

ここで言う良い借金とは、資産を買うためのものです。資産は生涯に渡ってあなたに家賃や配当といった価値を生み出してくれます。例えば、人がずっと住んでくれる人気エリアの不動産などはそれにあたります。

逆に悪い借金とは、価値が下落してしまうものです。

例えば高級なクルマなどはこれにあたります。一部例外もありますが、通常、クルマはディーラーで買った瞬間から価値が下がっていきますね。別に趣味でクルマを買うことを否定はしませんが、投資の観点で見た場合、あなたはその借金が金額以上の価値を生み出すかどうかを考えるべきです。

また不動産の土地と建物はいわば「モノ」ですので、インフレに強い資産という見方もできます。経済はインフレし続けていくのが常ですので、現金だけだと目減りしますが、不動産に変えておけばインフレ対策にもなるということです。

出典:日本地建株式会社

さて、不動産ならばどんなものでも良いのかというと、もちろんそんなことはありません。

不動産は、「人が住むことで価値を生み出す」という性質上、物件ありきです。また株や投資信託と比較すると、不動産は高価な買い物になります。ですので物件の種類や場所、築年数などを慎重に選ぶ必要があります。

ただしその分、良い物件と巡り会えればあなたの資産を大きく盤石なものにしてくれます。

ではどうすれば良質な物件を見つけられるのでしょうか?

残念ながら、良質な物件はそう簡単には見つかるものではありません。というのも良い物件は出たらすぐに業者が大口投資家に情報を流してしまうからです。

なのでまずは投資家の味方になってくれる信頼できる業者を探すことが必須になってきます。

業者探しには色々なやり方がありますが、ひとつヒントになりそうなことをお話しします。ここだけの話ですが、信頼できる業者はあまり積極的に売り込みをしてこないものです。なぜならすでにお客様からの信頼を得ており、そんなに激しいセールスをする必要がないからです。

また、悪質な業者ほど経験のない初心者投資家をカモにしようとしてきます。なぜなら初心者はまだ良い物件と悪い物件を見定める目が備わっていないからです。

「そんな怖い世界は嫌だ!」

と思われた方、ご安心ください。GFSを運営する FreeLife Consultingでは、初心者の方が間違った不動産投資に陥ってしまわないために、投資家目線に立った勉強会や仲間づくりをしています。いまは期間限定で無料ZOOMセミナーを受けることもできますので、気になった方はぜひ確認してみてください。

30代の資産形成で「失敗」したケースとは?

投資の世界には様々な格言があるのですが、中でも「投資の神様」ともいわれるアメリカ人投資家、ウォーレン・バフェット氏の「金持ちになるための2つのルール」は有名です。

「第1ルール、損しないこと。第2ルール、第1ルールを忘れるな」

なんともシンプルなルールですね。

それだけ損をすることはご法度だということです。しかし、世の中のニュースを見ると投資で損をした話がたくさんあります。今日はその中から、若い人が陥りがちな失敗のケースをご紹介します。

人の振り見て我が振り直せではないですが、先人の失敗を参考に、皆さんは大きな失敗とならないよう是非学んでおきましょう。

ケース1 不利な保険に入ってしまった

保険商品で損をしてしまう人は非常に多いです。

投資と聞くと物怖じしてしまう人でも、保険だとかなり大きい金額を投資している人がいます。そうです、保険も投資の一種なのです。そして本当に必要な保険だけに入っていれば良いのですが、保険会社に言われるがまま、必要以上の保険に入っている人のなんと多いことか。

親の友人の保険マンを紹介され、言われるままに保険に入るが割高だと判明→すぐに解約するも投資額の半分以上の損失

これからご紹介するのは、30代会社員のAさんの体験談です。

30代独身のAさんは、ある日、実家の両親から「あなたもそろそろ資産形成ぐらいしたら?友人の息子さんが保険屋さんをやってるから紹介する」ということで、しぶしぶ保険の営業マンのBさんと会うことにしました。

最初は半信半疑だったものの、まぁ親の友人ということならとりあえずは信頼ができそうです。会ってみると、キチンとした身なりで年齢も近いBさんとすぐに意気投合。Bさんに任せて資産形成型の外貨建て終身保険に入ることになりました。

保険の予算は、初めは「月5000円くらいかな」と漠然と考えていましたが、Bさんが様々なオプションを勧めてくるのでなんだか儲かる気がしてしまい、結局、月合計3万円ずつ保険を支払っていくことになりました。

「ちょっと高くなったけど、利率は2.5%で銀行の定期預金よりずっと増えるんだから、やらなきゃ損だよね」

そんな感じでAさんは考えていました。

さて、それから数年経ったある日、たまたま近所で見かけた「保険の見直し」ショップで保険を見てもらう機会がありました。すると、Aさんの保険は割高であり、そもそも2.5%の利率も実際には出ないことが分かりました。

さらにショックだったのはこの保険をいま止めると、今まで積み立ててきた額の4割しか返ってこないことが分かったのです。せめて元本まで取り返すにはあと15年は加入し続けないといけません。「入る時は30年やり通す気満々だったけど、途中で止めるとこんなに損するなんて考えてもいなかった」

Aさんはひどくがっかりしてしまいました。

さて、Aさんは何を間違ってしまったのでしょうか? 今回のAさんの間違いは以下です。

1.営業マンの勧めるままに保険に入ってしまった。

→保険の営業は自社の保険を売るのが仕事です。せめてもう2〜3社、比較検討するべきだった

2.親や友人の付き合いで加入した。

→付き合いで加入をすると、止めることを切り出しづらくなる

3.生命保険の「保障」がAさんに必要かどうか、吟味していない

→そもそも論ですが、生命保険は「保障を買う」のであって、資産形成向きではありません

特に多くの方が陥りがちなのが3の部分。保険の営業マンは「資産形成」と言ってきますが、投資として考えると保険は極めて不利な投資です。

保険にも得意なことがあり、それは万が一の事故が起きた場合の保障をしてくれるということです。ですので、例えば生命保険であれば、ほとんどの場合「定期保険」(別名:掛け捨て) で大丈夫なのです。それも子供が小さかったり、夫婦で十分な貯蓄がないなど「本当に保障が必要な期間だけ」加入するのがスマートです。

保険の加入を検討する場合は、保険屋さん以外の人たち、できれば投資経験者にも相談をしておきましょう。違う視点のアドバイスがもらえるはずです。

ケース2 暗号資産投資で失敗してしまった

暗号資産で失敗をする人も後を絶ちません。

「億り人」の話を鵜呑みにし、暗号資産へ300万円の投資

→一時期3倍も、結果150万円の損失

30代自営業のCさんは、ある日ネット上のSNSで知り合った投資家D氏から魅力的な暗号資産の案件を紹介されました。聞けばD氏は、ある暗号資産への投資で「億り人」になったのだとか。自慢げに自身の暗号資産の口座を見せてくれました。

その話に刺激を受けたCさん。ちょうど自分の事業の先行きに不安を感じていたこともあり、暗号資産への投資に前向きになっていたときでした。すっかりその話を信じたCさんは、D氏オススメの暗号資産に合計300万円を投資することにしました。

さて、しばらくは暗号資産の値段は安定していたのですが、2017年の第一次暗号資産ブームだったこともあり、Cさんの買った通貨もスルスルと価格が上がっていきました。

そして一時的にCさんの暗号資産も3倍にまで膨れ上がったのでした。

ここで売っておけば「めでたしめでたし」となっていたのですが、人間、どうしても欲が出てしまうもの。この時のCさんも「このまま持っておけば4倍、5倍も目じゃない!」と思いそのまま保有し続けることに。

しかしその後、暗号資産のバブルが弾けてしまいました。Cさんの通貨だけでなく、ビットコインやイーサリアムといったメジャーな通貨も軒並み暴落してしまいました。

心配になり投資家D氏に相談するも「いつかは上がる」としか言ってきません。やがて返事が段々と少なくなっていき、いつしかD氏からの返事は来なくなってしまいました。

早いところ売り逃げていれば、トントンぐらいで逃げれたのですが、3倍だった頃と比較するとどうしても損している気がして損切りができない気持ちになっていました。「いつか上がる」と思ってる間にズルズルと価格は落ちていき、気づいたらCさんの暗号資産は買った時の半値以下になっていたのでした。

世間では暗号資産そのものが「終わった」ムードが漂っており、そこでついに熱から覚めたCさんは損失を確定したのでした。結局、Cさんは暗号資産の投資で約150万円もの損失を出してしまいました。

まとめ ケース1と2から学ぶ

今回はAさんとCさんの失敗体験を見てきました。

実は失敗をする人には共通点があります。

それは「人に言われるままに投資をしてしまっている」ということです。

なにか儲け話が舞い込んできた時は、必ず自分で納得がいくまで調べることが大切です。そうでないと、予想外の方にいってしまった際の判断ができないからです。

また、その儲け話を持ってきた人の立場を考えることも大切です。

その人はあなたが投資することで得をする側の人ではありませんか?そうであった場合、その情報は真に中立なものだとは言えません。Aさんの話などはその良い例で、保険屋さんは当然、契約をたくさんとった方が儲かるので、多少必要かどうか分からないものまでもドンドンと勧めてきます。

投資はあくまで自己責任です。焦らず、慎重に始めていきましょう。

5章 資産形成にはリスクもある。必ず勉強してから始めよう!

ここまでで、30代が資産形成をするためのステップや注意点を見てきましたが、やはり初心者であれば必ず勉強をしてから投資することがオススメです。

4章の失敗談を見れば分かる通りで、投資には必ずリスクがつきものです。また「プロ」と言われる人でも言うことを鵜呑みにできない世界です。勉強をしないまま投資を始めるということは、戦場へ何の装備もしないで行くようなものといえば、いかに無謀なことかがお分かりになるでしょうか。

ですので必ず適切な勉強をしてから投資にのぞみましょう。

ネットの情報には注意が必要

今どきはネットから情報を得る人が増えています。ブログやSNSやYoutubeなど、実在の投資家が自分の成果を公開しながら解説しているものなどもあり、たしかに参考になるものもあります。

ただ、それと同時にネット上は「誰でも」「匿名で」書き込めるがゆえに出どころの怪しい情報や詐欺まがいの情報なども多いという印象です。

4章の暗号資産で損してしまったCさんなどはそのいい例でしょう。ネット、特にSNS上では、日々「成功した投資家」や「億り人」などと名乗る人々が得意げに儲かる投資の情報をアップしています。しかしここまで読んでくださったあなたはそのような情報がタダで手に入るということが無いことを分かっているはずです。

もし本当にそんなに簡単に儲かる情報であれば、不特定多数が見ているネット上に書き込むのではなく、自分たちで独り占めして儲けた方が効率が良いはずです。それをしないということは、手数料などで儲ける業者なのか、または初心者からお金を奪い取る業者であるという可能性があるのです。

また詐欺ではなくても、ネット上には情報が溢れすぎていて「迷子」になってしまうことがよく見受けられます。

これはネット上には素人、玄人、業者が自分たちに有利になる情報を発しており、初心者には正しい情報の判別ができない恐れがあるからです。当然ですが、ネットの情報であなたが損をしても、誰もその責任は取ってはくれません。ですのでネット上の情報は慎重に選ぶ必要があります。

投資はスクールで学ぶのが効率的!

投資を学ぶにはスクールを活用するのが効果的です。

スクールは投資を教えることに特化している分、初心者からでも分かりやすく体系的に教えてくれます。(もちろん優良なスクールである前提です)

スクールに入るメリットは以下のようなものでしょう。

メリット

- カリキュラムにそって効率的に学習できる

- 経験や実績のある講師から学ぶことができる

- 質問があれば講師やスタッフからのサポートが受けられる

- 生徒同士での交流ができるスクールだと、投資仲間ができる

- 時間とお金を出すことで自分自身へのコミットになる

このようにスクールには様々なメリットがあることが分かります。メリットに挙げたことが全部揃っていればベストですね。

それでは投資スクールのデメリットも見ていきましょう。

デメリット

- 結果が出なければ払い損になるリスクがある

- 講師や投資手法が自分とは合わないこともある

- サポートが良くないスクールもある

このような感じです。

デメリットを見て頂ければ分かるのですが、スクールが生徒のサポートやアフターケアにどれくらい積極的なのかはとても重要だと感じます。というのも私がよく聞く投資スクールの問題点として一番多いのが、

入校してみたらサポートがほとんど無かった

というものだからです。

そのような問題を回避するためには、希望のスクールがどれくらいサポート体制を整えているか、また、万が一合わないと感じた際には返金保証制度がしっかりとあるのか、などを確認しておくと良いでしょう。

投資スクール選びのポイントは?

では最後に、投資スクール選びのポイントをお伝えします。

投資のスクールはあなたの将来資産に大きな影響を与える可能性があるという点で非常に重要です。値段や見た目の印象だけで選ぶのではなく、しっかりリサーチした上で、ちゃんと相応の価値を提供してくれるスクールを探しましょう。

以下が私が考えるスクール選びのポイントです。

- 自分が学びたい投資ジャンルをカバーしている(例:株式投資、投資信託、不動産など)

- 運営元がちゃんとした会社である(業者でない、売り逃げする会社でない、など)

- 実績のある投資家が講師をしている

- サポート体制がしっかりしている

- 費用と授業内容のバランスが取れている(スクールにより、サポート期間が1ヶ月〜4年などバラツキがあります)

以上のようなポイントに留意して投資スクールを探しましょう。

様々なスクールが入校前のセミナーや講座を開いています。ほとんどの場合で無料〜数千円程度ですので、まずはお試しで体験してみると良いでしょう。

私たちゼロから始める投資アカデミーでは、無料の講座も運営しております。どなたでもご参加いただけますので、ぜひ下記からお気軽に参加してみてください。

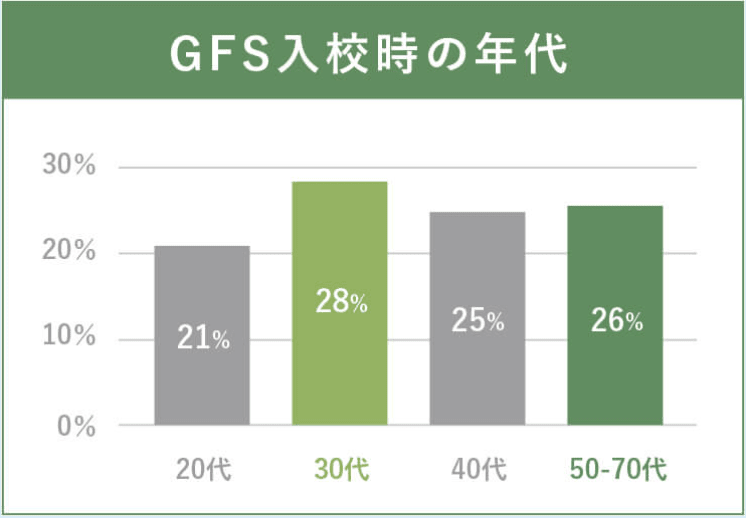

ちなみに、当社が運営するGFSでは、現在30代の方の入学が一番多くなっています。

ぜひ30代のうちから投資の勉強を始めることをオススメします!

30代資産形成に関するQ&A

ここでは30代資産形成に関する疑問についてお答えします。

- 30代で5000万の貯金がある割合は?

- 30代の資産の理想額はいくらですか?

30代で5000万の貯金がある割合は?

30代で資産が5000万円以上ある人の割合は非常に少ないです。マネーの研究室とサラリーマン父ちゃん、45歳で仕事辞めたるぞ!の記事によると

具体的には、30代で5000万円以上の資産を持つ人の割合は約1%とされています

30代で5000万円の貯金を持つ人の特徴

- 高級品に興味がない: 高級車やブランド品などの高額消費を避け、将来のために貯蓄と投資を重視する傾向があります。

- 健康志向: 健康や自己実現のために投資を惜しまないことが多く、これにより生産性が高まり、結果的に資産形成が進むことがあります。

- 価値観や生活スタイルの確立: 自分の目標や理念をしっかりと持ち、それに向かって努力し続ける姿勢が貫かれています。

資産形成の方法

- 分散投資: 銘柄や投資国だけでなく、資産クラス(株式、債券、不動産など)を幅広く分散することでリスクを分散し、安定した資産形成を目指します。

- 低コストのインデックスファンド: 株式や債券など各アセットクラスへの投資は、低コストのインデックスファンドで長期的に積立を行うことで、コストを抑えつつリターンを追求します。

- 堅実な金融商品の利用: より堅実に資産を運用したい場合は、個人向け国債や銀行の定期預金など、リスクが低い金融商品を活用します。

これらの戦略を取り入れることで、30代でも高額な資産を築くことが可能になります。ただし、これを達成するためには、早い段階からの計画的な資産運用と生活費の管理が必要です。

30代の資産の理想額はいくらですか?

1. 年収の2〜3倍

多くのファイナンシャルプランナーは、30代の資産目標として「年収の2〜3倍」を推奨しています。例えば、年収が500万円の場合、1000万円〜1500万円の資産を目指すことが理想とされています 。

2. 生活防衛資金の確保

資産形成の初期段階として、生活費の3〜6ヶ月分の緊急資金を確保することが重要です。これは、突発的な支出や失業などのリスクに備えるためです。

3. 退職金を考慮した長期的な貯蓄

30代では、老後の資産形成を考慮して、定期的に貯蓄や投資を行うことが推奨されます。日本の厚生労働省の調査によると、老後に必要な生活費は月々約22万円〜25万円と言われており、これに基づいて退職後の資産計画を立てることが重要です 。

4. 具体的な目標設定

以下は具体的な資産形成の目標例です:

- 緊急資金: 生活費の6ヶ月分(約100万円〜150万円)

- 中期的な目標: 住宅購入や子供の教育資金として、300万円〜500万円

- 長期的な目標: 老後資金として、1000万円以上を目指す

5. 資産運用の活用

NISAやiDeCoなどの税制優遇制度を活用することで、効率的に資産を増やすことができます。これらの制度を利用することで、長期的な資産形成が可能になります 。

30代の資産の理想額は、年収の2~3倍を目安に設定し、緊急資金、中期的な目標、長期的な目標を考慮しながら計画的に資産形成を進めることが重要です。資産運用や税制優遇制度を活用して、効率的に資産を増やすことを心がけましょう。

まとめ

それでは本記事のまとめを見ていきましょう。

30代が今すぐ資産形成を始めたほうが良い3つの理由

- 20代よりも資産形成に使えるお金が増える

- 40代や50代になるほど拠出金額のハードルが上がる

- 30代は人生の選択肢が多い年代である

“30代の資産形成 〜前準備の4ステップ〜

- ゴール金額を決める

- 現在の資産額を確認する

- 投資に使える金額を把握する

- 月々の収支を把握する

30代の資産形成にオススメ投資・3選

- オススメ1・積立投資(つみたてNISA)

- オススメ2・株式投資

- オススメ3・不動産投資

投資スクール選びのポイント

- 自分が学びたい投資ジャンルをカバーしている

- 運営元がちゃんとした会社である(業者でない等)

- 実績のある投資家が講師をしている

- サポート体制がしっかりしている

- 費用と授業内容のバランスが取れている