「株のプロって、どういう人たちのことなの?」

「そもそも株で生活できるの?」

「株のプロの投資法を知りたい」

こんな疑問を抱いたことがありませんか。

そんな疑問に対して、弊社の運営する投資スクール、GFS(通称GFS)社内の

・証券会社の元ディーラー、

・運用会社の元ファンドマネージャー、

・株の利益で生活している者や元ディーラーの筆者

これらの経験・知識を元に株のプロのリアル、儲けのヒントについて、お伝えします。

GFSでは外部講師の方々の中にもいわゆる億トレと呼ばれる株のプロが多数動画で講義をしています。

また、Q&Aでは筆者の知人で、資産を150億円まで増やした個人投資家の事例も記載しました。

この記事では、株のプロの実態や、株のプロが株でどう利益を出しているのか紹介していきたいと思います。

株のプロと一概に言っても、さまざまなタイプがあると思うので、この記事での株のプロの定義は下記の3つとしています。

投資家から預かった資金を株式市場などで運用する職業の人のこと

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

株のプロはどれだけ儲けるの?これが株のプロのリアル

この章では、3種類の株のプロの実態と儲け方について、解説しています。

具体的には、日々の時間的スケジュール、儲け方、年収について、ヒアリングや経験に基づき、説明しています。

これらを知ることで、どういう銘柄にどんなプロ達が取引にいるかをイメージしやすくなります。

それにより、「株のプロ達が多そう=その投資が簡単ではなさそう」など難易度を大まかに把握しやすくなります。

3種類の株のプロの実態について、それぞれがどれくらい稼ぐかなど、下記の表にまとめました。

| ファンドマネージャー | |

| 時間 | 7時台:出社、情報収集。 9時から15時:トレーダーにどの銘柄をいくら買うか、指示。 15時以降、ミーティング。 18-19時退社。 |

| 儲け方 | 主にアナリストレポート・セルサイドアナリストが催すセミナーを参考に中・大型株の銘柄を選定。 企業訪問や証券会社に連絡して情報を得ることもある。 |

| 年収 | 証券会社と同じで、サラリー体系は大手ほど高い。 概ね、700-1000万円台。 外資系運用会社にスカウトされると、年収は上がる傾向。 |

| ディーラー | |

| 時間 | 7時台:出社、情報収集。 8時台:朝会。寄り付き前の各銘柄の板を確認。 9時〜15時:昼休みを挟んで、売買。 15時〜16時:売買履歴などの報告、退社。 16時以降:その日のふりかえり、翌日の以降の銘柄確認や作戦検討。 |

| 儲け方 | 基本的に日計り(デイトレード)。 売買の数量に枠がある。翌営業日へのポジション持ち越しや空売りも枠が与えられる。 ディーラーによって、変動幅の大きい銘柄であれば、何でも売買する人、数十銘柄にしぼり、売買する人(筆者)、数銘柄のみ売買する人などスタイルは様々。 |

| 年収 | 数百万円から1億円以上もあり。 正社員ディーラー:固定給+ボーナス少。普通に異動もある。 契約ディーラー:固定給少+インセンティブ給。会社により、インセンティブはあげた利益の何割かなど。 事業主ディーラー:固定給なし、インセンティブのみ。事業主として、会社と契約し、会社資金を運用する。 |

| 個人投資家 | |

| 時間 | 7時台起床:材料など確認。 9時〜15時:開示資料など読み込み。値動き監視。注文すべき銘柄があれば、注文。 15時以降:開示資料など読み込み。その銘柄の業績や材料がどうなると、株価がどうなるか、検討。 |

| 儲け方 | デイトレから中長期投資まで様々。 中には株主優待で生活コストの一定部分をまかなうひともいる。 |

| 年収 | 年収ベースで、売買の頻度を減らして、100〜200万円位の人から、億単位まで様々。 筆者の知人の中では最も多いのは金融資産150億円。 |

それぞれ詳しく解説していきます。

1-1:ファンドマネージャーの実態とその儲け方

| ファンドマネージャー | |

| 時間 | 7時台:出社、情報収集。 9時から15時:トレーダーにどの銘柄をいくら買うか、指示。 15時以降、ミーティング。 18-19時退社。 |

| 儲け方 | 主にアナリストレポート・セルサイドアナリストが催すセミナーを参考に中・大型株の銘柄を選定。 企業訪問や証券会社に連絡して情報を得ることもある。 |

| 年収 | 証券会社と同じで、サラリー体系は大手ほど高い。 概ね、700-1000万円台。 外資系運用会社にスカウトされると、年収は上がる傾向。 |

ここではファンドマネージャーの実態と儲け方の主なポイントをまとめております。

GFS内の元ファンドマネージャーと筆者の知人を介して伺った、元ファンドマネージャーの声を元にまとめた内容は下記です。

②独立系の運用会社では業務時間の割合は約7割が社内運用報告とその対応、約3割が運用業務。

③独立系の運用会社での運用のやりがいは「クオンツ、アナリスト、自身の企業調査などあらゆるリソースをフル回転させて、よい銘柄を発掘すること」。

④両者ともに個人的な株の売買は禁止か、できても厳しい制限あり。

また、ファンドマネージャーの儲け方のポイントは下記です。。

②仕事の現場を見学など公開された情報以外からも投資のヒントを見つける。

1-2:ディーラーの実態とその儲け方

| ディーラー | |

| 時間 | 7時台:出社、情報収集。 8時台:朝会。寄り付き前の各銘柄の板を確認。 9時〜15時:昼休みを挟んで、売買。 15時〜16時:売買履歴などの報告、退社。 16時以降:その日のふりかえり、翌日の以降の銘柄確認や作戦検討。 |

| 儲け方 | 基本的に日計り(デイトレード)。 売買の数量に枠がある。翌営業日へのポジション持ち越しや空売りも枠が与えられる。 ディーラーによって、変動幅の大きい銘柄であれば、何でも売買する人、数十銘柄にしぼり、売買する人(筆者)、数銘柄のみ売買する人などスタイルは様々。 |

| 年収 | 数百万円から1億円以上もあり。 正社員ディーラー:固定給+ボーナス少。普通に異動もある。 契約ディーラー:固定給少+インセンティブ給。会社により、インセンティブはあげた利益の何割かなど。 事業主ディーラー:固定給なし、インセンティブのみ。事業主として、会社と契約し、会社資金を運用する。 |

ここではディーラーの実態と儲け方の主なポイントをまとめております。

ディーラーの実態の主なポイントは下記です。

GFS内の元証券ディーラーと筆者の知見を元にまとめました。

②契約ディーラー、事業主ディーラーの場合、年収億超えのケースもあり。

③個々人で採用する手法は異なる。

また、ディーラーの儲け方のポイントは下記です。

②翌営業日以降に持ち越してスイングトレードにする場合は需給や業績、全体の市況についても過去の事例を数多く検証し、判断に役立てることが重要。

1-3:個人投資家の実態とその儲け方

| 個人投資家 | |

| 時間 | 7時台起床:材料など確認。 9時〜15時:開示資料など読み込み。値動き監視。注文すべき銘柄があれば、注文。 15時以降:開示資料など読み込み。その銘柄の業績や材料がどうなると、株価がどうなるか、検討。 |

| 儲け方 | デイトレから中長期投資まで様々。 中には株主優待で生活コストの一定部分をまかなうひともいる。 |

| 年収 | 年収ベースで、売買の頻度を減らして、100〜200万円位の人から、億単位まで様々。 筆者の知人の中では最も多いのは金融資産150億円。 |

ここでは株で生活している個人投資家の実態と儲け方の主なポイントをまとめております。

個人投資家の実態の主なポイントは下記です。

GFS講師で億を稼いだ個人投資家や筆者の知人の声、筆者の経験等を元にまとめました。

②資金量、手法、相場状況など全てがマッチしない場合、余裕があれば、注文しなくてもよい(休むも相場)。

②ディーラーやファンドマネージャーと違い、売買に制約がない点を活かすのもあり。

累計で63万人以上が受講しています。受講された63万人からいただいた声を凝縮させて、株式投資で成功するために必要な内容を詰め込んだ講座内容になっています。

個人投資家に役立つ株のプロの儲けのヒント

この章では、ファンドマネージャー、証券ディーラー、株で生活している個人投資家から、

普通の個人投資家が株式投資をする上で役立つ儲けのポイントについて、解説しています。

デイトレから長期投資まで、株のプロのエッセンスも記載していますので、興味のある箇所を参考にして下さい。

2-1:ファンドマネージャーに学ぶ儲けのポイント

ここではファンドマネージャーの儲け方について、個人投資家が知っておくべきポイントを解説します。

ファンドマネージャーから学ぶ儲けのヒントは徹底した調査から洞察を得ることです。

ポイントになるのは下記の定量調査、定性調査です。

企業価値を算出し、その会社が割安かを定量的に判定。

実際の店舗や工場など現場を知る。

ファンドマネージャーは特に定性面について、対面、現場などで感じることができます。

このようなプロとわたりあうのは大変なため、その死角に個人投資家の儲けるヒントがあります。

よくある例は下記です。

①ファンドマネージャーが時価総額が低すぎて手を出せない小型株を投資対象にする

②仕事などで動向がよく分かる上場企業、消費者としてよく利用するサービス、店舗の上場企業を投資対象にする

昨年の筆者の個人的な経験ですが、当時、時価総額70億円台だったある小型株は時価総額以上の現金及び現金同等物を保有しており、例えて言うと、価格10万円のお財布に現金と現金に近いものが10万円分以上、入って売られているような状態でした。

利益水準も悪くなかったため、その後、その割安な状態が着目され、株価が約3割ほど上昇しました。

このように低時価総額の小型株の場合、その企業のポテンシャルを株価がまだ反映していない状態で投資できるチャンスがあります。

2-2:ディーラーに学ぶ儲けのポイント

ここではディーラーの儲け方について、個人投資家が知っておくべきポイントを解説します。

個人投資家に役立つディーラーから得られる主な儲けのヒントは下記です。

②銘柄リスト作成

①損切りの速さ

ディーラーは毎月一定程度の儲けを残さないとクビになります。

そのため、値動きが逆行したらはやめに損切りし、損小利大のトレードで儲けを増やします。

②銘柄リスト作成

儲けるためには準備(銘柄リスト)が大事になります。

銘柄リストはディーラー時代にも作成し、頭に入れておりました。

その理由の1つは、当時はたとえば、鉄鋼や自動車関連のA銘柄があがると同じ業種のB、C銘柄が上がる連動性がある程度あったためです。

これらを一瞬先回り売買をすることで、利益をあげることができました。

銘柄リストを作り、準備をすることで、より早い対応が可能になります。

下記はディーラー時代の経験などを元にしたデイトレ銘柄リスト作成対象の例です。

| 注目している業種で直近数営業日で上昇している株 |

| 直近で材料が出た株 |

| ティック更新数急増の株 |

| 銘柄が株式市場に公開されるIPO直後の株 |

| 大口に株価操作され、大きく変動しやすい株 |

なお、これらは非常に大きく変動しうる銘柄になります。

そのため、想定外に損するケースがあるので、注意が必要です。

個人投資家の方の場合、スプレッドシートや各証券の銘柄ウォッチ機能でリストが作成できます。

2-3:個人投資家に学ぶ儲けの主なポイント

ここでは株で生活している個人投資家の儲け方について、普通の投資家が知っておくべきポイントを解説します。

個人投資家から得られる主なヒントは下記です。

②中長期投資の場合、メインシナリオ、リスクシナリオを想定しておく

①短期売買の場合、板を録画

②中長期投資の場合、メインシナリオ、リスクシナリオを想定しておく

①短期売買の場合、板を録画、チャートをスクショ

デイトレなど短期売買をしたい場合は板の動きを録画しておくと役立ちます。

その理由として、上場直後のIPO銘柄やティックの更新回数が急増した銘柄は歩み値や板の厚さと値動きの特徴などがでることがあるためです。

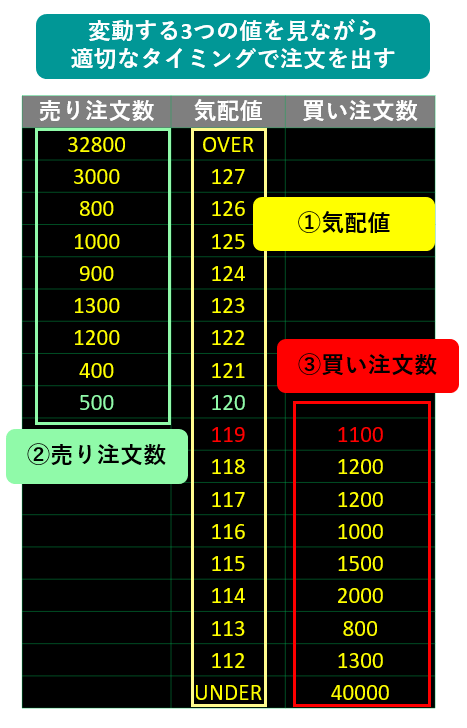

こちらが板のイメージ画像です。

こちらが板のイメージ画像です。

画面の録画方法については「パソコン 画面 録画」などで検索すると方法に関するサイトが出てきます。

筆者はmacユーザーのため、ショートカットキーで、「Command + Shift +5」を同時に押し、動画を収録しています。

なお、短期だけでなく、中長期投資でもおすすめですが、チャートなどをスクショし、業績、売買の根拠、自分の心理状態などとともに記録しておくととても良いです。

②中長期投資の場合、メインシナリオ、リスクシナリオを想定しておく

中長期で個別株の少数銘柄で集中投資をする場合であっても、「市場全体がこの先どうなるか?」のメインシナリオ、リスクシナリオなどは練っておくべきです。

中・大型株など景気敏感株は為替や金利などの影響を受ける場合があるためです。

また、それに伴い、そのシナリオに基づく銘柄リストを作成しておくことをおすすめします。

株のプロに関するQ&A

下記のQ&AではGFSの元証券ディーラー、GFSの社内講師の声やGFSの外部講師の億トレなど他の株のプロの声を元に構成しています。

主な内容の例として、専業の個人投資家になろうとしたきっかけ、専業になってもよい条件、投資手法の改善の実例などがあげられます。

興味のあるQ&Aがあれば、ぜひ確認して下さい。

Q:仕事をやめて、株のプロになりたいが、家族やパートナーをどう説得したら良い?

Q:株の利益だけで生活してもいい人はどういう人?

Q:収入源の分散についてはどう考えている?

Q:株で最低限いくら稼げばよい?

Q:周りの人に職業を聞かれた時はどうしている?

Q:株で儲からなくなった時のためにどんな備えをしている?

Q:自分の投資手法を日々どのように改善している?

Q:投資顧問やSNSを利用している?

Q:株のプロにはどうやって相談するの?

Q:仕事をやめて、株だけで生活しようとおもったきっかけは?

A:

GFSのある外部講師は下記の3つが株だけで生活しようと思ったきっかけとのことでした。

・自分の投資手法で運用成績の好調が持続していたこと

・異動先が社内で最も多忙な部署であり、投資する時間をつくれないと思ったため

・退職後2年以内であれば復職できる規定が勤務先にあったこと

株だけで生活するための重要な点として、

・自分の投資手法で良い実績があること、

・専業投資家になった後、うまく行かない場合のリスクヘッジができそうか

などがあげられます。

Q:仕事をやめて、株のプロになりたいが、家族やパートナーをどう説得したら良い?

A:

理想的な条件としては

・現在まできわめて好調な運用成績、かつ、今後、どのような相場状況でも再現性が高い

・すでに一生で必要な金額を得ている

・ローン負担のない持ち家

・扶養家族なしの独身

・支出が少ない

などがあげられます。

Q:株の利益だけで生活してもいい人はどういう人?

A:

基本的に難しい問題です。

考えられる説得材料として

・運用実績をあげる

・将来の生活にこまらないだけの資産を作る

・予想利回りをかなり厳しく見積もっても生活可能なシミュレーションをする

などありますが、そもそも仕事をやめたい理由をよく見極めた上で、話し合うべきだと思われます。

Q:収入源の分散についてはどう考えている?

A:

GFSに在籍する元証券ディーラーは株のみを収入源としていたとのことでした。

別のある元ディーラーは株のデイトレで億単位の資産を作った上で、債券や太陽光発電、小口不動産投資などで年およそ300万円前後の利子や賃料の収入をつくっておりました。

Q:株で最低限いくら稼げばよい?

A:

主に2点程検討すべきです。

・生活の資金

・もしもの際のリスクヘッジ=いざというときにいくら必要か

これらを算出し、逆算することが必要です。

Q:周りの人に職業を聞かれた時はどうしている?

A:

本記事の3つの株のプロのうち、下記は元証券ディーラーの例です。

元ディーラーで専業の個人投資家になる人は詮索されるのをいやがるなどの理由で職業を明確に伝えるのを避ける人が多いようです。

例えば、職業を聞かれる際に、ある元ディーラーは自由人と答えたり、別のある元ディーラーは物販などの自営業も並行して行なっていたため、職業を聞かれた時は「ECの物販関係」と言っていたそうです。

Q:株で儲からなくなった時のためにどんな備えをしている?

A:

こちらは人それぞれと言えます。

人によっては時間軸を変えた投資手法にチャレンジする方もいます。

あるトップクラスのデイトレーダーは日々デイトレをしつつ、中長期投資にも取り組み、上場企業の決算短信等開示情報を読み込んでいます。

また、別の事例では株以外の全く別の仕事に従事する方もおります。

筆者の知人の元証券ディーラーは株式投資のリスクヘッジとして、民泊や外国人観光客むけのツアーコンダクターのような仕事もしています。

Q:自分の投資手法を日々どのように改善している?

A:

手法により、改善の仕方は様々です。

筆者の知人の資産150億円を超えた個人投資家は当初はデイトレーダーでした。

ですが、勝てなくなり、将来の社会や業績の変化と株価の反応を想定して中長期投資をするスタイルに転向しました。

ほぼ1日中、上場企業の決算短信等開示情報すべてに目を通し、中長期での株価のストーリーをいくつも描いていました。

結果的に65万円が10年以上かけて、約150億円前後まで増加しました。

また、84歳にして、住友金属鉱山への投資で200億円以上の利益確定をした是川銀蔵氏は日経新聞の読み込みと日経平均等の指標価格やメモを50年以上毎日欠かしませんでした。

市場の変動を記事のメモや価格の数字で定点観測することで、気づきを得られたのだと思われます。

Q:投資顧問やSNSを利用している?

A:

ほとんどの株のプロは投資顧問のようなサービスは利用していません。

全てとは言いませんが、中には過去に相場操縦により、金融庁の勧告を受けた事例などがあるためです。

情報収集は「日経新聞」と「会社四季報」だけという株のプロもいますが、TwitterなどSNSをフル活用し、情報を収集している方もいます。

しかし、実際に投資をしていないバーチャル投資家もSNSにいる点は注意が必要です。

Q:株のプロにはどうやって相談するの?

A:

結論から先にいうと、SNSなどで安易に株のプロを探して相談するのはあまりおすすめしません。

その理由として、投資関連のSNSには虚偽や、保有株を売り抜けたいために過剰に期待を煽る投稿、高額の商材誘導、詐欺や出資法、金商法など各法律に反するものがあるためです。

投稿内容の事実を検証するなどをした上で、自分で信頼できる方を見つけるためには投稿内容の検証やご自身の投資リテラシー向上、学び、考え続ける意欲が重要です。

GFSには実際に証券会社で長年ディーラーとして生き残ってきた講師や億トレの外部講師もおりますが、どんな講義であれ、自分のプラスにするには、常に学び、考え続ける意欲が重要です。

まとめ

1-2:ファンドマネージャーの実態とその儲け方

1-3:ディーラーの実態とその儲け方

1-4:個人投資家の実態とその儲け方

2-2:ディーラーに学ぶ儲けのポイント

2-2:個人投資家に学ぶ儲けの主なポイント

Q:仕事をやめて、株のプロになりたいが、家族やパートナーをどう説得したら良い?

Q:株の利益だけで生活してもいい人はどういう人?

Q:収入源の分散についてはどう考えている?

Q:株で最低限いくら稼げばよい?

Q:周りの人に職業を聞かれた時はどうしている?

Q:株で儲からなくなった時のためにどんな備えをしている?

Q:自分の投資手法を日々どのように改善している?

Q:投資顧問やSNSを利用している?

Q:株のプロにはどうやって相談するの?