不動産で資産形成ができるって聞くんだけど、ホントのとこどうなの?

不動産は資産形成に良いものだよ。ただし、業者の言いなりに投資するのはとても危険だから注意して!

そのためには知識が必要。不動産投資の勉強法の記事もあるから参考にしてください。

あなたは不動産で資産形成を検討したことがあるでしょうか?

不動産投資は人によっては、非常に有効な資産形成の手段になります。

いま、テレビでも「正直不動産」というドラマが話題になるぐらい、不動産投資は注目を集めています。

しかし、「無知な一般人を不動産業者が喰い物にしている」など、怖いイメージを持っている人も多いのではないでしょうか?

この記事では、民泊、ボロ戸建て、海外不動産など、様々な不動産投資に挑戦してきた著者が、不動産投資での資産形成を検討している方に向けて、主に以下を解説していきます。

・不動産投資のメリット

・不動産投資のタイプ

・あなたに合った不動産タイプ

・不動産で失敗する事例

この記事を読み終わる頃には、あなたが怖い不動産業者に騙される確率は格段に減り、不動産での資産形成を成功するヒントが得られるでしょう。

まだ初心者の方は、ぜひ今回の記事を参考にして頂ければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

1章.不動産投資が資産形成にオススメな5つの理由

まずは、なぜ不動産投資が資産形成にオススメできるのかを解説します。

不動産にはたくさんのメリットがあるのですが、特に多くの人に当てはまるであろう5つに絞ってご紹介しています。

【不動産投資がオススメな5つの理由】

① 少ない資金で大きな資産になる(レバレッジ効果)

② 時間と手間いらず

③ 節税になる

④ 生命保険の代わりになる

⑤ 副業規定に引っかからない

少ない資金で大きな資産になる(レバレッジ効果)

不動産投資が株式や債券の投資と決定的に違うこと、それは「ローンを使って投資ができる」ことです。

不動産投資が株式や債券の投資と決定的に違うこと、それは「ローンを使って投資ができる」ことです。

ローンを使うと、少ない資金で大きな不動産が買える=レバレッジ効果が働くのです。

でもローン=借金でしょ?なんか危なくない?

そう思う方も多いでしょうが、不動産は慎重に選べば価値がゼロになるということはほぼありません。会社が破綻すれば「ほぼ紙クズ」になってしまう株式とはここが決定的に違います。全ての人間は土地と建物(=不動産)で生活しなければならないからです。

この原則を理解すると、銀行(金融機関)が不動産には積極的にお金を貸してくれる理由も分かります。

不動産には担保価値があるので、銀行からすれば「いざとなれば、担保の不動産を売って借金回収できる」と考えられます。

でも、ローンを使うこと(レバレッジ)の何がそんなに良いのさ?

ローンを使うと資金に対しての利回りが格段に上がるんだよ!

ではそれを解説します。下の図をご覧ください。

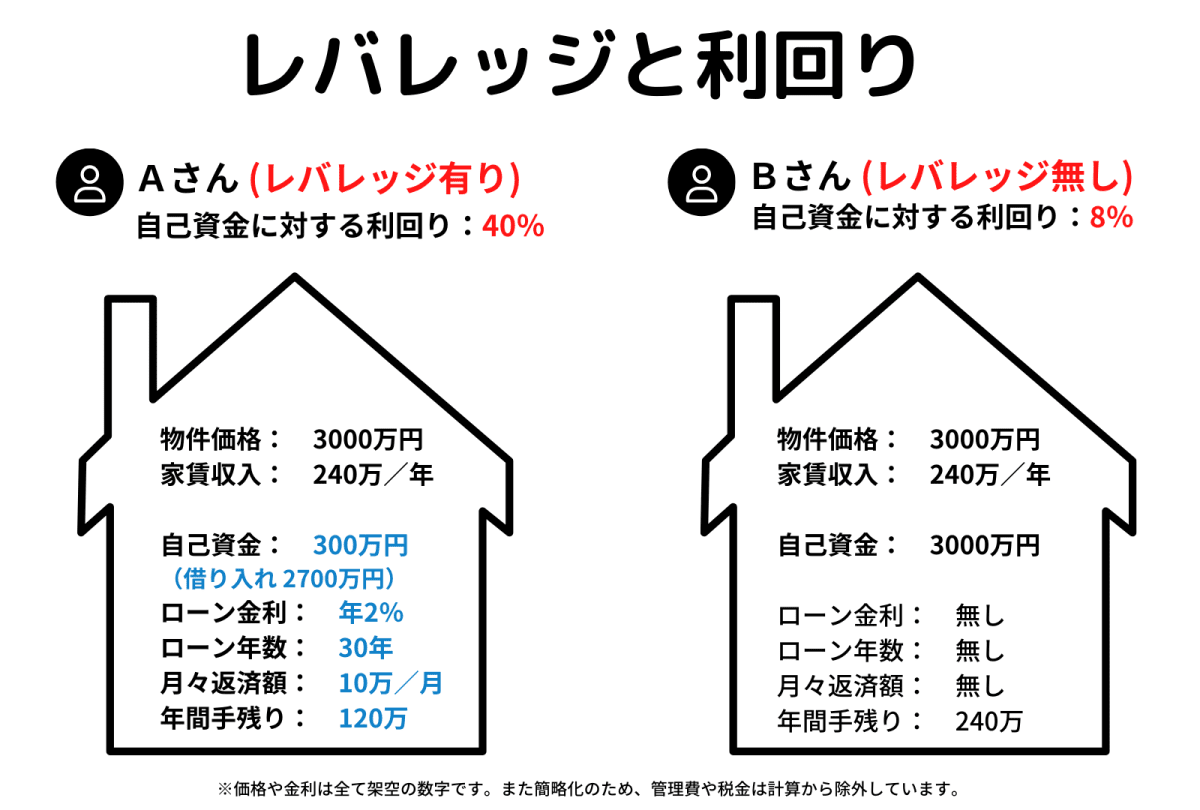

この図は、不動産投資家のAさん(レバレッジ有り)とBさん(レバレッジ無し)を比べたものです。

AさんとBさんの違いは「自己資金」の金額だけで、物件は「同じ価格」 & 「同じ家賃収入」であることにご注目ください

↓

同じ物件なのに、レバレッジをかけたAさんの方が利回りがすごく高いね!

そうなんだよ。Aさんは、年間手残りこそBさんよりも少ないけど、そもそも出した自己資金が10分の1だからね

Aさんが同じような物件をもう1つ、2つと買い増せば、年間手残りもBさんを超えちゃうね!

このように、ローン(レバレッジ)を利用することで、少ない資金で将来的には大きな資産が築けることがお分かり頂けたかと思います。

しかし、もちろんメリットばかりではなく、デメリットもあります。

不動産投資では、以下のようなリスクも起こります。

・将来の金利変動

・家賃減少

・空室が続く

・修繕やトラブル等による思わぬ出費

今回は計算をシンプルにするために省きました。しかし実際には上記のようなことが起こり得ます。

このような不動産のリスクについては、後の章でより詳しく解説していきます。

時間と手間いらず

不動産投資は、比較的、時間と手間がかかりにくいと言われています。

例えば株式投資をイメージしてください。週に1回ぐらい株価をチェックするのが普通でしょう。

ところが不動産投資では、収益が家賃であるため、株式ほど手間がかかりません。

家は一度住んだら、数年〜数十年は引っ越さないもんね♫

もちろん、不動産投資でも日々の業務がゼロというわけではありません。

不動産投資での業務としては:

・アパート共用部の掃除

・備品のメンテナンス

・家賃の回収

・賃貸募集

などの細かい作業が定期的に発生するので、自主管理すれば、これらの業務で忙しくなるでしょう。

しかし不動産投資において、投資家の多くは管理会社に管理費を払って任せることができます。管理費は家賃の5%ぐらいが相場といわれています。

これなら普段は忙しいサラリーマンや主婦にも手掛けることができますね!

節税になる

不動産投資は節税対策にもなります。

この記事では、不動産における代表的な節税方法を3つご紹介します。

【不動産投資による3つの節税】

① 住宅ローン控除による節税

② 損益通算による給与所得の節税

③ 相続税対策による節税

では、それぞれを見ていきましょう。

まず最初は、1番利用者の多そうな「住宅ローン」を活用した節税です。

① 住宅ローン控除による節税

住宅を購入する際にローンを組むと使える「住宅ローン控除」

住宅を購入する際にローンを組むと使える「住宅ローン控除」

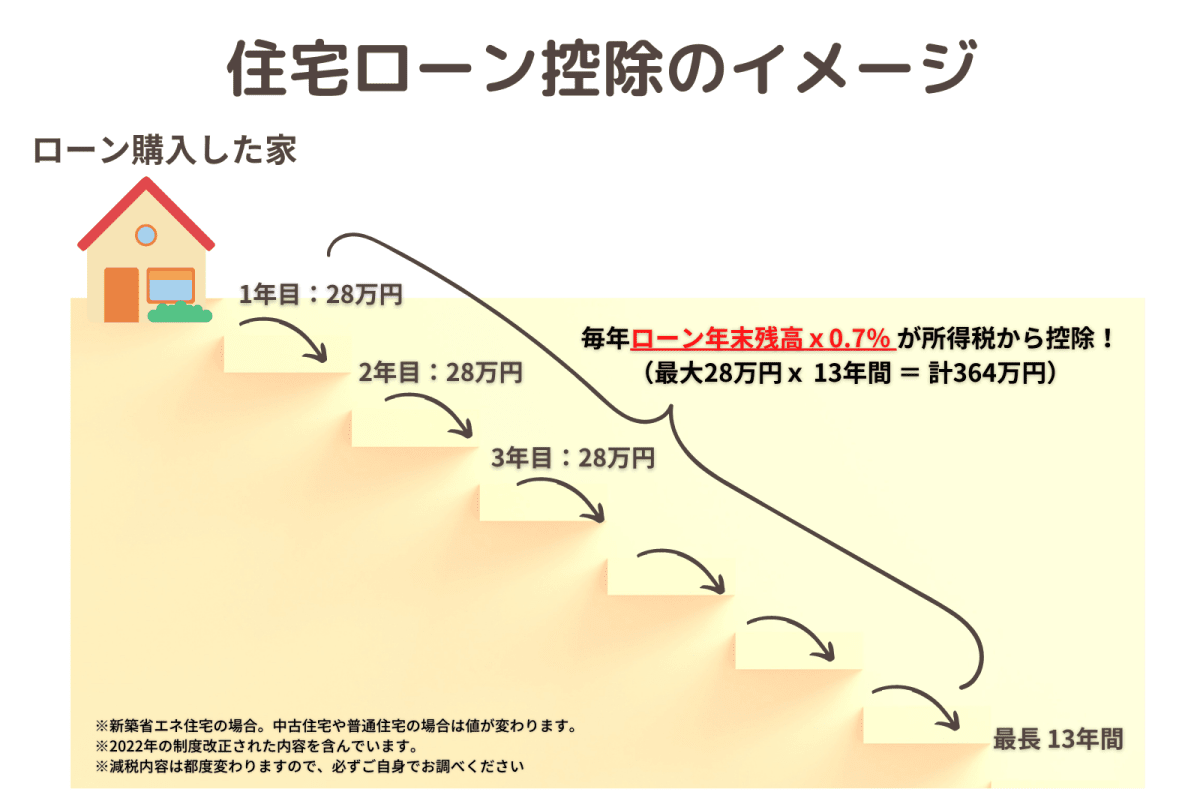

「住宅ローン控除(減税)」は毎年の所得税から一定額を控除(=割引)してくれる制度です。

住宅ローンは住宅購入の際に使うローンのことで、利用者の多くがこの控除の対象になります。

どれぐらいの額が引かれるかというと、時期と物件にもよりますが、新築住宅の場合は「年末時点の住宅ローン残高 x 0.7%」が入居時から13年間に渡って控除されます。

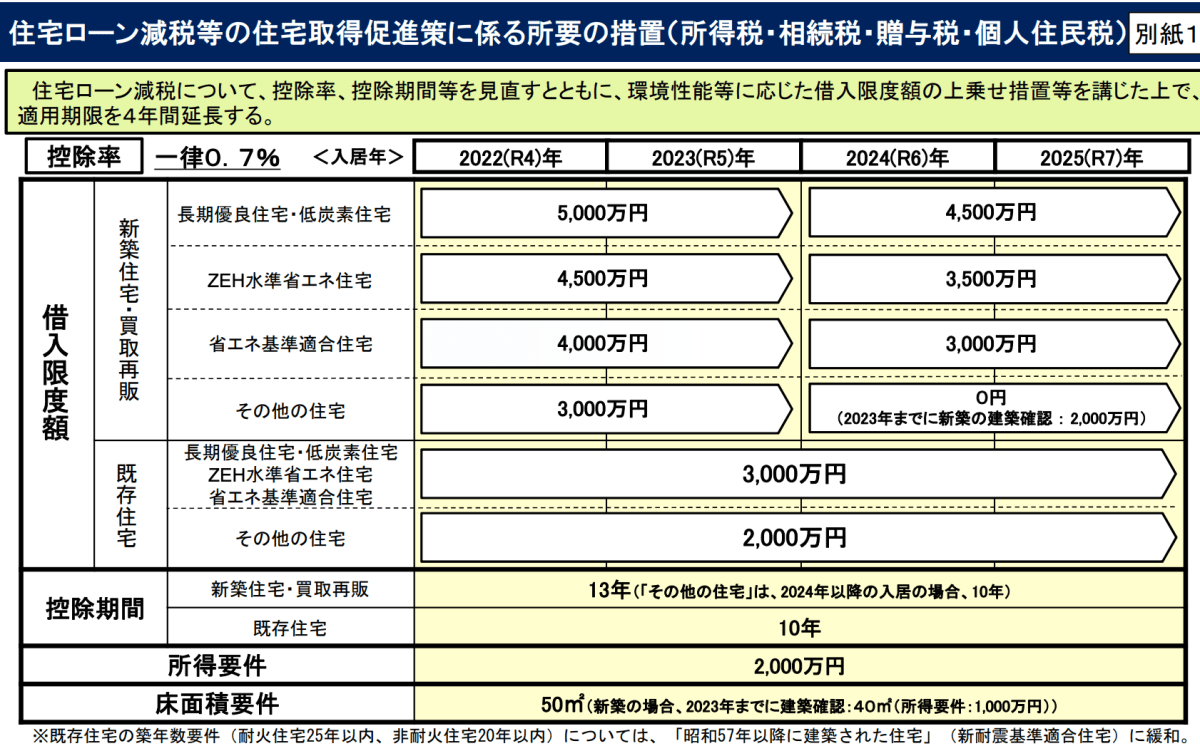

「ローン残高」の上限額は、住宅の省エネ基準によって変わり、環境に優しい住宅ほど、多くの優遇措置が与えられています。

例えば:

・普通の住宅(新築): 3000万円(=控除額 21万円/年)x13年

・省エネ基準適合住宅(新築): 4000万円(=控除額 28万円/年)x13年

・普通の既存住宅(既存=中古):2000万円(=控除額 14万円/年)x10年

といった感じです。詳細は、以下の資料をご覧ください。

出典: 国土交通省のサイト

中古住宅は10年しか対象じゃないんだね。それにしても2022〜2023年は随分と減税に優遇があるね!

この2023年までの優遇措置はコロナの影響を考慮したのだと言われているよ

ご覧の通り、住宅ローン減税は、家の種類、所得、購入年度によって金額や年数がかなり変わります。

実際に家を購入する際には、その時点での基準をしっかりチェックすることをお忘れなく!

② 損益通算による給与所得の節税

不動産投資の赤字を給与等と損益通算することによって、節税ができます。

簡単に説明すると、以下のようになります。

給与所得2000万円の人の場合:

給与2000万円 ー 不動産赤字800万円 = 課税所得 1200万円

投資で得したいのに、赤字を出したらダメじゃん!

不動産投資では、減価償却などをうまく使って、実際の赤字じゃなくて、会計上の赤字が出せることがあるんだよ

そもそも不動産投資の所得は、

家賃収入 ー 必要経費 = 不動産所得

で求められます。

この必要経費の内訳は:

・諸々の手数料

・修繕やリフォーム費用

・ローン返済の利息

・各種保険料

・税金

などです。

しかし、これらの経費のうち「現金の支出を伴わない」ものがあります。

それが減価償却費。

減価償却費とは、一定割合で建物・設備の劣化を経費計上することです。

アパートなどの建物は、毎年少しずつ古くなっていき、いつか価値がゼロになりますね。この「価値ゼロまでの期間」を耐用年数といい、その耐用年数の期間で段々と価値を減少させていく(経費にする)ことができるのです。

つまり、減価償却費は実際には支出をしていないのに所得から差し引けるありがたい経費なのです。

ただし節税に関しては、必ず税理士などのプロに相談してね!

③ 相続税対策による節税

不動産は相続税対策による節税にも使えます。

不動産を使った相続税対策としてよく知られているのは以下の2つです。

【不動産を使った相続税対策の例】

・路線価と実勢価格の差を利用した節税(通称:タワマン節税)

・小規模宅地等の特例

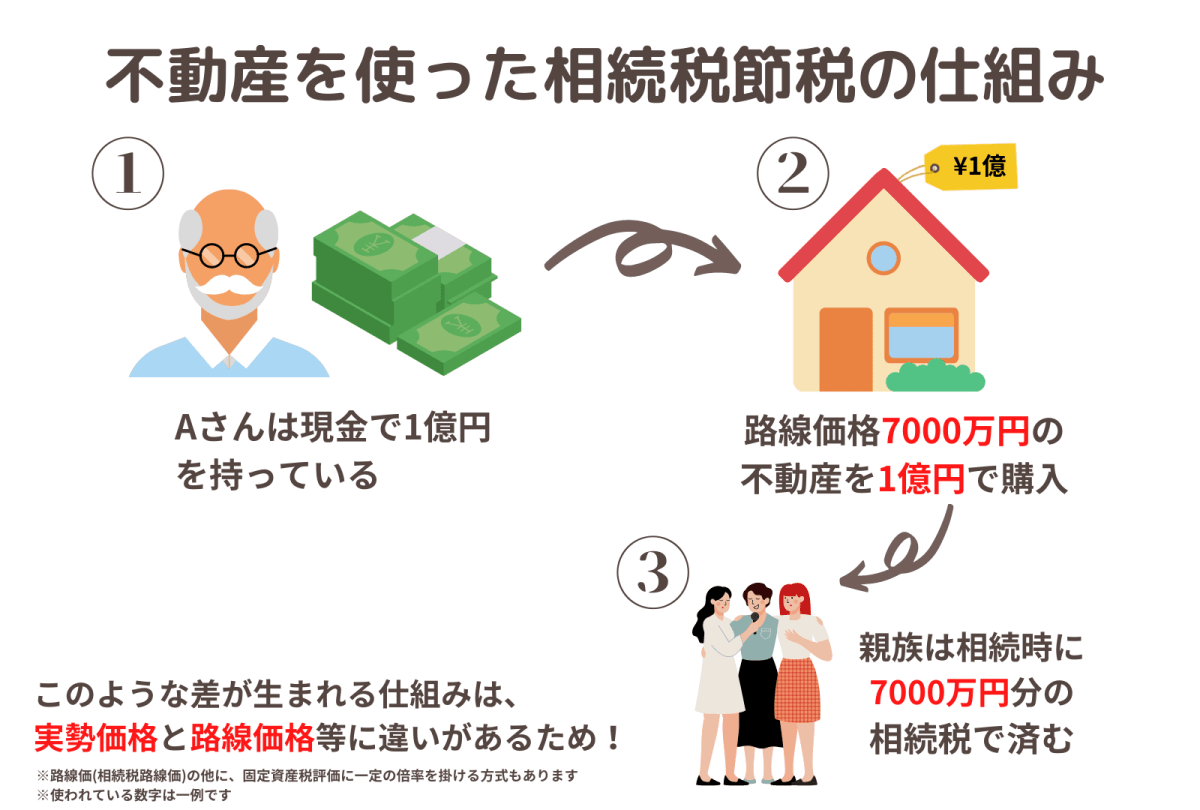

今回は1つ目の、路線価と実勢価格の差を利用した節税(タワマン節税)について解説します。

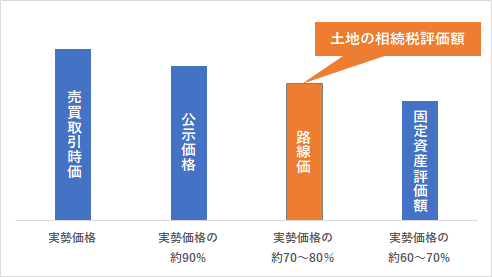

まずは下の図をご覧ください。

この例では、資産家Aさんの現金1億円が、不動産を買うことで7000万円に圧縮されています。

なぜこのような違いが生まれるのでしょうか?

今回、不動産の評価の指標となっている「路線価」(相続税路線価とも)は、実勢価格のおおよそ7割〜8割程度だからです。

出典: 大東建託

そして、この路線価と実勢価格の「乖離」を利用した節税が注目されたのです。

それが「タワマン節税」です、。

マンション、特に眺望の良いタワーマンションは、1階でも最上階でも路線価上は差が無く、しかし、実勢価格では最上階の方がずっと高い=「価格の乖離が大きい」が有名でした。

たとえば、路線価3000万円のタワーマンションを1億円で買えば、資産を3分の1に圧縮できてしまうわけです。これが「タワマン節税」の大まかな仕組みです。

というわけで、一時期はこの差を利用して相続税を圧縮しようとする資産家が相次ぎました。

この「価格の歪み」は平成29年の税制改正で是正され、以前ほど大胆な節税はしにくくなりました。

また2022年には、青森県の資産家の親族が、この節税スキームを使って相続税ゼロで申告したところ税務署から3億円の追徴課税を受け、最高裁まで争いました。しかし判決は覆らず、税務署が勝訴となりました。

こういった節税をするにしても「やり過ぎは禁物」ということなのでしょう。

また、税制は年ごとに改正されますので、節税目的で不動産を購入する際は慎重かつプロのアドバイスに従うことをオススメします。

生命保険の代わりになる

不動産投資が生命保険の代わりになる場合があります。

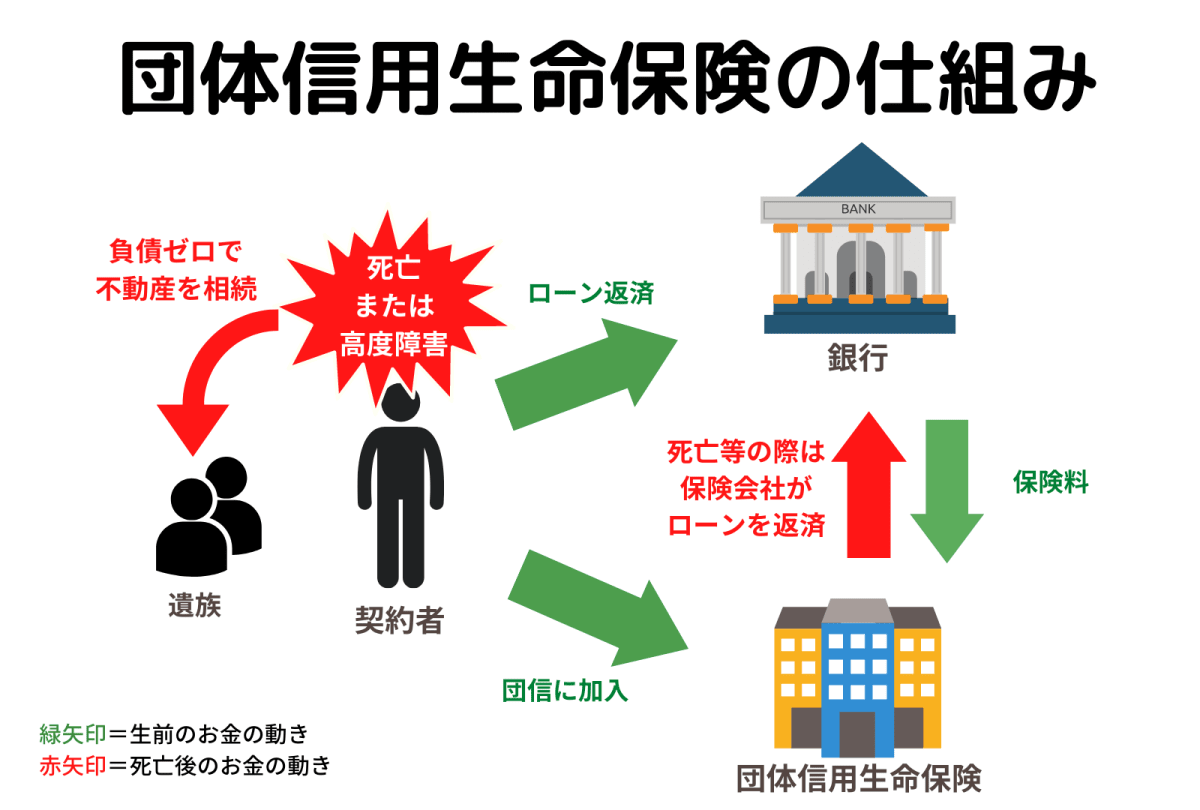

不動産が保険代わりになる代表的な例としては、団体信用生命保険(通称:団信)があります。

団体信用生命保険は、「住宅ローン」や「投資用ローン」で不動産を購入した際に加入できる生命保険の一種です。

万が一ローン契約者が死亡すると、保険会社がローンを貸し付けていた銀行に全額返済してくれます。こうすることで、契約者の遺族は負債のない不動産を相続することができます。

下の図もご参考ください。・

「負債ゼロ」の不動産を相続した遺族は:

・家賃収入をまるまる生活費として受け取る

・不動産を売却し数千万円の現金を得る

などの選択ができます。

いずれにせよ数千万の物件が手に入れば、しばらくは生活を維持していくことができるでしょう。これが生命保険的な役割になる理由です。

ただし、もちろん注意点もあります。

それは、所有不動産の価値が将来ずっと保証されるわけではない、ということ。

例えば、現在3000万円の不動産でも、30年後の価値は1500万円になっている可能性はあるのです。

日本は人口減少社会に突入していますので、場所や物件の選定に注意を払う必要があるでしょう。

やはり、将来の資産価値も求めるなら、物件は3大都市圏の都心の便利なエリアに絞るほうが無難だと言えそうです。

副業規定に引っかからない

不動産投資は、副業規定に引っかかる可能性が低いのも魅力です。

なぜなら、不動産には他の副業とは一線を画す特徴があるからです。

【不動産投資が副業規定に引っかかりにくい理由】

・副業というよりは「資産運用」であること

・相続などで引き継ぐケースも多いこと

・本業に支障が出にくいこと

そもそも副業の自由は憲法で認められた権利だぞ!

そもそもカブがどうやって定職に就いたの?

ただし、例外もあります

以下のようなケースは、副業扱いになる可能性があります。

【不動産投資が副業になる可能性があるケース】

・事業規模(5棟10室以上)になる場合

・金融機関勤めや公務員の場合

事業規模(5棟10室以上)になる場合

「5棟10室」が、不動産投資が「事業規模」だとみなされるボーダーラインだとされています。事業規模ですから当然副業にも該当します。

公務員の場合は、さらに「年500万円以上」の家賃収入を得ると副業扱いなるとされています。これは一般サラリーマンよりも厳しい制約です。

500万の「利益」ではなく「売上」という点にも注意しましょう。

金融機関勤めや公務員の場合

金融機関勤めや公務員の方は、一般の会社員よりも注意が必要です。

不動産投資と「銀行融資」は切っても切り離せませんから、人によっては利益相反になってしまいます。

公務員の場合も、国家公務員法により厳しい副業規定が定められています。

投資を始める前に職場に相談することをオススメします。

2章 これだけは知っておきたい!不動産投資の4タイプ

不動産投資にはたくさんの種類がありますが、本記事では不動産投資の知識ゼロの方でも「最低限これだけは知っておいて欲しい」不動産投資のタイプをご紹介します。

【不動産投資の4タイプ】

・リート(J-REIT)

・ワンルームマンション(区分)

・一棟アパート

・戸建て

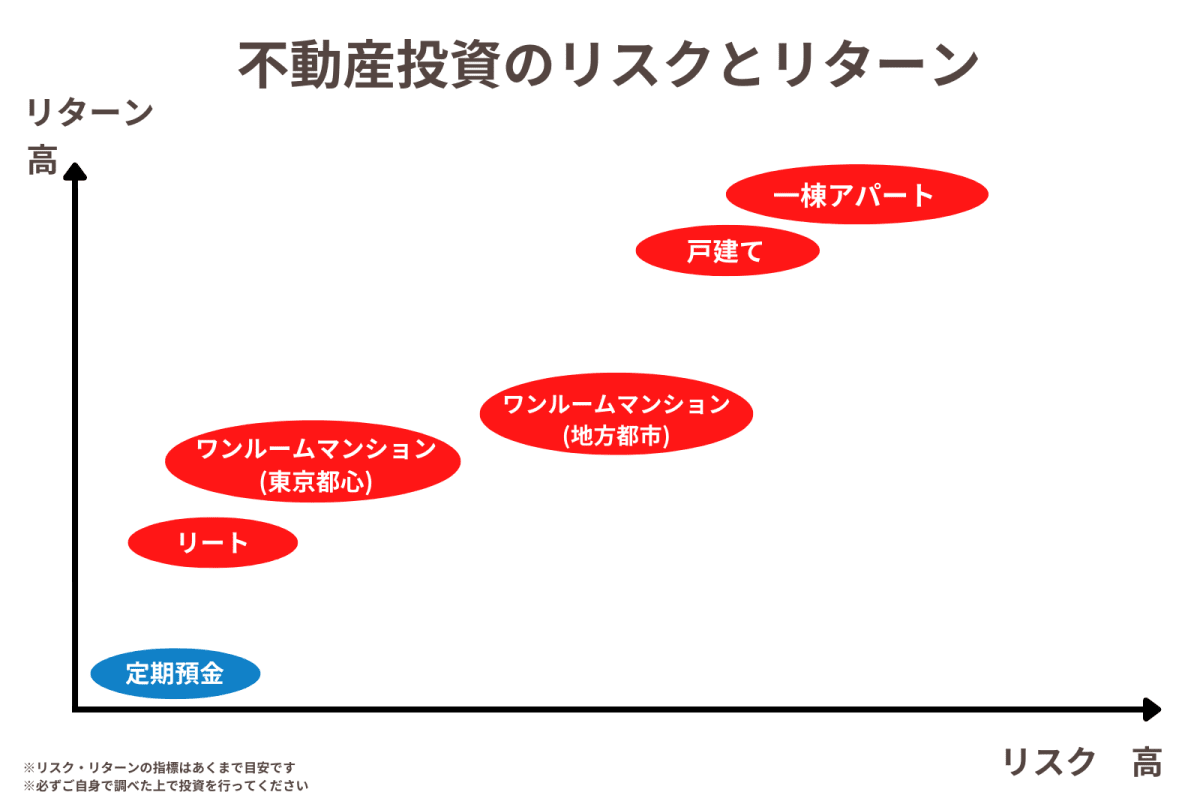

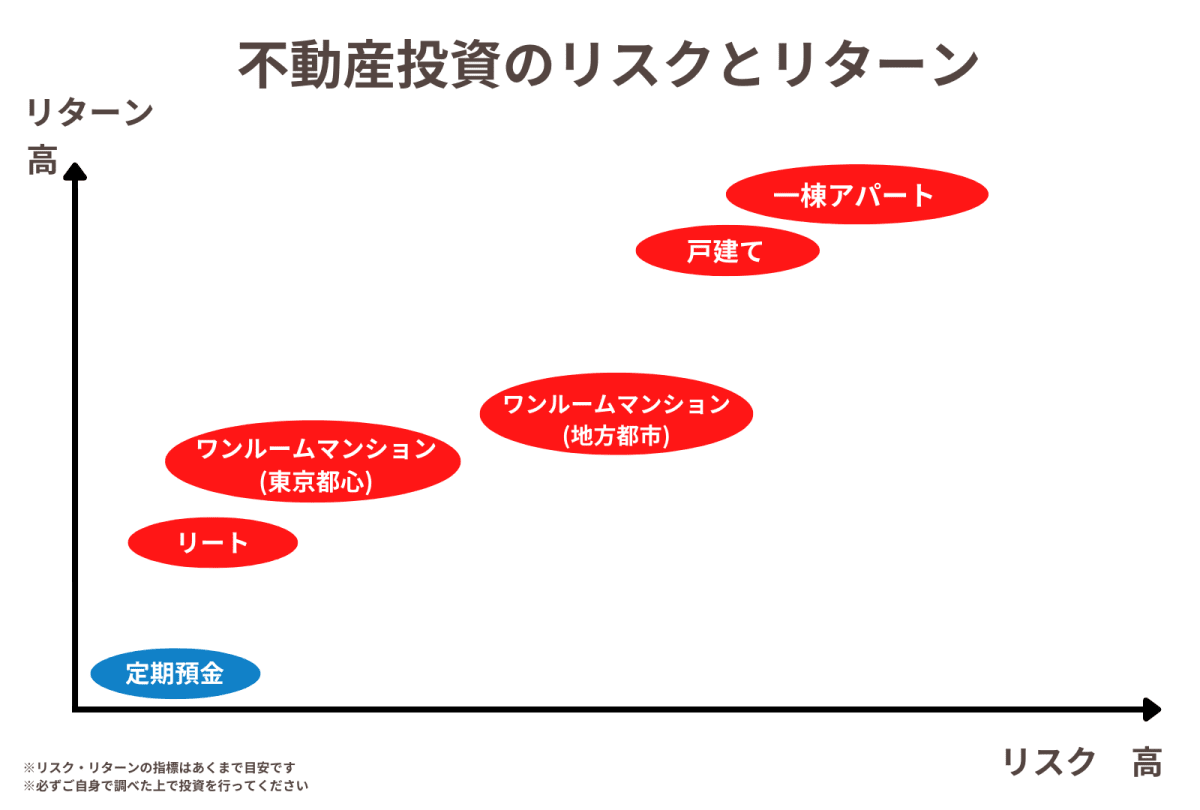

投資の世界では、不動産投資=「ミドルリスク・ミドルリターン」だと言われています。

定期預金よりは「ハイリスク・ハイリターン」ですが、FX投資や株式投資などよりは「ローリスク・ローリターン」だからです。

では、それぞれの不動産投資のタイプについて見ていきます。

リート(J-REIT)

メリット:

・数万円〜 の小口で買える

・流動性が高いのでいつでも売り買いができる

・3〜4%の安定配当が狙える

デメリット:

・景気次第では暴落することがある

・融資(ローン)が使えない

リートは不動産を証券化したもので、1口単位で投資ができます。

安ければ数万円から投資ができるので、大きな資産がなくても投資できるのが最大の魅力です。証券市場に上場していることから、証券会社で気軽に購入することができ、流動性も抜群です。

利回りは年3〜4%ぐらいが多く、株式投資よりも「安定配当」を求める方に向いています。

リートのデメリットは、株式相場の暴落に価格が左右されることがあり、短期的に大きく値下がることがあることです。しかし、大金を投入せずとも不動産投資ができるという点では、ローリスク・ローリターンな投資と言えます。

ワンルームマンション(区分)

メリット:

・都心が多いので、資産性が高い

・融資が出やすい

・管理の手間が少ない

・比較的流動性が高い

・建物価格が高ければ、節税に活用できる

デメリット:

・利回りは高くない

・空室リスクや家賃下落リスクがある

・改修などの際、他オーナーの許可が必要になる

・金利上昇リスクがある(融資利用の場合)

ワンルームマンション投資(「区分マンション投資」とも)は、都心などの大規模なマンションの一室(ワンルーム)に投資する手法です。

ここ10年ほど、東京を中心に、都市部のマンション価格は値上がっています。今後も若い単身世帯や、外国人労働者の流入などを考えれば、3大都市圏の都心部に不動産を持つことは有効な選択肢だと考えられます。

また上場企業勤めなど(いわゆる高属性)であれば銀行の融資も出やすく、さらに頭金ゼロで投資できることもあるため、物件によっては数十万円の手出しだけで済むことさえあります。これは貯金の少ない世帯にとっては大きなメリットです。

さらに、ワンルームは任せられる管理会社の選択肢が多いです。つまり管理の手間が省き易いということです。

またワンルームは売却も比較的スムーズなことが多い(=流動性が高い)ため、4タイプの中では、ローリスク・ローリターンだと言えます。

一棟アパート

メリット:

・場所によって高い利回り

・空室リスクを分散できる

・老朽化しても、土地が資産として残る

・建物価格が高ければ、節税に活用できる

デメリット:

・頭金(1〜2割)など、ある程度の持ち金が要る

・大きな修繕コストが掛かることがある

・物件によっては空室リスクがある

一棟アパート投資は、上述のワンルーム投資より大きなリターンを狙いたい投資家向けだと言えます。

一棟アパートは、立地が郊外や地方になることが多いため、投資額に対するリターンは高くなります。このため、月々のキャッシュフロー(=現金の入り)をプラスで回しやすくなります。

また、アパートは6戸〜8戸ぐらいが普通なので、仮に1戸空室が出たとしても、いきなり収入がゼロになることはありません。不動産の空室リスクを分散できるメリットがあります。

一棟アパートのデメリットは:

・1〜2割の手出しを求める金融機関が多く、準備すべき金額が大きい

・空室ばかりになれば、収支が大きくマイナスになる

ことです。

一棟アパート投資は、4タイプの中ではハイリスク・ハイリターンに属すると言えます。

しかし、正しい知識と戦略を持てば、リスクを抑えることは充分に可能です。

戸建て

メリット:

・高い利回り(築古の場合)

・価格が安いので、現金でも買いやすい

・都市部ならば、土地に資産性がある

・テナントが長期入居することが多い

デメリット:

・融資が出る物件は絞られる(投資用の場合)

・修繕や管理に手間がかかることがある

・場所によっては、長期空室リスクがある

戸建て投資は、一戸一戸で個性も違う(=物件の質に左右される )ため、アパートと同じく玄人向きの投資だと言えます。

ちなみに「戸建て投資」と言う場合には「築古」を指す場合がほとんどです。新築の戸建て投資は利回りが低過ぎるため、自分が住むのは別として、投資としての旨味は少ないのです。

戸建て投資は、不動産を選別する目、大家経験、そして手間や努力が求められることが多いです。

しかしその反面、築古であれば価格も安く、利回りは高くなります。特に、地方に行けば数百万円などで買える戸建ても多数存在します。そういった物件をリフォームやリノベーションして安く貸し出すことで高い利回りが取れるのです。

戸建ての別のメリットとして、テナントの粘性が高い(=長期間に渡って入居し続けてくれる)のも特徴です。

なぜかというと、戸建ての場合は:

・収納が多いので、荷物が多い入居者は引っ越しずらい

・ペットを飼いやすい

・騒音の問題が起きにくい

などの特徴があるためです。

このように「うまくハマれば安定高利回り!」の戸建て投資ですが、やはり玄人向きの投資ではあるので、不動産投資としてはハイリスク・ハイリターンな部類だと言えるでしょう。

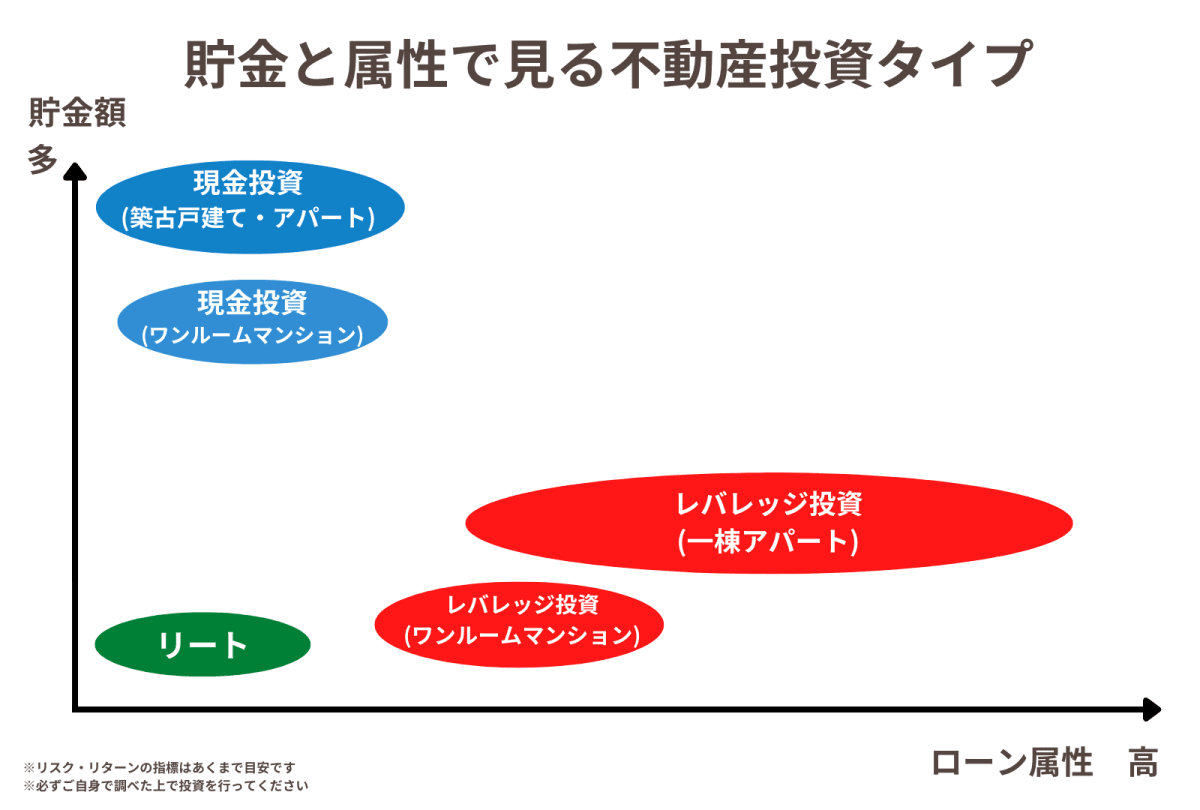

3章 あなたに合う不動産投資タイプはどれ?

この章では、たくさん種類がある不動産投資の中から、あなたに合う不動産投資を探すヒントをお伝えします。

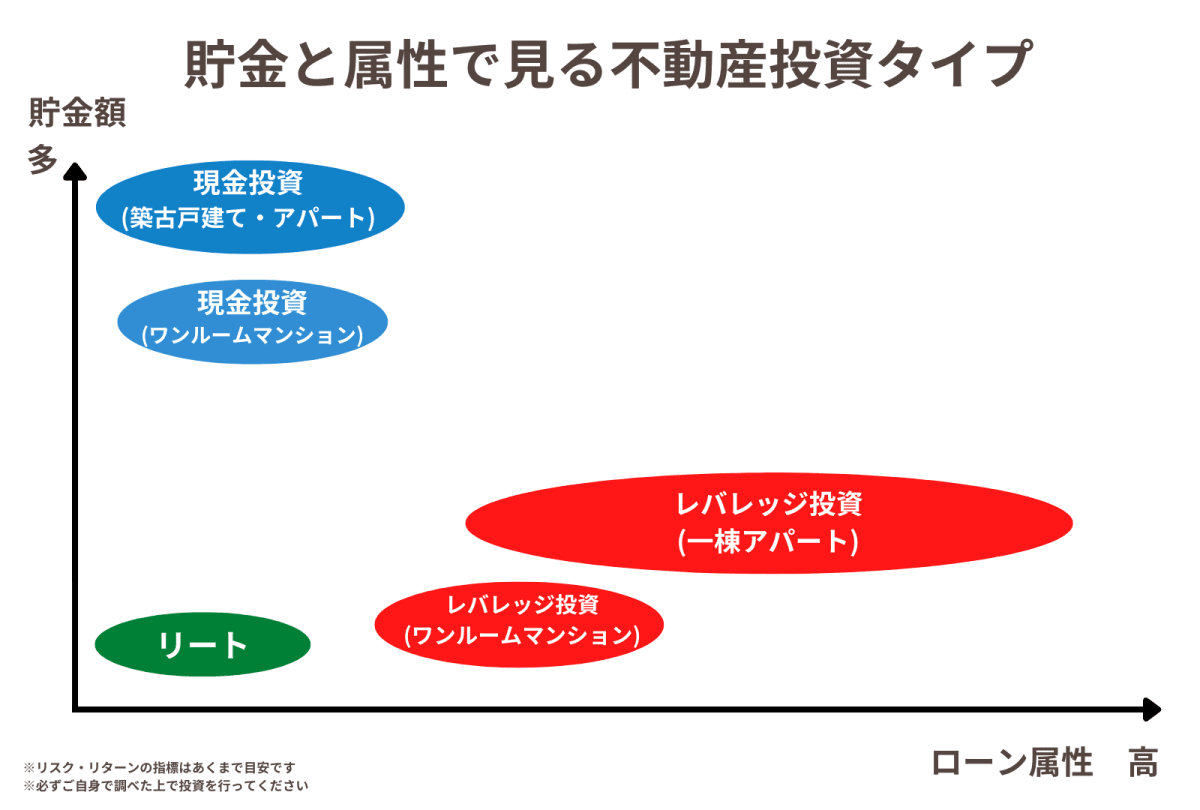

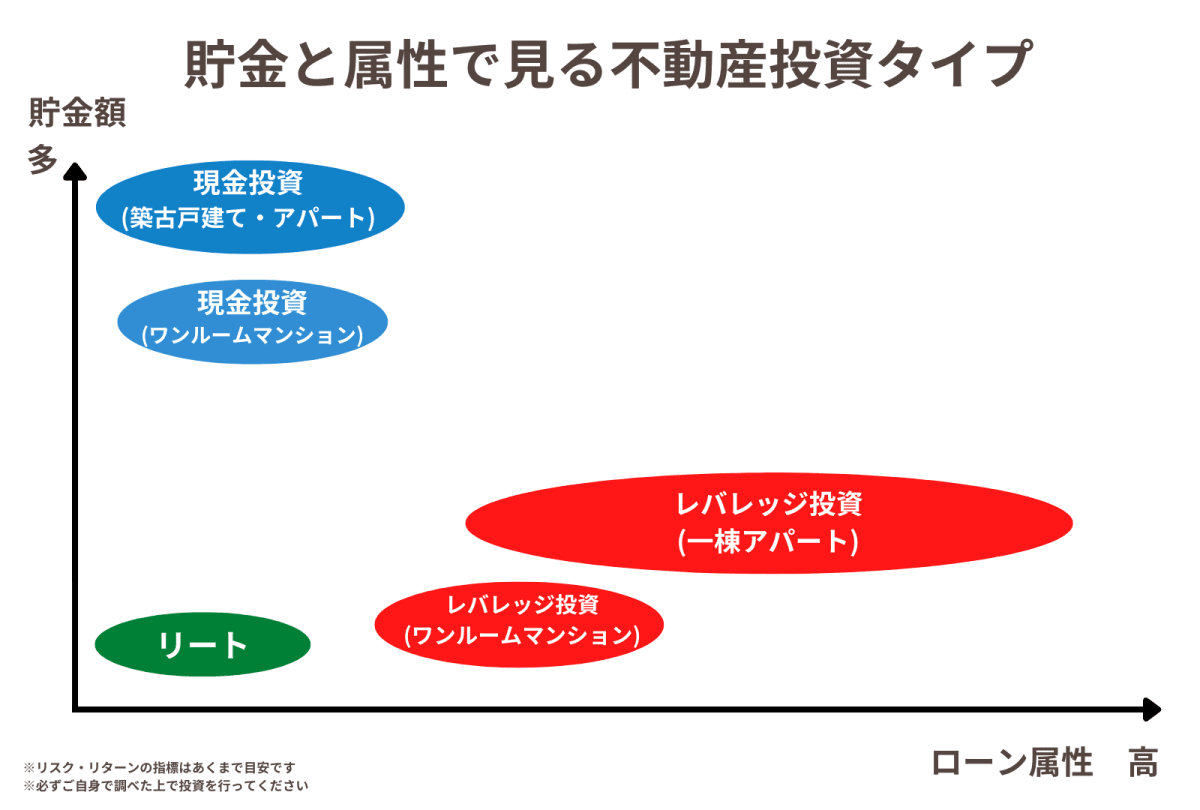

【職業別・あなたに合う不動産投資】

・サラリーマン(未上場/中小企業)/自営業者→ 現金またはノンバンク等からのローンで、戸建てやワンルーム投資

・上場企業のサラリーマン/公務員/士業→ ローンで、ワンルームや一棟アパート投資

・リタイア済の方 → リートや遊休不動産を生かしたアパート投資など

「ローン属性」とは、融資の引きやすさのことです。ローン属性が高い人=融資が出やすい人ということになります。

これがなぜ大事かといえば、「ローンが出るか出ないか」(=ローン属性)により投資できる不動産の種類が大きく変わります。

ですので、今どんな職業に就いているかで取れる戦略も変わるのです。

【ローン属性が高い職業の例】

・上場企業のサラリーマン

・公務員

・お医者さんなどの士業

ただし、属性が低い職種でも、融資を受ける方法はあります。

以下より解説していきます。

サラリーマン(未上場/中小企業)/自営業者など

未上場企業のサラリーマンや自営業者等の方は、残念ながらローン属性が低い部類に属します。上記のチャートで言えば、青エリア = 現金投資 や 緑エリア = リート が有力候補になります。しかし、金融機関から融資(ローン)を受けられないわけではありません。

ローン属性が低い方にオススメの方法は以下です。

① 担保評価してくれる金融機関からのローンで投資する

② 現金投資で、リートや安い不動産を買う

では、それぞれ見ていきましょう。

担保評価してくれる金融機関からのローンで投資する

担保評価とは物件の価値のことです。この担保価値を根拠に担保として差し出すことで、金融機関からお金を貸してもらえるのです。

担保評価で融資を出す金融機関は:

・地方銀行

・地域の信用金庫

・ノンバンク

などです。

金融機関によりますが、融資してくれる金額は担保評価の6〜8割ぐらいが相場だと言われています。多少の頭金を自分で用意する必要はありますが、それでもレバレッジを効かせることが可能です。

買う物件は、戸建てでも良いですし、せっかくレバレッジが効くなら、一棟アパートに挑戦しても良いでしょう。当然、アパートの方がより大きな資金が必要になります。

ただし、いくら「担保評価」とは言っても、やはり仕事や収入も審査の対象になります。審査基準は金融機関により異なりますので、気になる人は相談しに行ってみましょう。

現金投資で、リートや安い不動産を買う

当然ですが、現金で家を買うこともできます。

実際に「数百万以下の築古戸建てやワンルーム」に狙いを定めて現金買いをする投資家はたくさんいます。

また、手持ち資金があまりない人は、リートを買うという方法もあります。

金融機関からの融資を通さないメリットとして、現金の「スピード感」があります。すぐに買付→契約/入金と進めるので、良い物件の競争になった際には優先的に購入できる可能性が高まります。

実は、筆者もこの方法で築古の戸建てを買ったことがあります。

金融機関とのやり取りや審査終了までドキドキすることが無いのはそれなりのメリットです。もちろんレバレッジの恩恵を受けられないことはデメリットでもあります。

上場企業のサラリーマン/公務員/士業

上場企業にお勤めのサラリーマン、公務員、お医者さん等の士業であれば、ローン属性が高いので、ローンを活用して不動産投資することをオススメします。

ローン属性が高い方に向いているのは、以下のチャートの 赤エリア = レバレッジ投資(ワンルームマンション/一棟アパート)です。

レバレッジ投資の利点は、手元の資金をあまり使うことなく大きな資産が形成できることです。

ただし、「高いローン属性」の職についている間しかチャンスはありませんので、少しでも不動産投資を考えている方は検討するをオススメします。

最近の傾向としては、ワンルームはほぼ手出しゼロ(いわゆるフルローン)で投資できる一方、一棟アパートの場合は1〜2割の頭金を求められることが多いようです。

リタイア済の方

リタイア済みの方は、ローンを使うことは難しいので、現金投資や(あれば)遊休不動産※を活用した投資が現実的な選択肢になります。※遊休不動産…適切な活用がされていない土地や建物のこと

リタイア者は「安定した収入が欲しい」という場合が多いので、いかに手持ちの資産で安定した利回りを達成できるかを考えることが肝になってきます。

こちらの「リスクとリターン」のチャートも参考にしてください。

リタイア者の不動産投資として考えられるのは:

・現金で安定したリターンが欲しい人 = リート

・遊休不動産や相続した不動産を持っている人 = 新築一棟アパートや戸建て

などです。

遊休不動産や相続した不動産を持っているのであれば、新築アパートや戸建ても視野に入ってきます。

ただし、新たに建設することを検討する場合は、その地域の賃貸需要は必ず調査しましょう。賃貸する人がいない過疎地にアパートを建てる意味はありません。

そして、リタイア者に特にお伝えしたいのは、「オイシイ話を持ってくる業者には充分に注意する」ことです。資産の多い中高年を狙った詐欺業者が起こす事件が増えているからです。

大損する物件を掴まされて「老後破産」など起こしては本末転倒です。

次の章では、不動産投資の失敗事例をご紹介します。

4章 失敗事例から見る不動産投資のリスクと回避方法

不動産投資で失敗したという話には事欠きません。

しかし、筆者が調べたところによると、不動産の失敗には大きく分けて3つの要素があることが分かってきました。その3つとは、以下です。

【不動産投資・3つの失敗要素】

1.物件選びの失敗

2.業者選びの失敗

3.資金管理の失敗

そして、不動産の失敗事例を見ながら、上記の失敗要素のうち、どの部分で間違ってしまったのかを解説していきます。

以下が投資初心者が起こしがちな失敗事例の4つです。

【不動産投資・失敗事例4選】

事例① 相場より高く買ってしまう(物件選びの失敗)

事例② 空室続きの物件を買ってしまう(物件選びの失敗)

事例③ キャッシュフローがマイナスの物件を買ってしまう(物件選びの失敗/資金管理の失敗)

事例④ フラット35で投資用不動産を買ってしまう(業者選びの失敗)

では、それぞれの事例では何を間違ってしまったのかを見ていきましょう。

事例① 相場より高く買ってしまう(物件選びの失敗)

最初の失敗例は、相場よりも高く買ってしまうことです。

不動産は特に高い買い物ですから、購入する価格に気をつけないと100万〜数百万円など平気で損してしまいます。逆に、良い物件をお得な価格で買えれば、買った途端に数百万円の利益を見込めることもできます。

相場よりも高く買ってしまうデメリットは:

・利回りが低下する

・売却時に苦戦する

ことです。特に問題になるのは売却のときで、高値掴みをしていると、残債分が賄えずに借金を抱える可能性もあります。

極端な例では、昨今問題になった「かぼちゃの馬車」事件のシェアハウスがあります。この事件では、シェアハウス販売業者は5000万円程度の価値の家を、1億円で販売していたとも言われています。

このような法外な価格差の物件を買ってしまえば、月々のキャッシュフローも大きなマイナス(現金の持ち出し)になり、立ち行かなくなることは火を見るより明らかです。

では、素人が高値掴みを防ぐにはどうすれば良いでしょうか?

以下の3点を守るだけで、あなたが高値掴みをする可能性はかなり減るはずです。

1.ポータルサイト(楽待やat homeなど)で似た物件の価格帯を調べる

2.マンション情報サイトで相場などを調べる

3.公的システムで地価や過去の取引事例を調べる

それぞれ、以下で解説していきます。

ポータルサイト(楽待やat homeなど)で似た物件の価格帯を調べる

ボータルサイトは民間の会社が運営する総合情報サイトのことです。

数あるポータルサイトの中でも、

・収益物件数日本No1の 楽待

・不動産ポータルサイトの老舗的存在の アットホーム

・コラムなどが充実している 健美家

(クリックするとそれぞれのサイトに飛びます)

の3つが投資家の間では人気があります。

日々、沢山の物件情報が更新されているので、あなたが検討中の物件に近いものも見つかるでしょう。

マンション情報サイトで相場などを調べる

次に、購入する物件がマンションであれば、マンションレビューなどのマンション情報サイトが役立つでしょう。過去の取引価格や現在の売り出し価格もチェックできます。また住んでいた人たちの口コミが読めることも魅力的です。

マンションレビュー以外にも マンションマーケット や マンションノートなど、口コミや相場を教えてくれるサイトがいくつかあります。

やっぱり住んでる人たちの生の声は参考になるなぁ

公的システムで地価や過去の取引事例を調べる

マンションではなく、戸建てや土地などの場合は、公的システムで地価から調べるという方法があります。一般人でもアクセスできる公的なシステムとしては、

・国土交通省の不動産取引価格情報検索サイト

・全国地価マップ

を使うのが一般的です。

路線価は「全国地価マップ」で調べることができます。公的なサイトなのでちょっととっつきにくく感じるかもしれませんが、慣れれば問題は無いはずです。銀行の融資は「路線価」などを含む積算価格で決まることも多いので必ずチェックしておきましょう。

事例② 空室続きの物件を買ってしまう(物件選びの失敗)

2番目の失敗事例は、空室続きの物件を買ってしまうことです。これは①の「物件選びの失敗」の場合と②の「業者選びの失敗」のどちらか一方、または両方の可能性が考えられます。一つ一つ解説していきましょう。

まず、「物件選びの失敗」の理由は分かりやすいでしょう。空室続きになってしまう物件には、主に以下のような特徴が当てはまります。

【空室続きの物件にありがちな特徴】

・築年数が古い

・間取りや設備が古い・汚い

・都市部なのに駅から遠い/地方なのに駐車場がない

・周辺に買い物施設がない

などが挙げられます。

では、それぞれを詳しく見ていきましょう。

築年数が古い

築年数だけで入居を判断する入居者は少ないと言われていますが、やはり新しい物件の方が人気なのは間違いありません。

ただし、キレイに外観やエントランス等を保ったり、古さを生かしつつリフォームするだけで、見た目の印象は随分と変わるものです。

間取りや設備が古い・汚い

古い物件の1番の問題は内装や設備の清潔さが、入居者のニーズに合致しないことです。

ほとんどの人にとって家は仕事終わりの安らぎの場所です。古かったり汚ければ敬遠されても仕方ありません。

特に、入居者にとってハードルになるのが:

・キッチンが汚い/設備が古い

・トイレが汚い

・バスルームが汚い/設備が古い

・洗濯機が外置き

などです。これらに総じて言えるのは「清潔さ」の不足です。また「キッチンのコンロが1口しかない」や「バスルームが3点ユニット」なども今の時代にマッチしていません。

特に女性の入居者はこの辺りをシビアにチェックする傾向にあります。

このように、オーナーたる投資家としては、いかに入居者が「気持ちよく使える物件」を提供できるかを心がけたいものです。

都市部なのに駅から遠い/地方なのに駐車場がない

交通の便をどう確保するかも重要な視点です。

都市部は車を持たずに生活はできる代わりに、駅からの距離は非常に重要です。目安は10分〜15分以内だと言われますが、バス便などが充実していれば、20分以上で問題ない事例もたくさんあります。

また駅から遠い場合は、駐車場や駐輪場の有無にも気をつけましょう。

周辺に買い物施設がない

コンビニやスーパーなどの買い物施設も、やはり欠かせないインフラです。買い物施設だけにとどまらず、生活上の最低限のインフラが遠ければ、入居者からは敬遠されてしまいます。

買い物以外にも重要な施設としては:

・小学校などの教育施設

・オフィスや工場などの就業施設

・公園や病院などの公共施設

などが挙げられます。

生活インフラが物件の近所にどの程度あるのかは事前に調べておきましょう。

近所に八百屋さんがあるかも確認しないとだね!

それはあなただけだわ

事例③ キャッシュフローがマイナスの物件を買ってしまう(物件選びの失敗/資金管理の失敗)

キャッシュフロー(現金の出入り)がマイナスになる物件を買ってしまうのも良くある失敗事例です。特に利回りが低い都心のワンルームなどでありがちです。

キャッシュフロー(以下CF)がマイナスになると、毎月、手出しを出しながら物件を維持することになるため、予期せぬ空室や修繕などが起これば、ドンドン貯金を失うことも。

不動産は年々劣化していくものなので、ある程度年数が経った後で、マイナスCFになってしまうのは仕方ない面もありますが、買った当初からマイナスが続くのは物件選びと資金管理に失敗していると言わざるを得ません。

しかし、例外ももちろんあります。それは、資産性の高い都心の一等地などで不動産を持つ場合です。一等地なら将来的な物件価格が上昇している可能性が高い = 売却時に譲渡益を得られるので、マイナスCFでも問題ないでしょう。

ただし、必ず売却益が出る保証は無いため、マイナスCFの物件を保有している間はずっと、手持ち資金を減らしながらリスクを取ることになります。これはとても望ましい状況とは言えないでしょう。

事例④ フラット35で投資用不動産を買ってしまう(業者選びの失敗)

最後の事例は、フラット35の「住宅ローン」を悪用した不動産投資です。これは住宅ローンの不正利用であり、バレれば一括返済のリスクを負うことになります。

これは業者がグルにならなければできないので、「業者選びの失敗」です。

そもそも、「フラット35」とは国民が気軽に住宅を買えるようにするために国が整備した制度です。比較的厳しくない条件で、フラット = 固定金利で35年ローンが引けることが魅力です。

ただし、申込み者本人か、その親族が住むための住宅(=居住用)というのが絶対の条件。つまり投資用不動産に使うことはできないローンなのです。

しかし、近年フラット35を不正利用する例が多発しています。

フラット35の住宅金融支援機構も摘発に乗り出しており、不正がバレて、一括返済が求められる事例も続々と報告されています。

バレないようにうまく隠しちゃえばいいのでは?

たとえバレなかったとしても、こういう悪徳業者が勧める物件にロクなものはないよ!

フラット35を使った不正問題では、不正なことを勧める他にも:

・相場よりかなり高い物件

・利用者の返済能力を超えた物件

・過剰なリフォーム費用を掛けた物件

など、とにかく「業者側さえ儲かれば良い」というスタンスで巧みに被害者を騙しているケースが見受けられます。

もし業者からフラット35で投資することを勧められたら、その業者からは全力で逃げましょう!

そうでなくても「バレたら自己破産」のリスクがあるフラット35の不正利用には絶対に手を出してはなりません。

不動産の資産形成に関するQ&A

ここでは不動産の資産形成に関する疑問についてお答えします。

- サラリーマンが不動産投資をした方が良い理由は何ですか?

- 資産には不動産は含まれますか?

サラリーマンが不動産投資をした方が良い理由は何ですか?

サラリーマンが絶対不動産投資をしたほうが良いというわけではありませんが、サラリーマンだとはじめやすいというのはあります。

サラリーマンは立場上融資を受けやすいというのがあります。年収が500万円くらいあるのが望ましいですが、信用力というのは高いので、サラリーマンが不動産投資をするのがおすすめ理由の一つです。

そして不動産投資は、定期的な家賃収入を通じて、サラリー以外の収入源を持つことができます。これにより、経済的な安定性が高まり、万が一の職失失業や収入減少のリスクを分散することが可能です。

地域によっては、不動産の価値が長期にわたって増加することが期待されます。これにより、キャピタルゲイン(資産売却時の利益)を得ることができ、退職後の資産としても役立つ可能性があります。

一般的に不動産価値と家賃はインフレと連動して上昇するため、不動産投資はインフレから資産価値を保護する手段として機能することがあります。

不動産投資には減価償却費やローン利息の控除など、税制上のメリットが存在します。これらを活用することで、税負担を軽減することが可能です。

所有する不動産を活用して、将来の資産形成を図ることができます。自己使用目的でなく、賃貸に出すことで収入を得られるため、効率的な資産運用が期待できます。

ただし、不動産投資にはリスクも伴います。市場状況の変動、空室リスク、テナントの問題、大規模な修繕費用など、管理が必要な要素も多くあります。また、初期投資額が大きいため、資金計画を慎重に行う必要があります。

資産には不動産は含まれますか?

資産に不動産は含まれます。資産と呼ばれるものは下記になります。

有形資産:

- 不動産(住宅、商業施設、土地など)

- 自動車や機械などの物理的な物品

無形資産:

- 特許権、著作権、商標などの知的財産

- ソフトウェアやデータベース

金融資産:

- 現金や預金

- 株式、債券、投資信託などの証券

5章 まとめ

ここまで、様々な不動産投資のいろはをお伝えしてきました。

少し怖い話もあったかもしれませんが、基本的に不動産投資は、慎重にすればかなり安全な投資だと著者は考えています。一部の悪徳業者に騙されることなく成功するために大事なのことは、

・しっかりとゴール設定をしておくこと

そして、

・勉強を怠らないこと

不動産投資で失敗を避けたいのであれば、実際に不動産投資をしている大家さんに話を聞くこともひとつの手段です。

大家コミュニティの中には、これから不動産投資を検討している人でも入会できる会もあります。ご自身に合ったコミュニティで不動産投資の情報を集めてみてはいかがでしょうか。

大家業を始めている方、始めようと情報収集を開始されている方、

初心者の方、どなたでもご入会いただける大家の会です。

これをお読みのあなたの投資生活に少しでもお役に立てれば、筆者としても大変うれしく思います。

【不動産投資がオススメな5つの理由】

① 少ない資金で大きな資産になる(レバレッジ効果)

② 時間と手間いらず

③ 節税になる

④ 生命保険の代わりになる

⑤ 副業規定に引っかからない

【不動産投資による3つの節税】① 住宅ローン控除による節税

② 損益通算による給与所得の節税

③ 相続税対策による節税

【不動産投資の4タイプ】

・リート(J-REIT)

・ワンルームマンション(区分)

・一棟アパート

・戸建て

【職業別・あなたに合う不動産投資】

・サラリーマン(未上場/中小企業)/自営業者: → 現金かノンバンク等から借りて、戸建てやワンルームに投資

・上場企業のサラリーマン/公務員/士業 → 銀行から借りて、ワンルームや一棟アパートに投資

・リタイア済の方 → リートや遊休不動産を生かしたアパート投資

【不動産投資・3つの失敗要素】

1.物件選びの失敗

2.業者選びの失敗3.資金管理の失敗

【不動産投資・失敗事例4選】

事例① 相場より高く買ってしまう(物件選びの失敗)

事例② 空室続きの物件を買ってしまう(物件選びの失敗)

事例③ キャッシュフローがマイナスの物件を買ってしまう(物件選びの失敗/資金管理の失敗)

事例④ フラット35で投資用不動産を買ってしまう(業者選びの失敗)

創業30年以上の日商エステムグループのイー・トラストでは、一人ひとりにそったライフシミュレーションを提案していただけます。