日本を代表する株価指数である日経平均が2024年2月、バブル期の1989年につけた最高値を34年ぶりに更新し、節目の4万円も突破しました。

そこから一度下がったものの、再び上昇し、7月4日には3ヶ月ぶりに最高値を更新しました(41,100円台)。

(出典:日経新聞「日本株大解剖」より)

証券会社の社内ではくす玉が割られ、社員から喝さいと拍手が沸き起こる。

そんな場面をニュースで見た方も多いことでしょう。

景気を占う重要指標の最高値更新はとても喜ばしいニュースです。でもその一方、

わたしの生活にはまったく景気がよくなった実感がないわ

今から日本株買ってももう手遅れかもしれないなあ

といった、生活者の声や投資家の不安が聞こえてきます。

そこで本記事では、生徒数日本一の投資スクール「GFS」監修のもと、個人投資家としてふだんから経済指標をウォッチしている筆者が、日経平均最高値更新の理由とその影響、さらにここから株価がどうなるかについて、可能な限り客観的なデータを使いながら徹底解説していこうと思います。

主な内容は以下のとおりです。

第2章 日経平均が上がった4つの要因

第3章 日経平均 最高値更新の実態

第4章 日経平均はどこまで上がる?

この記事を読むことで、「日経平均最高値なんか自分とは関係ない」という思い込みをなくし、自分のこととして考えられるようになれば幸いです。また、投資家の方にとってはある程度この先の日経平均を動かす要因や値動きなどを予測できるようになる内容を目指します。

注意*現時点(2024年7月更新)で考えうる情報をもとに可能な限り客観的に書いていますが、最終的な投資判断はあくまで自己責任でお願いいたします。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

日経平均が上がるとどうなる?

日本を代表する株価指数である日経平均の最高値更新。これが具体的に意味することは何か。いったいどんなものに影響を及ぼすのか。

この章では、日経平均の上昇がもたらす影響や効果について様々な視点から考えます。

考察するのは次の3つ。

- 日本経済全体への影響

- 企業や社員への影響

- 個人投資家への影響

1-1 日本経済全体への影響

日経平均の上昇は、日本経済全体にさまざまな影響を与えます。

このセクションでは、日経平均が上昇することで生じるマクロ的な経済的影響について、あくまで一般論として考えうることを3つ取り上げました。

日経平均とは日本の大手企業225社の株価平均なので、個々の企業によって業績は異なりますが、一般的に株価の上昇は資本の増加を示し、企業の信頼感を高めます。これが新たな投資を呼び込み、さらに銀行からの資金貸出も旺盛になることで、設備投資や新たな販売促進などの事業拡大につながります。個々の企業活動がこのように活発化することで、総体としての日本経済の成長も促進されます。

1-2 日本企業や社員への影響

日経平均の上昇が企業の信頼回復につながることを先に述べましたが、これは当該企業やその従業員にもよい影響を及ぼします。

ここでは株価の上昇が日本企業の業績や従業員にどのような影響を及ぼすのかもう少し深堀していきます。

株価の上昇は働いている従業員のモチベーションの向上にもつながる可能性があります。大手企業には持株制度などを通して自社株を保有している従業員も多く、株価上昇は固定給とは別の資産増加を促します。もちろん株を保有していなくとも、投資資金の増加は前記したように企業の業績向上と信頼回復につながることから、必然的に従業員の賃金やボーナスなどに反映されます。

株価の上昇により企業の業績が向上すれば、研究開発や新規事業への投資も進みます。これにより、従来なら統廃合(リストラクチャリング)や人員削減が必要だった事業が息を吹きかえし、それらの懸念が抑制されることで、従業員は雇用が守られ、安定的に仕事に打ち込むことができます。

1-3 個人投資家への影響

日経平均の上昇は個々の企業の株価上昇でもあり、これは当然のことながら個人投資家にも様々な影響をもたらします。

ここでは、個人投資家が日経平均の上昇によってどのような影響を受けるかについて、投資家目線で考察してみたいと思います。

株価上昇のトレンドは個人投資家の投資マインドを改善に向かわせます。空売りなどに精通しているのでない限り、一般的に投資家は株価が下落しているより上昇中の方が投資意欲が高まります。個々の企業の生産活動、ひいては日本全体の経済が右肩上がりになっているほうが積極的に投資リスクを取ることができるからです。また保有している資産が増えることが新たな投資への呼び水にもなります。あるいは自分以外の投資家が儲かっている姿を見て、負けじと投資する人も増えるかもしれません。こうした上昇トレンドを見越して外国人投資家がさらに日本株への投資を加速させるなど、投資が投資を呼び込む好循環が生まれます。

株価上昇で保有資産の含み益が増大すれば、投資家の消費意欲は高まります。仮に利益を確定していなくとも、含み益の状態でも資産が増えていることが確認できればいいのです。これは企業業績が上がって従業員の賃金に反映されるよりずっと早く、直接的に消費に影響を与えるでしょう。日本人の資産に占める株式投資の比率はまだまだ低いとはいえ、消費意欲の高まりは支出の増加となり、内需の拡大、ひいては経済活動の活性化につながるはずです。

ここまで日経平均の上昇が日本経済や企業、個人に与える影響を見てきました。

「景気が上がっている実感がない」「儲かっているのは投資家だけ」といった声があるのは確かですが、これだけ細かく見てみると、国民一人ひとりの生活に多かれ少なかれ影響を与えていることがわかっていただけるのではないでしょうか。

もちろん、日経平均上昇の恩恵をより大きく享受するには、日本株投資を始めるのが一番であることは言うまでもありません。

日経平均が上がった4つの要因

この章では日経平均が上昇してバブル期の最高値を超えた理由について、考えうる要因を挙げていこうと思います。

取り上げる要因は主に次の4つです。

- 半導体関係がけん引

- 東証からのPBR改善指令

- 新NISA効果

- 外国人投資家の資金流入

2-1 半導体関係がけん引

日経平均が上昇した要因の1つは、半導体関連株の強さです。

半導体業界は、デジタル化の進展や新技術の台頭により高い成長性を示しています。人工知能(AI)、自動運転技術、スマホやPC、クラウドサービスなどの需要増が、すべての半導体関連企業の業績を押し上げているのです。

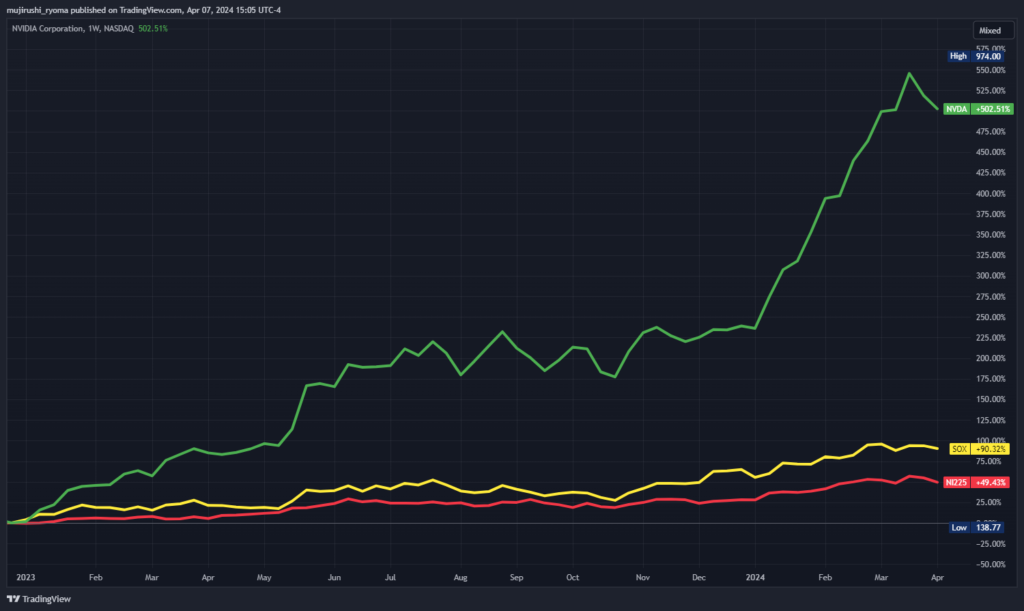

特に近年では、生成AI向け半導体の大幅な性能向上と需要拡大によって、米国のエヌビディア(NVDA)が急成長をとげています。下記はエヌビディア(NVDA、緑)とフィラデルフィア半導体指数(SOX、黄色)そして日経平均(赤)を比較した2023年年初から2024年4月までの騰落率を示したチャートです。

SOX指数が約90%増、日経平均が約50%と伸びる中、エヌビディアは約6倍(+500%)も株価が急騰しています。

米半導体の好調さに引っぱられる形で日本の関連企業も大きく株価を伸ばしました。

日本企業には半導体生産に欠かせない部品や検査装置を提供している企業も多く、米国の半導体の急騰と連動して伸びた株がたくさんあります。

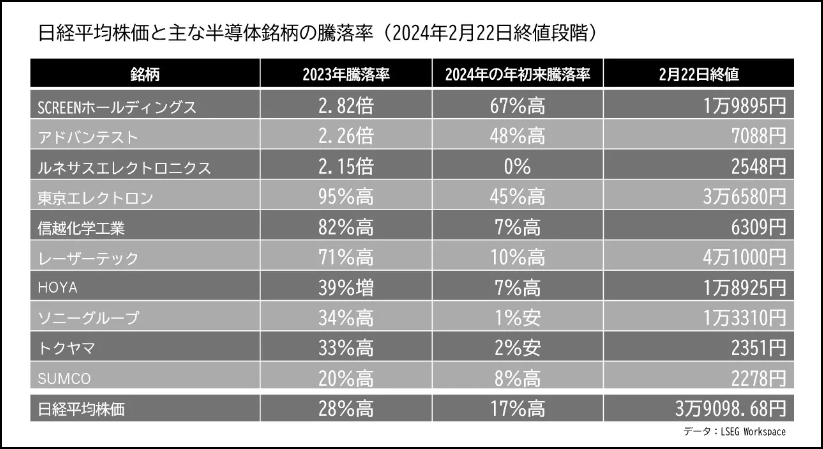

下記の表は日本の主な半導体関連企業の2023年の1年と2024年年初来から2月までの騰落率です。エヌビディアほどではないにせよ、上位の企業がやはりすさまじい勢いで上がっているのがおわかりいただけるでしょう。

出典:IG証券『半導体株の勢いどこまで?』より

こうした半導体関連企業の急伸が日経平均を押し上げた大きな要因の1つとなったことは間違いありません。

2-2 東証からのPBR改善指令

日経平均が上昇したもう1つの要因として、東京証券取引所からのPBR(株価純資産倍率)改善指令があります。

PBRとは現在の株価が1株あたりの純資産の何倍かを示す指標で、値が低い場合、企業の資産価値と比較して株価が低く見られていることを意味します。

特にPBRが1倍割れの場合、企業を解散して全資産を売却分配したほうが投資家の得になることを表しており、企業は資産価値を高めていないとみなされます。

下図は日米欧の上場企業のPBRを比較したもの。日本の上場企業はおよそ4割がPBR1倍割れという状態が長く続いています。

とは 日本企業、欧米に見劣り)_DSXZQO4323292015012024000000.jpg)

東証(東京証券所)は2023年、このPBRが1倍を下回る企業に「資本コストや株価を意識した経営の実現に向けた対応」を指示し、改善計画を提出するよう求めました。

企業側は改善のため、業務効率化などのほか、株主還元を増やすため配当を増やしたり自社株買いを進めたりする必要が生じました。

これらの対策を打った企業の株価は上昇し、さらに投資家がPBRの低い企業に投資するようになることで、全体の株価が上昇した側面があります。

即効性はありませんが、これも日経平均がじわじわと上昇した1つの理由と考えられるのです。

2-3 新NISA効果

日経平均の上昇要因として新NISA効果が挙げられます。

新NISAとは2024年から大幅に制度が変わった少額投資非課税制度のこと。

政府の肝いりで始まったNISAは年々利用者が拡大しており、非課税枠が大きくなった新NISAも直近の口座開設数が急増しています。

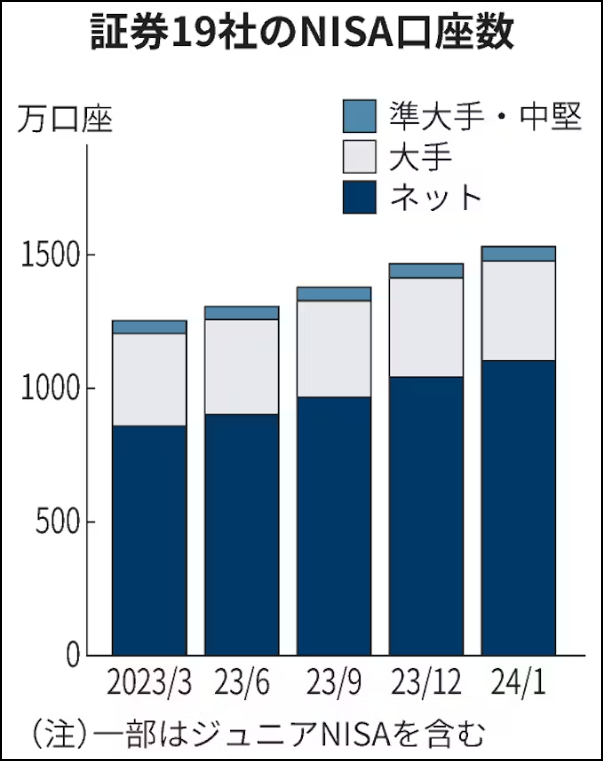

下記は証券会社19社の2023年3月から2024年1月までのNISA口座数の推移です。

(日経新聞「新NISA口座、開設ペース2倍に 9割超がネット証券で」より)

日経新聞の調べによれば、NISA口座の開設が2024年に入ってから直近3ヶ月の2倍の勢いで増えているとのこと。

これは資産形成のために制度の利用を始めた日本人が増えていることを意味します。

日経平均は構成銘柄が安定的に成長している銘柄や高い配当の銘柄が多く、新NISAでもこれらの銘柄が買い付けられています。

これが日経平均全体の株価上昇に寄与している側面があるのは確かでしょう。

2-4 外国人投資家の資金流入

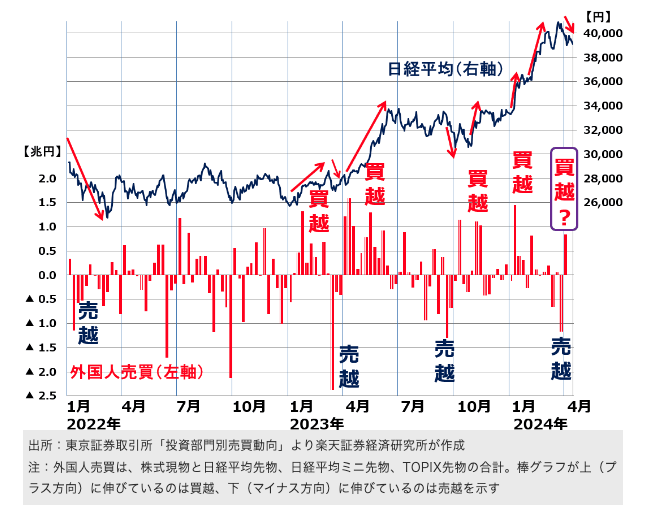

日本の株式市場は機関投資家など海外の投資家による取引が全体の約6割を占めます。

つまり日本市場の株価の騰落には外国人投資家がかかわっているのです。特に日経平均は、構成する銘柄が海外投資家によく知られる大型有名企業が多いため、彼らの売買動向が大きく株価を左右するわけです。

下記は2022年から2024年の海外投資家の売買動向と日経平均株価の推移を示したグラフです。日本証券グループが発表する東京と大阪の証券所の週次の取引額(現物株と先物を合算値)の「買い」と「売り」の差を示しており、棒グラフが上にいくほど買い越し、下にいくほど売り越しの額が大きくなります。

(出典:楽天証券トウシルの記事より)

これを見ると、海外投資家の売買は2023年初頭から買い越しが目立つようになり、日経平均が最高値を更新する2024年前半もおおむね買い越しが続いています。

これが日経平均の株価を押し上げ、買い支えたと見ることができるでしょう。

日本株が海外投資家に買われてきた理由はいろいろ考えられますが、他の先進国の株価に比べて相対的に割安なことが背景としてあるようです。

たとえば割安株(バリュー株)投資で知られる世界的な著名投資家ウォーレン・バフェット氏が、割安で配当利回りも高い日本の5大商社に投資したことは大きな話題となり、海外投資家が日本株に注目するきっかけになったと言われています。

またこれと並行し、不動産バブルがはじけて景気が冷え込む中国から投資資金を引き揚げ、これを日本へシフトする流れもあったようです。

こうした一連の海外投資家による日本株買いが、日経平均の株価を大きく押し上げた理由の1つと言えるでしょう。

日経平均 最高値更新の実態

日経平均はバブル期の最高値を超えたことで個人投資家の中には

「バブル期と同じ株価になったということは今もバブルなのではないか」

「これから株価は暴落するのではないか」

という不安を抱えて積極的に投資ができない人もいるかもしれません。

こうした不安ははたして的中するのかどうか、この章では日経平均の長期的な動向を理解し、過去の低迷や高値更新の背景を知ることで、正確な現状を把握していこうと思います。

3-1 バブル超えの最高値更新だがバブルとは言えない

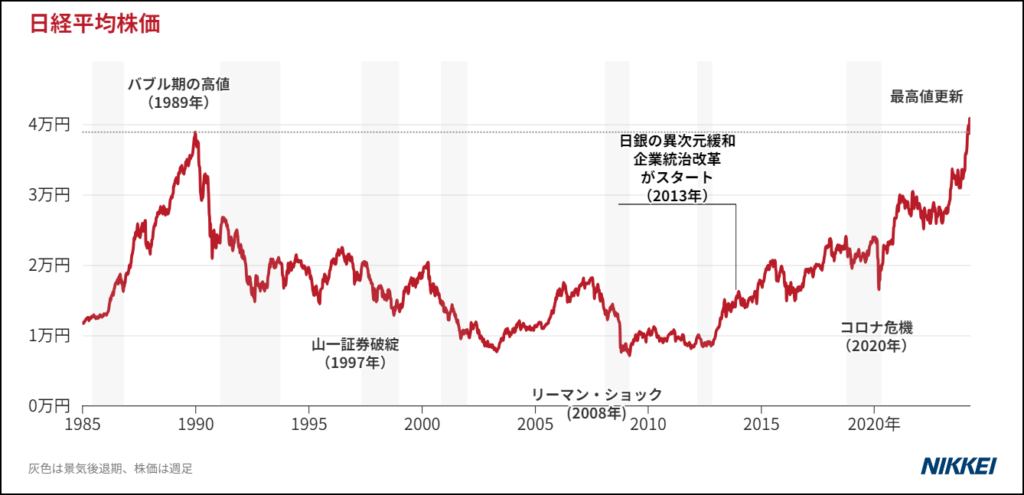

日経平均株価のこれまでの最高値はバブル期の1989年12月につけた38915円でした。

2024年2月、この30年以上も前につけた最高値についに到達。同月内には節目である40,000円も突破しました。

この株価上昇により、株価×発行株式数で算出する時価総額も、バブル期の最高値付近と同じ2兆円超にまでふくらみました。

上昇した理由は第2章で触れた通りですが、これが適正な価格なのかどうか、バブルなのかそうでないのかはどのように考えればいいでしょうか。

実は日経平均の価格が同じ水準でも、バブル期と現在とでは企業の価値(バリュエーション)がまるで異なります。

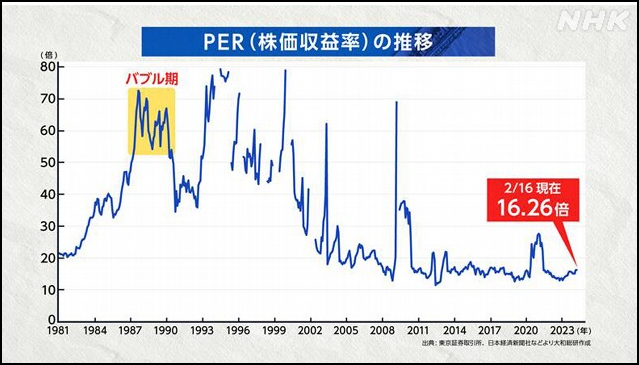

それはPER(株価収益率)の違いで表すことができます。PERとは株価が1株あたりの純利益の何倍になっているかで割安度を示す指標です。

日本株全体のPERは、バブル期には約70倍もありました。これは土地などの不動産を持つ企業の資産が膨らんだせいで、本業の実力以上に株価が過大評価されていたことを意味します。

これに対し、現在のPERはだいたい16倍程度。これまでの歴史から、PERは15倍あたりが適正水準とされており、企業の実力に見合わないバブル相場の要素は見られません。

世界的なハイテク・半導体関連の人気に釣り上げられてきた側面はあるにせよ、総合的に見たら現在の日本株市場はバブルではないと断言していいのではないでしょうか。

(出典:NHKオンライン「株価 史上最高値更新 株式市場で何が」より)

(出典:NHKオンライン「株価 史上最高値更新 株式市場で何が」より)

PERやPBRに関しては、以下の記事でも詳しく解説しています。

株のPER・PBRを使いこなすための初心者向け完全マニュアル

3-2 そもそもなぜ30年以上も低迷していたのか

日経平均が30年以上も低迷していた理由は複数あります。

その一因として、日本の経済成長の鈍化やデフレーションの進行、そして金融危機などの外部要因が挙げられます。

不動産バブルの崩壊に端を発する株価暴落はバブル経済の大きさに比例するように長く株価の調整につながりました。

これに輪をかけて下落を助長したのが、外部要因です。

主なものとして、2000年初頭の米国発ドットバブル(ITバブル)崩壊、2008年のリーマンショックを端緒とする長期の金融危機、アジア通貨危機、近いところではトランプ大統領就任と米中対立、2020年コロナショックによる大暴落、ロシアによるウクライナ侵攻などが挙げられます。

また日本国内に目を向ければ、2011年の東日本大震災をはじめとする各地の災害のほか、少子高齢化の進行による労働力不足、消費税の税率アップによる内需の冷え込みなどで企業業績が悪化しました。

一方、円安でうるおう輸出企業も出始めましたが、企業はキャッシュを内部に留保して還元せず、これが賃金デフレを常態化させることに。この結果、国民の購買力は低下し、物の価格が上がらない(上げられない)状態が連鎖する「デフレスパイラル」が深刻化していったのです。

こうした長期の景気停滞は「失われた30年」と呼ばれ、この間の株価が低迷することになったのです。

一時7000円台前半まで落ちていた日経平均がようやく底を脱したのは2013年、「アベノミクス」と呼ばれる故安倍晋三総理による一連の経済政策の一環で日銀が「異次元緩和」と呼ばれる超低金利の金融政策を打ち出したあたりからでした。

3-3 日経平均 ドル建てではすでに最高値更新

日経平均が過去最高値を更新したのは「円」ベースの話。実はドル建てで見ると、日経平均は2021年にすでに過去最高値を更新しています。

下図は通常の円建て日経平均(赤)とドル建て日経平均(青)の5年間の騰落率推移を比較したチャートです。

ちょうどオレンジの線のあたりでドル建てはバブル後の最高値を上回り、2024年4月現在もまだ超えていません。

このころは一時的に円高に振れて、為替が100円台前半だったことが理由として挙げられます。

その後ドル円は1ドル150円台まで円安が進んでおり、日経平均は円で見る印象と異なり、ドル建てではまだまだ安値と見ることができます。

もっとも、日本株を売買する外国人の割合は米国より欧州が圧倒的に高く、さらに彼らが日本株を見る指標として重視しているのは日経平均よりTOPIX(東証株価指数)であるため、ドルベースで日経平均を考える意味がどこまであるかは疑問ですが、、、。

ともかく、日本人が大騒ぎするほど海外の投資家は日経平均の最高値更新を重視していないことに留意する必要があります。

日経平均はどこまで上がる?今後を予測するための4つのポイント

日経平均はこの先どこまで上がるのか。はたまたここをピークに落ち込んでいくのか。投資家なら気になるところでしょう。

ここで株価の未来を正確に予測することはできませんが、今そろうデータや現状を元に、日経平均の今後を予測するためのポイントをまとめてみました。

どれをどう見て日経平均の今後を占うかは読者次第ですが、いい材料も悪い材料も知っておくにこしたことはありません。

4-1 PERをもとにした現在価格の割安度

前章3-1でも触れた通り、日経平均が最高値更新した時期の日本株のPER(株価収益率)は16~17倍と、過去平均と比べてもほぼ適正な水準に戻したイメージです(グラフ中でPERが28倍近くまで急上昇したのはコロナ禍で企業業績が悪化したため)。

(出典:日経新聞「日本株、割安さ解消進む」)

この水準は歴史的に見たら適正ですが、米国株のPER(約23倍)に比べるとまだまだ低く、日本市場への期待度がさらに高まればおのずと上がっていくと推測できます。

コロナ禍の世界的な金融緩和が生んだ「金余り」、日本人個人資産における現預金比率の異様な高さから言っても、日本企業の株価はまだ上昇する余地が残されていると言えるでしょう。

その意味では、PER16倍はまだまだ割安と考えてもいいのと思います。

4-2 数年以内に5万円超え、10万円超えもある?

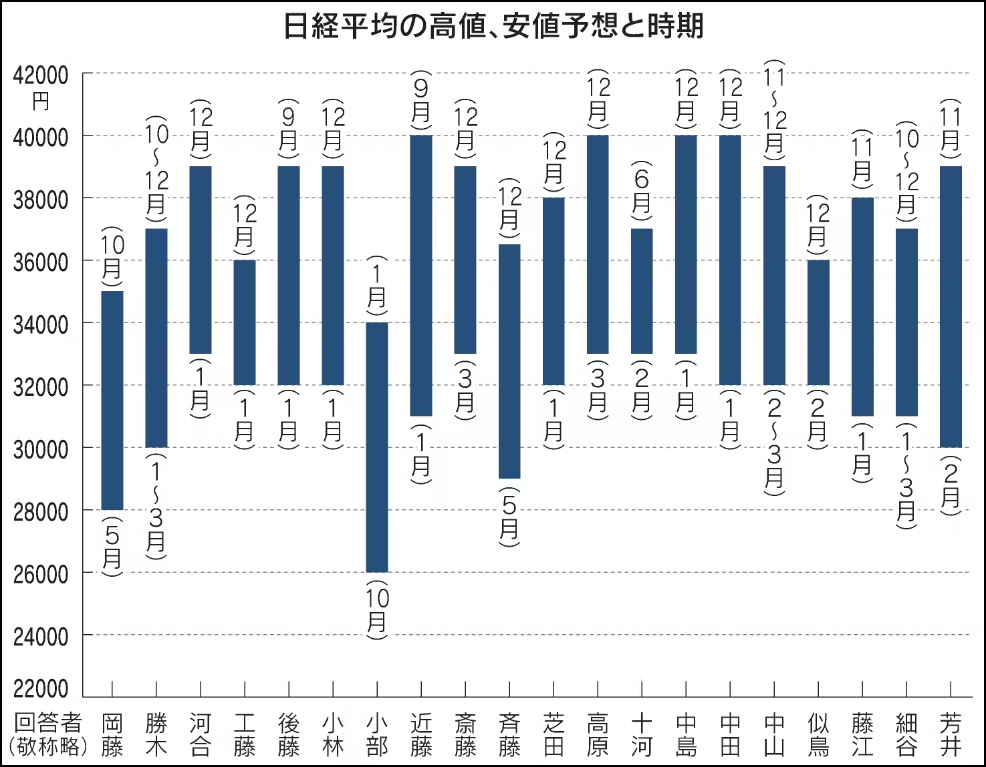

2024年正月の日本経済新聞に、元日恒例、経営者20人による日経株価予想がありました。

半数の経営者が年内の最高値更新を予想していましたが、その中身はというと、1~2月はまだ年内安値をうろうろ、高値となるのは年末という声が大勢でした。

(出典:日経新聞「日経平均株価、半数が「最高値を更新」経営者20人予想 2024年の株価見通し」より)

高値予想の平均は約3万7900円で、40,000円到達を予想していた経営者が4人。最も早い人が9月到達を予想し、残り3人はやはり年末株高を見込んでいました。

経済の先を読むプロ経営者たちがこのように予測をはずしまくったのは無理もありません。

2023年末の日経平均終値はやっと33,464円。しかも、この年の上げ幅7,369円は、1989年に記録した8,756円に次ぐ高さでした。

この終値からバブル最高値(38,915円)までの値幅は5,451円、節目の40,000円までは6,536円もあり、まさかそれを年明け2か月でクリアするとは、年末段階ではだれも想像できなかっただろうと思います。

日本を代表する経営者たちが様々なファクターを考慮しても、未来の株価を正しく予想することはできないってことです。

でもそれじゃあつまらないので、ここで1つ、指標を使った株価予想をしてみましょう。

それはPER(株価収益率)とEPS(1株あたり純利益)を使った予測です。

PER=株価÷EPS、株価=PER×EPSで求めます。

2024年4月1日の日経平均は39,803円、EPSは2,357円だったので、その時点のPERは39,803÷2,357=16.87と計算できます。

またEPSは過去10年で1,024円から2,357円に上昇しているため、伸び率は43%。年率換算で+4.3%です。

これらの数字を元に、仮にPERはずっと同じ、EPSも同じ伸び率で増えていくと仮定すると、X年後の株価=X年後のEPS×PERなので、

- 1年後 2,357×(1+0.043×1)×16.87=41,472円

- 5年後 2,357×(1+0.043×5)×16.87=48,311円

- 10年後 2,357×(1+0.043×10)×16.87=56,860円

と算出できます。

日本株への期待値が上がり、PERが米国並みの23倍となれば、10年後の日経平均は75,895円まで駆け上がることになります。

物価上昇率や複利を加味していない単純計算ですが、データの上では最低これくらいの株価上昇は期待していいでしょう。

この株価以上に日経平均が上昇するには、過去の平均を上回る各企業のEPSの伸びと、それに伴う株主還元策で投資家の資金を呼び込む未来が必要です。

ちなみにこの計算式で2023年末に予想していたとすると、EPS2,241円、終値33,464円、PERは14.93倍なので、2024年の株価は

2,241×1.043×14.93=34,896円

という結果になり、見事にはずしていたことになります(笑)。

4-3 世界的な不況や米ナスダックとの連動で長期で下がる場面も

日経平均は米国のナスダック指数と高い連動性があります。

前章でも書きましたが、半導体やハイテク株の影響を受けやすい日経平均は、ナスダック上場の半導体・ハイテク銘柄の上げ下げと連動しやすいのです。

現在のハイテク主導の株価上昇には過熱感もあり、もし何か大きな悪材料で調整が始まると、場合によっては半年や1年という長期のスパンで下落が続く可能性もあります。

下図は、先ほどの円建て&ドル建て両日経平均にナスダック100指数(黄色)を加えたコロナショック(2020年3月)以降の騰落率チャートです。

円建て日経平均(赤)と比べてもいいですが、ドル建て日経平均(青)のほうがよりナスダック指数にそっくり連動しているように見えますね。

これは前日の米国株市場の流れをそのまま日本のハイテク関連グローバル企業が受けて取引されているせいだと推測できます。

これを見てもわかる通り、日本経済や各企業の業績がいくら好調でも、なんらかの理由で米国株、とりわけナスダック指数が大きく下落した場合、日経平均はつられて下落する可能性が高いです。

また、日経平均に限らず、株価は常に数年周期で暴落するリスクがあります。

中でも米国を中心とする世界的な景気減速は長期で株価を押し下げる大きな要因となります。

何が景気減速や株価暴落の引き金となるかはわかりませんが、以下のようなことが考えられます。

- 2024年の米国大統領選とその結果が招く経済・金融政策の変更

- 中国景気後退やそれに伴うアジアの通貨や金融不安

- 中東やロシアなどの地政学的リスクのさらなる高まり

- エネルギー価格高騰に伴う高インフレの持続

- 大きな天変地異やコロナウイルスに匹敵する疫病の蔓延(パンデミック)

1.は「もしもトランプ大統領が再選したら」いわゆる「もしトラ」と呼ばれてますね。

共和党のドナルド・トランプ前大統領は強固な保守派、自国第一主義で知られています。大統領に再選した暁には、最大の貿易相手国である中国に対して高い関税を課し、現在の米国経済を支える移民の流入規制を行うなどの公約を掲げています。

共和党のトランプ前大統領。帽子には「強いアメリカをもう一度」の文字が(写真はNHKオンラインより)

トランプ候補は地球温暖化に非常に懐疑的です(アメリカは世界一の二酸化炭素排出国なので)。もしトラの場合、バイデン政権下で高い補助金をつけて普及に努めていた電気自動車(EV)の需要拡大に冷や水を浴びせる恐れがあります。

2~4は言わずもがなでしょう。ロシアのウクライナ侵略は西側諸国とロシアの代理戦争に発展していますし、イスラエルVSハマスの戦争は対パレスチナからイランを巻き込んでの紛争の火種となっています。自由主義国と共産主義国のあやういパワーバランスのもとに成り立つ今日の世界が何かをきっかけに容易にバランスを崩すことは想像に難くありません。

日本国内に目を向ければ、長く続いた異次元緩和の金融政策が2024年についに終わりを迎えました。

日銀はそれでも緩和政策をしばらく維持すると公言していますが、エネルギーや原材料価格高騰を理由に高インフレが持続した場合、予想よりハイペースの利上げや為替介入による円買いが行われて円高に振れる可能性があります。

一方「もしトラ」で中国に高関税が課せられた場合、主要貿易相手国である日本も直接・間接に打撃をこうむることは間違いありません。

そうなると中国への生産依存や円安の恩恵を受けてきた日本の輸出企業には逆風となり、やはり長期で日経平均が低迷する原因となりかねません。

4-4 さらなる経済成長を描けるかが日経平均上昇の鍵

日経平均の今後を予測する材料を好悪あわせて書いてきましたが、最後にこれが最も大事という「日本経済の先行き」との関係について触れておきましょう。

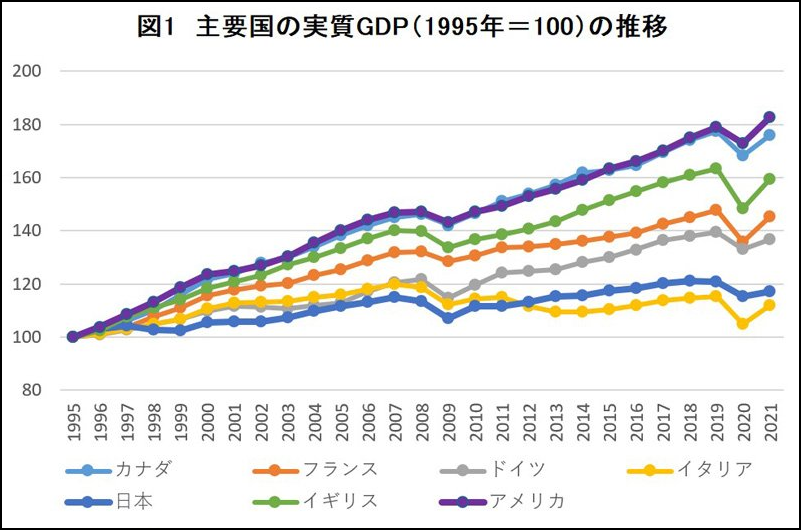

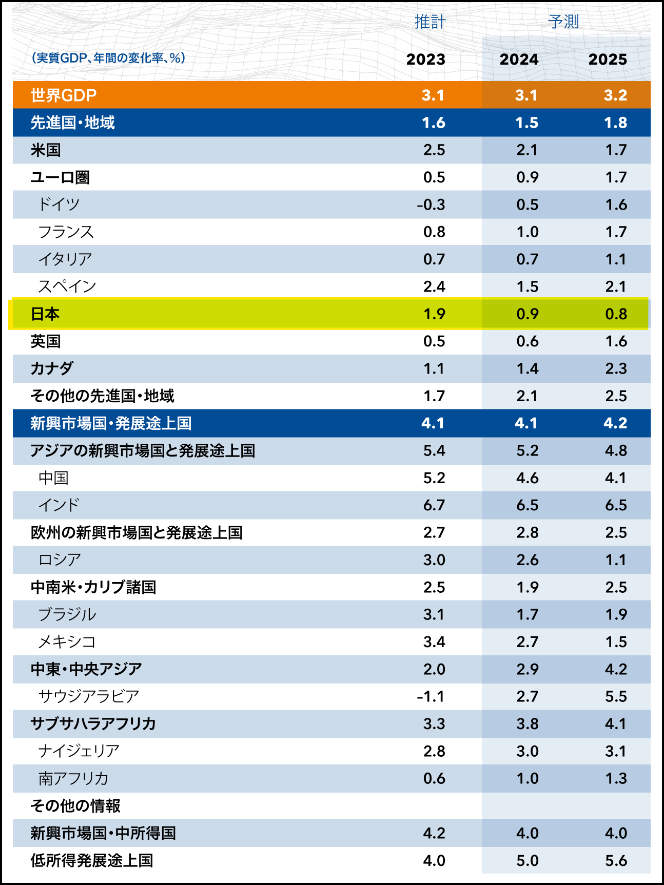

日本経済の潜在成長率は、バブル期以降かなり伸び悩んでいます。下図はIMF(国際通貨基金)発表の主要国の実質GDPの推移と直近のGDP成長率の予測です。

出典:ダイヤモンドオンライン

長期ではイタリアと仲良く底をはいつくばっています。直近GDPの成長率予測を見ても、マイナス成長にはなっていないものの、先進国の中でも冴えない数字が続きます。

悲しいかな、これが世界第3位の経済大国の実態です。

成長力の弱さの原因はどこにあるのでしょうか。少子高齢化の進行による人口減と働き手不足、イノベーションなき硬直的産業構造、高い消費税負担による内需縮小、半世紀以上変わらない保守的な政治体制などなど、さまざまな要因が指摘されています。

日経平均の株価を上げるのは、構成銘柄である個々の企業の努力の集積ではありますが、そこには限界もあり、やはり国全体が豊かに成長していく土台作りが不可欠と考えます。

そのためには問題解決のための「痛みを伴う変化」が必要なのかもしれません。

まとめ

「日経平均上がるとどうなる?」の記事いかがだったでしょうか。

④日経平均はどこまで上がる?今後を予測するための4つのポイント

- 4-1 PERをもとにした現在価格の割安度

- 4-2 数年以内に5万円超え、10万円超えもある?

- 4-3 世界的な不況や米ナスダックとの連動で長期で下がる場面も

- 4-4 さらなる経済成長を描けるかが日経平均上昇の鍵

日本人として、投資家のひとりとして日経平均の最高値更新は喜ぶべきことです。

ただ、この先のさらなる上昇、将来も上がる資産として「買い」なのかどうかとなると半信半疑なところもあります。

国際比較した日本のGDP成長率の推移や子供の出生率低下なんかのデータを見るたびに、暗澹(あんたん)たる気持ちになってしまいます。

「お金の種はお金が増える畑に撒(ま)くべし!」

わたしたちの投資スクールGFSでは投資の基本をそのように教えているからです。

日経平均の未来、投資先としてふさわしいかどうか、その判断力を養うためにも、一度GFS監修の無料投資講座を受講してみませんか?