≫無料!投資で失敗しないコツを学べる「GFSの無料特別講座」はこちら

「投資詐欺に遭ってしまったかもしれない」

「投資をすすめられたけど、これってもしかして詐欺じゃないかな?」

まさか自分が投資詐欺に遭ってしまったのではないか、と不安いっぱいなのではないでしょうか?

投資詐欺とは、「確実に儲かる」などの甘い誘惑で顧客から資金を騙し取って、そのまま音信不通になったり、そのまま資金を運用せずに横流したりするといった行為全般のことを指します。

もともとは高齢者が被害に遭う例が多かったのが投資詐欺ですが、近年は若年層の被害も増えてきています。まず前提として知っていただきたいことは、世の中に「必ず儲かる投資はない」、ということです。

投資詐欺の誘い文句の多くが、以下のような言葉に乗ってしまうことから始まっています。

- 必ず儲かります!

- 元本保証です!

- 極秘情報です!(または人数限定です)

- 年利○%(10%以上など)は確実です!

- ○社の株を今買ってくれたら、後でそれを高く買い取ります

- 被害を回復するので、その代わり

- (△社の株式など)を買ってください

- 郵便で現金を送付してください

これらの言葉を聞いたら、まずは「怪しい」と思って下さい。

世の中には様々な手口の詐欺があり、中には巧妙なものも多く存在します。「自分は大丈夫!」と思っていても、いつの間にか引っかかってしまうのが詐欺なのです。

そこでこの記事では、投資詐欺の典型的な手口や気を付ける履きポイントなど、以下の内容について詳しく解説します。

この記事のポイント |

|---|

|

この記事をお読みいただくことで、投資詐欺の基本的な手口などを網羅できると思います。

ぜひこの記事を参考にしていただければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

投資詐欺の特徴とは

この章では、「そもそも投資詐欺とはどんなものなのか?」という内容を中心に解説していきます。

投資詐欺とは、「確実に儲かる」などの甘い誘惑で顧客から資金を騙し取って、そのまま音信不通になったり、そのまま資金を運用せずに横流しをしたりするといった行為全般のことを指します。

例えば投資詐欺とみられる勧誘とは、以下のような内容で持ちかけられます。

- 必ず儲かります!

- 元本保証です!

- 極秘情報です!(または人数限定です)

- 年利●%(10%以上など)は確実です!

- ●社の株を今買ってくれたら、後でそれを高く買い取ります

- 被害を回復するので、その代わり

- (△社の株式など)を買ってください

- 郵便で現金を送付してください

このような勧誘は詐欺である可能性が高い為、取引は行わないようにしましょう。特に、「必ず儲かります」といった言葉には要注意です。何度も書きますが、この世に「必ず儲かる」投資商品は存在しません。

また、投資詐欺を持ちかける人の見た目の特徴として、身なりや羽振りをよく見せているという点が挙げられます。例えばブランドもののカバンや時計を身につけていたり、取引に高級ホテルを利用たり等です。

これは、見た目に説得力を増すために合えて自分を高く見せたいためです。もちろん、ブランドものを身につけている人が必ず詐欺というわけではありませんが、特徴のひとつですので注意しておきましょう。

もしもこれを読んで詐欺を疑う状況があれば、金融庁の金融庁金融サービス利用者相談室にお問合せください。

投資詐欺の代表的な手口一覧

それではここからは、より具体的な投資詐欺の手口を見ていきましょう。ここでは、以下の5種類について詳しく解説していきます。

投資詐欺の具体的な5つの手口 |

|---|

|

2-1. ポンジ・スキーム

まずは最も代表的な投資詐欺である「ポンジ・スキーム」の手口を紹介します。ポンジ・スキームとは、元本保証や無リスクを前提に「年利10%や20%以上」といった利回りで資金を集め、集めたお金は運用せずに横流しする詐欺です。

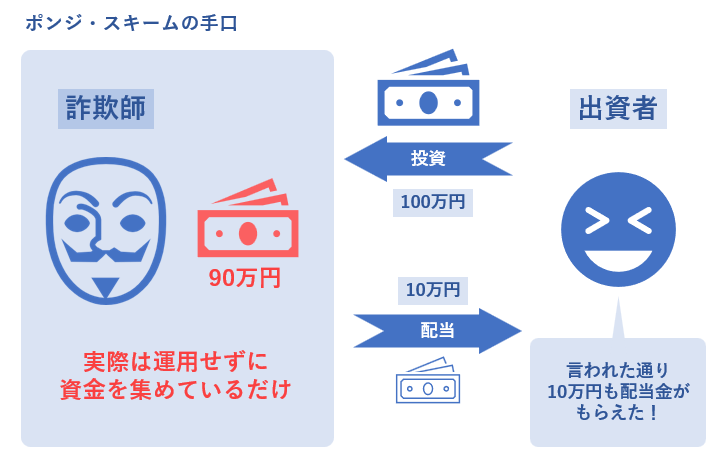

以下が、ポンジ・スキームのイメージです。

上の例でいうと、詐欺師が出資者に「確実に儲かるから出資してほしい」と持ち掛けます。出資者は100万円を詐欺師に渡します。しかし詐欺師はその100万円を投資に使わずに横流しします。詐欺師は出資者から受け取った100万円のうち10万円を出資者に「配当金だ」などと言って渡します。

出資者は実際に「配当金」を得られた事で詐欺師を信頼します。自分の資金が運用されていないことに気が付かず、資金調達を続けてしまうのです。

詐欺師はこのようなことを繰り返して多くの出資者からお金を集め、ある程度のところで姿を消してしまうのです。これがポンジ・スキームの一連の流れです。

この手口の巧妙なところは、始めのうちは「配当金」としてリターンを得られるという点です。実際にリターンがもらえるために被害者は信じ込んでしまいます。そしてその口コミで投資家が増えてしまいます。

実は、投資詐欺の9割がこのポンジ・スキームだと言われています。ポンジ・スキームは100年以上前にチャールズ・ポンジによって考えられた詐欺手口です。それほど古くから使われている手口にも関わらずそのシステムが巧妙なために、現代でもその被害が後を絶たないのです。

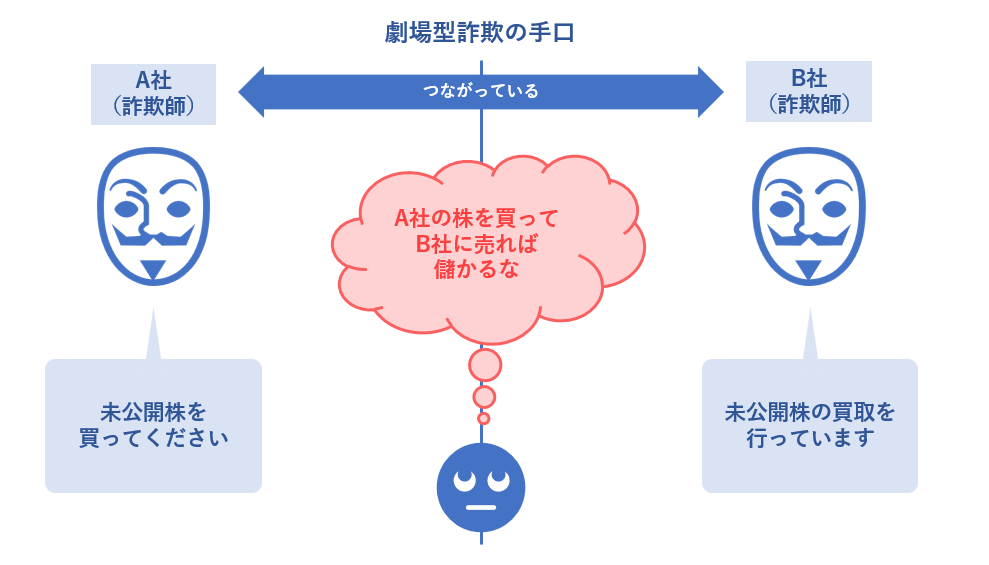

2-2. 劇場型詐欺

劇場型詐欺とは、一見すると別々の業者を装った複数人で行う詐欺の手口です。それぞれの業者がそれぞれ設定された役割を演じて金銭をだまし取ろうとする為、「劇場型」と呼ばれています。

例えば、以下のような手口が「劇場型」の典型的な例です。

A社から消費者に「未公開株を買ってください」と連絡が入ります。別のタイミングでB社から「未公開株の買取を行っています」「自分には購入の権利がないので、買ってもらえれば後で買い取りますよ」と連絡を受けます。

消費者は、「A社が販売している未公開株を購入してB社に売れば儲かるな」と判断し、未公開株を購入します。しかし、実際はB社には連絡が付かなくなってしまう、という手口です。

2-3. 名義貸し型詐欺

名義貸し詐欺とは、他人が投資を行う際に名義を貸してしまう詐欺のことです。

例えば「投資を行いたいが事情があって自分の名前では投資ができない。名義だけ貸してもらえないか。貸してくれたら商品券を贈る」という話を持ち掛けられます。

そうして名義を貸し、後から弁護士を名乗る男が「名義貸しは犯罪だ」「逮捕されるかもしれない」「解決するのにお金が必要です」という流れで金銭をだまし取るといった流れです。

2-4. 被害回復型詐欺

被害回復型の詐欺とは、詐欺被害に遭った人に対して「被害回復」の名目で金銭をだまし取る方法です。

例えば弁護士を名乗って、「犯人を捕まえた。お金を取り戻す必要があるが、手数料がかかるので●円を振り込んでください」という流れです。

被害回復詐欺の場合、例えば劇場型詐欺や名義貸し詐欺と同じグループが詐欺行為を行うこともあります。

2-5. FX自動売買詐欺

FX自動売買詐欺とは、FX自動売買ツールを活用して機械的にFX投資を行うシステムを利用した詐欺のことです。FX自動売買というシステム自体は実在するものであり、悪質なものではありません。

この詐欺行為の場合、実際には活用しても儲からない自動売買ツールを高額で売りつけておいて音信不通になるといったケースが一般的です。

FX自動売買詐欺はよくSNSを使って「確実に儲かる」などの言葉で集客します。実際にこれだけ儲かったという証拠写真でアピールし、興味を持った人に自動売買ツールを売りつけるという流れで行われます。

・まずは少額から試したい YES or NO

・リスクはできるだけ抑えたい YES or NO

・投資先の見極め方を知りたい YES or NO

・投資の知識をつけて利益を最大化したい YES or NO

投資詐欺の実態

それではここからは、投資詐欺の実態についてみていきましょう。この章では、以下の2つのポイントについて詳しく解説します。

3-1. 投資詐欺は近年増え続けている

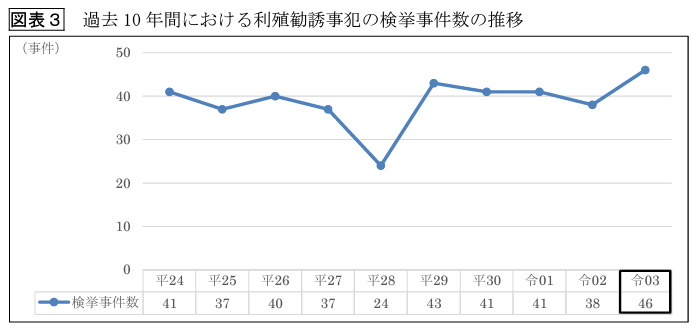

実は投資詐欺は近年増え続けているという統計があります。以下の表は、警察庁がまとめた「利殖勧誘事犯」の検挙事件数です。

出典:令和3年における生活経済事犯の検挙状況等について|警察庁

利殖勧誘事犯とは、以下のような類型の投資を装って金銭をだまし取った犯罪行為のことです。

- 未公開株

- 公社債

- 集団投資スキーム

- デリバティブ取引 など

実はこうした利殖勧誘事犯の検挙数は令和3年が過去10年で最も高くなっているのです。

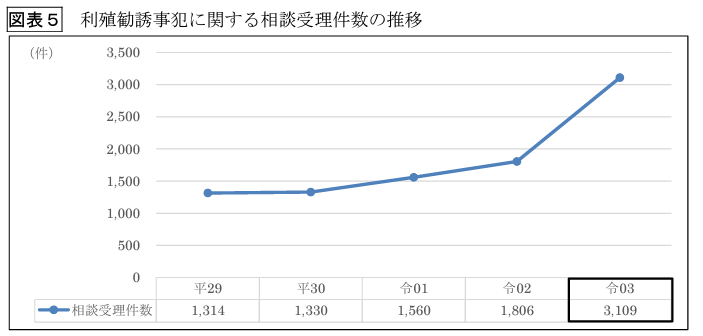

また、利殖勧誘事犯に関する相談の件数も、以下のように年々高まりつつあります。

出典:令和3年における生活経済事犯の検挙状況等について|警察庁

その理由として推測されるのは、コロナ禍の不景気や少子化、雇用に対する不安が年々強くなっているためと言われています。

3-2. 若い世代の投資詐欺被害が増えつつある

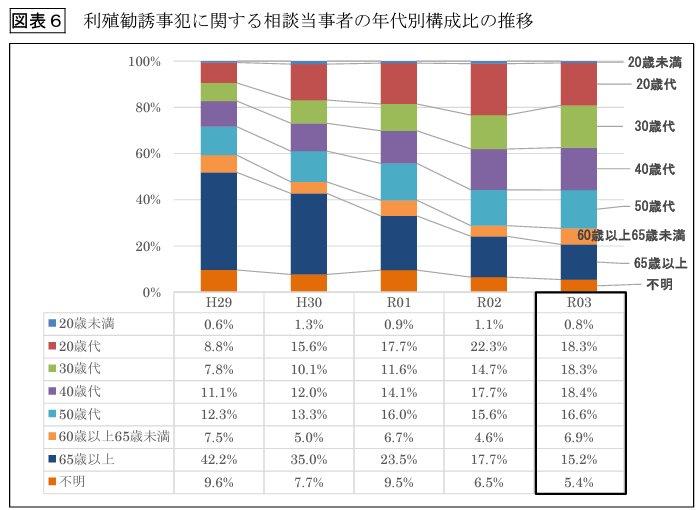

以前は詐欺と言えが高齢者をターゲットにしたものが多かったのですが、実は近年では若い世代の投資詐欺被害も増えている傾向にあります。以下の表をご覧ください。

出典:令和3年における生活経済事犯の検挙状況等について|警察庁

こちらも警察庁がまとめた、利殖勧誘事犯に関する相談当事者の年代別構成比の推移です。この表によると平成29年には20代以下は全体の10%にも満たなかったのですが、令和3年には20代以下が全体の20%に迫る比率となってきています。

こちらもコロナ禍による不景気や経済的不安に加え、近年では投資に関して若い世代の関心が集まっていることも要因として挙げられます。SNS等を通じて投資に関する情報を得やすくなったために、このような投資詐欺の被害件数も増えている可能性が高いのです。

実際、SNSを通じた投資詐欺被害も若者を中心に増え続けています。

投資詐欺に遭ってしまうのではないかと不安がある方は、投資の正しい知識を身につけておくのがよいでしょう。

前提知識があることで、いざとなった時に騙されずに済むようになります。

これって投資詐欺?気を付けるべき3つのポイント

この章では、「これはもしかして投資詐欺なのでは…?」と考えている人に向けて、気を付けるべき3つのポイントを解説します。もしも当てはまるようでしたら取引をただちにやめるか、すぐに金融庁の金融庁金融サービス利用者相談室に問い合わせを行いましょう。

それぞれ、見ていきます。

4-1. 「年利10%以上」「無リスク」はあり得ない

もしも投資を持ちかける人が「年利10%以上は必ず儲かります」「無リスクです」「元本保証です」というような内容で投資を進めてきたら、ほぼ詐欺と見て間違いないでしょう。

そもそも、投資の世界に「必ず年利●%以上」が確定することはありません。

投資の世界ではリスクとリターンはトレードオフ(比例の関係)です。つまり、高いリターンを得るのであればハイリスク商品(=価格の変動幅の大きな商品)を購入しなければなりませんし、リスクが小さな商品(=価格の変動幅が小さい商品)を購入してハイリターンを得ることはできないのです。

知らない人からの誘いはもちろんのこと、友人や知人、上司や同僚でもこのようなことで勧誘してくる場合は要注意です。ポンジ・スキームなどの場合は誘ってくる友人や知人、上司や同僚も詐欺被害に遭っていることに気が付いていない可能性があります。

まずはどんな状況であっても、このような甘い話には乗らないようにしましょう。

4-2. 投資専用のコミュニティには要注意

「投資専用のLINEグループに入ってください」など、投資情報をやり取りするためのコミュニティには注意しましょう。登録者に何かを売りつけようとする場合もありますし、登録者すべてが詐欺に加担している場合もあり得ます。

実際には、投資商品と言って詐欺行為を働くためにそうしたコミュニティに勧誘している可能性もあります。勧誘した人にも紹介料がもらえるなどのケースもあります。知らない人からの誘いはもちろんのこと、知り合いからの誘いであっても注意しましょう。

4-3. 未公開株や私募ファンドには注意

未公開株や私募ファンド、非上場株が持ちかけられたら詐欺の可能性があるとみて注意しましょう。そもそも、そういった商品を幅広い投資家が持ちかけられることはまずありません。

例えば「必ず上場する」などと言って投資を勧誘する手口が多いのがこのパターンですが、こうした商品には流動性リスクが高い(売りたい時に売れないリスク)ことを承知しておく必要があります。

4-4. 「期間限定」「今なら○○%オフ」といった言葉に注意

「期間限定」「今なら○○%オフ」など、入金を急かしてくるような様子があれば注意しましょう。例えば、FX自動売買詐欺ではよくこういった売り文句で勧誘が行われます。

SNSで大きく儲けている画像を投稿している人に連絡を取って、もしもこのような勧誘を受けたらほぼ詐欺とみて間違いありません。

「今なら○○%オフ!」「今なら通常価格の半額の100万円でご購入頂けます」などは判断力を鈍らせる手口です。このような言葉を聞いたら、「詐欺かも?」と疑って会社を調べるか、取り合わないようにしましょう。

「怪しい…」と感じたら事前に会社を調べよう |

|---|

もしも「怪しい…」と感じたら、事前に投資商品の販売会社や運営会社を調べるようにしましょう。以下の金融庁webサイトで登録等を受けている金融機関を確認できます。 この中に、自分が投資を勧誘されている業者があるか確認してみましょう。また、無登録で金融商品取引業を行った者のリストも以下のページにあります。 登録されていない事業者から投資を持ち掛けられていると事前に分かった場合には、関わらないようにしましょう。 |

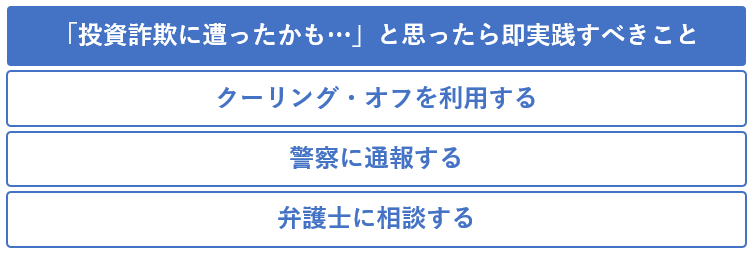

「投資詐欺に遭ったかも…」と思ったら即実践すべきこと

もしもすでに「投資詐欺に遭ったかもしれない」と思ったら、以下の3つの方法をすぐに実践してみてください。

それぞれ見ていきましょう。

5-1. クーリング・オフを利用する

クーリング・オフとは、事業者の強引なセールスに流されて申込や契約を行ってしまうなどの被害を防ぐための規定です。契約してしまったとしても一定期間内であれば条件付きで解除が可能です。

クーリング・オフは、投資の場合は主に以下のような例で適用となります。

取引形態 | 販売方法 | 期間 |

訪問販売 | 家庭訪問販売、職場訪問販売、キャッチセールスなど営業所以外で交わした契約 | 法定書面を受け取った日から8日間 |

電話勧誘販売 | 電話勧誘によって交わした契約 | 法定書面を受け取った日から8日間 |

ただし取引の種類によってはクーリング・オフができない場合もあります。まずは適用されるかどうかをよく確認しましょう。

クーリング・オフを行う場合には、必ず書面で通知する必要があります。契約解除に関して書面にし、内容証明などを活用して発信日時を証明できるようにしましょう。

5-2. 警察に通報する

詐欺だと発覚したら、すぐに警察に被害届を出しましょう。必ず捜査されるとは限りませんが、もしも似たような被害が重なっている場合には動いてくれる可能性もあります。

5-3. 弁護士に相談する

投資詐欺に遭ってしまったら、弁護士に相談するのもおすすめです。投資詐欺に精通した弁護士に相談することで、どのように動いたらいいのかといったアドバイスを受けることができます。

また、返金される可能性があるかどうか、どのくらいあるのかといったことも判断してもらえます。もしも返金対応の可能性があれば、弁護士にその対応を一任できるという点でもメリットは大きいと言えます。

投資詐欺はしっかりと投資を学べば怖くない

ここまでは投資詐欺について詳しく解説してきました。それを踏まえたうえでお伝えしたいのは、投資詐欺に引っかからない方法があるとすれば「投資を学ぶ」ということです。

近年はインターネットの影響で、さまざまなチャネルで金融商品を自由に買えるようになっています。以前は実店舗の銀行や証券会社でしか買えなかったものでも、インターネットであればどこからでもアクセスして購入できます。

そのため、その販売元が認可されているかどうか、詐欺ではないか、といった事を確認せずに投資を行ってしまうこともあるのです。

投資についてきちんとした知識がある人は、認可されているかどうかも分からないところから金融商品を買うことはありません。また、もし持ち掛けられたとしてもその内容を聞けばほとんどの場合「怪しい」ということに気付けるはずです。

例えば未公開株や私募ファンドへの投資を誘われても、投資について詳しい場合にはそのリスクについてすぐに分かります。投資についての知識があれば「必ず儲かる」という商品が存在しないことも知っていますし、「年利10%以上」がどれだけあり得ない数字かといったこともすぐに分かります。

投資を始める際には、正しい知識を身につけることが最も効果的な防御になるのです。

投資は、長い間かけて行っていくものです。今自分がお金を投じようとしているのはどういった投資なのか、どの程度のリスクがあってどのようなスタンスで運用するのかといったことを自分で考えて行う必要があります。

そのためには、一度投資について正しい知識を学ぶことをおすすめします。

投資詐欺にあわない鉄板の知識を身につけるなら

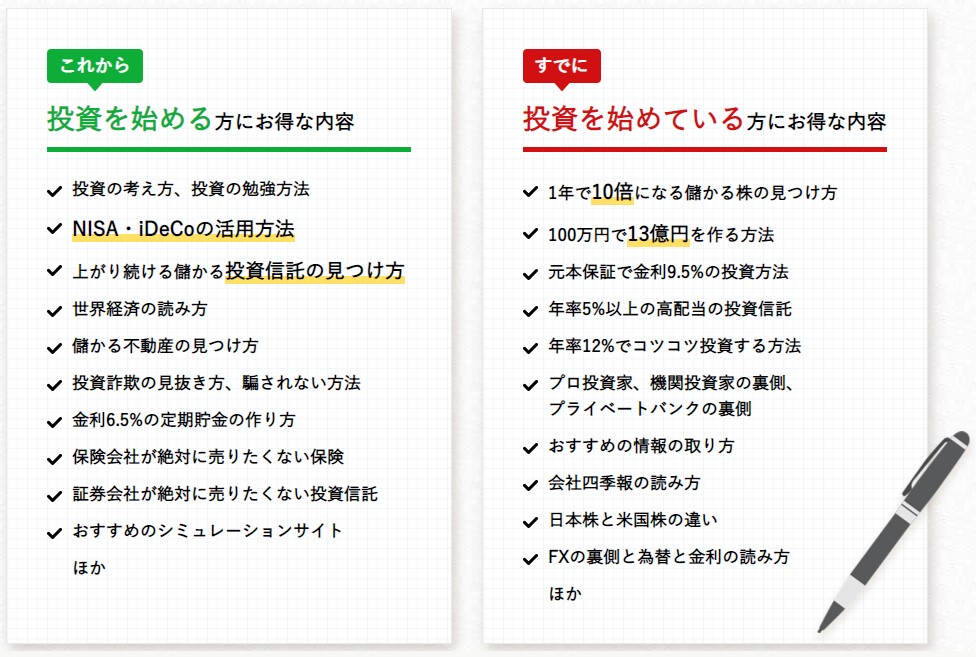

投資詐欺に遭わない鉄板の知識を身につけるなら私たちGFSにお任せください。GFSが監修する無料セミナー「GFS無料特別講座」では、投資に必要な基礎知識を身につけることができます。

この記事をここまで読んできた方にとって、「投資セミナーって安全なのか?」という不安をお持ちの方もいらっしゃるかもしれません。

この講座はこれまでに20万人以上が参加している実績があり、オンライン形式で動画を視聴するスタイルのセミナーなので、時間や場所を拘束されずに受けられますし、対面でないので営業をかけられる心配もありません。

学べる内容は、以下のとおりです。

投資は、正しい知識を持っていないと失敗してしまう可能性が高まります。投資詐欺のように、悪質な犯罪に巻き込まれてしまう可能性すらあるのです。

しかし、基本的な投資の知識を身につけておけばそうした被害に遭うことはありません。また、自分の頭で考えて資産運用をできるようになります。

投資の知識に不安のある方、これから投資を始めてみたいと興味をお持ちの方は、ぜひ以下のリンクから詳細をご覧ください。

投資や資産運用を学べるセミナーの選び方については、「資産運用セミナーにはまだ行くな!優良講座を選ぶ5つの確認ポイント」で詳しく解説していますので、気になる方は合わせてご覧ください。

投資詐欺に関するQ&A

ここでは投資詐欺に関する疑問についてお答えします。

- 投資詐欺にあったらどうしたらいいですか?

- 投資話が詐欺だと分かる見分け方はありますか?

投資詐欺にあったらどうしたらいいですか?

投資詐欺にあったかもと思ったら下記の3つのうちどれかをすぐに実行してください。

・クーリング・オフを利用する

クーリング・オフとは、条件付きで契約を解除できる制度のことです。法定書面を受け取った日から8日間の間であれば契約解除が可能です。しかし取引の種類によってはクーリング・オフが適用されない場合もあるので注意しましょう。

・警察に通報する

必ず捜査してくれるとは限りませんが、被害が重なっていれば捜査される可能性があります。

・弁護士に相談する

投資詐欺に詳しい弁護士に相談するのも良いです。どのように対応したらいいかアドバイスをもらえます。

投資話が詐欺だと分かる見分け方はありますか?

投資詐欺は「確実に儲かる」などの甘い誘惑で顧客から資金を騙し取って、そのまま音信不通になったり、そのまま資金を運用せずに横流したりするといった行為全般のことをいいます。

下記のような言葉を聞いたら怪しいと思ってください。必ず儲かる投資はこの世の中にはありません。

* 必ず儲かります!

* 元本保証です!

* 極秘情報です!(または人数限定です)

* 年利○%(10%以上など)は確実です!

* ○社の株を今買ってくれたら、後でそれを高く買い取ります

* 被害を回復するので、その代わり

* (△社の株式など)を買ってください

* 郵便で現金を送付してください

*

投資や儲け話をもちかけられた時に気をつけておくポイントを下記4つにまとめましたので、ぜひご活用ください。

① 現実的なリターンは投資の神様でも年利20%、月利という言葉は基本的に使わない

投資の神様と言われているウォーレン・バフェットさんでさえ、投資で出せる利益が年利20%と言われています。ですからそれ以上の利回りや、また月利◯%と謳ってくる儲け話には特に注意しておきましょう。普通に個別株投資や積立投資を行っている場合、月利という言葉を聞くことがほとんどありません。例えば月利4%の場合年利にすると48%です。先程のウォーレン・バフェットさんの年利と比べると倍以上です。投資は利益率が高いほどリスクも高くなる仕組みになっていますのでそれも意識しておくと、悪質な詐欺に騙されることがないでしょう。

② 絶対儲かる、リスクなく儲かる、短期間で儲かる、元本保証などの言葉に注意

投資はリスクも理解した上で、自分のリスク許容度に応じて行うのが、賢明な判断です。投資でリスクをなるべく抑えるポイントなどはありますが、全くリスクがない投資はないと言い切ってもいいくらいです。そして投資に元本保証はありません。そのような誘い文句が出てきたら詐欺を疑ってください。

③ 自分は騙されないと思わず、騙されることがあるかもしれないと思っておく

自分は大丈夫、騙されることなんてない。と思っている人ほど騙される確率が高いと私は思います。なぜかというと騙されないと思っているがゆえに、対策を怠っている可能性があるからです。少しでもいいのでどんな詐欺があるのかなど知識は身につけておきましょう。

④ 無登録業者である場合は疑う

金融商品の取引をする事業者は、金融庁への登録が必須となっています。投資の儲け話を持ちかけられた場合は登録業者であるかどうか一度調べてみましょう。

まとめ

以上この記事では、投資詐欺の典型的な手口や気を付ける履きポイントなど、以下の内容について詳しく解説してきました。

この記事のポイント |

|---|

|

この記事をお読みいただくことで、投資詐欺の基本的な手口などを網羅できたかと思います。ぜひ参考にしていただければ幸いです。