「投資を始めてみようと思っているけど、ちょっと怖い」「投資が怖いとよく言われるけど、ほんとに怖いのかな」

このようにお考えではないですか?

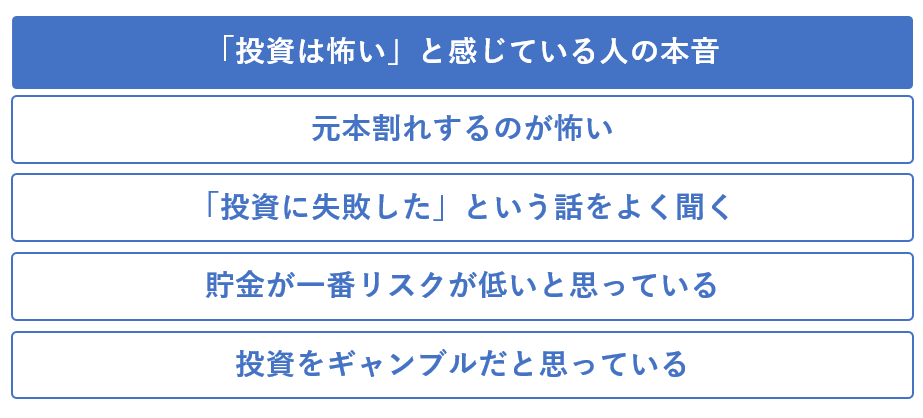

これから投資を始めようという人の中には、「投資してみたいけど損してしまうこともあるみたいだし、ちょっと怖いな」と考えている人も多いはずです。投資を怖いと感じている人の本音としては以下の5つのようなことを考えてしまうのではないでしょうか?

いかがでしょうか?「投資が怖い」と考えている人の多くは、この中のどれかに当てはまっているのではないかと思います。

これらの疑問に対しては、一つ一つ以下のように丁寧に回答していきます。

確かに投資はやり方によっては元本割れをしてしまう可能性もありますし、大きく損をしてしまうこともないとは言えません。その一方で低いリスクで行うことで、高い確率で成功するのも事実です。

そのためには、投資について正しい知識を学ぶ必要があります。

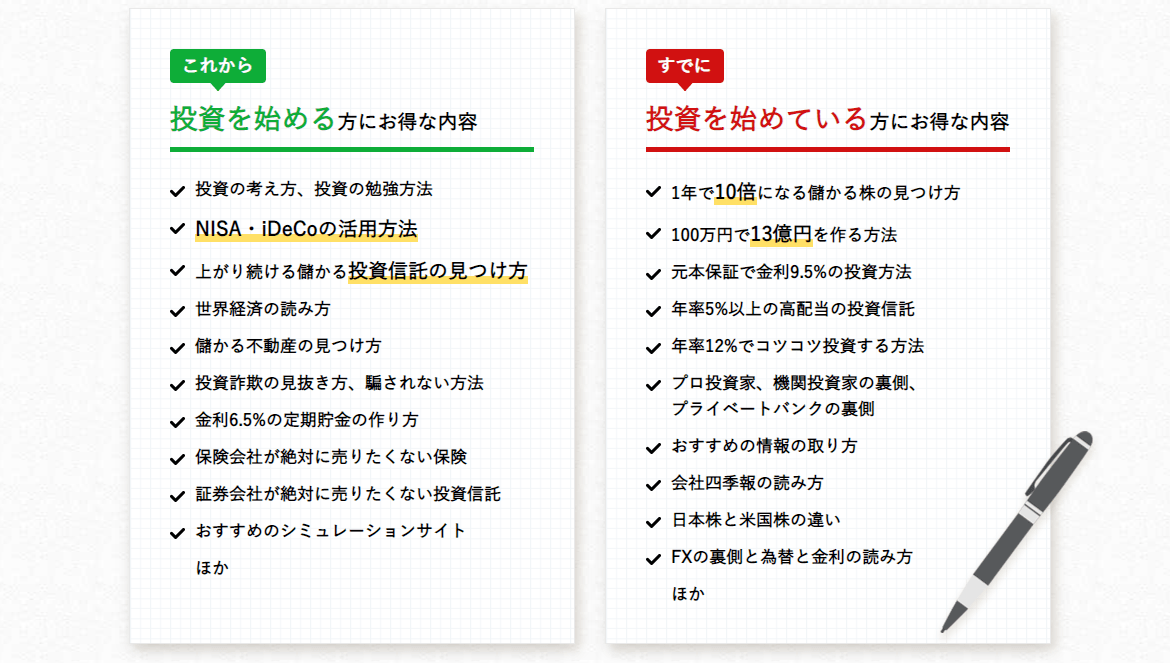

この記事では「投資は怖い」と感じている人に向けて疑問点の回答や、リスクを減らして安全に資産運用をするためのヒントなど以下の内容について詳しく解説していきます。

- 投資は怖いと感じている人の本音

- 投資を進める賛成派の主張を「投資が怖い」と感じる人向けに解説

- 初心者が知っておきたい投資のお得ポイント3つ

- 投資を成功させるための4つの基本的な考え方

この記事を読みいただくことで、「投資が怖い」という考え方が変わってくるのではないかと思います。ぜひこの記事を参考に、投資についての理解を深めていただければ幸いです。

監修者:市川雄一郎

監修者:市川雄一郎

GFS校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。 グロービス経営大学院修了(MBA/経営学修士)。

日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、講演依頼、メディア出演も多数。著書に「投資で利益を出している人たちが大事にしている 45の教え」(日本経済新聞出版)

公式X アカウント 市川雄一郎@お金の学校 校長

1.「投資は怖い」と感じている人の本音

それではまず最初に、「投資は怖い」と感じている人の本音について見ていきましょう。多くの人は以下のような理由で、「投資が怖い」と感じてしまうようです。

それぞれ見ていきましょう。

1-1.元本割れするのが怖い

まずは、元本割れするのが怖いという意見です。

「場合によっては儲かることもあるようだけれど、元本割れするのが怖いから投資に手を出さない」

「絶対に元本割れだけは避けたい」

「投資」と聞いてこのように考える人は少なくないでしょう。投資は確かに銀行預金などに比べ値動きの幅があり、せっかくのお金が目減りしてしまうということがあるためです。

実際には、低リスクでの運用を行うことで元本割れのリスクは大幅に減らすことができます。とはいえ「絶対に元本割れしない」という保障はありません。

ほんのわずかでも元本割れする可能性があるのであれば、そうしたリスクがほぼ全くない銀行預金の方が安全だと感じてしまうのが大きな原因でしょう。

1-2.「投資に失敗した」という話をよく聞く

「投資に失敗した」という話をよく聞くために、投資は怖いと考えている人も多いでしょう。

例えば自分の回りに、実際に投資に失敗したという人がいると「怖いな」と感じてしまうのは仕方のないことかもしれません。また実際に自分の知っている人でなくても、テレビに出ている芸能人やタレントで「投資に失敗した」という人は少なくないですよね。

このように「投資に失敗した」という人が多いと、「やはり投資は難しいのだ」と考えてしまい「自分にはできないな」と思ったり、「怖い」と感じてしまうのです。

1-3.貯金が一番リスクが低いと思っている

「貯金が1番リスクが低い」と思っており、そのために投資はハイリスクで貯金は安全だと感じている人も多いはずです。

実際、貯金では自分の資産が目減りしてしまうという事はまずありません。投資の場合はやり方によっては元本割れといった可能性もあるため、そのようなリスクの高い投資を行うより絶対に損をしない貯金の方が安全だと考え、投資に踏み切れないという意見がとても多いのです。

しかし現実には、貯金はインフレに弱いという欠点があるため一概に最も低リスクとは言い切れません。しかし一見すると貯金が一番リスクが低いと感じてしまうのは仕方のないことです。

1-4.ギャンブルだと思っている

投資をギャンブルだと思っているという意見も、「投資が怖い」と感じる理由の1つかもしれません。

確かに「これから値上がりしそうな株に大金を突っ込んで、上がれば大儲け、下がれば大失敗」といったイメージで投資を捉えていると、投資をギャンブルだと感じてしまう人も出てしまうでしょう。

「値動きが全く読めない者に対して、一か八かでかける」方法を取ることもできますし、確かにこの方法は投資というよりはギャンブルに近いと言えます。

実際にはある程度自分でリスクをコントロールして安全に資産を増やすことは可能です。とはいえ最初から投資をギャンブルだと考えてしまうと、なかなか投資を始めようという気持ちにはならないものです。

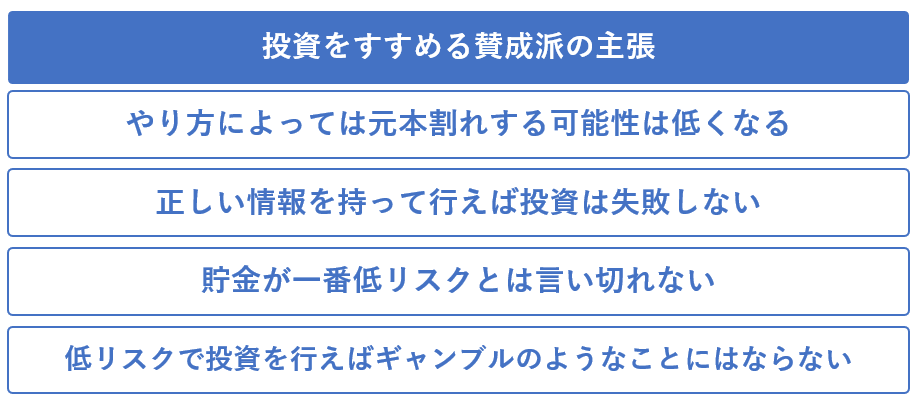

2.投資をすすめる賛成派の主張を「投資が怖い」と感じる人向けに解説

それではここからは、第1章の意見に対して、投資を進める賛成派の主張を具体的に解説していきます。

それぞれ見ていきましょう。

2-1.運用方法によっては元本割れする可能性は低くなる

投資は運用方法によっては、元本割れする可能性を低くすることができます。

第一章でも解説した通り、投資で最も「怖い」と感じるのがおそらく元本割れに対する恐怖でしょう。しかし実際には投資というのは、自分のやり方によってリスクを自由に下げることが可能です。

できるだけ低リスク低リターンで資産運用をする事で投資の元本割れリスクを極力減らすことは実は難しくないのです。

低リスクで資産運用をすると、それだけリターンも低くなります。逆にハイリスクを取ることで高いリターンを狙うといった方法もありますが、その場合は失敗すれば元本割れの可能性も高まってしまうのです。

重要なのは、元本割れの可能性をどれくらい下げるかです。自分の資産を増やすというよりは、「守る」という考え方で資産運用を行いたい場合は、元本割れのない現金の比率を高めておくなどの工夫で元本割れの可能性を大きく下げることが可能なのです。

具体的にリスクを下げる方法としては、「分散投資」「長期投資」「積立投資」などがあります。このあたりについて具体的には「4.投資を成功させるための4つの基本的な考え方」で解説していますので、参考にしてみてください。

2-2.正しい情報を持って行えば投資は失敗しにくい

投資は、正しい情報を持って行えば失敗する可能性は低くなります。

「正しい情報」とは、自分が購入する商品の基本的な情報や、そもそもの投資の仕組みや考え方のことです。

- 自分の購入する投資商品の特徴や傾向

- リスクについての基礎知識

- 分散投資についての基礎知識

- 資産配分についての基礎知識 など

もし自分の回りに投資に失敗したという人がいたら、どのような投資をしたのかを聞いてみてはいかがでしょうか。多くの場合は個別株投資や不動産、FX投資でしょう。または投資信託を長期保有せずに売却した場合です。これらの場合はリスクが高いため、知識を身につけず運用すると失敗しやすい傾向にあります。

正しい知識を持って、失敗しないような資産運用を行う事は十分に可能です。そうした方法を取らずに「失敗した」という人の意見はあまり参考にならないかもしれません。

投資家がどれだけのリターンを期待し、どれだけのリスクを取るかによって成功するかどうかは変わってきます。投資が怖いと思うのであれば、低いリスクで確実に資産運用をすれば良いだけです。

そのためには、正しい情報を持って資産運用をするしかありません。

2-3.貯金が一番低リスクとは言い切れない

貯金が1番低リスクとは言い切れないという点も、忘れてはいけないことです。これを聞くと、「貯金にリスクがあるというのはどういうこと?」と感じる人もいるかもしれません。

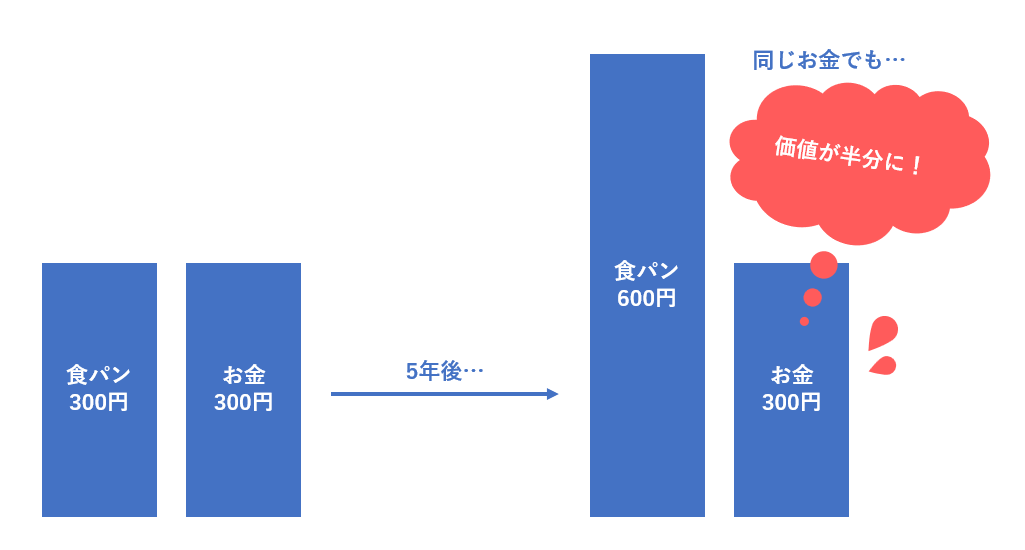

しかし実は貯金をしていることで損をしてしまうという可能性もあるのです。その理由は貯金がインフレに弱いからです。

インフレとは簡単にいうと、物価が上がることです。物価が上がるということは、貨幣価値が下がるのです。例えば現在300円で購入できている食パンの価格が5年後に倍の600円になってしまった場合。簡単に言えばお金の価値は半分になってしまったということになるのです。

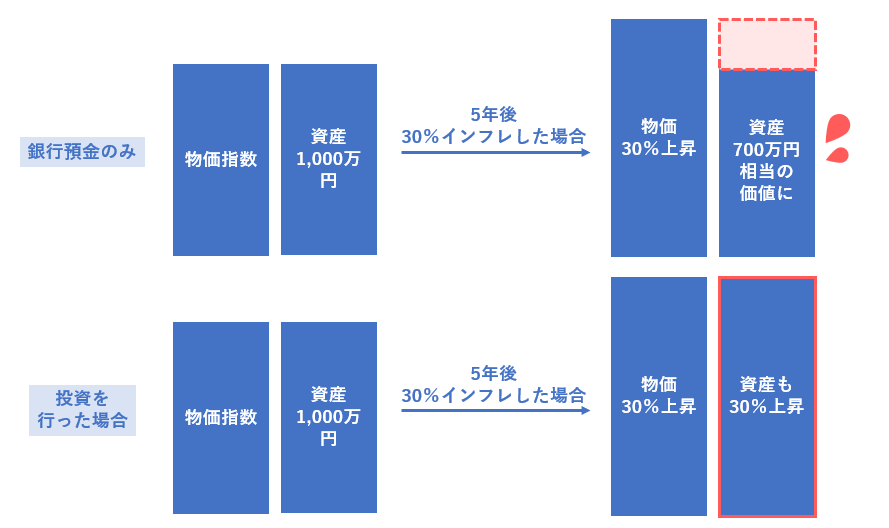

この例でいうと5年後に30%物価が上がる場合。たとえ現在1,000万円を持っているとしても、5年後にはその価値は30%下がってしまいます。しかしインフレに強い投資信託などを持っている場合、物価上昇に伴って資産価値も上昇するのです。

※実際には投資先や方法によって価格は大きく変わります。こちらは参考図です。

確かに貯金は元本割れのリスクがなく安全と言えなくもないですが、インフレに弱いという意味ではリスクがあるとも言えるのです。そのため貯金が一番低リスクであるとは言い切れないのです。

勉強せずに投資を始めることもできますが、リスクを最小限におさえて成功するためには、投資の知識が必要不可欠です。

こちらの記事と合わせて「GFS監修 投資の達人講座」も受講することで、さらに投資の知識を深めることができます。

2-4.低リスクで投資を行えばギャンブルのようなことにはならない

商品を見極めて低リスクで投資を行えば、ギャンブルのような事はにはなりません。

これから投資を始めようとする人の中には「自分で自由にリスクを決められる」という事を知らない人が多いのではないでしょうか。自分がどれだけのリスクに耐えられるかをしっかり理解して投資を行えば、ギャンブルのようなことにはならないのです。

もちろんやろうと思えばギャンブルもような投資を行うこともできます。しかし一か八かの勝負をしたいと思う人は多くはないでしょう。

投資についてしっかり理解した上で、低いリスクで資産運用を行う事は十分に可能です。

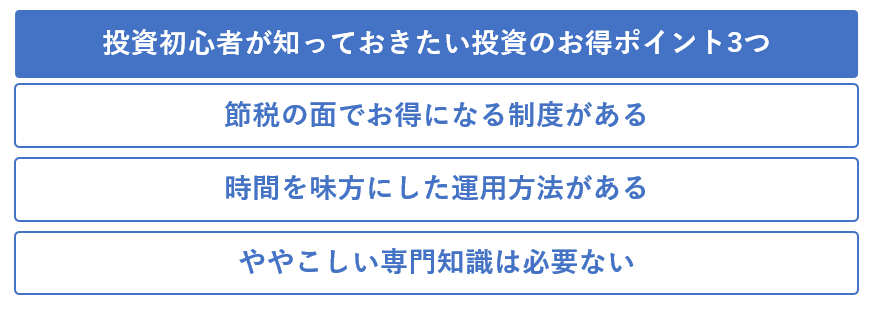

3.初心者が知っておきたい投資のお得ポイント3つ

投資賛成派の意見を解説したところで、「これから投資を始めたい」という人が知っておくと得する3つのポイントを解説します。

3-1.節税の面でお得になる制度がある

投資には、節税の面でお得になる制度があります。ここでは、以下の2つの制度についてみていきましょう。

3-1-1.NISA(新NISA)

NISA (新NISA)とは、国が国民の資産形成を促す意味で作られた税制優遇制度です。一定の金額までの投資であれば、それで得た利益は課税されないというものです。

実は投資で得た利益は約20%課税されます。例えば10万円の利益を得た場合でも、税金として約20%の2万円が差し引かれて振り込まれるという流れになります。

NISA口座を開設して資産運用を行うと、利益に課税されずに全額得ることが可能となります。2024年からNISAから新NISAに制度が切り替わります。新NISAは、これまでのNISAと同様で毎年一定金額の範囲内で購入した金融商品からの利益が非課税になる制度です。以下は新NISA内容をまとめてあります。

新NISA制度 | |||

成長投資枠 | つみたて投資枠 | ||

| 年間非課税枠 | 合計枠 | 360万円 | |

| 各枠 | 240万円 | 120万円 | |

非課税となる期間 | 無期限 | ||

対象商品 | 上場株式・投資信託など※1 | 積立・分散投資に適した一定の | |

口座開設期間 | 無期限 | ||

※1 ①整理・監理銘柄②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等を除外

例えば40万円を毎年積立て、最終的に元本を除いて300万円の利益が出たとします。NISAで資産運用をしていれば全額貰えますが、一般の口座を利用して運用していた場合は60万円も税金として取られてしまうのです。

このように、非課税で運用できる枠があることは投資家にとっては大きな利益となるのです。

新NISAについてさらに詳しく知りたい方は【プロが監修】2024年からの新NISAとは?制度の変更点と賢い運用方法を紹介の記事をぜひお読みください。

3-1-2.iDeCo

iDeCoとは、自分で掛金を運用しながら積み立てる個人型確定拠出年金のことです。積み立てた掛金は原則として60歳以降に受け取ることが可能です。以下がその概要です。

概要 | iDeCo |

対象者 | 20歳以上65歳未満 |

投資上限額 | 職業によって異なる |

特徴 | 掛金が全額所得控除となる 原則60歳まで引き出せない |

つみたてNISAの場合は掛金は所得控除の対象とならない代わりに、利益に税金がかからない制度でした。iDeCoの場合は利益には税金がかかりますが、掛金が全額所得控除となる点が大きな特徴です。

iDeCo注意点として、掛金は原則として60歳まで引き出せないという点があります。それを除けばiDeCoは節税対策として高い効果が期待できる制度です。

3-2.時間を味方にした運用方法がある

投資には、時間を味方にした運用方法があるという点もお得情報といっていいでしょう。「投資」というと多くの人は、個別株を買ったり売ったりして利益を出すものだと考えています。この方法ももちろん投資としては一般的ですが、短期的な視点で売買する方法では難易度が高いのが特徴です。

投資信託を購入し、それをずっと保有し続けることで低リスクで手堅く利益を得られる方法が初心者にはおすすめです。

例えば短期的に見れば値動きの幅が大きい株や投資信託でも、10年や20年など長期的に見れば右肩上がりになるものがあります。そうした投資信託を選んで購入したり積立ていくと、複利の力もあって多少の増減はあるものの最終的に利益を得られるという考え方です。(※複利とは、利益を再投資することで雪だるま式に資金が増える法則)

自動積立にしておけば特別な手間もなく、ほったらかしでも資産を増やすことができます。長期投資は初心者にも中上級者にもおおすすめで、実際に人気の高い運用方法です。

3-3.ややこしい専門知識は必要ない

特に前章で解説したような手堅い投資に関しては、それぞれの株の値動きを読んだり世界経済などの専門的な知識は必要ありません。原則として投資信託の仕組みを知っていて、どの投資信託に投資すればいいのかをある程度理解するだけで誰でもすぐに投資を始めることが可能です。

もちろん投資信託の仕組みを理解したり投資信託を選ぶのに多少の知識は必要ですが、それらを見極めるのはそれほど難しくはありません。

ある程度リスクを取ってリターンを期待したり、自分のリスクを考えながら手堅く投資をするといった選択も可能なのです。

4.投資を成功させるための4つの基本的な考え方

それではここからは、投資を成功させるための具体的な考え方として以下の4点を詳しく紹介します。

これらをこれから詳しく解説していきますが、この方法はあくまでも「低リスクで投資を成功させる方法」となります。実際には短期的に利益を上げる投資家もいますが、その投資方針は様々です。ここでは、「低リスク」を前提とした初心者向けの内容で解説します。

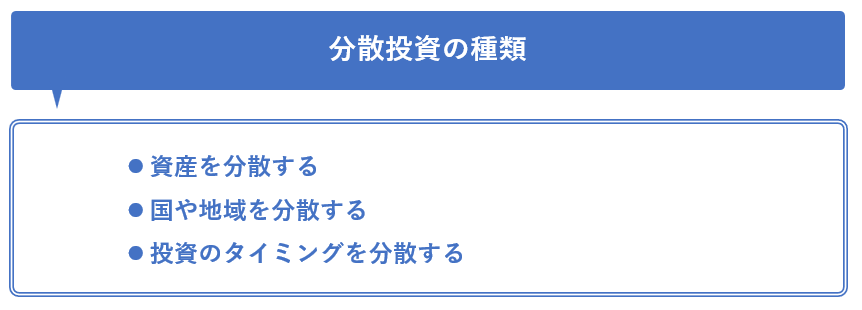

4-1.分散投資を行う

投資を行うリスクを考える上で重要な考え方に「分散投資」というものがあります。その中でも大きく分けて以下の3つがあります。それぞれ見ていきましょう。

4-1-1.資産を分散する

まずは「資産を分散する」という考え方です。例えば、投資信託だけで資産運用をしていた場合、その投資信託の値が下がってしまうと当然ですがそれだけ資産が減ってしまいます。

投資信託とは違う値動きをする債権を購入したり、不動産を購入したり、ある程度現金で保有するなど、資産の種類を分散することでリスクを下げるというものです。

初心者の場合は分散する資産を選ぶことも簡単ではないかもしれませんが、いずれもリスクの低い投資信託や債権、現金などを保有することが一般的です。

また自分で資産の種類を決めなくても、投資信託の中にも株式型や債券型、REITや複数の資産に分配するファンドなど様々なものがあります。

4-1-2.国や地域を分散する

次に「国や地域を分散する」という方法です。例えば、日本の投資信託だけを購入した場合。日本の経済状況が悪化して投資信託の値が下がってしまうと、当然ですがそれだけ資産が減ってしまいます。

そのようなことが起こらないように、たとえば米国の投資信託を購入したりすることでリスクが下がるという考え方です。

様々な国から選ぶことができますし、国だけでなく「先進国」「後進国」「全世界」など地域ごとの投資信託も人気です。

4-1-3.投資のタイミングを分散する

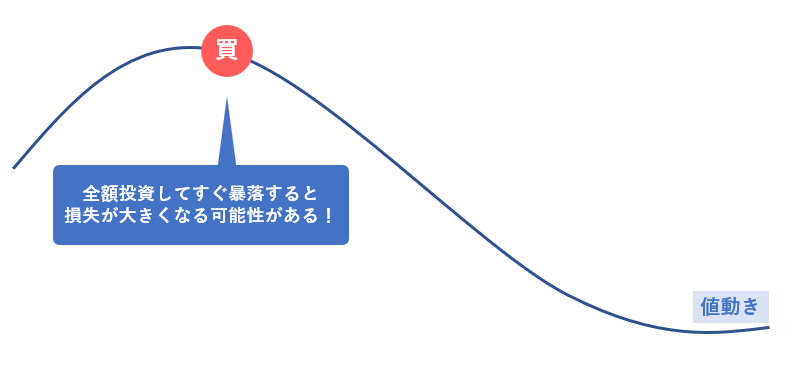

投資のタイミングを分散するという方法もあります。

例えば100万円を投資する場合。100万円を一気に投資してしまい、翌日に暴落すると損失が大きくなる可能性があります。

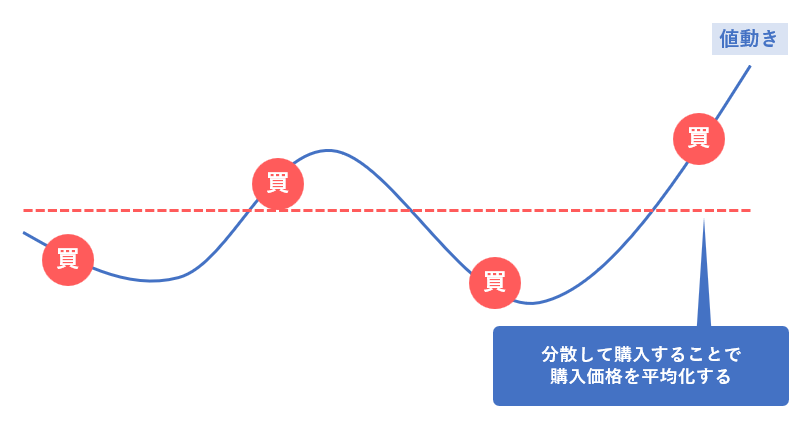

もしも10万円ずつ10回に分けて投資をすればリスク分散ができる、という考え方です。

投資のタイミングを分散する最も有名な方法が「ドルコスト平均法」です。ドルコスト平均法は、一定の金額を定期的に購入する手法のことを指します。この方法であれば多少の値動きがあったとしても、全体として平均化できるため長期的にみるとリスクを低減できるため人気の方法です。

4-2.長期投資を行う

投資を成功させる4つの方法の2つ目が「長期投資」です。これは「3-2.時間を味方にした運用方法がある」でも解説した通り、長期的に資産を保有することで利益を上げていくという考え方です。

長期投資を行う上で重要なポイントは、以下の二つです。

- 長く持ち続けることでお金を増やしやすい

- 「複利」の力を使うとより効果を実感できる

長期投資を行うと売買のコストを抑えられますし、長期的にみて上がり続ける商品を買えば手堅く資産を増やすことが可能です。それに加えて長期投資をする上で重要となるのが「複利」という考え方です。

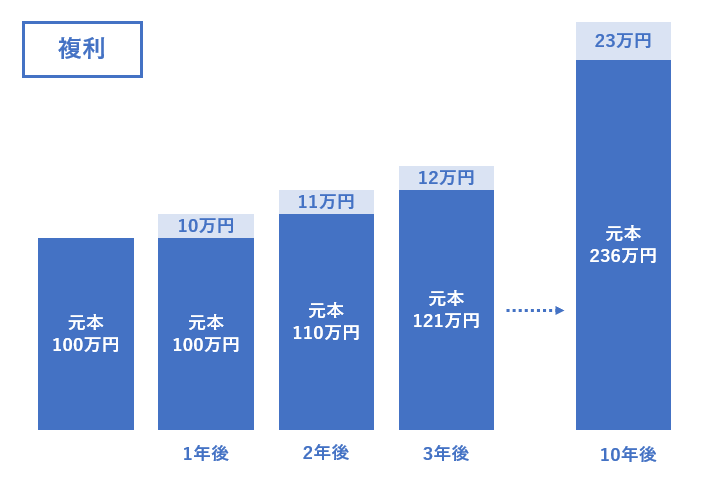

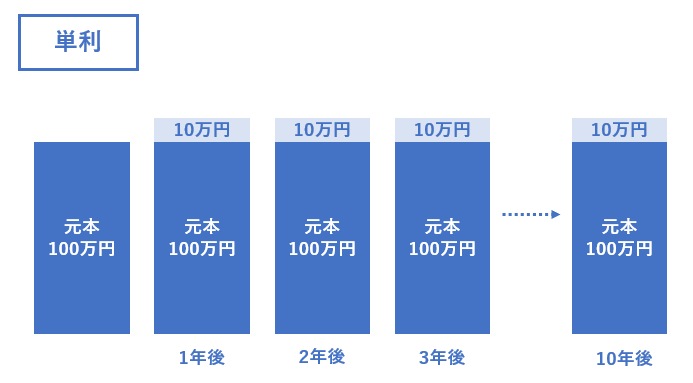

「複利」とは資産運用で得られた利益を再投資することで雪だるま式に資産を増やしていく手法のことです。例えば100万円を年利10%で資産運用をして10万円の利益を得られた場合。その10万円を受け取って使ってしまうよりも再投資をして110万円を元本として再投資した方が利益が高くなります。

この場合、最終的に複利で運用した場合は259万円となりますが、単利の場合の利益は200万円にとどまります。

このように、得られるすべての利益を再投資することで雪だるま式に資産が増えていくのが「複利」のメリットです。長期投資を行うことで複利のメリットを最大限に生かしながら、資産を加速度的に増やすことが可能となるのです。

4-3.積立投資を行う

積立投資を行うことも、投資を成功させる考え方の一つです。

いざ「投資をやろう!」と考えても、いつ買えばいいのか分からないと考える人は多いでしょう。ドルコスト平均法で手堅く投資したいと思っても、毎月自分で投資を行うのが億劫だという人も少なくないはずです。

また実際に購入するとなると値動きが気になってしまって、なかなか手が出せないという人もいるかもしれません。

積立投資は設定をしておけば、毎月決まったタイミングで決まった額を投資に回すことが可能です。ほったらかしでも一定金額を毎月投資できるため、その都度自分で投資をするのが難しい方にはおすすめです。

積立投資を行うのであれば最もおすすめなのが、やはり「つみたてNISA」です。例えば毎月1万円を自動的に投資に回すといった設定が可能なので、誰でも手軽に資産運用を始めることができます。

4-4.余剰資金で投資する

投資を行う場合には、あくまでも余剰資金で行うというのも重要な考え方です。

「投資」というと多くの人が、高額を投資するイメージを持たれれるかもしれません。しかし、実際には月に数千円や1万円からでも十分に可能ですし、余裕ができたときに投資をするという方法もあります。

いずれにしても無理をして投資に回す必要はなく、自分で運用できる範囲から始めることが重要です。

自分でリスクを考えて、値が下がってしまってもダメージを受けない金額から始めることをおすすめします。少しずつ始めて徐々に額を増やしていくことが、成功の秘訣といえるかもしれません。

5.投資について詳しく学びたいならご相談ください

投資は怖い、投資は損をしそう。そう思ってしもうのはムリもありません。なぜなら私たち日本人はお金の教育を受けていないからです。分からないものに対して不安になるのは当然のことです。

しかし、投資は怖くも難しくもありません。周りが勉強をしていない分、少し勉強をしたらお金の知識に差をつけることができます。

実際に当スクールに通われている生徒さんは、スクールに入校後、お金や投資の知識を身につけたことで将来のお金に対する不安が軽減された。とおっしゃっていました。

投資について詳しく学びたいのであれば、正しい知識を身に着ける必要があります。「投資の達人になる投資講座」では、投資に必要な知識を身に着けることが可能です。

投資は怖い、やめた方がいいと思っている人にこそ受けてほしい講座になっています。ご興味がある方は、以下のフォームよりお申し込みください。

6.まとめ

以上、この記事では「投資は怖い」と感じている人に向けて疑問点の回答や、リスクを減らして安全に資産運用をするためのヒントなど以下の内容について詳しく解説してきました。

- 投資は怖いと感じている人の本音

- 投資を進める賛成派の主張を「投資が怖い」と感じる人向けに解説

- 初心者が知っておきたい投資のお得ポイント3つ

- 投資を成功させるための4つの基本的な考え方

この記事を読みいただくことで、「投資が怖い」という考え方が変わったのではないかと思います。ぜひこの記事を参考に、投資についての理解を深めていただければ幸いです。